BTC/HKD+0.19%

BTC/HKD+0.19% ETH/HKD-0.17%

ETH/HKD-0.17% LTC/HKD-0.12%

LTC/HKD-0.12% ADA/HKD-0.02%

ADA/HKD-0.02% SOL/HKD+1.36%

SOL/HKD+1.36% XRP/HKD-0.43%

XRP/HKD-0.43%Uniswap V3 剛剛揭開了它的神秘面紗,其中有不少非常有見地的概念。我記得在 2020 年初,Uniswap 創始人 Hayden 就曾談過相關想法,現在他終于把這些想法變為現實了!在此,我希望對 Uniswap V3 的理解、以及它未來可能帶來哪些影響做一個闡述,思路比較粗糙,下面就讓我們開始吧。

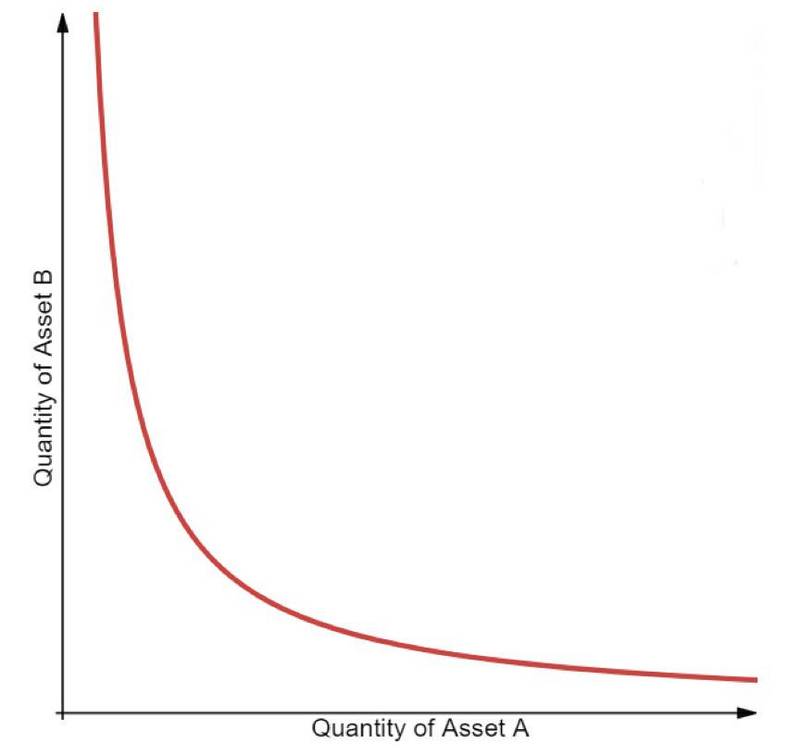

在目前的 Uniswap V2 中,所有流動性都是按照恒定乘積曲線規律被提供,從 0 到無限大,這種模式會導致 Uniswap V2 的資本效率過低。我們在實際情況中已經發現了這個問題——Uniswap 現在鎖倉量達到 50 億美元,但是日均交易額只有 10 億美元(占比僅為 20%),這是相當低的一個數字。

這也意味著非常少的流動性被集中化,但其中一個交易對可能處理了絕大多數交易。許多資本被保留,以確保資產是否能夠獲得 2 倍、5 倍、甚至 100 倍的增長,按照不變的產品增長曲線趨勢,仍然會有一部分流動性留給市場。

數據:Dragonfly Capital從Bitget轉出6000萬枚BGB:3月29日消息,據鏈上觀察員 0xBobie 數據監測,Dragonfly Capital 從 Bitget 轉出 6000 萬枚 BGB,接收地址此前曾用于從 Lido 財庫購買 850 萬枚 LDO。[2023/3/29 13:33:31]

Uniswap V3 對此進行了優化,現在,流動性提供者(LP)可以設定提供流動性的價格范圍(比如 ETH/USDC 交易對價格在 1600 美元到 1800 美元區間時提供流動性)。當我聽到這個想法時產生了一個問題:Uniswap 該如何在鏈上完成所有這些操作?因為你需要一個更好的樹形結構才能追蹤所有流動性提供者的頭寸。

Uniswap V3 給出了答案:量化!

他們沒有進行低效的、花哨的數學運算,而是將整體價格曲線分解成一堆「小桶」(tiny buckets),并將其稱為「ticks」(雖然我更喜歡稱之為「buckets」)。每個「小桶」都像是一個小型自動化做市商(AMM),其中價格范圍也非常小,比如 USDC/ETH 交易對的價格區間為 1705-1710 美元。

NirvanaMeta(宇宙重生)推出DRAGON-NFT(飛龍):據官方消息,NirvanaMeta(宇宙重生)推出DRAGON-NFT(飛龍)每個區總量僅50只飛龍,2022年1月6日21:00開始認購。一個DRAGON-NFT(飛龍)官方價值150000 MNU,DRAGON-NFT(飛龍)在線每分鐘收益 2 MNU,不在線每分鐘收益1.3 MNU。認購人錢包地址必須持有MNU-NFT,創建飛龍NFT后開始即可開始收益到賬,90天后開始衰減,每天衰減前一天產量的1%。[2022/1/5 8:27:38]

你可以想象,每個「小桶」里都有自己獨立的流動性提供者,如果某筆交易耗盡了一個「小桶」中的流動性,那么剩余的交易就會進入下一個「小桶」。低滑點交易不會被允許跨越多個「小桶」(每個「tick」容量都不大,比如僅占到流動性池的 0.1%。)

這意味著,作為流動性提供者,如果你在 USDC / ETH 交易對價格區間為 1600-1800 美元時提供流動性,實際上這些流動性會被存入到 100 個「小桶」里(具體視計算結果而定)。許多人已經注意到:這個模式看起來很像交易委托賬本(order book),是的,是有點像!

NFT游戲Dragon Kart獲Signum Capital戰略投資:據官方消息,基于BSC的NFT游戲Dragon Kart宣布獲得Signum Capital戰略投資。據了解,Signum Capital是一家總部位于新加坡的風險投資公司,專注于區塊鏈領域的公司和創新項目;Dragon Kart是一款基于區塊鏈平臺的3D NFT P2E競技賽車游戲。[2021/10/16 20:33:47]

從某種意義上來說,Uniswap V3 是針對 Layer 2 量身定制的。一旦 Uniswap V3 上線,Layer 2 上的資金就會更少,但是活躍交易和頭寸管理、以及交易委托賬本樣式成本會更低。Uniswap V3 可以「優雅」地提高集中流動性和資本效率。

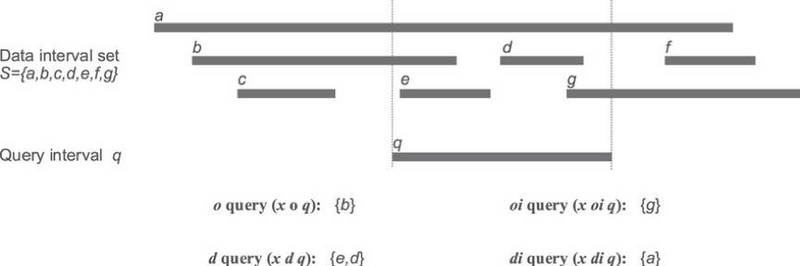

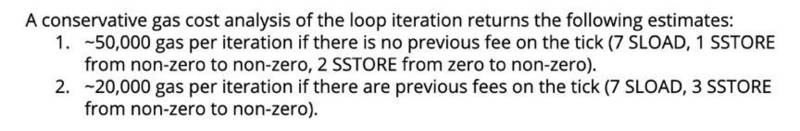

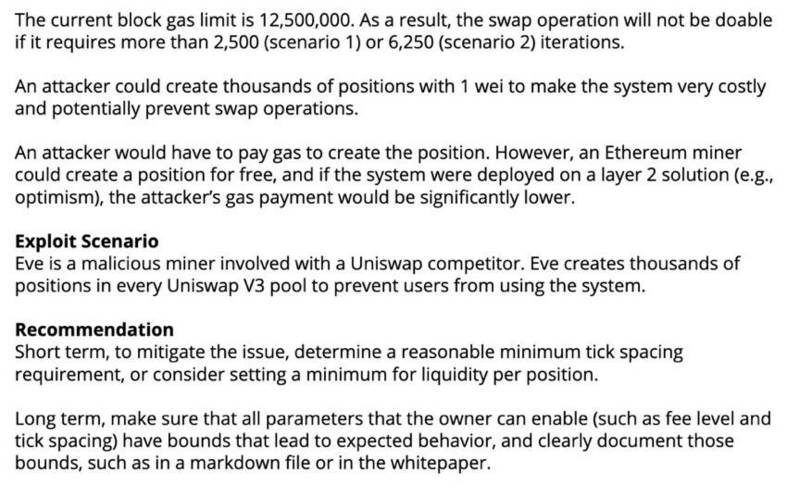

但是,對于那些跨越多個「小桶」的交易來說,成本也許會變得更高(3 個「小桶」之間的代幣兌換交易就像在 3 個 Uniswap 平臺上兌換代幣一樣)。除此之外,在多個「小桶」之間進行流動性提款和存款的交易成本也會更加昂貴(不過,在 Layer 2 上感覺問題不大)。Trail of Bits 在他們的審計報告中給出了一些意見,如下圖所示:

動態 | 億萬富翁Tim Draper建議機構投資比特幣:億萬富翁Tim Draper評估了Coinbase、BitGo、Gemini、Casa、Ledger和Anchorage 提供的加密貨幣托管解決方案后,發現這些解決方案的安全性很強,并建議機構投資比特幣。(cryptoslate)[2019/7/29]

假設在一個「小桶」里有很多流動性提供者,那么會計核算成本會變得更高嗎?對于這個問題,審計可能會比較看重,但我并沒有完全遵循這里的邏輯,因為我在流動性提供者那里看不到任何循壞(難道這個問題僅適用于非常小的「小桶」嗎?)

Uniswap 聲稱 V3 的 gas 效率比 V2 更高,但這句話可能僅在某些條件滿足的情況下才是正確的(比如交易跨越的「小桶」數量不多)。提供流動性會變得更加昂貴,不過還好——對于用戶來說,為他們優化 gas 成本和流動性提供成本是有意義的(參見以下審計意見):

聲音 | Tim Draper:對Libra嚴格監管對比特幣大有好處 美國若不支持BTC等創新將導致其流向其他國家:據The Daily Hodl 消息,本周,美國風險投資家Tim Draper在接受CNBC采訪時表示,對Libra的嚴格監管對比特幣大有好處。他表示,越多的大公司接受數字資產,就會有越多的人認識到BTC的好處。讓人們談論Libra是件好事。因為人們談論得越多,就越意識到比特幣對地球、對所有人的重要性。Tim Draper呼吁美國監管機構需要注意全球對區塊鏈的支持,都讓這項技術蓬勃發展。他強調所有加密貨幣都是通向比特幣的橋梁。各國政府都在努力解決這個問題。事實證明,美國政府有很多嚴厲的監管機構,他們都試圖參與進來。Tim Draper稱擔心如果美國對圍繞比特幣、區塊鏈、智能合約、開放節點等創新持不開放態度,它們就會流向其他國家。[2019/7/21]

好的,現在流動性提供更加「智能」——您需要設定價格范圍——但是,如果這種模式真的可以產生更多流動性,那么對每個人來說不都是件好事嗎?

交易者能賺到!做市商能賺到!然而,普通流動性提供者不一定能賺到!

一些人已經發現了這個問題。

如果您是一個比較懶惰的流動性提供者,很可能會直接設置一個范圍較大的價格區間,比如 1000-3000 美元,然后在這個范圍內存入資金。接下來,你的流動資金會被平均分到每個「小桶」里,但每個「小桶」里分配的資金金額其實很低。

問題是,幾乎很少有交易能在一個「小桶」里完成,絕大多數交易都會跨越幾個「小桶」(這些「小桶」的定價基本上圍繞中間市價設定),這意味著這些「小桶」會變得非常擁擠,因為幾乎所有費用都會在這幾個「小桶」里生成,所以那里可能是所有專業人士存放其流動資金的地方。

對于做市商、礦工和其他 DeFi 專業人士來說,他們會把自己提供流動性的倉位設置在中間市價附近,然后在一些高交易額的「小桶」內進出。同時,普通散戶的交易則會被大量的「小桶」覆蓋。這意味著他們最終能拿到費用分成相對較低!

發現沒?在舊版 Uniswap 中,那種無須思考「隨到隨買」的流動性提供機制使任何人都能非常容易地提供流動性,因為在舊版 Uniswap 提供流動性沒有任何競爭機制,在這種「傻瓜式」的策略里,每個人都是按比例分享流動池收益。

但在新版 Uniswap 里,每個流動性提供者都需要競爭,如果你設置的策略不太好,那么將會拿到非常低的收益。按照這種模式,估計未來 Uniswap v3 中的幾乎所有費用收入都將會被有組織的專業人員拿走。從某種意義上說,Uniswap V3 變得很怪異,有點像 Kyber——許多做市商不得不經常性地更新鏈上價格。

Uniswap 在博客文章中對此進行了說明,他們期望未來市場上會出現「Uniswap 策略整合商」這樣的角色,就像 Yearn 那樣,這些「Uniswap 策略整合商」會匯總散戶存款,然后將收益分攤給他們,繼而實現成本再平衡。但是,這種策略實操起來真的很不方便!

好吧,這使我想到了 NFT。現在所有 NFT 頭寸都是像是雪花,沒有一片是相同的,每個 NFT 都具有不同的價格限制,因此它們不再是同質化代幣。回過頭看看 Uniswap V3,是不是覺得每個 Uniswap V3 倉位都像是 NFT。

我的第一個想法是:哦,一堆 Uniswap 衍生品要來了。未來,你可能無法輕松在 MakerDAO 或 Aave 上借入 Uniswap 代幣了,因為每個 Uniswap 頭寸都不一樣。當然,如果有人標記通用的 Uniswap LP 頭寸(也許通過其中一個聚合器之?),可能還會有點用,但這么做又會分散流動性。

我的第二個想法是:等等,這不會中斷流動性挖礦計劃嗎?因為現在 Uniswap NFT 并不能證明你在實際提供任何流動性。舉個例子,我可以創建一個非常離譜的限價單,讓價格永遠不會落在區間范圍內,這樣應該就永遠無法獲得流動性挖礦獎勵了。

事實上,Uniswap 之所以能取得今天這樣的成就,流動性挖礦發揮了決定性作用。值得慶幸的是,有一種方法可以解決上面提及的問題:你不能讓用戶通過 Uniswap 訂閱(subscribe),然后僅獎勵那些持有 LP NFT 的用戶,這種模式是不對的。取而代之的是,他們必須通過一個共享合約在 Uniswap 上存款,這個共享合約會指定一個合理的價格區間(比如 80-120 美元),并時刻確保價值有效,如果中間市價逐漸走低,那么可能需要偶爾重新設置新的價格區間。

這種機制還能使協議支持的做市變得更加容易,比如 Fei 就已經成功做到了!(我很想看 @MakerDAO 也嘗試做一下這樣的事情,比如在 DAI 上使用 1 美元左右的嚴格價格界限來存入 Uniswap LP 頭寸。)實際上,這里其實可以延展出許多很棒的想法。

每個 Uniswap 流動性池都會出現可調整費用(Uniswap 會吃下 Curve)和「可愛」的反分叉許可。

最后想說的是,Uniswap V3 確實給人留下了深刻的印象,我的理解也不是絕對正確感謝 Uniswap 聯合創始人 Hayden Adams 和 Paradigm 研究合伙人 Dan Robinson。

編者按:本文來自?鏈聞ChainNews(ID:chainnewscom),撰文:Haseeb Qureshi,Dragonfly Capital 管理合伙人,翻譯:盧江飛

Tags:SWAPUNIUniswapNFTpawswap幣的情況BUNIuniswap幣最新消息nfts幣現在多少錢一個

韓國最大區塊鏈項目Terra的生態系統越來越全,此前其擁有合成協議Mirror、DEX TerraSwap、穩定幣UST、LUNA等產品.

1900/1/1 0:00:00在CEX領域,衍生品市值已經遠超現貨,并且天花板無限高,還有巨大的上升空間。隨著DEFI的爆發,去中心化交易平臺的天然優勢突顯,趨勢逐成定勢,資金與用戶正在進行一場從CEFI到DEFI的大遷徙,

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:002020年是不平凡的一年,2020年的3月更是可以被加密載入史冊的一年,全球資產跳水,加密市場上演“312大跌”。但時隔一年,比特幣已經以14倍漲幅強勢吸引了主流目光.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:00又一大波紅包來襲!日前,成都面向在蓉個人發放4000萬元數字人民幣紅包,活動已于19日24時結束。對于沒有中簽的市民而言,眼睜睜看著中簽的“幸運兒”用數字人民幣買買買無疑很是羨慕.

1900/1/1 0:00:00