BTC/HKD+1.12%

BTC/HKD+1.12% ETH/HKD+0.76%

ETH/HKD+0.76% LTC/HKD+0.87%

LTC/HKD+0.87% ADA/HKD+3.46%

ADA/HKD+3.46% SOL/HKD+2.25%

SOL/HKD+2.25% XRP/HKD+4.72%

XRP/HKD+4.72%隨著傳統金融巨頭摩根士丹利(Morgan Stanley)和Visa宣布進一步采用比特幣的消息,比特幣的價格繼續在5.36萬美元—6.15萬美元之間盤整。據悉,摩根士丹利已推出三種比特幣投資工具,可為高凈值客戶和投資公司提供服務,而Visa則跟隨了萬事達卡的步伐,將支持通過Visa網絡購買比特幣。

顯而易見,比特幣對全球投資者的影響越來越難以忽視。

散戶在累積比特幣

自2018年3月份以來,持有BTC數量不超過1 BTC地址越來越多,而這些地址累積的BTC數量占總量的百分比也越來越高。三年前,這類地址持有的BTC數量占到總供應量的3.97%,而目前則占到了5.2%。

散戶的持續積累表明,參與者的HODL意愿很強。在2020年3月12日經歷黑色星期四之后,我們立即觀察到了持有0.1BTC -1 BTC的地址數量出現大幅增長。

盡管在比特幣價格上漲到4.2萬美元后,這類地址的BTC總數出現了小幅度下降,但目前的持倉量又上升到了歷史最高位。

數據:持有超1萬枚ETH的鯨魚地址擁有總供應量的68.6%,為2017年11月以來新高:加密分析公司Santiment發推稱,隨著以太坊10天來首次反彈至1685美元上方,鯨魚(擁有1萬枚以上的ETH)目前擁有總供應量的68.6%。這是自2017年11月以來鯨魚持有的最高百分比。同時,持有10-1萬枚ETH的地址擁有的以太坊供應量占比達到2017年9月以來的低點。[2021/3/7 18:22:28]

鯨魚BTC錢包地址相對沒有變化

有趣的是,盡管我們繼續看到散戶在積累BTC,但在過去三年中,大錢包(>100BTC)的持倉量相對沒有太多變化,下圖顯示了余額在100 BTC及以上地址的比特幣持有供應,這類錢包地址目前總共持有的BTC數量占到了總供應量的62.62%,并且在過去12個月內增加了0.87%的百分比。

數據:一些鯨魚地址正在以4萬美元區域的中間價位回歸:加密分析公司Santiment表示,比特幣鯨魚用戶繼續證明市場是自己的游樂場,數據顯示,在上周創歷史新高之前,持有超1000枚比特幣的地址已經退出。目前,這些主要地址中的一些正在以4萬美元區域的中間價位回歸。[2021/2/26 17:54:54]

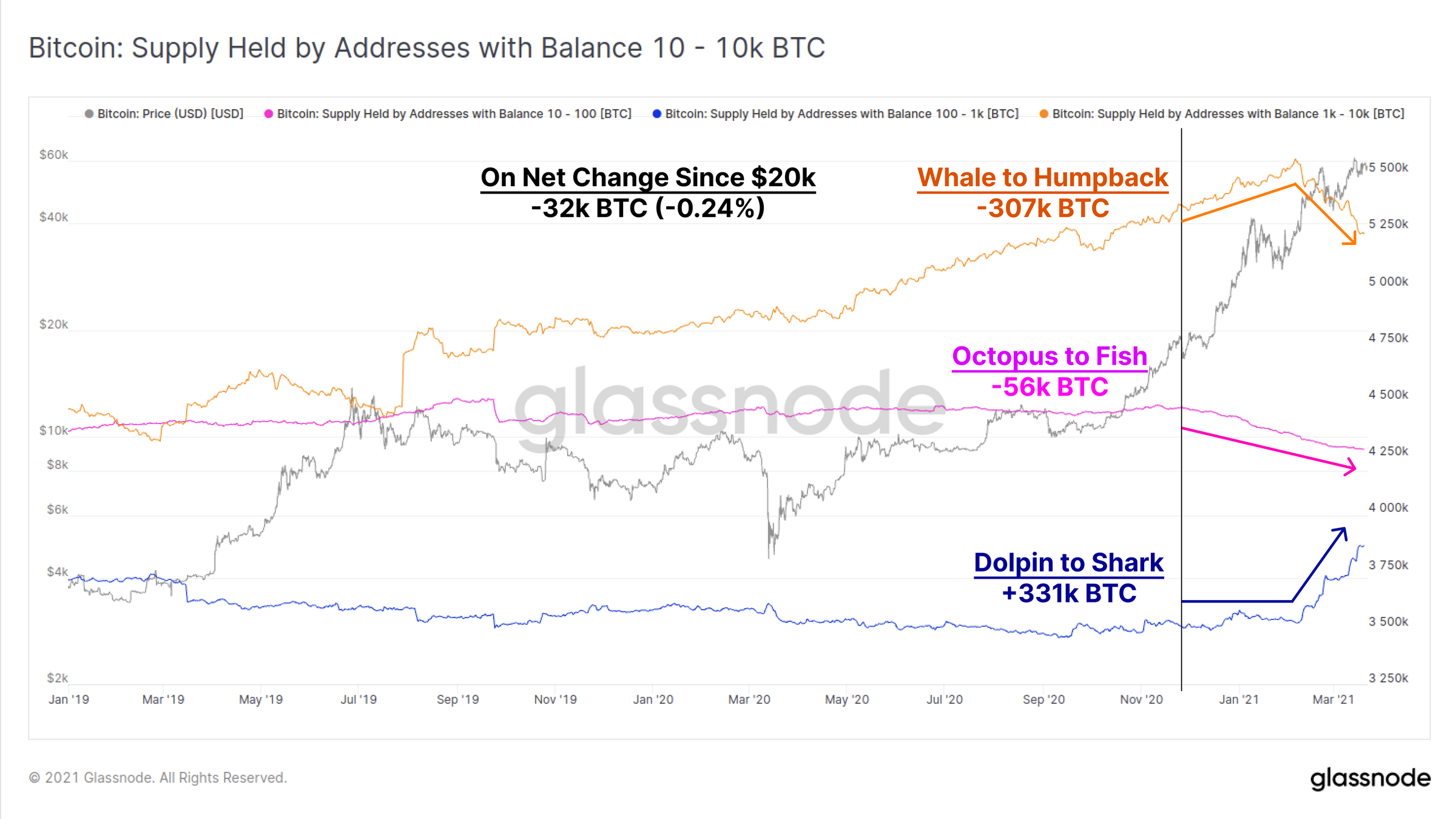

這些大錢包的錢包余額也發生了洗牌,這可能是因為冷存儲或托管安排的原因。自2020年12月BTC突破2萬美元以來,我們看到大錢包的持有者余額具有大致相同和相反的變化:

章魚和小魚(10 BTC-100 BTC)的比特幣持有量減少了5.6萬BTC;

海豚和鯊魚(100BTC——1000 BTC)的比特幣持有量增加了33.1萬BTC;

鯨魚和座頭鯨(1000 BTC - 10000 BTC)的比特幣持有量減少了 30.7萬BTC;

從這些持有者的BTC凈額來看,我們看到大概減少了3.2 萬BTC,僅占這類地址總額的0.24%。

與此同時,散戶持幣者在同一時間累積了大約2.98萬 BTC,這表明BTC財富正在逐步發生轉移。

超2500枚YFI從鯨魚地址轉入交易所:Santiment發推表示:我們追蹤到YFI史上第四大交易,這也是8月下旬以來最大的交易。有2546.23枚YFI從鯨魚地址轉移到交易所地址當中,總價值約1380萬美元。據該地址余額可知,鯨魚減持YFI超過50%。[2020/11/9 12:04:05]

HODLer周期行為

儲備金風險指標是一個先進的周期性指標,它可以在我們經歷周期時跟蹤HODLer的信念。儲備金風險指標的一般原則如下:

每一枚未被使用的幣都會累積幣天,以衡量它休眠了多長時間,這是一個衡量HODLer信念的好工具。

隨著幣價上漲,出售和變現這些利潤的動機也會隨之增加。因此我們通常會看到,隨著牛市的發展,HODLer也會賣出一部分比特幣。

更堅定的持有者會抵制出售的誘惑,這種集體行動將形成“機會成本”,每一天,HODLer們積極決定不出售會增加累積未使用的“機會成本”(稱為HODL銀行)。

數據:比特幣鯨魚地址數量創2016年秋季以來新高:隨著比特幣最近的價格上漲,比特幣鯨魚的地址數量已升至四年來的高點。根據Glassnode的數據,截至周日,比特幣鯨魚(擁有至少1000枚BTC的單個網絡參與者地址)的數量為1939個,是自2016年9月以來的最高水平。該數字上周上升了2.2%,可能增加了比特幣價格的看漲壓力。(CoinDesk)[2020/10/26]

儲備金風險是指當前價格(出售激勵)與累積“機會成本”(HODL銀行)之間的比率。換言之,儲備金風險將賣出的動機與抵制誘惑的HODLer強度進行比較。

下表顯示了儲備金風險振蕩值,其當前的值為0.008,而過去的周期峰值,通常出現在值大于0.02的時候。

隨著幣價上漲,以及更多HODLer花掉他們的比特幣,儲備金風險將會增加。這代表著BTC從長期持有者轉向新參與者。

比特幣財富轉移

我們還可以看看長期持幣者(LTH,藍色),短期持幣者(STH,紅色)擁有的供應量的相對比例,并根據幣最后一次移動的時間,將其分類為盈利(深色)或虧損(淺色)。請注意,以下圖表顯示的是處于損益中的流通供應的比例,而不是PnL的大小。

第二大比特幣鯨魚地址轉移共96857枚BTC,價值逾11億美元:數據顯示,第二大比特幣鯨魚將96857枚比特幣轉移至兩個獨立的錢包中。據Whale Alert監測,這筆轉賬由加密托管巨頭Xapo發送,當時價值約11.46億美元,僅收取了約0.0003比特幣(約合3.55美元)的費用。Blockchain.com數據顯示,大約92857枚比特幣被發送到一個錢包,另外4000枚比特幣被發送到另一個錢包。據推測,該筆交易可能是Xapo代表客戶或出于安全目的轉移資產。

根據BitInfoCharts的數據,發送地址當時是全球第二大比特幣錢包,但在轉賬后只剩下大約0.0019枚比特幣。而92857枚比特幣的接收方是目前第三大比特幣地址。

注:Coinbase Custody在去年8月收購了Xapo的機構業務,使其成為全球最大的加密托管公司。(The Daily Hodl)[2020/8/7]

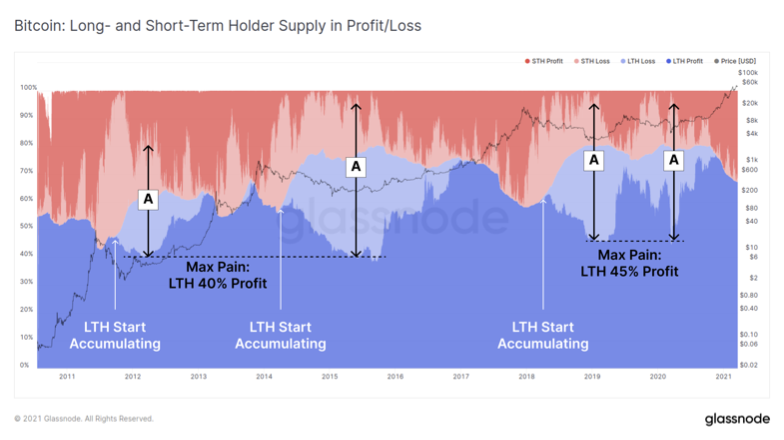

牛市通常在三個不同階段遵循類似的“財富轉移”路徑。我們可以使用這些分形來估計我們在這個周期中的位置,并將其和儲備金風險指標配合使用。

階段A-最痛苦的階段:這個時期處于熊市最慘的階段,BTC持有者的最大橫截面處于虧損狀態(最厚的淺色區域)。從逐漸增加的淺藍色區域可以看出,短期持幣者在熊市一半左右的階段開始累積比特幣。

在投降階段,只有40%-45%的短期幣處于盈利狀態,這代表了最大痛苦的時期,并且這些時間段在迄今為止的所有比特幣周期中都處于底部。

階段B:HODL達到峰值,隨著牛市的進展,更高的幣價會為HODLer創造更大的誘惑,使得他們賣掉一部分幣。在某個階段,我們就會達到“HODL峰值”,這代表著一個拐點,在這個拐點時,大部分短期持幣者處于盈利狀態,一般而言,這與突破前一個周期的歷史最高價相對應。

隨著每一個新的周期,我們已經看到更多的供應會流向短期持幣者,這既反映了市場力量、信念的提高、資產類別的成熟、獲取流動性的可用工具,當然也反映了指數級價格上漲以及財富的產生。

2011年HODL峰值 = 供應量的55%。

2013年HODL峰值 = 供應量的65%(出現了2次)

2021年潛在HODL峰值 = 供應量的75%

階段C:周期頂部,隨著更多的短期持幣者在HODL峰值點之后賣掉他們的幣,最終市場會達到一個令人狂喜的頂部位置。這代表了比特幣的“財富轉移”,從短期持有者轉向新的投機者,并重新激活休眠供應回到流動供應。

我們可以通過取HODL峰值和在放量頂部測量的相同指標之間的差值來估計短期持幣者在牛市最后一段時間內消耗的供應比例。

這可被視為創造頂部所需的重激活供應量:

2011年頂部:短期持幣者重激活大約12%的供應量;

2013年頂部:在兩次峰值時,短期持幣者重新激活了約10%的供應;

2017年頂部:短期持幣者重激活大約17%的供應;

2021年:截至目前,短期持幣者已重新激活大約9%的供應量;

與儲備金風險指標類似,這些研究表明,當前周期的牛市正處于下半場或后期階段,自出現(假定)的HODL峰值點以來,短期持幣者僅賣出了9%的供應量,目前仍然有較大的相對供應部分。

2017年的峰值達到了17%,這反映了巨大的新興趣和受眾的增加。這種BTC“財富轉移”是另一個值得關注的有趣分形,因為比特幣的曝光率和采用率在不斷增長,關于超級周期的爭論也仍在繼續。

以太坊供應動態

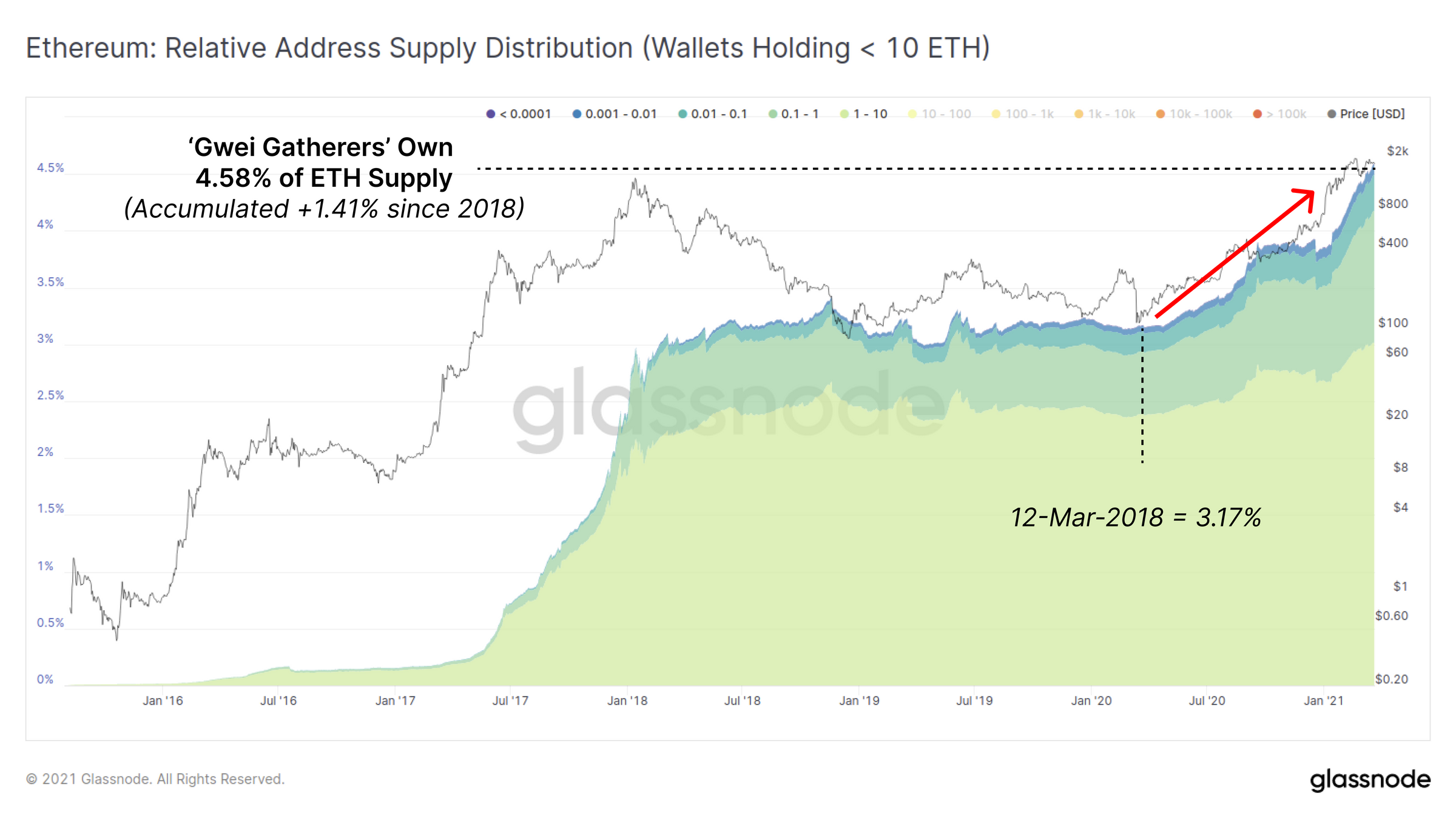

散戶的累積,不僅限于比特幣持有者,自2020年3月份以來,余額少于10ETH的以太坊地址已累積了額外1.41%的流通供應,這些地址目前持有的ETH占到了流通供應的4.58%,并且繼續呈向上的趨勢。

我們也看到更多長期休眠的ETH開始逐漸蘇醒,下圖顯示,自2020年5月以來,持有時間在6個月以上的ETH供應量一直在穩步下降。除了一些獲利回吐之外,一些供應可能已經被部署到DeFi智能合約,甚至是以太坊2.0 staking合約(從2020年底開始就出現大幅下降的趨勢)。

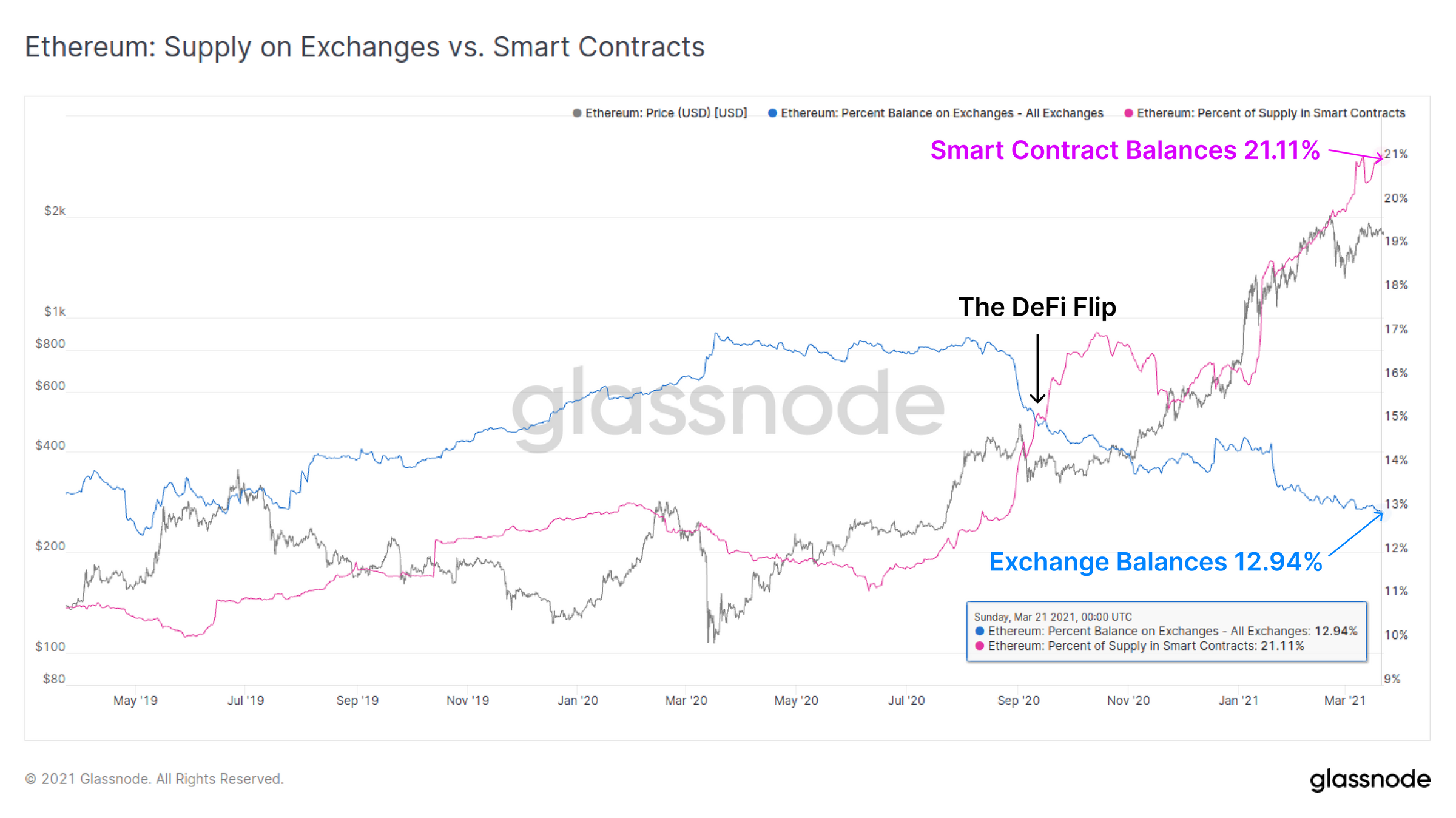

與此同時,智能合約保管的ETH余額在2020年9月份正式超過了中心化交易所的余額。截至今日,交易所持有的ETH占到了總量的12.94%,而智能合約目前保管的ETH占到了總量的5分1以上(約為21.11%),這表明產品市場符合2020年開始的趨勢,自那時起,火熱的DeFi便鎖定了大量ETH供應。

狂人本著負責,專注,誠懇的態度用心寫每一篇分析文章,特點鮮明,不做作,不浮夸!本內容中的信息及數據來源于公開可獲得資料,力求準確可靠,但對信息的準確性及完整性不做任何保證,本內容不構成投資建議.

1900/1/1 0:00:00DeFi流動性挖礦火爆一時,吸引了大量投資者參與。為了方便投資者及時了解DeFi挖礦項目的相關信息和挖礦流程,金色財經推出了“金色說明書”系列挖礦教程.

1900/1/1 0:00:00文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00Beeple的天價藝術品無疑是NFT“出圈”的最佳廣告。然而他本人在接受CNN《First Move》采訪中表示,他的NFT以6900萬美元的價格出售是 “瘋狂”的.

1900/1/1 0:00:00張力(化名)正站在擇業的十字路口。近日,多則百萬元年薪的招聘廣告刷爆很多區塊鏈人才的朋友圈。某區塊鏈公司招聘普通區塊鏈技術崗人才,包括了密碼學研發工程師、區塊鏈前端工程師、算法工程師、DeFI開.

1900/1/1 0:00:00比特幣的價格在突破59000美元之后,一直在繼續推高。作為比特幣投資者,不得不考慮美國國債收益率的潛在影響。一些分析師警告稱,美國國債收益率可能導致那些風險資產從比特幣轉向股票.

1900/1/1 0:00:00