BTC/HKD-0.04%

BTC/HKD-0.04% ETH/HKD+0.08%

ETH/HKD+0.08% LTC/HKD+0.51%

LTC/HKD+0.51% ADA/HKD-0.25%

ADA/HKD-0.25% SOL/HKD-0.09%

SOL/HKD-0.09% XRP/HKD-0.01%

XRP/HKD-0.01%機構投資者入局比特幣一直是顛覆加密行業格局的大事。比特幣上次減半是在一年前,在那之后,機構投資者的資金購買的比特幣數量超過了礦工們生產的數量。比特幣最近幾個月走出勢頭強勁行情的所有原因中,機構需求位居榜首。

自 2020 年 5 月 12 日比特幣上次減半以來,礦工們共挖出了 309,557 個比特幣,而機構投資者共買進了 380,644 個比特幣。因此可以算出,另有凈數量 71,088 個比特幣來自二級市場。

來源: Bloomberg;ByteTree Asset Management 繪制。

比特幣純粹主義者對通過基金投資的想法不屑一顧——太愚蠢了,自己只需要有一個錢包就可以了!對于私人投資者而言,這很容易做到,但對于大型或機構投資者而言,這是不可能的。要將比特幣保存在個人數字錢包中,需要具備區塊鏈能力,并且無需審計跟蹤。

對許多人來說,這是不現實的提議。相反他們希望以一種證券的形式擁有比特幣,這種證券可以提供法律上的明確性并與現有系統集成。比特幣一族不應抱怨,因為機構資金財力雄厚,這意味著比特幣「價格上漲」。

Chainalysis調查負責人稱“不知道”其監控軟件的科學依據:金色財經報道,據CoinDesk獲取未公開的聽證會記錄顯示,Chainalysis Government Solutions調查負責人Elizabeth Bisbee在法庭作證說,她“不知道”執法部門使用的Chainalysis Reactor 軟件準確性的科學依據。著名律師Tor Ekeland指控稱,Chainalysis的監控工具在整個行業中廣泛用于合規性,并且有時會導致不合理的賬戶限制,Chainalysis Reactor 是“一種黑匣子算法”,“依賴于垃圾科學”。甚至在沒有合理理由的情況下讓毫無戒心的個人進入執法機構的監視范圍。

Bisbee表示,她無法向法院提供Chainalysis Reactor 軟件的統計錯誤率,她進一步否認知道任何科學同行評審論文或證據證明該工具的準確性。[2023/7/25 15:56:29]

美國擁有全球規模最大的比特幣相關基金灰度比特幣信托 Grayscale Bitcoin Trust (GBTC US),該基金握有大約 646,000 個比特幣 , 全球第二大比特幣資管機構 CoinShares 位于瑞典,該國擁有 CoinShares 管理的兩支 Bitcoin Tracker One 基金 (COINXBT SS 和 COINXBE SS),均是在 2015 年推出的。CoinShares 近期在瑞典以 8.4 億美元市值上市,該機構握有大約 57,000 個比特幣。

Arbitrum One交易總量突破2億筆,過去2個月翻一番:金色財經報道,據Dune Analytics數據顯示,Arbitrum One交易總量已突破2億筆,本文撰寫時達到203,157,058筆。歷史數據顯示,該指標于2月20日突破1億筆關口,這意味著Arbitrum One交易量在過去2個月了翻一番。[2023/4/30 14:35:37]

2018 年下半年,21Shares AG (當時叫 Amun)——推出了加密一籃子交易所交易產品 ETP (HODL SW),籃子中共包括五種加密貨幣,這五種代幣目前是:比特幣、波卡、以太坊、Cosmos 和 Stellar。之后該機構推出了 12 中不同的加密 ETP, 包括 2019 年初推出比特幣 ETF (ABTC SW)。 21Shares 擁有最多元化的加密基金,資產已增長至 10 億美元。

2019 年晚些時候,WisdomTree 在瑞士推出了比特幣基金(BTCW SW),德國機構 VanEck (VBTC GY) 和 HAN (BTCE GY) 去年也緊隨其后推出類似產品。然后 CoinShares Physical (BITC SW)于今年 1 月推出。今天歐洲僅比特幣基金的 ETP 產品就約持有 99,000 個比特幣,總價值為 55 億美元。

mazars.eth域名以93WETH成交:4月18日消息,mazars.eth域名以93WETH成交,約合19.5萬美元。Mazars是一家審計、稅務和咨詢公司。[2023/4/18 14:11:24]

北美也涌現出新的比特幣基金。3iQ (QBTC-CN)在 2020 年下半年推出 Canadian Bitcoin 基金,之后 ninepoint 推出 BITC-U CN、 Purpose 推出 BTCC/B CN, Galaxy 則有 BTCG/U CN。 Osprey (OBTC)今年則在美國推出,之后是 Bitwise 10 Crypto Index Fund (BITW US)。 北美僅投資比特幣的基金目前共持有約 689,000 個比特幣,價值共計約 385 億美元。

僅投資比特幣基金的總體格局大致如下:

歐洲所有的比特幣基金都是交易所交易產品,即 ETP。 這些產品本質上是交易所基金 ETF,但在歐洲,傳統上當一個交易工具較為復雜時,在具體描述中會被稱為 ETP 而不是 ETF。

Fireblocks Web3負責人:傳統金融公司正在深入研究加密貨幣:金色財經報道,Fireblocks的Web3負責人表示,傳統金融公司正在進一步進入加密領域。Fireblocks代表1,500多家金融機構托管資金,并使它們能夠與區塊鏈和加密服務進行交互。

Amsel表示,這些公司,尤其是更傳統的公司,從托管服務開始,然后慢慢轉向更多的加密原生交互。Amsel說,“我們看到越來越多的傳統金融正在探索進入加密貨幣的方式,也許他們正在采取一種更加膽小的方法”。

Amsel舉了一個假設的例子,一家公司可能在一兩年前開始使用加密貨幣托管。他說,這些公司邁出了第一步,看到沒問題,然后開始更多地探索這項技術。[2022/11/6 12:21:55]

除了類似于 ETF 的目的外,北美比特幣基金是封閉式基金,通常稱為投資信托。這意味著這些基金持有固定數量的比特幣,其份額價格自由浮動。份額可能高于或低于其所代表的比特幣。高于其所持比特幣價值時,我們稱之為溢價;較低時稱為折扣 / 折價。

舉個例子: Grayscale 的 GBTC 基金共有 692,370,100 流通股,該基金每股凈持有 0.00094632 個比特幣。該基金代表其股東共持有 655,204 個比特幣。昨天(3 月 16 日),GBTC 股票收盤價為 49.86 美元,而該基金實際按所持比特幣的價格為每股 52.13 美元。這意味著 GBTC 股票是以相當于其資產凈值(NAV) 95.7% 的折扣價格成交。

去中心化云服務平臺Ankr推出應用鏈,允許DApp開發人員構建專屬鏈:6月23日消息,去中心化云服務平臺Ankr宣布推出應用鏈即服務(App Chain-as-a-Service),可幫助DApp開發人員構建獨特適合其應用的高安全性、高吞吐量和可定制性專屬鏈。

該工具旨在為企業級吞吐量打造極具可擴展性的區塊鏈,以促進Web3 DApp的持續開發和成功。應用鏈為Web3初創公司、現有的Web3 DApp、轉向Web3的Web2項目提供為其DApp構建自定義區塊鏈所需的工具。(Dailycoin)[2022/6/23 1:26:59]

比特幣的價格不斷變化,GBTC 的股價與其所持有的比特幣價格之間沒有正式關聯。如果要出售 GBTC 的賣家多于買家,那么不管比特幣價格如何,其股價都會下跌。但是數據發布時兩者是存在一個非正式的關聯,撇開投資人群的瘋狂,通常投資者會被折扣所吸引,避免溢價入局。

不幸的是,我們撇不開投資人群的瘋狂。

溢價意味著投資者準備為資產風險敞口支付比資產價值更高的費用。他們之所以這樣做,是因為選擇有限(沒有其他基金)或只是炒作(買進比特幣)。直到最近,GBTC 還是美國投資者通過基金購買比特幣僅有的幾種方式之一。而且圍繞灰度存在大肆的炒作。

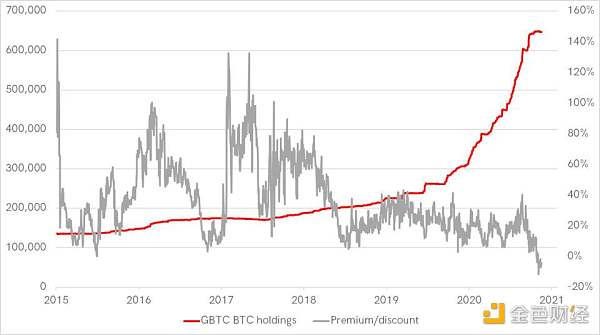

GBTC 溢價(或折扣)在下圖中以灰色顯示。多數時候,GBTC 是溢價交易,有時甚至溢價幅度很高。在 2017 年,GBTC 股票的交易價格有時是其公允價值的兩倍。

來源: Bloomberg; Bytetree Asset Management。自 2015 年以來的 GBTC 股價相對其所持比特幣公允價值的溢價幅度圖表。

來源: Bloomberg; Bytetree Asset Management。自 2015 年以來的 GBTC 股價相對其所持比特幣公允價值的溢價幅度圖表。

您可以直接通過股票市場投資 GBTC。另外,合格投資者可以以 NAV 認購該基金,六個月后獲得 GBTC 股票。如果 GBTC 的價格在六個月內溢價,您將從中受益。

例如,您可以致電灰度銷售團隊,認購 100 萬美元 GBTC 股票。灰度買進 100 萬美元的比特幣,您等上六個月會得到 GBTC 股票。假設比特幣價格在這一時間段內未有變化,而市場中的 GBTC 股票以 50% 溢價交易,您現在就擁有 150 萬美元股票。漂亮。

當溢價很高時,這種交易自然人氣極高。合格投資者可以年利率 PA 7% 從比特幣借貸機構借入比特幣,并將其存入灰度,對沖他們在期貨市場中的頭寸,以獲取溢價,而置存成本較低。當 GBTC 股票溢價交易時,許多投資者都認購 GBTC 的新股發行,而當溢價下降時,資金流入就減慢了。灰度資金流入量在 2020 年創下紀錄新高,而該年度平均溢價為 30%。壞消息是,現在 GBTC 股票已經變成折扣成交。想要賣出 GBTC 股票的投資者多過買家。

問題是,沒有任何辦法可以阻止折扣進一步擴大。灰度宣布斥資 2.5 億美元回購份額,這雖然不錯,但規模太小,不足以真正影響規模達 330 億美元的基金。灰度真要認真對待,需要保證每周回購該數量的股票。要這樣做,需要出售比特幣并回購 GBTC 份額以注銷。但我認為他們的法律結構阻止了這種做法。

灰度的解決方案是推出一種 ETF,以某種聯接資金(或稱子基金)的結構投資 GBTC。我并不完全確定這樣做的好處,但確實為投資者增加了另一層費用。當 Osprey (OBTC)以每年 0.49% 的費用標準提供比特幣風險敞口時,您可能認為 GBTC 會將其費用標準從 2% 有所降低;考慮到競爭的新格局,GBTC 的費用實在是太高了。

正如我前文所寫的,自去年五月以來,機構投資者已經購買了 380,644 個比特幣。其中約 308,446 個比特幣是通過 GBTC 購買的。也就是說當今比特幣交易市場中,機構交易總額的 81% 是通過 GBTC 完成的,而 GBTC 份額現在以折扣價交易。折扣意味著機構將不再認購 GBTC 新股,也就意味著 GBTC 將不再新購買比特幣。

如果幸運的話,這只是 GBTC 的問題,不會蔓延,但是我認為,對加密領域而言,讓其服務提供商負起責任非常重要。除非 GBTC 采取行動消除折扣價并維持住不低于凈值的局面,否則將形成拋售壓力,這可能會演變成比特幣價格的系統性風險。

ETF 解決了這個問題。鑒于已經有很多機構提請監管批準其 ETF 產品,我想它們遲早會推向市場。像歐洲 ETP 一樣,它們將以凈資產值交易,投資者希望如此。ETF 的費用將更低,總而言之,ETF 將是更具吸引力的套餐。當 ETF 到來時,投資者繼續留在 GBTC 的唯一原因是可以避免資本利得稅。

當 GBTC 幾周前首次出現折扣價成交時,就有人高喊要抄底。我沒那么確定,為比特幣領域的利益著想,我非常希望灰度能迅速恢復投資者的信心。

熱點摘要: 1.?XRP支持者呼吁交易所重新上市XRP。2. 六大國有銀行已開始推廣數字人民幣貨幣錢包。3. ?門羅幣XMR礦工數量突破8萬,創歷史新高.

1900/1/1 0:00:00DeFi整體市場因2020年下半年流動性挖礦的熱潮而高速發展,DeFi市場各板塊的基礎建設與資產用戶流量均達到歷史以來新的高度.

1900/1/1 0:00:00加密數據的復雜性為數據帶來了全新機遇,即企業進軍數據 3.0,通過系統化智能和自動化成規模地創造價值.

1900/1/1 0:00:00NFT 無疑是區塊鏈領域的熱點之一,而 DeFi 的不斷發展又帶了 DeFi + NFT 的新玩法.

1900/1/1 0:00:00在疫情下舉步維艱的音樂產業終于久違地有了令人興奮的頭條。美國搖滾樂隊Kings of Leon的新專《When You See Yourself》在本月初以非同質化代幣(NFT)的形式發行,成為.

1900/1/1 0:00:00KSM價格飛漲,是時候關心一下Kusama的平行鏈插槽什么時候可以開始拍賣了。此前,2020年末的時候,業內那時預測順利的時間是1月開始Kusama,3月開始Polkadot,或者3月開始Kus.

1900/1/1 0:00:00