BTC/HKD+1.93%

BTC/HKD+1.93% ETH/HKD+2.3%

ETH/HKD+2.3% LTC/HKD+3.52%

LTC/HKD+3.52% ADA/HKD-0.81%

ADA/HKD-0.81% SOL/HKD+2.14%

SOL/HKD+2.14% XRP/HKD-0.41%

XRP/HKD-0.41%在過去幾個月里,DeFi借貸環境發生了巨大變化。本文將聚焦于一些新DeFi借貸協議的簡單介紹、數據分析以及將影響下一個周期借貸領域的總體趨勢。

新的DeFi借貸協議:

dAMMFinance和RibbonFinance都是非足額抵押可變利率借貸協議。它們在本質上類似于Aave的資金池模式,存款和貸款是無摩擦的。dAMM目前支持23項資產,Ribbon將很快推出。

LULO是一個固定利率和定期借貸的鏈上P2P訂單簿。與Morpho非常相似,Lulo關閉了傳統的基于資金池模式的貸款人/借款人價差,并直接匹配交易方。

5億枚XRP從托管賬戶解鎖,并轉至一未知地址:金色財經報道,Whale Alert監測顯示,北京時間08:00,5 億枚 XRP(約 2.57 億美元)從托管賬戶解鎖,隨后被轉至一未知地址。[2023/6/1 11:51:18]

借貸協議ArcadiaFinance允許借款人將多種資產(ERC-20和NFT)一次性抵押到一個金庫中。這些金庫是NFT,因此可以形成可組合的第二層產品。貸款人可以根據金庫的質量來選擇他們的風險偏好。

借貸協議ARCx評估借款人的鏈上歷史交易行為。歷史越好(比如沒有清算),最大LTV就越高。到目前為止,最大借款以100%的LTV發放。貸款人根據借款人的信用風險提供流動性。

dAMM和Ribbon與Maple和Atlendis在機構(非足額抵押)借貸領域形成直接競爭。

Shardeum創始人:下一個Web3浪潮將顛覆一些行業:金色財經報道,Shardeum創始人Nischal Shetty在社交媒體上稱,下一個Web3浪潮將顛覆一些行業,Play to Earn將是這樣的一個領域,中心化的P2E模式是有缺陷的。玩家沒有辦法知道他們是否在玩一個公平的游戲。而去中心化的P2E確保公平游戲。

此前報道,Shardeum正尋求以2億美元估值進行2000萬至3000萬美元融資。[2022/8/24 12:45:26]

Arcadia、ArcX和Frax是我們已經在該領域看到的現有模式的變體。

許多協議繼續追求產品垂直化,試圖增加護城河和價值捕獲。

Frax:穩定幣,AMO,AMM,流動質押

美國消費者監督組織因涉及推銷NFT的問題對17位名人發出警告:金色財經報道,美國消費者監督組織 \"Truth in Advertising “已經對17位名人發出警告,內容涉及推銷NFT的問題。該名單包括斯諾普-道格、帕里斯-希爾頓和湯姆-布雷迪等人。在聯邦貿易委員會(FTC)有可能介入推銷NFTs之前,該監督組織主動警告名人在推廣或代言時沒有披露他們與特定NFT項目的關系。這違反了聯邦貿易委員會的準則。[2022/8/15 12:26:59]

AAVE:穩定幣,非足額抵押借貸,RWA

ArcX:信用評分

Ribbon:金庫+貸款

一些借貸協議更專注于迎合長尾資產的需求。

在機構方面,dAMM是唯一一個已經支持許多長尾資產的。

Stader Labs將在5月26日進行快照,將SD代幣遷移到以太坊網絡:5月23日消息,質押基礎設施Stader Labs將在UTC時間5月26日5:00進行快照,隨后暫停所有SD代幣的申領,并將SD代幣遷移到以太坊網絡。此外5月26日5:00之前沒有申領SD代幣或注冊對應以太坊地址的用戶,將失去他們持有的SD代幣。

此前報道,質押基礎設施Stader Labs計劃加入BNBChain,將在BNBChain上開啟質押服務。[2022/5/23 3:35:06]

EulerFinance允許任何資產的借貸,其中一些可以作為抵押品。

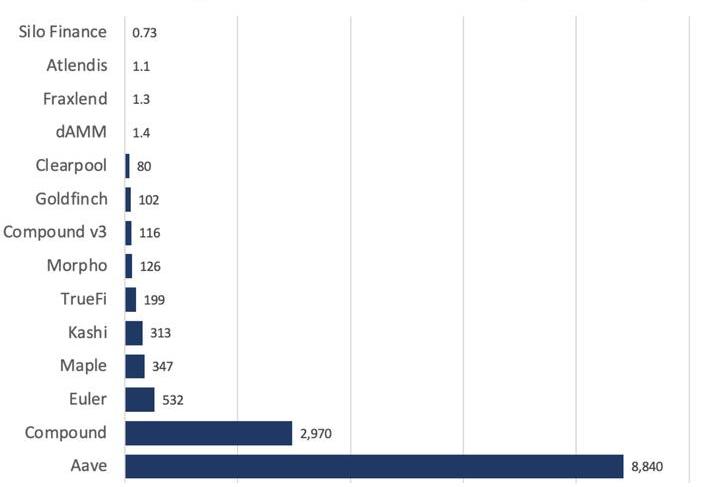

到目前為止,AAVE是明顯的贏家,部分原因是它積極的多鏈部署——其總TVL的37%位于L2或EVM上。

COMPv3從v2遷移資金的速度很慢,v2穩居第二。

Maple是最受歡迎的非足額抵押借貸協議。

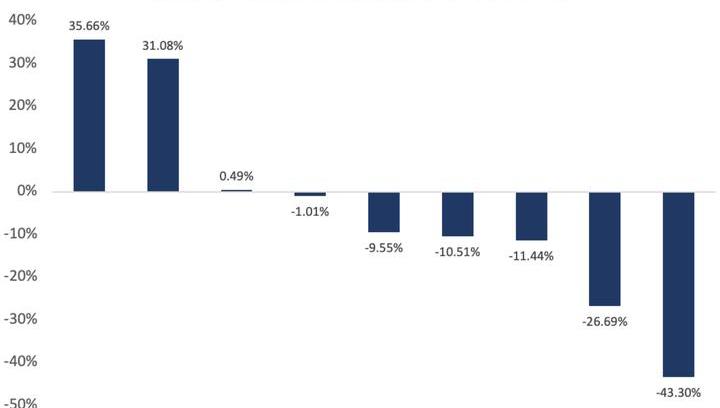

在過去的一個月里,Euler和Clearpool是僅有的兩個出現大幅增長的半成熟平臺。

AAVE和Compound的表現處于中間位置,而Kashi的縮水幅度最大。

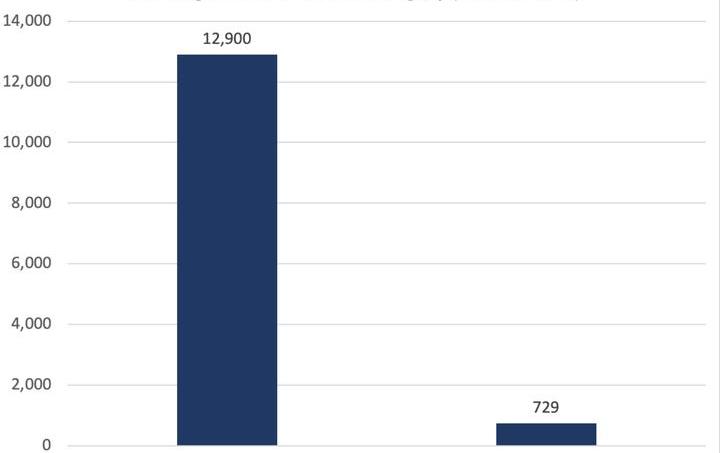

大部分的借貸TVL都在主網上,但EVM和L2已經慢慢在占據市場份額。

在下一個周期中,L2上的使用量和項目數量的增加將加速需求,從而增加總體流動性。

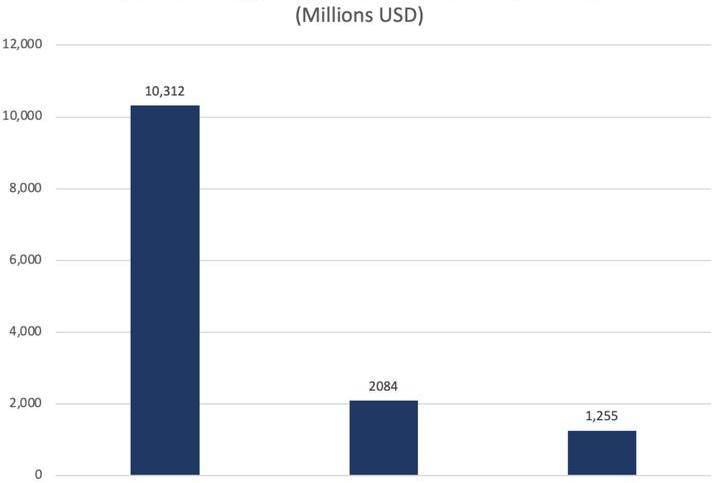

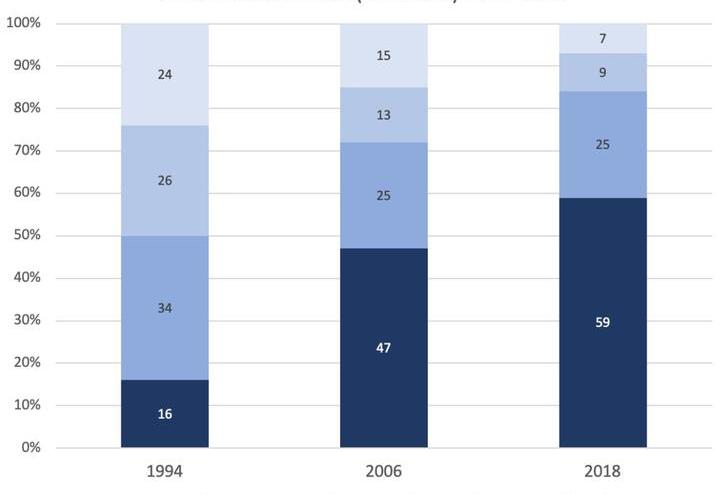

就每個類別的TVL而言,迄今為止,超額抵押模式一直占據主導地位。

預計隨著基于KYC和ZK的認證解鎖新的原語,以及更多的機構資本進入鏈上,這一差距將會更小。

就藍籌資產與長尾資產的借貸而言,藍籌資產目前幾乎占據了所有的流動性。

Euler是最突出的專注于長尾資產的協議,其長尾資產的TVL不到5%,這主要是由于代幣質押的機會成本。

當(非流動的)質押可以獲得更高的APR(10-30倍)時,為什么要將GRT代幣存入Euler呢?

隨著時間的推移,這種情況將會改變,因為我們會看到更多web3和DeFi協議的流動質押衍生品,代幣可以在出借的同時賺取收益。

垂直化是整個DeFi的一個有趣趨勢,因為借貸并不是唯一一個市場份額日益集中的領域。

Lido、Uniswap和MakerDAO在各自的類別中擁有非常大的市場份額。

隨著時間的推移,我們可能會看到DeFi(和借貸)繼續集中份額,類似于大型銀行在過去幾十年中的增長方式。

原因有三:強大的網絡效應、垂直化(將產品變成功能)、品牌護城河。

新的潛在借貸試驗:

1)基于zk證明的鏈下抵押品的非足額抵押借貸

2)使用基于社交的NFT作為抵押品的貸款

3)專注于DAO的貸款

今天的分享就到這里,后期會給大家帶來其他賽道的龍頭項目分析。感興趣的可以點個關注。我也會不定期整理一些前沿資詢和項目點評,歡迎各位志同道合的幣圈人一起來探索。有問題可以評論提問或者私信

來源:金色財經

究竟足球為什么讓我們如此著迷?現代足球起源于英國,隨著日不落帝國征戰四海,足球運動也逐漸變成一項世界運動。足球需要考驗隊員速度、力量、技巧、耐力、身體對抗、團隊配合.

1900/1/1 0:00:00銀行、證券、保險是支撐傳統金融行業運作的三駕馬車。銀行業目前估值8.4萬億美金,證券業目前估值100萬億美金,保險業估值5.5萬億美金.

1900/1/1 0:00:00隨著央視網孵化的數字藏品平臺“央數藏”于9月16日正式上線,國內央媒幾乎全員入局數藏市場,這對于國內該市場的發展至關重要!作為風向標般存在的最具影響力的媒體參與到數藏的發展中.

1900/1/1 0:00:00此前,比特幣的忠實擁護者們對這種頂級加密貨幣增添了許多概述,包括它可能在某個時候取代黃金,或者是一個很好的通貨膨脹對沖工具.

1900/1/1 0:00:00注:本書在編寫體例上,盡可能參照原書邏輯體系,但內容完全結合幣圈實際重構,因此,讀者可以在完全沒有閱讀過《聰明的投資者》一書的基礎上順暢閱讀,閱讀時也不需要尋找原文對照.

1900/1/1 0:00:00頭條 ▌數字人民幣試點已擴大至北京全域金色財經報道,數字人民幣試點已擴大到北京全域,累計落地40余萬個場景.

1900/1/1 0:00:00