BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD+0.42%

ETH/HKD+0.42% LTC/HKD+0.87%

LTC/HKD+0.87% ADA/HKD-0.57%

ADA/HKD-0.57% SOL/HKD+0.81%

SOL/HKD+0.81% XRP/HKD+0.31%

XRP/HKD+0.31%在第1部分中,我們介紹了私人市場的現狀以及它們與公共市場的區別。關鍵結論是,私人市場規模龐大,但二級市場交易量僅為公開市場的一小部分。造成這種差異的主要原因是對市場參與者是否可以獲得可信數據。

在第2部分中,我們將介紹:

新的私人資產技術堆棧和數據庫私人市場的未來狀態私人市場將如何與DeFi交互

新技術堆棧

如果沒有一個可信的數據庫,私人市場永遠不會變得更具流動性。我們相信這個新數據庫將是分布式的,并由所有者控制——而不是集中式的數據庫,例如公共市場中的EDGAR數據庫。在本文中,我們將介紹新興技術堆棧的基本元素和當今的主要參與者。

基礎層

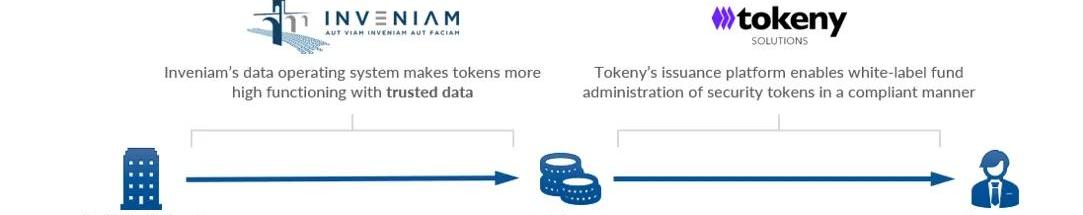

首先需要從更好的數據開始。如Inveniam是一個用于私人資產的由所有者控制的分布式數據庫和的操作系統,它將客戶控制的數據室與代幣化資產和市場連接起來,以實現合規的數字交易。

但如何信任這些數據呢?這需要經過第三方公司審計。目前,Inveniam已經通過了第三方公司如Cushman&Wakefield、JLL、CBRE、HoulihanLokey、ValuStrat、Mercer等的審查和證明。

以色列3D元宇宙資產管理平臺Hexa完成2050萬美元A輪融資:金色財經報道,以色列3D元宇宙資產管理平臺Hexa宣布完成2050萬美元A輪融資, Point72 Ventures、Samurai Incubate、Sarona Partners和手機制造商HTC參投,截至目前其融資總金額達到2720萬美元。Hexa為客戶創建的3D元宇宙資產模型可以提供存儲、管理、分發和分析服務,目前亞馬遜、Unity等公司都在Hexa平臺上制作、管理和部署3D資產,相關模型可以輕松遷移到網頁、社交媒體網站或游戲引擎上。(prnewswire)[2023/3/2 12:38:21]

區塊鏈交互

所有估值文件都將通過密碼散列錨定到區塊鏈,文件本身保持在鏈外,這為評估中使用的數據創建了一個不可變的審計跟蹤。你可以將其視為時間戳或公證人。

Inveniam是區塊鏈不可知論者,但我們更喜歡公共區塊鏈,因此其錨定Ethereum、Polygon、Avalanche、Solana和Tezos,并可根據要求提供私有鏈。

另外,Accumulate是一個通用的第2層公共區塊鏈,設計用于互操作性、身份和跨鏈數據錨定。該團隊將于本月晚些時候推出其主網,由于其吞吐量、多鏈安全性和低交易成本,將成為Inveniam客戶的首選鏈。

幣安聘請英國董事,要求遵守監管機構的要求:金色財經報道,幣安歐洲和英國地區經理Ilir Laro在領英的一篇帖子中表示,他的公司選擇Nish Patel擔任董事。Laro寫道:“我們的主要重點將是注冊并遵守英國金融行為監管局(Financial Conduct Authority),在英國運營受監管的加密資產業務。”根據帕特爾的領英資料,他此前在加密貨幣平臺Rain和漢密爾頓資本控股公司(Hamilton Capital Holding)從事合規工作。(the block)[2022/11/11 12:47:17]

這里的想法是,大型資產所有者和管理者可以加入Inveniam,每月或每季度接收高效和獨立的第三方估值,并將該數據錨定到區塊鏈。因此,所有者可以根據需要允許各種市場參與者和市場訪問他們的數據室。

Inveniam是一種技術,但從實際的角度來看,它本質上是所有者控制數據的一個接口。作為一個所有者控制的分布式的數據室,他利用AI幫助用戶評估其資產并為合規的代幣化做好準備。

如果你有興趣,可以查看Cushman&Wakefield執行副主席TaraStacom和Inveniam首席執行官PatO'Meara對商業房地產、數據和估值即服務的采訪。

今年已推出的415只加密基金共籌集1210億美元,僅320億美元被部署:10月28日消息,Galaxy Digital統計數據顯示,今年到目前為止,已經推出了415只以加密為重點的風險投資基金,總共籌集了1210億美元,但只有320億美元的風險投資被部署。此外在2022年第三季度,風險投資者向加密初創公司投入了超過55億美元,而第二季度為80億美元。[2022/10/28 11:53:20]

這類公司提供了私人資產價格發現的重要基礎層:供市場參與者觀察的可信估值數據。

代幣化層

當簡單地接收每月或每季度的第三方估值標記,同時將數據錨定在區塊鏈上時,資產所有者/管理者有許多好處需要考慮。其中一個好處是,資產總是“隨時可以出售”,在不斷變化的市場條件下創造了可選擇性。

如果資產所有者或基金經理尋求將其資產進行代幣化或碎片化,他們可以在技術堆棧中向上移動一層。

TokenySolutions是目前市場上領先的白標解決方案,提供合規、機構級的數字資產服務。其解決方案允許資產所有者和管理者合規地發行、轉移和管理數字資產或“代幣”。所有流程——從客戶進入,包括KYC/AML檢查,到管理投資者訂閱所需的行政管理,都可以在Tokeny平臺上得到簡化。此外,Tokeny開發了用戶投訴、被許可的數字資產的ERC3643代幣標準,目前已被以太坊基金會所采用。

創投基金Pantera資本:預計3年內加密貨幣用戶將達到10億:金色財經報道,創投基金Pantera資本稱:預計3年內加密貨幣用戶將達到10億。[2022/10/13 10:33:20]

我們要注意的是,數字證券不是無記名工具。因此,如果丟失、被盜等,數字證券是可以找回的。法律合同可以被遵守。此外,監管要求可以被編入智能合約、錢包和ID中。例如,根據綁定到錢包的ID,一個司法管轄區的投資者可能會被限制與另一個司法管轄區的投資者進行交易。通過Tokeny這類的解決方案,這一切都是可能的并且可以交付。

Tokeny的主要投資者是歐洲最大的證券交易所集團Euronext。而通過合作,Inveniam和Tokeny提供了目前市場上唯一的解決方案,將受信任的私人資產估值數據與合規發行的數字資產連接起來。

為什么資產所有者想要進行代幣化?同樣這歸結于選擇性,以及在不出售100%高績效資產的情況下籌集資金的能力。普通合伙人可能希望為其有限合伙人提供流動性。

Telegram錢包機器人推出 Wallet 2.0:8月17日消息,據Telegram應用程序上@wallet_news_en的官方公告,錢包機器人@wallet 已推出 Wallet 2.0,這是一款具有用戶友好界面和在 Telegram 中快速購買 Toncoin 的加密貨幣錢包。新外觀的主屏幕將顯示當前的 Toncoin 余額和交易歷史。可以在 Telegram 中點擊幾下保存銀行卡詳細信息并將 Toncoin 添加到余額中。取消了購買Toncoin的服務費,使匯率盡可能接近市場價格。

2022年4月份消息,Telegram應用程序已支持購買比特幣和Toncoin。TON基金會已向Telegram添加了加密支付功能,允許其5.5億用戶在Telegram應用程序中發送和接收Toncoin(TON),或者通過“@wallet(錢包)”機器人功能購買比特幣。[2022/8/17 12:32:08]

隨著越來越多的基金被代幣化,有限合伙人可能會開始要求流動性,這或許會給普通合伙人帶來壓力,迫使他們朝著這個方向發展,以維持他們的投資者基礎。另一方面,普通合伙人可以利用智能合約的效率來處理投資者管理,包括資本調用、分配、費用計算等。到目前為止,房地產基金是該領域的早期采用者。

托管層

數字資產的有趣之處在于,這些是個人和組織可以控制和自我托管的工具——這在股票和債券等傳統資產中是不可能的。我們認為可能需要托管和非托管解決方案。即將出臺的法規可能會在這方面發揮作用,就像今天的證券法要求托管人一樣。

托管技術提供商Fireblocks是目前非托管類機構的領導者,它也為紐約梅隆銀行最近宣布的加密貨幣托管提供了技術支持。

Fireblocks還提供了一個平臺或界面,用于管理數字資產、報告和跨DeFi生態系統的服務。他們與Tokeny直接合作提供白標代幣化服務。同時,Fireblocks也是“通往DeFi的橋梁”之一。

AnchorageDigital則是目前托管類別的領導者,也為加密資產提供非托管解決方案。Anchorage為OasisProMarkets提供托管服務,我們稍后會介紹。

想象一下:Apex管理的房地產基金的LP利用Inveniam/Tokeny平臺,可以通過Anchorage或Fireblocks的接口進入DeFi借貸應用程序,這將使持有代幣化房地產資產的LP能夠利用這些資產作為DeFi貸款的抵押品。據了解,MakerDAO和Aave這兩個最大的DeFi借貸平臺正在明確尋求針對現實世界的資產進行更多借貸,風險投資公司也正在大力資助這一領域。那么,鏈下資產與DeFi的合并會催生出什么樣的服務和產品?

流動性層

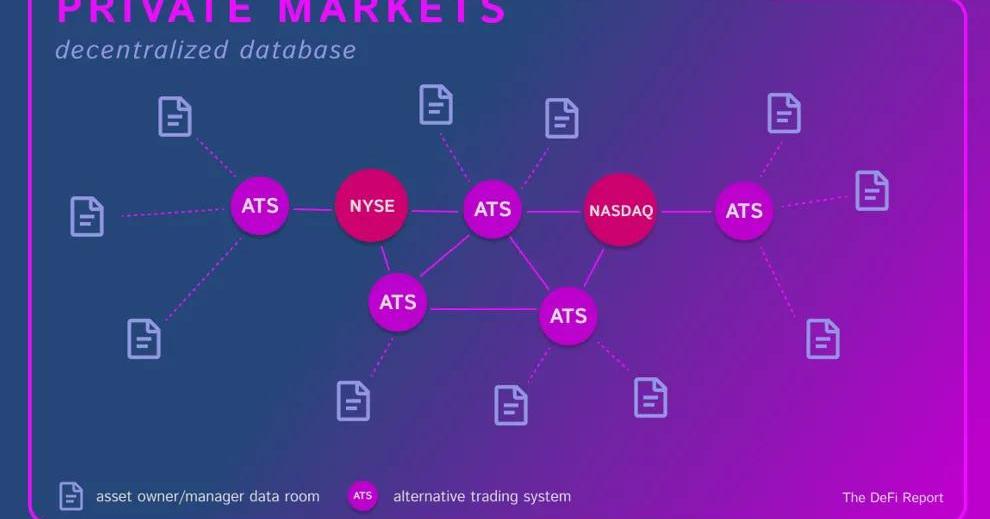

雖然目前該領域的流動性剛剛起步,但我們看到數字替代交易系統的網絡正在形成。這些是SEC/FINRA注冊的經紀商,他們利用區塊鏈技術為私人市場資產的交易建立訂單簿。

OasisProMarkets就是這類公司,其最近籌集了2700萬美元,并在DeFi和TradFi兩個渠道獲得了戰略支持。與OPM的聯系以及Maker最近與特斯拉的交易和購買5億美元的國債/公司債券,都表明TradFi和DeFi之間存在進一步的聯系。

其他ATS包括RialtoMarkets、ADDX、SDX、INX、Securitize、Archax、Texture、tZero等。

應該指出的是,大型交易所運營商在該領域進行了投資。洲際交易所是tZero的主要投資者,而Euronext是Tokeny的主要投資者。

用于私人市場的分布式數據庫的架構,與美國SEC注冊的另類交易系統和大型交易所連接,如下所示:

圖形設計:LaertaPremto

監管

簡單說一下監管。到目前為止,我們所涵蓋的一切都是證券交易。雖然加密資產監管存在很大的不確定性,但就數字證券而言,不確定性要少得多。在這種情況下,我們只是將現有證券置于區塊鏈軌道上——以實現信息的獲取、托管和二級交易。其他好處包括增強安全性、透明度和效率。

現有規則適用于此。話雖如此,法規應該在未來幾年發生變化。區塊鏈從根本上消除了對轉讓代理和托管提供商的需要。美國證券交易委員會現在要求這兩方參與,這增加了不必要的摩擦和成本。但隨著技術變得更加被理解和信任,法律可能會發生改變。

與DeFi的聯系

這些市場與DeFi的主要聯系可能是通過借/貸應用程序和資產服務。MakerDAO、Centrifuge和Aave等平臺為現實世界資產的借貸提供服務——這是一個新生概念,我們預計在未來幾年會進一步發展。在這一領域,很多很多的初創企業已經獲得了資金。

然而由于監管限制,我們預計這些資產不會在Uniswap等去中心化交易所交易。

未來狀態

今天,基礎設施的建設正在為私人市場資產的流動交易奠定基礎——我們相信這種演變最終將類似于90年代公共市場的數字化。我們喜歡將其類比為鐵路或公路系統的擴建。隨著基礎層的形成,我們應該會看到圍繞數據、資產服務、籌款、交易、金融產品等創業活動的爆炸式增長。

我們目前正處于早期階段。為了這一愿景,參與者必須要減少摩擦,為資產所有者/管理者、投資者、管理員和公眾創造一個卓越的用戶體驗。私人市場的轉型和數字化需要一個完整的生態系統。

最終,將私人市場與流動性交易和DeFi借貸聯系起來,將打開私人市場內的貨幣流通速度,同時釋放出幾代人以來一直被束縛在這些非流動性資產中的隱藏價值。

注,Inveniam與本報告中提到的許多公司都有直接的財務關系和運營合同。本文不作投資建議。

當前比特幣的市值約為4000億美元。作為OG鼻祖級加密貨幣,這是相當了不起的。比特幣的基本設計孕育了一個安全、去中心化和抗審查的網絡,因此受到大眾的廣泛信??任.

1900/1/1 0:00:00最近,DelphiVentures很榮幸的加入參與了Celestia的融資,因此我們想借此機會簡要解釋一下,關于Celestia和它的團隊所提出的模塊化區塊鏈愿景.

1900/1/1 0:00:00TL;DR 加密世界渴望擁有自己的去中心化社交媒體和web3-native的游戲規則。Phaver提供了這樣一個舞臺,讓web3ers可以用他們手中的真實代幣來支持他們最喜歡的內容和創作者,并且.

1900/1/1 0:00:00在談到國內DAO組織時,很多人最先想到的就是SeeDAO。這個年輕的DAO探索者,用了不到一年時間,就在國內外建立起了強大的社區認同。不過與很多人的預想不同,SeeDAO的發展之路遠非一帆風順.

1900/1/1 0:00:00以太坊作為一個全球性的、可信的中立結算層,引入了強大的數字所有權,并為用戶提供了隨時隨地轉移價值的可能。它是價值互聯網的基礎協議,而且自從互聯網誕生以來,以太坊是第一個讓價值轉移如此流暢的網絡.

1900/1/1 0:00:00今天介紹的項目@EclipseFND是個人非常看好的底層基礎設施,有可能成為下一輪牛市的核心敘事。Eclipse定位于公鏈模塊化賽道,能夠為任意L1/L2提供通用的底層組件.

1900/1/1 0:00:00