BTC/HKD-0.1%

BTC/HKD-0.1% ETH/HKD-0.82%

ETH/HKD-0.82% LTC/HKD+0.67%

LTC/HKD+0.67% ADA/HKD-1.19%

ADA/HKD-1.19% SOL/HKD-0.37%

SOL/HKD-0.37% XRP/HKD-1.24%

XRP/HKD-1.24%FTX事件堪稱加密世界的“雷曼時刻”。事件的發展速度和影響范圍已經遠遠超出了此前的想象。而就在昨晚,美國勞工統計局公布數據顯示,美國10月CPI同比上漲7.7%,低于市場預期的7.9%,較前值的8.2%大幅回落。10月CPI環比上漲0.4%,同樣好于市場預期。

加密市場面對全行業范圍的危機和盼望已久的通脹緩解,經歷了跳樓機式的大反彈。在如此劇烈的變化中,加密貨幣交易所應該吸取什么教訓,投資者應該如何應對呢?

1.交易所的整體性危機

FTX事件的起因是其挪用了用戶資產,最大后果是引發了加密貨幣投資者對于交易所的普遍性的不信任。其他交易所受到牽連,出現了不同程度擠兌的情況。為了應對這次危機,以Binance和Huobi為主的頭部交易所紛紛站出來宣布未來將通過ProofofReserve的方式證明用戶的資產安全,并形成信息公開制度。

1.1資產流出情況

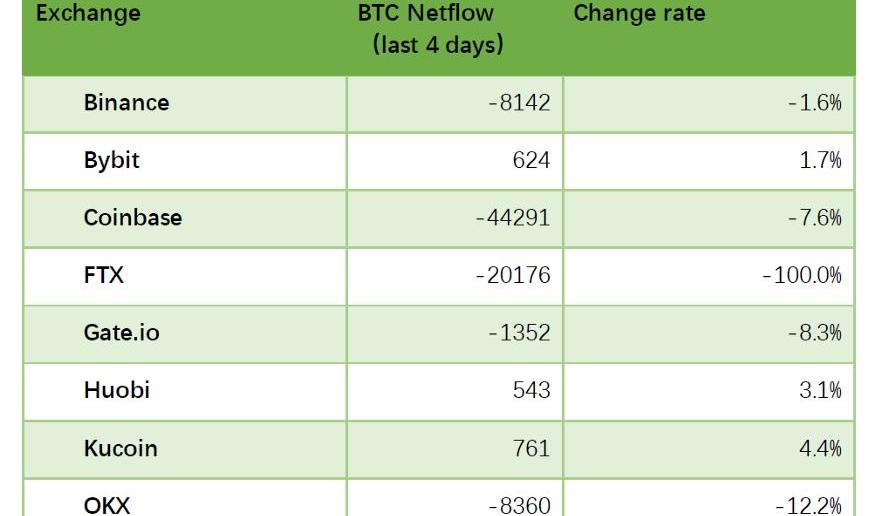

行情下跌嚴重,資金出逃有限。Binance穩定,FTX被掏空。

下圖是近7天主流交易所的BTC凈流入流出情況。從11月7日起,近4天交易所共凈流出92.8K枚BTC,占其總持倉量的4%。對于穩定幣來說情況類似,近4天的凈流出量占總量3%。這是今年出現的第3次連續BTC大額凈流出,此前2次分別發生在5月12日-17日,6月15日-17日。其中第一次是受到LUNA崩盤的影響,第二次是受Celsius暴雷和美聯儲首次加息75個基點的影響。第2次大幅BTC凈流出后,BTC價格下降了16%,而本次BTC已經下跌了約20%,并且行情并未出現明顯企穩跡象,可見此次事件對市場的沖擊力更大。

Clay Nation宣布與The Sandbox達成合作:金色財經報道,Clay Nation宣布與The Sandbox達成合作,跨鏈PFP-頭像收集的互操作性允許Clay Nation Cardano NFT持有人將他們的頭像整合到The Sandbox。這次合作帶來了Sonic Sands,一個由音樂、收藏品和創意組成的沉浸式世界,有小游戲和充滿活力的社交空間供玩家探索。[2023/6/12 21:30:25]

觀察主流的交易所的BTC凈流出情況,我們發現除了FTX徹底崩潰以外,大多數交易所沒有出現資產大幅流出的情況。Binance只是小幅流出,Huobi、Kucoin和Bybit反而有凈流入。這表明了用戶對這些交易所的信任基礎還是比較牢固。盡管有傳聞Kucoin可能儲備金不足,但其CEO反應迅速,打消了用戶的疑慮。資產凈流出幅度較大的只有OKX和Coinbase,這可能是徐明星在前幾日聲援過SBF,Coinbase近日出現了宕機,這些事件引發了用戶的擔憂。

目前看來,本次危機對行業的影響更多是在投資者的心理層面,并未出現資金大規模撤離。行業在1年間幾乎沒有什么好消息,這導致了投資者的心態越來越脆弱,從而出現了恐慌性的拋售行為。大部分投資者最熟悉的還是中心化交易所,所以資金流出并不嚴重。

HIVE Blockchain1月共產出260枚比特幣,總余額同比增長20%:2月7日消息,比特幣礦企HIVE Blockchain1月共產出260枚比特幣,環比增長21%,其能源價格對沖和電網平衡策略產生了18萬美元的額外收入。同時HIVE的總比特幣余額達2430枚,同比2022年1月(2043枚)增長20%。HIVE表示預計接下來兩個月將繼續上架645臺由Intel Blockscale提供支持的HIVE BuzzMiner比特幣礦機,使總數達到6300臺。[2023/2/7 11:51:54]

1.2儲備金證明

儲備金證明成為試金石,長效機制才是關鍵。

當下交易所最重要的事就是向用戶證明,它們沒有挪用用戶的資產。FTX事件爆發以來,已經有多家主流交易所發出公告,稱將發布儲備金證明。其中Binance率先公布了冷/熱錢包地址,Huobi目前也在快速推進POR產品的落地,且因為剛剛完成收購,資產經過多方審核,可信度較高。

公布儲備金證明體現了交易所的責任感,對于穩定用戶的情緒有很大作用。敢于在第一時間宣布這件事的交易所,大概率沒有挪用用戶資產。若遲遲沒有對此做出響應,用戶難免會更加焦慮,進而轉向競爭對手。所以儲備金證明是一個試金石,能夠加速交易所行業的出清和洗牌。

數據:近24小時全網爆倉1.35億美元,以太坊爆倉6657.72萬美元:金色財經報道,據Coinglass數據,近24小時全網爆倉1.35億美元,其中以太坊爆倉6657.72萬美元,比特幣爆倉1933.77萬美元。[2022/9/19 7:05:09]

本次危機再次提醒了大眾,只要與金融有聯系,任何平臺都是不能被信任的。只有公開可驗證的數據才可信,只有最嚴格的監管措施才能保護投資者的利益。由于各國政策不一致,形成法規耗時長,期待短期就能由多國的監管機構出臺統一的規則是不現實的。更可行的方法是由行業多家主流交易所共同形成“行規”并堅持踐行:將挪用用戶資產視為經營紅線,不得碰觸;定期公開儲備金證明。這樣的規定沒有法律效力,不過用戶可以自由決定使用誰的服務,以逐漸淘汰違規者,通過長效機制讓加密市場更成熟。

昨夜的大漲可能會讓部分投資者迅速忘記FTX事件,但是如果此事就此作罷,誰能保證下一次被挪用的一定不會是自己的錢?行情的突然反轉也是一個試金石,能履行公布儲備金的承諾,也是交易優秀職業道德和長期主義的體現。

2.市場風險和機會

2.1多米諾骨牌

2.1.1連環清算風險

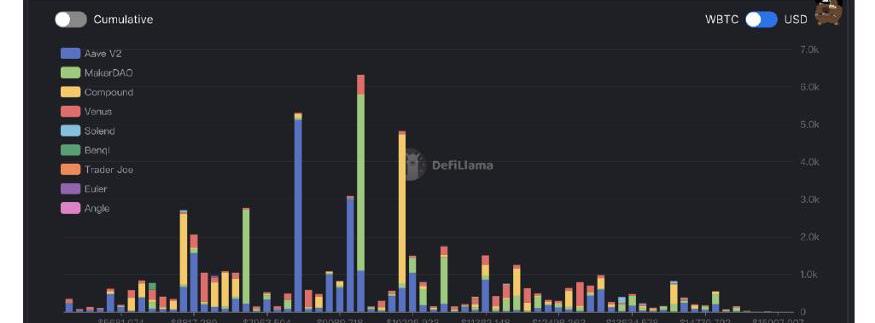

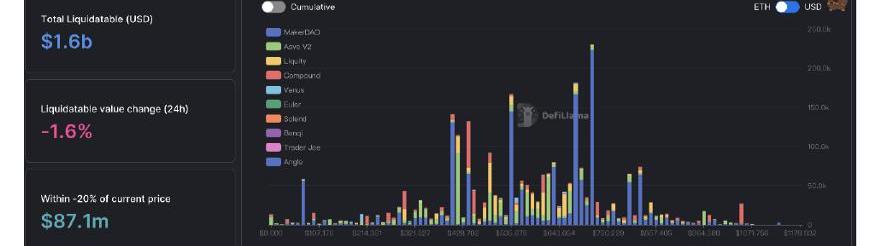

近幾天市場見證了慘痛的下跌,可能會有連環清算事件發生嗎?為此我們對幾個主流幣種和與FTX關聯較大的幣種做出鏈上清算分析。

BTC和ETH離大規模強平線距離較遠,其余幣種相對安全,或對行情影響不大。

MakerDAO聯創建議考慮將DAI與USD脫鉤:8月28日消息,鑒于當局對Tornado Cash的制裁,MakerDAO的聯合創始人Rune Christensen近期就其原生代幣與USDC脫鉤進行了討論,他向社區解釋了為什么DAI可能是去中心化自治組織(DAO)的唯一選擇。

Rune Christensen在他的博客中披露了風險加權資產(RWA)的相關風險計算錯誤,他表示,對加密貨幣的實體打擊可以在沒有任何前兆的情況下發生,即使是合法、無辜的用戶也沒有恢復的可能性。在透露協議無法遵守監管機構的同時,Christensen建議,“我們必須選擇去中心化的道路,這一直是Dai的目的”。

據Daistats數據顯示,目前超過50%的DAI是由USDC擔保的。(Cointelegraph)[2022/8/28 12:54:02]

WBTCWBTC在14933和14282有小額清算,規模700–800枚,以compoundmaker為主。大額清算在8000–10000之間,約5000枚的規模,一般不會到達這個價格,需要重大事件推動。

ETH1050有小規模強平風險,以compound為主。大額清算線有兩處,分別是在800–820和700左右,都以makerdao為主。此處一般不會達到,除非重大事件推動。

高盛參與亞洲第一筆比特幣期貨大宗交易:金色財經消息,GC Partners的子公司GFI(HK)Securities LLC宣布已在Cumberland和華爾街巨頭高盛之間安排了CME集團比特幣期權的首次中介大宗交易。此前消息,BGC宣布安排了由CME集團提供的首個微型比特幣期權的大宗交易。(PR Newswire)[2022/7/5 1:52:04]

SOLSOL在10.73有0.37M大額清算風險,現價約14U,6小時內最低點12.46。SOL今天有待解鎖的籌碼,市場恐慌情緒一直存在,有較大可能觸發。但短線看由于永續合約空單持倉量極高,做空資金費率已經高達一天30%。在空頭扎堆的情況下,很難順利下行,有可能會反復上漲爆空頭。此外,Solana基金會推遲了推遲了約2850萬個SOL的解鎖,故SOL近期大幅下跌的可能性不大。

SUSHI雖然Alameda的xSUSHI持有量高,但鏈上質押比較健康,因為SUSHI一般質押在xsushi,并沒有加杠桿,故鏈上強平風險較小,后續額外壓力較小。

SRM有價值14萬U的SRM被抵押在Solend池中,其他平臺幾乎沒有。SRM的LTV只有65%,即使全部清算也對行情影響不大。

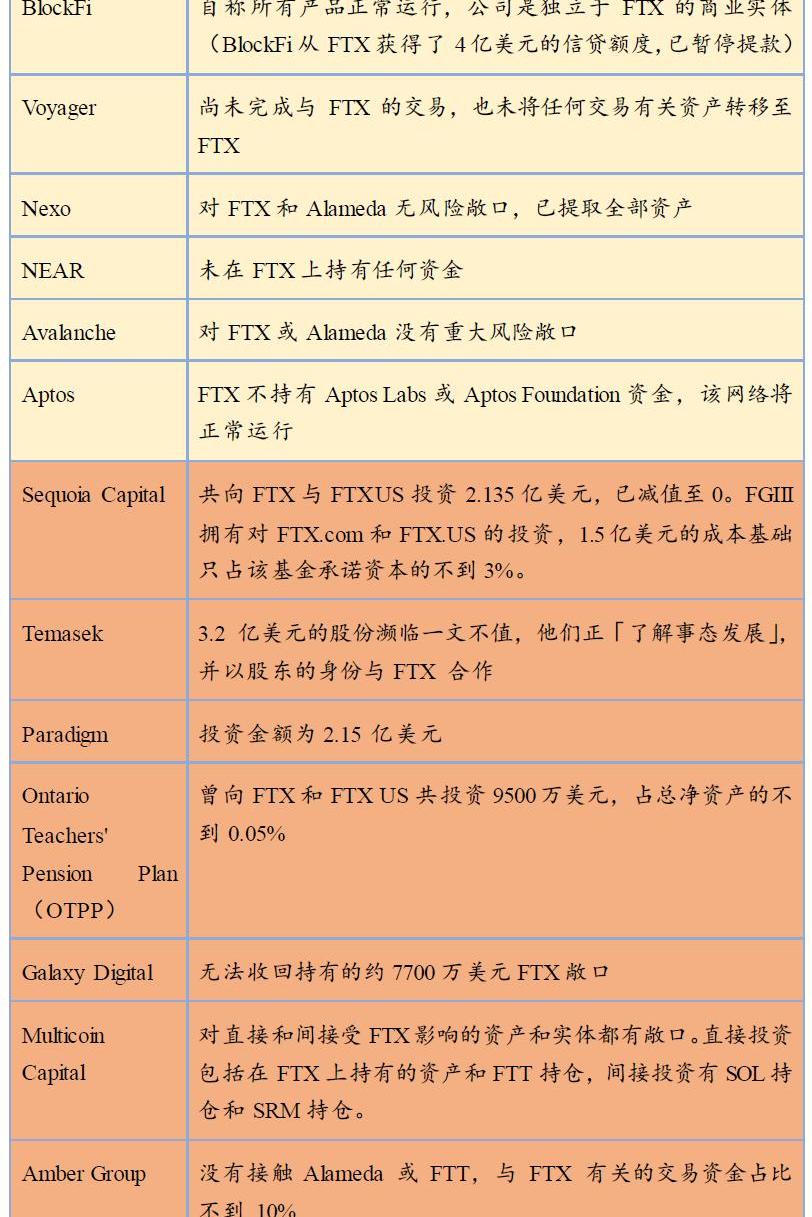

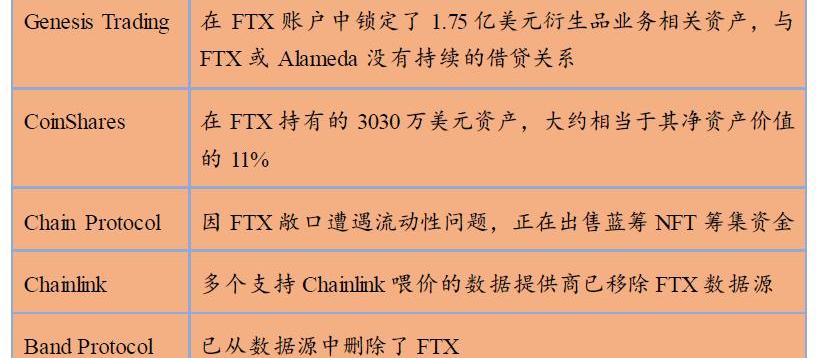

2.1.2機構與項目的連帶風險

在FTX事件爆發后,與FTX和Alameda有關聯的機構/項目,包括它們的投資方、交易所、加密借貸機構、做市商、公鏈、鏈上項目等等都做出了反饋,如下表所示。Huobi、Tron和Bitget等機構積極與FTX協商,解決流動性問題,保證持幣用戶利益。大量機構表示沒有與之相關的風險敞口,可以正常運營。被FTX收購的BlockFi實際上暫停了提款,FTX曾給過它4億美元的信貸額度,如果FTX破產,它能否繼續正常運營存疑。受此影響較大的主要是FTX的投資方和在FTX上有大量資產或交易資金的機構。紅杉資本、淡馬錫和Paradigm可能將是在FTX事件中損失最大的三家投資機構,它們都有2億美元以上的投資金額,很有可能血本無歸。目前看來牽連的機構眾多,僅根據公開信息判斷,大部分機構有能力抵御住這次沖擊,不至于出現集體性的連環崩潰。

2.2行情判斷與投資策略

美國10月的CPI數據公布之后,行情頓時強力反彈。由于美國通脹出現了增速放緩的跡象,市場預期美聯儲的貨幣政策也將邊際改善,聯邦基金利率有可能在明年第一季度見頂,屆時市場會出現流動性拐點。所以從宏觀經濟的角度上看,底部不會太遙遠了。

我們再結合幾個指標看看這是不是加密貨幣市場熊市的底部,并給出一些投資策略。

BTCMVRVZ-ScoreMVRV指標是比特幣市場價值與已實現價值的比率。RV很少出現下降的情況,一般被視為具有較強的支撐作用。MVRV數值越大表明比特幣當前價格被高估,價格下跌概率較高;數值越低則表示其價格被低估,價格上漲概率較高。MVRVZ-Score相對MVRV更為平緩,且更能反映長期趨勢的變化。

如下圖所示,Z-Score是一個非常實用的指標,它具備尋頂和尋底的雙重價值。每當它到達了負值,在圖中就是進入了綠色區域是,一般都是階段性的底部。本輪熊市與此前有所不同,MV與RV從6月起就一直是粘合的狀態,Z-Score也就一直是橫向震蕩。直到近日受FTX事件影響,才出現了向下挖坑的趨勢。這是一個非常有價值的信號,表明底部中的最低點已經出現了,或者正在來到。

貪婪恐懼指數FGI投資市場是人在博弈,人性的貪婪和恐懼是永遠無法擺脫的影響因素。下圖是近2年來的FGI與BTC的價格的關系。圖中可以得出兩個結論。第一,階段性的底部往往伴隨著FGI急劇下降,至10附近。第二,FGI的底部往往先于或同步于價格的底部,而不會落后。

即使FTX事件引發了市場恐慌,近期的FGI都在20以上,這表明市場情緒相對穩定。又由于美國通脹緩解預期上升,市場情緒在短期內不太容易大幅下降。如果后期沒有大批的機構暴雷事件,可以判斷底部可能就在附近。

上文都是個人對于市場的判斷,而判斷是有可能出錯的。尤其是FTX事件的影響面較廣,不排除將來還有機構暴雷、市場繼續下探的可能。所以更重要的是要制定出適合自己的策略。

激進策略:如果此前就開始定投,則定投不停。如果跌幅增大,定投金額也增大。如果倉位還較低,此時可以建倉。可根據市場狀況,在控制風險的前提下做多主流幣種。

穩妥策略:待以下兩個條件同時滿足后開始建倉/加倉。第一,Z-Score在綠色區域形成上升趨勢;第二,BTC價格連續7天或15天不創新低。至少留出20%的現金,以防未來可能出現的意料之外的下跌。暫時不做合約交易。

此外,大多數交易所的平臺幣在本次危機中都有大于10%的下跌,但根據上文資產流向與宣稱公布儲備金的情況,其中可能存在錯殺。激進一點的策略可以去投資被過分低估的平臺幣。

以上所有策略不構成投資建議,理性投資,盈虧自負。

責任編輯:Kate

2008年,中本聰發布了比特幣的白皮書《比特幣—一種點對點的電子現金系統》,把區塊鏈技術帶給了人們.

1900/1/1 0:00:00科技的最大諷刺之處在于每一個新的解決方案要么限于技術問題而無法實施,要么壽命長到足以成為社會問題,這樣的情況在傳統科技公司身上已經屢見不鮮.

1900/1/1 0:00:00穩定幣的戰爭正在暗地里升溫,特別是在危機之后。首先,我們先來看看Near的$USN和Huobi的$HUSD的崩潰。USN作為一個算法穩定幣在7個月前剛剛推出.

1900/1/1 0:00:00MarsBitCryptoDaily2022年11月3日 一、今日要聞 Meta將使用Arweave存儲其創作者的數字收藏品,AR代幣上漲36.65%Arweave團隊發推稱.

1900/1/1 0:00:00今年8月,Telegram??創始人??PavelDurov在Telegram上稱,基于TON拍賣錢包用戶名的成功案例,想要為其?7億用戶推出Telegram用戶名拍賣功能.

1900/1/1 0:00:00FTX爆雷事件引起整個行業動蕩,振幅波及到Crypto世界的每一個人。Dragonfly合伙人Haseeb在其個人社交媒體發文希望重振行業信心,整理翻譯如下: 如果你因為FTX事件而蒙受了大額損.

1900/1/1 0:00:00