BTC/HKD+2.32%

BTC/HKD+2.32% ETH/HKD+2.54%

ETH/HKD+2.54% LTC/HKD+3.91%

LTC/HKD+3.91% ADA/HKD-0.35%

ADA/HKD-0.35% SOL/HKD+3.3%

SOL/HKD+3.3% XRP/HKD-0.04%

XRP/HKD-0.04%編者按:過快上行的利率意味著債券市場經歷劇烈的波動,而這一波動又會跨資產的“傳染”到其他資產,這一點與2018年2月初美債利率快速突破2.8%引發的波動極為相似。

美債利率上行過快的挑戰

大家好,

隔夜美債市場出現大幅波動,債券市場遭到拋售推動長端美債快速收高,10年美債利率不僅突破關鍵關口1.5%,更是在盤中一度創下1.61%的高點,為2020年疫情爆發以來的新高。債券的劇烈波動迅速跨資產蔓延到其他資產,導致美股市場特別是成長股大跌,納斯達克大跌3.5%,道瓊斯和標普500指數分別下跌1.8%和2.5%。板塊層面,估值偏高、對利率上行敏感的可選消費、科技、通信服務等成為重災區,避險板塊如公用事業、醫療保健、以及受益于利率上行的銀行等跌幅相對較少。同時,黃金大跌,美元走高。

主要資產價格的大幅波動的源頭依然是債券利率上行,與近期市場擔憂增長預期向好和通脹走高推升利率、進而可能壓制估值拖累市場的擔憂一脈相過程,只不過其變化速度一下子劇烈起來,這也值得我們警惕。我們此前多次提示過,除了絕對水平外,利率的變化速度也至關重要,其本質上反映了債券資產的波動。

金色午報 | 1月9日午間重要動態一覽:7:00-12:00關鍵詞:深圳、澳聯儲、TikTok、Bithumb、比特大陸、Tether、Liquid

1. 深圳政協委員建議在深圳設立央行數字貨幣離岸業務在岸交易中心。

2. 澳聯儲:Libra在澳大利亞或難以成功,目前沒必要發行CBDC。

3. TikTok被發現嚴重的安全漏洞,字節跳動或將加快區塊鏈相關研究。

4. “區塊鏈”入選今日頭條年度流行語TOP 5。

5. Bithumb正在考慮向釜山區塊鏈特區投資100億韓元。

6. 胡潤發布中國民企500強:比特大陸估值300億元排第246名,嘉楠耘智未上榜。

7. Tether將1500萬以太坊USDT轉移至比特幣側鏈Liquid網絡。

8. BTC現報7947美元,近24小時下跌4.19%,市值為1440.16億美元。[2020/1/9]

因此,針對當前最新的情況,我們點評如下,供大家參考。

大方向上,美債長端利率的上行,與近期全球整體疫情改善、疫苗接種加速、美國新一輪1.9萬億財政刺激漸行漸近背景下,增長和通脹預期進一步向好的大方向一致,在這一點上市場已經形成較為充分的共識預計,因此不再贅述(《10年美債利率升破1.1%之后》、《春節盤點:利率驟升、油價超買;疫情改善,刺激漸近》)。

金色晨訊 | CME有意將比特幣期貨每月投資限額提升至10000枚比特幣:1.CME有意將比特幣期貨每月投資限額提升至10000枚比特幣;

2.BTC重回10400美元上方;

3.律師:Mt. Gox被盜BTC中的17萬至20萬枚可追回;

4.ether在遷移中增發3億枚USDT,Omni上還未進行相應銷毀;

5.法國財長:將在加密貨幣轉換為“傳統”貨幣時對收益征稅,幣幣交易免稅;

6.巴哈馬央行行長:正考慮利用數字貨幣等技術向受災島嶼支付款項;

7.俄羅斯最大銀行使用Hyperledger區塊鏈購買1500萬美元應收賬款;

8.SEC暫停Blockchain Solutions的證券交易;

9.Ripple首席執行官否認Ripple可以操控XRP價格;

10.ETC亞特蘭蒂斯升級完成 官方確認大部分節點達成共識;

11.美國財長:Libra距獲得美國批準還有很長一段路。[2019/9/13]

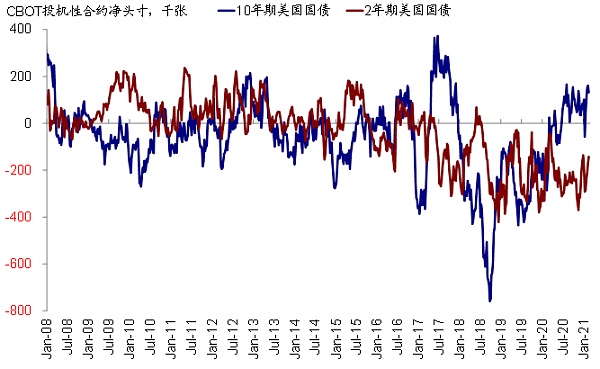

不過,隔夜利率突然加速上行,我們認為不排除與債券利率突破關鍵關口后觸發一些錨定在此點位的倉位和衍生品、甚至程序化交易指令后的連鎖反應,而并非完全的基本面因素,畢竟目前來看,美債長端利率的投機性頭寸依然為凈多頭,利率的突然上行會使其面臨壓力。因此,這也我們提示短期需要關注突破關鍵關口后的原因(《利率上行的擾動:來自2018年的經驗》)。

分析 | 金色盤面:BTC多頭強弩 似有力竭之態:金色盤面綜合分析: BTC雖然持續走高,但是蘊含的危險也在不斷累加,從30分鐘、1小時、4小時到6小時K線圖,都出現了技術背離現象,雖然目前尚未有一個周期發出信號,但不代表多頭可以高奏凱歌,相反,我們看到多頭的攻擊力越來越弱,如果不能持續走高,哪怕一個低級別分時的背離,都可能是潰堤的那個蟻穴。目前我們建議投資者保持高度警惕,注意做好風控。[2018/9/2]

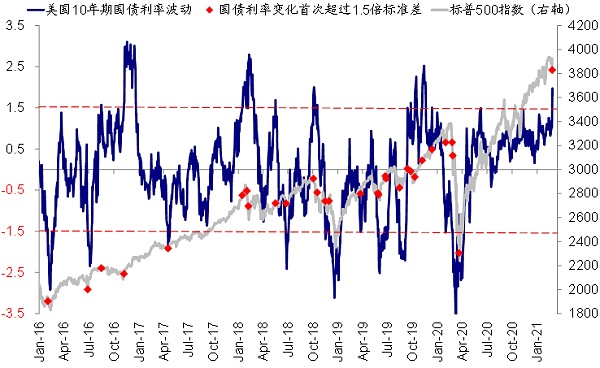

我們一再強調,利率絕對水平是一方面,在一定意義上,利率上行的速度更為關鍵,因為過快上行的利率意味著債券市場經歷劇烈的波動,而這一波動又會跨資產的“傳染”到其他資產,這一點與2018年2月初美債利率快速突破2.8%引發的波動極為相似。

那么,隔夜債券利率的波動有多快呢?如果以1.61%的高點計,10年國債的波動率已經接近過去一年的2倍標準差,已經高于我們利率上行信號1.5倍標準差的“警戒水平”,2018年初最高接近2.5倍。一般而言,從歷史經驗看,高于這一閾值警戒水平通常會對市場帶來擾動。在此背景下,債券期貨隱含的波動率也升至疫情以來的高點。

金色財經數據播報 比特幣價格下跌 算力也隨之下跌7.91% :根據bitinfocharts數據顯示,隨著比特幣價格的下跌,比特幣算力也出現下跌,目前比特幣的算力為24.548Ehash/s,24小時內算力下跌7.91%;以太坊算力有所上漲,目前為265.033Thash/s,24小時算力上漲1.06%;比特幣現金的算力小幅上漲,目前為2.722Ehash/s,漲幅達到0.11%。[2018/3/26]

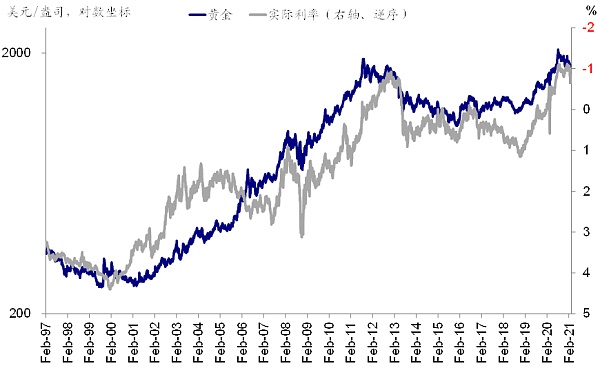

在此輪利率走高的過程中,還有一個特點是以實際利率為主,而并非市場所泛指的通脹預期,這一點與我們提示的情形一致。相比1月初的低點,10年名義美債利率已經上行超過45個基點,而實際利率貢獻了近43個基點,通脹預期則基本持平。黃金近期的走勢就是一個很好的佐證,因為通脹預期為主的利率上行(隱含實際利率承壓或下行),黃金往往會受益。

金色財經訊:阿爾及利亞公民持有與使用比特幣將構成違法,阿爾及利亞希望為數字貨幣構建更嚴格的監管機制。[2017/10/29]

實際的通脹走勢與名義利率扣除TIPs實際利率隱含的通脹預期(breakeven)經常會被混淆。我們預計利率上行主要以實際利率為主,主要是考慮到:a)隱含的真實增長和投資回報率回升;b)長端通脹預期接近長期區間上沿2.2~2.5%(長期來看,這一上沿相對穩定),提前反應了未來通脹走高的預期;c)短端和長端的通脹預期已然倒掛,表明短期債券計入了更多通脹走高的預期,而這一倒掛從歷史經驗來看也不能持久。

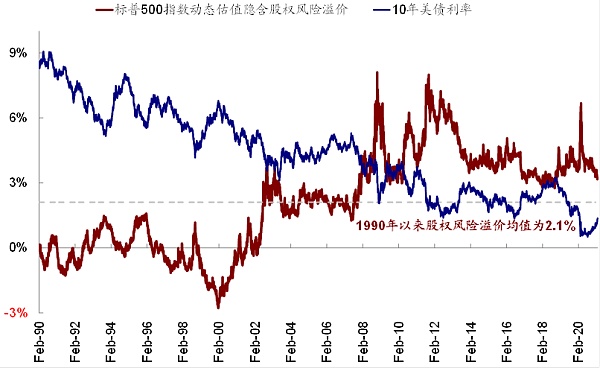

實際利率上行除了隱含扣除價格因素的實際回報率抬升外,也意味著真實的融資成本的邊際走高(雖然目前依然明顯為負,10年期-0.61%),那么實際利率走高對資產價格的含義是,一方面不利于黃金,另一方面也會對邊際上高估值部分帶來邊際上更大的壓力,特別是交易擁擠、浮盈過多、以及以來融資杠桿較高的部分。

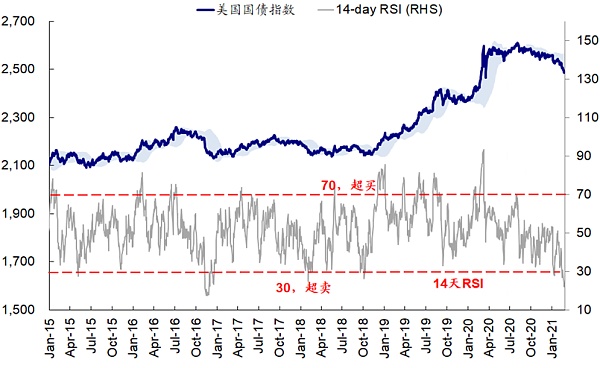

首先,從利率本身來看,經過昨天的大幅波動后,10年美債已經觸及我們在去年底發表的年度展望《2021年海外市場展望:疫情徑曲、補庫通幽》中給出1.5%的第一階段目標點位,由于長端國債已經明顯超賣,如果不出現進一步因債券的程序化交易或倉位unwind等因素的連鎖反應的話,有可能會在這個水平上穩一穩,等待下一個催化劑因素。

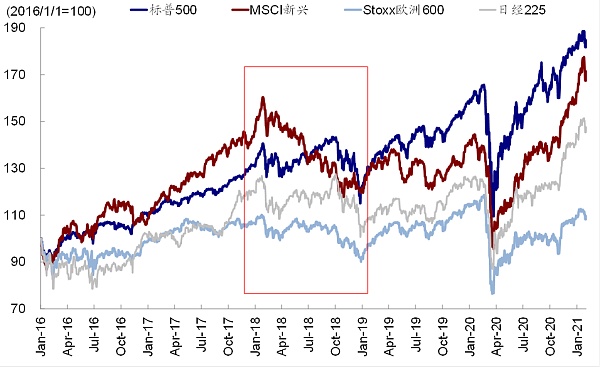

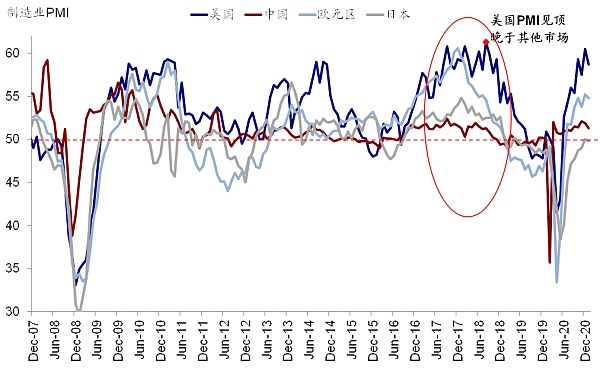

其次,對于股市而言,隔夜美債利率驟升引發的波動率走高和股市波動,從形態上非常類似2018年2月初因非農數據大超預期后10年美債快速突破2.8%后的情形,當時債券利率的波動率高達2.5倍標準差。

從當時歷史經驗看,在債券利率2月初突破關鍵關口并導致波動后,后續市場波動進一步被放大和延長的原因不僅限于利率走高本身,而是觸發了波動率策略和高杠桿擁擠交易引發了一系列連鎖反應。正如我們在《利率上行的擾動:來自2018年的經驗》中分析的那樣,后視來看,如果單純的利率上行但沒有后續的一系列連鎖反應,可能也不至于造成2018年2月如此大幅且持續一個多月的動蕩期。其具體過程為:2月5日周一,美股進一步大跌導致VIX驟升116%(單日變化幅度超過2020年疫情期間),此前異常“擁擠”的看空波動率頭寸需要迅速回補,又使得看空VIX的ETF產品在周二大跌93%提前觸發提前贖回條款而清盤,一些直接或間接盯住波動率的投資策略(VolatilityTargeting)如風險平價(Risk Parity)、CTA(管理期貨)等需要在新的波動率環境下調整對風險資產的敞口也帶來對現貨市場的拋售壓力。此外,擁擠交易和較高的融資杠桿也加大了個人投資者拋售壓力。金融市場流動性指標也普遍因此出現收緊跡象。

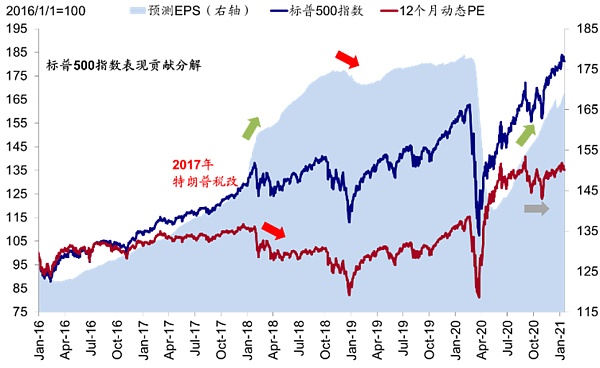

但是仍需要強調的是,拉長時間中期維度看,短期波動后,美股在基本面的支撐表依然能夠反彈并再創新高,其背后的原因就在于2017年底稅改對盈利的支撐;直到10月份利率繼續走高且增長見頂后,市場才徹底見頂。在2月~3月經歷了近2個月的盤整和波動后,美股從4月初見底反彈并再創新高,直到10月初在利率突破3%和增長見頂的雙重壓力下見頂,開啟新一輪下跌。相比當時的其他市場比如中國市場,美股之所以還能夠反彈并再創新高的根本原因在于2017年稅改帶來的對于企業盈利的額外推動,這一點其實他市場并不具備的,而當基本面的空間也被消耗殆盡后,市場便難以為繼了。

因此,2018年經驗對于當下的啟示是,利率走高在情緒飽滿、估值偏高、交易擁擠的背景下的確容易帶來擾動,特別是高估值的成長股部分,目前既然已經突破關鍵關口并引發波動,那么接下來我們需要關注是否會觸發一些程序化交易或杠桿交易的連鎖反應進而延長并放大波動,但是中期維度的市場走勢還是取決于基本面,如果基本面的向好趨勢依然確立,那么市場還是可以擺脫因利率擾動帶來波動,直到基本面趨勢也開始逆轉。要知道在一些層面2018年初的情形還不如當前,例如處于加息周期短端利率抬升、市場融資盤隱含杠桿高達3倍、股權風險溢價較當前更低。

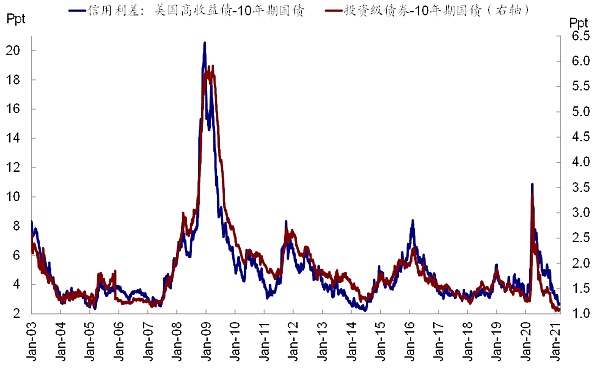

最后,需要指出的是,雖然長端利率快速上行,但我們追蹤的金融市場流動性指標和信用利差并未出現明顯收緊。

Kevin

Tags:比特幣BTC區塊鏈ASH比特幣2023年行情走勢BTCE幣區塊鏈域名誰在管理New hashrate of Filecoin

1.多個項目進入Layer 2 或將帶領DEX爆發據dYdX中文社區消息,經過7個月的研發,dYdX新的通用保證金永續合約現已在第二層主網上發布.

1900/1/1 0:00:00DeFi世界中有一種代幣,它們看起來眼熟,但似乎又有哪里不一樣,比如像cDAI、aUSDC、yCURVE、yUSD、xSUSHI、stETH、UNI-LP.

1900/1/1 0:00:00我們很高興推出Bitfinex Token Sales,這是一個全面的數字資產平臺,并為高質量加密項目推出解決方案.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:782.94億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:21.

1900/1/1 0:00:00在債券收益率已趨于零,全球大多數央行“放水”大環境下,投資者不得不去尋找新的財富儲藏工具,當下火熱的加密貨幣比特幣成為關注焦點.

1900/1/1 0:00:00作為僅次于比特幣的第二大加密貨幣,以太坊不僅僅是數字貨幣,它更是數十億美元經濟的基礎。從DeFi到數字藝術,我們需要了解以太坊崛起背后的推動力.

1900/1/1 0:00:00