BTC/HKD-0.06%

BTC/HKD-0.06% ETH/HKD+0.05%

ETH/HKD+0.05% LTC/HKD+0.77%

LTC/HKD+0.77% ADA/HKD-0.81%

ADA/HKD-0.81% SOL/HKD-0.48%

SOL/HKD-0.48% XRP/HKD-0.27%

XRP/HKD-0.27%這是加密領域最黑暗的日子之一。由?SBF領導的第二大中心化交易所?FTX?正處于崩潰的邊緣。FTX已無法滿足用戶1:1的提款需求,據稱有多達80-100億美元的客戶存款缺口。

目前尚不清楚FTX究竟是如何損失了如此巨額的資金,但許多人猜測,FTX與SBF聯合創立并擁有的交易公司?AlamedaResearch?之間存在資金密切往來。

鏈上數據告訴我們的也是冰山一角,我們回顧了昨天FTX的一系列操作,結合現狀和數據深入了解事情是如何展開、Alameda和FTX之間的聯系,以及流動性危機對?DeFi?世界的影響。有主要以下三大疑問:

用戶從什么時候開始集體從FTX取款?Alameda向DeFi轉了多少錢?哪些DeFi協議受到的打擊最大?FTX經歷了大規模的擠兌,巨鯨投資者紛紛逃離

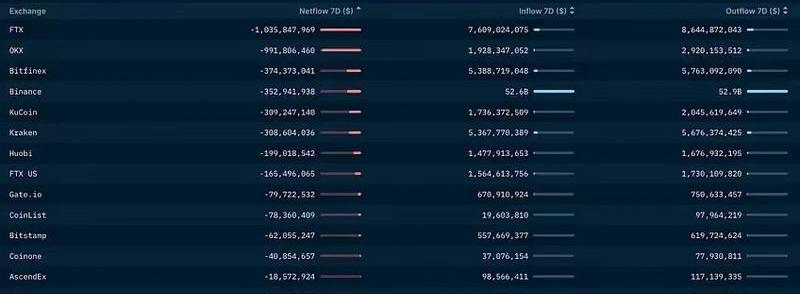

過去一周,FTX的提款金額超過87億美元,存款金額為77億美元,凈流出金額為10億美元。不出所料,這是這一時期所有交易所中規模最大的一次。

交易所的流入與流出。來源:Nansen

盡管在11月6日CZ發布關于FTX的推文后,恐慌開始出現,但早在此之前,該交易所就開始出現明顯的資金流出。

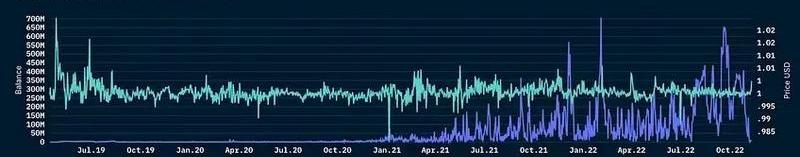

FTX熱錢包的USDC余額。來源:Nansen

Binance上的BTC期貨合約空頭平均清算量創1個月高點:金色財經報道,數據顯示,Binance上的BTC期貨合約空頭頭寸的平均清算量創1個月高點。[2023/4/17 14:07:28]

例如,FTX的主要以太坊熱錢包中的USDC余額在10月26日達到了4.083億美元的峰值,盡管在此期間發起的許多提款都來自Alameda。這就提出了一些問題,比如他們是否需要提取資金來滿足其他地方的流動性需求。

我們還可以看到,交易所穩定幣流動性的下降速度驚人。11月4日,FTX錢包持有1.403億美元的USDC,但到11月6日,隨著擠兌開始全面形成,這一數字減少至310萬美元。

在CZ發布推文后,FTX上持有的?ETH?也大幅下跌,在11月5日至11月7日期間,有超過35.8萬個ETH被從平臺上撤出。

FTX的ETH余額。來源:DuneAnalytics

最后下跌的是非ETHERC20代幣,在11月5日至11月10日期間,這些資產在平臺上的價值下跌了約10億美元。盡管其中一些原因可以歸因于穩定幣流出和價格下跌,但這一余額似乎下降得更緩慢,這一事實表明,FTX用戶“逃往優質資產”,因為他們首先撤出規模較大、流動性更強的資產,然后轉向規模較小、流動性較差的資產。

比特幣閃電網絡容量過去30天下降至約5058枚 BTC:金色財經報道,1ML數據顯示,當前比特幣閃電網絡容量為5057.82枚 BTC,過去30天下降1.26%。

此外,當前閃電網絡節點為15,961個,過去30天下跌2.98%,通道數量為76,150個,過去30天下降2.6%。[2022/12/4 21:21:24]

FTX的ERC-20代幣余額。來源:DuneAnalytics

雖然許多大戶都有大量資金被困在FTX上,但一些巨鯨能夠帶著部分或全部資金逃出去。

例如,一個名為0xbe385b59931c7fc144420f6c707027d4c2d37a81的錢包在11月6日至8日期間從FTX提取了2.69億美元的USDC和?USDT。

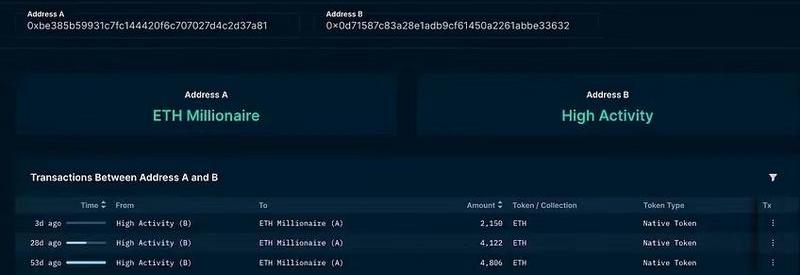

目前還不知道這個錢包的主人是誰,不過我們可以通過查看它與其他地址的有關聯系來收集一些線索。

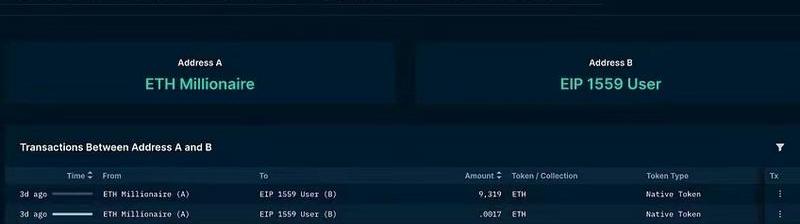

錢包A和錢包B之間的交易。來源:Nansen

自創建以來,錢包已經從另一個地址:0x0d71587c83a28e1adb9cf61450a2261abbe33632收到了11008個ETH。

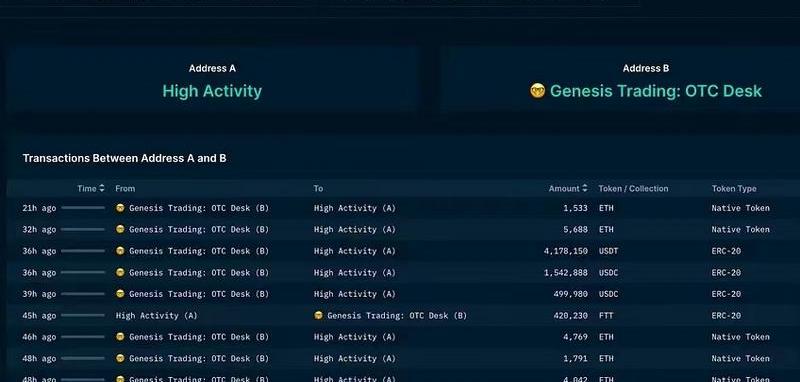

錢包B與Genesis?OTC交易。來源:Nansen

ETH 2.0存款合約總價值達歷史新高:金色財經報道,Glassnode數據顯示,ETH 2.0存款合約的總價值剛剛達到14785,543 ETH的歷史新高。[2022/11/6 12:22:24]

B也有同樣有趣的交易記錄。自創建以來,它已經從Genesis?場外收到857860個ETH,同時向三箭資本發送507785個ETH。

錢包A和錢包C交易。來源:Nansen

A也向另一個錢包0x3cad0dac0800808385af3490c058ad5bc9ef563e發送了9319個ETH。錢包C自身有一個出色的交互記錄,接著,它從MiranaVentures收到了33289個ETH。

錢包C和MiranaVentures之間的交易。來源:Nansen

在收到Mirana的ETH后不久,錢包C將其轉移到同一個Genesis?場外錢包。

錢包C與Genesis?OTC交易。來源:Nansen

Alameda堵住了FTX的資金漏洞

消費金融應用Telda完成2000萬美元種子輪融資:10月12日消息,消費金融應用Telda宣布完成2000萬美元種子輪融資,Global Founders Capital (GFC)、紅杉資本和Jack Dorsey的加密公司Block(原 Square)參投。據悉,Telda已經獲得了埃及中央銀行 (CBE) 的許可,將以數字形式發行銀行卡并提供客戶服務。(TechCrunch)[2022/10/12 10:32:44]

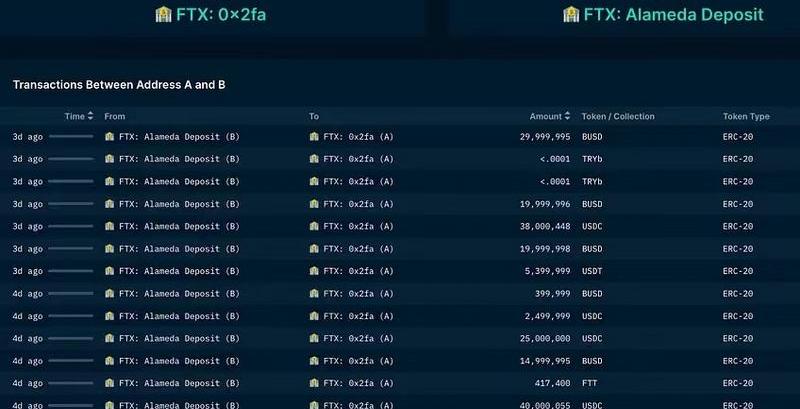

過去幾天發生的事件和披露清楚地表明,FTX和AlamedaResearch的關系比許多人想象的更為密切。當觀察交易數據時,這一觀點得到了證實,它表明Alameda正試圖幫助填補FTX的漏洞。

盡管如前所述,Alameda在10月25日至11月4日期間從FTX提取了數千萬美元,但在11月5日至7日期間,Alameda將超過3.609億美元的USDC和BUSD存入FTX。

這似乎證實了FTX與Alameda資金混雜在一起的說法,因為沒有一個尋求保全資本的參與者會將資金存入正在經歷擠兌的金融機構。Alameda似乎嘗試過,但未能堵住FTX看似巨大的漏洞。

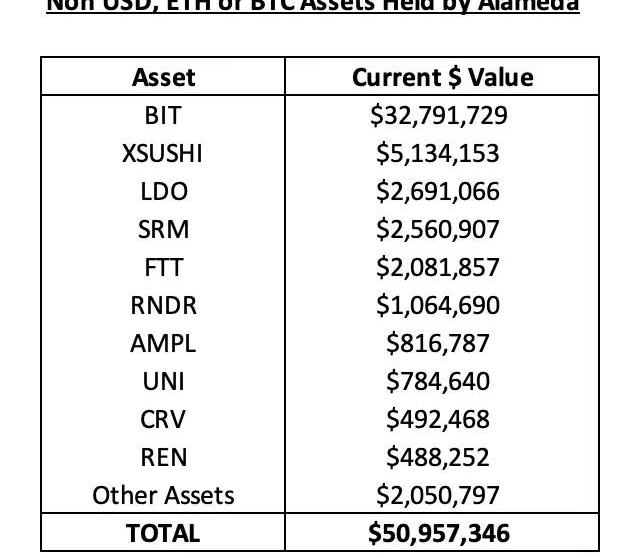

Alameda仍然持有約5090萬美元的代幣和1200萬美元的鏈上抵押不足債務

盡管隨著FTX的崩潰和FTT價格的下跌,人們猜測該公司將會破產,Alameda似乎仍然持有數百萬的鏈上代幣。

研究:65%的比特幣流通供應在過去12個月內沒有變動:金色財經報道,根據Glassnode的數據,超過65%的比特幣流通供應量,即大約1235萬比特幣,至少一年沒有動過。與至少兩年未活躍的供應相比,這是一個顯著的增長,與至少三年未活躍的供應相比,增長更為可觀。855萬比特幣(占流通供應量的45%)至少兩年沒有變動,而722萬比特幣(占流通供應量的38%)在三年內沒有變動。(cryptoslate)[2022/8/6 12:06:39]

根據來自TheBlock的LarryCermak的一組疑似Alameda錢包,該公司有價值約5090萬美元非美元、ETH或?BTC的資產。其中,他們最大的頭寸是BIT,通過FTT的代幣交易獲得。有相反的傳言,聲稱Alameda似乎仍持有1億代幣,按當前價格計算價值約3200萬美元。

在與FTX或Alameda沒有直接關聯的項目中,頭寸最大的是xSUSHI和LDO,該公司總共持有價值580萬美元的代幣。鑒于其不穩定的狀態,Alameda似乎有可能清算他們在每一個這些代幣的頭寸。

考慮到他們在DeFi中非常活躍,Alameda的曝光,還透露出該公司還擁有Clearpool和?TrueFi?這兩個抵押貸款平臺總計約1280萬美元的未償債務。

Alameda?Research組合II未償貸款。來源:TrueFi

Alameda一直是這些產品的“常客”,因為他們曾經在MapleFinance擁有自己的池,這是DeFi中最大的抵押貸款平臺。值得慶幸的是,該池已被棄用。

此外,值得注意的是,通過Clearpool向Alameda提供的550萬美元貸款是通過一個許可池發放的,ApolloCapital和?Compound?CreditPartners公司是唯一的貸款機構。

MIM、USDT、stETH面臨壓力

盡管Alameda對DeFi代幣和抵押貸款機構有一定敞口,但受過去幾天影響最大的是Abracadabra,這是一個超額抵押貸款平臺,用戶可以鑄造與美元掛鉤的穩定幣MagicInternetMoney。

Alameda是Abracadabra的主要用戶,他們使用FTT作為抵押品來鑄造MIM。Abracabdra對FTX和FTT的敞口巨大,因為在11月3日,超過35%的未償MIM供應由FTT支持。這導致當FTX和Alameda的出現問題時,DeFi用戶減少了對穩定幣的敞口。

MIM最大的流動性來源——Curve?上的MIM-3crv池變得嚴重失衡。截至本文撰寫時,該池的3CRV比例僅為13.8%,MIM為86.2%,而不是理想的50/50比例。

MIM/3CRV池子組成。來源:Parsec

這種流動性流失導致MIM大幅脫鉤,一度跌至0.93美元,之后才重新與美元掛鉤。

這種快速反彈很可能是由于基于CDP的穩定幣的性質,因為Alameda被激勵購買廉價的MIM,創造了對它的需求,以償還他們全部的債務。MIM還受益于Curve上非常高的A因數,這使得它即使在資金池嚴重失衡的情況下也能保持與美元的掛鉤。

MIM/USDC價格。來源:Parsec

盡管Alameda償還了債務,但穩定幣流動性危機已經蔓延到USDT等其他資產。

3Pool組成。來源:Parsec

Curve上的3Pool?也存在明顯的不平衡,DAI、USDC和USDT的比例分別為15.2%、15.3%和69.4%,而不是理想的三分之一。

這表明,流動性提供者害怕USDT的風險敞口,而是通過從池中撤出USDC和DAI來“逃離”。

USDT?Compound的借款利率。來源:Parsec

其他DeFi用戶也在做空USDT,因為該資產的利用率分別為?Aave?的87%和Compound的92%,導致穩定幣的借款利率飆升。這表明,用戶借入USDT是為了做空它,可能是擔心Tether對FTX和Alameda有信用敞口,但他們否認了這一指控。USDT在11月9日一度跌至0.97美元,但此后又回到掛鉤水平。

這些Curve池失衡表明市場存在巨大的恐懼,特別是跟Alameda有關的已確認或懷疑有風險敞口的穩定幣。投資者可能在未來幾天和幾周內關注自己的資產構成,因為這些資產池的再平衡可能表明,市場的恐慌情緒已經消退。

總結

區塊鏈的透明度讓我們能夠獲得大量關于FTX的崩潰影響的分析,而我們在這篇文章中只是冰山一角。

正如我們所看到的,在交易所遭遇擠兌之前和擠兌期間,資金在FTX和Alameda之間流動,這讓人們確信這兩個實體的關系比任何人想象的都要緊密。我們還獲知作為一個非常大的實體能夠在運行期間提取數億美元的穩定幣,收回部分或全部資金。我們還可以看到,Alameda仍有超過5000萬美元的代幣存在被拋售到市場上的風險,還有超過1200萬美元的未償貸款,這些貸款似乎有很高的違約風險。

最后,我們可以看到FTX的崩潰在整個DeFi造成了混亂,MIM和USDT的流動性枯竭,DeFi用戶對后者進行了大量的空頭頭寸操作。

更多信息將在未來繼續曝光。

隨著?FTX??事件持續發酵,中心化交易所的儲備資產成為加密市場關注的焦點,每一個普通用戶都在日夜憂慮:誰有可能下一個暴雷?過去一周,多個平臺相繼進行透明度公示,披露了部分儲備資金錢包地址.

1900/1/1 0:00:00我們在《ve代幣模型的優缺點及改進思路》一文介紹了當前投票托管代幣設計的現狀,涵蓋了代幣設計的最初目標和目前缺陷,其中包括累積所有基礎veToken的元治理協議.

1900/1/1 0:00:00金融業正處于轉型的邊緣。DeFi正在慢慢擴展到加密貨幣之外,對現實世界產生影響。隨著越來越多的資產被代幣化,傳統的資本市場也在向區塊鏈發展.

1900/1/1 0:00:00AlchemyInsights近日發布題為?Web3DevelopmentReport:Q3''2022EthereumEcosystemandBeyond?的報告,指出市場雖深陷熊市.

1900/1/1 0:00:00如果我們認為WWW帶來了信息革命、Web2徹底改變了交互,那么,Web3就有可能徹底改變協議和價值交換。它改變了互聯網后端的數據結構,引入了通用狀態層,通常以代幣激勵網絡參與者來實現.

1900/1/1 0:00:000x00前言 BTC自古以來給人的印象就是郁金香泡沫、龐氏騙局、馬上歸零,而價值投資寵兒大A股則是一直受各路大佬支持,A股還享受著各種優惠政策的扶持.

1900/1/1 0:00:00