BTC/HKD+0.18%

BTC/HKD+0.18% ETH/HKD+0.32%

ETH/HKD+0.32% LTC/HKD+0.07%

LTC/HKD+0.07% ADA/HKD+0.33%

ADA/HKD+0.33% SOL/HKD+0.02%

SOL/HKD+0.02% XRP/HKD+0.3%

XRP/HKD+0.3%在開始今天的話題之前,我們首先要明確三個主要角色,灰度Grayscale、Genesis和DCG。Grayscale是美國SEC監管下的加密信托公司,Genesis是一家在美國注冊的經紀自營商,前者發行和管理GBTC、ETHE等17款數字貨幣基金產品,后者則提供BTC、GBTC、美元等各類資產的借貸服務,而DCG則是上述兩家機構的母公司。

要弄清楚灰度是否會暴雷,首選需要搞清楚參與灰度基金的出資模式。參與灰度一級市場有兩種模式,一種是現金出資模式:投資者提供認購資金,灰度拿到資金后通過經紀人由Genesis在現貨市場上買入BTC,然后灰度把BTC資產交給Coinbase存儲保管,并向投資者發行等值的GBTC份額。另一種是BTC實物出資:投資者以BTC現貨購買GBTC,獲得等比值的GBTC,之后灰度將收到的BTC給Coinbase存儲保管。兩種方式下的GBTC都可以在二級市場上交易,而我們所說的負溢價指的就是二級市場上的GBTC價格低于對應比例下的現貨比特幣價格,而后一種出資方式為GBTC在正溢價情況進行套利提供了可能。

當然,灰度的數字貨幣信托產品有很多,但?GBTC是最核心的一個產品,資產價值占到了灰度基金總價值的70%以上,所以,以下內容都以GBTC為例。

Ram Ahluwalia:DCG全年收入為7.19億美元,2022有11億美元的損失:金色財經報道,加密投資顧問公司Lumida Wealth首席執行官Ram Ahluwalia在社交媒體發文稱,DCG今天分享了財務數據。這為Genesis 破產第11章計劃和GBTC的折扣提供了新的線索。債權人批準聯合計劃符合DCG的強大利益。DCG在5月有約5.75億美元到期,但截至2022年底只有2.62億美元的現金,流動資金緊張。

DCG第四季度的收入為1.43億美元,損失為2400萬美元,全年的綜合收入為7.19億美元。DCG在2022年報告了11億美元的損失,這反映了吸收 3AC 貸款減值造成的損失。DCG的全年收入為7.19億美元,超過了Grayscale按當前價格從GBTC獲得的收入。這表明DCG有額外的實質性收入來源,并且在 Grayscale 之外實現了多元化。

Grayscale在信托中擁有價值約150億美元的比特幣,按2%的管理費計算,這意味著有3億美元的收入。(這不包括GETH和其他代幣,也沒有考慮到BTC的價格波動)。一個獨立的評估機構對DCG的估值為22億美元。這意味著市盈率約為3。這與Coinbase的市盈率相似。這個估值與Gemini Earn和其他Genesis債權人高度相關。[2023/3/1 12:36:08]

灰度的發展歷程

匿名Twitter用戶泄露3Commas數據庫:金色財經報道,一位匿名Twitter用戶聲稱已經獲得了大約100,000個屬于加密交易服務3Commas用戶的API密鑰。泄密者周三公布了10,000多個密鑰,并表示其余密鑰將在未來幾天隨機完整的公布。在3Commas的數十名用戶聲稱他們的API密鑰被用于在未經他們同意的情況下在Binance、KuCoin和Coinbase等交易所執行交易之后,泄密事件發生了。

此前消息,3Commas證實,從10月開始,用戶因攻擊者損失了至少600萬美元,但據用戶稱,損失金額在最近幾周至少翻了一番。[2022/12/29 22:13:43]

作為行業內的知名企業,有關灰度的內容很多,這里僅對灰度發展歷程中的重點內容進行盤點。

2013年,BarrySilbert成立Grayscale,當年就推出了比特幣信托,開創了以證券形式為投資者提供數字資產敞口的模式。

2015年,DCG成立,而Grayscale則成為了旗下的一家子公司,此外,GBTC也在這一年正式開啟了場外交易,成為美國第一只公開交易的比特幣基金。

2016年,Grayscale首次提交了比特幣ETF的申請,并在之后數年嘗試多次,直到今年6月,在遭SEC多次拒絕后,灰度將SEC告上了法庭。

彭博社:BlockFi正為其破產重組削減成本,將裁撤近70%員工:11月29日消息,據法庭文件顯示,BlockFi法律顧問Mark Renzi在向法庭提交的聲明中表示,BlockFi出售了其所持股份以支付預期的破產費用,并且不打算在受法院保護期間通過貸款來為自己提供資金。當前BlockFi正為其破產重組計劃著手削減成本,已向近250名員工發出裁員通知(總員工規模約370人)。

Mark Renzi表示,BlockFi打算在破產法庭重組而不是出售自己,但對任何能最大限度為債權人追回債務資金的交易持開放態度。用戶最終能拿回多少資產很大程度上取決于其他加密借款人能否履行與BlockFi的合同以及FTX Group的破產情況如何。在FTX破產后,該公司別無選擇,只能為其債權人尋求法律保護。(彭博社)[2022/11/29 21:08:40]

2017年,Grayscale新推出了ETH、ETC和Zcash三種新的加密資產信托基金。

2020年1,灰度宣布成為了向美國SEC報告的公司,而且參與基金的鎖定期從12個月變成了6個月,成為美國最大的加密資產管理公司,一度管理著超400億美元規模的資產。

NEAR基金會任命新的首席運營官和總法律顧問:10月13日消息,NEAR基金會宣布已聘請Bill Earner擔任首席運營官,Christopher Donovan擔任總法律顧問。Earner此前曾擔任公共交通應用和地圖服務Citymapper的總經理、 Entrepreneur First的風險合伙人、Connect Ventures的創始人等。Donovan曾是Outlier Ventures的合伙人兼法律主管,負責推動公司的法律戰略和構建公司的投資結構。[2022/10/13 10:33:06]

巔峰與危機

可以說,2020年是灰度的巔峰之年,在DeFi之夏和牛市的熱潮之下,為灰度帶來了數量眾多的機構客戶,諸如:MicroStrategy、特斯拉等上市公司都它的客戶;此外,根據灰度歷年提交的審計報告顯示,2020年灰度累計新增發行3.7億GBTC,是了過去7年GBTC總發行量的1.3倍,名下的BTC數量也超過了63.9萬枚,2020年,單就GBTC這一種產品的管理費,灰度就能拿到超3億美金的收益。

Iagon Token Bridge推出了beta版本,允許以太坊的USDC通過 Iagon 橋流入Cardano:金色財經報道,?Iagon Token Bridge推出了 beta 版本,是一個代幣轉換器,設計用于在 Ethereum 和 Cardano 區塊鏈上解包和包裝 Iagon 的原生資產 (IAG) 代幣。目前該橋支持以太坊的USDC現在可以通過 Iagon 橋流入Cardano,未來將支持其他 ERC-20 代幣。[2022/5/30 3:49:45]

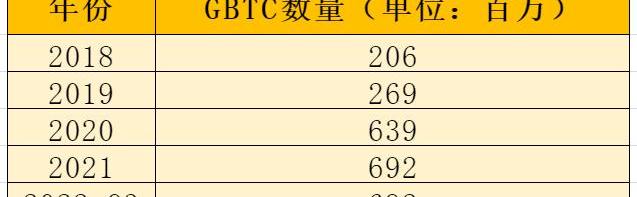

灰度在不同年末總計發行的GBTC數量數據來源:灰度SEC文件

注:1GBTC=0.001BTC,目前灰度持有69.2萬枚BTC

GBTC的爆發發生在2020年,之后緩慢增長,但在去年3月進入負溢價通道之后,GBTC的增長也陷入了停滯,也是從這個時候開始,DCG也開始了購買GBTC之路,這個后面會詳談。雖然以前GBTC也曾短暫地出現過負溢價,但這次在進入負溢價后,卻再也沒有走出過這個區間,這種狀況帶來了兩個最直接的影響。

2020-至今GBTC溢價率走勢圖數據來源:coinglass

首先是沒有套利空間,會讓GBTC流動性呈現螺旋式減弱。

在正溢價的情況下,機構可以拿現貨BTC來等比例換購成GBTC,然后在二級市場上賣出套利,已經暴雷的三箭就是通過這種方式來套利的,當然,它還借助了Genesis,以高溢價抵押GBTC借出資金購買BTC,以循環貸的方式在實現杠桿化收益。在正溢價的情況下,這種做法沒有問題,還能為二級市場帶來更大的流動性,從某種程度上來說,Genesis與GBTC以這種方式實現了彼此的相互成就,但在負溢價情況下,這些都行不通了。

因為GBTC和現貨BTC不能實現互換,無論是參與GBTC的一級市場參與者,還是二級市場參與者,最終資金退出的出口只有一個——那就是在二級市場上交易。

其次,在負溢價的情況下,灰度很難以新基金名義來吸引新資金的進入。因為無論是現金出資還是現貨出資都是不劃算的,前者直接在二級市場購買GBTC會更便宜,但疊加Crypto市場轉入熊市,圈外市場對這類產品的需求本就是極度萎縮;而現貨出資進來就是虧損,自然也沒有人會這么去做。所以,自從去年年初之后,灰度的GBTC總量也再也沒有增加過了,一直保持在6.92億的規模。在供給側則面臨了不小的清算拋壓。

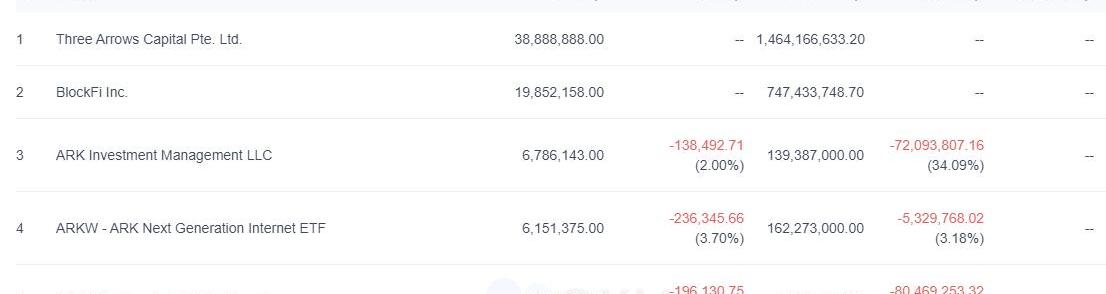

Genesis既然支持抵押GBTC來進行借貸,那如果積累的抵押品過多,一旦到達清算閾值,就會形成對GBTC的巨大拋壓。在三箭暴雷之后,Genesis表示曾向三箭資本提供了23.6億美元貸款,并索賠12億,中間差值的11.6億美元很可能就是來自于清算三箭抵押品后所收回的部分貸款,而作為GBTC最大的持有機構,三箭曾持有3888萬的GBTC,對于這部分資產的處理細節我們沒法知道,但如此體量的GBTC也自然會對二級市場形成不小的壓力,之后BlockFi、FTX的相繼暴雷,給本就陷入危機的Genesis雪上加霜,不得不清算更多的抵押資產。

一面是需求側的減少,一面是拋壓的增加,讓GBTC的負溢價一直維持在了高位。

另外,這種負溢價很難逆轉。在灰度公開的投資者報告中,有這樣一個內容,即灰度公司的所有數字貨幣產品都遵循一個四步的生命周期,1)啟動私募;2)開放二級市場;3)向SEC計較資產報告;4)轉換為ETF,但顯然,這四個步驟還有最核心的一個環節沒有跑通,那就是轉化ETF,卡在了這一步,也是讓灰度深陷當前窘境的原因之一。

負溢價想要逆轉有兩種可行的方式,一是外界市場重新燃起對比特幣的投資需求,或是Genesis能完美的渡過危機,灰度能重拾起用戶的信心,在經過一定時間的消化后,GBTC重返正軌也是可能的,但在當前的這個環境下會比較難,但相比下一種方式可能性更高;二是灰度能在此次對SEC的起訟中勝訴,實現向比特幣現貨ETF的轉型,那灰度不僅能渡過難關,還將為Crypto的未來帶來全新的增長點,不過這種希望極其渺茫,無論是哪種方式,想要實現負溢價的逆轉都不容易。

自產自買?灰度會爆發危機嗎?

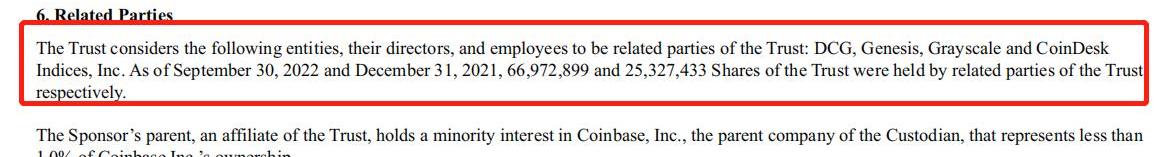

根據灰度最新的Q3審計報告顯示,截至2022年9月30日,灰度的關聯方,也就是Genesis、Coindesk以及其母公司DCG,共持有6697萬份GBTC,即6.69萬枚BTC,,持有量占到總發行量的近10%,是目前市場上持有GBTC最大的機構,緊隨其后的才是CathieWood方舟資本所持有的867.59萬份GBTC。

來源:灰度2022Q3財報

對比2021年年底DCG所持的GBTC數據可以發現,2022年,DCG累計增持了4165萬份GBTC,而且2022年并沒有新增發行GBTC,換句話說DCG或是今年GBTC市場最大的買家。

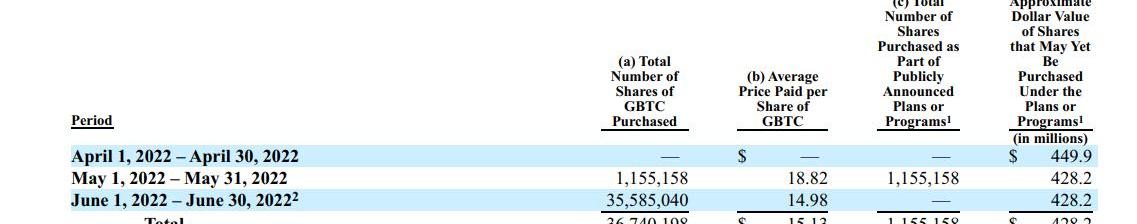

此外,DCG早在在2021年3月就開始了購買GBTC,最大的一筆發生在今年6月,當月,DCG以14.98美元的均價購買了3558萬股GBTC,如果按照當前GBTC二級市場8.44美元的價格計算,僅僅這筆交易,DCG就損失了大約3億美元。從2021年3月10日到2022年10月31日,DCG購買的信托資產總價值累計已經達到了7.718億美元。

關聯方Q2購買GBTC數據來源:灰度Q2財報

有趣的是,就在2021年3月GBTC開始從正溢價轉向了負溢價時,DCG開始正式入場購買GBTC,這也被一些人質疑這是DCG的托市。而在FTX的各種丑聞被曝光后,市場陷入了極度的恐慌和對中心化組織的不信任,于是,多家交易所發布儲備證明以自證清白,以緩解投資者對其資金安全的擔憂。灰度也公布一份由其資產托管機構CoinbaseCEO和CFO聯合簽署的資產證明文件,這份由Coinbase品牌背書的文件,在極度FUD情況下依舊沒有挽回用戶的信心,大家希望灰度能公開資產的鏈上地址,但灰度以安全為由,拒絕了這一請求,毫無疑問,現在灰度正處于成立以來最大的危機當中,能否走出至暗時刻,不僅考驗著他們,也考驗著整個Crypto市場。

11月16日,Genesis宣布借貸部門暫停客戶資金贖回和新貸款發放,只有母公司DCG緊急在推特公布,聲稱這次沖擊沒有影響到Genesis與DCG的其他業務,當然,其中就包括灰度。真的沒有波及嗎?細節我們無從得知,但毫無疑問是,FTX破產的余波也還在繼續,熊市的風依舊凌冽。

這幾天沒怎么關注市場,突然看到關于幣安的一系列消息,說說我當下看到這消息第一反應的猜測。各大媒體突然一致風向圍剿幣安是為了鋪路,我認為監管方到后面真正想做的事,不是為了扳倒幣安,而是為證券化鋪路.

1900/1/1 0:00:00注:本文來自@victalk_eth,整理如下:在翻譯Web3MOOC第四課的過程中,看到了關于常見的錯誤Web3創業思路的分類,感覺非常的有道理,所以發到推上和大家分享.

1900/1/1 0:00:002022年年初,經由CSS播客第10集《共創“擁有者經濟”——LiJin》,我第一次接觸到創作者經濟4.0的概念。LiJin將創作者經濟的演變描述為4個不同階段.

1900/1/1 0:00:00穩定幣通過法定貨幣支持提供穩定性,以及在區塊鏈網絡上快速轉移資金的能力,從而為投資者提供傳統世界和加密世界的體驗.

1900/1/1 0:00:0011月,人們對Crypto市場命運的擔憂情緒占據了主導,一家在6月份估值達到320億美元的加密貨幣交易所破產了,一家主要的加密借貸平臺也倒閉了.

1900/1/1 0:00:00雖然現在是熊市,但也是進入Web3和區塊鏈的好時機,當前Web3行業的全球平均基本工資為128,606美元,就這個數值而言,加密行業的從業者可能比Web2從業者要掙得更多.

1900/1/1 0:00:00