BTC/HKD+0.27%

BTC/HKD+0.27% ETH/HKD-0.92%

ETH/HKD-0.92% LTC/HKD-1.43%

LTC/HKD-1.43% ADA/HKD+0.07%

ADA/HKD+0.07% SOL/HKD-1.54%

SOL/HKD-1.54% XRP/HKD+2.26%

XRP/HKD+2.26%(以下所表達的任何觀點都是作者的個人觀點,不應構成投資決策的基礎,也不應被理解為從事投資交易的建議或意見。)

用叉子叉住它,因為我們已經完成了美國和平時期的通貨膨脹。嘻嘻,萬歲!.../s

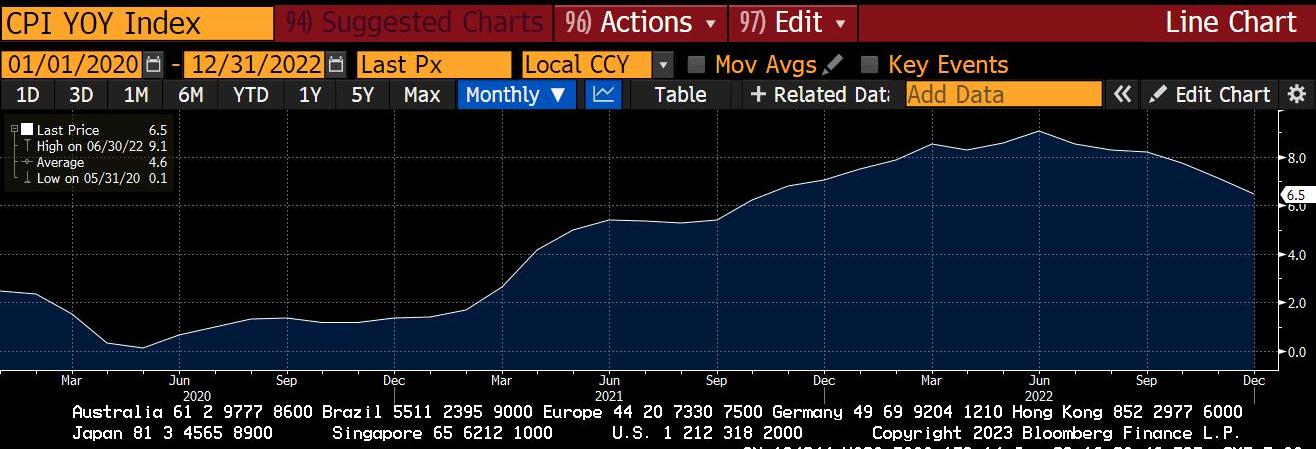

美國CPI同比指數

從上圖可以看出,由美國勞工統計局公布的消費者價格指數系列所衡量的通貨膨脹率在2022年中期達到了9%左右的峰值,現在正向所有重要的2%水平急劇下降。

有許多人認為,CPI最近的穩定下降趨勢只能意味著一件事--鮑威爾爵士正在準備重新打開免費的貨幣水龍頭,讓它像2020年3月一樣下雨。隨著美國--甚至可能是世界--處于經濟衰退的邊緣,那些預言家們會認為,我們尊敬的鮑威爾爵士正在尋找一切機會,以擺脫他目前的量化緊縮政策,如果我們進入經濟衰退,他將承擔很大一部分責任。隨著CPI的走低,他現在可以指著下跌說,他殺死通脹野獸的正義運動已經成功了--使得重新打開水龍頭變得安全。

我不太確定這些預測者是否正確,但稍后會有更多關于這個問題的內容。現在,讓我們假設市場認為這是最可能的前進道路--引出一個問題,我們可以期望比特幣如何反應?為了準確模擬,我們必須記住關于比特幣的兩件重要事情。

第一,比特幣和更廣泛的加密資本市場是唯一真正不受中央銀行家和大型全球金融機構操縱的市場。"但是,那些所謂的三箭資本、FTX、Genesis、Celsius等失敗公司的黑幕行為呢?"你可能會問。這是一個公平的問題--但我的回答是,這些公司隨著加密貨幣市場價格的修正而失敗,市場很快找到了一個更低的清算價格,在這個價格上,杠桿被沖出了系統。如果同樣的魯莽行為發生在寄生的TradFi系統中,當局會試圖通過支持失敗的實體來推遲市場的清算--就像他們一直做的那樣--并在這個過程中破壞了他們應該保護的經濟。但是加密貨幣領域直面其清算,并迅速清除了經營不善、商業模式有缺陷的企業,為迅速和健康的反彈奠定了基礎。

數據:Storj團隊在STORJ上漲后將250萬枚STORJ存入Binance:金色財經報道,據Lookonchain數據顯示,今天STORJ的價格上漲了近45%。請注意,Storj團隊在STORJ上漲后將250萬枚STORJ(約合122萬美元)存入Binance,目前持有1160萬枚STORJ(570萬美元)。[2023/7/5 22:18:44]

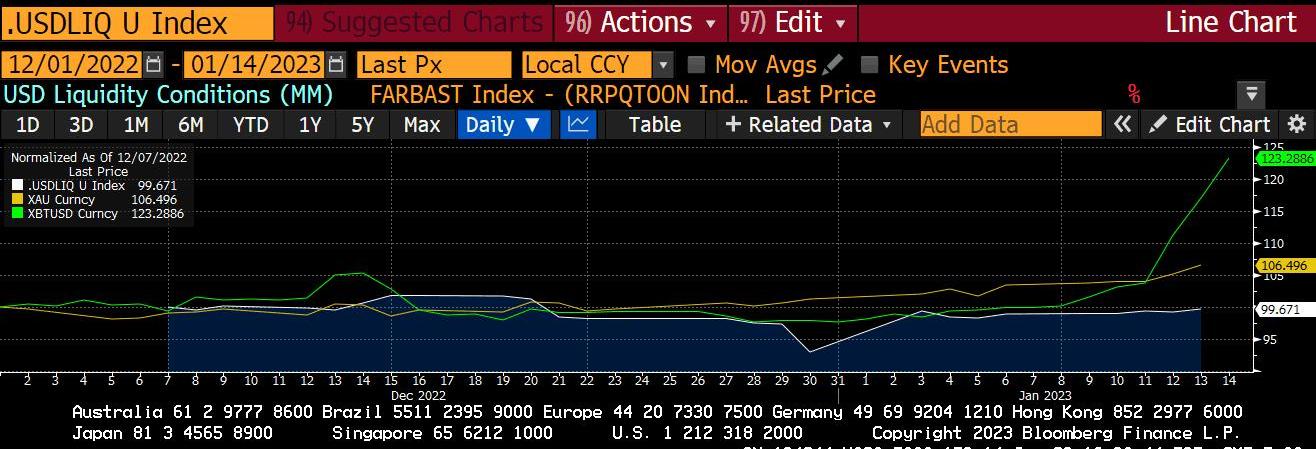

關于比特幣要記住的第二件事是,因為它是對世界上全球法定貨幣體系的暴殄天物的反應,它的價格嚴重依賴于美元全球流動性的未來路徑。我在最近的文章"教教我爸爸"中詳細地談到了這個概念和我的美元流動性指數。為此,在過去兩個月中,比特幣的表現超過了持平的美元流動性指數值。這對我來說表明,市場認為美聯儲的轉向已經來臨。

黃金,比特幣,美元流動性指數,指數為100

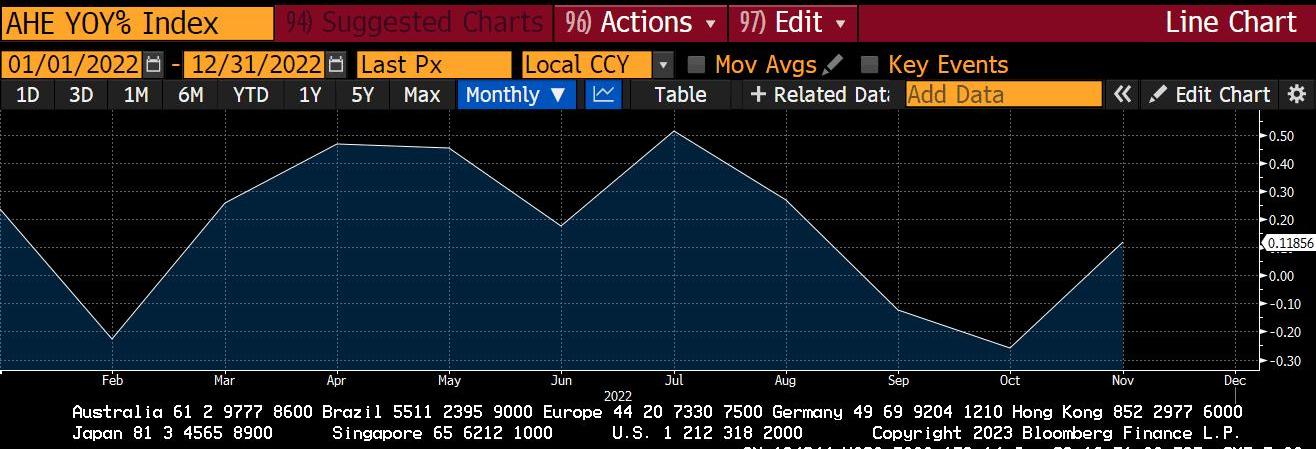

從上圖可以看出,美國的工資平均上升速度與通脹率相同。這意味著,雖然商品越來越貴,但由于工資的增加,人們購買這些商品的能力實際上也在以類似的速度增加。因此,人們的購買力增強,有可能進一步助長商品通脹。換句話說,商品生產者可能意識到他們的買家現在比以前賺得更多,并進一步提高價格,以獲取更多買家最近的工資收益--所有這些都不必擔心會扼殺對其產品的需求。因此,鮑威爾爵士實際上有一些理由繼續提高利率。而且他可能會使用它,因為他已經表示,他正在尋求確保整個美國國債曲線的收益率大于通貨膨脹。

美國國債活躍度曲線

美聯儲古爾斯比:不想對六月會議的利率決議提前做出判斷:金色財經報道,美聯儲古爾斯比表示,最后一刻達成的債務上限協議“有點危險”;提高債務上限將是一種“解脫”;美聯儲在通脹目標上正取得進展,但尚未成功。不想對六月會議的利率決議提前做出判斷;從現在到6月FOMC會議期間,美聯儲將獲得大量數據;毫無疑問,通脹率太高了,正試圖在不引發經濟衰退的情況下降低通脹率;美聯儲的行動需要數月、數年才能在經濟中發揮作用。[2023/5/29 9:47:39]

2022年12月核心PCE年率為4.7%。從上述曲線來看,目前只有6個月的T-bills的收益率高于4.7%。因此,鮑威爾爵士有很大的回旋余地來繼續加息--更重要的是,繼續減少美聯儲的資產負債表--以進一步收緊貨幣條件到他希望的地方。

最后幾張圖表和一些言論的重點是簡單地表明,CPI數字的下降是沒有意義的,因為它不符合我們知道鮑威爾爵士用來判斷美聯儲是否成功扼殺通貨膨脹的實際指標。CPI的下降可能指向一些東西,但我不認為它在預測美聯儲最終轉向的時間方面有任何有意義的移動。

也就是說,我確實相信,如果鮑威爾無視CPI數字,繼續通過QT收縮美聯儲的資產負債表,這將導致信貸市場的破壞事件,以至于它將為美聯儲創造一個"哦,該死!"的時刻,并迫使他們積極扭轉方向。

自2022年4月13日達到8.965萬億美元的高點以來,截至2023年1月4日,美聯儲的資產負債表已經下降了4580億美元。美聯儲應該在2022年總共減少5230億美元的資產負債表,所以他們已經達到了目標的88%。目前的QT速度表明,資產負債表有可能每月再減少1000億美元,即2023財政年度再減少1.2萬億美元。如果在2022年移除5萬億美元造成了幾百年來最糟糕的債券和股票表現,想象一下如果在2023年移除兩倍的金額會發生什么。

社交代幣平臺Rally關閉以太坊側鏈:金色財經報道,社交代幣平臺 Rally 周二表示,它正在放棄其以太坊側鏈,并在發給用戶(創作者及其持有代幣的粉絲社區)的電子郵件中警告他們,他們的加密資產可能很快就會陷入困境。Rally 將 2022 年“充滿挑戰的一年”和“宏觀逆風”稱為“在當前環境下難以克服”。這家初創公司上一次在 2021 年從投資者那里籌集了 5700 萬美元。根據數據網站Nansen的數據,自 2022 年 1 月 31 日以來,Rally 的代幣 RLY 已下跌 93% 。周二其價格基本沒有變化。[2023/2/1 11:39:54]

當資金注入與撤出時,市場的反應并不對稱--因此,我預計,當美聯儲繼續撤出流動性時,意外后果法則將在屁股上咬上一口。我也相信鮑威爾爵士本能地理解這一點,因為盡管他的QT很激進,但以這種速度需要很多年才能完全扭轉COVID大流行開始后的貨幣印量。從2020年3月中旬到2022年4月中旬,美聯儲印刷了4.653萬億美元。如果每月減少1000億美元,大約需要4年時間才能完全恢復到大流行之前的美聯儲資產負債表水平。

如果美聯儲在扭轉貨幣增長方面是超級認真的,它將直接出售MBS和國債,而不是僅僅停止對到期債券的再投資。鮑威爾可以走得更快,但卻沒有,這表明他知道市場無法承受美聯儲拋售資產的行為。但是,我仍然認為他高估了市場處理美聯儲保持被動參與的能力。MBS和國債市場需要美聯儲的流動性,而這些市場--以及所有其他根據這些基準進行估值和定價的固定收益市場--如果QT繼續以同樣的速度前進,那么很快就會面臨痛苦的世界。

美聯儲支點情況分析

在我看來,有兩件事可能會促使美聯儲進行樞軸調整。

馬斯克:今天將對用戶聲稱的“影子封禁”進行調查:10月28日消息,特斯拉CEO馬斯克稱,今天將對用戶聲稱的“影子封禁”進行調查。(金十)[2022/10/28 11:53:23]

鮑威爾將CPI指標的下降解讀為確認美聯儲已經做得夠多了,可以很快在某個時候暫停加息,如果23年下半年出現溫和的經濟衰退,可能會停止QT并降息。貨幣政策的運作通常有12-24個月的滯后期,因此鮑威爾--看到CPI呈下降趨勢--可以相信通脹將在不久的將來繼續回到2%的圣杯,基于過去一年發生的事情。正如我在上面概述的那樣,我認為這種情況不太可能,因為我認為鮑威爾沒有使用CPI作為他衡量通貨膨脹的標準--但這并不是不可能的。

美國信貸市場的某些部分破裂,這導致了廣泛的金融資產的金融崩潰。在類似于2020年3月采取的行動中,美聯儲召開緊急新聞發布會,停止QT,大幅降息,并通過再次購買債券重新開始量化寬松。

在情景1中,我預計風險資產價格將溫和地向上攀升。我們不會重溫2022年的低點,對資金經理來說,這將是一個愉快的環境。只要坐下來,看著CPI的基數效應開始發揮作用,機械地減少標題數字。美國經濟會發現自己處于一個一般的位置,但不會有什么大的壞事發生。即使有輕微的衰退,也不會像我們在2020年3月至4月或2008年全球金融危機期間看到的那樣。在這兩種情況中,這是首選,因為它意味著你現在可以在出現黃金分割的結果之前開始購買。

在情景2中,風險資產價格崩潰。債券、股票和陽光下的每一種加密貨幣都被抽走,因為維系全球以美元為基礎的金融體系的膠水已經溶解。想象一下,美國10年期國債收益率從3.5%迅速翻倍到7%,標準普爾500指數跌破3000點,納斯達克100指數跌破8000點,比特幣交易量為15000點或更低。就像被車燈照到的小鹿一樣,我預計鮑威爾爵士會騎上他的馬,帶領印鈔機部隊去救援。這種情況不太理想,因為這將意味著現在購買風險資產的每個人都會在業績上出現大規模縮水。2023年可能會和2022年一樣糟糕,直到美聯儲的轉向。

紐約州總檢察長警告加密貨幣投資者:6月15日消息,紐約總檢察長Letitia James向紐約人民發出了關于投資加密貨幣的警告。

根據紐約總檢察長辦公室發布的一份新聞稿,隨著加密貨幣市場價值達到歷史最低點,投資者在數字資產中損失了“數千億”美元。

報告稱,加密貨幣行業受到極端和不可預測的價格波動影響,使加密資產成為風險最高的投資之一。該報告還強調了5月份市場價格的暴跌,比特幣從2021年11月起跌至歷史最高點的50%以下。(Cryptoglobe)[2022/6/15 4:28:48]

我的基本情況是情景2。

所有閃閃發光的東西

黃金,比特幣,美元流動性指數,指數為100

對我的情景2基礎案例最合乎邏輯的反駁是,黃金也與比特幣一起反彈了。黃金是一種流動性更強、更值得信賴的反脆弱資產,而且它有類似的目的--即它也是對法定貨幣體系的一種對沖。因此,乍一看,你可能會合理地推測,黃金最近的抽水是市場認為美聯儲將在不久的將來轉向的進一步證據。這是一個公平的推斷,但我懷疑黃金反彈的原因完全不同--因此,重要的是不要把黃金和比特幣的反彈混為一談,作為美聯儲即將轉向的共同確認。讓我解釋一下。

黃金是主權國家的貨幣,因為在一天結束時,民族國家總是可以用黃金結算貨物和能源貿易。這就是為什么每個中央銀行的資產負債表上都有一定數量的黃金。

由于每個中央銀行都持有一定數量的黃金,當一個國家的貨幣必須貶值以保持全球競爭力時,中央銀行總是訴諸于對黃金的貶值。作為一個最近的例子,美國在1933年和1971年使美元對黃金貶值。這就是為什么我在投資組合中配置了大量的實物黃金和黃金礦工。(如果你擁有像黃金ETF這樣的紙質狗屎,祝你好運--那些東西唯一的好處就是可以擦屁股)。與中央銀行一起投資總是比反對它好。

我已經寫了很多關于世界的去美元化將在未來幾年加速的文章,在最近幾個關鍵的地緣事件之后,例如美國凍結了俄羅斯在西方金融體系中持有的"資產"。我預計,世界上廉價勞動力和自然資源的生產者遲早會意識到,如果他們得罪了美國政府的貴族,可能會面臨與俄羅斯相同的命運,那么將他們的財富儲存在美國國債中是沒有意義的。這樣一來,黃金就成了最明顯、最吸引人的資金存放地。

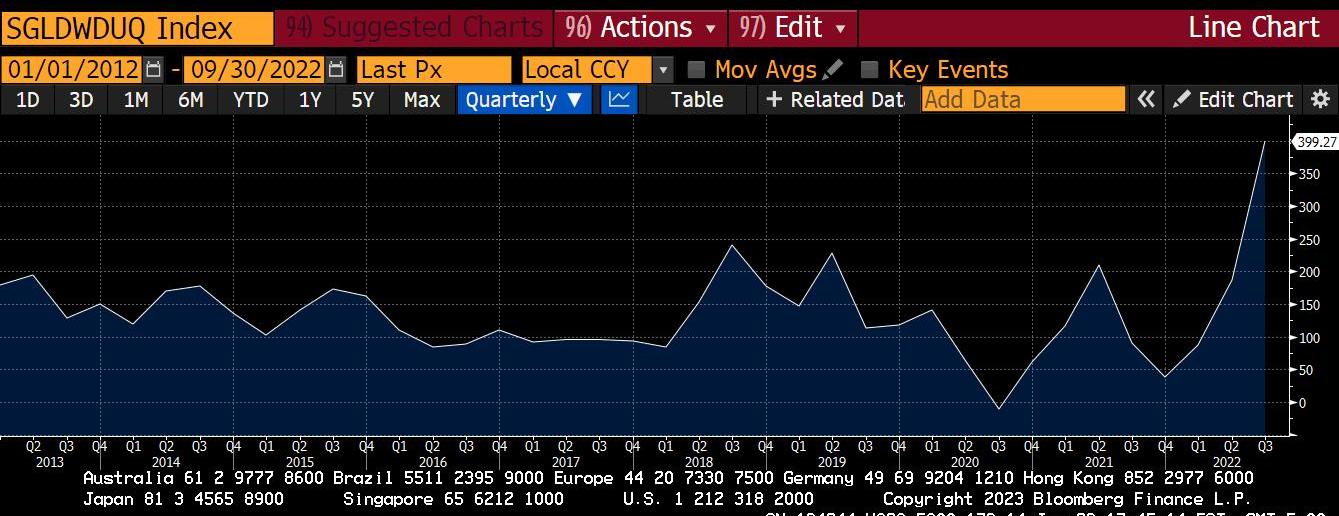

數據支持這一觀點,即政府正在轉向將財富儲存在歷史悠久的主權儲備貨幣--黃金中。下面的圖表追溯到十年前,描述了中央銀行對黃金的凈購買量。正如你所看到的,我們在2022年第三季度創下了歷史新高。

廉價能源的峰值已經來臨,許多國家的首腦都認識到了這一點。他們本能地知道,就像大多數人一樣,黃金在能源方面的購買力比美元等非法貨幣要好。

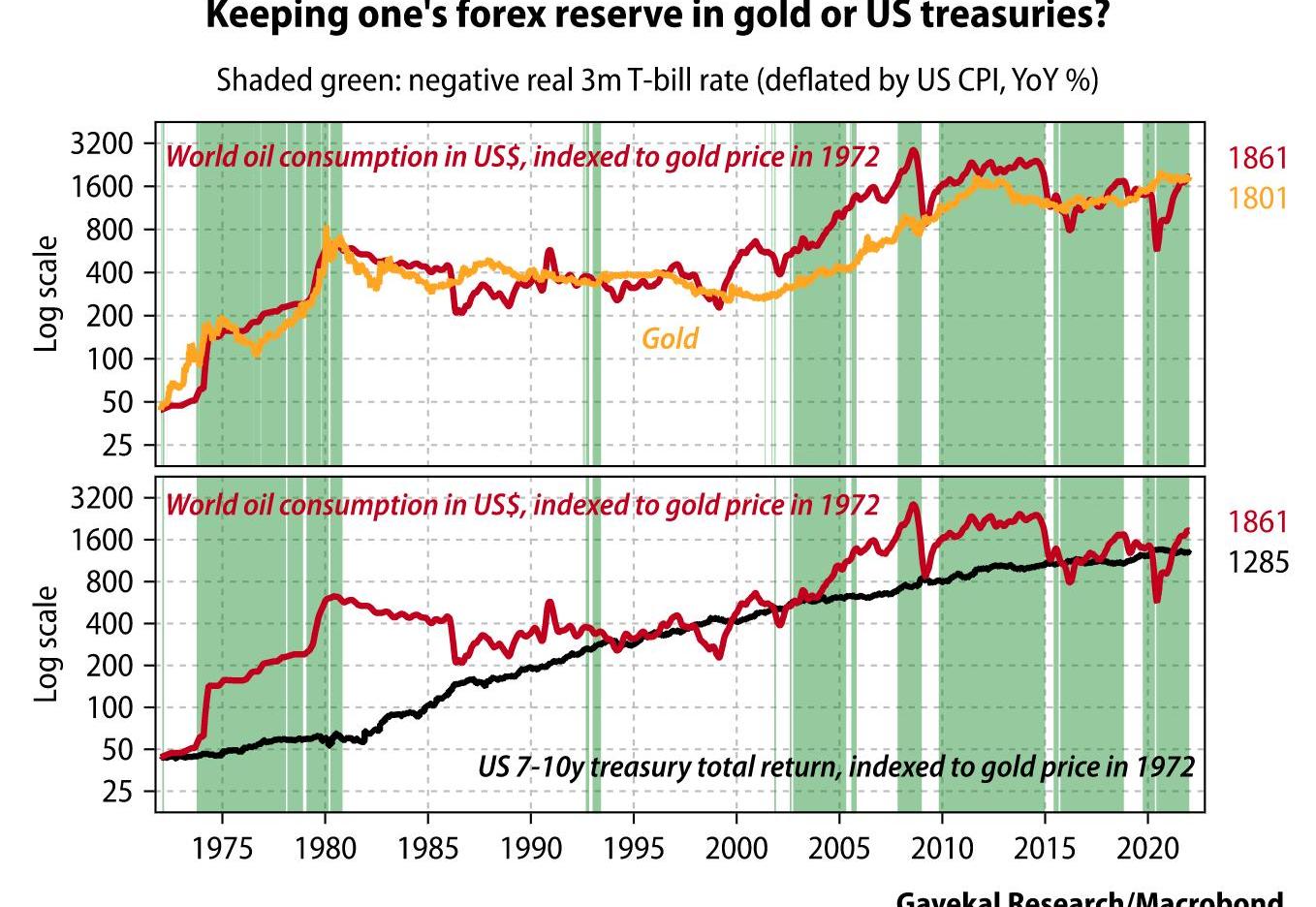

GavekalResearch的這張優秀圖表清楚地表明,黃金是比美國國債更好的能源儲存。

這些數據點向我表明,黃金上漲更多的是由于真實的實物需求,而不是因為世界上的中央銀行認為美聯儲的轉向已經來臨。當然,至少有一部分是由于對美聯儲的貨幣政策可能在不久的將來放松的預期,但我不認為這些預期是背后的驅動力。

交易設置

如果我錯了,黃金分割方案1實現了呢?

這意味著我已經錯過了從底部開始的走勢,而比特幣在不可阻擋地邁向歷史新高的過程中不太可能再回頭。如果這是真的,那么這一行動可能會分兩個階段進行。在第一階段,精明的投機者將在美聯儲政策的實際轉變中占據先機。在這個階段,比特幣可以很容易地交易到30,000至40,000美元,因為目前價格被后FTX的看跌情緒所壓制。下一階段將使我們達到69,000美元甚至更高,但只有在大量美元被注入加密貨幣資本市場后才可能開始。這種注入將要求--至少--暫停加息和QT。

如果我錯了,我很愿意錯過從底部開始的最初反彈。我已經做多了,所以無論如何我都會受益。但是,我在短期國債中持有的美元將突然表現不佳,我需要將這些資本重新部署到比特幣上,以使我投資的資金回報最大化。不過,在我放棄以5%的收益率購買的債券之前,我希望對牛市的回歸有高度的信心。5%顯然低于通貨膨脹率,但這是一個更好的選擇,而不是因為我錯失了市場時機,在下一個周期過早地購買了風險資產而下跌20%。

當他們決定轉向時,美聯儲將提前清楚地傳達他們遠離緊縮貨幣政策的動向。美聯儲在2021年底告訴我們,他們將轉而通過限制貨幣供應和提高利率來對抗通貨膨脹。他們在2022年3月貫徹并開始這樣做,任何不相信他們的人都被屠殺了。因此,同樣的事情很可能發生在另一個方向--也就是說,美聯儲會告訴我們什么時候結束,如果你不相信他們,你就會錯過隨后的怪物式反彈。

由于美聯儲還沒有發出轉向的信號,我可以等得起。我的目標是首先保住資本,其次是增長。我寧愿在美聯儲發出中樞信號后,買入一個已經從低點上漲100%以上的市場,而不是買入一個從低點上漲100%的市場,因為中樞沒有出現,然后由于宏觀基本面不佳而遭受50%以上的修正。

如果我是對的,災難性的情景2發生了,那么我就可以再咬一口蘋果了。我將知道市場很可能已經見底,因為當系統暫時崩潰時發生的崩潰,要么守住之前15800美元的低點,要么就不守。在下跌草案中最終達到什么水平其實并不重要,因為我知道美聯儲隨后將采取行動印鈔,避免另一次金融崩潰,這反過來將標志著所有風險資產的局部底部。然后我得到另一個類似于2020年3月的設置,這需要我倒車,用兩只手和一把鏟子購買加密貨幣。

受?FTX?等惡性事件影響,加密行業仍處于沉寂之中。在此背景下,幣安于去年11月表示,將成立?10?億美元規模的“行業復蘇基金”,幫助優質項目度過流動性危機.

1900/1/1 0:00:00知道大家都等急了,3天過去了,居然還沒有人寫教程,我只能自己寫了,想偷懶都不行哈哈哈!直接上操作。 part1Bia注冊 在此表中填入信息注冊.

1900/1/1 0:00:00撰文:DonovanChoy,Bankless編輯 編譯:DeFi之道 圖片來源:由MazeAI工具生成當以太坊在2087年最終成為主流,美聯儲不再存在時.

1900/1/1 0:00:00摘要:1.$CRV的代幣經濟保護Curve建立了較高的競爭壁壘。2.Curve的“流動性即服務”——解決鏈上流動性需求的功能.

1900/1/1 0:00:00昨日TheEasyCompany宣布完成由LobbyCapital領投的1420萬美元種子輪融資,并同時發布了主打社交功能的加密錢包Easy移動測試版本.

1900/1/1 0:00:00這條推來聊一聊我對Layer2的投資邏輯。講在前面,以下觀點主觀性強、邏輯性弱。目前對Layer2賽道項目的劃分絕大多數是基于其技術實現:基于欺詐證明的OptimisticRollup(ORU).

1900/1/1 0:00:00