BTC/HKD+0.54%

BTC/HKD+0.54% ETH/HKD+0.34%

ETH/HKD+0.34% LTC/HKD-0.22%

LTC/HKD-0.22% ADA/HKD+0.11%

ADA/HKD+0.11% SOL/HKD+0.04%

SOL/HKD+0.04% XRP/HKD-0.15%

XRP/HKD-0.15%借貸協議依靠LSD所賺取的利潤可能比LSD協議本身還要多?

是的,你沒聽錯,在ETH上海升級之后,這一潛力也有望充分兌現。此處不僅有投資/套利機會,還有明牌空投機會,且看本文為你分解?。

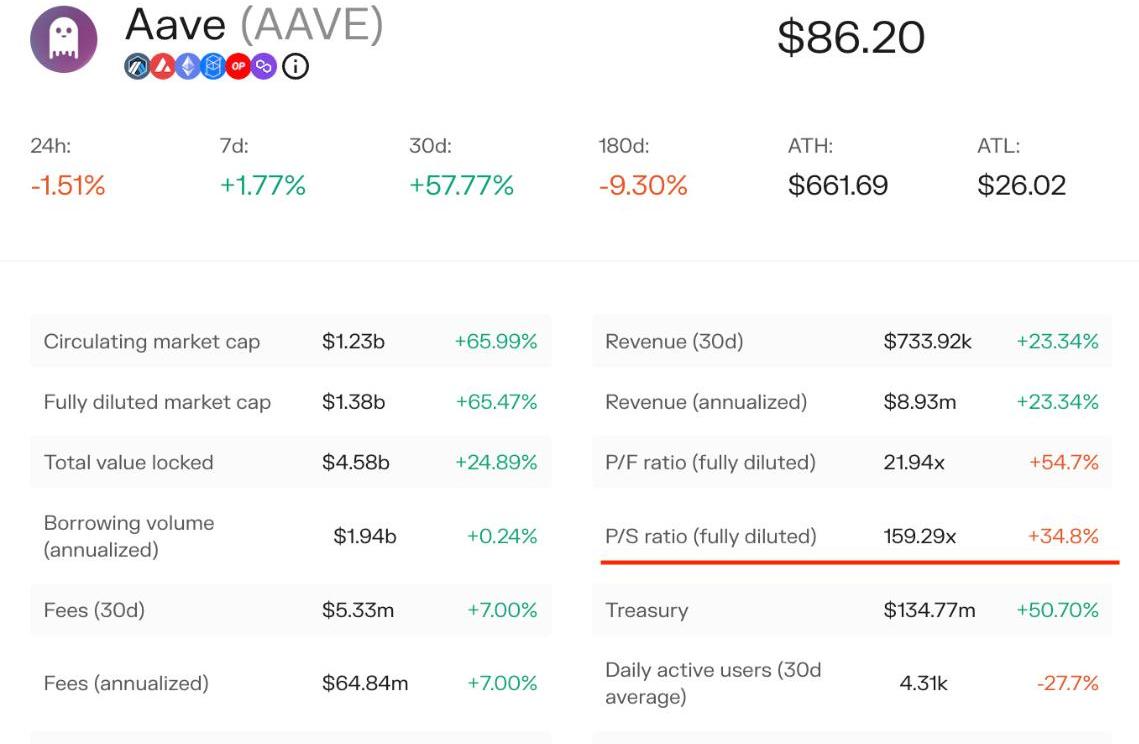

首先我們來看下當前的具體數據。

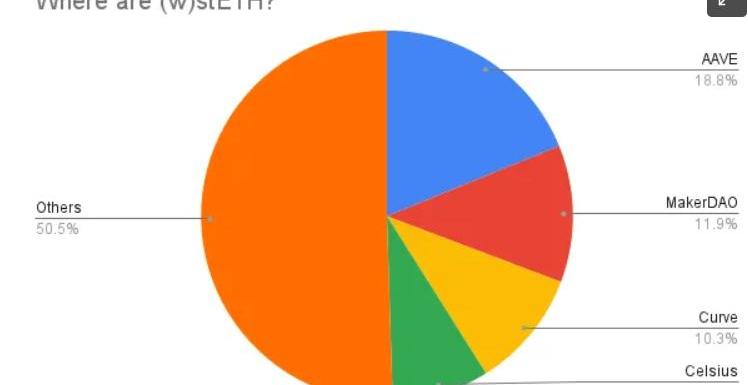

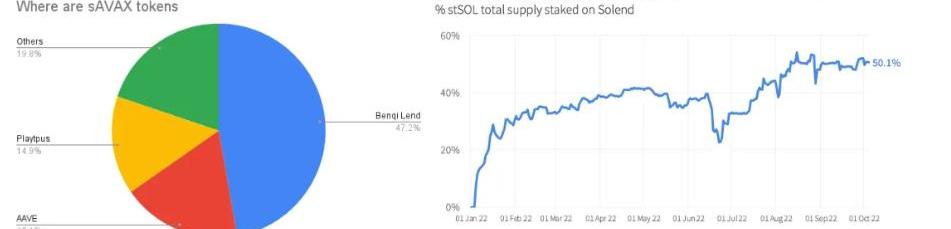

對于還沒有開啟unstake,價格波動較大的stETH,目前有31%在AAVE/MakerDAO兩大借貸協議上,還有少量在Compound/Euler等借貸協議上,縱使潛力尚未被完全挖掘,也穩坐stETH第一大應用場景了,畢竟即使Curve也僅占10%。

開啟unstake后這塊預計會怎么樣呢。我們看下Avax這個DeFi生態相對發展較為成熟的Alt-L1,Benqi/AAVE兩家借貸平臺合計占據了高達65%的sAVAX份額。曾經Solana未遭難的時代也一度有過半的stSOL在Solana最大的借貸平臺Solend上的,若加上Larix等其他協議,約莫整體占比也是在60%往上了。

ETH Beijing黑客松獲得以太坊基金會的資助:3月7日消息,北京大學區塊鏈協會發推稱,ETH Beijing 黑客松獲得了以太坊基金會的資助。該黑客松主賽道為: 公共品,L2應用,開放研究。目前 ETH Beijing 黑客松獲得了以太坊基金會ESP,Scroll,和Mask Network的贊助,總獎池達 30,000美元。

此前報道,Web3開源大學WTF Academy曾獲以太坊基金資助。

?

?[2023/3/8 12:48:10]

為什么會這樣?

原因有二:

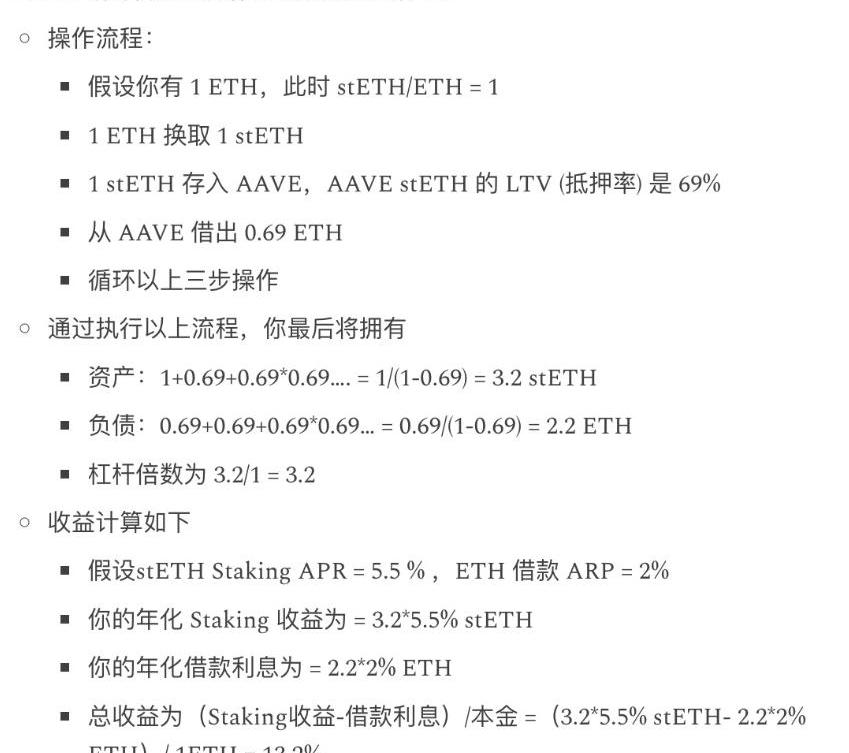

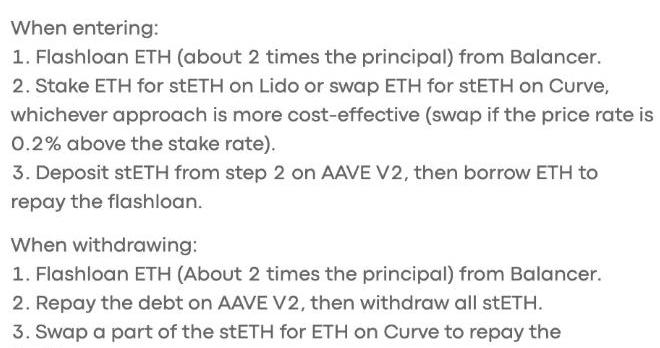

LSD本來就是優質抵押品,抵押的時候還可以賺利息,老少咸宜,從3AC到wormhole黑客都喜歡。杠桿質押是LSD規模增長第一引擎,抵押品和借款高度相關,提高收益的同時爆倉風險較小,具體參見下圖。

灰度 CEO:投資者看到了加密貨幣的未來:金色財經報道,Grayscale Investments 首席執行官 Michael Sonnenshein 表示,投資者看到了加密貨幣的未來,但美國監管機構的“不作為”正在削弱民選官員的支持。監管機構不采取行動將現有產品更接近監管機構的眼睛是錯失的機會,Grayscale最近的一項民意調查顯示,80% 的初選選民希望獲得更多的加密監管,50% 的選民認為加密是金融的未來。

Sonnenshein 表示,鑒于這些傾向和投資者的偏好,其中一部分最終將進入加密貨幣等資產類別。[2022/11/6 12:21:50]

消息人士:Liquid Alpha Fund的資產管理規模預計在年底前超過1億美元:金色財經報道,Galaxy Digital Holdings的Liquid Alpha Fund于上個季度推出,該基金旨在利用主動管理策略來獲得更大、更多元化的加密代幣敞口,與目前許多只做多的產品不同,Liquid Alpha Fund沒有任何資本鎖定,贖回頻率為每月一次。

基金投資組合經理Chris Rhine和資產管理全球負責人Steve Kurz表示,基金剛開始僅以內部資本開盤,自5月成立以來一直表現出色。Rhine稱,Liquid Alpha Fund專注于投資更大、高流動性的加密貨幣,同時避免空頭頭寸和任何類型的投機性或類似模因的代幣。消息人士稱,資產管理規模預計很快達到5000萬美元,預計到今年年底將超過1億美元。(CoinDesk)[2022/8/19 12:34:50]

本質上來說借貸協議充當了將質押利率傳導到原生資產上的通道。比如stETH循環借貸大幅提示了AAVEETH的利率和體量,而AAVE又將這一利率傳導至與之組合的DeFi生態,以及影響其他平臺,從而提升ETH的基準利率。

BlockFi與FTX US簽署總價值6.8億美元的信貸額度和收購權協議:金色財經消息,BlockFi首席執行官Zac Prince宣布,已與FTX US簽署了協議,但須經股東批準,協議包括,1.向BlockFi提供4億美元的循環信貸額度;2.為FTX US提供以最高2.4億美元的可變價格收購BlockFi的選擇權。

Prince稱,“與其他潛在考慮一起,協議總價值高達6.8億美元。迄今為止,我們尚未動用此信貸額度,并繼續正常運營我們的所有產品和服務,我們所有的產品和服務,包括資金和取款、我們的交易平臺、信用卡和全球機構服務,繼續正常運營。”[2022/7/2 1:45:25]

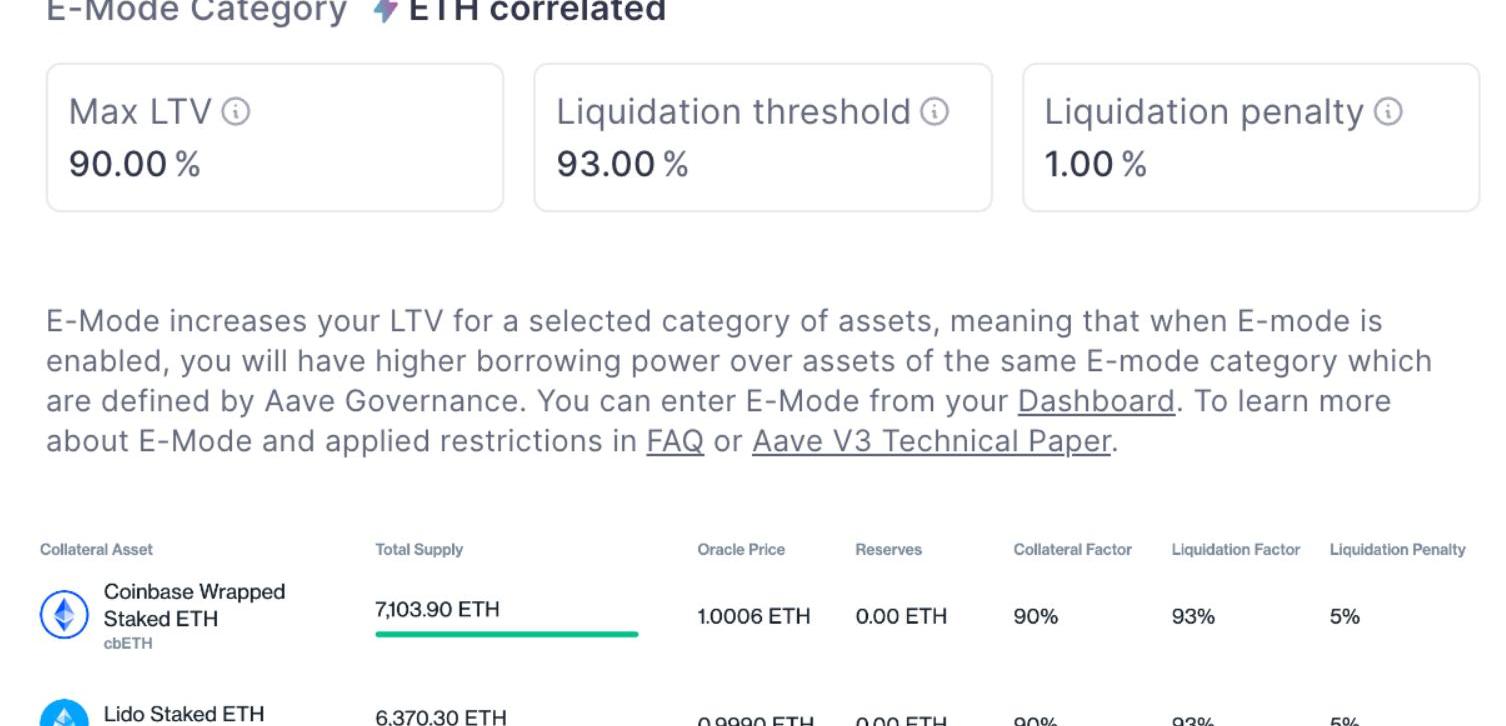

既然LSD這么好賺,借貸協議也針對LSD有優化政策對待,比如AAVEV3Emode,如果你僅借ETH的話,那么stETH的抵押率LTV高達90%,CompV3針對stETH/cbETH也是類似條款。這種條款下1ETH最后可以變成10stETH,快速幫stETH擴大規模。對于折價買入stETH的套利者來說,其也可以利用此10倍擴大套利收益。

根據以上數據我們估算下借貸協議的收益,假設LSD總質押獎勵為X,60%的LSD位于借貸協議中,平均LTV=75%,借貸利率為質押利率的75%,協議抽成為15%,那么借貸協議所賺取的收入為X*60%*75%*75%*15%=X*5.1%,而Lido協議的質押獎勵分成也僅為5%。

這本質上是因為借貸協議的門檻較高,更注重歷史信譽積累加之當下競爭也基本趨緩,所以可以設置更高的抽成比例。

如上所述,隨著上海升級到來的LSD規模增長以及價格波動降低,借貸協議將會悶聲發大財,但必須注意的是,以全流通市值/協議收入來估值,借貸協議估值普遍不低,AAVE就高達160倍,即使此番利好落地,依然不會很低估,所以本次機會依然需要觀察敘事變化。

抓敘事自然是不容易的,但此處還有幾個空投機會可以關注。

LSD抵押自然衍生出了一些需求:

避免抵押爆倉,需要合適的杠桿管理工具。杠桿質押操作麻煩且Gas成本高,通過閃電貸就簡單多了,也需要自動化策略。

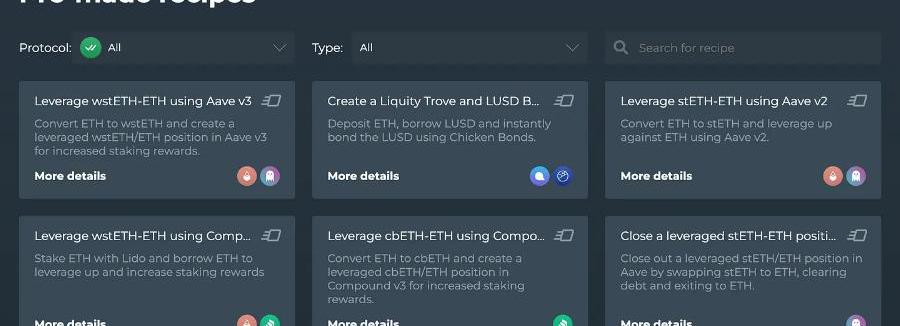

一個是做DeFi頭寸管理尚未發幣的老牌項目?DeFiSaver?,其主業是杠桿管理,也針對LSD提出了不少一鍵自動化策略,不過其上線三年有余仍未發幣,加上上一波牛市賺的盆滿缽滿,發幣欲望也未可知,不過DeFiSaver上了Arbi/OP,試一試到是Gas也沒多少。

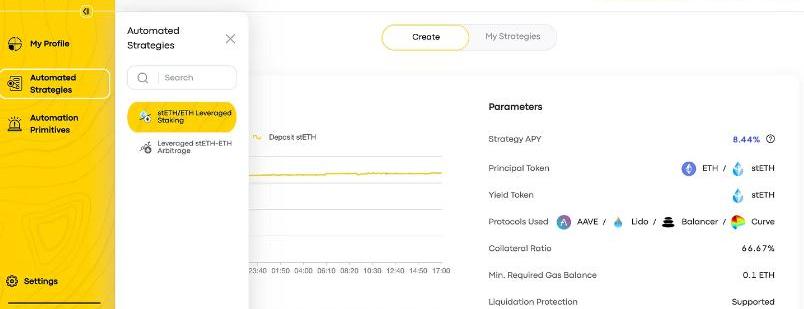

另一個就是目前專注于做LSD相關自動化策略的?cian.app?了,該項目倒是基本明牌空投,經常整活發各種NFT,AMA也說過23年會發幣,看TVL數據的話增長也不錯。

Cian支持ETH/Polygon/Avax三條鏈,打開官網一看也基本是LSD杠桿質押策略,說23年發幣估計也是想抓住這波上海升級的機會。

總而言之,借貸協議最終在LSD中獲取的收入或許將不輸LSD,不過考慮借貸協議目前的高估值,依然需要依賴敘事來驅動。

杠桿質押是實在能擴大質押收益的,目前也有空投機會。不過既然是涉及到杠桿,其風險自然也高于尋常,還是要多做功課。

在開始之前,我有兩件非常重要的事情要與你們分享。首先,現在人們之間有很多炒作。因此,有些所謂的影響者喜歡在Twitter和LinkedIn上大肆宣傳,你知道,如果你學習Web3和區塊鏈,你將獲得.

1900/1/1 0:00:00MarsBitCryptoDaily2023年1月31日 一、?今日要聞 Filecoin將于3月上線FVM虛擬機Filecoin表示將于幾周內正式上線與EVM兼容的FVM虛擬機.

1900/1/1 0:00:00今天很多人bullish$CANTO,去年還真研究過這個比較小眾的鏈,這個thread簡單說下市場bullish它的原因,以及優勢和缺點: 核心貢獻者@scott_lew_is,背后沒有VC.

1900/1/1 0:00:002022全年Crypto行業基本處于擠泡沫的過程,Terra崩盤、3AC倒閉、FTX暴雷……熊市的寒意襲卷了幾乎一整年.

1900/1/1 0:00:00現在有足夠多的項目在價格最底部,市值低得離譜。這使其有可能在2023年完成比較大的漲幅。另一方面,還有許多具有創新性未發幣的項目也將上線.

1900/1/1 0:00:001月10日,彭博社報道稱微軟正考慮向ChatGPT的開發者OpenAI投資100億美元。早在2019年,微軟就已經向OpenAI投資了10億美元,目前正嘗試在必應搜索引擎中執行這款人工智能軟件.

1900/1/1 0:00:00