BTC/HKD+1.43%

BTC/HKD+1.43% ETH/HKD+0.63%

ETH/HKD+0.63% LTC/HKD-0.03%

LTC/HKD-0.03% ADA/HKD+1.73%

ADA/HKD+1.73% SOL/HKD+2.85%

SOL/HKD+2.85% XRP/HKD+2.11%

XRP/HKD+2.11%GMDProtocol是一個建立在Arbitrum上的收益率優化和聚合的平臺,類似于YFI,它的產品基于衍生品交易平臺GMX的GLP設計,允許用戶將WBTC、WETH、USDC存入Delta中性金庫,同時用這些資產購買GLP,再將基于專業策略運行的GLP收益分配給質押者。

它的產品設計在很大程度是在幫助投資者進行無償損失對沖,協議本身利用對沖策略來賺取實際收益,并為投資者進行分紅。而投資者在將資產抵押至金庫之后,還將獲得gmdToken憑證。這類設計也是在為未來更多DeFi協議對gmdToken的支持做鋪墊。

除此之外,在今年一月中旬,GMD聯動BufferFinance推出了全新的產品功能:GMDBFRUSDCVault。

BufferFinance是一個去中心化的二元期權交易平臺。GMD用戶可以質押USDC,以從Buffer二元期權交易中賺取費用,并從交易者虧損中分攤利潤。GMDBFRUSDCVault取決于Buffer的存款上限。

美眾議院金融服務委員會通過《區塊鏈監管確定法案》:7月27日消息,美國眾議員Tom Emmer發推表示,他提出的《區塊鏈監管確定法案》(Blockchain Regulatory Certainty Act)剛剛在美國眾議院金融服務委員會獲得通過,該法案將奧巴馬政府時期制定、特朗普政府時期重新制定的關鍵財政部指導方針編入法律,以確保加密領域的開發商和非托管服務提供商(礦工、驗證者、錢包提供商)不被視為貨幣轉移者(Money Transmitters),并且不受與托管加密貨幣交易所相同級別的監管。

金色財經注:該法案已通過美國眾議院金融服務委員會,下一步將交由美國眾議院投票。[2023/7/27 16:01:07]

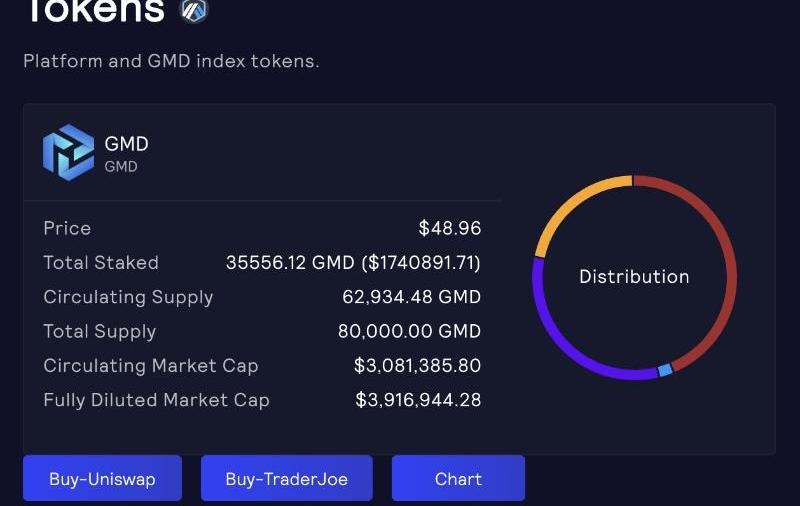

$GMD是GMDProtocol的原生Token。$GMD質押者在承擔GLP無常損失風險的同時,也會從GMX交易者的損失中獲益。同時,$GMD質押者也將獲得一部分比例的金庫收益。

萊特幣基金會:美國萊特幣Visa卡將于5月1日起無法使用:金色財經報道,萊特幣基金會發推稱,用戶將于2023年5月1日起無法使用美國萊特幣Visa卡,因為其合作伙伴Unbanked正在從銀行合作伙伴Metropo litan Commercial Bank轉型,后者已經決定停止支持接觸數字貨幣的企業。該推文表示,這僅會影響Unbanked的美國卡計劃,不影響歐盟或英國卡,并且不會影響提款。在此期間,Unbanked將在美國尋找替代銀行合作伙伴。[2023/4/19 14:12:29]

另外,GMDProtocol生態中還存在另外一種Token,名為$esGMD。$esGMD將被用于GMDProtocol與其他協議進行合作時OTC交換的Token,用$esGMD交換得來的Token都會回饋給$GMD質押者。

$esGMD質押者也將獲得協議收入分紅,且比例更高。在協議的未來規劃中,$esGMD可能會作為獎勵分配給金庫的存款人,或者被用來參與賄賂治理。如果想要將$esGMD轉化為GMD,需要等待一年的時間。同時,GMD協議也將會回購$GMD,并將$GMD鎖定為$esGMD。

華爾街知名大空頭Jim Chanos:Coinbase“被嚴重高估”:金色財經報道,全球知名空頭基金公司 Kynikos Associates 總裁 Jim Chanos 在做客 Crypto Critics Corner 播客節目時表示,美國領先的加密貨幣交易所 Coinbase 在目前的水平上“被嚴重高估”,并預測其費用收入的暴跌將導致股價暴跌。Jim Chanos預計,隨著來自 Binance、Kraken、Gemini 和 FTX 等同行對手的競爭加劇,Coinbase 的收費比例將從目前的水平壓縮,或從 150 個基點降低至 50 個基點,這意味著 Coinbase 必須以更快的速度削減成本才能維持競爭力。根據 Chanos 的估計,Coinbase 股價將跌至每股 23 美元左右,遠低于上周五的收盤價 75 美元。[2022/6/1 3:54:15]

基本數據

BitKeep錢包新增借Gas交易功能:5月26日消息,Web3跨鏈錢包BitKeep發布V7.0.8版本,新增借Gas交易功能,用戶在錢包內轉賬或交易時無需提前存入對應主網幣作為礦工費,直接使用現有代幣進行兌換即可,即節省了2次兌換所產生的額外費用,又省去了兌換主鏈幣的繁瑣步驟。BitKeep最新版本已升級至V7.0.8。BitKeepV7.0.4及以上版本均已支持Tron及BNB Chain鏈上借Gas兌換服務。其他主鏈也在開發中,將在未來的幾周逐步發布。[2022/5/26 3:43:44]

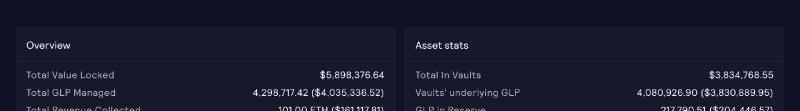

接下來,我們再來看一下GMDProtocol的基本數據:

如今,經歷了兩個月的發展,GMD協議TVL達到了589萬美元左右,其中,GMD管理著價值403萬美元的GLP。值得一提的是,BTC、ETH金庫都處于滿負荷狀態,USDC金庫總質押量占保險庫容量的92%,接近滿負荷狀態。

在GMDToken的分布數據中,44.45%$GMD被質押,1.88%$GMD用作提供流動性,21.33%$GMD還未分發,32.35%$GMD未被質押。

未來發展

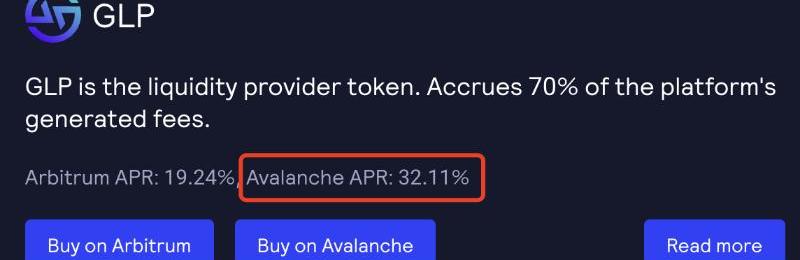

1月29日,GMDProtocol宣布即將在Avalanche上線。

建立在AvalancheGLP之上的Delta中性金庫將推出4個金庫:USDC、AVAX、WETH、BTC.b,存款費用為0.5%,初始金庫上限為50萬。

為了將協議部署在Avalanche上,GMD以40美元的價格出售了2500枚$esGMD。這10萬美金中的70%將被作為協議在Avalanche上的GLP儲備,30%將被存入TraderJoe,以提供流動性。之后,GMD團隊還將推出更多的激勵措施。

眾所周知,GMX建立在Avalanche和Arbitrum上,因此,專為GLP服務的GMDProtocol此次的多鏈拓展行為也就更顯得合理,且協議創造了更深度的業務空間。并且,雖然GMX在Arbitrum上廣受歡迎,但Avalanche上的GLP收益同樣不容小覷。因此,我們也可以由此推導出GMDProtocol也將擁有更多發展的潛力。

以及,在此之前,1月19日GMD宣布了與Avalanche上最大的DexTraderJoe的合作,以將其部分流動性遷移到Avalanche。當然,這只是合作的一部分,GMD正在積極開發aGMDToken,并希望在TraderJoe上建立流動性。以及,未來GMD團隊還將就TraderJoe推出的LiquidityBook功能探索構建包裝合約。

以我個人的理解來看,推出aGMDToken其實是GMD協議對資本效率的進一步提升。正如上文中所提到的,aGMDToken很有可能是用戶抵押在金庫中的憑證代幣,這類憑證代幣的邏輯類似于Lido的stETH,能夠被應用于各類DeFi場景中。這也是GMD需要TraderJoe支持的主要原因——就像stETH需要Curve流動性的支持那樣。

除了與Avalanche的深度合作外,GMD還提到了即將推出與另一個杠桿交易平臺GainsNetwork的合作事宜,同樣值得我們期待。以及,GMD將會發行一個NFT項目,具體信息未知。

最后

從上文提到的各個角度來看,GMDProtocol未來增長的潛力來源于以下四個層面:

1、部署在Avalanche上;

2、和TraderJoe達成了較為深度的合作;

3、和BufferFinance達成了合作,且即將推出更多與其他DeFi協議的合作,比如GainsNetwork;

4、GMD團隊的產品交付能力令人樂觀,之后他們還會推出一個NFT項目。

但我們也無法忽略鏈上DeFi協議本身存在的潛在智能合約風險,并且是雙重風險,因此其策略嚴重依賴GMX。

根據公開信息,GMDProtocol在一月已經完成了第二次智能合約審計。GMDProtocol第一次審計由SolidityFinance完成,第二次審計由獨立審計師pashov完成。

動畫「TheTrialofJimmytheMonkey」、迷你游戲「Dookey?Dash」、通關卡「SewerPass」開啟了BAYC生態的新故事線.

1900/1/1 0:00:00在過去的幾年,人們越來越傾向于尋找可替代的高回報投資來積累財富,這使得加密貨幣也變得水漲船高的流行了起來。然而,就如我們近幾年所看到的,加密貨幣市場常常表現出自身的極度不穩定性和不可預測性.

1900/1/1 0:00:00許多下一周期的績優項目還沒有發布。這些項目有可能在下一輪牛市達到50-100倍。下一個$SOL或$MATIC可能就在你面前。以下是我最期待的13個未發布項目.

1900/1/1 0:00:00承認數字資產領域所做的所有愚蠢的事情,以及我們為什么這樣做的原因。這也是我為了確定該行業的下一步發展方向所做的嘗試,它與你們中的許多人產生了共鳴.

1900/1/1 0:00:00前言 GameFi在2021年獲得極大發展,代表性事件為AxieInfinity在全世界尤其是東南亞掀起的打金浪潮、Facebook改名為Meta宣布進軍元宇宙領域等.

1900/1/1 0:00:00近期,全球最大的游戲平臺Steam的運營公司ValveSoftware宣布,針對使用區塊鏈技術或允許用戶兌換加密貨幣或NFT的游戲添加了一條規則.

1900/1/1 0:00:00