BTC/HKD-0.94%

BTC/HKD-0.94% ETH/HKD-0.77%

ETH/HKD-0.77% LTC/HKD-0.44%

LTC/HKD-0.44% ADA/HKD-0.64%

ADA/HKD-0.64% SOL/HKD-1.27%

SOL/HKD-1.27% XRP/HKD-0.66%

XRP/HKD-0.66%GLPFud層出不窮,近期更是有人聲稱其牛市下將陷入死亡螺旋,本文將通過詳盡的案例、數據與計算為你抽絲剝繭,分析諸多Fud的真偽,幫你進一步認清GMX/GLP的本質,探討GMX的真實問題和改進方向,以及由此給DexPerp賽道新項目帶來的空間和相關空投機會。

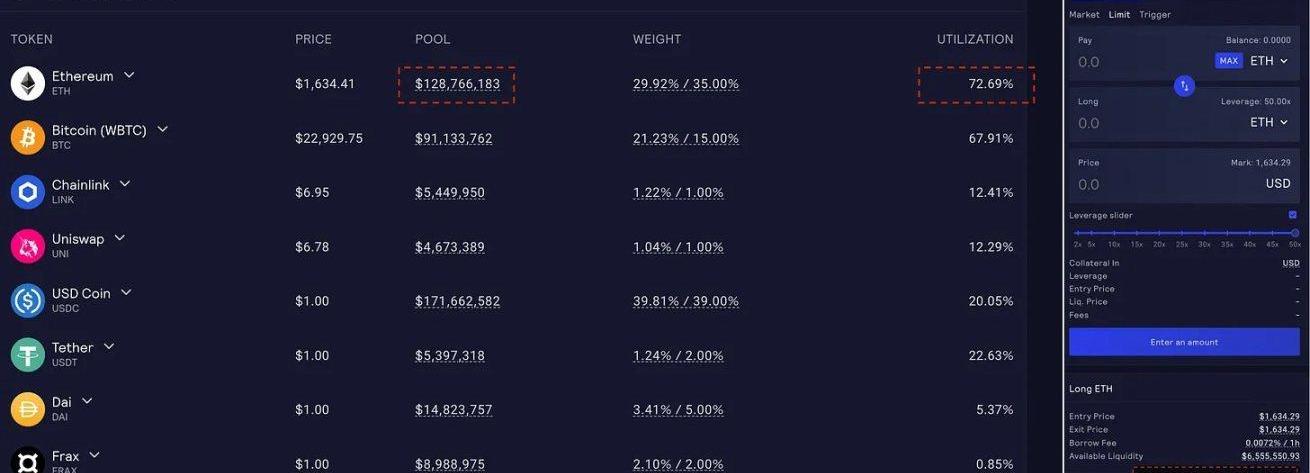

GMX本質接近于杠桿平臺,GLP借幣給trader加杠桿做對手盤,就是說你做多10ETH,GLP就借10ETH現貨給你,假設開倉時10ETH=$10k,關倉還錢時就還按關倉時價格計算價值為$10k的ETH。。一方面你的利潤不可能高過10ETH,GLP自然也不會資不抵債,另一方面對于GLP而言實際上相當于賣了10ETH換了$10k。多空平衡情況下GLP約為50%U+50%B/E,那么當前不平衡下的的GLP相當于什么?

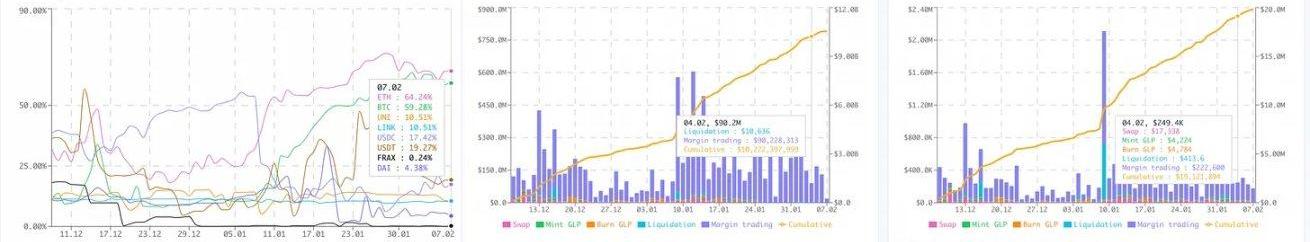

如下圖,占比約50%的BTC/ETH約為70%的利用率,,占比50%U為20%的利用率,trader凈多比例就是50%*70%-50%*20%=25%。這樣GLP相當于凈借出25%B/E,就是說當前GLP價格的表現應當接近于?75%U+25%B/E,U本位價格依然會在牛市中上漲。

某鯨魚向Binance存入1400枚MKR:金色財經報道,據The Data Nerd監測,2小時前,鯨魚0x828向Binance存入1400枚MKR(156萬美元)并在DEX上出售200枚MKR(22.4萬美元)。他從7月初開始積累,賺取了32萬美元的利潤。此外,自7月22日以來,他還總共購買了2萬枚ETH并且仍然持有。[2023/7/26 15:59:34]

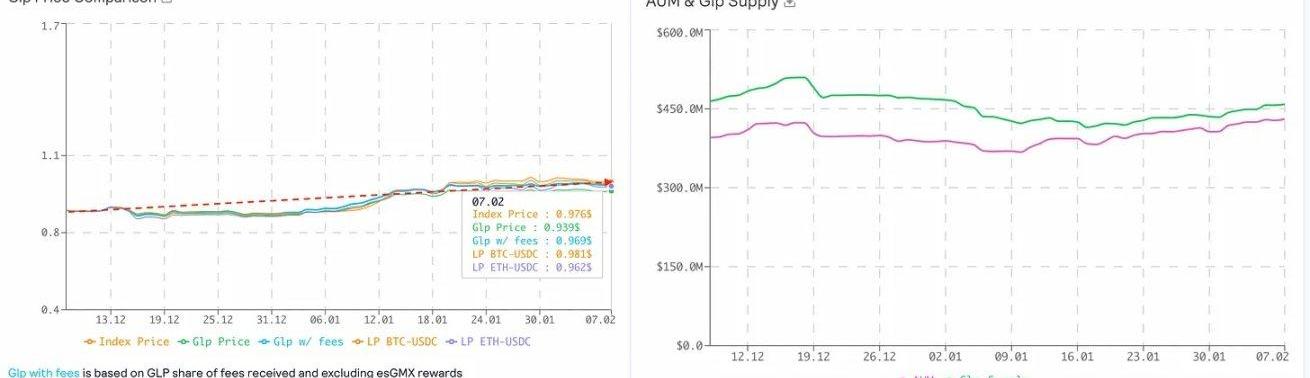

GLP的比較基準是50%USD+25%BTC+25%ETH的一攬子指數。在過去兩個月的牛市中,由于多空比持續在3/1甚至4/1,GLP+費用分成的確是略跑輸此指數,但如上述計算,其U本位價格依然是上漲的,既然U本位在上漲就不至于引起太大的恐慌了,所以GLP總量也未出現所謂的恐慌式下降。

Acala將于今日15時解鎖3205萬枚ACA,占總供應量3.205%:2月1日,據 Token Unlocks 數據顯示,波卡生態 DeFi 協議 Acala 將于今日 15 時解鎖 3205 萬枚 ACA(約合 425 萬美元),占總供應量 3.205%。[2023/2/1 11:40:30]

GMX借款利率正相關利用率,在單邊行情下利用率高利率自然也高,比如目前ETH借款利率超60%,所以你會看到即使某天杠桿交易量只有$90M,費用也高達$223k,遠高于即使不考慮折扣的交易手續費$90M*0.1%=$90k,這就是利息帶來的強勁收入。

Binance獲得瑞典金融監管局的批準:金色財經報道,Binance宣布于2023 年1月10日獲得瑞典金融監管局的注冊,成為一家管理和交易虛擬貨幣的金融機構。Binance現已在七個歐盟成員國和全球十五個司法管轄區獲得授權。[2023/1/11 11:07:00]

如此,LP完全可以在另外的平臺上對沖GLP凈多風險,主流交易所本月的BTC/ETH累計資金費率在0.8%左右,年化也就10%。你持有價值$1的GLP,只需要做多$0.25即可,保證金也不多,就可以輕松左手收40%的利息,右手以較低的成本將其對沖掉。

FTX上的ETH期貨合約未平倉合約達到10個月高點:金色財經報道,Glassnode數據顯示,ETH期貨合約未平倉合約在FTX剛剛達到2,495,084,378.59美元的10個月高點,此前的10個月高點為2,491,743,546.29美元,是在2021年12月27日觀察到的。[2022/10/26 16:39:04]

對于那些本就是做U本位中性對沖策略的機構而言,更是原本持$1GLP需要做空$0.5B/E,當前卻只需做空$0.25B/E,保證金占用反而更少了,所以自然也是穩如老狗了。

再退一步,若是真有人大量撤出GLP造成供給下降,那么利用率的上升就會造成借款利率上升,推升GLP的APR,這時候自然會吸引更多LP,尤其是熟練于對沖的機構和專業投資者,不至于陷入死亡螺旋。

不過在多空不平衡的情況下,的確會有一方的利用率低,那應該怎么辦?其實GMX原本是有方案應對的,其在多方市場下會增加幣的占比,在空方市場下增加U的占比,根據市場需求動態調整比重。然而現在已有太多協議基于GLP構建,倘若隨意大幅更改比例,對生態會造成一定的負面影響。在GLPLego蓬勃發展的當下,維持現狀自是權衡兩方收益的結果。

此外關于零滑點引起的價格操縱攻擊以及GLP是否會在極端行情出現資不抵債的問題,我早前已經做過回答,后來GMX創始人X的回應也跟這個差不多,并因此關注了我:),不妨一看下方推文。?

至于GMX的內部喂價風險,沒有雙邊資金費率,以及交易上限的問題,預計也皆將在近期的版本中陸續解決,詳情參見下方推文。

針對上條推文論及這些問題,GNS?其實是已經做了些優化的,這也是其能立足的原因之一。若你對GNS和DeFi衍生品有興趣,請關注妙蛙種子?@NintendoDoomed?喵,預計不日將便奉上極有價值的GNS研究。

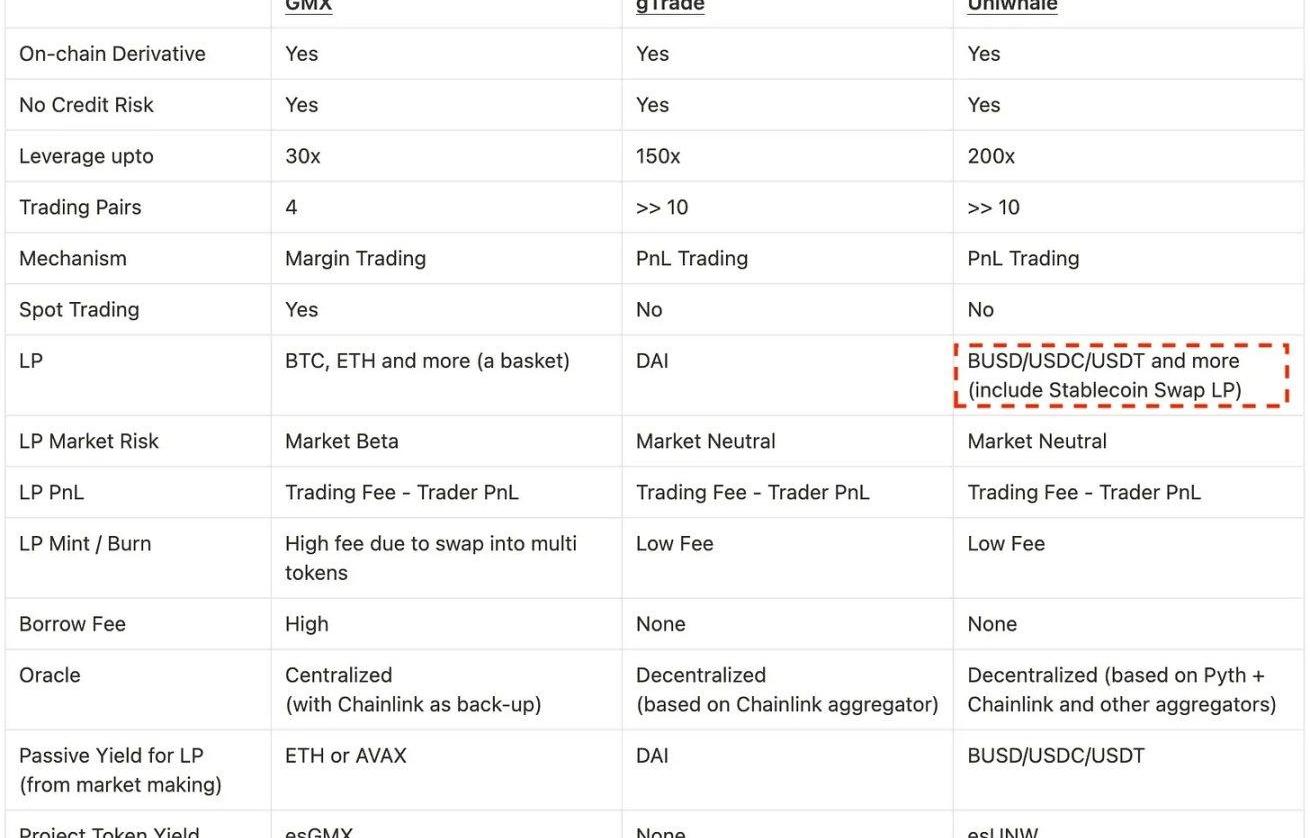

另外對于一側利用率偏低的問題,「把閑置的房子租出去」就可以解決這個問題,比如底層接上AAVE或者CurveLP這種生息資產,多組合一層便可增加收益。眼下DEXPerp賽道激戰,自然也有項目改良此處,比如這個正在搞空投活動的?Uniwhale?,LP是100%的穩定幣,然后準備組合DEXLP增加收益。

綜上,牛市下GLPU本位價格上漲,散戶安心,對沖保證金需求下降,機構安心,這就是迄今死亡螺旋并未出現的原因。內部喂價,資金費率,交易天花板等問題已在解決的路上,GNS在這些問題上做得不錯自然立足一方,新項目抓住改良點帶來的空投機會也值得關注。

Tags:ETHGMXBINNAN1X Short Ethereum Tokengmx幣怎么樣BINU幣Apple Finance

Solidly已經偃旗息鼓,但AC提出的ve(3,3)的生命力卻持續在生發。基于Solidly改進的AMMVelodrome目前已經是Optimism生態(同時也是以太坊L2上)鎖倉量第一的DE.

1900/1/1 0:00:00過去十年是智能手機不斷發展的十年。彼時,一些大型公司認為他們能夠通過引進模塊化架構來變革智能手機的發展。2013年谷歌宣布項目Ara,這是使用模塊化設計的智能手機.

1900/1/1 0:00:00自2021年上漲以來,FantomOpera網絡和建立在其上的生態系統發生了很大變化。讓我們來看看他們在熊市中建立了什么、當前的敘事以及$FTM生態系統未來的所有機會.

1900/1/1 0:00:00這是白話區塊鏈的第1863期原創?作者|Joyce出品|白話區塊鏈比特幣生態似乎火起來了:先有前Twitter創始人JackDorsey的社交應用Damus的爆火出圈,又一次帶火比特幣閃電網絡.

1900/1/1 0:00:00ArchimedesFi是一個DeFi通用杠桿借貸協議,類似Gearbox(點擊查看研報),但通過另外一種方式實現了DeFi的原生杠桿,引入了更多的收入項和資金流.

1900/1/1 0:00:00關于這次SEC「禁止」質押風波搞的人心惶惶,為大家再進行解讀到底為什么SEC要禁止,以及禁止到了什么程度.

1900/1/1 0:00:00