BTC/HKD+0.2%

BTC/HKD+0.2% ETH/HKD-0.01%

ETH/HKD-0.01% LTC/HKD+0%

LTC/HKD+0% ADA/HKD-0.34%

ADA/HKD-0.34% SOL/HKD+1.48%

SOL/HKD+1.48% XRP/HKD-0.37%

XRP/HKD-0.37%U:加密離不開的資產

要說在加密世界中什么東西持有的人最多應用的最廣?比特幣?以太坊?都不是,而是穩定幣,我們大家一般都管他叫U。

一個新人剛入圈想買幣一般會先做什么?交易所上買U。

人們覺得市場要跌的時候一般會做什么?把手上的幣換成U避險。

狗莊賺麻了要出貨離場的時候一般會做什么?把手上的幣賣成U。

在加密世界中人人似乎都離不開穩定幣,但是大家真的了解穩定幣嗎?穩定幣為什么“穩定”?穩定幣存在的意義是什么?

菠菜先為大家解答以上問題,然后再來聊聊BUSD的事情

穩定幣對加密的意義

首先聊聊穩定幣存在的意義是什么?大家可以先想象一下一個沒有穩定幣存在的加密世界。

假如穩定幣不存在,我想用法幣買一個比特幣的話,購買流程可能為:賣方提供收款渠道—我轉賬給賣方收款渠道—我提供錢包地址—賣方將BTC轉入我的地址,這一套流程下來就需要十多分鐘甚至幾十分鐘了,光是比特幣轉賬確認就需要至少十分鐘,如果是場外交易還容易碰到跑路,并且由于加密資產高波動性的特質,可能出現幾分鐘內劇烈波動的情況,可能我花10000塊錢買來一個比特幣,到我手里的時候已經跌到了8000塊錢,等待時間久不說還會伴隨著許多不穩定因素。對于機構這種大體量資金來說,要找到相應的對手方就比較困難了,要賣的話也會十分麻煩;

unshETH金庫疑似出現安全問題:6月1日消息,據多位KOL發推表示,LSDFi項目unshETH的金庫出現安全問題,提醒用戶將資金轉出。原因系合約Owner被篡改,已通知項目官方,但官方尚未做出回復。[2023/6/1 11:51:09]

那么有了穩定幣之后,人們可以將法幣兌換成穩定幣存在錢包中,有了穩定幣這個低波動性的價值載體之后人們就可以在交易平臺中隨時兌換交易其他的加密資產,使得不同的波動性加密資產之間存在了一個穩定的交易媒介,對于機構的大體量資金來說也有了一個安全穩定的載體

所以中心化穩定幣的意義在于其低波動性不僅可以作為價值貯藏物成為市場劇烈波動時候的”避風港”,還可以作為交易媒介在交易平臺上快速撮合買賣雙方極大的提高了交易效率,為整個加密市場提供了一個安全的價值載體從而承載更大體量的資金

穩定幣的內在區別

那么穩定幣到底是如何保持“穩定”的呢?大家平時所聊的中心化穩定幣和去中心化穩定幣有什么區別呢?

首先來講最重要的中心化穩定幣:

中心化穩定幣就是由中心化發行機構通過鏈下資產擔保抵押在鏈上發行的加密資產,簡單來說就是機構把多少美元存銀行里就發多少穩定幣在鏈上保證1:1兌換

Solidity編譯器發布0.8.19版本,引入用戶定義值類型定義運算符:2月23日消息,以太坊編程語言 Solidity 推出 Solidity 編譯器 0.8.19 版本,最新版本包括一系列改進,以及引入用戶定義值類型定義運算符,防止運行時字節碼中的死代碼。@sifislag 報告的內部庫函數和通過模塊調用的自由函數的問題已在此版本中得到修復。團隊建議使用低于 0.8.0 的 Solidity 版本的用戶進行升級。[2023/2/23 12:25:32]

像USDT、USDC以及本次事件主角BUSD都是中心化穩定幣,這三大穩定幣占據了整個穩定幣半壁江山,那么其實我們可以將這些U理解為是機構手里美元的鏈上兌換券,拿著這個兌換券就可以去向機構1:1換回真金白銀的美元,那么這也是為什么中心化穩定幣“穩定”的原因,機構只需要保證有足夠的美元贖回就可以

去中心化的穩定幣

關于去中心化穩定幣,菠菜將其歸為由智能合約生成的穩定幣而非中心化機構,而去中心化穩定幣又可以分為超額抵押穩定幣和算法穩定幣,當然也有超額抵押+算法的穩定幣,但菠菜會主要介紹超額抵押穩定幣,像大名鼎鼎的DAI以及即將到來的GHO和crvUSD都屬于超額抵押穩定幣

超額抵押穩定幣顧名思義就是要超額抵押才可以生成的穩定幣。比如在MakerDAO中,我拿價值100塊錢的以太坊抵押只能生成價值65塊錢的DAI,并依靠智能合約來進行清算和治理。那么中心化穩定幣和去中心化穩定幣除了發行主體不同之外,其功能和作用也不同

Three Arrows Capital清算人已控制至少4000萬美元資產:7月22日消息,據法院破產文件顯示,目前 Three Arrows Capital清算人已控制至少 4000 萬美元資產,但這只相當于債權人追索額的一小部分。該基金的資產主要包括銀行存款、加密貨幣、NFT 和數字資產公司的股份。清算人認為Three Arrows Capital的創始人Kyle Davies和Zhu Su仍然擁有或控制某些數字資產和銀行賬戶,且7月1日以來已向Three Arrows Capital可能參與投資的約40家實體以及大約30家銀行和交易所發出了提供信息的請求。法院文件顯示,Three Arrows Capital的債權人已經提交了書面文件,表明他們被欠超過28億美元的無擔保欠款,而這個數字預計還將大幅上升。(彭博社)[2022/7/22 2:30:25]

區別一:中心化穩定幣的增發意味著來自外部世界真正的錢流入了加密世界使得資金規模擴張,而去中心化穩定幣的增發目前并不會導致市場規模擴張,這一點與其生成方式有關,本質上超額抵押穩定幣是將抵押物的流動性鎖定生成的,并不屬于外部世界進入加密世界的資金區別二:中心化穩定幣由于其背后中心化發行機構以抵押法幣保障其價值的方式使得中心化穩定幣可以在市場劇烈波動時充當“避風港”的作用,而超額抵押穩定幣如果是以波動資產作為抵押物的話,那么在市場出現劇烈波動的時候就會面臨很大的清算風險而無法安全的作為價值貯藏物

M1 Finance計劃推出加密交易賬戶和交易服務:7月12日消息,考慮到消費者需求,在線經紀公司M1 Finance將在未來幾周內推出加密交易賬戶和交易服務。這家總部位于芝加哥的公司成立于2015年,管理資產規模(AUM)超過50億美元。除了提供股票和交易所交易基金(ETF))免傭金交易外,M1 Finance還提供退休賬戶。

該公司最初將支持10種加密資產,如BTC、ETH和“其他大型流動性加密資產”。(Cointelegraph)[2022/7/12 2:07:23]

中心化美元穩定幣是加密的主導

如果是以中心化穩定幣來作為抵押物的話,那么這個超額抵押穩定幣則更像是一種換殼的中心化穩定幣,所以超額抵押穩定幣存在的意義更像是一種杠桿工具,人們通過抵押資產獲得超額抵押穩定幣來提高資產杠桿以及資本使用效率,將抵押生成的超額抵押穩定幣進行再次購買波動資產或者生息

我們來看目前整個穩定幣的市場份額,中心化穩定幣三巨頭USDT、USDC以及BUSD的市值加起來就有千億了,而作為市值最高的去中心化穩定幣DAI只有僅僅的50億市值,在中心化穩定幣面前可以說就是個弟弟,那么鋪墊了這么多,大家明白了在穩定幣中,中心化的美元穩定幣是妥妥的大哥

瑞士央行行長喬丹:加密貨幣對瑞士法郎影響不大:5月18日消息,瑞士央行行長喬丹表示,加密貨幣對瑞士法郎影響不大,瑞士法郎匯率穩定。(金十)[2022/5/19 3:26:30]

?美國在加密行業的影響力可以有多大?

大家會發現一個現象,那就是穩定幣幾乎都是以美元為單位的,那是因為美國擁有美元霸權。什么是美元霸權?就是美國印白紙或者動動手指加一些數字就可以換到其他國家的商品或服務,還可以通過印錢將危機轉嫁給全球以及一些美國獨有的特權

美元霸權是個比較大的話題,理解了美元霸權和美元潮汐你就可以理解為什么會有比特幣沖上6萬美金的牛市和現在因為美元加息縮表造成的熊市,想進一步了解的可以閱讀菠菜和@BirkSamo一起寫的一篇關于美元霸權和穩定幣的研報

主流穩定幣是否是美元霸權的延續?

https://mirror.xyz/bocaibocai.eth/_66d8wRKfs7ZYBfqgMOHH4Lm3GWrRfWg-7fkzU-hMPQ

研報的結論是穩定幣作為現實世界的美元的映射,本身就是美元霸權對加密貨幣世界施加影響最好的橋梁,那么既然前三大穩定幣都是用美元去抵押生成的,自然都會收到美國監管的管轄,而USDC和BUSD的發行商Circle和Paxos都是美國持牌的機構

那么即便是不在美國本土的USDT發行商Tether公司也是逃不過美國的管轄的,Tether公司曾就因隱瞞儲備真相被美國商品期貨交易委員會罰款4100萬美元,那么我們就明白了這些穩定幣發行機構都是得乖乖聽美國話的,不聽話的話美國有很多種辦法可以整這些發行機構

為什么恰巧是是BUSD?

相信大家在這次BUSD被叫停的事件中可以感受到美國的影響力,百億市值的BUSD說不讓做就不讓做了,那么為什么非得是BUSD呢?菠菜個人覺得跟SBF有關,多少帶點和私人恩怨。

FTX商業帝國轟然倒塌的事情想必大家都知道,有多少人的資產在FTX交易所中拿不出來,造成了多少巨大的負面影響。

SBF跟美國的政壇聯系其實十分緊密,在SBF出事后就有爆料:約37%的美國國會議員接受過SBF的捐款,甚至包括新上任的美國眾議長麥卡錫,那么其實不難想象美國政壇有多少人的資產在FTX里或投資了與SBF相關的項目,也不難想象在FTX崩盤后這些政客受到了多少損失。

如果我們點開BUSD發行商Paxos的官網可以發現,除了BUSD之外還有一個美元穩定幣USDP,那為什么只有BUSD被搞了呢?不難排除這就是在針對幣安,有的人可能會說幣安有私自超發以及一些不合法的行為。那么咱們假設USDC的發行商Circle也這么做了呢?下場會和BUSD一樣嗎?還是說交個罰款規范一下了事呢?

那么BUSD被關意味著什么呢?

菠菜個人覺得意味著美國的話語權和掌控權在加密世界的進一步鞏固,為什么這么說呢?菠菜認為在加密世界中,誰掌握了穩定幣誰就掌握了話語權,甚至是一些協議的生殺大權。為什么這么說呢?去中心化穩定幣能不能逃脫美國的管轄呢?讓菠菜一一道來

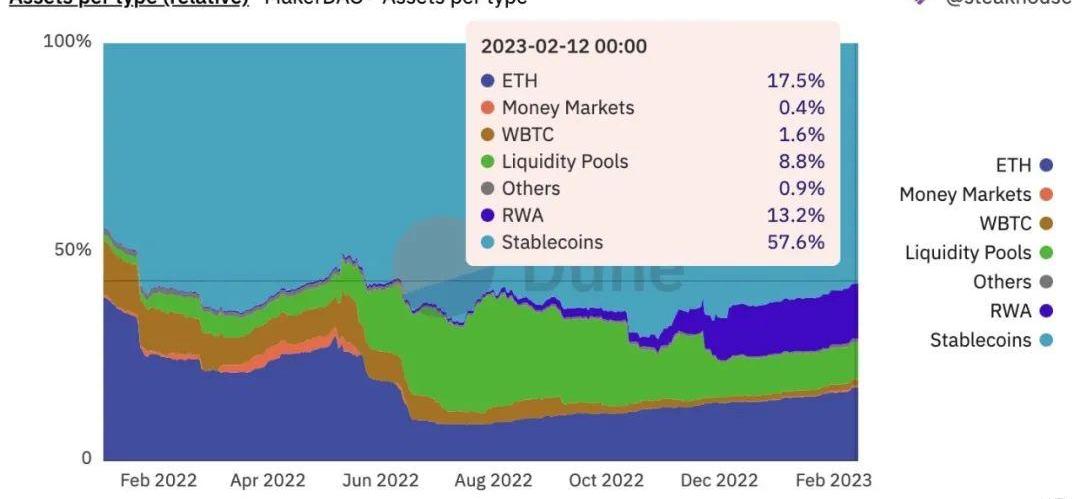

說一個事實:目前最大的去中心化穩定幣DAI的抵押品60%都是穩定幣USDC,這意味著什么?意味著DAI之所以可以與美元保持掛鉤且穩定很大程度上來源于USDC,如果抵押品都是波動資產的話DAI很容易在極端市場行情中脫鉤,穩定幣一旦發生嚴重脫鉤了那就很難讓人繼續信任且使用了

那么為什么說掌握穩定幣還可以掌握一些協議的生殺大權呢?如果打開以太坊區塊鏈瀏覽器找到USDC的智能合約,你會發現有一個叫Blacklist的功能函數,這是干什么的呢?沒錯,就是個黑名單,可以將任何以太坊上的地址拉黑

拉黑了就意味著這個地址上的所有USDC就會被凍結無法進行任何操作,想象一下如果美國讓USDC把MakerDAO的協議拉黑會發生什么?這也是穩定幣話語權的恐怖之處,如果美國想,美國就可以通過穩定幣發行商拉黑任何一個他們想制裁的地址,甚至在BSC鏈上也可以做到

所以這次幣安不只是少了一個穩定幣這么簡單,同時被剝奪的還有話語權,加密世界如果想要真正的去中心化抗審查就需要非美元且不受美國掌控的穩定幣,而在美元霸權的背景下要想實現是十分困難的,MakerDAO也意識到了這個問題開始了踏向真正去中心化脫離美元的計劃

困局終會打破

盡管加密世界仿佛正在與“去中心化精神”背道而馳,但生在此時我們難以窺清技術發展的脈絡,正如馬車時代的人難以想象汽車取代馬車的未來,如PC時代老互聯網的用戶總是輕視移動互聯網帶來的顛覆,Web2大廠的大牛初入Web3同樣會有種種不適應。這個行業的魅力就是驚人的迭代速度

從最早的BTC,到“區塊鏈世界”,再到“加密貨幣世界”,到如今我們自稱為“Web3”,這不只是宣傳名詞的迭代,背后同樣也是技術的飛速發展。

在巨量資本的投入,全球越來越多Buidler遷徙進來,未來的局面必然會超越我們所有當局者的想象,也許數年后的將來,目前的困局會以意想不到的方式被解決。

Arbitrum?是目前市場上最受關注的以太坊擴展解決方案之一。據Defillama數據顯示,其鎖倉量自2022年7月以來一直處于穩步上漲趨勢,當前已達到約138億美元.

1900/1/1 0:00:001.啟用提現功能 以太坊的下一個硬分叉,上海,預計將在2023年第一季度末或第二季度初。雖然最初考慮整合幾個以太坊改進提案,包括許多EVM對象格式的升級和EIP4844,通常稱為Proto-Da.

1900/1/1 0:00:00注:本文為加密貨幣分析師CryptoGirlNova發布長推,MarsBit整理編譯。當“AI”和“RealYield”的敘述流行時,我列出了一個市場表現良好的山寨幣列表.

1900/1/1 0:00:00香港證監會于昨日?發布《虛擬資產交易平臺指引》咨詢文件,就虛擬資產交易在香港的進一步合法化向公眾征求意見.

1900/1/1 0:00:00有不少小伙伴們都說Arbitrum一直利用空投預期來吸引更多用戶是很聰明的做法。從戰術層面或許這樣解讀是可以的,看上去也合理。不過,如果從更大的格局和生態發展角度,這樣做會錯過最好的戰略期.

1900/1/1 0:00:00雖然很多人將?Chainlink視為一個價格反饋的預言機解決方案,但Chainlink的愿景遠不止于此。本文將涵蓋$LINK的價值主張以及它如何成為連接Web2和Web3的基礎層.

1900/1/1 0:00:00