BTC/HKD+0.06%

BTC/HKD+0.06% ETH/HKD-0.48%

ETH/HKD-0.48% LTC/HKD+0.14%

LTC/HKD+0.14% ADA/HKD-2.03%

ADA/HKD-2.03% SOL/HKD+1.45%

SOL/HKD+1.45% XRP/HKD-1.4%

XRP/HKD-1.4%事件

北京時間3月10日凌晨,硅谷銀行宣布大規模再融資引發市場擔心其流動性和資產負債表狀況,股價跌超60%,進而波及整個美國銀行板塊和美股市場,富國和美國銀行跌幅都在6%以上。北京時間3月11日,美國加州監管機構宣布,SVB因“流動性不足與資不抵債”被FDIC接管,并開始安排后續存款償付計劃。

市場之所以對本次事件反映較大,是擔憂在當前美聯儲加息可能更久和更高,推升融資成本和債券利率的情況下,是否會誘發更大范圍的流動性風險、甚至波及到整個金融體系。就此,中金銀行和策略組從微觀行業層面以及宏觀市場層面綜合解讀如下。

評論

SVB宣布出售其部分債券并大規模再融資,引發流動性擔憂。北京時間3月10日凌晨,SVB宣布一系列戰略更新:1)出售210億美元債券投資,并立即重新配置到久期更短的債券,以提升其資產敏感度,這筆出售預計會對其造成18億美元的稅后虧損;2)將定期借款規模由2022年末的150億美元增加至300億美元,以鎖定融資成本以及為公司提供更加穩定的流動性支持;3)再融資22.5億美元以應對虧損并提供流動性支持,其中包括17.5億美元的普通股和5億美元的優先股。

市場擔憂高利率環境下銀行業整體發生流動性風險。雖然SVB致力于釋放積極信號,但資本市場更側重看到了SVB的投資虧損和再融資需求,因此股價大幅下跌;同時擔心在利率上行環境下,其他銀行也會面臨和SVB類似的壓力,或有較大幅度的債券拋壓,或有多家銀行出現投資虧損,或有密集的銀行融資需求出現,因此帶動了美國銀行指數的明顯下跌。

從歷史經驗來看,流動性沖擊具有突發性和不可預測性。正因如此,也往往會導致市場擔憂和線性外推,表現為“先賣再看”。但我們認為,分析是否會導致更大級別的金融體系危機,要從區分流動性沖擊和債務問題兩個層面入手區別對待,前者更多是現金流和利潤表的問題,后者則是資產負債表的問題。

我們認為當前整體情況可能并沒有市場擔憂的那么緊張。杠桿方面,金融危機后,美國金融部門在強監管下整體杠桿處于較低水平,且資本充足率也相對健康,因此發生大面積的債務危機的可能性似乎并不高,上述事件可能無法代表整個美國銀行體系。流動性角度,我們追蹤的一系列美國在岸及離岸流動性的收緊也并沒有那么顯著。在極端假設下,如果后續流動性繼續收緊引發更大層面和程度的流動性沖擊,美聯儲可能而且也有充裕的手段提供流動性支持。

風險

美聯儲加息超預期。

正文

硅谷銀行事件:宣布出售其部分債券并大規模再融資,引發流動性擔憂

數藏平臺元本空間即將推出3號島嶼金陵島:據官方消息,近日數藏平臺元本空間即將推出3號島嶼——金陵島。項目匯聚了行業頂級精英和百人3D團隊,運用擴展現實(AR、VR、MR)、三維顯示等前沿技術,在3D空間精心打造了一座虛擬的大觀園,讓用戶沉浸身臨紅樓夢中。

作為行業領先者,元本空間一直積極探索、創新,致力于先進計算、區塊鏈、分布式存儲等元宇宙底層技術的研發,通過自建“元本鏈”實現數字藏品溯源和快速交易。

此外,“元本鏈”還支持國密算法和密鑰管理方案等安全措施,進一步保障數字藏品的安全性。[2023/7/30 16:06:36]

北京時間3月10日凌晨,SVB在1Q23季中交流中宣布了一系列戰略更新,主要包括:

?出售證券投資帶來18億美元虧損,以提升高利率環境下的資產敏感性。SVB宣布出售210億美元可供出售證券投資,主要目的在于提升其資產敏感度。考慮到當前美債利率利率曲線倒掛,公司出售平均久期3.6年的AFS債券,并計劃立即用于再投資期限更短的AFS證券資產以增加凈利息收入。SVB預計出售上述AFS債券會帶來當期18億美元稅后利潤虧損,但公司預計該虧損會在未來3年被填補,短期的AFS投資每年可對凈利息收入帶來稅后約4.5億美元的提升。

?增加債權融資以鎖定融資成本并提供流動性支持。硅谷銀行宣布將定期借款規模由2022年末的150億美元增加至300億美元,一方面公司預計利率可能會走向更高且持續更久,另一方面則是出于活期存款減少的原因,公司為更好的應對融資困難和企業持續消耗現金流的環境,來為公司提供更加穩定的流動性支持。

?宣布再融資22.5億美元以應對虧損并提供流動性支持。SVB新宣布的17.5億美元的普通股融資中包括12.5億美元的公開發行和來自GeneralAtlantic的5億美元的定向發行。此外公司還將發行5億美元可轉換優先股,合計再融資金額為22.5億美元。本次再融資的主要目的也是為應對AFS債券出售的大額虧損,以及未來可能會持續的存款下降壓力。

北京時間3月11日凌晨,因SVB“流動性不足與資不抵債”,加州監管機構DFPI宣布由聯邦存款保險公司對其進行接管。美國FDIC同日亦發表聲明,為保護存款人權益,FDIC將創建DepositInsuranceNationalBankofSantaClara,立即將SVB的所有受保存款轉移到DINB。所有受保存款人將在當地時間3月13日上午獲得其全部受保存款,此外FDIC會在下周向未受保存款人進行一筆先行的償付,隨著未來SVB的資產出售,其他未受保存款可能會得到進一步償付。

風險硅谷銀行商業模式介紹:為PE/VC提供資本,非傳統銀行,期限錯配嚴重

18,992 ETH從未知錢包轉移到Coinbase:金色財經報道,數據顯示,18,992 ETH (價值約36,229,046美元) 從未知錢包轉移到Coinbase。[2023/4/29 14:33:52]

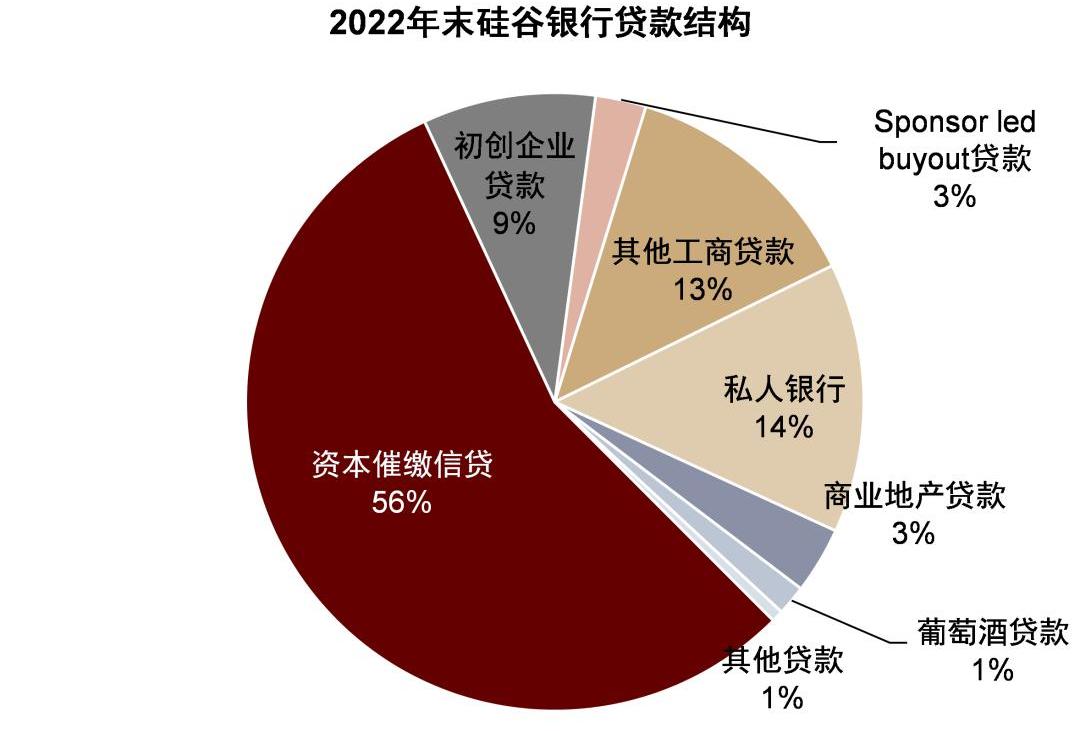

硅谷銀行是一家長期保持高估值美國上市銀行,專注于服務PE/VC和初創企業的融資需求,同時也衍生出自己的私人銀行、股權投資和投行業務。相比傳統銀行業,公司主營業務具有高成長性、高盈利的特征,ROE水平長期高于傳統商業銀行。具體來看,SVB兩大主營業務是為PE/VC提供資本催繳信貸以及為初創企業提供信用貸款:

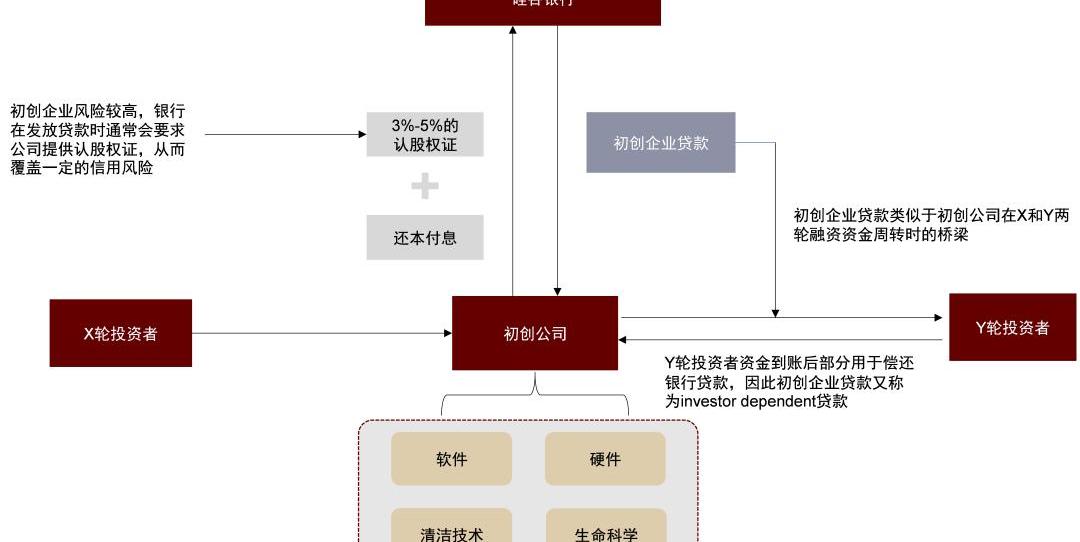

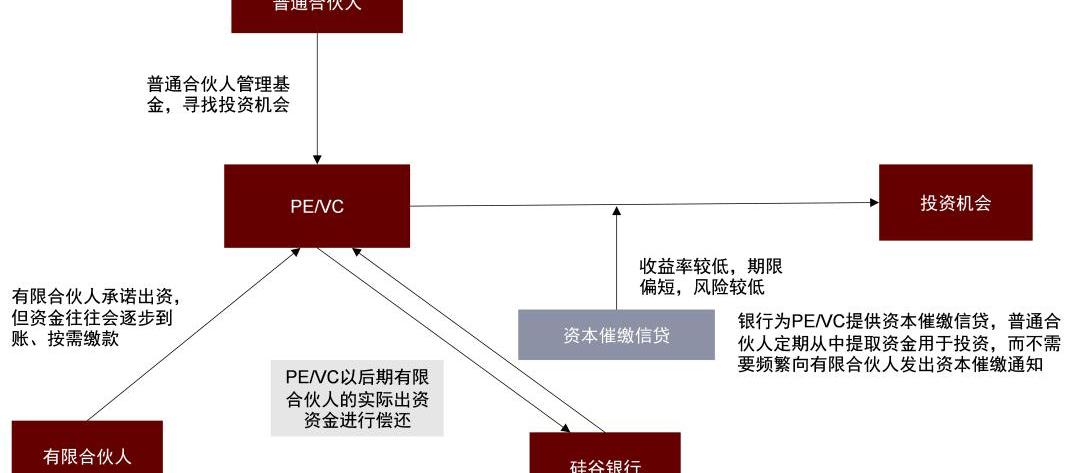

??資本催繳信貸:又名capitalcalllineofcredit或subscriptionline,是SVB投放給PE/VC的貸款,在有限合伙人承諾出資后,PE/VC并不會立刻獲得資金,而是在發現可投資項目時向有限合伙人發出催繳通知,出于減少招款通知、提高IRR以及快速把握投資機會等多種原因,PE/VC通常希望從銀行獲得一筆資本催繳信貸,來幫助其短期過渡,待有限合伙人資金到位后還本付息。因此該類貸款通常期限偏短,風險較低,同時收益率也往往低于傳統的工商貸款。

??初創企業貸款:該類貸款主要投放給沒有盈利和現金流的初創企業客戶,該類客戶常常會在兩輪股權融資之間向SVB借款以幫助其持續經營。由于該類貸款風險較大且缺乏抵押物,SVB往往會向初創企業索要3-5%的認股權證。歷史上看,SVB從認股權證中取得的收益遠大于此類貸款所產生的信用損失,但考慮到認股權證的收益與初創企業財務狀況都存在較強的周期屬性,此類貸款仍然風險相對較高,過去多年SVB也在積極壓降此類貸款。

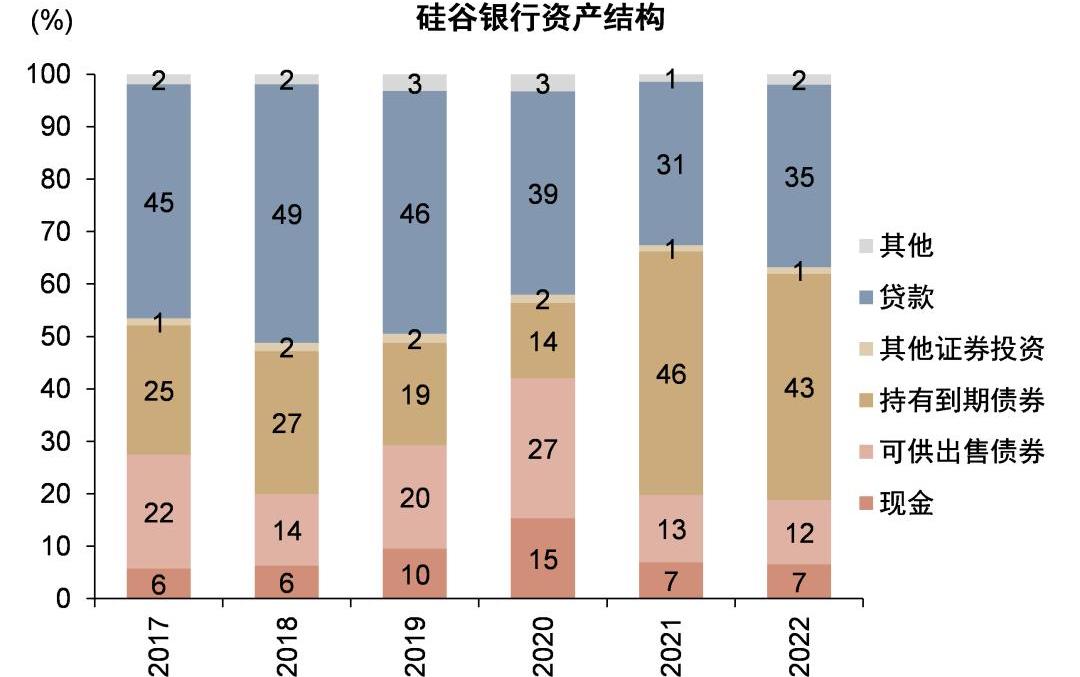

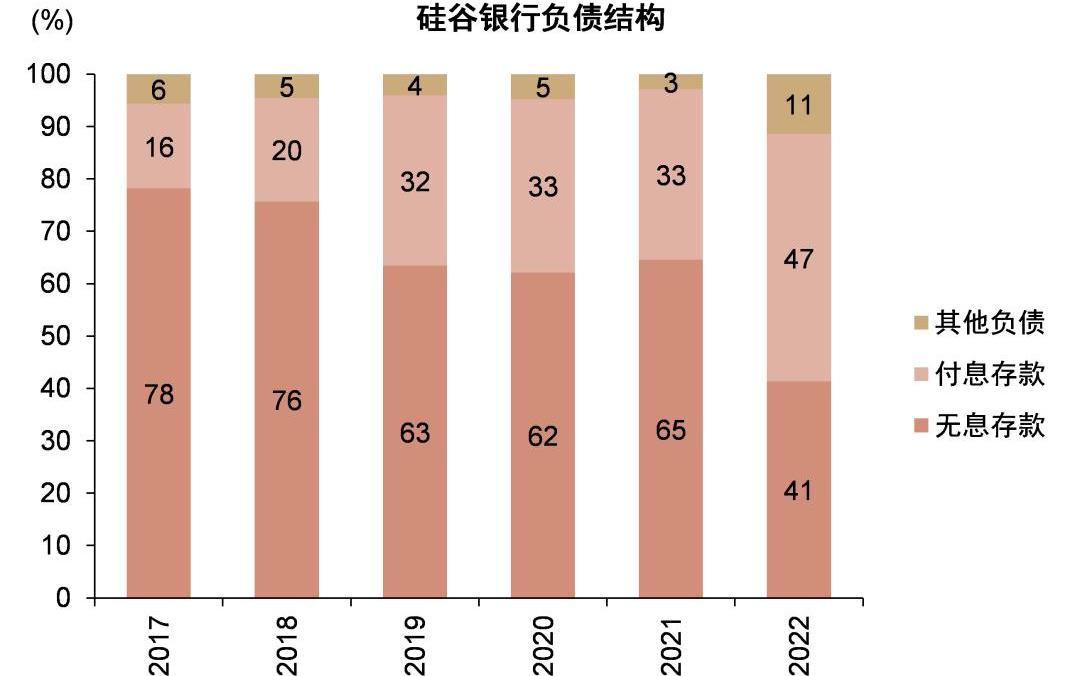

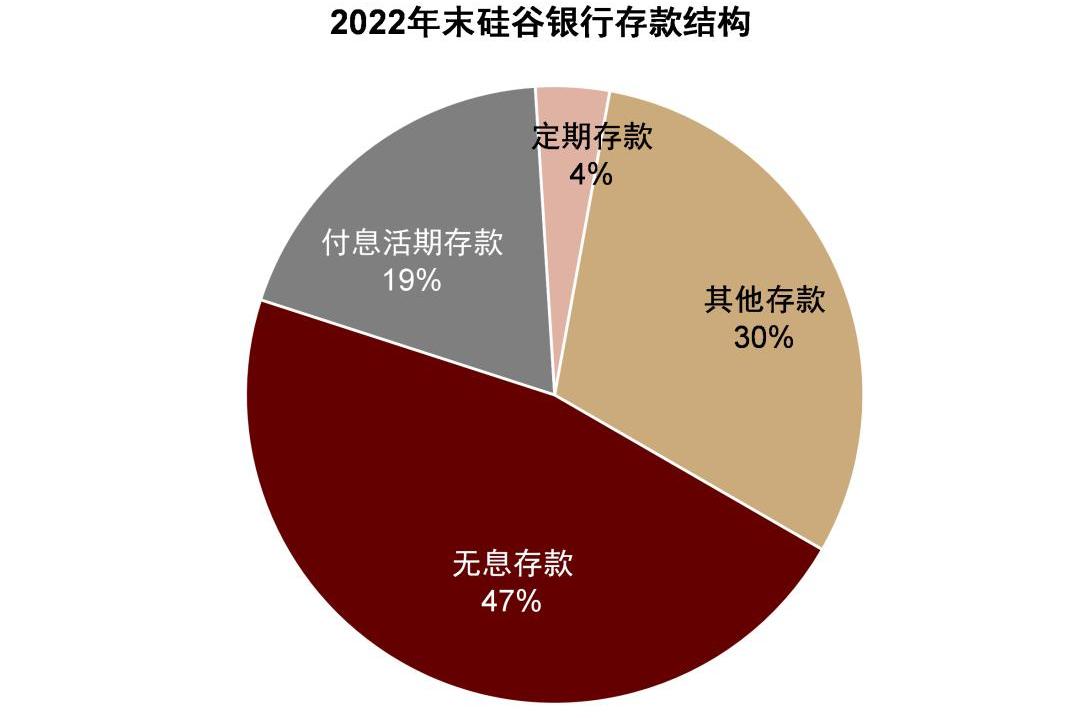

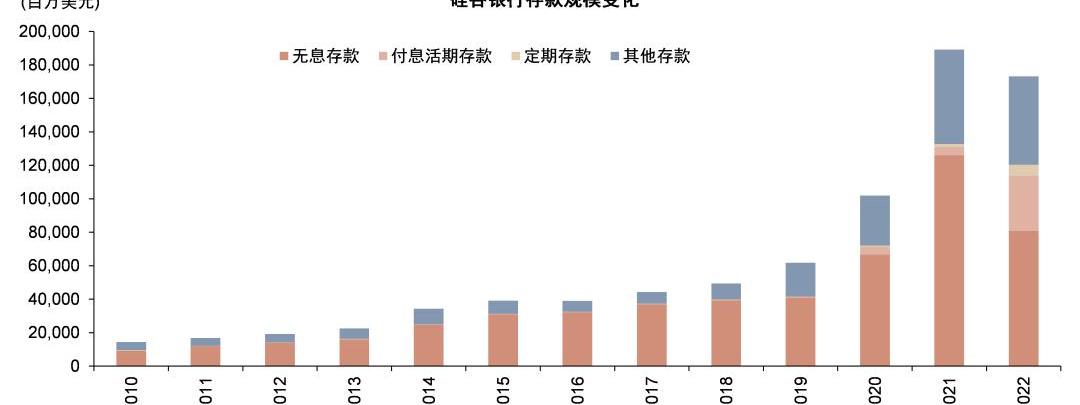

近年存款快速增長,造成資產端久期配置拉長。在服務初創企業的過程中,SVB能夠沉淀大量低成本活期存款,2022年末SVB無息存款占比47%,付息活期存款占比19%,定期存款僅占4%,因為企業客戶對價格相對不敏感,沉淀的存款主要用于企業經營。近年,SVB的存款規模由2019年末的618億美元大幅增長至1731億美元,主要得益于寬松的流動性和高景氣度的PE/VC市場。另一方面,這也造成了SVB資產端債券投資配置的增加,為后續高利率環境引發流動性危機埋下了隱患。

圖表:硅谷銀行業務板塊介紹

資料來源:公司公告,中金公司研究部

圖表:初創企業貸款機制介紹

美國建議加強對構成系統性風險的非銀行機構的監管:金色財經報道,美國最高金融監管機構提議加強用于審查非銀行公司的工具,包括修改特朗普時期的指導方針。美國財長耶倫宣布了美國金融穩定監督委員會(FSOC)的一項提案,該提案將修改非銀行機構被指定為系統重要性機構的方式。“現有的指導意見于2019年發布,在指定過程中設置了不適當的障礙,”耶倫表示。她說,這樣的指定過程可能需要6年時間才能完成,是不切實際的,可能會妨礙委員會采取行動,在為時已晚之前解決金融穩定面臨的新風險。耶倫的這番言論,標志著拜登政府對對大型非銀行機構的審查力度出現了期待已久的轉變。可能受到審查的領域包括保險公司、私募股權公司、對沖基金和共同基金公司,以及加密貨幣等新興行業。[2023/4/22 14:19:18]

資料來源:公司公告,中金公司研究部

圖表:資本催繳信貸機制介紹

資料來源:公司公告,中金公司研究部

圖表:SVB資產端貸款占比較低

資料來源:公司公告,中金公司研究部

圖表:SVB負債端活期存款占比較高

資料來源:公司公告,中金公司研究部

圖表:SVB主要服務PE/VC與初創企業

資料來源:公司公告,中金公司研究部

圖表:SVB活期存款占比高

資料來源:公司公告,中金公司研究部

圖表:近年在寬松流動性和PE/VC行業高景氣度的背景下,SVB存款規模快速增長

SyncSwap在Snapshot上發布首個社區提案,投票者可在Galxe上鑄造徽章NFT:9月14日消息,基于zkSync的DEX SyncSwap在Snapshot上發布首個社區提案SSIP-001,該提案將決定是否在zkSync主網上線后立即發布SyncSwap。持有以太坊和SyncSwap OAT的用戶可以參與投票。參與投票的用戶將有資格在Galxe上鑄造相關徽章NFT。本次投票將于北京時間9月22日22:00截止。[2022/9/14 13:29:10]

資料來源:公司公告,中金公司研究部

該事件為何備受關注?市場擔心這一“薄弱環節”可能誘發更多連鎖反應

就事件本身和微觀角度,SVB表示出售AFS債券是為應對當前高利率環境所計劃做出的積極調整,以進一步提升自身盈利和流動性情況。從公司戰略層面看,本次重新配置AFS債券、增加定期借款規模、開展再融資主要基于:1)SVB預計市場利率會上升高更高的水平并且持續更長的時間,因此公司采取縮短資產久期的方式增加短期的凈利息收入;2)美國科創企業融資困難與持續的高現金消耗均造成公司存款受到沖擊,因此公司通過債權融資與股權融資補充流動性與資本,以便更好地進行資產端配置以及應對后續潛在的流動性風險。

雖然SVB致力于釋放積極信號,但資本市場更側重看到了SVB的投資虧損和再融資需求,因此股價大幅下跌;同時擔心在利率上行環境下,其他銀行也會面臨和SVB類似的壓力,或有較大幅度的債券拋壓,或有多家銀行出現投資虧損,或有密集的銀行融資需求出現,因此帶動了美國銀行指數的明顯下跌。

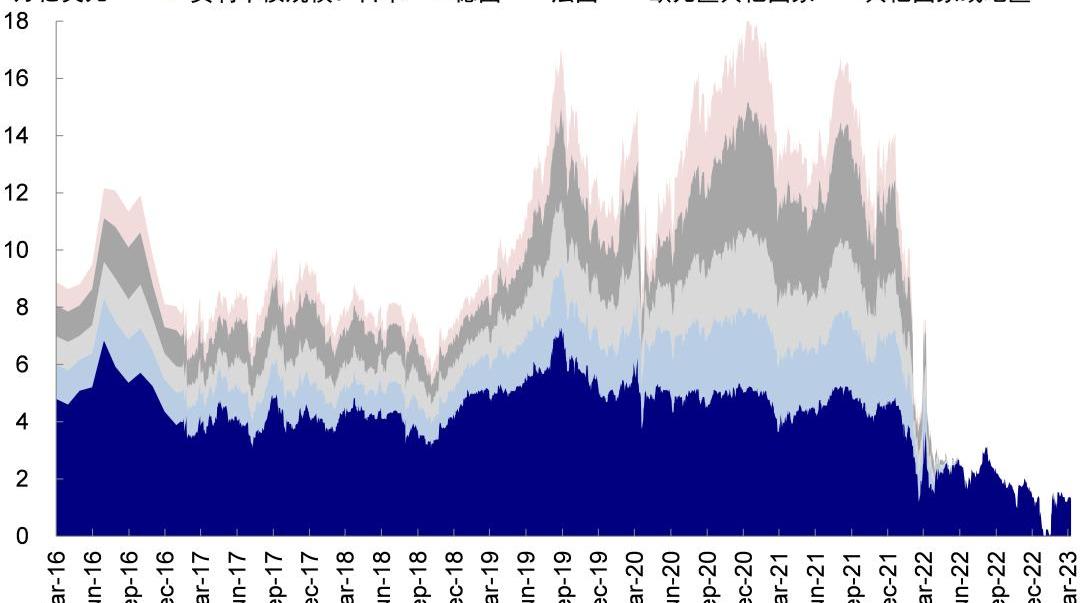

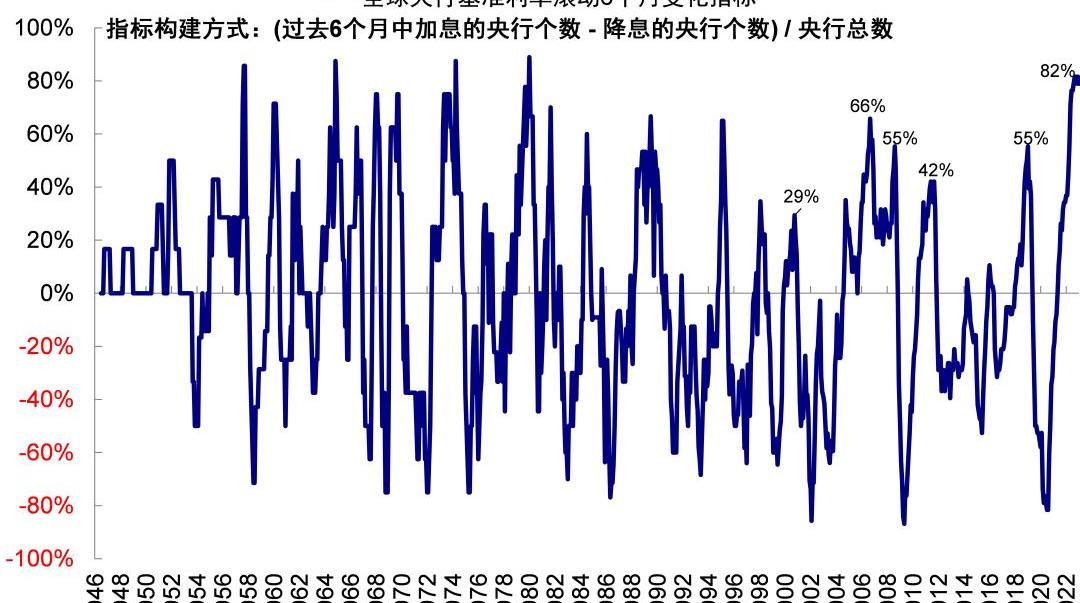

就宏觀層面而言,2021年全球的一個大環境是以美聯儲為代表的全球主要央行激進緊縮,所導致的融資成本持續抬升和“便宜錢”減少甚至消失。一個直接證據是全球負利率債券從2020年底高峰的18萬億美元降至當前的1.2萬億美元,且剩下的全部是日本債券。與此同時,全球進入加息周期的央行占比已經達到82%,是上世紀80年代以來最高;作為負利率和“便宜錢”最后陣地的日本央行YCC政策也大概率可能取消。

在這一大環境下,不難理解一些依賴高杠桿融資、期限錯配較為嚴重、或者資金鏈不足的金融機構、資產等面臨突發的價格波動或意外,很容易出現一些問題,也就是所謂的“薄弱環節”。但問題是,這個是否是一個系統性的危機?以及會不會往更大層面傳導?

圖表:全球負利率債券從2020年底高峰的18萬億美元降至當前的1.2萬億美元,且剩下的全部是日本債券

美聯儲沃勒:在通脹大幅下降前,50個基點應是每次會議的議題:5月30日消息,美聯儲理事沃勒表示,在通脹大幅下降之前,(加息)50 個基點應該是每次會議的議題。如果通脹不消退,政策利率將很快且大幅上升。(金十)[2022/5/31 3:51:57]

資料來源:Bloomberg,中金公司研究部

圖表:全球進入加息周期的央行占比已經達到82%,是上世紀80年代以來最高

資料來源:BIS,中金公司研究部

傳導路徑與分析框架:流動性沖擊vs.債務危機;關注風險敞口,但也不宜簡單線性外推

硅谷銀行事件是自去年英國養老金、瑞信風波、以及FTX破產后的最新的金融風險事件。

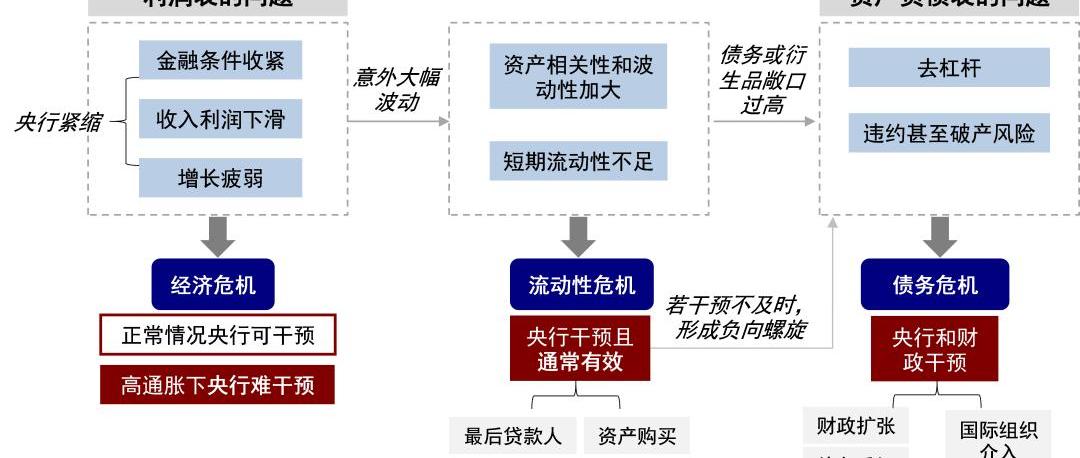

從歷史經驗來看,流動性沖擊具有突發性和不可預測性,正因如此,也往往會導致市場擔憂和線性外推,表現為“先賣再看”。但我們認為,分析是否會導致更大級別的金融體系危機,要從區分流動性沖擊和債務問題兩個層面入手區別對待,前者更多是現金流和利潤表的問題,后者則是資產負債表的問題

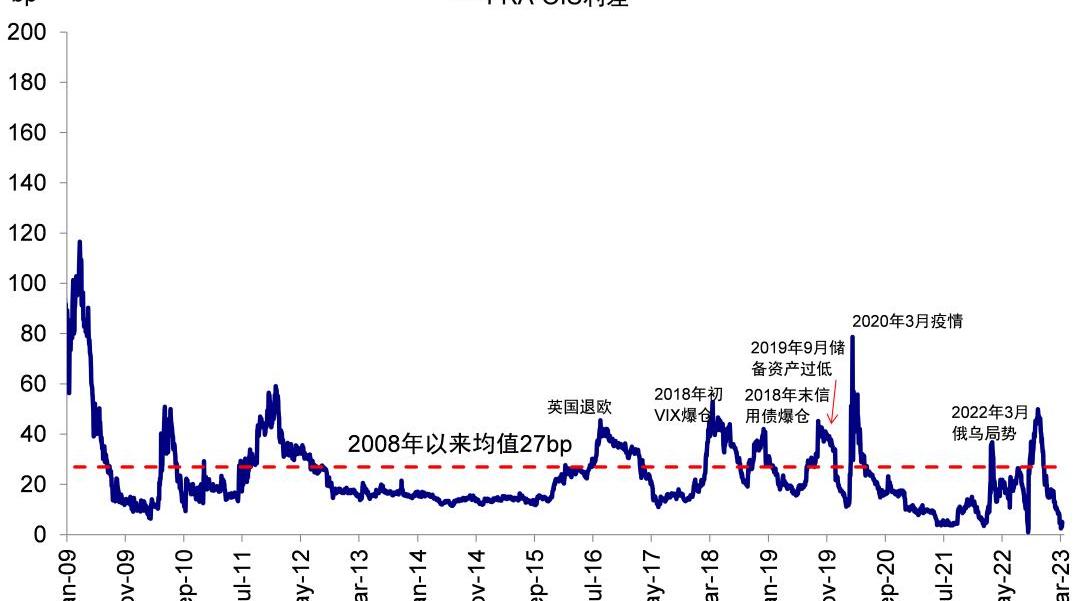

?流動性沖擊:流動性具有突發性,有一定誘因導致;如果嚴重央行通常需要干預,且干預也會起到效果。短期流動性沖擊是短期流動性不足所致,具有突發性,在擔憂情緒的助推下往往演變較快。如果發展較為嚴重,貨幣當局作為最后貸款人通常會介入干預,如果不能及時介入的話,很容易誘發資產拋售的負向螺旋,進而威脅整個金融體系的穩定性。一般而言,央行及時介入注入流動性穩定市場和資產價格后,大概率就會起到效果,對經濟和金融體系的破壞就不至于很大。類似的例子包括2022年英國養老金、2020年3月疫情期間資產價格大跌、2022年初俄烏局勢升級、2019年9月美國儲備資產不足、2018年底美國高收益債、甚至1998年亞洲金融危機期間的LTCM事件等。

?債務危機:往往是高杠桿和信用問題,受流動性沖擊和資產價格大跌觸發導致債務和償付問題;此時只靠央行就無法解決,需要債務重組,其對經濟和金融體系沖擊更大。與流動性沖擊不同,債務危機的影響更大,且不只限于金融體系,對實體經濟的沖擊也是較大的。此時,僅靠貨幣政策就無法解決所有問題,還需要政府介入進行債務重組,以消化高債務部門的壓力,才能最終解決。上世紀80~90年代美國儲貸危機和拉美債務危機、2008年美國次貸危機、2011年歐債危機等均是如此。

圖表:流動性沖擊vs.債務危機,前者更多是現金流和利潤表的問題,后者則是資產負債表的問題

資料來源:中金公司研究部

后續演變:金融部門杠桿較低,大銀行相比小銀行更健康;流動性指標并未大幅收緊;極端情形下,美聯儲有充裕手段應對

基于上述的分析框架,我們看到當前整體情況可能并沒有市場擔憂的那么緊張。

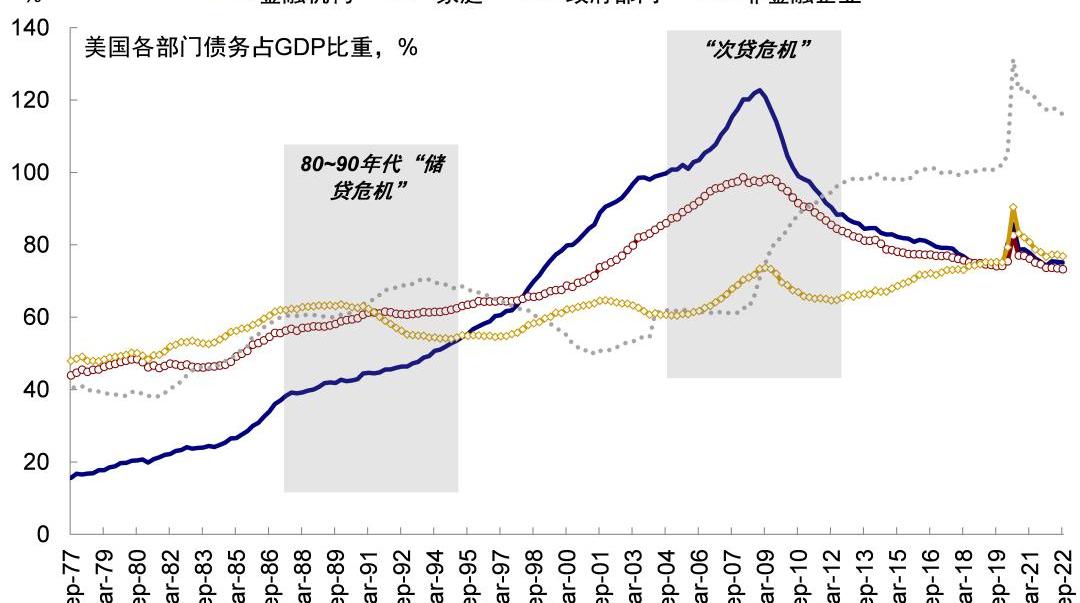

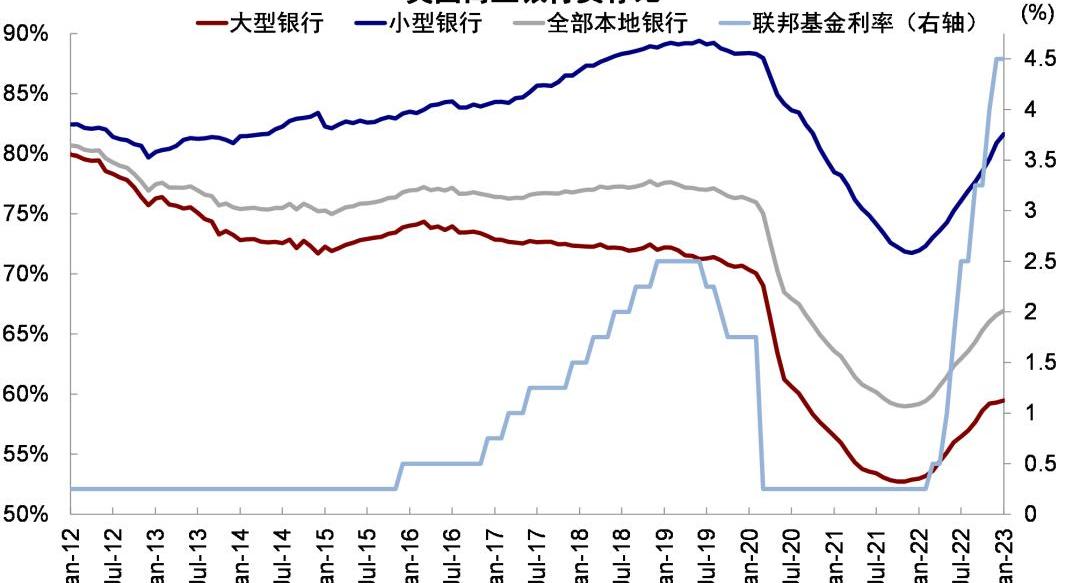

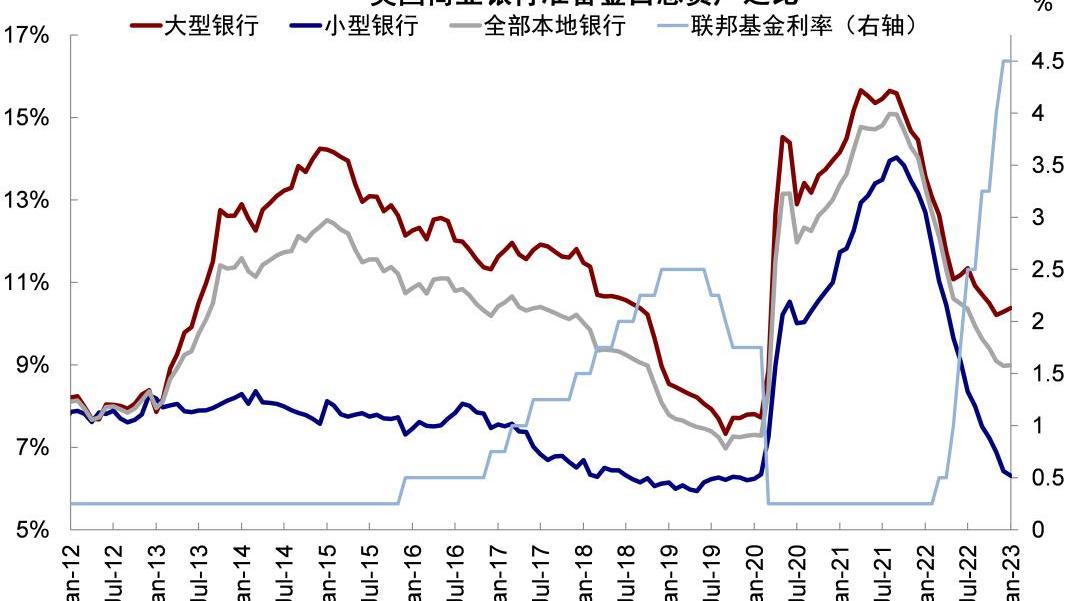

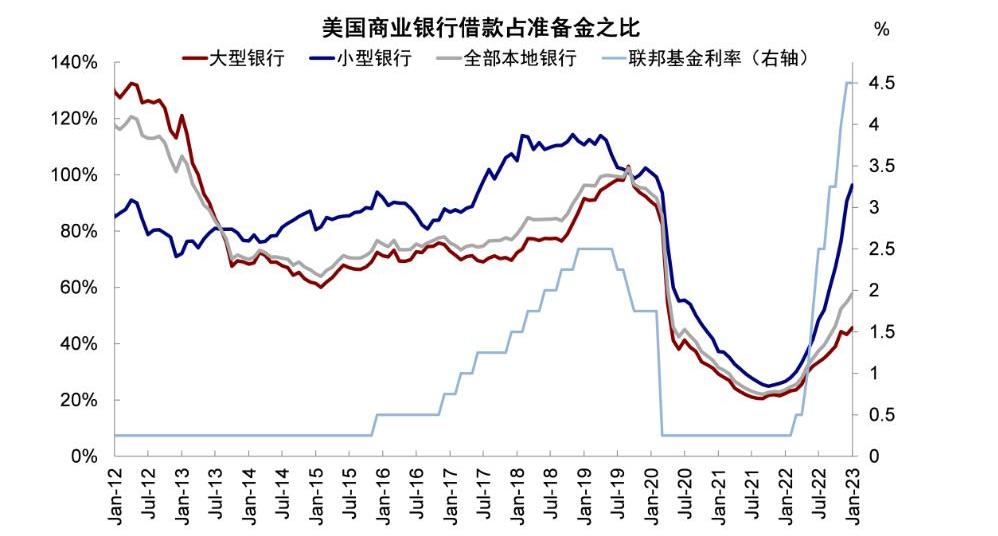

杠桿方面,金融危機后,美國金融部門在強監管下整體杠桿處于較低水平,且資本充足率也相對健康,因此發生大面積的債務危機的可能性似乎并不高,上述事件可能無法代表整個美國銀行體系。2008年金融危機后,美國金融部門實現了較好的去杠桿。截至3Q22,金融部門杠桿水平從2008年金融危機期間的123%回落至3Q22的75%,資產負債表質量相對健康。進一步從不同規模銀行的資產負債表來看,小型商業銀行的流動性充裕度收緊更為明顯,但美國大型銀行及本地商業銀行整體仍相對健康。在美聯儲持續加息縮表的背景下,銀行準備金回落明顯,迫使銀行借款需求增加。小型銀行準備金占總資產比例已回落至6%;借款占準備金比例自去年3月以來持續抬升,截至1月已基本接近疫情前水平。相比而言,大型銀行相對更為健康。

圖表:截至3Q22,金融部門杠桿水平從2008年金融危機期間的123%回落至75%

資料來源:Haver,中金公司研究部

圖表:商業銀行貸存比今年以來抬升明顯,但均低于疫情前水平

資料來源:Haver,中金公司研究部

圖表:小型銀行準備金占總資產比例已回落至6%

資料來源:Haver,中金公司研究部

圖表:小型銀行借款占準備金比例自去年3月以來持續抬升,截至1月已基本接近疫情前水平

資料來源:Haver,中金公司研究部

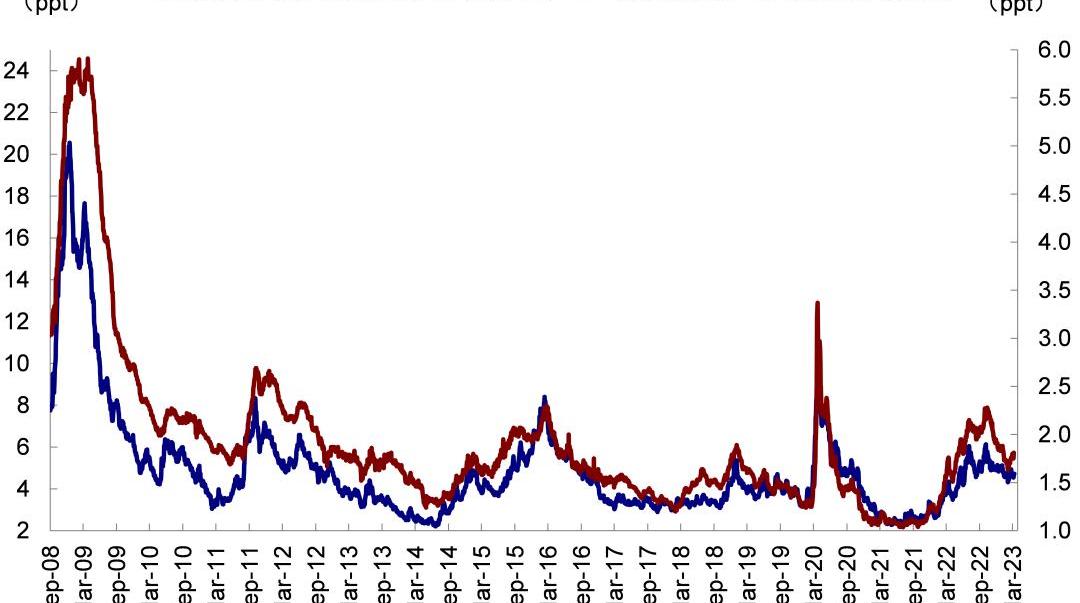

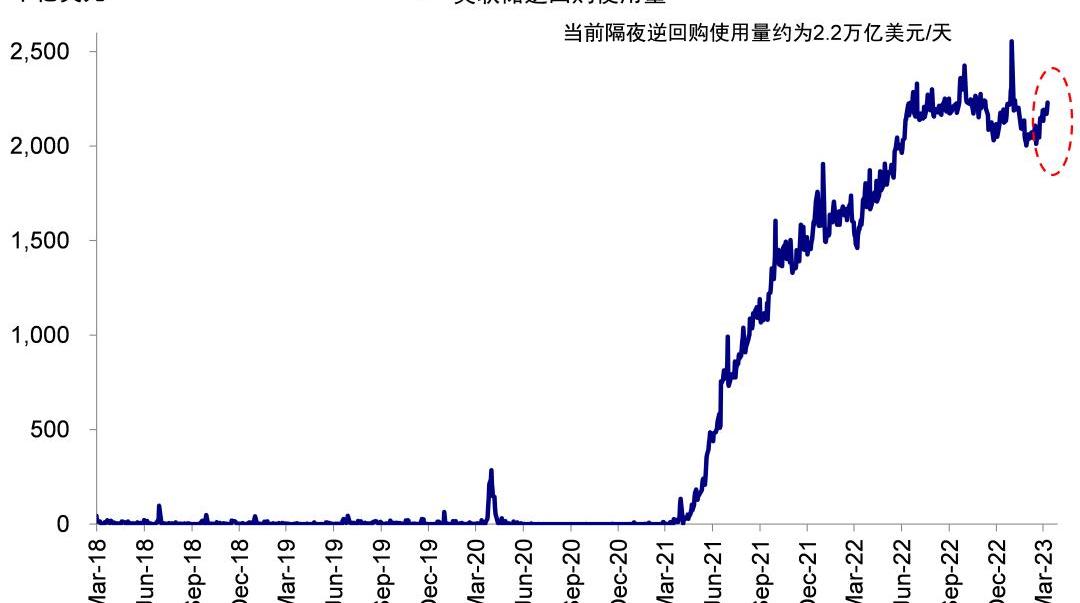

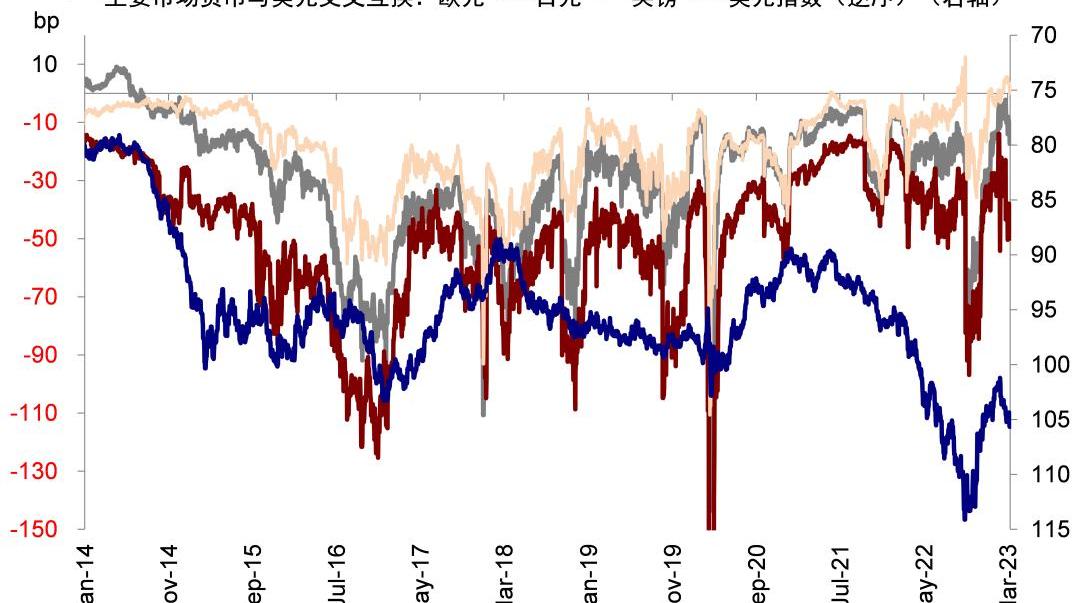

流動性角度,我們追蹤的一系列美國在岸及離岸流動性的收緊也并沒有那么顯著。例如,在岸美元流動性方面,FRA-OIS利差當前4.7bp;信用利差自去年三季度高點整體回落,但近期小幅抬升,當前高收益債和投資級信用利差分別為4.7ppt和1.8ppt;90天AA級金融和非金融行業商票利差自去年11月的高點顯著回落;隔夜逆回購仍維持2.2萬億美元的相對高位。離岸美元流動性方面,全球主要市場貨幣如歐元、日元、及英鎊與美元3個月交叉互換今年開始有所走闊。不過,流動性的情況畢竟也受到市場情緒和交易因素影響,后續一些事件都值得關注是否會成為催化劑。重點可以觀察上述流動性指標。

在極端假設下,如果后續流動性繼續收緊引發更大層面和程度的流動性沖擊,美聯儲可能而且也有充裕的手段提供流動性支持,類似于去年英國央行支撐英國養老金,因此對中國市場和金融公司影響可能相對有限。我們這一判斷的下行風險來自較大規模機構的隱性杠桿或債務敞口出現較大問題。

圖表:FRA-OIS利差當前4.7bp

資料來源:Bloomberg,中金公司研究部

圖表:信用利差自去年三季度高點整體回落,但近期小幅抬升?

資料來源:Bloomberg,中金公司研究部

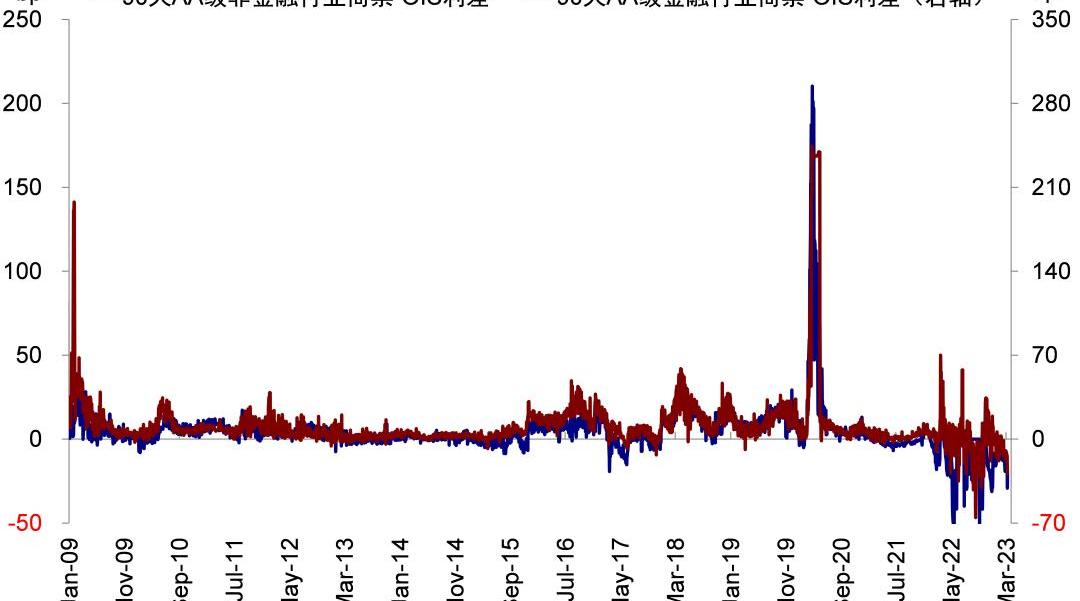

圖表:90天AA級金融和非金融行業商票利差自去年11月的高點顯著回落

資料來源:Bloomberg,中金公司研究部

圖表:隔夜逆回購仍維持2.2萬億美元的相對高位

資料來源:Bloomberg,中金公司研究部

圖表:全球主要市場貨幣如歐元、日元、及英鎊與美元3個月交叉互換今年開始有所走闊

資料來源:Bloomberg,中金公司研究部

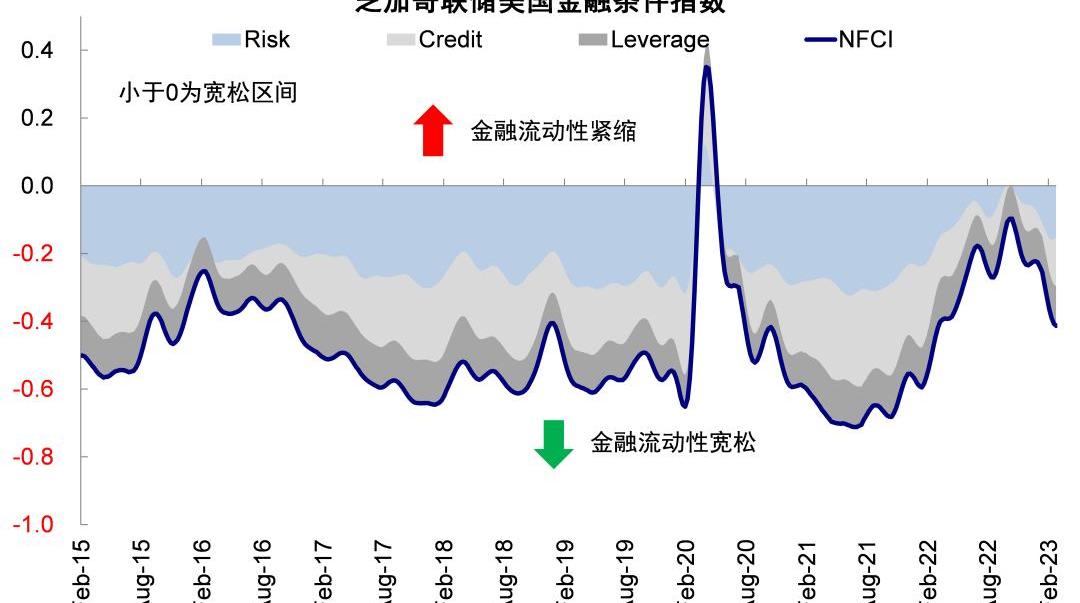

圖表:芝加哥聯儲金融條件指數自去年11月破零后持續回落

資料來源:芝加哥聯儲,中金公司研究部

https://www.fdic.gov/news/press-releases/2023/pr23016.html

https://dfpi.ca.gov/wp-content/uploads/sites/337/2023/03/SVB-Possession-PR-03-10-23.pdf?emrc=7db0ff

https://www.fdic.gov/news/press-releases/2023/pr23016.html

文章來源

本文摘自:2023年3月11日已經發布的《硅谷銀行事件與潛在的流動性風險敞口》

劉剛??分析員SAC執證編號:S0080512030003;SFCCERef:AVH867;

嚴佳卉分析員SAC執證編號:S0080518110004;SFCCERef:BNF177;

李赫民?分析員?SAC執證編號:S0080522070008;SFCCERef:BQG067;

侯德凱聯系人SAC執證編號:S0080121120094;SFCCERef:BTC909;

楊萱庭?聯系人?SAC執證編號:S0080122080405;

張帥帥?分析員?SAC執證編號:S0080516060001;SFCCERef:BHQ055

以下是本文作者DannyRyan的觀點和思考,不可避免地有短視和主觀的因素在。在合并之后,在我們展望未來的同時,我花了相當多的時間回顧過去五年.

1900/1/1 0:00:00Circle?是市值第二大美元穩定幣?USDC?的發行方,擁有430億美元的流通供應量,據稱完全由政府債券和現金類資產支持.

1900/1/1 0:00:00至暗時刻 剛剛過去的一周可能是幣圈開年來最黑暗的一段時間,比特幣價格一度跌破2萬美元的重要關口,為1月份以來首次.

1900/1/1 0:00:00你可能聽說過BTC-Fi,也可能沒有。即使BTC-Fi將激活很大一部分比特幣的最大價值,但是市場根本不關心.

1900/1/1 0:00:00市場觀點: 1.宏觀流動性 貨幣流動性趨緊。美國1月PCE核心物價通脹高于前值,3月16日加息50個基點的概率提升到30%。市場預計美聯儲將加息至5.5%,略高于之前的5.4%.

1900/1/1 0:00:00你不會還在把ChatGPT只當作好玩的對話工具吧。對于我們web3的人來說,它可以做出很多實用的功能,成為你的左膀右臂。下面我會列舉一些自己實際工作使用過的案例,希望給大家一些靈感和幫助.

1900/1/1 0:00:00