BTC/HKD-0.06%

BTC/HKD-0.06% ETH/HKD-0.72%

ETH/HKD-0.72% LTC/HKD-0.3%

LTC/HKD-0.3% ADA/HKD-1.76%

ADA/HKD-1.76% SOL/HKD+0.43%

SOL/HKD+0.43% XRP/HKD-1.08%

XRP/HKD-1.08%ETHStaking獎勵是相對平等的,那么那些高收益的LSD項目是怎么回事?有一句名言:如果你不知道收益從哪來,那你就是收益來源。

從Frax/Yearn的LSD到杠桿Staking再到re-staking,本文將為你抽絲剝繭,一眼看穿這些LSD高階玩法的本質。

Subscribe

協議資產激勵

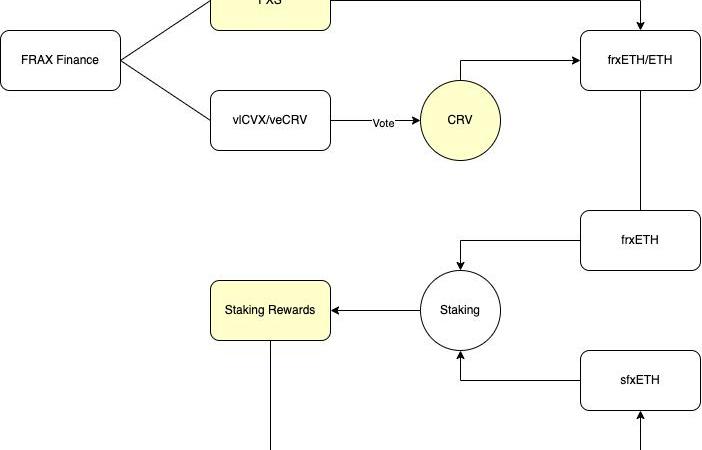

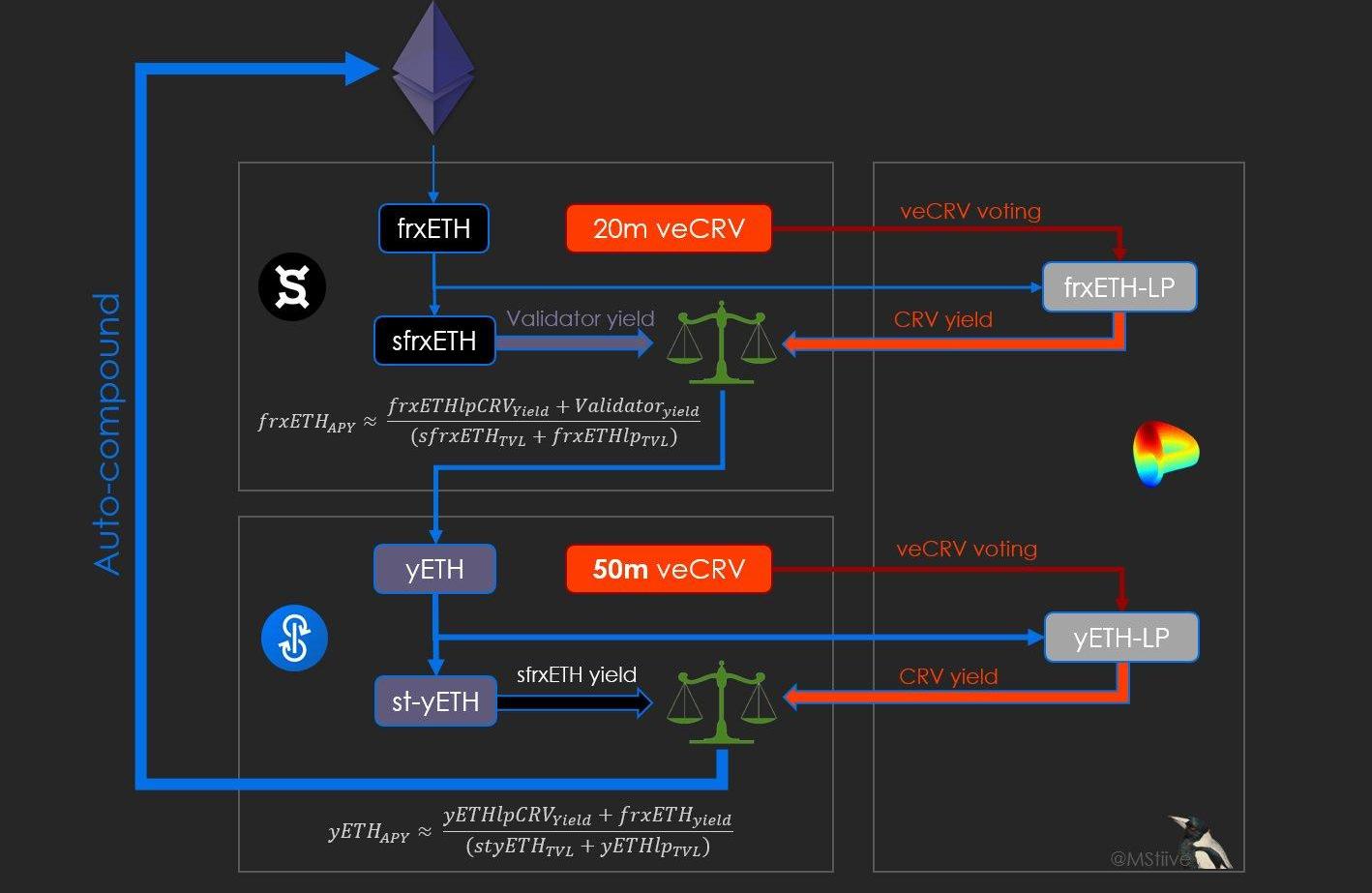

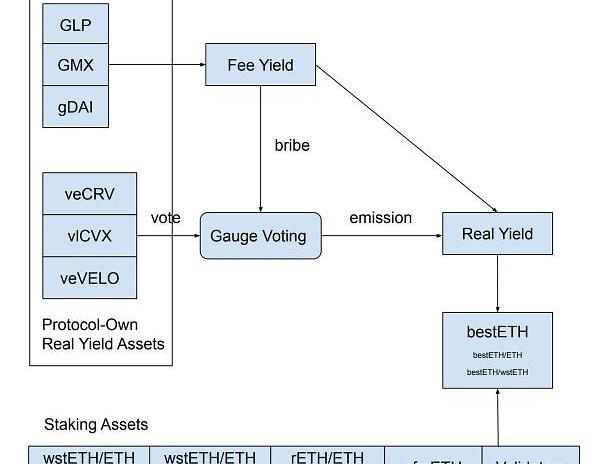

首先,我們用一張圖來分析Frax/frxETH的收益分配體系,用黃色標注出收益來源:

FXS代幣激勵,就是FraxFinance的權益直接激勵給frxETHPoolFrax控制的vlCVX/veCRV投票間接讓CRV/CVX激勵給frxETHPoolETH的Staking激勵

加密貨幣經紀公司LondonLink通過Seedrs完成超50萬英鎊融資:金色財經報道,加密貨幣經紀公司LondonLink宣布通過眾籌平臺Seedrs完成了510,500英鎊融資,目前已遠超其最初設定的35萬英鎊融資目標。據悉,本次融資面向大型投資者,起投金額為2.5萬英鎊。LondonLink是一家規模較小的加密貨幣交易平臺,但擁有直布羅陀注冊的VAAP執照,主要提供加密資產管理、智能場外交易等服務。[2023/5/23 15:20:48]

1/2無論是直接還是間接,本質上都是FraxFinance出的激勵,無非是形式和包裝不同。所以我們將此圖簡化一下,就非常明了,收益來源和分配就是:

FraxFinance協議資產/協議收入激勵了frxETHfrxETH/sfrxETH兩者的Staking收益全部給了sfrxETHsfrxETH吃“兩份”Staking收益,APR自然就高了

Harmony Bridge攻擊者已清洗約600萬美元ETH,并將部分轉至火幣和Bybit:金色財經報道,派盾監測顯示,Harmony Bridge攻擊者通過Harmony Horizon Bridge漏洞清洗了價值約600萬美元的ETH,并將它們集中到0xbae5開頭地址中,然后將部分ETH兌為USDT,并把部分USDT轉移到了火幣和Bybit。[2023/2/16 12:10:11]

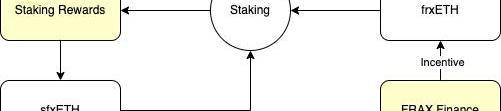

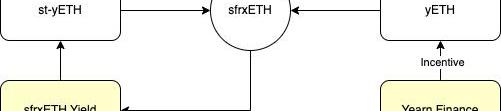

同理我們按此分析一下Yearn近期預計出品的yETH:

比特幣挖礦難度已下調0.20%至36.76 T:11月7日消息,BTC.com數據顯示,比特幣挖礦難度于今日08:32(區塊高度762048)迎來挖礦難度調整,挖礦難度下調0.20%至36.76 T。目前比特幣未確認交易量為2019筆。全網算力為269.32 EH/s,24小時交易速度2.64交易/s。[2022/11/7 12:27:02]

也把他簡化一下,一眼就看出收益來源和分配就是:

YearnFinance協議資產激勵流動性從而間接激勵了yETHyETH/st-yETH兩者的sfrxETH收益全部給了st-yETH不過需要注意的是,這里所謂的“協議資產”并非僅是Yearn的國庫所有的,可能還包括Yearn從yCRV產品那里挪過來的投票權

美國政府工作人員需申報價值超1000美元NFT資產:金色財經消息,根據政府道德操守辦公室的一項新的法律咨詢,擁有國家信托基金的美國行政部門雇員必須披露應報告價值超過 1000 美元或已產生超過200美元投資收入的NFT資產。該辦公室負責監督白宮和130多個政府機構中的行政部門雇員。在今年年初NFT市場達到頂峰后,為提交公開財務披露的雇員提供了咨詢。

新的咨詢側重于以 \"虛擬藝術品、音樂、視頻文件、交易卡、數字房地產或虛擬世界中的物品 \"形式出現的NFT和零售NFT。(Theblock)[2022/7/19 2:21:53]

是的,frxETH/st-yETH超額收益來源都是協議資產在直接或間接的補貼!

誒,這么看下去豈不是無限套娃了?但

協議資產是有機會成本的,比如vlCVX/veCRV本身是可以拿來賺取賄賂收益協議如果不是空氣幣,就要賦能,比如收入抽成,達到一定規模后補貼和抽成接近后,那么超額收益便不復存在了那這么做的意義在哪里?因為預期LSD在上海升級后將會迎來爆發,參照下方推文,LSD是做大了也有護城河的,那么趁此擴大規模搶到門票,到時候便有可觀的收益

超額收益有可持續性嗎?質押資產/協議資產上升無疑會稀釋超額收益,若協議資產由于價格等原因相對ETH在上升的話,那么將會延長這一過程,反之亦然,也就是說這個模式具有明顯的反身性。因此這種模式雖然本質是補貼,但是精巧復雜的包裝也是有必要的,通過更精彩的敘事可以提升協議資產的價值,從而推動正向螺旋。

簡化來看的話,收益來源就是協議資產和標的資產兩側,那么兩端的資產類別其實也是可以更多樣化?bestLSD這個項目就自稱協議資產端和標的資產端放開來打,協議資產從GMX/GLP搞到CRV/CVX/Velo,標的資產從AMMLP搞到杠杠Staking,總而言之是在兩端合力推高收益。

雖然這個玩意兒看上去有點野,不過這也提醒了我們,目前除了持有CRV/CVX的協議,持有任何其他生息資產的協議其實也都可以參與角逐,這塊的門檻其實很低,將來可能會很卷。Soit’sanotherusecaseforGLPandgDAI,gud!

息差套利

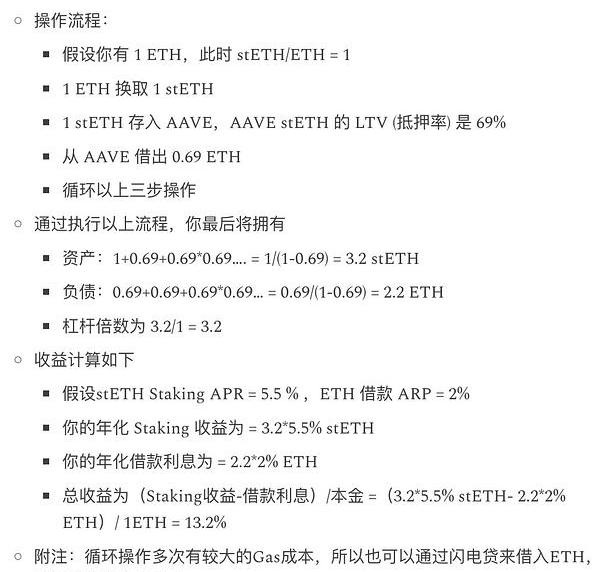

至于通過借貸協議做杠桿staking增大收益,參見下方推文,本質上就是息差套利。雖然看上去存款方有點吃虧被套利,但借款方也承擔了額外的LSD協議風險和流動性風險。借貸協議充當了將質押利率傳導到原生資產上的通道。

再打一份工

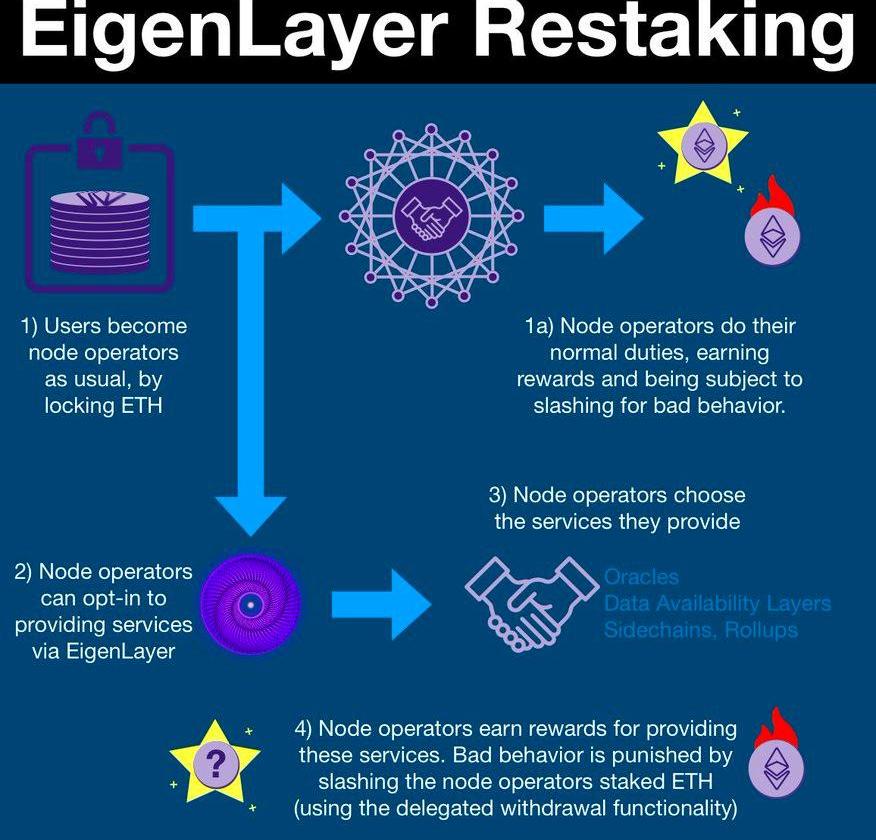

Re-staking,所謂第三方借用ETH主網安全性,不專業的但簡單的形容就是:

網絡、應用需要運作需要節點之類的保證安全節點之類的作惡需要付出代價,才能保證安全那么就先讓他交保證金,作惡就罰沒保證金也要資本效率,ETHStaking是主要生息方式,那就用相關資產保證Staking資產的進出、罰沒等管理,需要人來執行吧,這就是re-staking你給第三方做節點,再打一份工,第三方自然給你工資才干吧

綜上所述,協議資產激勵、息差套利以及再打一份工是三種超額收益來源,必須強調的是,復雜的玩法會帶來更多的風險,所以有必要評估超額收益是否能夠覆蓋增加的風險,畢竟無論是什么收益來源,最后都可能成為科學家的收益來源。

LSD本來涉及到和Validators這種線下實體的交互,是相對來說比較“重”的工作,但上面幾種高階玩法,通過包裝LSD資產來運作,轉化成了相對比較“輕”的工作,這里的門檻也顯然會比傳統LSD更低,花樣自然也會更多,值得持續觀察,所以關注妙蛙種子?@NintendoDoomed?謝謝喵,持續為你解析LSD喵。

Tags:ETHKINGSTASTAKLSETH價格SHIBKING價格pSTAKE Staked ATOMstak幣價格

在加密貨幣中賺錢的最佳方式之一,就是在加密邪教投機熱潮出現之前,提前了解清楚它們,然后在龐氏騙局即將歸零時,提前拋售加密邪教投機代幣。正確的做法是,人們需要擺脫21世紀的數字奴隸制度.

1900/1/1 0:00:00在ETHDenver的Devtopia舞臺上,Scroll的聯合創始人HaichenShen發表了主題為Scroll構建zkEVM和zkRollup的挑戰的演講.

1900/1/1 0:00:00近日,美國SEC監管壓力下,美國第三大股權眾籌平臺Republic宣布已正式關閉旗下規模達7500萬美元的元宇宙房地產基金.

1900/1/1 0:00:00近日,亞馬遜即將推出NFT市場的消息在市場中引發大量討論。據知情人士表示,亞馬遜將于4月24日上線其NFT平臺.

1900/1/1 0:00:00注:本文來自@levi0214推特,MarsBit整理如下:Gnosis的創始人@koeppelmann昨天在EthDenver做了個分享,講了L2的局限性,以及另一種擴容的方法.

1900/1/1 0:00:00多米諾骨牌的第一張,倒了。 3月9日,全美第16的硅谷銀行突然暴跌超過60%,市值蒸發94億美元。3月10日,硅谷銀行宣布破產,由美國聯邦存款保險公司接管.

1900/1/1 0:00:00