BTC/HKD+1.05%

BTC/HKD+1.05% ETH/HKD+0.35%

ETH/HKD+0.35% LTC/HKD-0.62%

LTC/HKD-0.62% ADA/HKD+1.12%

ADA/HKD+1.12% SOL/HKD+2.07%

SOL/HKD+2.07% XRP/HKD+1.61%

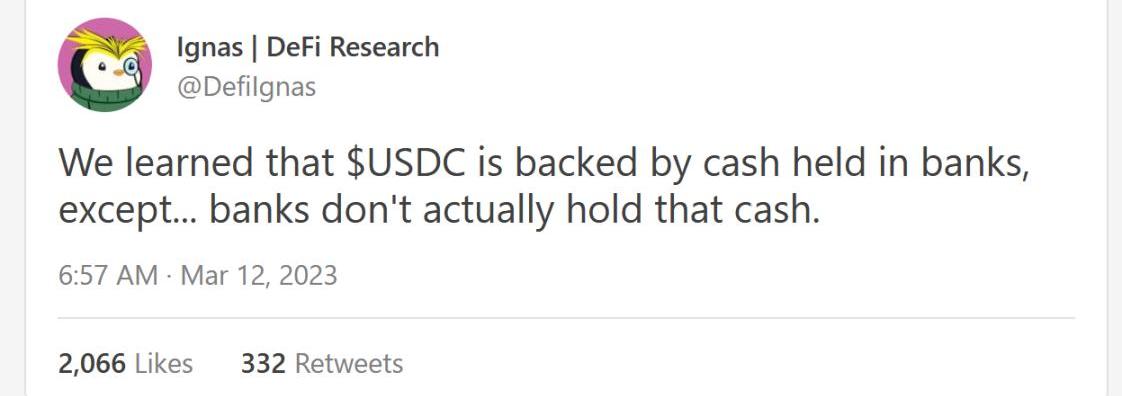

XRP/HKD+1.61%USDC脫錨引發了市場對DeFi未來發展的重大擔憂和質疑。由于DeFi生態系統嚴重依賴USDC,因此評估未來的潛在解決方案至關重要。

我認為我們有兩條路可供DeFi社區選擇:將DeFi重新定義為「鏈上金融」,或全面擁抱去中心化。

一、將DeFi更名為「鏈上金融」

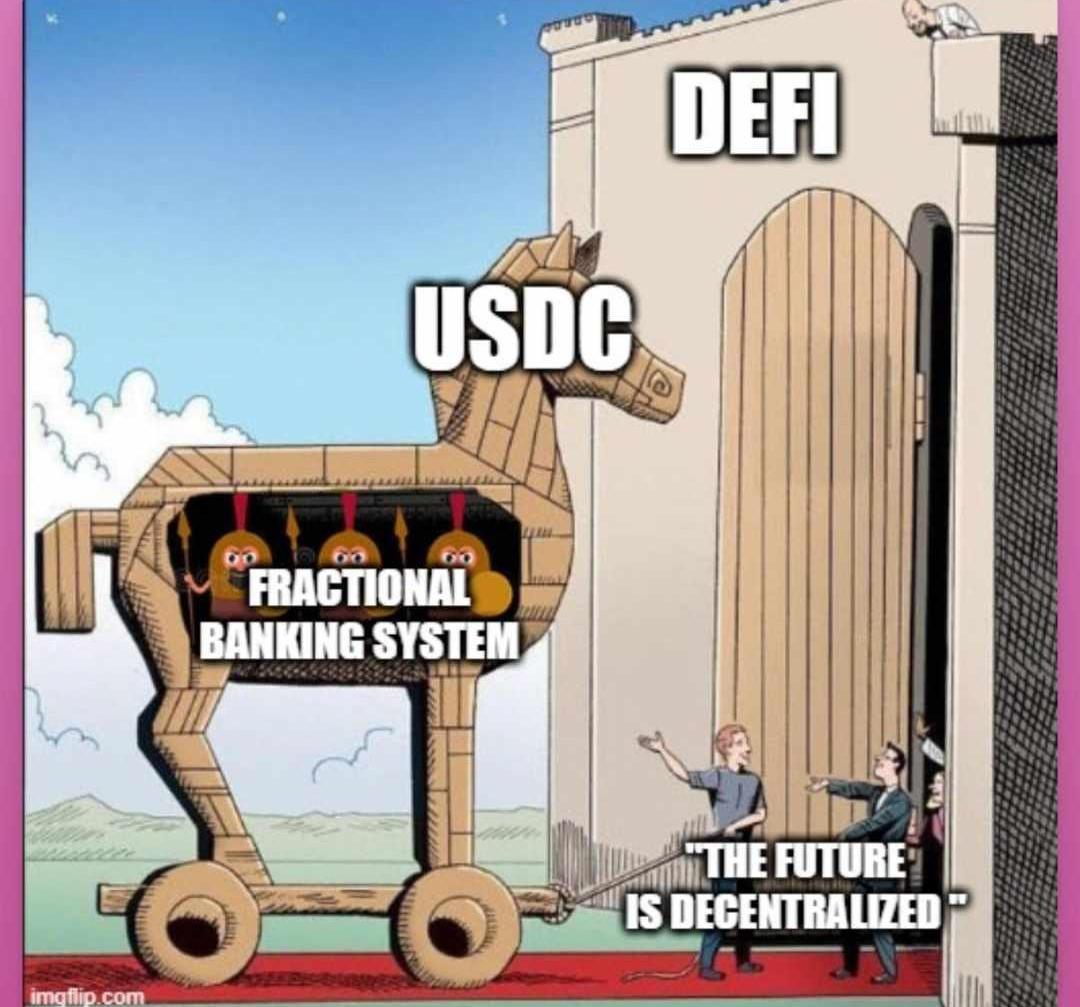

DeFi依賴于像穩定幣、預言機和Web2基礎設施等這樣的中心化組件,這使它容易受到潛在的政府打壓的影響。

USDC本身被認為是最安全的抵押品,以至于Compoundv2把USDC的價值直接鎖定為1美元。

現在我們意識到,對USDC的信任最終依賴于對傳統金融銀行體系和政府的信任。如果政府真的想關閉DeFi,他們是可以做到的。

Dora Factory添加公共物品節點治理聚合頁面:據官方消息,Dora Factory官網添加公共物品質押節點的治理聚合頁面。用戶可以通過該頁面看到正在投票中的治理提案,以及公共物品節點的所有歷史投票記錄。[2023/2/7 11:52:04]

目前,DeFi在每個級別上都意味著是去中心化和可信任的,因此即使是一個中心化的組件也會影響整個協議的安全性。

所以通過將DeFi更名為「鏈上金融」,行業可以在承認中心化的同時保持關鍵優勢,如自我監管、增加流動性、可組合性和單一數據來源。

「鏈上金融」的好處將越來越明顯:

流動性增加;可組合性增強;單一數據來源;

像FRAX這樣的例子表明,項目可以朝著「鏈上金融」的方向發展,而無需完全擁抱去中心化:

FraxFinance的目標是通過申請美聯儲主賬戶,以盡可能接近美聯儲,從而擺脫將USDC作為抵押品的局限以及銀行倒閉的風險,并將市值擴大到數千億美元,使FRAX成為最接近無風險美元的東西。

HyperPay公布后續路線圖規劃并發售Web5數字銀行通證HW5:據官方消息,HyperPay錢包完成了之前的白皮書規劃,并制訂了新的發展路線圖,HyperPay希望建立超級金融支付網絡,融合Web2和Web3的優勢,成為基于Web5的數字銀行。在此節點,HyperPay也向市場推出首個Web5數字銀行通證HW5。

HW5是HyperPay生態系統的支柱,HW5采用PoP(Proof of Participation)挖礦模式,即用戶通過參與HyperPay錢包業務進行挖礦。包括HyperCard消費、充值、用戶理財、借貸、交易等諸多用戶行為。[2022/11/30 21:11:25]

這意味著即使有一些中心化的組件,FRAX等項目仍然可以從DeFi基礎設施中受益。

拳王阿里姓名“Muhammad Ali”已完成NFT和元宇宙商標注冊:10月20日消息,據美國商標許可律師Michael Kondoudis在社交媒體披露,拳王阿里姓名“Muhammad Ali”已完成 NFT 和元宇宙商標注冊,注冊內容涵蓋以阿里為特色的 NFT 認證媒體、虛擬服裝、鞋類、頭飾、運動包和設備。[2022/10/20 16:32:02]

這是因為DeFi生態系統可以最大程度地實現無需信任的環境,從而最大程度地減少了對人類干預的需求。

以Uniswap為例:其代碼被設計為不可變的,這使得像FRAX這樣的資產可以在鏈上進行交易而不受任何審查。

然而值得注意的是,Uniswap的用戶界面仍然是中心化的,因此容易受到監管壓力的影響。

這凸顯了DeFi項目必須在提供去中心化優勢和應對監管合規復雜性之間保持微妙平衡。

數字貨幣概念股再度活躍:10月10日消息,數字貨幣概念股再度活躍,中科金財漲停,天陽科技、證通電子漲超6%,長亮科技、信安世紀、古鰲科技等漲幅居前。[2022/10/10 10:29:11]

因此,DeFi的所有元素和協議可能永遠無法完全實現去中心化或抗審查,因此將像USDC這樣的代幣視為風險資產,將DeFi視為「鏈上金融」,可以幫助解決這種困惑和道德困境。

二、擁抱完全去中心化

第二個選擇是讓DeFi社區移除中心化元素,變得像比特幣一樣去中心化。

這將涉及用比特幣或以太坊這樣的抗審查抵押品來取代USDC,譬如Liquity的LUSD、Maker的DAI和TornadoCash等項目,就是朝這一方向努力的典型例子。

Liquity的LUSD

Liquity的LUSD是一個典型的采用更去中心化方法的項目。

在USDC崩潰期間,LUSD展示了其作為避險資產的價值,在市場動蕩中提供了穩定性,這就像當前傳統金融體系中的瑞士法郎。

Iris Energy 5月份比特幣開采量為151枚,環比增長10%:6月8日消息,比特幣礦企Iris Energy發布報告稱,其5月份開采了151枚,比上個月增加了10%。5月份,其平均運營算力上升至每秒 1165 petahash,增幅約為12%。Iris Energy在5月份的收入為490萬美元。(The Block)[2022/6/8 4:10:05]

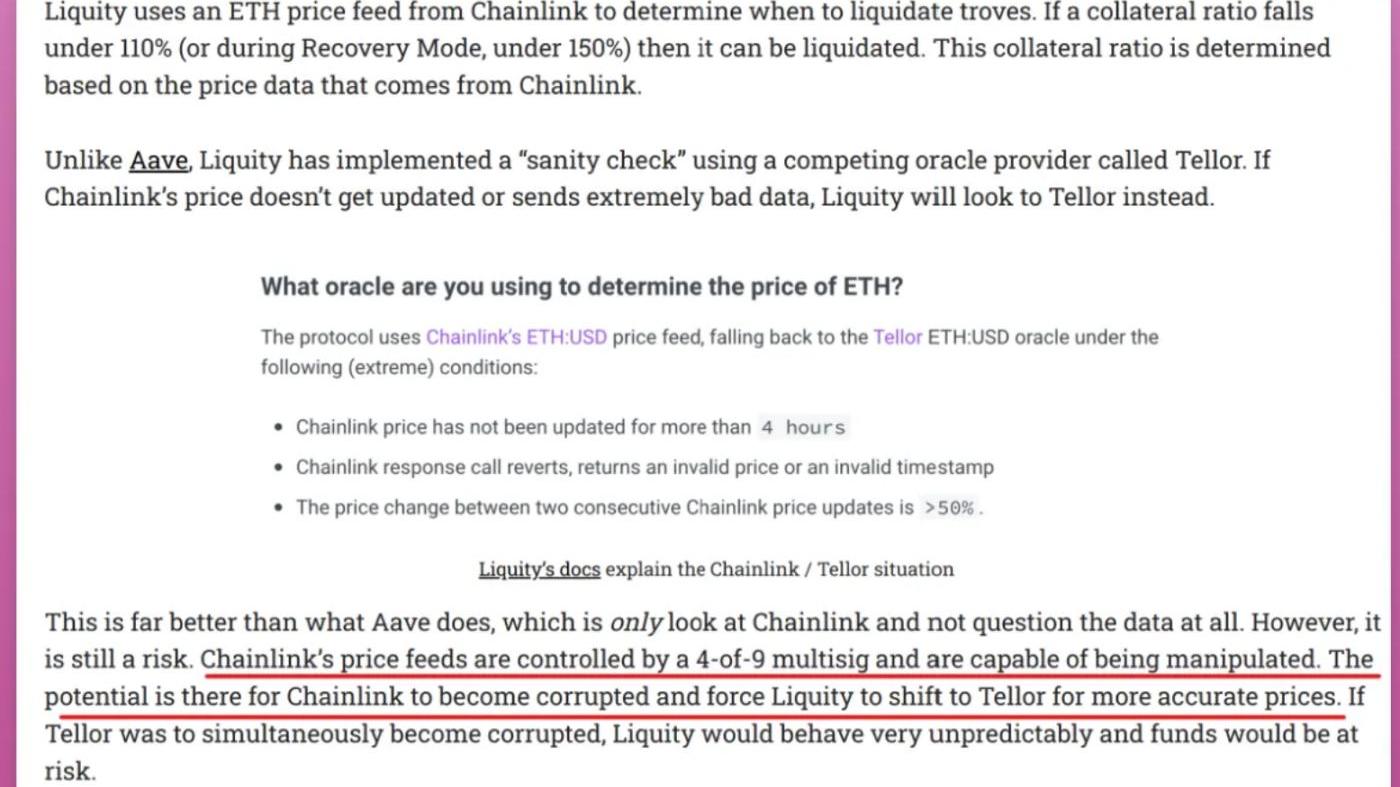

然而,我們必須要認識到,即使是具有去中心化特性的LUSD,也依賴于價格預言機,而這些預言機在極端情況下可能會被操縱

這凸顯了DeFi項目在追求完全去中心化的同時,為其用戶確保安全性和可靠性所面臨的持續挑戰和復雜性。

Maker的DAI

MakerDAO對DAI的愿景是將其構建為一種完全去中心化和公正的全球貨幣。

為了實現這一點,Maker打算逐步停止使用USDC等容易被扣押的抵押品,以確保貨幣有更大的彈性和更安全的基礎,這需要其在必要時放棄錨定美元的匯率制度。

最近在DeFi生態系統因對USDC的大量依賴已經敲響了警鐘,促使MakerDAO加速實現這一使命。

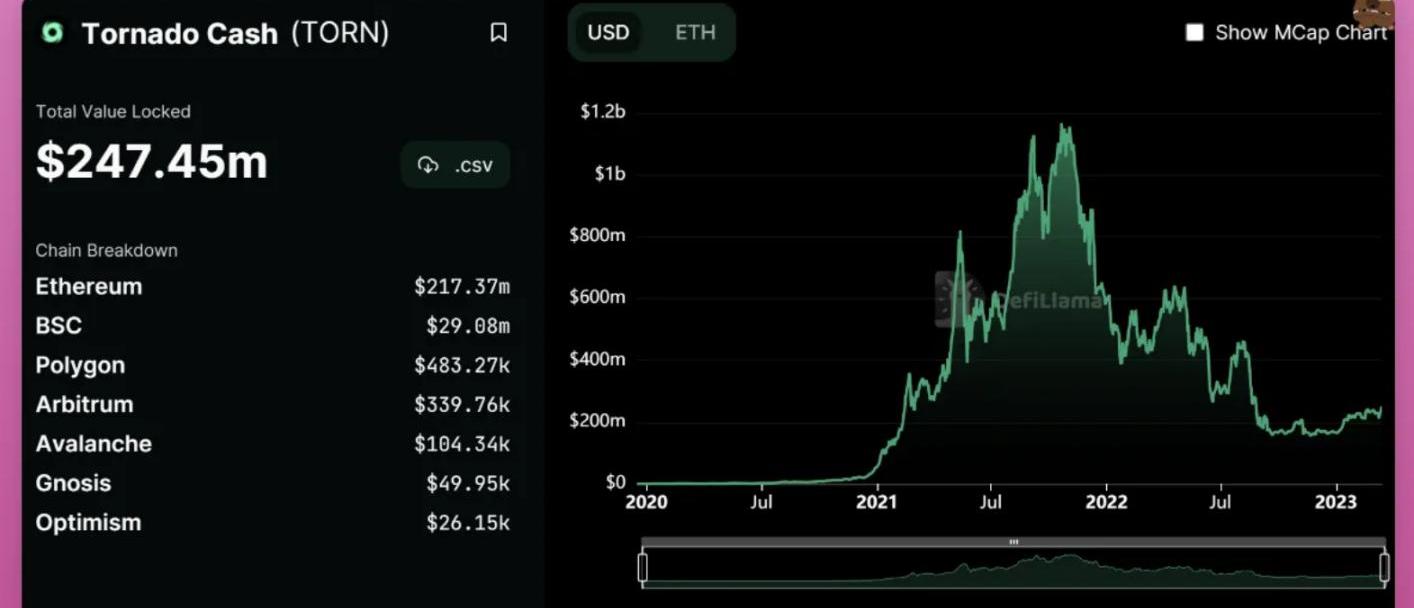

TornadoCash

TornadoCash證明了實現完全去中心化是可能的,盡管代價很高。

作為一個成功的隱私工具,TornadoCash為發送者和接收者混淆交易數據,并且其總鎖定價值已經達到2.47億美元。

不幸的是,這種程度的去中心化對該項目的開發者來說代價很高,最終他因涉嫌洗錢而面臨監禁。

去中心化的高昂成本

TornadoCash這一案例向DeFi生態系統提出了關鍵的問題:

創始人是否愿意承擔完全去中心化所帶來的風險?如果完全去中心化會使用戶的錢包面臨被列入黑名單的風險,那么用戶是否會愿意與完全去中心化的應用進行交互?

雖然并不是每個DeFiDApp都會被監管機構視為威脅,但監管機構干預的可能性仍然是行業面臨的一個永久性問題。事實上,最近對穩定幣的打擊正在推動DeFi走向去中心化。

隨著DeFi領域的不斷發展,在去中心化和合規性之間取得平衡,對于這些項目的長期成功和可持續性至關重要。

DAO中的「D」

例如,想象一下,如果美國政府要求將DAI列入黑名單。

那DecentralizedAutonomousOrganizations們,如允許創建無需許可的流動性池的Curve將如何回應這一要求,Aave呢?

面對這個困境,CurveDAO會選擇在智能合約層面阻止DAI還是冒著自己被列入黑名單的風險?

在全面去中心化的DeFi領域中尋找平衡并非易事,項目必須仔細平衡其對去中心化的承諾與應對潛在監管挑戰和維護可持續生態系統的需求。

DeFi的雙向未來

事實上,整個DeFi生態系統還有第三種選擇。

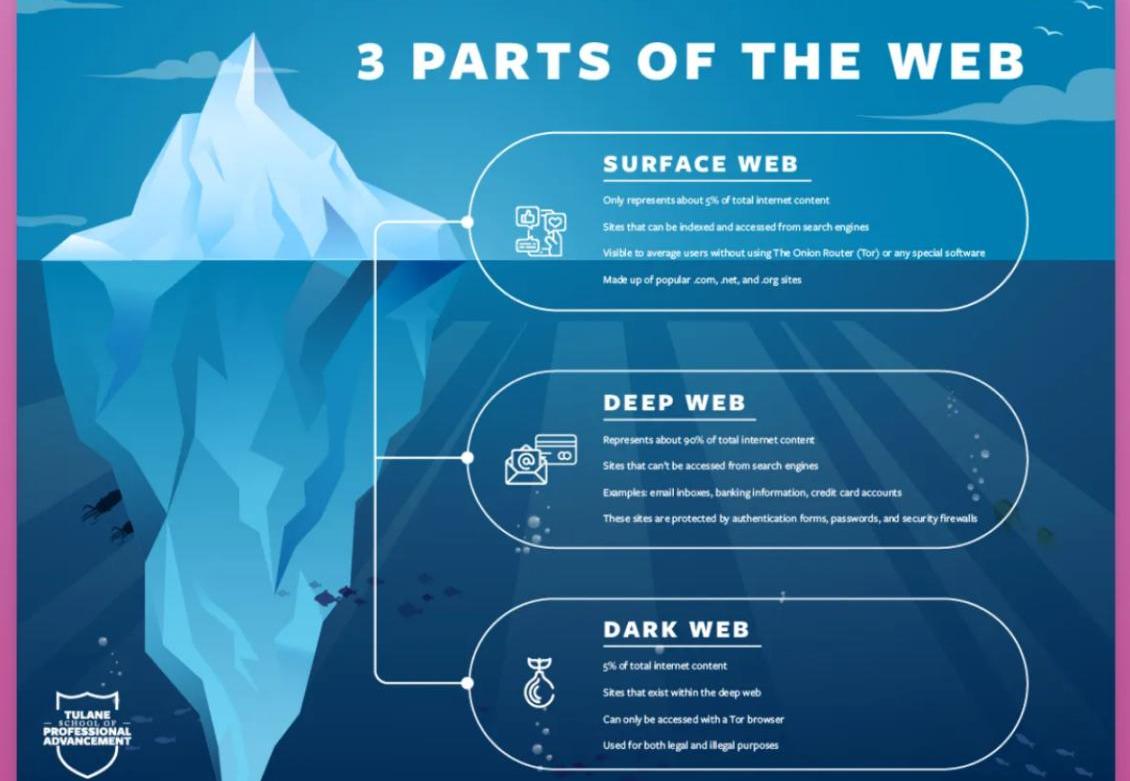

DeFi可能會像現在的互聯網一樣,同時朝著兩個方向發展:雖然大多數用戶通過受監管的服務訪問互聯網,但追求隱私的個人可以使用暗網來提高匿名性。

DeFi協議可能存在著不同程度的去中心化和監管合規性。

例如,Uniswap接口可能會被審查,阻止對特定代幣的訪問,但是社區可以創建自己的用戶界面,因為代碼是不可變和非歧視性的。

金融的未來

最近的USDC崩潰事件為DeFi社區敲響了警鐘,因為風險源于傳統金融銀行,這一事件使得人們清楚地認識到,DeFi并不像我們曾經想象的那樣去中心化。

但是「DeFi」這個術語已經深入人心,不太可能被輕易替代。

盡管如此,DAO必須停止延續完全去中心化的幻想,并開始承認現實情況。

實際上,盡管我們繼續使用「DeFi」這個術語,但我們應該意識到它更準確地代表了「鏈上金融」的概念,其中包括去中心化和中心化兩種元素。

只有接受這種理解,DeFi社區才可以努力構建一個更具彈性和透明度的生態系統。

Tags:EFIDEFIDEFUSDDeFi Degen LandChargeDeFiXDEFI Walletfsc幣usdt幣

近日,亞馬遜即將推出NFT市場的消息在市場中引發大量討論。據知情人士表示,亞馬遜將于4月24日上線其NFT平臺.

1900/1/1 0:00:00注:本文來自@levi0214推特,MarsBit整理如下:Gnosis的創始人@koeppelmann昨天在EthDenver做了個分享,講了L2的局限性,以及另一種擴容的方法.

1900/1/1 0:00:00多米諾骨牌的第一張,倒了。 3月9日,全美第16的硅谷銀行突然暴跌超過60%,市值蒸發94億美元。3月10日,硅谷銀行宣布破產,由美國聯邦存款保險公司接管.

1900/1/1 0:00:00Arbitrrum宣布推出鏈上治理代幣$ARB。$ARB將在Arbitrrum協議的逐步去中心化中發揮至關重要的作用.

1900/1/1 0:00:00加密市場剛剛經歷了一個動蕩的周末,第二大穩定幣USDC與美元脫鉤,周六一度跌至87美分。周一,USDC恢復了1美元錨定價格,但這場危機可能會對加密和去中心化金融產生持續而廣泛的影響.

1900/1/1 0:00:00注:本文來自@CryptoBlooom推特,MarsBit整理如下:想更多地了解現在最相關的LSD敘事嗎? 關于流動性質押衍生品 +發掘隱藏的寶石,當前市值低于$100萬! 在這篇文章中.

1900/1/1 0:00:00