BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.1%

ETH/HKD+0.1% LTC/HKD-0.13%

LTC/HKD-0.13% ADA/HKD+0.24%

ADA/HKD+0.24% SOL/HKD-0.13%

SOL/HKD-0.13% XRP/HKD+0.15%

XRP/HKD+0.15%本文僅供交流學習,不構成任何投資建議。

上海升級暫定于4月13日進行,將首次允許驗證者從信標鏈撤出以及提款。相關預期疊加,市場又一次將注意力聚焦于以太坊流動性。上海升級完成后,是否會有拋售潮,是否會產生大幅幣價波動,未來以太坊質押賽道的前景如何,質押收益走勢如何,本文結合以太坊幣價、通縮率、質押率走勢、供應率走勢等數據,進行分析討論,結論如下:

上海升級完成后短期內可能會有一定的拋壓,這部分拋壓對市場有立竿見影的效果;以太坊質押者中只有40%有拋售意愿,這40%的以太坊質押者的成本相對較低,會帶來一定的拋壓,不過這個過程是緩慢的,極端情況下需要125天才能提出所有質押的以太坊;以太坊的質押率在未來幾年能夠繼續保持增長,達到一個臨界值后質押率增長速度會減緩;在不考慮嵌套與杠桿的情況下,以太坊質押收益率會隨著以太坊質押率的上升而降低,但隨著區塊鏈行業的不斷發展以及流動性質押賽道衍生出更多玩法,以太坊質押收益率會更高,相應的以太坊質押率也會比預期更高。1、對以太坊價格的影響

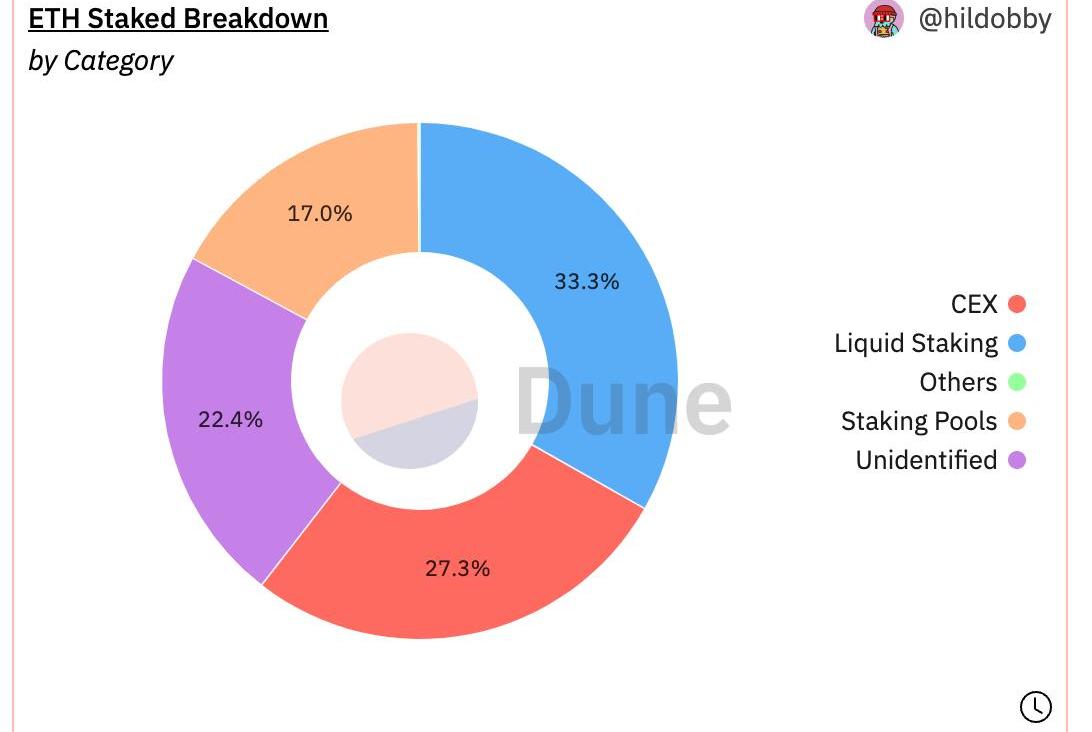

Source:https://dune.com/hildobby/eth2-staking

目前有約60%的以太坊被質押在提供了抵押流動性衍生品的服務商,僅約40%的以太坊屬于獨立驗證者和質押池,這二者在此次上海升級中所受到的影響是不同的。

1)部分提款和完全提款

提款分為部分提款和完全提款。

**部分提款:**指超過32個以太坊的余額將被直接提取到以太坊地址,可以立即使用,驗證器將繼續作為信標鏈的一部分并按預期進行驗證;

**完全提款:**指驗證者完全退出,不再是信標鏈的一部分,驗證者的全部余額隨后被解鎖,并允許在退出機制完成后使用。

數據:上周比特幣日均費用總額達到1780萬美元/天:金色財經報道,據區塊鏈分析公司Glassnode披露數據顯示,隨著比特幣的mempool的網絡交易擁堵達到白熱化狀態,交易費用壓力急劇增大,在歷史上只有5次每個區塊支付的平均費用超過了區塊獎勵。隨著對比特幣區塊空間需求的迅速增加,每天支付的美元費用總額幾乎創下了歷史新高,最高達到1780萬美元/天。此外發送普通比特幣交易的成本也達到了極高水平,包含一筆交易的區塊所需的費用中位數和平均值分別達到了20.17美元和30.80美元,礦工收入中與費用相關的部分占比達到了11.5%,與2017年和2021年牛市時期的高位水平相符。[2023/5/23 15:20:10]

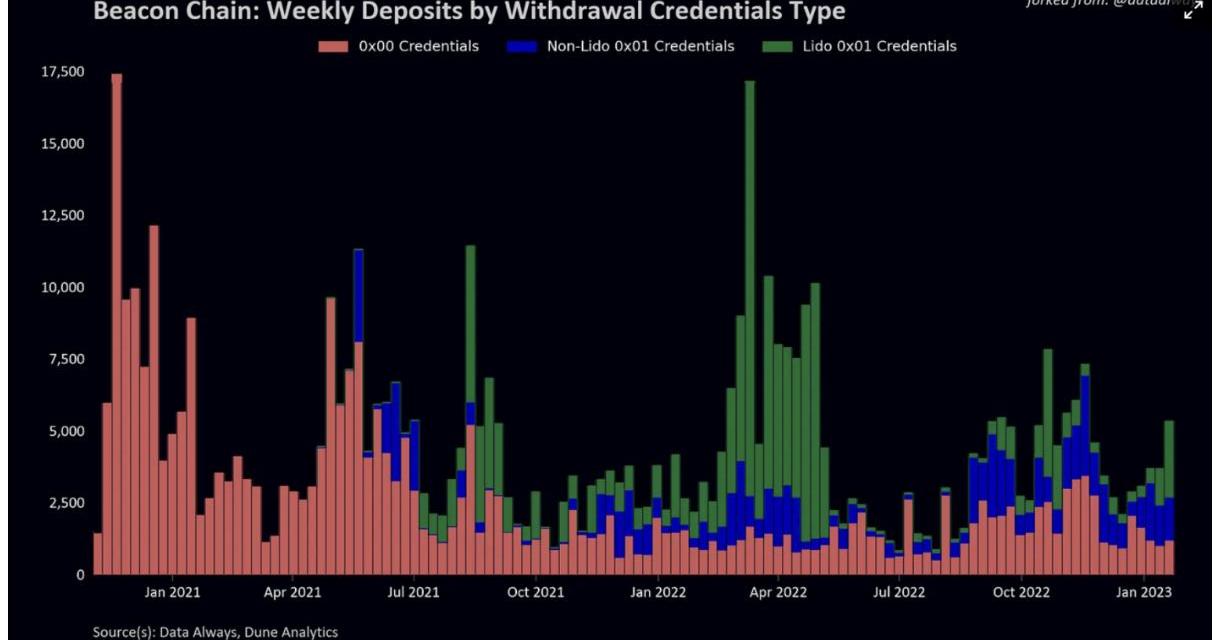

另外需要指出的是,信標鏈驗證器包含一個稱為取款憑據的字段,此憑證的前兩個字節稱為取款前綴,此值當前是0x00或0x01,該值是在通過存款工具進行存款時設置的;具有0x00取款憑證的驗證者將無法立即取款,這些驗證者將需要遷移到0x01才能進行部分提款和全部提款。

2)部分提款可能對以太坊價格的影響

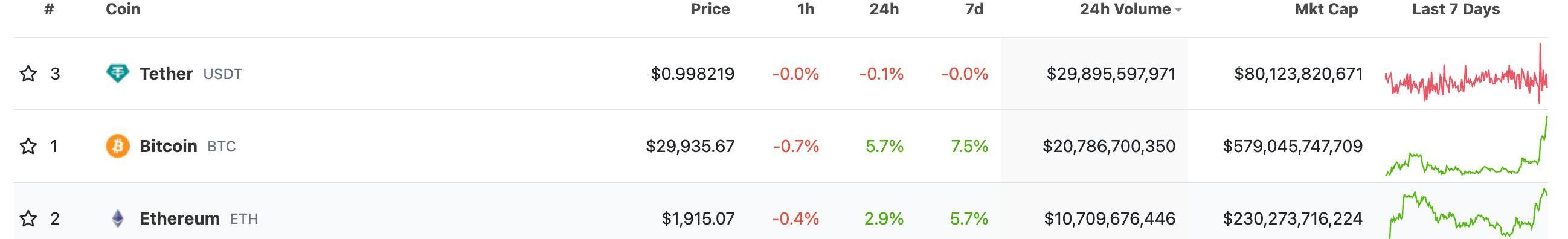

部分提款的速率為每個區塊可以有16個提款請求,而目前12秒1個區塊,每分鐘5個區塊,每小時300個區塊,每天約為7.2k個區塊;因此假設每個驗證者都更新到了0x11那么預計每天約有115k驗證者的部分提款。據beaconcha.in數據,至今有558062的驗證者,因此大約需要4~5天的時間就能夠實現部分提款的退出,每個驗證者的余額平均為34個以太坊,因此預估質押者們賺取了大約「?558062=1116124個以太坊的質押獎勵。按照當前的以太坊價格(計$1800),即在4~5天內會有價值$1.98b左右的以太坊被釋放,如下圖所示,根據CoinGecko數據,目前以太坊每日現貨總交易量為$10.4b,因此部分提款的總價值約為以太坊每日現貨交易總量的約19%,平均到5天釋放,每日釋放量為每日現貨交易量的3%~4%。

Redacted發布超額抵押穩定幣DINERO白皮書:4月7日消息,Web3基礎設施提供商Redacted發布由ETH支持的超額抵押穩定幣DINERO白皮書。Dinero是一個貨幣實驗,引入了為用戶提供公共且無需許可的RPC;去中心化超額抵押穩定幣DINERO;受益于質押收益率和Dinero協議的流動性質押衍生品(LSD)。[2023/4/7 13:50:22]

這一部分是可預計的拋售壓力,因為與完全提款可以在上海升級前通過流動性質押衍生品換回以太坊不同,質押獎勵部分只有在上海升級后才能夠提取,因此這一部分很有可能會有一定的拋壓,但是部分提款對幣價的影響是相對短期而言的,并不會長期且持續地影響以太坊價格;其次,在當前的以太坊價格下,考慮到POS參與者的其他鏈上行為,相當一部分的以太坊長期質押者、持有者并不會在這時候出售。

Source:https://www.coingecko.com/

更進一步地說,實際上并非所有驗證者都擁有0x01憑證。如下圖所示,據DataAlways數據顯示,截至2023-01-29,大約還有20%的新驗證者沒有設置0x01憑證。

Source:https://dataalways.substack.com/p/partial-withdrawals-after-the-shanghai

另外,據DateAlways研究中的動畫表明,0x00的轉化峰值大約會在上海升級完成后的第二天早些時候達到并持續大約兩天時間,并不是在上海升級完成時立刻達到;因此在最極端的情況下,第一天應該會看到大約110k個以太坊的部分提款。

澳大利亞加密交易所Independent Reserve計劃密切關注香港的機會:3月23日消息,澳大利亞加密交易所Independent Reserve計劃更密切地關注中國香港的機會,因為香港正在進行監管改革以創建數字資產業務中心。

Independent Reserve首席執行官 Adrian Przelozny周三在接受采訪時表示,該公司不久將訪問香港,以“更多地了解即將出臺的監管規定,并真正更密切地關注香港,將其作為在亞洲設立另一個辦事處的潛在基地”。(彭博社)[2023/3/23 13:21:21]

3)完全提款可能對以太坊幣價造成的影響:

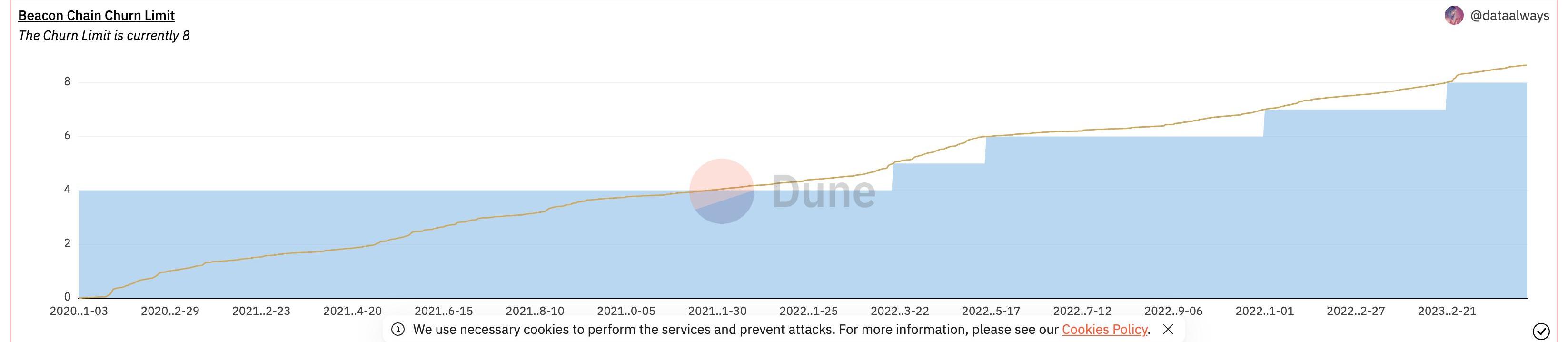

完全提款和部分提款具備同樣的優先級,與部分提款在同一個提款隊列中,在部分提款進行時,如果驗證者被標記為“exited”,那么將執行余額?獎勵的全部退款。不過與部分提款不同的是,完全提款的速率受到更多的限制,如下兩圖所示,當前完全提款流失限制為8,每日最多提款57.6k個以太坊,目前總共已質押約18M個以太坊,其中LSD和CEX占了60%,由于這部分大多存在二級市場退出渠道,因此可以假定,有意愿在上海升級后退出的以太坊只有另外40%的質押參與,即7.2M個,因此假設在超極端情況下上海上級之后不再有用戶存款而且每日提款量達到最大值,那么所有質押的以太坊都完全退出需要125天。

Source:https://dune.com/queries/1924507/3173695

正如上文中提到的,占供應量60%的兩個類別是LSD和CEX,它們大多都發行了抵押流動性衍生品,例如stETH、cbETH、rETH、bETH等。

以stETH為例,目前stETH對ETH的匯率為0.9996,價差極小,因此如果想售出的質押者可以直接在市場中將流動性衍生品兌換為以太坊售出,完全無需等到上海升級后再售出;也正因如此,目前所質押的以太坊成本其實是很分散的,而且是一直在變化的,有很多人持有stETH并不是通過質押ETH獲得的,而是在二級市場中交易獲得的。對于這60%的質押者來說,在不考慮市場拋壓造成的超賣行為,上海升級并不會對其產生過大影響。

SBF、Caroline Ellison曾認為隨著FTX崩盤,比特幣會下跌更多:金色財經報道,據美國商品期貨交易委員會(CFTC)周三提交的一份FTX內部聊天記錄,11月6日晚上,當FTX高管監測到FTT價格的變動以及對數字資產市場產生更廣泛的傳播的效應時,一位不愿透露姓名的Alameda高管表示,我很驚訝BTC沒有下跌更多,前Alameda Research CEO Caroline Ellison回應道,我也是,SBF也同意該看法。

雖然比特幣在這些消息發布前后僅下跌了2%,但在FTX申請破產前的一周,比特幣本身的市值損失超過1000億美元,在11月10日最糟糕的時候,從21,300美元跌至16,000美元以下,跌幅高達25%。[2022/12/22 22:01:36]

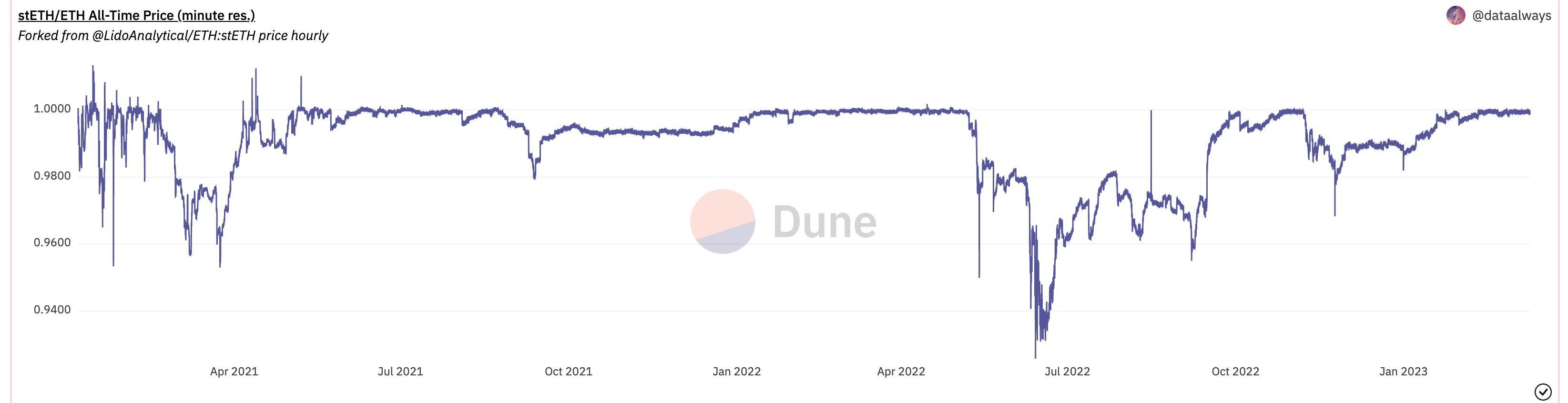

市場中也有觀點認為,體量大的質押者會由于擔心衍生品的流動性不足,出售可能發生折價,因此其會等待上海升級完退出質押后再賣出。這種顧慮不無道理,但是我們回顧以太坊歷史價格,如下圖所示,可以看出在2021年3月和2022年6月期間出現過大幅折價,在2021年3月時,是因為當時正處在大盤高點,這部分賣出的多為2020年底質押的用戶,在此套現離場;2022年6月的這次折價,則是因為當時3AC和FTX事件,使得部分機構大量出售stETH導致價格脫錨,由此可以看出,對于大資金體量的投資者,在流動性不足的情況下依然會有拋售行為,這取決于市場情況,而非對于流動性的顧慮,因此將以太坊未來下跌的可能性完全歸因于對于流動性緊縮的預期是不正確的。

Source:https://dune.com/skynet/lido-stetheth-monitor

4)以太坊存款成本價對上海升級后以太坊價格波動的影響

泛非點對點加密貨幣交易網絡Scalex完成戰略輪融資,Adaverse參投:10月12日消息,泛非點對點加密貨幣交易網絡 Scalex 宣布完成一筆戰略輪融資,Cardano 生態系統加速器 Adaverse 參投,具體金額暫未披露,據悉本輪融資是該公司 pre-seed 輪融資的一部分,pre-seed 輪融資的投資方還包括 EMURGO Africa 和 Hacked Capital。Scalex 通過合并最好的 TradFi 和 DeFi 基礎設施,提供安全、保證和自動化加密平臺,幫助非洲用戶可以輕松無縫地連接到加密生態系統。(techcabal)[2022/10/12 10:32:32]

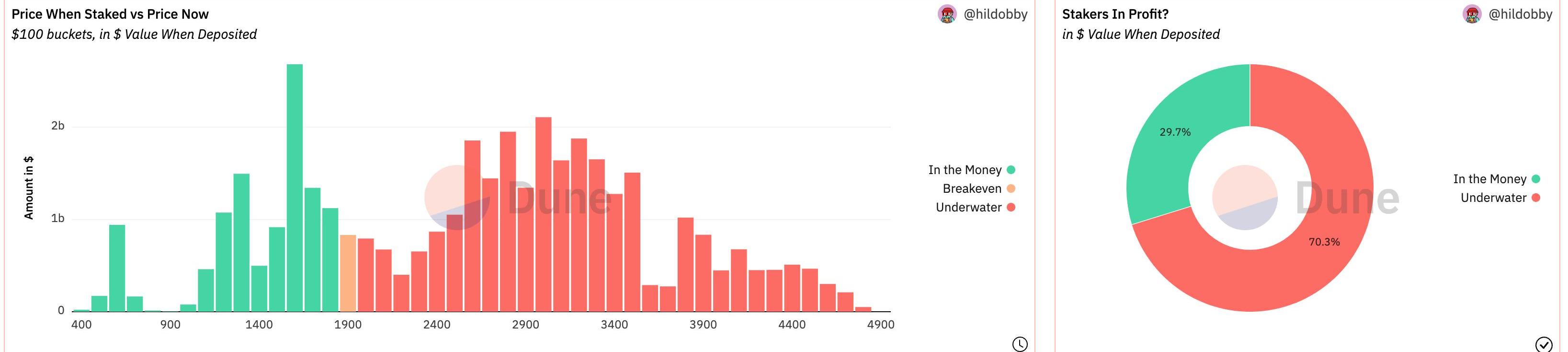

Source:https://dune.com/hildobby/eth2-staking

如上圖所示,目前存款成本處于“水下狀態”的質押者比處于“盈利狀態”的多,因此在這方面也有著兩種看法:其中一種認為這些虧損的會提出存款以止損,另一種認為虧損的會由于“厭惡損失”的情緒而更有可能持有。

而在以太坊質押上,對于大部分以太坊質押者來說,并不存在成本問題,因為正如上文所說,在上海升級前,一樣可以通過二級市場去將stETH兌換為ETH并售出,因此對于這60%的質押者來說,這并沒有什么影響。

但是對于另外40%,它們大多是一些以太坊POS質押早期參與者,而這一部分人的成本價是相對較低的;以太坊信標鏈主網存款合約地址最早在2020年11月推出,當時ETH價格僅約$400~$500,直到2021年的三月底以太坊代幣才達到今天的價格,因此或許可以猜測這部分質押者占了上圖中“IntheMoney”的一大部分,而這樣的成本價到今天的$1800也有3~4倍的漲幅,因此這一部分人可能會帶來一定的拋壓。并且由于市場情緒原因,這一部分人的拋壓可能會使市場產生FUD情緒,導致60%的質押者也恐慌拋售,不過上文也有說到,以太坊質押的退出是有限制速率的,因此這些質押者的拋售反應在市場上也是相對緩慢的。

2、對以太坊質押率和質押收益率的影響

上文寫了上海升級可能對以太坊幣價造成的影響,此外,上海升級給以太坊帶來的影響還會體現在以太坊的質押率和質押收益率上。

1)以太坊質押率以及質押收益率的影響因素

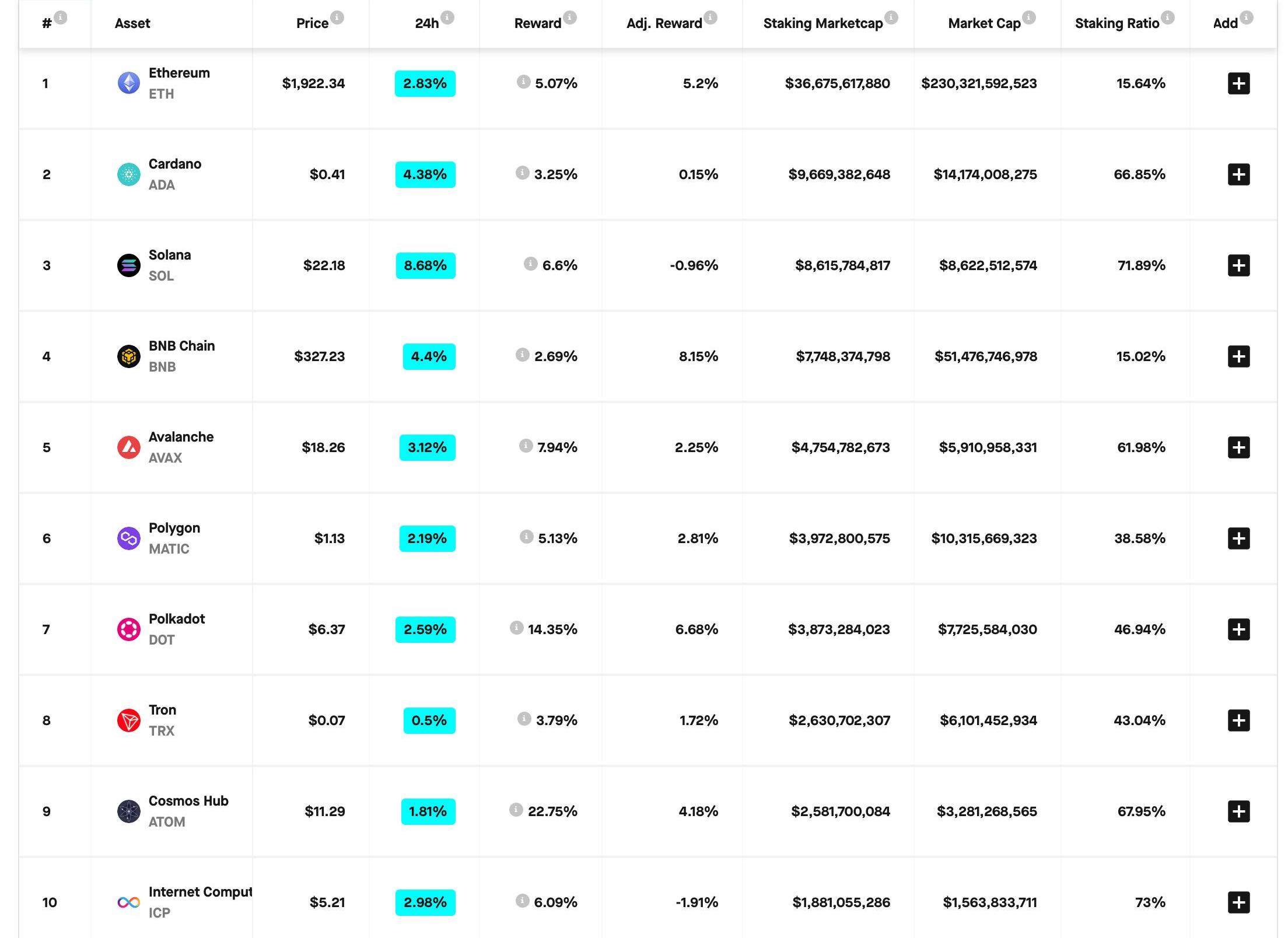

經過分析,我們認為,上海升級后以太坊的質押率會比現在高,但是很難與其他公鏈一樣達到如此高的質押率;此外,隨著質押率的上升,在不計算套娃、LSDFI等玩法的情況下,質押收益率會下降。

以下三個因素可能會利好以太坊質押率增長。

i)如下圖所示,以太坊的質押率目前僅有15.52%,而其他公鏈卻有著最高達到73%的質押率,因此可以判斷以太坊目前的質押率肯定是偏低的,有著巨大的增長空間。

Source:https://www.stakingrewards.com/

ii)上海升級完成之前,質押在信標鏈的以太坊無法流動,大量資金被鎖定在信標鏈上,導致資金利用不靈活,這一點可能會降低用戶的質押欲望;而隨著上海升級的完成,這個流動性風險問題也會迎刃而解,以太坊質押從存款到提款實現閉環,抵押流動性衍生品代幣對以太坊代幣價格的匯率也會回歸1:1,這或許能夠吸引大量機構和資本的質押,但其實這個點在當前LSD盛行的質押環境下并不具備太大的參考價值。

iii)以太坊目前已經處于通縮狀態,當前通貨膨脹率是-0.62%,根據供求關系這表明了以太坊的價值正隨著時間在不斷的提升,而其他公鏈如此高的質押率正是因為它們的質押收益率更高,而這背后的結果正是代幣的不斷增發與貶值,因此就這一點來看,對于長期質押者來說,將資金質押在以太坊上或許是一個更具吸引力的選擇;而且目前還處于熊市,市場較不活躍,以太坊就已經處于通縮狀態,在之后的牛市中每日消耗的gas更多,以太坊的通縮量也會更加可觀。

然而,以太坊質押率也不會無限增長,我們認為:

i)以太坊無法提供像其他公鏈那樣高的質押收益率,因此或許會有更多用戶更加傾向于將自己的資產質押在更高收益率的公鏈上。

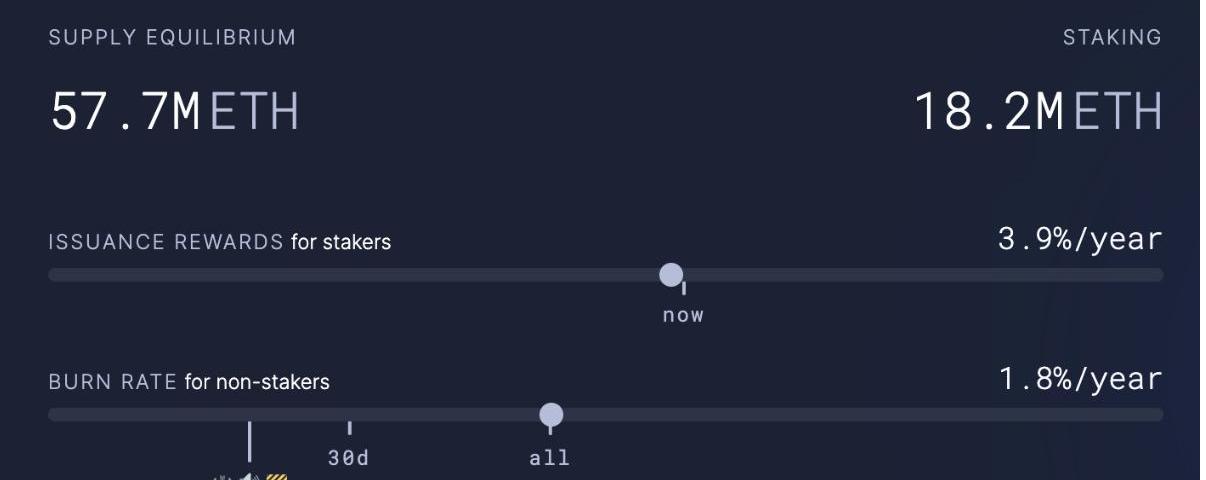

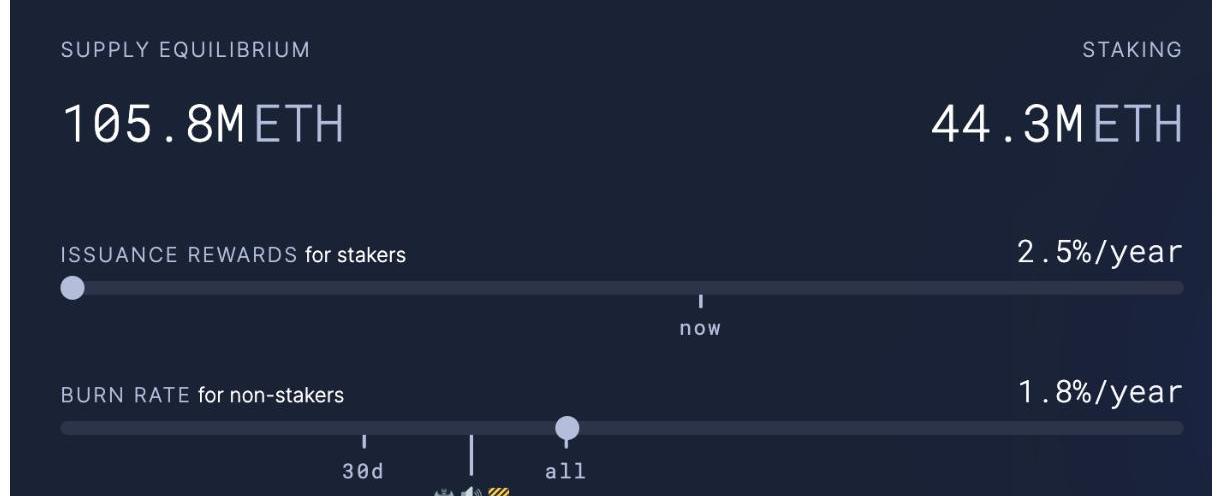

ii)而除了與其他公鏈相比在質押收益率上不占優勢之外,以太坊本身的質押收益率還會隨著質押率的上漲而降低。如下兩圖所示,以太坊的質押率和質押收益率是動態平衡的,根據這個模型,在以太坊的質押量達到44.3METH的時候,年化收益率僅僅只有2.5%,44.3M與現在18.2M的質押量相比漲幅大約2.5倍;而事實就是這樣的質押收益率并不足以吸引大部分的用戶,因此本文預測以太坊的質押率在當前質押率的基礎上翻一倍左右之后會減緩增長速度。

Source:https://ultrasound.money/

2)以太坊供應、質押率、質押收益率預測

2021年2月至2023年3月間以太坊供應量和質押率走勢

如上圖所示,可以看出自2022年9月開始,以太坊的供應量增長趨于平緩甚至有下降趨勢,自以太坊開放質押以來,以太坊質押量不斷上升,并且在目前看來以太坊質押量的上升趨勢并沒有減緩。

基于此,我們認為:

在市場交易不夠活躍的熊市中,以太坊供應量增長逐漸平緩并有下降趨勢,可以預計到,牛市的到來,交易量的大幅上漲,消耗gas費的提高,會進一步加快以太坊的通縮。而以太坊質押率會在供應量通縮的背景下走高,然而隨著以太坊的質押率不斷提高,單個節點的質押收益率隨之降低,在以太坊質押率達到一定值時會進入兩者間的動態平衡狀態。

但我們相信,隨著區塊鏈行業的不斷發展,流動性質押作為DeFi樂高組件,在其上構建、衍生出更多玩法,相應的以太坊質押率也會比預期更高。根據模型測算,以太坊質押量達到44.3M時,質押收益率會降為2.5%;但是,LSD會帶來很多新的玩法包括循環貸、套娃等,因此,隨著LSD賽道和區塊鏈行業的發展,更具有吸引力的綜合質押收益率將會推動以太坊質押賽道走向更高的動態平衡。

參考資料:

BraceYourselves,ShanghaiIsComing

PartialwithdrawalsaftertheShanghaifork

TheFutureofETHLiquidStaking

EVG(EverestVenturesGroup)成立于2018年,是一家立足于中國香港具有國際化視野的綜合性Web3創投集團。早期通過風險投資切入Web3領域,現成長為以內部創業和項目孵化為主、風險投資為輔的新興Web3創投集團。投資項目包括DapperLabs,AnimocaBrands,Immutable、TheSandbox,YugaLabs,Kraken,Lukka,Upbit和Celestia等。集團旗下運營的公司/項目包括Kikitrade,AspenDigital,MugenInteractive,Liveart,Cassava,Vibra等。

這一波大模型浪潮,哪些是創業者的機會,哪些不是?浩哥總結了AI大模型創業的五個核心問題隨著ChatGPT的發布,AI/大模型賽道真是風起云涌,一日千里.

1900/1/1 0:00:00前不久,數個頂級的MEV機器人遭到黑客攻擊,黑客將MEV機器人的交易包拆解后,將部分交易替換從而盜走了MEV機器人的資金,損失約2500萬美元,再度說明了「加密行業是技術人員和黑客的天堂」.

1900/1/1 0:00:00要點 BNBChain本季度市值跟隨大盤回升,環比上漲24.9%。然而,BNBChain收入環比下降11.7%.

1900/1/1 0:00:00Ordinals?NFT?和?BRC-20?代幣的出現,再次將比特幣生態系統的可擴展性推向了風口浪尖.

1900/1/1 0:00:00關鍵要點 ?目前信標鏈上有1930萬個ETH(包括獎勵),相當于Shapella升級期間信標鏈上的ETH數量,這意味著到目前為止,它對網絡的影響為零.

1900/1/1 0:00:00注:本文來自@Cloudy0430推特,其是Crypto/NFT研究員,原推文由MarsBit整理如下:昨天以太坊基金會討論了幾個EIP/ERC提案,感謝@0xSidaaa哥給我同步的消息.

1900/1/1 0:00:00