BTC/HKD+0.44%

BTC/HKD+0.44% ETH/HKD+0.39%

ETH/HKD+0.39% LTC/HKD+1.52%

LTC/HKD+1.52% ADA/HKD-0.93%

ADA/HKD-0.93% SOL/HKD+2.8%

SOL/HKD+2.8% XRP/HKD-0.98%

XRP/HKD-0.98%前言:比特幣的價格完全由投機驅動嗎?按照經濟學的供應和需求原理,比特幣價格變化也受到五大效應的影響,其中受到供應量、需求量、交易量、礦工競爭、資源機會成本、難度調整等多種因素影響。這是從底層的角度來理解比特幣價格的趨勢動因,豐富了我們對比特幣價值認知的層面。本文作者是PrateekGoorha,由“藍狐筆記”社群“SIEN”翻譯。

比特幣的價值跟它慣常的價格大幅波動沒有多大的關系。高漲的投機往往超過理性。當然,現有及預期的金融市場創新、監管風險的增長或減少、虛假信息都會產生非常復雜的相互作用。

但價格很重要。假如說你對比特幣感興趣,但要說完全不關心它的價格,這就有點像你對黃金感興趣,但只關心它是一種元素周期表的元素一樣。不過,從觀察圖表到跟隨推特上的交易者的情緒起舞,你可能學不到關于比特幣的價值。

你需要更深入理解比特幣的價格,它跟比特幣獨有的效應相關,要理解它們之間如何在市場中以有趣方式融合在一起。

因此,我希望在本文能夠給你一個簡單的供給和需求模型。為了讓模型更適合比特幣,我將列舉對比特幣價格產生至關重要影響的五大基本效應。真心希望能夠幫你欣賞到森林的美麗,而不是被奇怪的樹木分散了注意力。

分析:FTX事件已引發比特幣投資者行為明顯變化:金色財經報道,據區塊鏈分析公司Glassnode數據顯示,FTX事件已經引發了投資者行為的明顯變化,鏈上錢包數據顯示,從蝦米(持倉量<1枚比特幣)到巨鯨(持倉量>1000枚比特幣)在整個FTX崩潰期間都經歷了凈余額增加。蝦米群組(持倉量<1枚比特幣)上周增加了3.37萬枚比特幣,30天內增加了+5.14萬枚比特幣,這一水平的余額流入在歷史上排名第二,超過了2017年牛市的峰值;擁有1到10個比特幣的螃蟹群組也同樣積極,從交易所提走了48.7萬枚比特幣;持有比特幣的數量在10枚到1000枚之間的錢包余額大幅增加了7.8萬枚BTC,可能部分反映了一種 \"先提幣,后再說 \"的心態。最近幾周,鯨魚實際上是凈積累者,30天的余額變化為5.37萬枚比特幣。[2022/11/17 13:15:18]

供應和需求的Redux

讓我們從供求模型開始。五大效應是整體市場動態的組成部分,匯集一起有利于我們觀察整體。簡而言之,模型顯示了比特幣的市場價格是如何從蜘蛛網供應和預訂需求的想法中產生。

蜘蛛網模型于1930年代被開發出來,有利于供應方的構建。本質上來說,它依賴于公司對現有市場價格反應而做出的產量決策,它在現有市場供應和未來市場供應之間存在一定的滯后。供應商根據當前資源成本進行生產,并允許這些事前供應決策在市場上產生延遲的后果。

分析 | coindesk分析:今日的大跌表明反彈行情已經結束:據coindesk分析,BTC價格大幅下跌,創一月份單日最大跌幅,看漲情緒隨之出現明顯減弱。因此,幾乎可以肯定地說,士氣低落的多頭正在退出市場,緊張的拋售可能會吸引空頭,導致空頭頭寸上升和價格下跌。看跌十字星反轉表明反彈行情結束,BTC可能跌至3566美元(12月27日低點)。如果突破該水平將進一步加強熊市控制,并重新測試12月低點3122美元。如BTC有機會再次沖擊5000美元,則4120美元將成為多頭短期重要的阻力位。[2019/1/10]

按照給定的價格,例如P1,供應商計劃事先以Q1的量進行生產。之后,產品被出售完畢,由于市場產品過剩,價格下降到了P2。更低的價格促使生產商降低計劃的產量。這時,由于市場產品短缺,價格上漲。

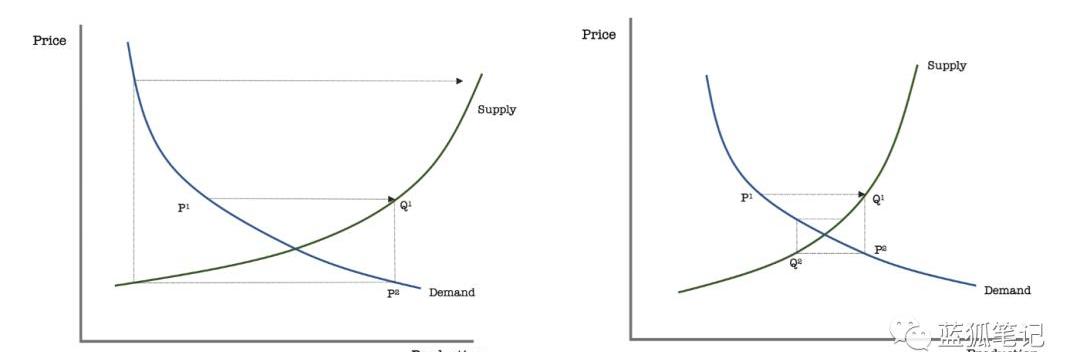

這種滯后響應的反饋循環導致需求供應圖上的“蜘蛛網效應”。正如下圖所示。兩種蜘蛛網模式是可能的:根據供應和需求的相對彈性,螺旋可以導致遠離價格均衡的爆炸性的價格動態,或者它可能導致市場收斂于均衡價格。

蜘蛛網供應。左圖顯示了不同的價格動態:當供應比需求更具彈性,市場價格遠離均衡。右圖顯示了收斂的價格動態:當供應彈性低于需求時,市場均衡變得更具吸引力。

Coindesk分析:ETH突破501美元將確認牛市到來:Coindesk分析師稱,因為ETH空頭和多頭都在尋求一個明確的價格底位,此時ETH進入價格盤整階段,RSI指標顯示目前ETH處于超賣,突破501美元將確認牛市到來,跌破450美元則看漲失敗,總體態勢呈中性。[2018/6/14]

蜘蛛網模型的幾個重要方面可以被挑戰,其中最重要的是生產者的學習。事實上,似乎有理由認為,當生產者調整他們對未來市場價格預期時,蜘蛛網供應的波動應該更顯平靜。雖然這可能是該模型在經濟學中不受歡迎的原因,但蜘蛛網模型對于比特幣案例有很多洞察,有很合理的原因。

當預期特定的市場價格時,比特幣礦工可以選擇增加庫存,以抑制發散蜘蛛網的影響。對礦工來說,這種能力直接取決于每次區塊獎勵減半事件,以及生產平均成本的逐漸上漲。這兩個方面的影響使供應彈性逐漸減少,盡管取決于礦工、大型零售者以及對比特幣有長期承諾的持幣者,庫存可以維持。隨著比特幣的成熟,發散和收斂的蜘蛛網之間的波動變得不那么明顯。

以上的關鍵是理解需求的作用。不僅僅是需求的相對彈性,更重要的是需求的變化。對需求的不利影響,加劇了發散蜘蛛網的爆炸性性質,并對供應商將持有作為庫存的能力產生了巨大的負擔。

上面繪制的供求關系圖表,描繪了通常的“馬歇爾”市場,這對學習過基本經濟學的學生們來說,都很熟悉。然而,像這樣的需求曲線傾向于掩蓋它們聚集了不同類型消費者的假設。具體來說,有預訂需求的公司為了自己的利益,它們可能會增加庫存。

Coinness分析:BTC修正尚未完成 橫向整理或將繼續:據Coinness作者List分析,BTC大跌后已經持續整理了45小時,整理區間僅有300美元左右。日線上RSI指標讀數為31,且BTC再次跌破布林帶下軌,修正尚未完成,橫向震蕩或將繼續。如果通過反彈完成超跌修正,$7000可以作為第一道壓力。如果短期BTC選擇繼續向下,空方會面臨較大的壓力,可將階段低點$6434作為支撐,快速跌破該支撐將有可能使BTC的下跌趨勢出現反轉。[2018/6/13]

公司為自己的生產可以有預定需求的原因部分已經很清楚,它的理由來自于蜘蛛網供應模式。供應商經常面臨強大的生產條件,這迫使它們在銷售前計劃好生產的量級,并要求它們維持產量的儲備。

預期增加的資源成本或不確定的監管變化;技術變革的威脅;市場利益的周期性,以及許多其他因素可以激發生產者的明顯的預定需求,這與消費者實際的需求可能不吻合。

在這種背景下,比特幣也以難度的形式增加了機構性參數,通過調整來協調礦工必須承擔的競爭效應和資源承諾。當然,減半的前景會導致供應曲線變得越來越缺乏彈性。

Coinness分析:BTC跌破短期爬升通道 空方勢力漸強:據Coinness作者分析,由于BTC放量跌破爬升通道,目前趨勢開始走平,可能會進入反彈的高位震蕩($8646-$9777)。但確認震蕩走勢還需看階段低點$8646的支撐是否有效,如果跌破空方將會成為主導。短期從小時線看,此前的200小時均線($9175)支撐已變為BTC上行的第一道壓力位,而向下將很有可能直接測試$8646支撐,從該價位的成交量看,支撐力稍顯薄弱。如果跌破,看跌區間將移至$8100附近。[2018/5/1]

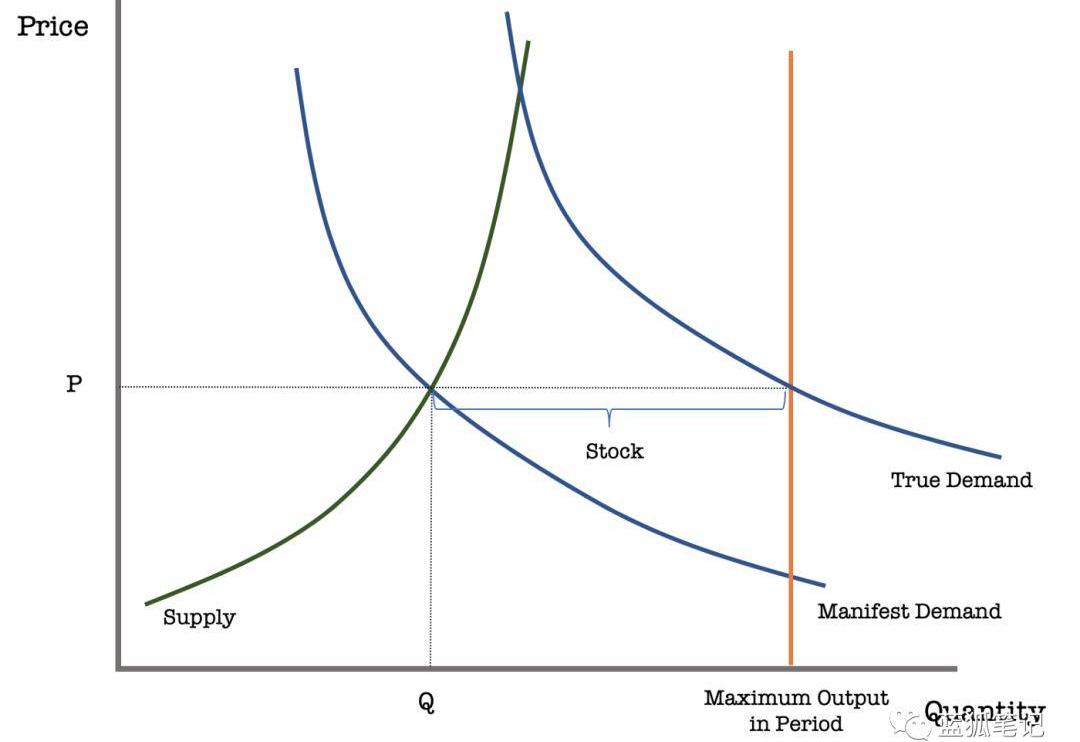

預訂需求。真正的需求代表了明顯的消費者需求加上從供應商來的預訂需求,這是預先限制的。

由此,以上是對供應和需求模型的快速描述,當理解最新新聞故事或開發將如何影響供應和需求時,記住這一點很有用。現在,用來自比特幣的硬核數據來充滿這個模型的細節,讓我們來看看五個關鍵因素。

五大影響

比特幣的五大基本方面:

有限供應效應

市場活力效應

競爭努力效應

資源約束效應

結構參數化效應

我們現在將考慮每個效應,考慮可以用來開發整體統計模型的代理變量。分析結果在最后一節介紹。

重要的是理解這些效應對比特幣都很重要,因此任何只是挑選其中一個效應的雙變量模型都是可能是不完整的。考慮到這一點,我已說明五種效應中的每一種都會對隨后部分中的比特幣價格產生部分影響。

價格按照日時間段繪制,時間覆蓋從2010年7月17日到2019年5月14日,構成了整體回歸模型的3224個觀測值。

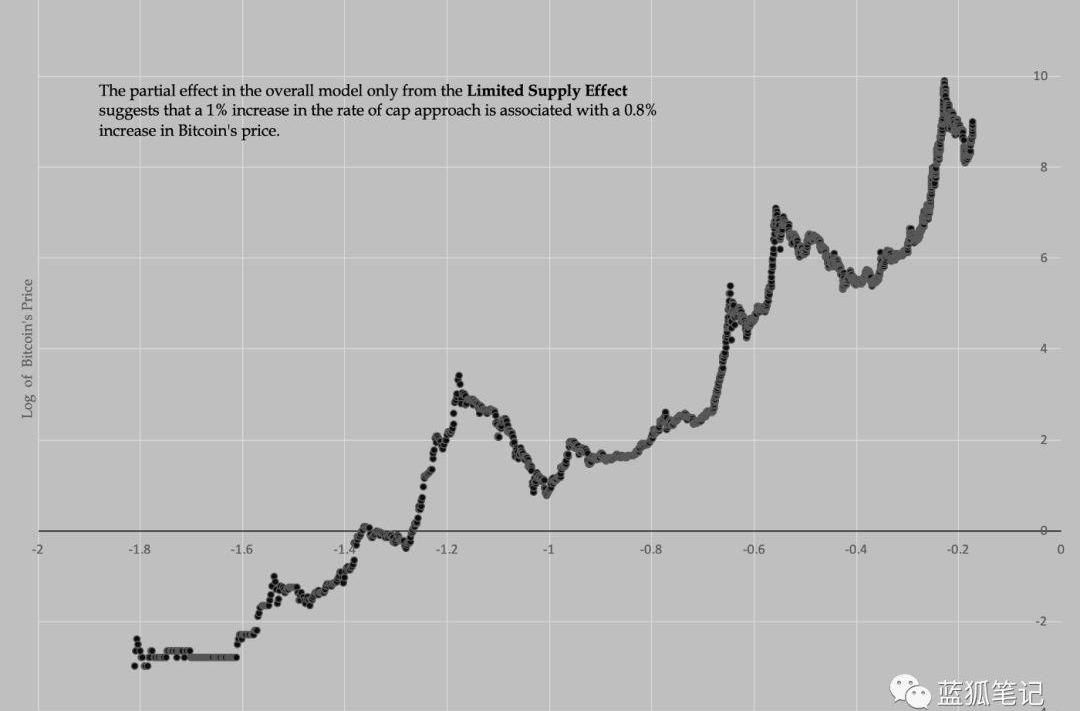

1.有限供應效應

有限供應是比特幣的基石。了解為什么蜘蛛網供應和預定需求是理解比特幣作為經濟市場的正確工具也是很關鍵的。

這里,我用一個稱為“上限”方法的變量,以此代表有限供應效應。這個想法是,生產量接近上限會影響礦工的生產計劃。強凸的供應曲線是礦工的共同看法,上限接近率使得市場參與者隨著時間推移變得越來越清晰。

下圖顯示價格與上限方法,可以看到它們之間的關系。插圖文本顯示了有限供應效應的影響大小。

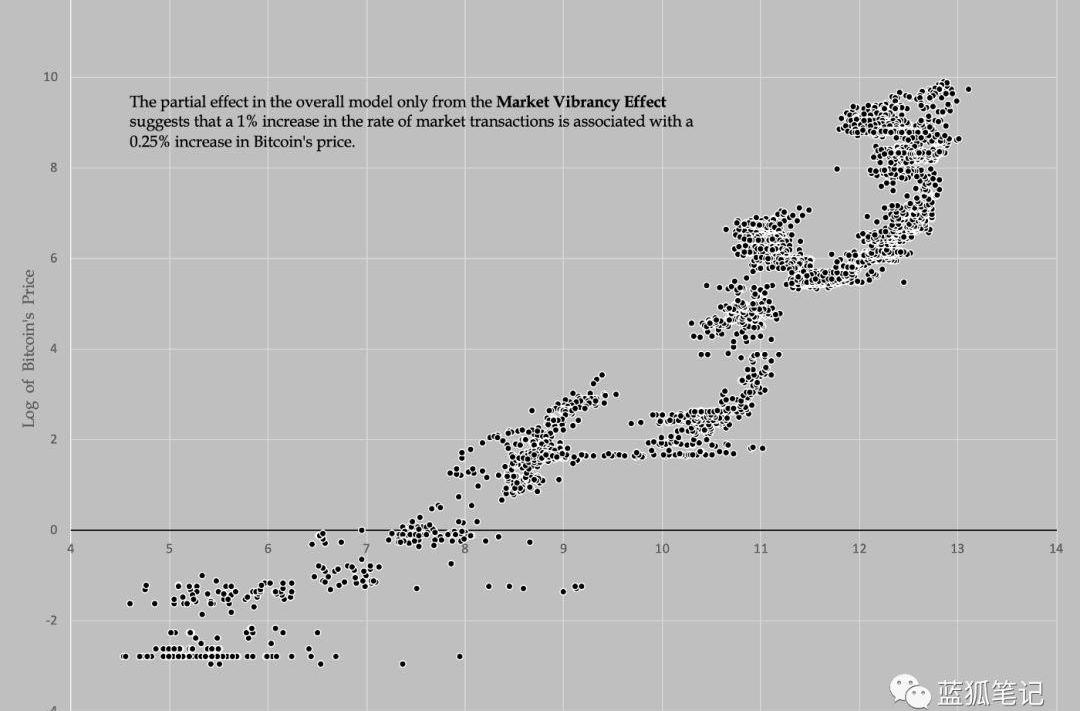

2.市場活力效應

任何市場模型的有效性都受到市場活力的調節。蜘蛛網供應和預定需求模型也不例外;如果市場中沒有穩健量級的交易,與真實需求相比,明顯需求的相對位置變得更難建立。反過來,這使得蜘蛛網模型中的收斂和發散之間更難預測。

下圖使用市場交易數作為市場活力效應的代理變量。

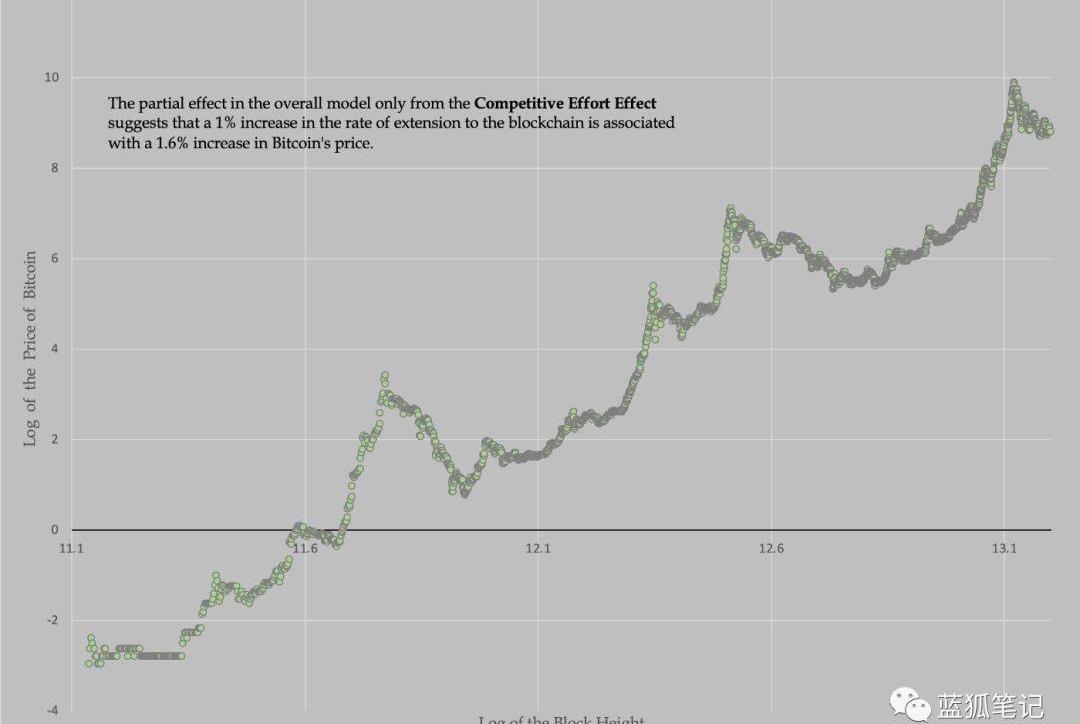

3.競爭努力效應

對預訂需求增長的刺激取決于明顯的市場需求,但它也跟競爭生產者之間的競爭努力直接相關。比特幣中,礦工可以通過多個公開可見的變量來衡量這種競爭努力的量級。區塊高度可能不是唯一可以用來衡量此效應的代理變量,但它確實有意義。區塊高度與價格充分分離,其改變的速率與所有礦工的競爭努力密切相關。

下圖顯示了結果,并闡明競爭努力對比特幣價格的部分影響。

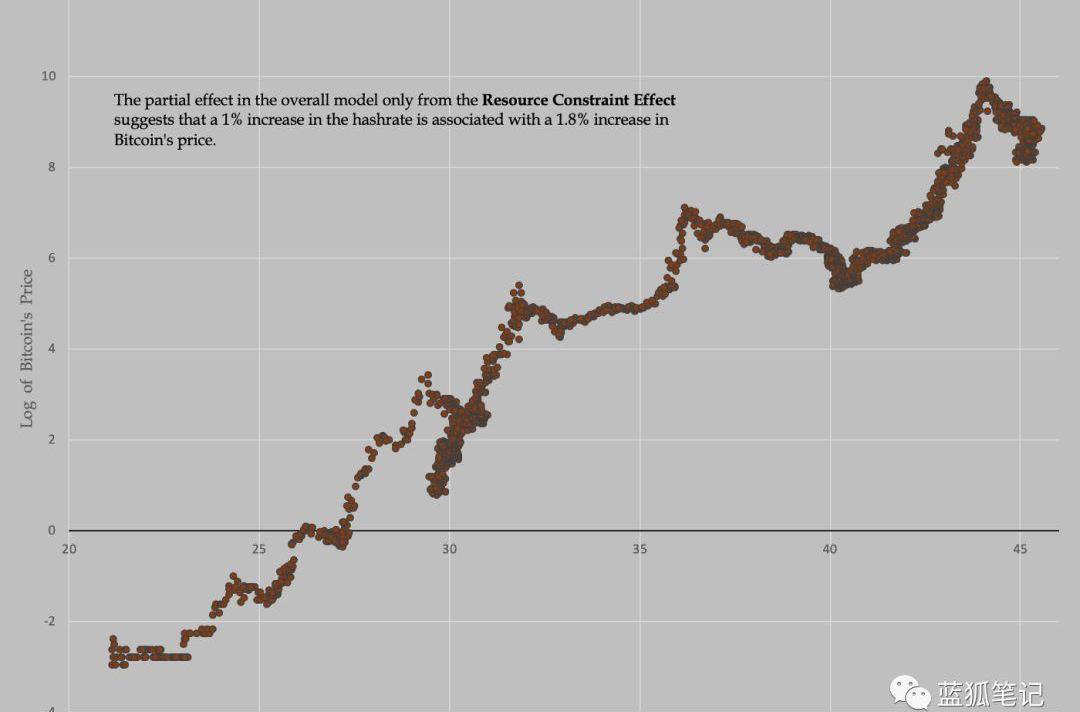

4.資源約束效應

資源約束對于激勵生產者在實現需求之前提供供應的想法至關重要。部署在生產資源上的機會成本影響越大,生產者就越有可能計劃生產,持有庫存并通過售賣庫存的速率來影響市場價格。哈希值代表了這一效應的代理變量的強大候選者。下圖顯示了結果,并說明哈希值對整個模型中比特幣價格的部分影響。

5.結構參數化效應

最后這一個效應是我最喜歡的,原因很簡單,它迫使我們面對一個粗魯的事實:比特幣的游戲規則跟其他經濟市場有根本的不同,在這些經濟市場中我們學會借助學校里學到的供求圖表來描述。

整體比特幣市場的結構用一種管理其功能的算法機制來表示。“管理”一詞我很不喜歡,這也是為什么我贊賞比特幣的原因,但在這種情境下,這個用詞是恰當的。如果市場參與者在這種情況下可以調整他們的策略,市場可以從它的理想化概念中轉向完全不同的運作方式,那么,它就不會以任何有意義的方式進行參數化。

比特幣是參數化的,并且可以說沒有比難度調整變量更好的代理變量。這是因為礦工改變生產計劃的難度調整;因為這個,蜘蛛網模型反饋回路不會突然超出界限,導致生產極其過度或產生嚴重不足。

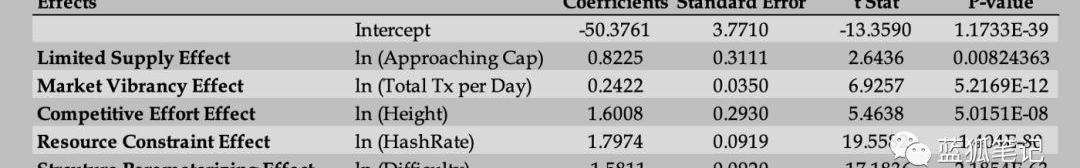

擁有五種效應的整體回歸模型如下所示,系數都很重要,并且整體模型規范也很重要,R-Squared超過97%的相關性較低。有很多統計問題需要解決,但這些問題超出這一非正式文章的范圍。但是,它確實讓信息清晰:

比特幣的價值源于對需求和供應的理解,這對于多數人來說,它是一個讓人不安的新東西。并且,它的內在價值大部分依賴于這五大效應提供的堅實基礎。

------

風險警示:藍狐筆記所有文章都

不能作為投資建議或推薦,

投資有風險,投資應該

考慮個人風險承受能力,建議對項目進行深入考察,慎重做好自己的投資決策。

我們經常會在業內的媒體報道中看到比特幣礦機的新聞,而且最近也有不少媒體在報道8nm礦機。可是你知道嗎,比特幣的礦機其實經歷了好幾代的更新換代,最早用普通家用電腦也可以挖礦.

1900/1/1 0:00:00億萬富翁投資者蒂姆?德雷珀(TimDraper)曾因預測比特幣的價格將在2022年達到25萬美元而成為頭條新聞。周四,他重申了這一預測.

1900/1/1 0:00:00北京時間2019年8月5日18:20左右,萊特幣成功在區塊高度1680000完成減半,每個萊特幣區塊的產出正式由25LTC減至12.5LTC,相應的區塊獎勵減半.

1900/1/1 0:00:00前幾天區塊律動BlockBeats在網站推送了一條非常有意思的數據,今年上半年,僅有3個山寨幣價格的變化跑贏了比特幣的漲幅,分別是幣安平臺幣BNB、Tezos、Chainlink.

1900/1/1 0:00:00摘要:昨日山寨幣反彈相對強勢,今日BTC放量突破10500美元,短時有望攻上11000美元。短期BTC將繼續在收斂區間蓄力調整,長期上升趨勢不變.

1900/1/1 0:00:00大部分人看到ETH、XRP和TRX等熱門山寨幣走勢是跟隨BTC的腳步變化的,因為它們側面反映出了BTC的飆升和下跌.

1900/1/1 0:00:00