BTC/HKD+0.42%

BTC/HKD+0.42% ETH/HKD+0.44%

ETH/HKD+0.44% LTC/HKD+1.5%

LTC/HKD+1.5% ADA/HKD-1.97%

ADA/HKD-1.97% SOL/HKD+2.48%

SOL/HKD+2.48% XRP/HKD-1.16%

XRP/HKD-1.16%在加密貨幣世界,我們總會聯系各種事件之間的因果關系或者用這種因果關系思維去解釋各種現象。尤其是對比特幣的價格走勢,減半似乎已經成為了導致比特幣價格上漲的關鍵信號。

本文引用自西雅圖的創業公司StrixLeviathan的NicoCordeiro和AvaMasucci的研究,分析了24種加密貨幣的32個減半,并將這些與整體市場基準進行了比較,挑戰了對加密貨幣價格產生重大影響的信念-“減半”。?從研究結論看,在減半之前和之后的分歧和看似隨機的結果表明推動價格的潛在因素并非供需動態的轉變,而是在這期間發生了改變基本面的事件。

以下是報告綜述:

我們決定探究的一個特定問題是,在給定的時間點上,通過統計學手段分析加密貨幣的減半事件是否會導致不同的回報率曲線,減半周期的表現真的比整體市場的表現要好嗎?

基本結論:

1.根據統計學回歸發現,在礦工獎勵減半之前和之后的幾個月里,經歷減半事件的加密貨幣的表現并沒有好于大盤的現象。

研究:歐盟MiCA法案沒有充分考慮到加密行業細分領域的細微差別:金色財經報道,一項研究發現,MiCA沒有充分考慮不同DeFi協議的細微差別,此外,它完全忽略了質押、借貸和NFT。隨著歐盟向前推進并正式簽署其加密資產市場(MiCA)政策包成為法律,立法者也花時間考慮可能缺乏監管的領域。在歐洲議會委托進行的一項研究中,法律和金融專家指出,MiCA在加密監管方面留下了一些空白,特別是在涉及代幣分類、質押和NFT等領域時。該研究由來自國際大學的四位法律和金融學教授撰寫。作者寫道,MiCA沒有充分考慮DeFi協議及其各自的去中心化水平之間的細微差別。[2023/6/2 11:53:39]

2.經過回歸分析,一項加密資產在減半前后的收益分布與其其他時間的收益分布相同,且具有高度顯著性,沒有證據可以表明供需動態變化導致定價行為異常。

3.LTC在兩次減半前的幾個月均有著優于市場的表現,但在第一次減半后,其表現跌至25%的底部。

4.BTC的表現與LTC完全相反,在減半前相對于市場整體的表現較差,減半后則有著優于市場的表現。

研究:全球前100家銀行中有55家擁有加密和區塊鏈風險敞口:8月12日消息,根據區塊鏈市場情報機構Blockdata的研究,按資產管理規模(AUM)排名前100位的銀行中,有55家銀行是主要加密和區塊鏈技術公司和項目的投資者。

這種參與包括銀行本身或通過其子公司對加密和去中心化賬本技術公司的直接和間接投資。Blockdata的研究將巴克萊(Barclays)、花旗集團(Citigroup)和高盛(Goldman Sachs)是加密貨幣和區塊鏈公司最活躍的支持者,摩根大通(JPMorgan)和法國巴黎銀行(BNP Paribas)也被認定為這一新興領域的連續投資者。(Cointelegraph)[2021/8/12 1:51:36]

每一個金融市場都需要有一套說辭來試圖解釋復雜而又不透明的市場行為,但是加密貨幣的投資者能參考的歷史數據并不是很多。這就導致了各種未經證實的信仰體系,盡管缺乏支持證據,但仍被普遍認為是正確可接受的。其中一套說辭就是圍繞著比特幣減半事件展開,可以總結如下:

研究:今年十大活躍區塊鏈鏈基金投資標的的中三成為DeFi項目:The Block Research通過研究初期至今進行的873項區塊鏈相關投資交易后發現,今年最活躍的十支基金為Coinbase Ventures(進行了25項投資),Alameda Research(23項),數字貨幣組(21個),CoinFund,Dragonfly Capital,NGC Ventures,Polychain Capital,ConsenSys Labs,Pantera Capital和HashKey Capital,其中,DeFi是最受這些頂級投資者歡迎的類別,在投資的121家公司中有31.4%屬于DeFi項目。[2020/12/15 15:15:29]

比特幣獎勵減半的效果是,礦工們不會立即將挖出的幣賣掉,而這反過來會造成供需失衡,進而推動價格大幅上漲。

或許恰好在這個時候,2019年第二季度,圍繞“減半”說法的評論呈指數級增長。如果你同時關注傳統媒體和社交媒體對即將到來的比特幣和萊特幣區塊鏈礦工獎勵減少的討論,那么你就會覺得這種說法是一個既定事實,你需要做的就是拿住HODL,以獲得超額回報。盡管這種說法作為一種邏輯理論當然是可行的,但同樣有可能的是,我們面對的是一種有效性錯覺,而此前的牛市只不過是該資產類別內投機水平不斷上升的結果。

研究:今年前十大活躍區塊鏈基金投資標的中三成為DeFi項目:The Block Research通過研究年初至今進行的873項區塊鏈相關投資交易后發現,今年最活躍的十支基金為CoinbaseVentures(進行了25項投資)、AlamedaResearch(23項)、DigitalCurrencyGroup(21項)、CoinFund、DragonflyCapital、NGCVentures、PolychainCapital、ConsenSysLabs、PanteraCapital和HashKeyCapital,其中,DeFi是最受這些頂級投資者歡迎的類別,在投資的121家公司中有31.4%屬于DeFi相關項目。

在前十大活躍區塊鏈相關投資基金中,CoinbaseVentures主要為廣泛投資,AlamedaResearch50%的投資標的為DeFi項目,DigitalCurrencyGroup專注于對銀行與支付類別的投資。另外,盡管AU21Capital、Binance、CMTDigital、IOSGVentures、ParaFiCapital和SNZHolding未上榜,但至少進行了12項投資。[2020/12/15 15:15:12]

有限的樣本量和歷史數據使得在這一領域驗證任何一套說辭都特別困難。因此,為了測試需求和供給理論基礎被廣泛接受的敘述,我們收集了24項加密資產的32個減半期數據(完整列表在文末列出),并且對額外320個市場進行跨市場的對比。然后我們將對比分析:減半前的1、3、6個月;減半后的1、3、6個月和非減半期的表現:

動態 | 研究:比特幣區塊鏈上有較多活躍用戶:1月12日消息,近日,據Arcane研究指出,在過去的一周(1月1日至1月8日),比特幣的礦工費上漲了40%以上。礦工費實質上是用來激勵礦工確認交易的少量比特幣。該研究指出,就比特幣區塊鏈的活躍地址而言,活躍地址的數量隨著價格上漲而反彈,這表明比特幣區塊鏈上有更多活躍用戶。(Ambcrypto)[2020/1/12]

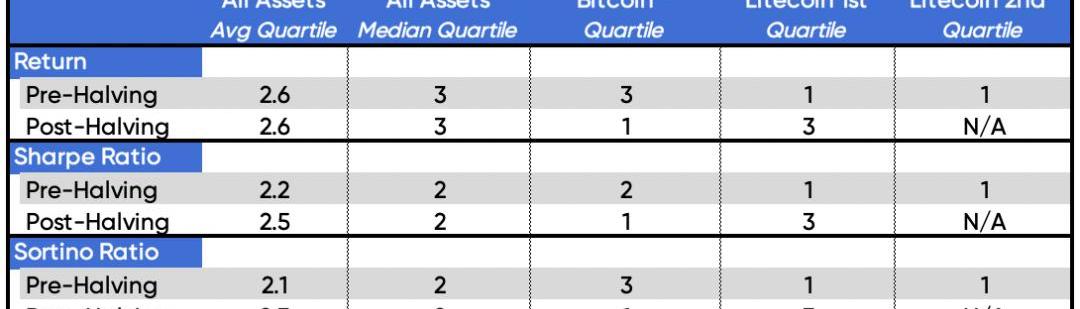

1.橫向對比分析那些有礦工獎勵減半的加密貨幣和沒有礦工獎勵減半的加密貨幣在同一時期的表現,畫出他們各自的四分位數矩陣。

2.聚焦一項加密資產自身的時間周期中,減半期和非減半期的價格表現差異。

在討論結果之前,其實是有兩個隱含假設作為前提的:

減半導致礦工收益降低,供給相對于需求會發生即刻變化,這個影響將很快體現在一項加密資產的價格中。

一般來說,經歷減半的加密貨幣將在減半后的時間段內跑贏市場其它貨幣,因為一組資產經歷了減半后,減少了來自挖礦屆的拋售壓力,而另一組則沒有。

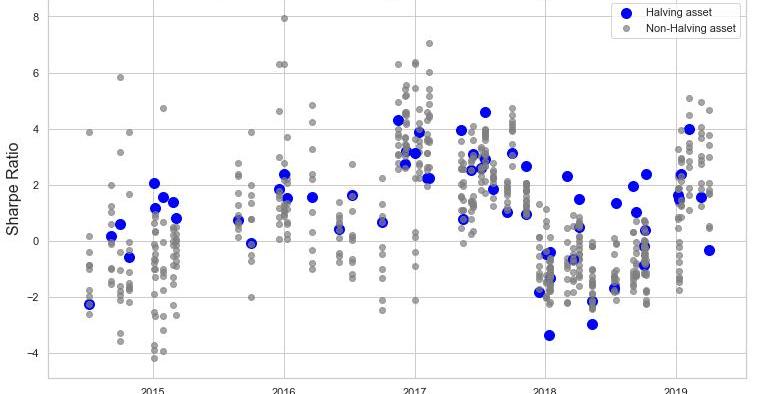

同一時間內資產減半與市場夏普比率的比較。資料來源:StrixLeviathan研究

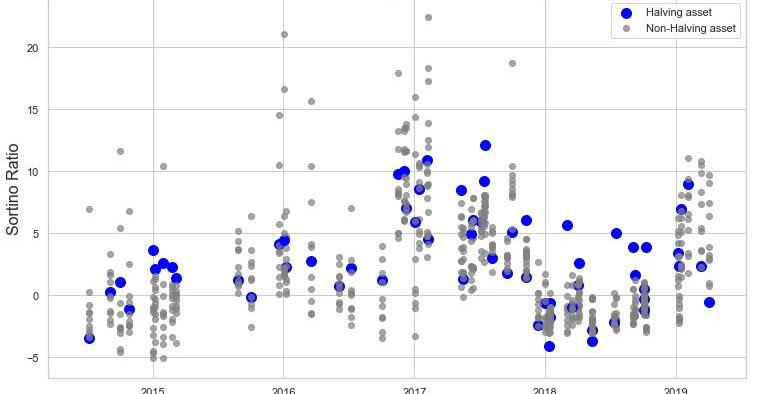

在同一時間框架內資產減半與市場之間的Sortino比率比較。資料來源:StrixLeviathan研究

完成分析后,我們發現減半事件對價格走勢的影響有限。考察總回報率、夏普比率(Sharpe)和索爾蒂諾(Sortino)比率,可以發現,經歷減半的資產,無論是在減半之前還是之后,表現并不比市場其它部分好。在比特幣(BTC)和萊特幣(LTC)這兩種最著名的加密貨幣中,“減半”的說法是最多的,但我們可以看到截然相反的表現。

LTC在上半年的表現已經兩次跑贏市場,但在減半之后的六個月里,市場表現卻跌至總樣本數據的后25%。另一方面,BTC在減半前的表現落后于市場,但在上次減半后,其市場表現能排到總樣本數據的前25%。這一差異以及在價格減半前后看似隨機的結果表明,推動價格上漲的根本因素不是供需動態的變化。

資料來源:StrixLeviathan研究

*LTC第二次減半于8/5/19進行

**由于缺乏可比較和可靠的數據,第一次BTC減半不包括在內

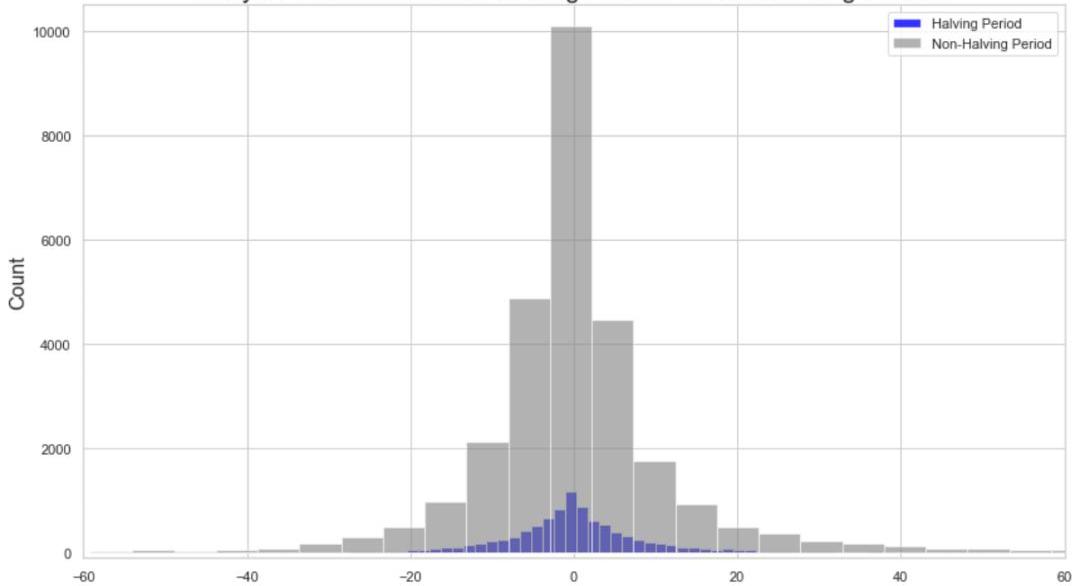

再有,通過對每種資產自身的不同時間周期進行回歸,可以進一步證明減半事件對市場價格的影響有限。我們發現,在99%置信區間,一項資產減半期間的收益率分布與資產減半期以外的收益率分布大致相同。換句話說,我們沒有發現任何證據表明,減半事件會導致異常的價格走勢,其實我們正在經歷一種環境造成的錯覺,大家都覺得有影響,那就是有影響。

資產減半期間的收益率分布與資產減半期以外的收益率分布的比較。

資料來源:StrixLeviathan研究。

通過前面的統計分析,起碼從對數據的分析中沒有看到減半這個事件對比特幣價格大幅變動的直接相關性。關于比特幣,由于加密貨幣愛好者普遍相信這種說法,比特幣可能經歷了高于市場的表現。然而,在討論更廣泛的資產類別時,缺乏支持該理論的證據,表明BTC之前的牛市同樣有可能是其他因素的結果。此外,我們建議不要從單一市場的樣本量來推斷其他單一市場。

在嘈雜的世界中生存

總之,加密貨幣市場中有很多人想要用一些因果關系來解釋這種隨機的市場波動,科代羅和馬蘇奇簡潔地說:“金融市場的世界充滿了成千上萬的邏輯嚴密、經過深思熟慮的理論,而這些理論在實踐中往往站不住腳跟。”

那些投資比特幣和其他加密貨幣的人需要警惕這種偏見。“頂級”加密貨幣交易員之所以能達到某些光輝戰績,可能不是因為他們的技術,而是純粹出于運氣。據推測,許多由重大新聞事件引發的市場波動可能只是隨機現象。很多陰謀論,比如Tether的價格操縱論,通過增發來影響1500多億美元的比特幣市場等等,就是強行用因果關系來解釋某些現象。比特幣在減半前、中、后的收益變化更可能是因為投機水平的上升,而不是本身導致的供求失衡。

人們渴望因果關系,加密貨幣市場媒體也試圖強迫大部分人相信故事敘述。在一個充滿噪音的世界里,要持懷疑態度是很重要的。但是,如果你相信比特幣(或其他加密貨幣)將繼續呈上升趨勢,那么或許最合理的策略是在很長一段時間內以美元成本或價值成本平均的方式進入市場,忽略這些噪音吧。

原文鏈接:https://cryptoslate.com/research-finds-bitcoin-litecoin-halvings-do-not-impact-price/

文內引用的研究報告:https://strixleviathan.com/blog/2019/7/21/the-myth-of-cryptocurrency-halving-events-a-deeper-analysis

翻譯:Jessie@橙皮書

據Coindesk8月15日報道,俄羅斯首都莫斯科正在尋求打造一個區塊鏈系統來承載該城市的行政服務.

1900/1/1 0:00:00如果你曾經關注過2017年加密牛市巔峰時期的行業新聞,你大概一定還記得“加密貓”。這款基于以太坊的游戲允許玩家收集,交易和繁殖獨一無二的加密貓—沒有兩只貓是相同的—它成功抓住了用戶的歡心.

1900/1/1 0:00:00絕大多數的幣圈人可能都不會想到:由Facebook所引領的這場數字貨幣熱潮,其余波竟然會持續這么長的時間.

1900/1/1 0:00:00Bakkt已“獲準推出”。周五,洲際交易所這家年輕的子公司宣布,已通過紐約州金融服務管理局獲得紐約州許可證。這為該公司開始提供備受期待的實物結算比特幣期貨合約掃除了障礙.

1900/1/1 0:00:00據coindesk今日消息,CFTC首席通信官邁克爾·肖特給coindesk發送了一份聲明,其中顯示,美國比特幣衍生金融產品公司LedgerX“尚未獲得委員會批準”.

1900/1/1 0:00:00央行召開2019年下半年工作電視會議。會議要求,要因勢利導發展金融科技,加強跟蹤調研,積極迎接新的挑戰.

1900/1/1 0:00:00