BTC/HKD-0.07%

BTC/HKD-0.07% ETH/HKD-0.02%

ETH/HKD-0.02% LTC/HKD+0.71%

LTC/HKD+0.71% ADA/HKD-0.84%

ADA/HKD-0.84% SOL/HKD-0.5%

SOL/HKD-0.5% XRP/HKD-0.33%

XRP/HKD-0.33%作為以太坊的追隨者和支持者,我總是大力支持圍繞網絡發展與升級的建設性討論。本文的目的即是深入討論當前的以太坊2.0遷移設計的經濟優勢,及其所面臨的挑戰。

在我看來,以太坊從來都是一半科技、一半金融,缺一不可;隨著以太坊2.0遷移的臨近,考慮技術和經濟方面的挑戰變得至關重要,它們需要被給予同等的重視。

從技術的角度來看,單向橋接與雙向橋接的對比已經得到了充分的表達和展示;然而,有關遷移設計在經濟層面的優勢和挑戰的討論仍不夠抽分,目前為止,對單向遷移在經濟方面的審議一直沒有進展。

到目前為止有哪些觀點?

目前,以太坊開發者社區已經形成了共識:要通過單向鏈橋將以太坊1.0上的以太幣遷移到以太坊2.0。

此外,雙向橋接方案也有支持者,同時圍繞潛在原生整合的初步討論今后也會進行,但鑒于目前的技術規范,本文旨在討論單向橋梁的經濟考量,并介紹我認為在這一方法實施中的一些關鍵的經濟激勵措施。

單向橋接遷移究竟是什么樣的?

所謂單向橋接方案,即現有的以太坊1.0以太幣持有者可以燒毀他們所持有的貨幣以換取等量的以太坊2.0以太幣。可以理解為,bETH將會生成并被鎖在權益證明主網的保證金合約中。這一遷移計劃將于?2019年10月?的DevconV期間開始,并于?2020年1月?正式發行以太坊2.0以及Phase0?主網。

觀點:DeFi市場由跌轉漲是“高成交量”形成的結果:數據顯示,過去24小時DeFi市場普遍上漲。在經歷昨天的下跌之后,主要代幣Uniswap(UNI)、Aave(AAVE)、Compound(COMP)、Synthetix Network Token(SNX)、Yearn.finance(YFI)在過去的一天里已經反彈10%-30%。DeFiance Capital創始人Arthur Cheong表示,這種逆轉是DeFi市場“高成交量”形成的結果。他分享的一張圖表顯示,他個人以28美元買入了一些AAVE。目前,其價格約為38美元。(CryptoSlate)[2020/11/7 11:57:12]

為什么選擇單向橋接?

下圖是在?EthHub?上列出的單向橋梁和雙向橋梁一些顯著的優點和缺點。值得注意的是,單向橋梁的優點大多體現在技術方面,而缺點則主要集中在經濟方面。也就是說,關于單向橋梁和雙向橋梁的選擇實質上就是技術與經濟挑戰之間的權衡。

單向橋接

優勢

劣勢

觀點:若以太坊持續擁擠 或導致DeFi“黑色星期四”歷史重演:DeFi生態系統在三月的黑色星期四經歷了一場巨大清算危機。Multicoin Capital管理合伙人Tushar Jain認為,以太坊網絡的持續擁堵是另一個此類事件的潛在催化劑:“由于以太坊的擁擠,在基于以太坊的DeFi平臺持有杠桿頭寸的交易員面臨著無法在波動時期降低杠桿率的風險。ETH價格是由DeFi杠桿驅動的,當杠桿需要平倉但不能平倉時會發生什么?巨大的清算。這可能導致3月12日的歷史重演。”(NewsBTC)[2020/8/15]

穩健的安全性,保證金只能增加

早期驗證者必須承擔很高的鎖定風險

較小復雜性

可能經由期貨市場產生兩種代幣

保證每條鏈都不會分叉

社區割裂

雙向橋接

優勢

劣勢

鎖定風險小,更多保證金流入

質押金的高流動性

保證只有一種ETH幣,不會分成BETH和ETH

觀點:挖礦行業競爭非常激烈 小型礦業公司難以生存:比特幣價格最近下跌對礦工打擊最大,因其利潤更少。無力承擔費用的小型礦業公司正在關閉機器,這導致大型礦商正在壟斷該行業。比特幣目前全網難度為16.55T,這使得小礦工很難繼續經營。比特幣礦商和加密貨幣投資者Kristof表示,挖礦行業已經沒有“小魚”的空間。他表示,“盡管世界各地都在發生混亂,但挖礦行業仍是一個競爭非常激烈的領域。小魚已經沒有立足之地了。鯨魚正在進來并試圖進行敵意收購。”這引起了另一個問題:我們是否會看到大型礦商大規模壟斷權力,因為他們有能力安然度過新冠病風暴?然而,Kristof認為,對于大型礦業公司來說,事情也不順利。“新冠肺炎正在影響每個人的各個層面。”他指出,“大型礦業農場必須得到投資,對吧?而大多數人不知道的是,當你有一個5-10兆瓦的大型挖礦設施,你去挖礦,但不立即出售比特幣,而是拿走比特幣,然后囤積起來,那么這些人就是在虧本開采。”[2020/3/22]

早期有額外的代碼復雜性

如果加上Eth2.0的發行量,還可以主動降下來

雖然沒有鎖定風險,但可能在早期代碼中遇到更多問題

聲音 | 觀點:區塊鏈技術去中心化、透明可追溯特性適合于公益慈善領域:當前區塊鏈技術被廣泛應用于各行各業,其可溯源、不可篡改、去中心化的特點似乎為公益慈善領域的透明化提供了一種可能。深圳市信息服務業區塊鏈協會會長鄭定向表示,從純技術角度上看,區塊鏈去中心化、透明可追溯的特性特別適合于公益慈善領域,公益慈善領域目前存在的一些突出問題可以通過應用區塊鏈技術得到比較好的解決。在業內人士看來,捐贈人和受贈方無法有效達成共識、捐贈物品無法及時送達至受贈方手中,這些問題都可以通過區塊鏈技術得到解決。不僅如此,由于在鏈上的每個捐贈者都是節點,一旦更改數據必須要有一半以上的節點同意才可,這可以有效地預防有心人士惡意篡改信息。(華夏時報)[2020/2/12]

-圖1——?

來源-

以太坊1.0和以太坊2.0中存在的通貨膨脹是什么樣子的?

截至2019年1月,以太坊1.0的區塊獎勵已經下降到約每15秒發行2eth的水平,其總量保持每年?4.8%?的增長速度。在未來的某一時刻,以太坊1.0的社區將完全轉移到以太坊2.0上,從而使得其通貨膨脹降至0的水平。

動態 | 觀點:比特幣作為言論是否受到美國憲法第一修正案的保護取決于具體情況:針對“美國憲法第一修正案能否規范比特幣作為言論自由的合法性”,美國自由論壇研究所憲法第一修正案研究中心執行主任Lata Nott表示,雖然一些法院已經承認代碼是言論,但最高法院并沒有對此進行權衡,所以我不認為這是一個既定的法律領域。使用代碼創建視頻游戲可以被認為是受第一修正案保護的表達行為。使用代碼發起拒絕服務攻擊可能不會。利用區塊鏈向事業捐款可以受到第一修正案的保護,但利用它來實施一項智能合約可能不會受到保護。(Cointelegraph)[2019/8/26]

-圖2——?來源?-

以太坊2.0的遷移以其對通貨膨脹的預期影響并未在上圖中表現出來。盡管看起來在Phase0階段發行量有所上升,暗示了以太坊1.0和以太坊2.0的貨幣發行將捆綁在一起。

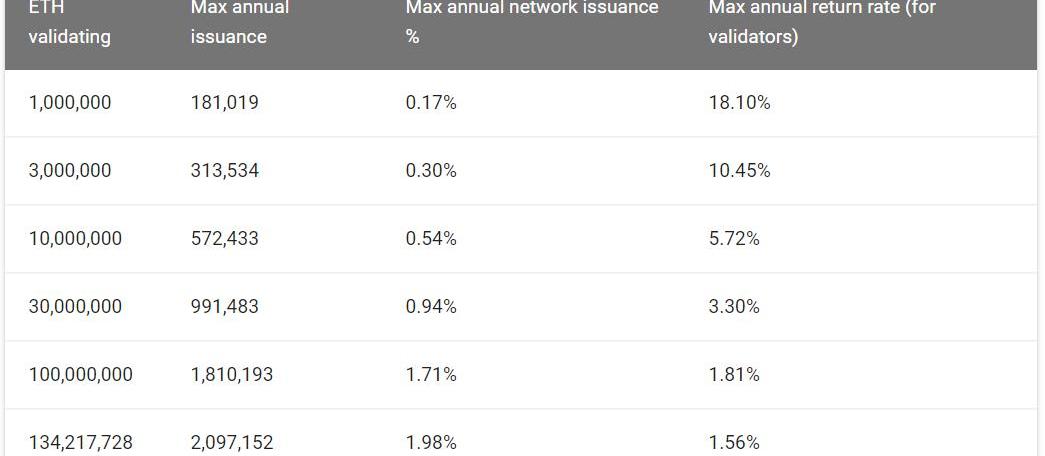

此外,下圖是建議的以太坊2.0區塊獎勵設計。值得注意的是,發行量是按階數設定的、取決于用于證明權益的bETH的總量。對于早期的驗證者,激勵會更高,同時隨著驗證者和bETH數量的上升,激勵會逐步下降。

-圖3——?來源-

現在,讓我們把上面介紹的三個設計決策分別詳解:

“以太坊1.0的以太幣將被燒毀”——有別于圖2,我認為:如果實施單向橋接,分別考慮以太坊1.0和以太坊2.0的貨幣供給更有意義。先燒毀后鑄造的模型預示著以太坊1.0和2.0總供給之間存在著反比的關系。這意味著一旦超過4890000枚以太坊1.0以太幣被遷移并燒毀,它們的供給將產生通貨緊縮;也就是說以太坊1.0的預計通貨膨脹率也會下降,下降幅度與遷移比例相等。因此,如果其他條件不變,剩余未被燒毀的以太坊1.0以太幣很可能?升值。

“bETH將被鑄造?并鎖定?”——bETH將在信標鏈上被鎖定約1.5年。因此,僅有部分的bETH具有流動性,可用于個人驗證者之間直接協商進行的期貨交易或場外交易。鑒于bETH流動性受限,我認為以太坊1.0以太幣相較于bETH將存在流動性溢價。換句話說,由于bETH預期將被鎖定1.5年,以太坊1.0以太幣的價格將?高于?bETH。對于選擇接受流動性風險和執行風險的以太坊2.0驗證者而言,回報以bETH收益率的方式提供。然而,早期驗證者燒毀以太坊1.0以太幣并持有bETH的行為是是不是合算的投資,取決于bETH與以太坊1.0的交換率以及作為驗證者獲得的bETH利息。bETH的價格可能長期低于ETH。鑒于其流動性限制,可能有部分bETH?包裝回到ETH1.0鏈上,以獲取更高的流動性及效用。

“在權益賬戶中鎖定?的bETH將賺取?利息。”——值得注意的是,以太坊2.0的驗證者獎勵將以bETH計價。當理性的密碼學貨幣持有者評估如何最優化配置他們的資產時,并非所有渠道產生的利息率都是相同的。下面是一個持有者面臨的決策:選項一,在Compound上配置DAI并賺取DAI提供的14.8%的年化浮動利率;選項二,質押bETH并賺取bETH提供的1.56%至18.1%的年化浮動利率。由于計價方式和風險各有不同,選項一和選項二中的利率無法直接比較,如,DAI面臨智能合約風險,而bETH面臨流動性和執行風險。關鍵問題是,質押bETH所帶來的利息可能不夠高,不足以使早期驗證者愿意承受相關的風險,畢竟,他們可以配置1.0鏈上的ETH,用多種方式賺取利息。

綜上所述,我認為在以太坊1.0向2.0遷移過程中,單向橋梁所面臨的主要問題是1枚以太坊1.0以太幣的價值與1枚bETH并不相等,這可能對以太坊1.0和2.0這樣發展中的系統帶來類似瑞波幣的影響,并可能對社區產生產生意料之外的影響。

終極而言,我們希望為以太坊1.0和2.0創造一個健康的經濟環境,從而兩者都能實現正確的激勵方式,但是在一個經濟孤立的系統中,以太坊1.0以太幣持有者以及bETH持有者之間可能會產生意想不到的競爭。在理想情況下,應該有某種經濟激勵來協調兩條鏈上的社區。

期貨作為一種價格穩定機制

我最后還想提一點,也是鑒于以太坊1.0在未來有?一定概率?完全遷移到2.0中,我從博弈論中推導出的結論。

我認為這一概率既非100%,亦非0%,而是二者之中的某一值。即使在將來某時刻完成完全遷移的概率只有10%,這也會限制以太坊1.0以太幣和bETH之間的波動性,但我并不確定這一點將如何反映在市場上。

示例一:以股票?來類比的話,我認為提議合并是一個很好的例子:如果公司A給公司B的已發行股票出價每股1美元,并且合并成功概率有99%,那么市場上B公司的股價會接近1美元。

示例二:以?去中心化金融?來類比的話,我認為上述平衡關系的一個優秀例子便是MakerDAO拿全局清算作為DAI的穩定機制:對于DAI持有者,DAI價格穩定在1美元左右的原因之一是,在未來的某一時刻,DAI會被價值1美元的全局清算資產回購。如果你以1美元以下的價格買入DAI,那么當全局清算發生時,你就盈利了。同樣,如果有合理的可能性顯示以太坊1.0將遷移到以太坊2.0,則bETH應該以類似于?以太坊1.0的價格被交易。任何變化僅反映以太坊2.0的風險,或流動性溢價/非流動性折價。

Reserve對MakerDAO協議的分析

股權合并和MakerDAO的類比可能并不完美,但卻可能是一個有關bETH和以太坊1.0以太幣之間動態關系的不錯解釋。

給社區的問題:

在單向橋梁的遷移模式中1,可以添加哪些經濟激勵措施以更好地協調以太坊1.0和以太坊2.0的利益相關者?

我希望本文有助于推進有關即將到來的遷移的討論,并期待聽取社區中其他人的觀點。非常感謝!

原文鏈接:?https://medium.com/coinmonks/ethereum-2-0-migration-economics-90b83da68213作者:?AaronHay翻譯&校對:?周瑾&阿劍

Tags:以太坊ETHBETBETHsol幣會是下一個以太坊嗎ethyleneterephthalateBETX幣BETH價格

9月23日美國東部時間晚8點,隸屬于美國洲際交易所旗下的加密貨幣交易平臺Bakkt終于緩緩啟動了,第一筆比特幣期貨合約以10115美元的價格成交.

1900/1/1 0:00:00歷史總是驚人的相似。 今年比特幣的行情與全球宏觀經濟呈現出一定的負相關性,像極了2013年的比特幣。彼時,比特幣進入大眾視野,迎來了第一次大牛市.

1900/1/1 0:00:00本文通過對比特幣發行量的思考,基于總量上限實施,上限經濟學以及模因考量三個方面,探討加密貨幣總量上限的利弊。本文是關于總量上限利弊評論的擴展。這個話題十分有趣,涉及加密經濟設計的眾多領域.

1900/1/1 0:00:00換了一家醫院就診就要重復檢查?報銷醫藥費得帶一大堆單據來回跑幾次?擔心自已就診的病情隱私信息遭泄露?“看病難”一直是我們面臨的大問題.

1900/1/1 0:00:00上周,Bakkt的“BitcoinWarehouse”為其月末即將上線的比特幣合約開放了客戶資金的存取服務.

1900/1/1 0:00:00據NewsBTC9月10日報道,在2018年至2019年初加密貨幣的漫長熊市中,比特幣礦工們面臨著嚴重的虧損,許多礦工不得不關閉自己苦心經營的礦場,與此同時.

1900/1/1 0:00:00