BTC/HKD+1.16%

BTC/HKD+1.16% ETH/HKD+0.15%

ETH/HKD+0.15% LTC/HKD+2.4%

LTC/HKD+2.4% ADA/HKD-2.23%

ADA/HKD-2.23% SOL/HKD+2.43%

SOL/HKD+2.43% XRP/HKD-1.34%

XRP/HKD-1.34%UnionSquareVentures風投機構的兩位合伙人最近都在博客上發文diss了以太坊。AlbertWenger發的是《以太坊是鏈圈的“美國在線”嗎?》,FredWilson發的是《對鏈圈的一些思考》。

我很喜歡自己這句話:“以太坊需要更好的批評者”。但愿Albert和Fred就是這樣的批評者,可以在舌戰中不斷成長。以太坊社區有一個很正能量的特質,就是大家都有心尋找缺陷,曝光缺陷,然后找出解決方案。

本文的目的很明確,就是要讓Albert和Fred成為更好的批評者。進一步論述你的觀點,詳細說一說你認為以太坊的缺陷在哪兒,以及別的項目的優點在哪兒。

以太坊不是完美的。如果它是完美的,那我們豈不是無事可做?以太坊有很多缺陷,卻也有著巨大的潛力。這意味著,有很多有趣的問題尚待解決,而且解決這些問題非常重要。

《以太坊是鏈圈的“美國在線”嗎?》byAlbertWenger

Albert的這篇文章主要講了,以太坊上的去中心化金融領域可能會循環依賴于以太坊社區的一小部分人來為其投資或成為其用戶。下面給出了兩點論據,我會盡量說得有說服力一點:

觀點:不應冒險投資加密資產:6月11日消息,CNBC主持人Jim Cramer表示,他堅信數字資產BTC和ETH的價值,但同時警告投資者不應冒險投資。

根據CNBC Make It最近的一份報告,盡管Cramer是BTC和ETH的信徒,但他表示加密資產具有高度投機性,在交易者投資組合中的占比不應超過 5%。,交易者更不應該借錢投資加密資產。(Dailyhodl)[2022/6/11 4:18:29]

1.DeFi真的離不開以太坊的資金嗎?

Albert的第一個論點是:目前看來,DeFi的成功就是以太坊的成功。然而,如果大多數DeFi公司真的依靠“以太坊”為其提供資金,那就有可能產生循環依賴,受到不良事件的波及,就像互聯網泡沫對美國在線公司的打擊那樣。例如,

如果大多數DeFi公司都是由ETH持幣大戶出售手中的ETH來投資的,一旦這些公司失敗,ETH的價格就會下跌。反之意味著,新的DeFi公司能得到的資金較少,較難獲得成功,ETH的價格就會下跌,等等。

一個很明顯的問題就是:大多數DeFi公司真的是“由以太坊資助”的嗎?

觀點:幸存者偏差導致加密生態系統失衡:10月9日消息,幸存者偏差指的是當取得資訊的渠道,僅來自于幸存者時,此資訊可能會與實際情況存在偏差,未幸存者已無法發聲。 人們只看到經過某種篩選而產生的結果,而沒有意識到篩選的過程,因此忽略了被篩選掉的關鍵信息 。在2016-2017年的加密初創公司時代,許多公司推出了承諾以區塊鏈為動力的產品,包括區塊鏈社交網絡、通訊、物流、法律技術、電子商務技術等,大多數這些項目失敗的原因很普遍,包括產品市場不匹配或缺乏對產品的網絡效應驅動。而早期區塊鏈產品時代的贏家大多是金融產品,這導致加密貨幣中的金融產品占主導地位。區塊鏈對金融經濟的關注過多,以至于從某種意義上說,加密基本上已經放棄了實體經濟。從產品的角度來說,關注整個行業的發展是極其重要的。加密貨幣必須發展成為一個高效的市場,人們可以輕松地使用加密貨幣購買服務和產品;也就是說,需將其用作各種易于使用和直觀的產品和服務的支付媒介,而不僅僅是用于金融投機。(Cointelegraph)[2021/10/9 20:16:47]

對此,Albert舉了兩個例子:

觀點:ETH是一種價值儲存:1月24日消息,Coindesk發推文稱,有以太坊專家指出,ETH與BTC不同,它不僅僅是一種價值轉移的資產,甚至可以說是一種價值存儲。[2021/1/24 13:19:24]

有原生代幣的DeFi項目。我認為他主要表達的意思是,有原生代幣的項目依靠其原生代幣來提供資金支持,而原生代幣的價格可能會受ETH價格的影響。這類項目本身就有可能持有很多ETH。

由持有大量ETH的組織或個人資助的DeFi項目。

調查過DeFi產業就會發現,Albert所說的基本上都是錯的。大多數DeFi項目沒有自己的原生代幣,而且是由外部風投機構資助的。

用一個指標來衡量的話,DeFiPulse上所列的前10個DeFi項目中:

4家有自己的原生代幣

8家獲得了風投wBTC、Bancor和Kyber)

1家由ConsenSys投資

這里還不包括USDT、USDC和Gemini等穩定幣——它們都是由風投機構和大型交易所投資的。

觀點:比特幣仍處于一種新資產類別的“誕生”階段:10月19日,宏觀投資者Dan Tapiero發布推文稱,距離比特幣成熟還為時尚早。比特幣仍處于一種新資產類別的“誕生”階段。而據其發布的Statista數據,只有7%的美國人使用過比特幣。[2020/10/19]

這么看來,DeFi不像是靠ETH持幣大戶撐起來的。Albert在吐槽這一點的時候,如果心里想的不是名單上列出的那幾家,那么到底是依據哪些公司和項目?

2.DeFi真的依賴于一小撮用戶之間形成的回環經濟嗎?

除了面臨與美國在線公司同樣的弊端之外,Albert還提出了一個更深層次的問題:DeFi在以太坊中的“自我指涉性”這么強會帶來危害嗎?

想要做杠桿的交易者是購買借貸產品的主力軍,他們通過這種方式從ETH持幣者手中借得ETH。有了這些金融服務和產品,用戶就可以接觸到各種基于ETH的資產并與之進行交互,其中一些資產除了投機之外用處不大。

觀點:加密交易量下降或因為投資者希望在第三季度結束前套現:盡管加密資產價格下跌和交易量下降可能是過去幾周的特點,但eToro加密資產分析師Simon Peters仍想提醒交易者長遠考慮。他表示:“值得注意的是,每一種代幣在2020年的表現都很積極,像以太坊和波場分別實現了160%和84%的增長。”他還表示,加密資產交易活動在9月份可能會有所下降,但與2019年相比仍有很大的上升趨勢。一份關于eToro月度交易數據的報告發現,盡管9月份出現了下滑,但比特幣、以太幣和XRP仍位居榜首。這三種資產連續第二個月成為該平臺最受歡迎的三種加密貨幣。Simon Peters解釋說,交易量(或許還有價格)的下降可能是因為投資者希望在第三季度結束前套現。他說:“過去幾個月,一些加密資產取得了一些異常的收益,投資者顯然希望從中獲利。然而,有理由對一些加密資產感到高興,特別是比特幣顯示出一些積極的鏈上指標。因此,如果投資者感到自己正迎來另一輪牛市,他們可能會在再次投資比特幣或其他加密資產之前先持有現金。”(Finance Magnates)[2020/10/5]

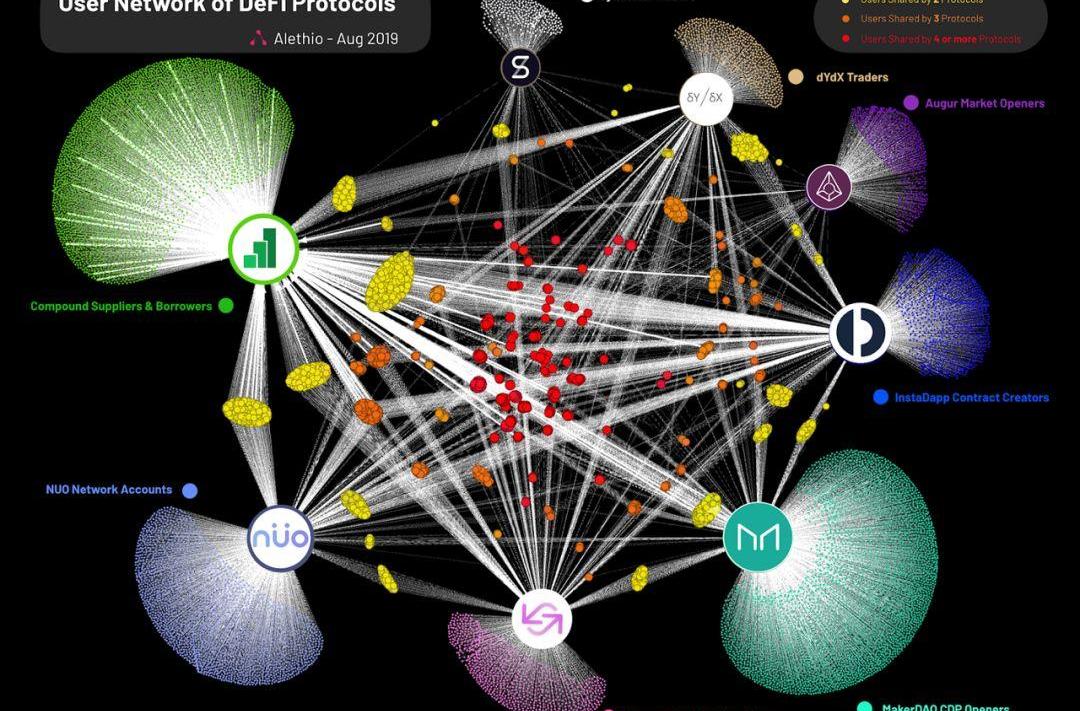

-來源:Alethio-

你是否將上述言論視為反DeFi的論調取決于你的參考標準。一方面,建立另一個全球金融系統,將閑置資金聚集起來,用于向世界范圍內的用戶提供金融服務——如此崇高的愿景確實很不現實。

另一方面,我們應該抱有什么樣的期待?以太坊是5年前誕生的,Dai目前只存在2年不到,DeFi這個概念也是去年才興起的。面對一個新興的金融系統,難道我們不應該期望它能先變成一種局部現象,同時建設好基礎設施和服務,然后再擴大其范圍嗎?即便如此,鑒于一定程度上的自我指涉性可以為ETH創造需求,這難道不是件好事嗎?

DeFi也并非真的完全局限于以太坊:例如,wBTC和tBTC就是將DeFi與比特幣結合,此外還有許多公司將以太坊與傳統金融系統連接起來(光是從上個月起至今就有三個例子)。從社會層面上來說,DeFi也與其他生態系統相結合:靠比特幣發家的Bitfinex公司就是使用的以太坊來進行代幣銷售。

《對鏈圈的一些思考》byFredWilson

Fred的這篇文章diss得沒那么狠,而且對以太坊評價不多。

Fred就提了一點:在以太坊上很難進行搭建,而且存在擴展性方面的挑戰,而且“許多開發者的注意力都分散到了其他地方。”

沒錯,以太坊的開發者體驗依然有待提高。這已經成為了以太坊社區的頭等大事,而且從今往后始終都會是如此。雖然就現有的軟件開發領域而言,在以太坊上的開發情況并不容樂觀,但是絕大多數智能合約平臺都搭建在以太坊上。別盲目相信我說的話——不妨問問那些嘗試在其他鏈上進行搭建的項目方,或是專門扶植區塊鏈創業公司的孵化器。

沒錯,一些開發者的注意力確實轉移到了其他平臺上。他們就應該這么做!對于任何企業家或開發者來說,沒有?經過仔細調查并弄清楚什么是最符合其需求的堆棧都是不負責任的。更何況有許多項目方對其區塊鏈的性能發表不實言論。

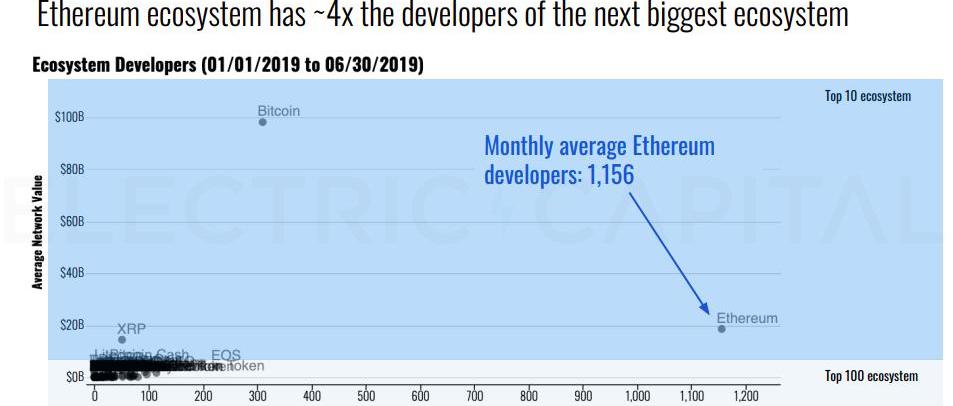

到目前為止,絕大多數開發者在投入金錢和時間進行投票之時,依然會選擇以太坊:

-來源:ElectricCapital-

就開發者的分布情況而言,以太坊依舊是鏈圈的IBM。隨著更多區塊鏈項目爭相上線并開始燒錢,以太坊生態系統可能會流失一些開發者。以太坊和其競爭者之間的差別在于,以太坊實際面臨開發者流失的風險。

問題的關鍵不在于是否有一些開發者在其他平臺上搭建,而在于是否有其他區塊鏈可以代替以太坊成為業內主流的智能合約平臺。我想知道Fred真的覺得這有可能實現嗎?要真能如此的話,還有必要特別指出來嗎?

以太坊確實面臨著可擴展性方面的挑戰,開發者和用戶都正在承受這種負面影響!至于這些挑戰是否能被克服,這取決于你對二層擴展技術的應用以及以太坊2.0進展的看法。本文就不展開陳述了。

Fred的這篇文章有意思的點,不在于他提出的那幾點顯而易見的擔憂,而在于他對以太坊的失望與他的其他言論所形成的奇怪對比。

例如,他在文章中有提到一點:“穩定幣...是一個亮點”。在推特上,我提到過,所有有用的穩定幣其實都是ERC20幣種,由此可見,那句話似乎與他唱衰以太坊的論調相悖。Fred又進一步說明了,他擔心的是穩定幣可能會“脫離”以太坊。

很多穩定幣最終可能會在其他鏈上發布另外的版本,但是很難想象為什么一個項目會放棄作為ERC20幣種所能獲得的資金、用戶、基礎設施、服務和流動性。在還沒有證據表明開發者和用戶正在放棄以太坊之前,穩定幣的成功不正是以太坊的一大優勢嗎?

令我好奇的是,Fred究竟發現了以太坊的?哪些?弱勢以及山寨幣的?哪些?優勢,這才促使他寫下這篇文章的。但是現在很難知道,他是怎么得出那些結論的。

如果以太坊真的一無是處的話,為什么還能撐起整個鏈圈?在Fred發布他的文章之后,而我正在伏案撰寫這篇文章之時,幣安宣布了發行錨定美元的穩定幣的計劃,Paxos也宣布了要發行以黃金背書的代幣。

這兩種穩定幣都將搭建在以太坊上。

注:我本人很看好以太坊。我合伙創辦并運行了兩家基于以太坊的公司:L4和?ETHGlobal,我還參與了以太坊基金會的一些項目。

感謝EricConner、RyanSeanAdams、EvanVanNess和其他人對本文的反饋。

原文鏈接:https://medium.com/@jjmstark/brief-responses-to-two-usv-ethereum-critiques-4f0ca7bd3066

作者:?JoshStark

翻譯&校對:?閔敏?&?阿劍

本文由作者授權EthFans翻譯及再出版。

周三社交媒體巨頭Facebook的區塊鏈主管DavidMarcus發文,闡述了其對貨幣價值體系的理解和Libra的作用.

1900/1/1 0:00:00據Cointelegraph消息,洲際交易所集團發起的加密貨幣衍生品交易所Bakkt正式開始運營,其發言人表示,實物交割比特幣期貨合約交易市場于美東時間9月22日晚8時正式開始運營.

1900/1/1 0:00:00根據9月6日的CoinMarketCap數據顯示,比特幣市值占比全部加密貨幣總市值已經突破71%,再創今年新高,市值總額超過1900億美元,幣王寶座名副其實.

1900/1/1 0:00:00成功的投機者必須學習三點:入場時機——什么時候入場,就像是利弗莫爾的密友、棕櫚灘賭場老板艾德·布拉德利經常說的:“什么時候持有,什么時候收手.

1900/1/1 0:00:00ETH跌至兩個月低點,MakerDAO和Compound上頭寸面臨清算風險:3月10日消息,在ETH一度暴跌至兩個月低點1373美元后,幾個鏈上頭寸面臨被清算的風險.

1900/1/1 0:00:00雖然加密資產的主要用例仍然是投機,但我不認為這是一件壞事。投機是傳統金融市場發展的一個關鍵驅動力,并在今天繼續發揮著重要作用。最重要的是,投機者提供流動性,讓參與者更容易進入或退出市場.

1900/1/1 0:00:00