BTC/HKD-0.06%

BTC/HKD-0.06% ETH/HKD-0.72%

ETH/HKD-0.72% LTC/HKD-0.3%

LTC/HKD-0.3% ADA/HKD-1.76%

ADA/HKD-1.76% SOL/HKD+0.43%

SOL/HKD+0.43% XRP/HKD-1.08%

XRP/HKD-1.08%過去的9月份,整個數字貨幣市場經歷了較大幅的行情波動,由于Staking平臺具有周期性的鎖倉機制,導致讓不少投資者遭受了較大的資產損失。同樣的影響,也波及到了大部分DeFi鎖倉平臺。根據DAppTotal.com數據顯示,僅9月份,DeFi鎖倉價值最高達到12.8億美元,最低降至9.77億美元的大幅震蕩,受此影響,借貸市場龍頭平臺MakerDAO接連降低利率,以刺激市場正常的借貸需求。

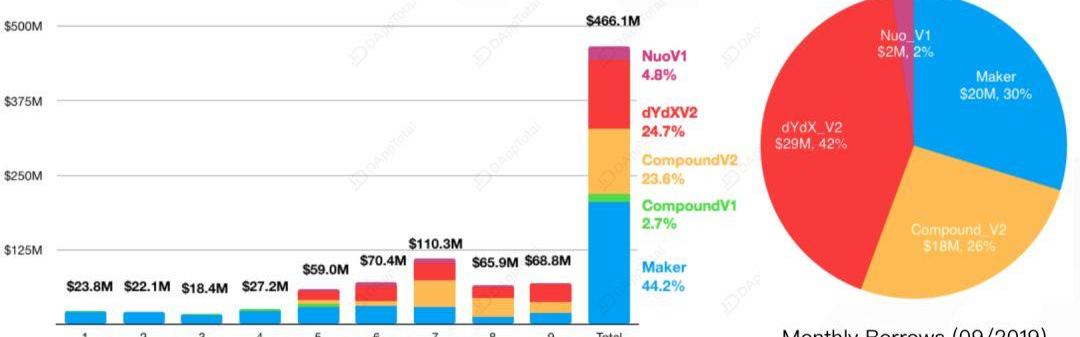

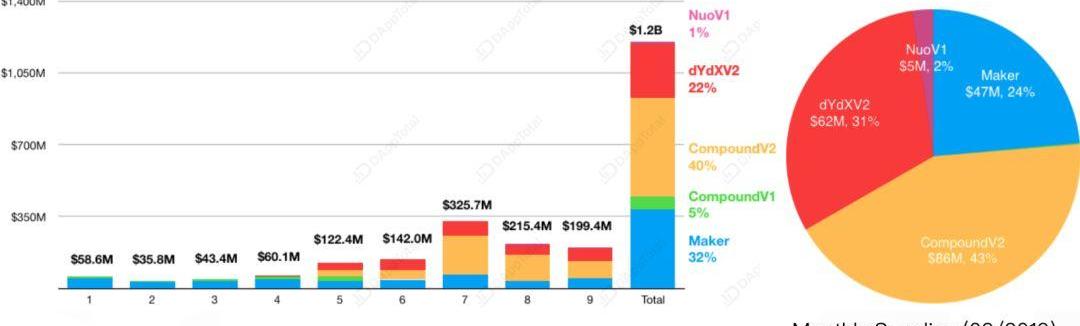

DAppTotal針對5個主流的借貸產品,包括Maker、Compound_V1、Compound_V2、dYdX、Nuo的鏈上數據進行深度分析發現:

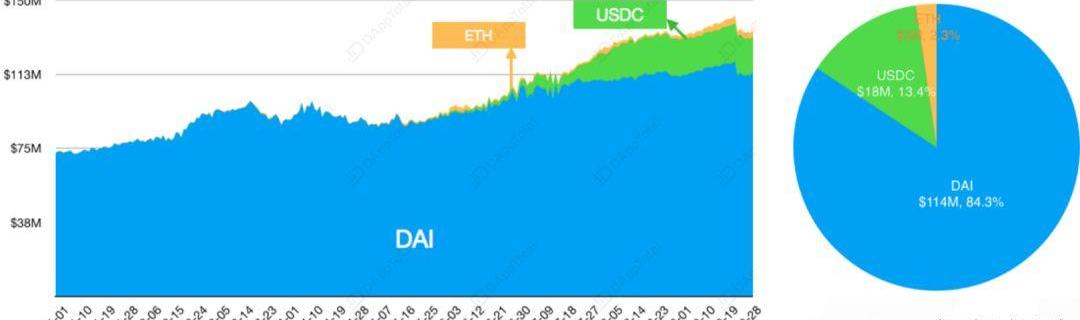

9月份借出資產總計為6,880萬美元,環比8月份小幅增長4.4%;借入資產總計為1.99億美元,環比8月份小幅縮減7.4%;未償還貸款資產總計1.35億美元,其中?DAI?包含1.14億美元,占比84.3%,USDC?有1,800萬美元,占比13.4%。

Shapeshift創始人:DeFi已經解決了山寨幣的監管清晰度問題:金色財經報道,Shapeshift創始人兼比特幣長期倡導者Erik Voorhees認為,DeFi已經解決了監管明確性問題,禁止人們擁有或交易大多數加密貨幣。Voorhees表示,DeFi本質上是“無需許可”的,這意味著如果人們想要交易和擁有未在中心化交易所上市的山寨幣,他們可以轉向去中心化協議。DeFi協議不需要明確的監管或運營許可,除了將DeFi相關交易定為非法之外,政府幾乎無能為力進行干預。[2023/7/2 22:13:12]

Gadze Finance推出2500萬美元的DeFi加密貨幣基金:10月18日消息,前首席執行官Mike Silagadz和Andrew McGrathe創立的新金融科技初創公司Gadze Finance推出了一個專注于DeFi的加密基金,最初管理著2500萬美元,未來六個月將增至1億美元。Gadze Finance位于開曼群島并在此運營,旨在實現安全加密投資策略的民主化。(Hedge Week)[2021/10/18 20:37:43]

聚幣Jubi DeFi已于2月15日20:00開啟HFI一鍵挖礦:聚幣Jubi DeFi新金融板塊已于2021年2月15日20:00(UTC+8)開啟HFI的一鍵挖礦,用戶使用JT、HT、BTC、USDT、ETH即可單幣種無損挖礦HFI,平臺將承擔由于交易及鏈上費用帶來的磨損。

HFI(HecoFi)是一個基于火幣生態鏈Heco的去中心化聚合挖礦平臺,為用戶甄選heco鏈上安全高收益的挖礦項目。[2021/2/15 19:49:58]

?????

T網(Tokencan)設立Defi和NFT交易專區:據官方消息,2020年9月1日,T網(Tokencan)設立Defi和NFT交易專區。接下來會持續上線熱門優質Defi項目和挖掘優質NFT項目。

據了解,在Defi方面,T網除了開設專區,還成立由經濟模型設計專家彭松牽頭的Defi研究小組,設立了Defi專項技術組和Defi孵化器,為開放金融的實現添磚加瓦。

在NFT方面,T網是首家專注NFT領域的交易所,這和T網團隊在藝術品交易領域、游戲領域、產權交易領域的人才和經驗儲備密不可分。T網是一個有3年歷史的交易所,業務板塊豐富,可以為項目方提供綜合的服務,為中介機構提供多重盈利機會。T網下設MIsscoin項目孵化器、Mr.game游戲平臺、礦業商城、實名區塊鏈等項目可合作場景。2020年T網發展快速,尤其是韓國和日本市場,越南和馬來西亞市場也已經啟動,包括臺灣,海外市場的活躍度達到80%。[2020/9/1]

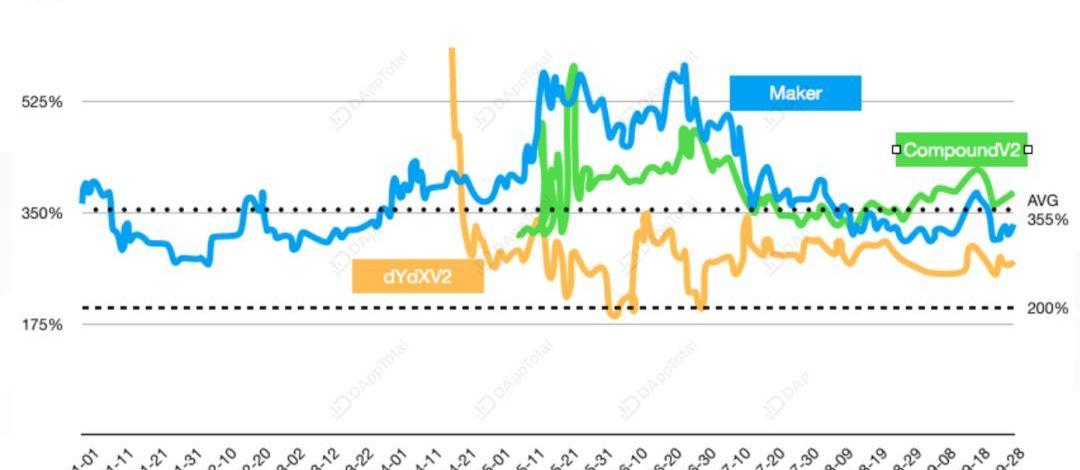

一、借貸平臺借款利率趨于一致,套利空間縮小

自08月份以來,Maker的借款利率從20.5%的高點,經過了5次調整,并于09月底調整至10.5%,而且最新一輪至8.5%的投票也已經開始。有趣的是,如下圖數據所示,在?Maker連續下調借款利率的同時,CompoundV2、dYdX_V2的借款利率和Maker?逐漸趨于相近,不難看出,Maker作為DeFi借貸市場的“中央銀行”,對借貸市場其他“商業銀行”的市場調節作用有所顯現。

(圖示4:借貸平臺利率變化情況)

回看07月份Maker利率高位時的市場情況,Compound和dYdX的利率和Maker存在較大差距,敏銳的投資者就看到了當中存在的套利空間。一種可能,用戶會選擇從Compound等平臺借出DAI然后還至Maker等于以較低成本歸還了DAI,還有一種可能,用戶會選擇從Maker借出DAI然后放進存款利率較高的Compound實現套利。不過,隨著Maker的連續下調利率,三個平臺的利率差也逐漸縮小,這對用戶而言,可套利空間也越來越小。

二、借貸市場資金使用率較低,易受行情波動影響

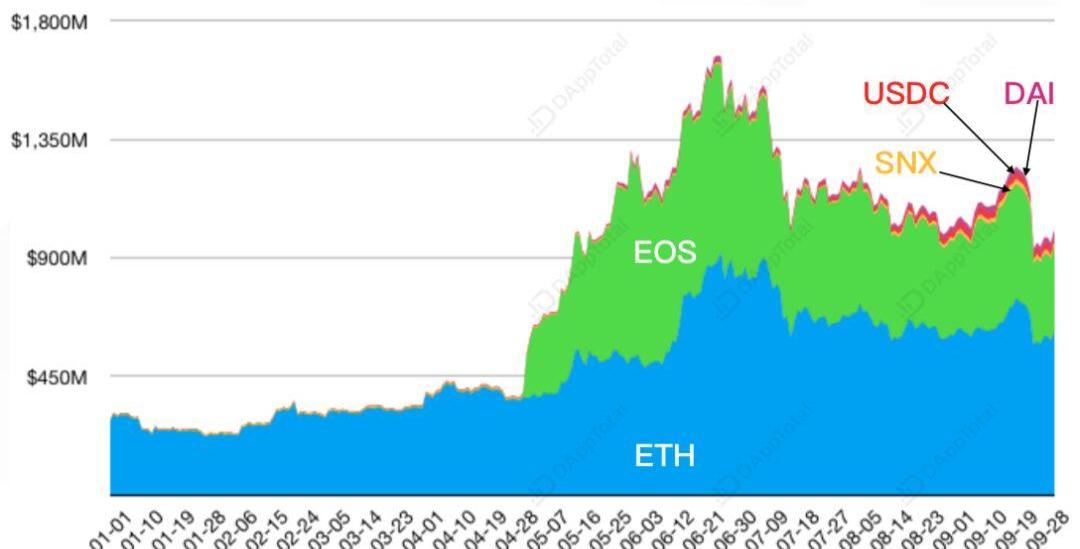

據DAppTotal數據顯示,在所有已鎖倉數字資產當中,ETH有6.21億美元,占總鎖倉價值的61.6%,是目前DeFi平臺中最大的鎖倉資產。這樣一來,在經歷行情大跌的情況下,整體市場鎖倉價值相應出現大幅波動,嚴重時會導致部分用戶資不抵債,造成大量清算訂單情況。

09月25日當天,僅Maker?單一平臺就產生了632萬美元的清算訂單,這無疑會給參與抵押借貸的用戶帶來較大的壓力。通常情況下,為了減少行情波動產生的直接影響,借貸平臺都會以較高的資產抵押率來保證平臺的健康運轉。如下圖數據顯示,DeFi借貸平臺的抵押率平均值在355%左右,這固然會給借貸平臺帶來一定的穩定性保障,但側面也看也難免存在用戶資產使用率較低的問題。

顯然,要提升整體DeFi?借貸市場的資金使用效率,就得做好對沖行情波動風險的應對機制,目前行業在做兩方面的努力:

1、做多抵押資產,通過更多價值數字資產的加入來降低單一資產波動造成的影響,Maker上線多抵押DAI的用意正是如此;2、做流通性橋接,前不久InstaDApp完成了一輪融資且上線了Bridge橋接產品,目的正是為了提高借貸平臺之間的流動性,進而通過市場自有的調節機制來實現相對穩定。

來源:DAppTotal

對于區塊鏈領域大多數人來說,可能很少有人知道邊緣計算,但是我們卻不得不承認,邊緣計算可能未來將會得到很大方面的應用,也是一個不容忽視的技術,隨著人工智能和物聯網的發展.

1900/1/1 0:00:00摘要:目前主力控盤力度較強,消息面利好利空皆有,市場不確定性較大。剛剛市場上演多空雙爆,短時下行放量后有反彈上行的可能.

1900/1/1 0:00:0010月12日至13日,“2019CCF區塊鏈技術大會”在成都正式開幕。本次大會由中國計算機學會主辦,并邀請了近百位來自高校、產業界、金融機構、政府以及國內外區塊鏈領域的知名專家,包括中國工程院院.

1900/1/1 0:00:00QUICKTAKE ??The?Block共分析了31個暗網市場,其中約93%支持比特幣交易??每個暗網支持的加密貨幣種類平均約為2.4個??暗網選擇最多的加密貨幣是:比特幣、門羅幣和萊特幣暗網.

1900/1/1 0:00:00由約翰·穆勒引出的交易方程式,是目前加密圈里最流行的估值模型。這個方程式是一個恒等式: MV=PQ 其中, M=貨幣供應量(MoneySupply),為一定時期流通中的貨幣的平均數量;V=貨幣流.

1900/1/1 0:00:00文|互鏈脈搏·梁山花榮 互鏈脈搏按:Bakkt上線雖然沒能引爆新一輪牛市,但對加密貨幣期貨合約市場的影響意義深遠.

1900/1/1 0:00:00