BTC/HKD+0.65%

BTC/HKD+0.65% ETH/HKD+0.41%

ETH/HKD+0.41% LTC/HKD+0.63%

LTC/HKD+0.63% ADA/HKD+0.29%

ADA/HKD+0.29% SOL/HKD-0.05%

SOL/HKD-0.05% XRP/HKD+1%

XRP/HKD+1%作者:TheBlockCrypto

編譯:LeftOfCenter

批注:LeftOfCenter、小毛哥MAO、潘致雄

來源:鏈聞

2019年大半年已過去,區塊鏈媒體TheBlockCrypto總結了過去大半年加密貨幣行業出現的一些現象級事件,以及一些正在潛移默化中發生的微觀趨勢,鏈聞特此編譯,我們的三位編輯LeftOfCenter、小毛哥MAO、潘致雄也對感興趣的部分進行了補充,希望能為各位加密貨幣的建設者們提供一些指引,雖說現在行情不好,但趨勢中蘊含著機會。

1、支付交易無法滿足加密貨幣產業日益多樣化的銀行業務需求,比如即時支付網絡,SEN和Signet等和托管服務

1、銀行開始提供加密操作服務

隨著加密貨幣行業的成熟,很多銀行開始提供加密友好業務,在以下提供加密貨幣操作服務的銀行清單中,加密友好型銀行平均總資產達52億美元,中位數為16億美元。其中有三分之一的加密貨幣友好型銀行提供托管作為補充業務。

LeftOfCenter:挑戰者銀行(ChallengerBank)?了解一下。

小毛哥MAO:中國的大型國有銀行其實可以說是偏向「加密友好型銀行」:2018年福布斯?公布?的全球探索區塊鏈的50大上市公司榜單中,中國三家銀行都躋身前五,工行第一,建行第二;時任中國人民銀行行長的周小川在2014年就曾考慮央行支持的數字貨幣項目,中國即將發行央行數字貨幣也是板上釘釘的事情;中國建設銀行于本月初?推出?BCTrade2.0區塊鏈貿易金融平臺時,其信息總監就在發布會中表態「主動布局區塊鏈技術、探索區塊鏈的應用場景,是新技術推動者的使命和責任」。

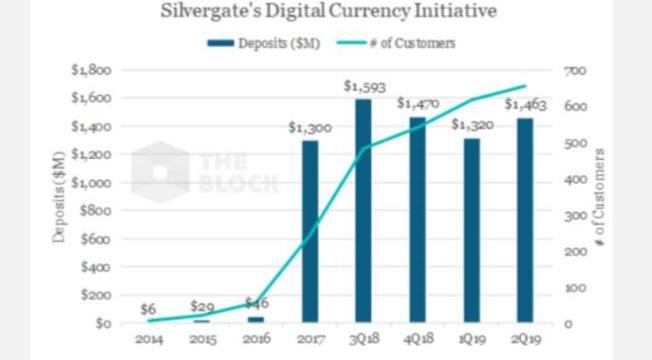

2、銀門銀行(SilvergateBank)數字貨幣存款回升

連續兩個季度下降之后,與加密貨幣相關的客戶存款在19年第二季度發生了變化。Silvergate客戶增長了6%,達到655個,數字貨幣計劃存款增加了1.44億美元,達到15億美元。

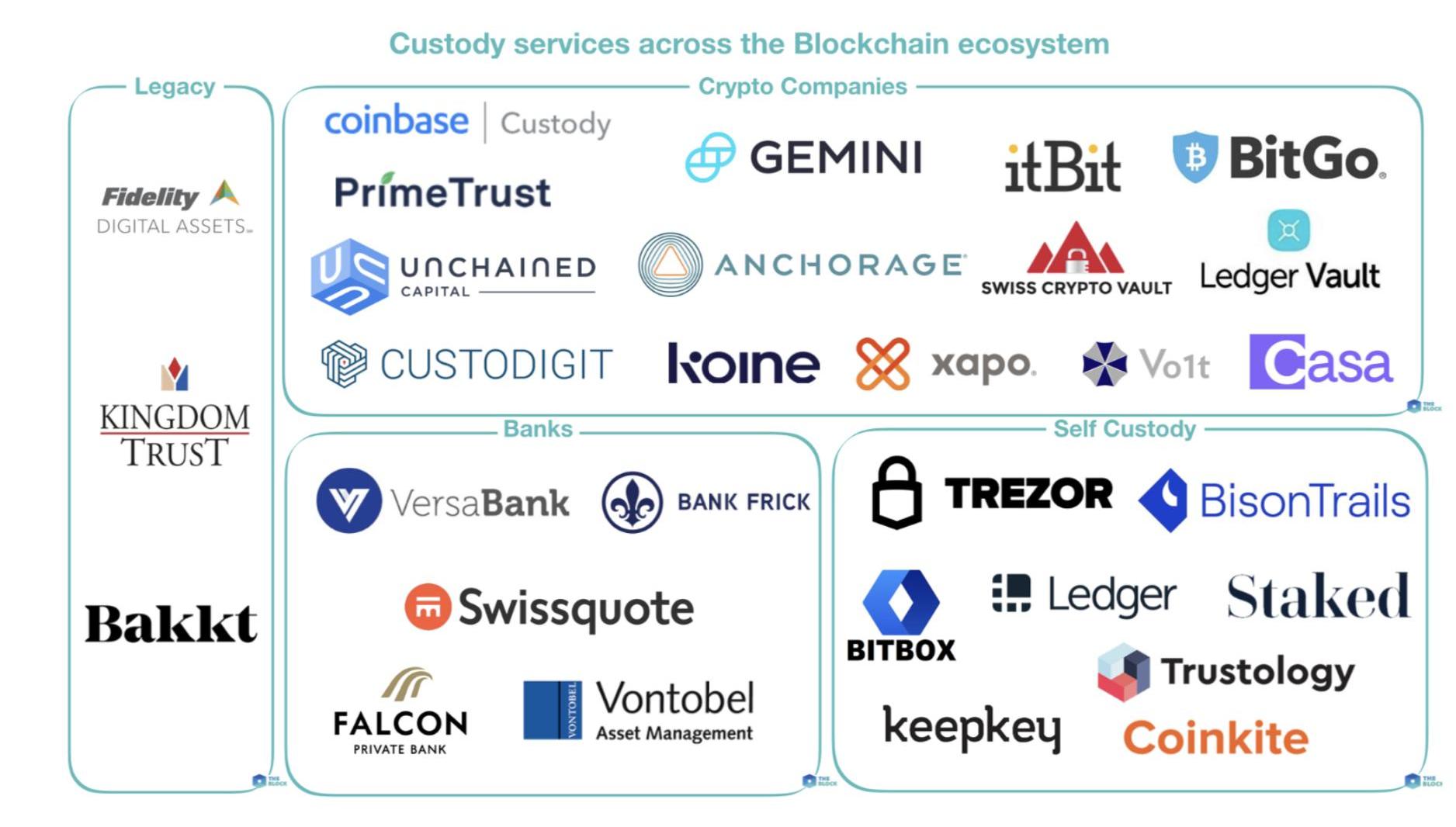

3、整個區塊鏈生態系統中托管服務圖譜

隨著加密貨幣行業逐漸成熟,散戶消費者需要選擇需要合規托管解決方案的投資基金,加密貨幣托管服務也在繼續增加,很多加密企業、傳統金融公司甚至銀行都開始提供安全解決方案,以下29家公司,分屬于4種不同的托管服務解決方案,分別是加密公司、銀行、老牌托管機構和自托管

交易員:ETH/BTC將現黃金十字,系2018年年中以來首次牛市趨勢:加密貨幣交易員Josh Olszewicz表示,以太坊的表現將開始超過比特幣,原因是其看漲的技術前景和以太坊2.0的熱度。

Olszewicz發推稱,ETH/BTC的價格將在兩日圖表上出現一個黃金十字。

注:當50日移動均線高于200日移動均線時,黃金十字就會出現。盡管黃金十字通常被視為滯后指標,但它可以幫助交易員發現關鍵的市場逆轉。此外,Olszewicz預計Ichimoku cloud指標將顯示ETH/BTC交易對自2018年年中以來的首次牛市趨勢。(U.Today)[2020/6/8]

2、STO生態發展緩慢,缺乏代幣選擇、交易量和基礎設施的建設

小毛哥MAO:STO是非常有前景的市場之一,如今發展放緩的原因之一就是合規因素,期待看到STO在相關法規和監管在不斷完善后有所突破。

3、盡管IEO只是比ICO有略有改善,但2019年發生的事情告訴我們,只要能賺錢,不管項目有多糟糕,投資者也會進行投資

1、IEO模式雖然不可持續,但幣安曾靠它突出重圍

首次交易所發行模式,是指由交易所發起的首次代幣募資活動,IEO是2019年熱門玩法,與ICO不同,IEO項目出售的代幣額度相對較小,且硬頂上限為1000萬美元。今年初,幣安交易所通過BinanceLaunchpad炒熱了這種模式,自此以來,大約有180個項目通過IEO籌集了資金。盡管過去四個月交易所代幣市值下降了43%,但與年初相比,交易所代幣的市值仍增長了255%。

數據顯示,IEO代幣無法長期維持價值。最大化利潤化的理性策略是,只投資頂級交易所發起的IEO項目,但并不長期持有該代幣。

2、ICO泡沫:至少89%的ICO項目處于虧損狀態

相關數據集?顯示,每個ICO項目平均籌集了3,620萬美元,該數據中位數是1800萬美元。總共籌集了近140億美元。

就美元而言,評估的ICO項目中,只有10.8%獲得正收益,只有7.7%的表現優于比特幣。

LeftOfCenter:只要利潤給得多,地球也能翹起來。

小毛哥MAO:很多IEO標的項目就是為了趕上這波潮流而粗制濫造的產物,這也是該模式無法持續的原罪之一。

4、現貨交易市場變得過于擁擠,已經開始整合。2019年,很多加密交易所紛紛加入期貨和衍生品市場,搶奪BitMEX的霸主地位

報告:2019年全球區塊鏈支出約29億美元:火幣研究院發布全球區塊鏈產業發展全景(2019-2020年度)報告。報告指出: 1.2019年全球區塊鏈支出約29億美元,美國規模第一(39%),其次西歐(24.4%)、中國(11.2%)、亞太(8.1%)和中東歐(5.2%)。 2.全球投融資趨于理性,全年投資筆數較去年變化不大,但規模($37億)下降27.9%;美國規模占比最大(40%),中國次之(15%)。 3.全球專利申請指數增長,現有專利2.2萬件,中國占比63%顯著領先。 4.國內30多個省市地區發布政策開展區塊鏈布局;各地已成立區塊鏈產業園38家。 5.中國區塊鏈企業近2.8萬家(多為中小企業),但投入生產環節的比例僅3.6%。[2020/2/28]

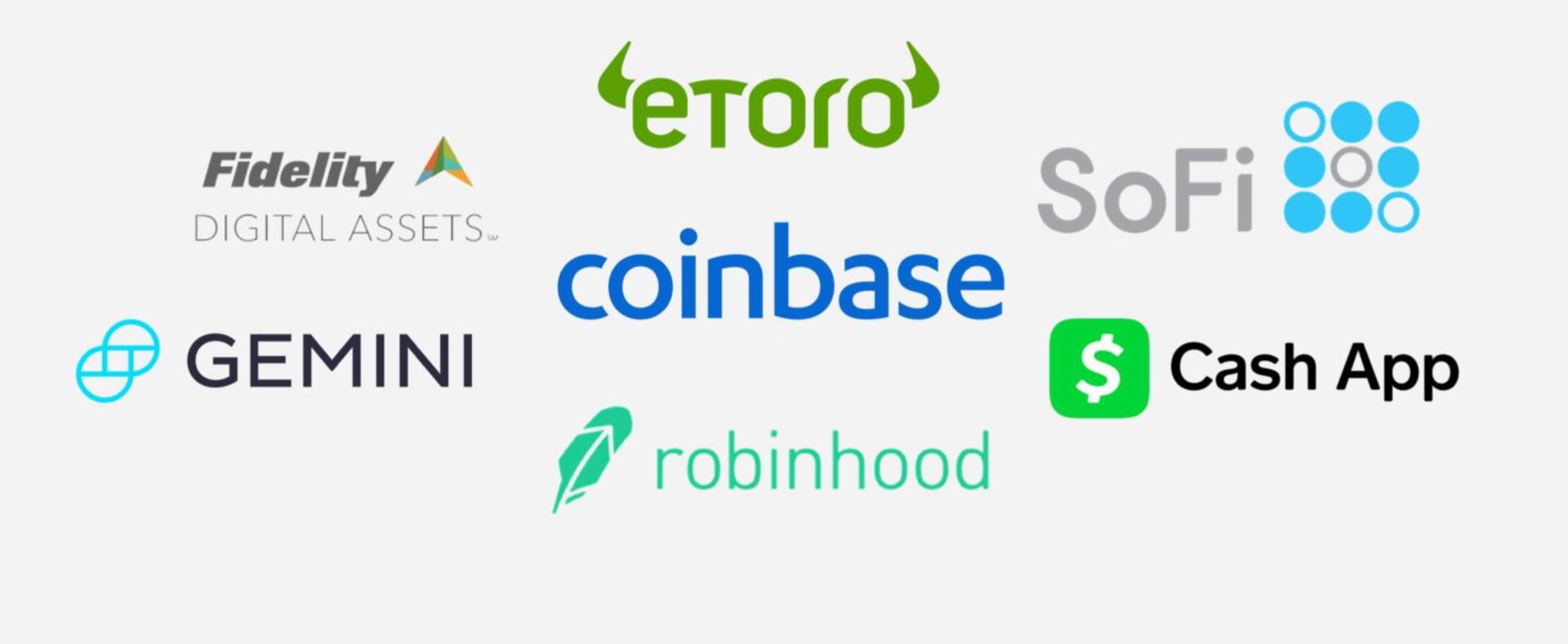

散戶投資者購買加密貨幣的渠道逐漸增加,包括SoFi、移動支付公司Square旗下應用CashApp和eToro等。

2019年9月26日,投資應用提供商SoFi已上線加密貨幣交易?服務,將為80萬用戶提供該服務。該服務通過單獨實體「SoFiDigitalAssets,LLC」提供,每筆交易最小訂單金額為10美元,每人每天最大訂單金額為50,000美元,SoFi對加密交易收取最高1.25%的費用。

隨著比特幣價格波動逐漸變緩,比特幣的衍生品交易呈爆發式增長。數據追蹤公司Skew和BitcoinTradeVolume.com估計,每天交易的衍生品數量為50億至100億美元,超過比特幣現貨量的10至18倍。占主導地位的主要是亞洲交易所,比如BitMex和Binance,支持比特幣和一些小幣種的期貨合約,并提供超過100倍的杠桿和永續合約。

2019年,很多加密交易所紛紛加入期貨和衍生品市場,搶奪BitMEX的霸主地位。全球最大加密貨幣交易所幣安在一個多月前推出了期貨,目前已有34,000多名注冊用戶,期貨規模達每天約5億美元。10月18日,幣安提供125倍的杠桿。此外,還有越來越多的新加入者涌入,10月18日,總部位于波士頓的CircleInternetFinancialLtd.宣布將分拆18個月前收購的交易所Poloniex,將Poloniex交給一家名為「PoloDigitalAssets,Ltd」的亞洲公司支持并運營,此后Poloniex將聚焦于國際市場業務,服務于美國以外的國際客戶,以自由提供衍生品服務。

LeftOfCenter:CoinbasePro最近更新了手續費結構,提高了散戶手續費,降低了大戶和機構的費用,對散戶是越來越不友好了。

動態 | 德勤報告:2019年大型企業高管對區塊鏈技術的興趣普遍增加:德勤(Deloitte)于2019年對大型組織高管對區塊鏈的看法進行了調查。數據表明,對基于區塊鏈技術的興趣普遍在增加。德勤的年度調查共對來自12個國家和地區(包括中國、美國、日本等)的1386名大型企業高管進行了調查,83%的參與者回應說,他們已經看到了區塊鏈引人注目的用例,這一比例比去年增加了9%;有77%的高管認為,如果不采用區塊鏈技術,他們將失去競爭優勢,在2018年這一比例為68%;還有53%的人回應稱,區塊鏈技術已經成為他們各自組織今年的一個關鍵優先事項,這一比例比去年增加了10%。(Crypto Potato)[2019/12/10]

潘致雄:當比特幣價格不再暴漲暴跌,投資者就更需要杠桿來獲得更高的潛在收益。

5、比特幣價格最近上漲了300%,然而最新牛市并不是由散戶推動。數據顯示,這次牛市中,幾乎沒有新的散戶加入

1、今年7月份比特幣上漲至1.3萬美金并非由散戶推動

對網絡訪問量數據分析表明,今年7月份比特幣價格上漲至1.3萬美金并不是由新入場的散戶推動導致。

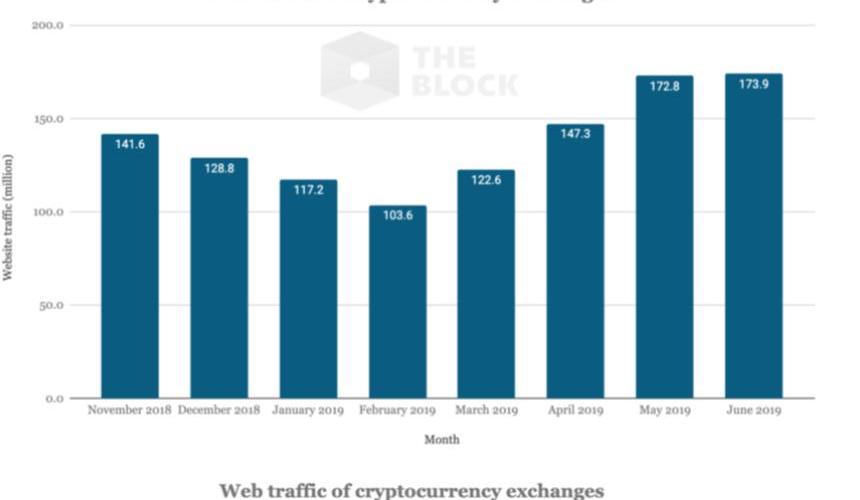

2、今年6月,加密貨幣交易所網絡訪問量達到1.74億次訪問

今年6月份,加密貨幣交易所訪問總量達到1.74億次,這與之前的一個月基本持平。然而,自2月以來,比特幣價格上漲了250%以上,而加密貨幣交易流量只增長了約68%

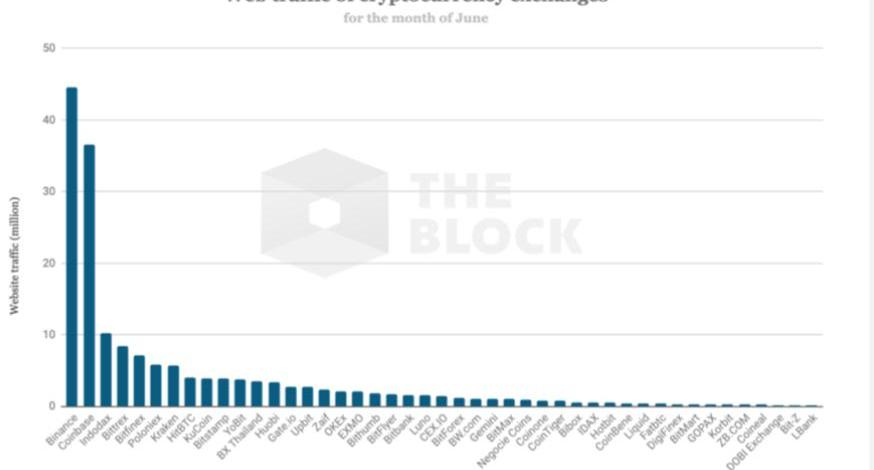

6月,網站流量中,幣安訪客人數最多,接近4,500萬,Coinbase位居第二,為3650萬。剩下的其他大部分交易所訪問量均不足1000萬。Bitwise發布的10大真實交易量的交易所占據了6月份交易所網絡總流量的66%,在Bitwise審核的交易所之外,6月交易量較大的交易所還有Indodax、HitBTC、KuCoin、YoBit和BXThailand。

單個交易所6月份網站流量

潘致雄:其實大部分人只是在圈內自High。到底哪個應用領域才可以打開加密貨幣世界與現實世界的快速通道呢?IoT、DeFi、游戲、支付系統?一直在嘗試,一直沒結論。

6、爭奪穩定幣市場份額,無論是公司還是國家,都開始布局數字貨幣

動態 | 深大通發布2018年業績快報,三項區塊鏈專利申請已正式受理:據e公司消息,4月14日,深大通披露2018年度業績快報及2019年一季度業績預告。關于區塊鏈業務,深大通表示公司三項區塊鏈專利已正式接到國家知識產權局發放的《專利申請受理通知書》。根據《區塊鏈信息服務管理規定》,公司向國家互聯網信息辦公室發起的備案申請也已經正式被受理。[2019/4/15]

1、Libra

社交媒體巨頭Facebook宣布將要發行穩定幣Libra,并引發各國監管部門的關注,目前已舉辦3場聽證會。

2、國家層面開始布局數字貨幣

中國央行CBDC即將發行數字貨幣,英格蘭銀行行長MarkCarney呼吁使用有助于擺脫美元匯率的「合成霸權貨幣」。

3、企業背書的穩定幣

摩根大通宣布將推出一種名為JPMCoin的穩定幣,代表賬戶中持有的美元。實際上,JPMCoin不僅僅是穩定幣,還是一種結算代幣,將用于在摩根大通客戶之間結算付款。此外,總富國銀行也beaus正在開發一種與美元掛鉤的穩定幣,該穩定幣將在該公司的第一個區塊鏈平臺上運行。

小毛哥MAO:Libra讓我們看到如今想要在大型公司或者國家層面去做一件可能帶來變革的事情是多么艱難。很多人并沒有意識到中國即將發行央行數字貨幣是多么難能可貴,也難怪Facebook的小扎在質詢中一直在拿中國說事。區塊鏈市場擁有大量早期信仰者,卻遲遲沒辦法撼動主流市場,央行推出數字貨幣對主流市場接受加密貨幣無疑是一件利好。

7、借貸市場的發展:主要通過比特幣托管和DeFi服務提供的非托管解決方案

8、行業資金分布的變化:并購放緩,投資分布在多個垂直領域,更加多樣化

1、投資規模放緩

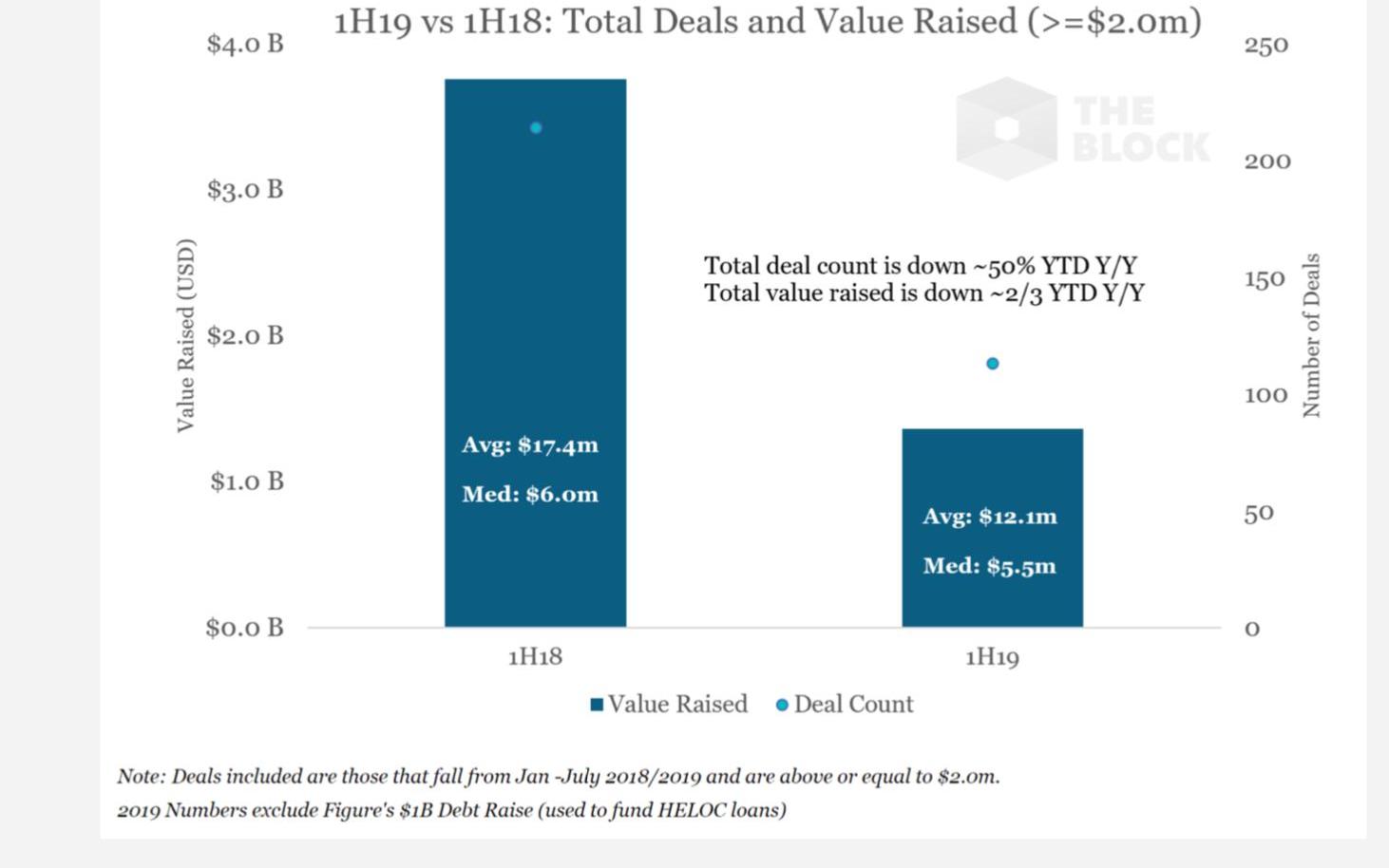

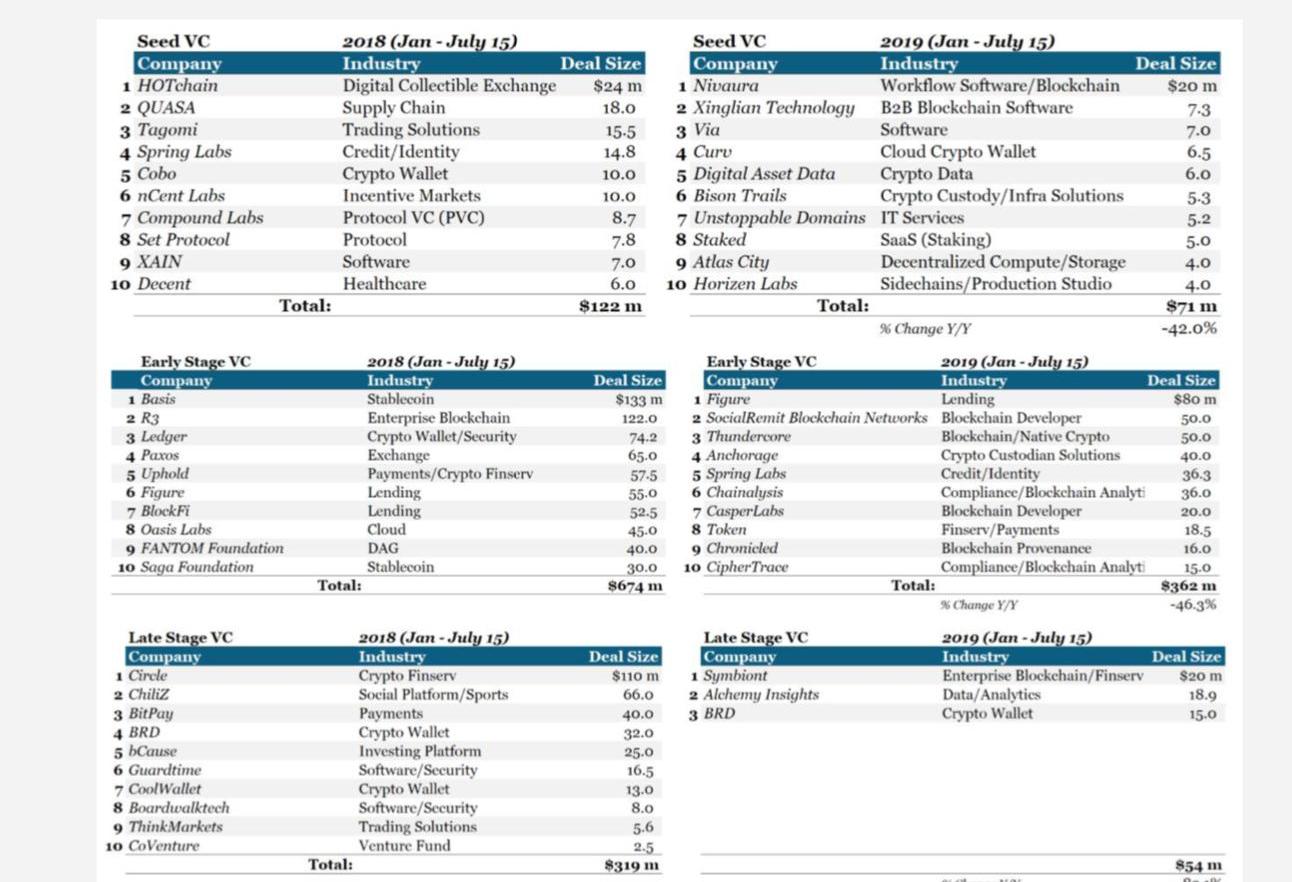

加密和區塊鏈2019年年中:融資規模同比下降2/3,融資數目下跌50%。

數據顯示,2018年年中數據顯示,平均融資規模為1740萬美金,中位數為600萬美金,而在2019年同期,平均融資規模為1210萬美金,中位數為550萬美金,融資規模同比下降2/3,總筆數下跌50%。

動態 | 《中國區域創新指數報告(2018)》:區塊鏈掀起區域創新競爭新浪潮:據四川縣域經濟網消息,《中國區域創新指數報告(2018)》在成都發布。《報告》推出了區塊鏈發展趨勢的分報告,分報告總結了區塊鏈呈現出“新技術”導向“新秩序”、橫向競爭與縱深擴張并存的特征,并由此掀起區域創新競爭新浪潮。創新領先的創新元在區塊鏈產業發展政策、人才聚集 、產業基金、創新企業等方面也更具優勢,區塊鏈成正為區域創新競跑的“新賽道”。[2018/12/29]

2、2019年并購放緩

2018年后期風險投資規模為3.19億美金,與2018年同期相比,2019年的后期風險投資數目只有3筆,資產規模為5400萬美金,下跌幅度達83.1%。

9、穩定幣交易量出現傾斜,USDT供需重心偏向以太坊網絡

7月30日,ERC20版本的USDT達交易量達3.8億美元,占據市場主導地位。以太坊上USDT穩定幣交易量的激增對包括比特幣在內的整個加密貨幣市場都產生廣泛影響,

這意味著,為交易媒介而生的交易有可能會受限于各種錨定法幣的資產。對于任何意欲爭奪交易媒介地位的通貨緊縮的加密貨幣來說,想要和波動性小的貨幣競爭都不是易事。

LeftOfCenter:換一個角度看,這難道不是一種將法幣資產納入到去中心化系統的方式嗎?

10、新興復雜金融產品的出現,現有金融系統的可信替代方案

1、以太坊移動錢包生態

開發人員希望,在下一個采用周期中,需求主要由被動投機以外的真正應用所推動。而以太坊移動錢包市場的持續擴展,為下一個采用周期奠定了重要基礎。

2、開放金融價值主張

思考開放金融的價值主張的方法之一應結合以下屬性:1)無需許可;2)透明度;3)流動性

TheYieldProtocol,是由Paradigm的一位研究伙伴提出了一個在以太坊區塊鏈上發行高擔保零息債券的框架,全球最大的加密貨幣投資基金之一的DanRobinson就此發表了一篇論文,描述了在以太坊上發行現金和實物結算的零息債券的新框架——收益率協議(YieldProtocol),使用它可基于某種目標資產在未來某個特定日期的價格執行結算,并由另一種資產提供抵押擔保生成代幣yToken。

3、在開放金融領域中出現的一些新興復雜的金融產品

1)DIPOR:開放式金融版的LIBOR

LIBOR,即倫敦銀行間同業拆借利率,它是全球主要銀行在國際銀行間市場相互借貸的基準利率。它也是全球利息費率相關產品的基礎:包括貸款、債券、利率掉期、抵押債券等。隨著基于區塊鏈的開放式金融的發展,借貸、利率互換、總回報掉期等需求開始激增,因此類似的開放式金融市場驅動的基準利率的出現變得越來越必要。DIPOR,作為開放式金融版的LIBOR,是特定加密貨幣的加權平均借貸利率的鏈上預測。在理想情況下,DIPOR通過計算各個特定的加密幣借貸平臺費率,為市場不同的群體提供合適的費率參考。

2)Balancer:多維度自動做市商

Balancer系統由眾多的公共和私人流動性池組成,可以支持最多「n」個資產,并且不受統一的計價器約束

3)dYdX:非托管保證金交易協議

4)RainbowNetwork:鏈下合成資產去中心化交易所

5)NexusMutual:會員制保險替代方案

6)基于穩定幣DAI的各種衍生品

7)SetProtocol:抽象化一攬子代幣的解決方案。

11、Web2.0的應用開始涌現,比如移動錢包+法幣入金渠道的出現,讓UI/UX方面得到了極大改進

10月16日,區塊鏈支付提供商Wyre推出Widget工具,該工具支持使用ApplePay和GooglePay購買加密貨幣,讓發送加密貨幣變得像發送iMessage一樣簡單。

潘致雄:比這些項目做的更激進的是剛剛發布的Escher,通過接入的支付網絡Zelle和清算服務ACH,直接打通了美元和閃電網絡的兌換通道,因為閃電網絡才是支付場景的基礎設施。

12、各種基于比特幣的服務和解決方案層出不窮,比如VeriBlock采用了一種極富「創意」的方式繼承了比特幣的安全性

1、Veriblock利用比特幣區塊鏈以保護替代網絡

作為最安全的區塊鏈網絡之一,比特幣的區塊空間是最有價值的。正因為其高度的安全價值,導致一些企業尋求一些奇巧方法,比如通過?OP_RETURN?腳本語言讓比特幣充當數據存儲庫的角色。VeriBlock就是其中之一,通過使用?OP_RETURN?腳本和比特幣區塊鏈,讓比特幣區塊鏈為另一個區塊鏈提供安全性,并在此過程中繼承了比特幣的安全性。

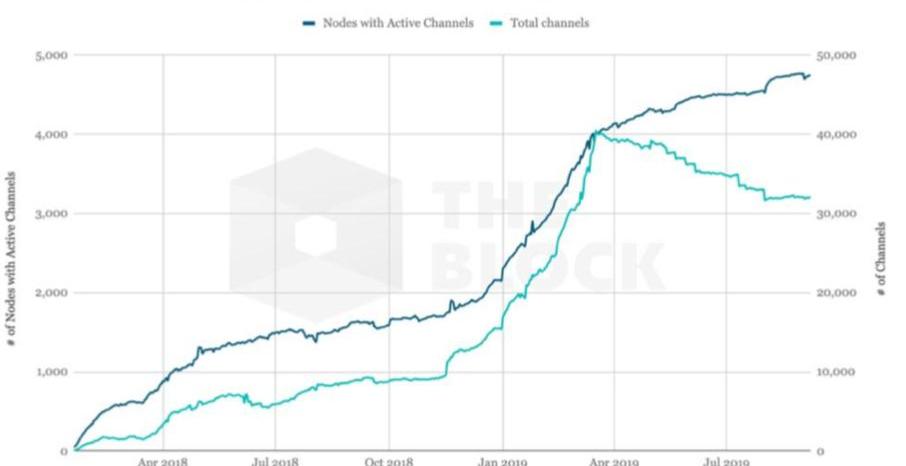

2、雖然閃電網絡發展迅速,變得更加去中心化,但單個實體控制了接近61%的網絡容量

在主網上線以來不到20個月,閃電網絡目前共有32,200個通道,4,800個活躍通道節點,承載價值總量為860萬美元。從2019年1月到2019年4月,節點的增長最為迅速,這可能與NodeLauncher的以及Casa的硬件LightningNode的發布有關,使得非技術用戶運行一個節點變得更加容易。

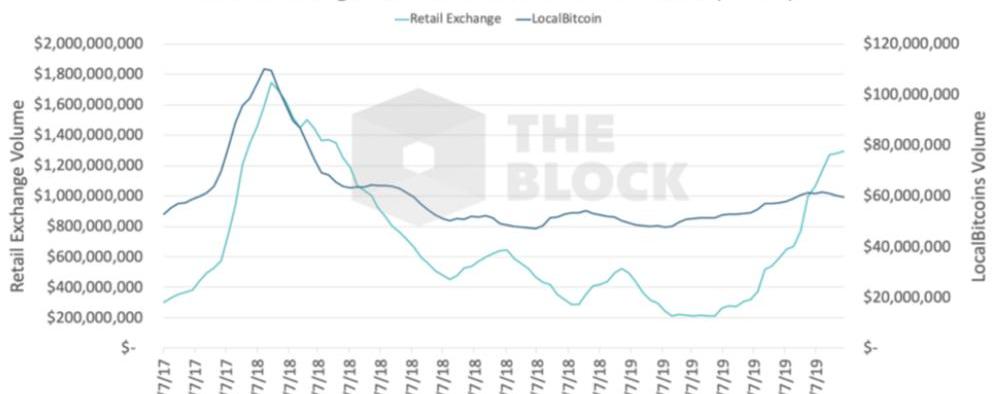

3、LocalBitcoins移除「現今面交加密貨幣」選項后似乎并未影響交易量

知名場外交易平臺LocalBitcoins是最大和最著名的點對點比特幣交易平臺之一,該平臺成立于2012年,提供多種方式實現P2P交易比特幣,包括現金存款,銀行轉賬,以及已移除的「現今面交加密貨幣」

6月1日,LocalBitcoins宣布,根據當地法規,該公司知名場外交易平臺LocalBitcoins悄悄移除「現今面交加密貨幣」的選項,公告發布后,有報道稱LocalBitcoins該禁令導致P2P用戶流失到其他平臺。

4、BlockFi和Lolli:是兩家專注于比特幣價值的金融科技公司

盡管這兩家專注于比特幣金融科技的公司提供的產品略有不同,但兩者都希望通過建立忠實客戶關系的金融服務產生一種營收模式,這些戰略性努力的最終目標是,引導新用戶入場變得更容易,并教育百萬以上的用戶采用比特幣。

今年9月,鏈聞曾報道,加拿大瑜伽服飾品牌Lululemon和比特幣返利平臺Lolli合作,為消費者提供高達18%的比特幣返利折扣,該優惠活動將從9月23日到9月26日,總共持續4天,4天之后,將恢復到原來的1.5%的比特幣返利率。Lolli創立于2018年3月,總部位于紐約,是一個比特幣購物返利應用,其運營方式類似信用卡返利計劃:當消費者通過Lolli向品牌合作方下單,即可獲得比特幣的返利。

潘致雄:比特幣擁擠的元兇已找到:Veriblock。對比特幣信仰者來說,今年最后一個季度最值得關注的應該就是下一個大版本更新0.19.0了。

小毛哥:比特幣生態越繁榮,對整個行業發展越有利。

13、市場上出現了大量易于運行的全節點產品,如NodeLauncher、Nodl、Raspiblitz

潘致雄:另外,HTC竟然推出了一款可以運行比特幣全節點的區塊鏈手機Exodus1s,不過前提是要為手機準備一個400GB的SD儲存卡,有點超前,又有點魔幻。不過也許等Coda的區塊鏈SNARKs遞歸技術可以整合進其他區塊鏈中,區塊鏈全節點就可以真正的運行在手機上了,但意義是什么呢?

LeftOfCenter:降低成為全節點的門檻,會讓更多人加入這個網絡,這個網絡會變得越來越扁平,然后越來越去中心化。

14、開發人員正在考慮適當平衡去中心化性和易用性的方法。比如:將Neutrino用于非托管式閃電錢包

15、由于缺乏信用體系、規模太小以及對監管機構的擔憂,大型銀行目前仍處于觀望狀態

16、考慮到虛假交易量等原因,監管機構認為市場需要監管,ETF通過的機會渺茫

潘致雄:就算扎克伯格在聽證會上瘋狂售賣中國威脅論,Libra被監管承認還是有很多路要走。比特幣ETF也許會比Libra早一些吧。

17、場外交易正在發生變化,Genesis和Cumberland等OTC開始改善技術和用戶體驗,套利壓縮導致大量裁員

今年2月,加密貨幣市場制造商Cumberland上線單一交易商平臺Marea,允許機構投資者,通過屏幕界面與Cumberland進行互動,而不是通過電話或Skype進行交易談判。從而將Cumberland升級到類似于股票等傳統資產類別場外交易的體驗級別。

18、出現一種全新的數字資產托管解決方案MPC

19、合規已成為一種商業和廣告模式,這至少導致了比特幣開始主流化

LeftOfCenter:補充一個趨勢?

20,主流幣之外,還有一些真正有使用場景的加密貨幣和區塊鏈應用,比如隱私瀏覽器Brave發行的注意力代幣BAT,最近集成的應用不少,Twitter、Reddit、Wiki打賞等主流互聯網服務都覆蓋到了,而且增長數據也很好看,月活800萬,日活超過280萬,最近還提出了基于ZKP的去中心化虛擬隱私網絡解決方案VPN?,該用例有可能集成到Brave的效用代幣BAT中,流量中繼者可獲得BAT補償,到時候BAT又多了一個使用場景了。相信除了BAT之外,還有其他的加密貨幣和區塊鏈應用吧,不一定是廣受關注的公鏈,而是在實踐路上走出了一條自己的路的那種。歡迎大家跟帖。

央行的數字法幣是近期我國最受關注的金融科技重大事件之一。我們從不太遠的2016年的一份金融科技的演講中尋覓最初數字法幣的愿景.

1900/1/1 0:00:00作者:騰訊新聞《一線》?何西 來源:騰訊新聞 中國國際經濟交流中心副理事長黃奇帆“中國人民銀行對于DC/EP的研究已經有五六年,我認為已趨于成熟.

1900/1/1 0:00:00原文來源:https://www.sfc.hk/web/TC/files/ER/PDF/20191106%20Position%20Paper%20and%20Appendix%201%20to.

1900/1/1 0:00:00上期回顧 BTC:BTC承壓下降,壓力位在$8,300一線,短期有一定反彈需求。BTC最高反彈至$8,350左右,目前再次承壓下跌.

1900/1/1 0:00:00摘要:大盤有所企穩,但反彈較弱,短時區間震蕩為主。近期,比特幣面臨牛熊選擇,市場大概率會筑底上行.

1900/1/1 0:00:00原文作者:MSTA&NikhileshDe&CeliaWan&RajanDhall譯者:Odaily星球日報?念銀思唐 來源:星球日報 時間更明確 美國商品期貨交易委員會.

1900/1/1 0:00:00