BTC/HKD+2.9%

BTC/HKD+2.9% ETH/HKD+3.8%

ETH/HKD+3.8% LTC/HKD+5.95%

LTC/HKD+5.95% ADA/HKD+7.47%

ADA/HKD+7.47% SOL/HKD+6.71%

SOL/HKD+6.71% XRP/HKD+3.93%

XRP/HKD+3.93%原創:?五火球教主

在穩定幣排行榜里,DAI是榜眼,知名度和流行度僅次于USDT。這兩年被很多人吹捧的DeFi題材中,MakerDAO則是當仁不讓的扛把子級別。

很多投資者其實并不了解DAI的穩定性具體是如何操作的,只知道它是個去中心化借貸。其實,從本質上來說,DAI是利用杠桿做多手里的ETH。

?01?DAI的本質是做多ETH

舉個例子,張三手里有價值1500美元的ETH,存入DAI的智能合約里,就能貸出1000美元,即1000DAI。

這是最大化的貸法,因為?DAI?的抵押率要求不低于150%。張三也完全可以選擇只貸500DAI,這樣抵押率就是300%?了,相對來說,會安全很多。抵押率為150%的時候,如果ETH?下跌30%?左右,就會觸發自動清算,抵押的?ETH?會被強制賣出。

DeFi收益監測協議APWine將上線Polygon:3月3日消息,DeFi 收益監測協議 APWine 宣布上線 Polygon,用戶將可使用 APWine 存入有息資產以標記收益率,并對沖 APY 波動風險。此外,用戶還可通過為 APWine 上的 AMM 提供流動性來賺取收益。[2022/3/3 13:35:10]

當然,還可以超越最大化貸法,采用一種更激進的方法。那就是拿借出來的1000DAI再買成ETH,然后再來MakerDAO抵押,貸出666DAI,再買ETH……這樣循環往復,整個杠桿率差不多可以提到4倍。

一般來說,沒有什么人會這么做。一是因為風險太大,跌一點就得清算,二是如果這么看好ETH,直接去交易平臺開5倍杠桿的多單即可。

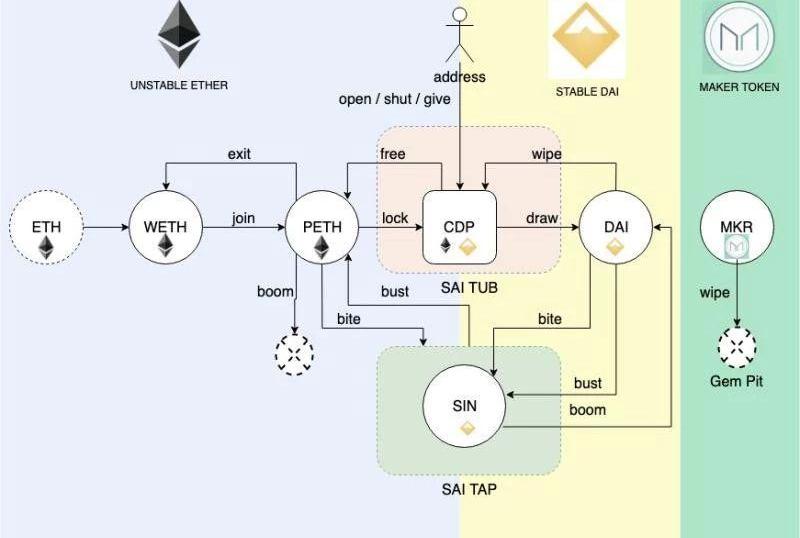

MakerDAO?具體的抵押和清算流程,其實比很多人想象得要復雜,然而對于多數人來講,并不需要關心這個流程。

至于如何保持DAI與美元1:1錨定,就比較偏向金融技術了。簡單來說,就是通過設定目標利率來調節市場上關于DAI的供需情況,有點類似央行通過利率來調節貨幣供應量。

機構級DeFi項目Flare Finance即將推出測試計劃:4月12日消息,基于Flare Network的機構級DeFi項目Flare Finance發推稱,即將開啟Flare Finance BETA Program(測試計劃),FlareMutual、FlareLoans、FlareMine也即將推出。[2021/4/12 20:10:23]

當然,DAI的利率波動也非常大。去年年末,DAI的利率還是0.5%左右,不到半年瘋狂加息到了20%,現在又跌回了5%左右的年利率。

?02?MCD:從單一抵押到多抵押

之前的MakerDAO,抵押來源只有一個,那就是ETH。從本月18號開始,抵押源變成了多種加密貨幣,有點像傳統金融圈那種“一籃子貨幣”的既視感。從風險角度看,是把雞蛋放在多個籃子里的風險分散方法。

目前第一批添加的資產,如無意外,應該會是這些Token:Augur(REP)、BasicAttentionToken(BAT)、DigixDAO(DGD)、Ether(ETH)、Golem(GNT)、OmiseGo(OMG)、0x(ZRX)。

Diginex首席執行官:預計2021年DeFi市場將增至目前的10倍:Diginex首席執行官Richard Byworth表示,DeFi預計在2021年將增長至目前的10倍。“我們看到今年的借貸余額增至10倍,從10億美元的資產增加到大約100億美元的資產。我認為隨著比特幣進入(2021年)的增長,我們可能會看到這些余額再次增加至目前的10倍。這才是發展中的資產類別真正需要的——你需要能夠借入這些資產,這樣你就可以做空它們,或者可以提供它們作為頭寸、融資等。這就是我們如何看待這個行業的發展壯大。”(Forkast)[2020/12/28 15:53:11]

這可能是目前為止,MakerDAO最為重要的一次升級。

然而,就在市場一片看好的情況下,不妨過來潑點冷水,畢竟區塊鏈的世界要容得下不同的聲音。

?03?MakerDAO面臨哪些小問題

1、MakerDAO?的日活用戶

作為整個DeFi領域的扛把子,MakerDAO的日活是多少呢?根據DappRadar的數據顯示,不到2000……一個較為尷尬的數字。

如果扛把子都是這個日活,其他那些DeFi項目的日活可想而知。作為一個和傳統中心化金融叫板的DeFi,其當前的日活,完全配不上畫的那張“大餅”。

DeFi項目MS上線WBF開盤漲幅達到40000%:MS于2020年10月3日10:00(香港時間)登陸WBF,18時在Defi區上線MS/USDT交易對,MS首發WBF上線交易1個小時,漲幅高達40000%,目前恒定31000%。

MS全稱MobileRadio Station是MR(MobileRadio)的子貨幣,唯一獲得途徑為Uniswap上獲取MR并質押產出MS。用于開放式金融系統的去中心化協議,因此世界上任何人都可以隨時隨地進行金融貸款。Defi將通過權力下放協議建立透明,開放和公平的點對點財務系統,以最大程度地降低信任風險,并使參與者更容易獲得融資服務。[2020/10/4]

2、MakerDAO的治理

這是所有區塊鏈目乃至傳統世界頭疼的問題,無論是現實世界中的各國總統大選,還是區塊鏈世界的提案、投票。受眾特別多的EOS區塊鏈,其投票率也很低,MakerDAO更不能免俗。

上個月月底的一次?MakerDAO?投票,決定DAI的利率是從當時的12%提升到13.5%還是降到5.5%,本來只有2400多票,最后一個大戶進來,直接投了4萬多張票,一個人占了總投票數的97%。

這就是目前所謂的“去中心化”或是“鏈上治理”。

直播|陸遙遠 :普通用戶如何參與DeFi獲得高額收益:金色財經 · 直播主辦的金點Trend《2020 DeFi Dai飛嗎?》馬上開始!DeFi生態里,我們還應該狙擊哪些項目?成長空間是多少?應該關注哪些風險?11:00準時開播!本場嘉賓來自老陸的區塊鏈筆記的作者/ 麥子錢包PM陸遙遠分享“普通用戶如何參與DeFi獲得高額收益”,請掃碼移步收聽![2020/7/31]

3、和中心化借貸相比,優勢在哪?

如上文所述,MakerDAO本質上是一個杠桿做多的工具,以前是做多ETH,馬上會改成包括ETH在內的一籃子Token。

那么,它跟交易平臺的抵押借貸相比,優勢在哪兒呢?除了真正的去中心化,或者說不用KYC,真還想不出來任何一個其他的好處,體驗上中心化交易平臺的借貸完爆MakerDAO。

有人說,MakerDAO上那不到2000的日活,其實大多數都是套利用戶。如何套利?根據Maker與Compound、Dydx等平臺之間的利率價差來套利。

此外,整個穩定幣市場,50多個億的市場份額,DAI不到一個億,占比2%不到,USDT還是以80%左右的市場份額保持著無可撼動的地位。

4、被高估的MKR?

MakerDAO設計了雙Token機制,其中DAI是穩定幣,MKR是權益和治理用的Token。

投票主要就是上文所說的利率投票,權益則是收益模型,用戶借貸的手續費以及因為下跌所導致強制清算的懲罰費用,都必須用MKR支付,而且MKR回收后會進行銷毀,造成通縮市場。

那么問題來了,當前的MKR,是否被高估了?

用一個極簡模型,拿MKR跟BNB對比。幣安2019年第三季度銷毀了200萬BNB,價值3000萬左右,BNB當時的市值是25億美金。如果把參數固定,簡單來算的話,每年銷毀3000萬X4=1.2億美金,可以看成分紅,相對于25億美金,市盈率是20左右,這還不算1E0、投票、抵扣手續費等其他收益。

MakerDAO?如果按照當前燃燒的速度來看,一年8000MKR,價值500萬美金,相對于6個多億的市值來看,市盈率是100多了。

雖說拿?MKR?這種權益幣和平臺幣BNB做對比有失偏頗,但管中窺豹,還是能看出一點端倪。

?04?MakerDAO可能面臨的最大問題

最后,說一說可能發生的黑天鵝事件——ETH死亡螺旋。

熟悉A股的投資者,尤其是經歷過2015年股災的人,或許對“死亡螺旋”這個詞并不陌生。當時在幾乎全民配杠桿的情況下,股市一旦因為任何原因突然暴跌,便會引起大量的自動清算,導致資產被平倉賣出,而大量的平倉賣出又進一步加劇了資產價格的下跌,導致更多的平倉自動清算……就這樣螺旋式止不住地下跌,外號“死亡螺旋”。

MakerDAO從理論上來說,也存在這個風險,雖然這個風險看起來并不大。

當前的MakerDAO里,鎖了180多萬ETH,占流通總量的1.7%。如果某一天,DeFi大行其道,里面鎖得的是1800萬ETH,即流通量17%的ETH,有沒有可能?

ETH如果升級2.0失敗,或是某一天被證明底層思路是錯誤的,或是被某個新興公鏈翻盤取而代之,或是整個行業遭遇了某種黑天鵝導致ETH價格暴跌,有沒有可能?

雖然可能性不大,ETH目前來看也依舊是最有希望的公鏈之王,但若是發生黑天鵝事件,發生的時間點又是海量的ETH被抵押在MakerDAO之時,那么A股的“死亡螺旋”完全可能在MakerDAO上重演:ETH暴跌,DAI智能合約自動平倉賣出大量的ETH,大量的ETH被拋售導致ETH價格進一步下跌,從而引發MakerDAO上更多的抵押被合約平倉賣出……

從單一ETH抵押升級到多個抵押品,其中有一部分也是這方面的考慮。但如果觀察第一批Token,則不難發現,它們與ETH的價格相關性都相對較高,在ETH或是整個加密貨幣市場出現暴跌時,這些加密資產也同樣不能幸免。所以,多種Token抵押品能起到的安全防護作用,其實非常有限。

若要避免這種黑天鵝,BTC甚至傳統金融資產的引入,或許是個更為穩妥的方法。這也是目前Cosmos以及Polkadot上的一些DeFi項目的競爭優勢,比如Polkadot生態里的ChainX,可以把BTC映射為Token,增強BTC作為資產的功能性和流通性。雖然ETH上其實也有類似的WBTC,但一直都處在一個不慍不火的狀態。

?05?結語

總而言之,無論是MakerDAO,還是整個DeFi行業,都還有很長的路要走,甚至不客氣地說,它們還需要在未來的幾年內,首先來證明自己的區塊鏈方向的正確性。

能不能通過“證偽”測試,還得耐心地等待時間來告訴我們答案。

留言挖礦?第375期:你使用過MakerDAO嗎?你是否看好MakerDAO或者是做穩定幣的DeFi?歡迎在留言區分享你的觀點。

——End——

『聲明:本文為作者獨立觀點,不代表白話區塊鏈立場,亦不構成任何投資意見或建議,文章版權和最終解釋權歸白話區塊鏈所有。』

Tags:ETHDAOMakerMAKEETHER JOYLido DAO TokenMaker Basicmakerdao下載

成立于1817年,世界上第一大證券交易所紐約證券交易所(NYSE)已經為股票交易市場服務了200多年,上市公司的全球市值達到15萬億美元.

1900/1/1 0:00:00在DeFi領域,MakerDAO是很有影響力的項目。它通過去中心化的方式生成了穩定幣Dai。而Dai是迄今為止DeFi中使用最廣的去中心化穩定幣。Dai一直由ETH超額抵押產生.

1900/1/1 0:00:00最近,DeFi產品Synthetix的數據走的非常漂亮,鎖倉量高達1.4億美金,已經超過了大家熟悉的Compound.

1900/1/1 0:00:00原文作者?|?ChrisStokel-Walker 譯者|?Moni 出品?|?Odaily星球日報亞利桑那州弗拉格斯塔夫市、佛羅里達州瓦科拉縣、弗吉尼亞州、紐約州、路易斯安那州、還有俄克拉荷馬.

1900/1/1 0:00:00文:棘輪比薩 來源:一本區塊鏈 近兩周,整個A股最火熱的概念,就是“區塊鏈”。自從10月25日起,將區塊鏈作為核心技術自主創新重要突破口之后,區塊鏈概念股一飛沖天.

1900/1/1 0:00:00本文來自CoinGape,原文作者:NiveshRustgi?Odaily星球日報譯者:余順遂 摘要: Coinmetrics一份報告顯示,在ICO泡沫之后的過去兩年中.

1900/1/1 0:00:00