BTC/HKD+1.7%

BTC/HKD+1.7% ETH/HKD+1.46%

ETH/HKD+1.46% LTC/HKD+0.31%

LTC/HKD+0.31% ADA/HKD+1.45%

ADA/HKD+1.45% SOL/HKD+4.09%

SOL/HKD+4.09% XRP/HKD+1.13%

XRP/HKD+1.13%作者:AriahKlages-Mundt

編譯:共享財經Neo

來源:共享財經

Maker穩定幣Dai的安全依賴于可靠的oracle提供價格信息。這些是通過鏈上治理選擇的。因此,oracle提要可以由MKR令牌持有者操作。在本文中,我將討論對Maker的攻擊,其攻擊方式類似于51%的攻擊,但不一定需要51%的MKR攻擊,在這種攻擊中,一個聯盟可以通過操縱治理來“竊取”系統抵押品而獲利。這些攻擊既影響當前的單附屬Dai(SCD或'Sai'),也影響即將到來的多附屬Dai(MCD)實現,以及具有鏈上治理的類似系統。

這些攻擊的一個后果是,在當前和歷史市場價格下,“完全分散的”Dai由于激勵錯位而不安全。這里的“完全分散”要求MKR足夠分散,以達到分散的目的。目前的Maker系統是半集中式的,據說大部分MKR由少數Maker個人和Maker基金會持有。這表明市場可能會低估MKR的價值,因為它不是充分分散的,因此Dai的安全依賴于與Maker基金會的信任鏈接,以及在遭受攻擊時法律追索權的可能性。要么市場沒有意識到MKR治理攻擊的潛力會導致定價的下限,要么市場認為如果MKR完全去中心化,它的價值會更高。

這些攻擊還表明Dai存在嚴重的可伸縮性問題:為了維護安全性,MKR的價值需要比Dai和附屬品的供應增長得快得多。Dai和CDP的持有者需要抬高這些價格來保證他們的安全。從本質上講,穩定的資產持有人需要在一項高風險資產中持有大量頭寸,以確保他們的穩定地位,這可能會違背穩定資產的目的。

Maker治理:

預言機和globalsettlers

Maker系統由MKR令牌持有者管理,他們按順序投票決定系統參數和流程。他們被賦予與預言機安全相關的三個重要任務。

Lido總鎖倉量超過 MakerDAO 位居第二:金色財經報道,據DefiLlama數據顯示,當前全網DeFi總鎖倉量為2262.9億美元,其中排名前5的協議為:Curve (CRV)鎖倉量為205.5億美元、Lido (LDO)鎖倉量為185.2億美元、MakerDAO (MKR)鎖倉量為173.7億美元、Anchor (ANC)鎖倉量為151.2億美元、AAVE (AAVE)鎖倉量為137.9億美元。[2022/3/29 14:24:51]

首先,MKR持有者填充Maker的可信預言機列表。Maker系統依靠這些可信賴的預言機來提供真實世界的價格數據,這些數據被用來確定債務抵押債券(CDP)清算的門檻。

第二,MKR持有者影響針對預言機操作的保護。Maker系統在給定的時間內構建了最大的預言機價格變化(“價格反饋敏感性參數”),并且每小時延遲一次新的預言機價格生效。MKR持有者直接決定價格參數。

三是MKR持有者決定“globalsettlers”的集合,有效控制globalsettlers。在globalsettlers中,Maker系統被凍結,參與者(Dai和CDP持有人)能夠收回他們的部分抵押品,這部分抵押品是由上一個預言機價格決定的。

假設采用誠實的MKR治理,預言機操作可能得到合理控制。每小時的價格延遲提供緊急情況,預言機(由MKR持有者預先決定)有時間來應對攻擊。Maker的價格采取預言機價格的中值,所以大多數的預言機(包括緊急預言機)將不得不串通。預言機的最大價格變化限制了攻擊的即時嚴重性。而且,如果所有其他方法都失敗,價格延遲將為globalsettlers(由MKR持有者預先決定)觸發globalsettlers提供時間。

預言機治理攻擊Maker

通過不誠實的MKR持有者,兩個重要的攻擊成為可能:

Fantom Maker宣布完成180萬美元種子輪融資:1月18日,官方消息,Fantom Maker宣布完成180萬美元種子輪融資,DAO Maker和Halvings Capital領投,Maven Capital、Octopus Crypto Capital、ZBS CAPITAL、Icetea Labs等參投。[2022/1/18 8:56:05]

MKR→CDP退出攻擊:MKR持有者可以持有大量CDP,選擇串通預言機讓ETH價格→∞,然后觸發globalsettlers。

MKR→Dai退出攻擊:MKR持有者可以持有大量Dai,選擇串通預言機讓ETH價格→0,然后觸發globalsettlers。

這兩種情況都通過不誠實的MKR持有者(分別)持有CDPs或Dai,將抵押品價值轉移到他們手中。大量的CDPs或Dai將取決于MKR中促進攻擊所需的值(更多信息見下文)。

請注意,內置在Maker中的預言機保護并不能阻止這些攻擊。不誠實的MKR持有者可以合謀在攻擊前設置更高的最高小時價格變化。通過預言機,他們可以計算數小時內的最高價格變化。這給了其他參與者(如Dai和CDP持有者)反應的時間。讓我們來探索一下Dai市場接下來會發生什么:

在MKR→CDP退出攻擊中,當Dai持有者意識到操縱攻擊時,他們對長期Dai價格的預期為零。Dai市場變成了一場大甩賣,因為所有的Dai持有者都試圖交易其他資產。這將觸發Dai價格下降,但不會阻止不誠實的MKR持有者繼續操縱預言機,并在隨后觸發globalsettlers,實現他們的收益。

在MKR→Dai退出攻擊中,當CDP持有者意識到操縱攻擊時,其在globalsettlers中所占的擔保價值份額期望為零。他們急于解除抵押品的限制。MKR持有者可以通過設置更高的超額擔保門檻來部分阻止這種情況。為了解鎖抵押品,CDP持有人爭相回購Dai。然而,Dai持有者現在期望他們的Dai更值錢。Dai市場價格上漲是為了計入額外的抵押品價值,在這一點上,CDP持有者已經蒙受了損失。不誠實的MKR持有者可以再次繼續操縱預言機,然后觸發globalsettlers,實現他們的收益。

Maker計劃明年推出跨鏈橋Wormhole,并將在L2部署MCD:11月11日消息,Maker協議的核心工程部門宣布將為美元穩定幣 DAI 推出跨鏈橋 Maker Wormhole,打通以太坊和其他二層網絡,將先從 Arbitrum 和 Optimism 開始,另外還計劃在二層網絡部署 MCD (多抵押 DAI)。Maker Wormhole 是此前 Maker 提出的“快速提現”方案的一般化版本,并且該方案是完全無需信任的。Maker 預計快速提現功能會在明年 1 季度上線,而 Wormhole 計劃在明年 2 季度發布,后續還會考慮擴展到更多二層網絡。[2021/11/11 6:47:08]

為了確保攻擊成功,串謀的MKR持有者需要控制50%的MKR令牌。然而,用更少的錢攻擊可能會成功。例如,選民的參與度通常很低,網絡可能會堵塞,誠實的參與者幾乎沒有機會做出反應,不誠實的MKR持有者可能與礦商勾結,審查投票和CDP擔保交易。另一個增加的復雜性是在關閉CDP時燒毀MKR。因此,在MKR→Dai退出攻擊中的攻擊者似乎可以用<50%的MKR攻擊預言機,一旦CDP持有者開始關閉CDPs,實際上可以獲得全部的50%。

以目前的價格,

Maker

治理是脆弱的

這些攻擊的潛在回報是鎖定在Maker手中的抵押品的總價值。這些攻擊的成本可能是MKR供應的50%。如果這個回報是大于成本的,對于追求利潤的MKR持有者來說,這是一種反常的激勵,并且可能會出現一種平衡,即大多數MKR持有者串通一犯實施這種攻擊。

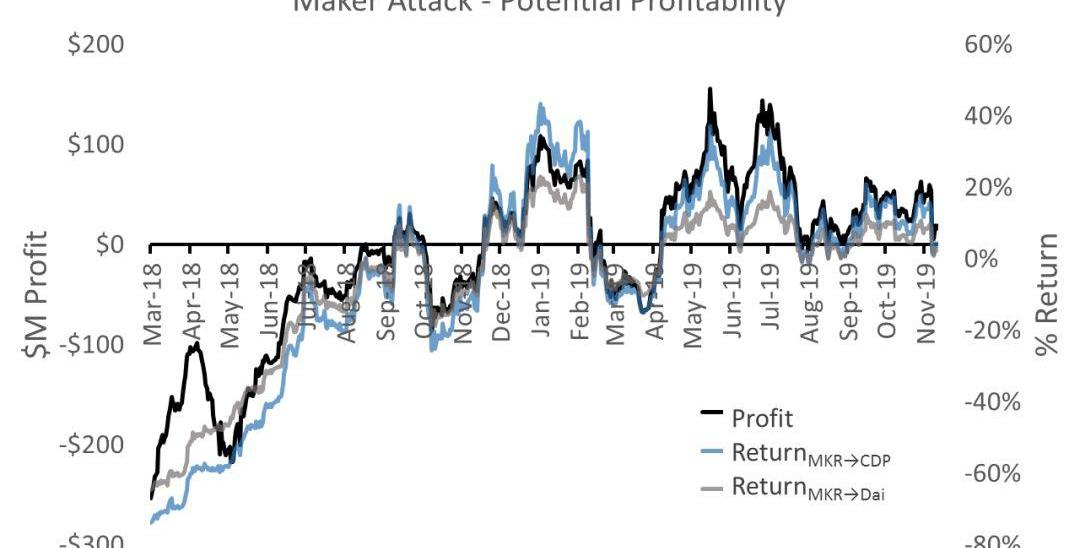

截至2019年11月5日,這些價值為抵押品價值C=3.36億美元,MKR市值M=5.55億美元,Dai市值D=9600萬美元。這就產生了潛在的攻擊利潤:

MakerDAO潘超:Maker預言機引入公開機構 將能更好的抵御鏈下威脅:金色財經報道,在由金色財經獨家直播的“NOVA會客間”第二期線上會議上,針對“如何看待MakerV2版預言機方案將引入4個DeFi合作伙伴”問題,MakerDAO中國區負責人潘超表示,預言機確實是DeFi項目的關鍵,是區塊鏈世界與外部信息的連接。MakerDAO采取的是分布式預言機解決方案,并穩定運行了2年的時間,也被很多DeFi項目所采用。Maker第一個版本的預言機是來自于14個分布式個人喂價,新的預言機解決方案引入了公開的機構。引入機構喂價的好處在于機構可以用聲譽作為擔保,同時相比匿名喂價更能夠抵御鏈下威脅。長遠來看,采用混合模型或許是最優的方案,既能保持個人匿名喂價的特性,也能受益于生態系統中利益相關者的良好聲譽。[2020/3/13]

在MKR→CDP退出攻擊下,這代表著聯合聯盟的收益:

在MKR→Dai退出攻擊下,這代表了聯合聯盟的收益

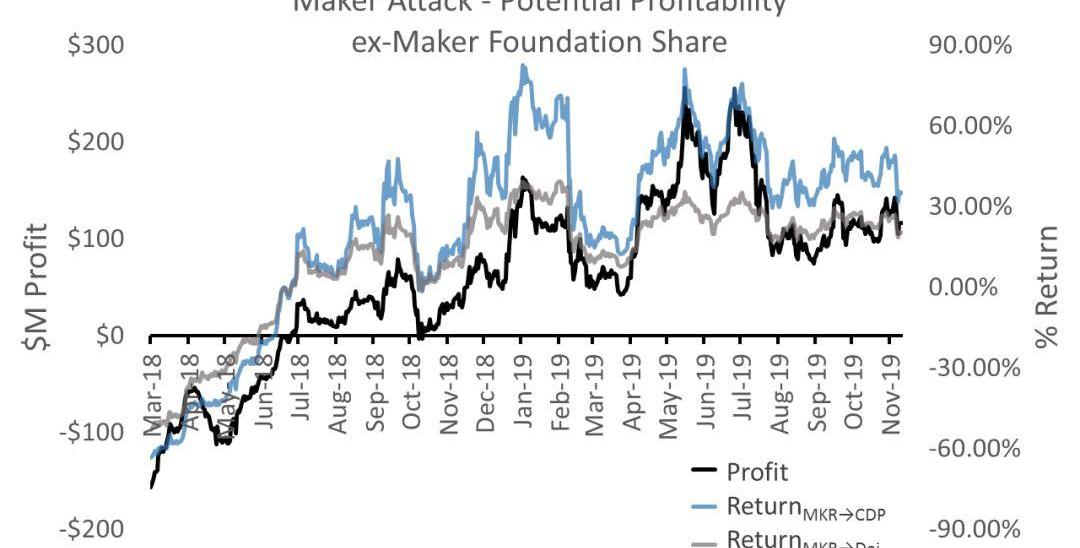

隨著MKR的價格在過去幾天的上漲,這個衡量攻擊盈利能力的指標已經下降到1900萬美元。這仍然是實質性的,特別是考慮到盈利能力只來自目前的SCD系統,它有一個小的上限規模,而MKR的價格前景來自即將推出的MCD系統,預計將獲得更大的規模。圖1跟蹤了這些盈利能力度量的全部歷史。在許多較長時期內,這些攻擊的利潤率要高得多。

動態 | MakerDAO平臺CDP數量激增 較上月增長近30倍:據區塊律動消息,MakerScan數據顯示,在7月,交易所Coinbase旗下Coinbase Earn區塊鏈教學平臺推出后,MakerDAO上被創建的 CDP (抵押債倉)已經從6月份的858上漲到近25000 CDP ,增長近30倍。 據此前報道,在Coinbase Earn上線DAI活動后,用戶已經創建了約1.47萬個CDP,占歷史所有CDP總量的40%。[2019/8/2]

圖1:MKR預言機攻擊的潛在收益

實際利潤率可能要高得多

請注意,實際利潤率可能由于幾個原因而顯著提高。首先,據報道,擁有MKR約30%股份的Maker基金會承諾不參與治理投票。如果他們堅持這一點,或者在某種程度上取消他們在智能合約中的投票權,那么MKR就會更少地給予聯盟控制份額,從而大大降低攻擊成本。圖2展示了在這種情況下顯著提高的盈利能力。第二,少數MKR持有者和主要礦商可能串通。第三,攻擊可以結合利用其他系統,利用Maker的預言機。

圖2:MKR預言機攻擊的潛在盈利能力,Maker基金會的股份被限制投票

其它一些復雜的因素

有幾個復雜的因素會影響分析。如果攻擊者需要獲得MKR,他們將需要購買或借用它。雖然MKR的借款利率可能很低(9月份30萬美元的一小筆借款中,Nuo的借款利率只有2.6%),但大規模的收購將會產生市場擠壓效應,如果許多MKR的持有者都是誠實的、長期的持有的話,收購可能會很困難。類似地,如果攻擊者需要獲得大量Dai或CDPs,考慮到市場力量,這可能會很困難。成功的收購可能需要很長一段時間。同樣,執行攻擊步驟的gas成本也會影響盈利能力。

協調共謀者創建“

攻擊DAO

”

這就是說,實際上,我們不知道誰擁有MKR、Dai和CDPs的聯合控股,而且許多代理人可能串通一氣。我們不能排除一些聯盟控制了使這次攻擊有利可圖的資產組合。如果存在這樣一個聯盟,那么這個聯盟就會有合謀發動襲擊的不正當動機。為了確保足夠多的共謀者能夠很好地協作,可以創建一個“攻擊DAO”,將所需的資產組合集中在一起,并觸發攻擊步驟來獲利。

MKR定價的后果

MKR價值來自兩個因素:(1)常規現金流的(貼現)價值,(2)治理操縱的有條件現金流價值。經常的現金流來自用于燃燒MKR的Maker費(“穩定費”)——這經常減少了供應,類似于公司股票回購計劃。與常規現金流相關的MKR價值與圍繞Dai增長的預期相關,因為一個更大的Dai系統導致更多的費用。公司治理控制的有條件現金流代表了一個MKR精心策劃的攻擊的潛在盈利能力,例如上面描述的51%攻擊。這是MKR持有者可以套現的一種“替代”方式。

為了避免治理操縱,MKR的市值必須是>2×總抵押品價值(如果考慮到上面提到的更復雜的攻擊和Maker基金會的無投票權承諾,可能還要高得多)。可以說,分散的Dai中的MKR價格應該通過市場力量達到這些水平,否則攻擊就代表了某種聯盟的類似套利的機會(盡管這并不完全清楚,在下一節中討論)。

半集中化的影響

如簡介所述,Maker系統目前是半集中的:據說大部分MKR是由Maker基金會和少數Maker個人持有。在這種情況下,治理攻擊實際上必須由Maker自己執行。他們會在這樣的攻擊中被識別,因此可能要承擔法律責任。在這種情況下,較低的MKR價格可能是合理的,因為潛在的法律責任抵消了為了快速獲利而進行攻擊的任何動機。但這給Maker基金會提供了一個信任鏈接。

因為上面概述的攻擊在今天可能是有利可圖的,要么市場沒有意識到MKR治理攻擊的潛力應該導致安全定價的下限,要么市場可能因為MKR不夠分散而打折。換句話說,如果MKR的發行更加分散,它的價值可能會更高。

現金流能保證系統安全嗎?

基于以上原因,我們可以認為今天MKR的價格代表了通過CDP操作購買和燃燒MKR的常規現金流的預期(這本質上類似于股票回購)。這為設計這樣的安全系統提供了有價值的數據。重要的是,這表明,在大多數情況下,這些現金流不足以確保能夠保護Maker。

事實上,如果Maker是足夠分散的,那么來自股票回購的定期現金流對于治理安全可能就不那么必要了,因為我們可能期望理性的代理人將MKR的價格提高到攻擊值。從安全的角度來看,要將MKR的價格推到略高于攻擊價值的水平,就需要股票回購。因此,由于Maker是半集中的,所以對用戶征收有效的稅來支持MKR價格,而費用收入可能更好地進行移植以支持長期穩定。

擴展問題

這些攻擊表明Dai存在嚴重的可伸縮性問題:為了維護安全性,MKR價值的增長速度必須比Dai供應和鎖定抵押品的增長速度快得多。為了確保資金的安全,Dai和CDP的持有者可能需要抬高MKR的價格。因此,穩定的資產持有人需要在一項高風險資產中持有大量頭寸,以確保他們的穩定頭寸,這可能會違背穩定資產的目的。

解決這些問題

上述攻擊和問題發生在一個更大的環境中:在穩定幣、CDP和MKR持有者(也可能是礦商)之間玩的一個游戲,他們從戰略上決定他們持有的資產組合。對這個游戲進行建模可以幫助我們了解不同的玩家為了保護系統需要持有的資產(例如,多少MKR)。特別要注意的是,玩家不能冒著MKR被某個擁有合適資產組合的人擁有的風險去執行有利可圖的攻擊。

在這種情況下,有幾點值得探討。它可以幫助我們理解如何分發令牌來保護系統。如果風險資產的持有量需要很高,那么對于許多玩家(例如,如果必須持有MKR以確保系統安全,那么穩定資產持有者)來說,參與游戲可能不值得。在哪些情況下,玩家為了確保系統安全而抬高治理價格是值得的?除了對資產進行競價以獲得安全的定價之外,還有其他均衡嗎?所有涉及的令牌的不穩定性的后果是什么?

在最后一點上,MKR價格源于與抵押品相連的“創造”價值,其價值是抵押品價值的幾倍。MKR的價值是為了反映Dai穩定的非常不確定的前景。在系統崩潰(例如,來自攻擊)中,系統的總價值崩潰為抵押品價值,使許多人一無所有。MKR的目的是吸收這部分資金,并在此事件中變得一文不值,同時對穩定幣和CDP的持有人承擔擔保結算義務。然而,通過上述攻擊的擴展,穩定幣和CDP位置也承擔了這種風險。如果MKR價格低于安全水平,那么各種MKR、穩定幣和CDP頭寸可以在結算中被套取。這些風險應該考慮到這些資產的波動性。

無論是否是有意為之,Maker解決這些問題的方法是將治理所有權集中起來,并將信任鏈接放置到Maker(盡管除非遇到嚴重威脅,否則不一定會調用它)。這并不一定是個問題——許多傳統的系統都是這樣操作的。然而,我們應該公開理解這條信任線的存在。值得注意的是,攻擊仍可能與礦商勾結進行。

根據與Devcon的Maker團隊的對話,他們討論了如何設置調用globalsettlers的正確閾值——例如,設置為MKR的10%。然而,這是否解決了這里討論的激勵問題還不清楚。有一點是不清楚的是,對于一個誠實的10%MKR聯盟來說,在攻擊早期要求globalsettlers是否是最好的回應。這是因為在基于攻擊的結算中,它們的值仍然會受到很大的沖擊(可能是0)。一個不誠實的10%聯盟可能還會濫用和解協議。理解動機又要回到理解MKR、CDP和穩定幣持有者之間的博弈上來。有了這種不同的設置,一個潛在的結果可能是從攻擊黨派到10%MKR聯盟或其他黨派之間的賄賂。

以一種分散的方式解決這些問題仍然是一個開放的問題,因此嚴格的機制設計工作的重要性與本節的討論一致。

當地時間上周四,據美國司法部透露,來自紐約南區的檢察官宣布HughBrianHaney已經認罪。Haney被指控在2018年上半年進行了洗錢活動,共“清洗”了近2000萬美元資.

1900/1/1 0:00:00哈嘍大家好,歡迎收看本期的ChainNode測評。體驗新鮮好物,吐槽反人類設計。我是巴比特《八問》欄目的小別。上期我們剛體驗了比特護盾的刀鋒.

1900/1/1 0:00:00來源:鏈聞ChainNews撰文:LeftOfCenter11月18日,對于以太坊和DeFi生態來說,是個重要的日子.

1900/1/1 0:00:00本文來源:小蔥APP 作者:化簡幣市 加密貨幣分析師CharlesEdwards日前發推指出,最近一段時間里比特幣哈希率數據的變化暗示礦工們又要迎接“命運抉擇”了,究竟是繼續硬抗并承擔虧損.

1900/1/1 0:00:00來源:每日經濟新聞,原題《區塊鏈從0到1的突破:10億子彈在路上,“黃埔軍校”創業者要干啥?》每經記者任飛????每經編輯肖芮冬廣州市黃埔區擬設立10億區塊鏈產業基金的消息在區塊鏈及投資界產生不.

1900/1/1 0:00:00作者|PaulKnight自去年5月份歐盟實施通用數據保護條例以來,關于隱私和數據使用的游戲規則便發生了變化.

1900/1/1 0:00:00