BTC/HKD+3%

BTC/HKD+3% ETH/HKD+6.04%

ETH/HKD+6.04% LTC/HKD+2.1%

LTC/HKD+2.1% ADA/HKD+7.4%

ADA/HKD+7.4% SOL/HKD+5.09%

SOL/HKD+5.09% XRP/HKD+5.58%

XRP/HKD+5.58%原文標題:邊界擴張 | 合成資產時代

合成資產在傳統金融市場并不陌生,它是一種模擬其他金融產品的金融工具,比如我們常聽到的紙黃金,各種ETF產品,還有灰度的GBTC,都屬于合成資產的范疇。

合成資產并不是初始的資產,而是通過一定的方式來對原生資產進行錨定,說成鏡像資產會更好理解,比如:美元是一種初始資產,而 USDT 則是用于錨定美元而引入區塊鏈的合成資產,1:1鏡像生成,它是鏈上最早的合成資產,也是塑造區塊鏈金融市場的關鍵角色。

按照所錨定的原生資產不同,合成資產大致可分為兩類,一種是加密貨幣的合成資產,另一種是傳統金融的合成資產。

先說第一種,這種合成資產主要模擬的是各種鏈上代幣的價格,最常見的就是抵押鑄幣,比如wBTC、imBTC、 Dai等各種為實現跨鏈交易而鑄造的資產。

第二種傳統金融的合成資產,指的是鏈下傳統資產價格的鏈上通證化,比如將股票、商品期貨、指數、債券等傳統金融產品的價格上鏈,通過這種方式,創造了一個與傳統金融資產平行的鏈上資產,我們所說的合成資產,更多還是指這一類,下文所說的合成資產也僅指這一種。

報告:到2027年,元宇宙數字資產市場將創造2249億美元的機會:金色財經報道,ResearchAndMarkets發布了“2022-2027 年行業垂直領域技術、平臺、解決方案和應用的Metaverse市場”報告。本報告評估了元宇宙供應商和輔助服務提供商的市場機會,包括基礎設施、設備、軟件和支持服務。該報告包括對 2022 年至 2027 年元宇宙市場及相關細分市場的定性和定量分析。報告顯示:

到2027年,元宇宙數字資產市場將創造2249億美元的機會;

到2027年,支持元宇宙的區塊鏈解決方案將達到1486億美元;

到2027年,元宇宙中的虛擬現實將帶來2263億美元的機會;

到2027年,元宇宙內的用戶生成內容和社交媒體將達到829億美元;

到2027年,支持各種形式元宇宙商業的金融服務將達到近500億美元。[2022/9/1 13:00:58]

合成資產本質還是一種金融衍生品,而金融衍生品的市場比現貨要大得多,就拿傳統金融市場來說,據Visualcapitalist統計,截止2020年5月,全球的傳統金融衍生品市場規模為$558.5萬億,作為對比,同期全球的房地產市場規模為$360.6萬億,全球債務規模為$253萬億,可以說衍生品是整個金融市場中最大的版塊。

Ripple高管:XRP與穩定幣、CBDC不是競爭對手,而是創造協同效應:Ripple全球運營高級總監Emi Yoshikawa最近在接受采訪時表示,XRP并不與其他支持當前金融系統的加密貨幣競爭,無論這些加密貨幣是集中式的還是去中心化的。相反,它們是在為未來創造協同效應。當被問及隨著越來越多的穩定幣以及各國央行CBDC開始出現,加密資產是否有機會生存時,Yoshikawa表示,XRP并不是這些數字資產的競爭對手,而是一個補充,XRP并不是在努力讓銀行和集中式金融機構從這個領域消失。Yoshikawa相信,穩定幣、CBDC和XRP將協同工作,并將通過連接包括加密貨幣在內的各種貨幣來解決當前的流動性問題。(U.Today)[2020/8/19]

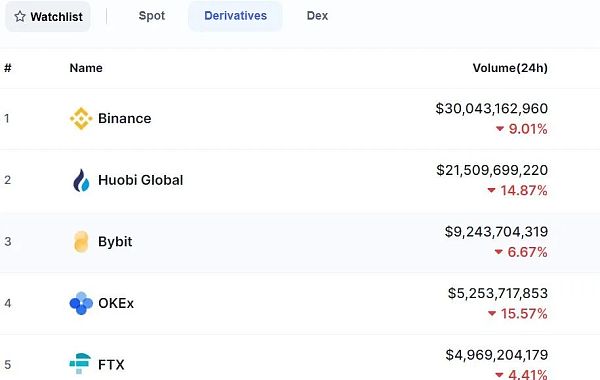

衍生品24小時交易量(2月6日數據) ?

來源:coinmarketcap

伴隨合成資產開發技術的成熟和產品種類的增多,將會為衍生品市場注入更多的活力,關鍵還是與DeFi的碰撞,畢竟,你無法想象在DeFi這個樂高中,一群有意思的人會鼓搗出什么新鮮的東西出來。

“ZG創造101計劃”首期101位合約練習生已全部就位:據ZG.COM官方消息,由ZG.COM推出的“ZG創造101”合約合伙人招募計劃首期練習生已招募完成,合約新增交易用戶3250位。該計劃首期參與報名536人,簽約練習生101名,其中已有28位練習生提前拿到萬元底薪+提成。據了解,第2期“ZG創造101計劃”即將開啟,更多詳情可見ZG官網。[2020/5/21]

首先,合成資產能帶來什么?

對于普通投資者來說,合成資產給了一種繞開原生資產,也能獲得投資價值的機會。

舉個例子,你看中了美股的某只股票,你想要直接投資,首先你要有美股賬戶,同時滿足投資準入的條件,另外,你需要在個人外匯額度內進行入金和出金,所涉及的環節和流程非常復雜。

如果有這支股票的鏈上合成資產,你就可以通過直接購買合成資產,來實現預期價值投資,而不用受地域、市場準入、KYC等各種限制,避免了復雜的中間環節和政策風險。而且,市場是7*24小時交易,交易訂單也不受數量限制(比如可以買賣0.5股),也就能擴展更好的流通性。

另外,鏈上合成資產屬于去中心化發行,交易更能體現自由和公平。

聲音 | 中國人民大學何平:法定數字貨幣可能擠占部分銀行用于貸款進而創造存款貨幣的部分額度:金色財經報道,中國人民大學財政金融學院何平告訴記者,我國擬議中的法定數字貨幣方案,擬采取去中心化的流通模式。去中心化的貨幣流通模式下,央行委托商業銀行或支付機構代理個人的數字貨幣賬戶管理,個人之間的貨幣劃轉采用聯盟區塊鏈技術自動進行,商業銀行或支付機構的主要職責是維護該系統的運行。央行數字貨幣發行的數量和節奏由央行直接控制。在現鈔和硬幣需求不變的情況下,新型的央行法定數字貨幣的發行,可能擠占部分銀行用于貸款進而創造存款貨幣的部分額度。銀行因這部分貸款活動的減少,自然會相應減少利息收入。對法定數字貨幣的持有主體而言,如以銀行賬戶存款或儲蓄換取,銀行也相應失去了儲蓄利息。[2019/12/28]

在上個月WSB 散戶大戰華爾街機構的戰役中,美國在線券商Robinhood采取“拔網線”、刪除股票代碼等操作來限制散戶交易,揭示了中心化機構潛在的風險,也說明了在傳統金融市場中權責對等的現狀。

聲音 | 麻省理工教授:區塊鏈可以創造無邊界經濟:據Cointelegraph報道,麻省理工學院(MIT)教授Silvio Micali在接受彭博社的采訪時稱,區塊鏈可以創造無邊界經濟。Micali概述了需滿足的三個主要特性——安全性、分散性和可擴展性,這些特性必須同時發揮作用以實現更具包容性和無邊界的經濟。直到最近,這三個基本屬性中只有兩個可以同時實現。[2019/1/22]

總的來說,合成資產創造一個去中心化的平行市場,滿足那些沒有達到要求的投資者,能有更多的投資選擇,實現和股市、外匯等傳統市場的連接,降低了市場準入的門檻。

合成資產幾乎可以為任何一種證券創造出新現金流,同時打開一個相對更加自由和公平的市場,這是合成資產擴展市場邊界的最核心價值。而合成資產將各種傳統金融投資標的帶入鏈上,也給了DeFi樂高更多的配件選擇,給予了DeFi更多變異的可能。

以上是合成資產的優勢所在,下面談談合成資產的風險。

首先,既然是鏈下資產的模擬,不可避免就會涉及鏈下通信的潛在風險,比如價格預言機的故障就那可能讓資產清算,而且合成資產的組成越復雜,其潛在的風險就會越大。

所以,為了增強安全性,許多合成資產的合約都引入了延遲機制或熔斷機制(設定一段時間內價格波動的上限)來抵御風險的發生。

第二,合成資產的鑄造是需要抵押品,目前,抵押品主要是一種或多種加密貨幣,在極端的行情波動中可能會出現代幣價格暴跌,使得抵押品價值不滿足抵押率,讓合成資產遭到清算或鎖定。

第三,合成資產錨定只是原生資產的價格,并不是原生資產本身,也就不能夠將合成資產一比一兌換為原生資產(加密貨幣的合成資產除外)。所以你買了一股蘋果股票的合成資產,并不是說你就擁有了一張蘋果股票,當遇到真實股票除權除息時,相應合成資產并不會有數量變動,但價格可能會下跌,你也就可能出現虧損。

此外,像智能合約風險、51%算力攻擊等各種區塊鏈底層風險也會直接影響合成資產的安全。

從投資的角度來看,合成資產有著很高的聯動性和高風險性,處于早期萌芽階段,不確定性很多,所以想要在這樣一個零和博弈的市場獲勝,對于投資者本人的要求會更高。

· Mirror Protocol

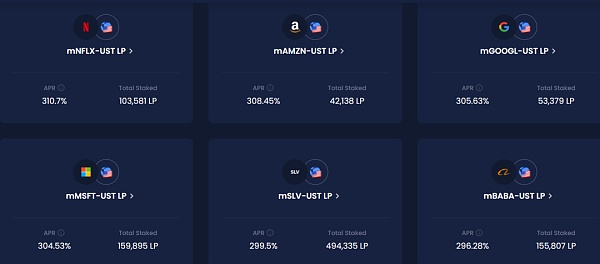

合成資產平臺,通過 Mirror Protocol 可以鑄造和交易股票、期貨等傳統資產的合成資產代幣。目前已經上線了13個合成資產,包括蘋果、谷歌、微軟、阿里巴巴、推特等8種股票合成資產,以及納斯達克100指數ETF、短期期貨指數ETF等5種衍生品合成資產。

在Mirror的協議中,合成資產的鑄造主要是通過其發行的穩定幣UST進行,也可以選擇其他已有合成資產進行鑄造,以UST為基礎鑄造資產的最低抵押比率為?150%,其他合成資產鑄造的最低抵押比率為?200%。

· Synthetix?

合成資產的龍頭,Synthetix 的前身是穩定幣項目Havven,曾在 2018 年通過 1CO 融資了近?3 千萬美元,后來升級成為合成資產的協議平臺Synthetix。

Synthetix是建立在以太坊上的一個可發行和交易合成資產的平臺,通過抵押平臺代幣(SNX)來生成穩定幣資產 sUSD(官網顯示目前質押率為500%),然后用戶可以將 sUSD 用于交易其他合成資產,如 sBTC、sETH、sBNB 等,主要以加密貨幣原生資產為主,也有黃金和白銀的合成資產。

在Synthetix的合成資產交易模式中,沒有交易對手方,沒有訂單簿,更沒有爆倉之說,有的是一個債務池,這個債務池的價值變動由所有參與者共同承擔,你的債務水平跑贏了平均值,你就獲益,否則就面臨擴損,即使是你手握穩定幣資產 sUSD也會存在虧損的可能,這對于參與投資的人來說,操作門檻會很高。

· UMA

UMA是建立在以太坊上的一個合成資產抵押協議,它提出了一種去中心化的預言機服務——數據驗證機制(DVM),通俗的解釋就是來說,當通過抵押生產合成資產后,會由清算人網絡來進行連續監控,看合成資產的質押率是否達標,如果沒有則需要合成資產的鑄造方添加抵押品,如何不添加資產則會在2個小時后清算。

同時在這兩個小時之內,另一個角色“爭議人”會參考鏈下價格來核準清算是否合理,如果判斷清算人信息無效,則還需要UMA代幣的持有人根據時間戳對應的資產價格來投票。最終,如果清算人勝,則會獲得系統獎勵,并將質押率不足的資產清算;如果爭議人勝,則會給予爭議人和合成資產鑄造者獎勵。

DVM不通過鏈外的實時價格來提供服務,相反,它僅用于解決清算糾紛并在到期時結算合成代幣合同才會用到。通過引入一套經濟安全機制,減少和鏈外信息的實時交換,以此來確保鏈下信息通信的相對安全,所以其應用也必定會受到一定的制約。

除了上述備受關注的合成資產項目外,還有很多項目正在嶄露頭角。比如第一個在波卡上建立合成資產協議的Coinversation Protocol,它使用DOT或CTO作為抵押品,模式和Synthetix是類似的;建立在狀態通道之上的Rainbow Network協議,它能夠在一個支付通道中將合成資產和其他資產嵌套在一起,實現極低手續費的快速交易。

有建立在以太坊建立的合成資產期權協議Hegic,一個被Andre Cronje稱贊“amazing tech”項目;還有備受資本青睞的衍生品交易平臺dydx等等。

總之,合成資產作為一種具有想象力衍生品,提供了另一種擴展區塊鏈邊界的新渠道,而當市場的鐘擺開始傾斜到合成資產這一側時,也一定還會涌現越來越多的競爭者。

Tags:元宇宙區塊鏈加密貨幣穩定幣元宇宙官方網站注冊區塊鏈的未來發展前景與應用加密貨幣市場總市值央行數字貨幣是穩定幣嗎為什么

昨天,微策略(MicroStrategy)官網有報道稱,該公司將通過私募向合格機構買家出售2027年到期的9億美元可轉換優先債券。此次拍賣的收益約為8.79億美元.

1900/1/1 0:00:002月6日波卡官方推特發布Rococo技術更新。主要內容包括:1、Rococo V1分支已于1月27日更新,PoV現在已壓縮,以適應更大的PoV區塊大小;重用Wasmtime編譯的代碼,以避免每次.

1900/1/1 0:00:00神秘玩家控制著價值30億美元的360億個狗狗幣。網友意外發現,神秘人的部分交易可以被轉錄為二進制代碼,而代碼顯示出的其中一組數字,正是馬斯克的生日——1971年6月28日.

1900/1/1 0:00:00頭條 ▌比特幣總市值首次突破9000億美元創歷史新高金色財經報道,比特幣市值逼近萬億美元,今日比特幣總市值首次突破9000億美元創歷史新高.

1900/1/1 0:00:00這些年「比特幣」的話題熱度不減,區塊鏈技術也慢慢走進了人們的視野中,越來越多的人知道數字貨幣,吸引了大批創業者和投資者進入這個行業。然而,騙子們可能會遲到,但從不缺席.

1900/1/1 0:00:00原標題:美國將采用比特幣作為儲備資產「美國將采用比特幣作為儲備資產。」“為什么這么做?因為這樣做完全符合美國的戰略利益.

1900/1/1 0:00:00