BTC/HKD+0.31%

BTC/HKD+0.31% ETH/HKD-3.46%

ETH/HKD-3.46% LTC/HKD-3.27%

LTC/HKD-3.27% ADA/HKD-3.83%

ADA/HKD-3.83% SOL/HKD-5.69%

SOL/HKD-5.69% XRP/HKD-2.27%

XRP/HKD-2.27%文:嚯嚯

來源:蜂巢財經

沒有太多信息顯示,荷蘭人盧多維庫斯·簡·范·德·維爾德、意大利人詹卡洛·德瓦西尼和美國紐約人菲利普·波特是如何相遇的,但從2013年開始,比特幣造就了他們共事的契機。

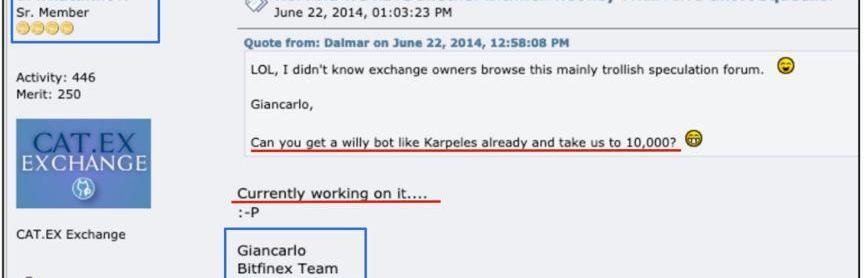

2014年5月,Mt.Gox破產后曝出的“威利機器人丑聞”揭露了一個現實:在一個低流通的場所里,比特幣的價格可以被操控。

對于比特幣投資者來說,這是件可怕的事兒。但對于上述三人來說,它成了一個機會。

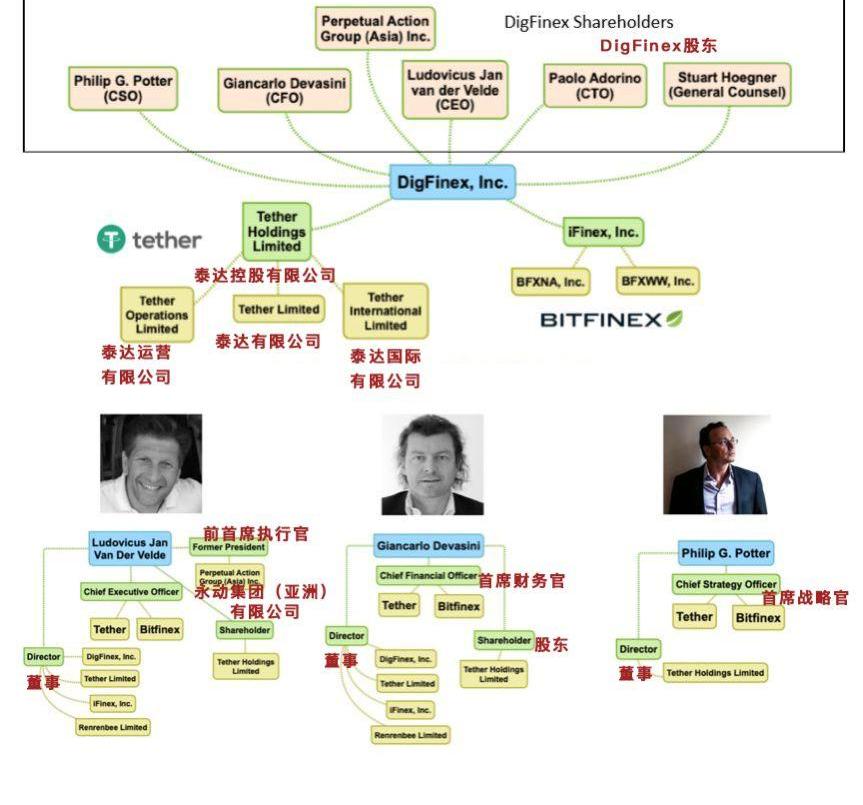

5、6年里,以這3人為核心的團隊,利用8家公司和若干殼公司及影子銀行,在加密貨幣這個低流動性、高波動性的新興金融世界里搭建出一臺“生財機器”。

只是在USD這個美元的簡稱后面加上一個“T”,并宣稱每一枚USDT背后都有1美元做支撐,且支持兩者雙向兌付,名為Tether的公司在成立的5年內,成為加密貨幣市場上最大的穩定幣發行方,創造了一個市值40多億美元的穩定幣。

而Mt.Gox倒閉后,名為Bitfinex的交易所在同期成為數字貨幣交易平臺中的佼佼者,巔峰時刻創造了63億美元的日成交額。

直到2017年11月,涉及十多萬公司或個人的離岸投資文件被泄露后,人們才發現Tether和Bitfinex是由同一批人在控制,范·德·維爾德、德瓦西尼和波特是這兩家公司的主要實控人。

之后更有轉賬記錄顯示,Tether發行USDT后,首次轉移總是流向Bitfinex。USDT兩次脫離美元價格錨定的波動之后,質疑聲越來越多:Tether超發導致“脫錨”?USDT背后是否有等量的美元儲備支撐?

涉及美元交易的兩家公司也引發了美國司法部門注意,以Crypto資本為主的、為之充當“影子銀行”的多家公司賬戶遭凍結或查封。

當雪球越滾越大時,留下的痕跡也越來越明顯。

2019年10月,美國紐約南區地方法院收到了一紙針對Tether和Bitfinex的集體訴訟書,5名持有加密貨幣的美國公民作為原告,將兩家公司告上法庭,最令外界關注的指控是列在案由第一位的“市場操控”。

如若這一點被證實,USDT的暴雷不排除將引發加密貨幣市場的雪崩。

“絕佳”市場

拉斐爾·尼科爾于2013年在加密貨幣論壇Bitcointalk上宣布成立Bitfinex時,Mt.Gox已經是世界上最大的比特幣交易所,“處理著全球70%的比特幣交易量”。

尼科爾掌管Bitfinex的時間并不長。他在自己的“領英”頁面中陳述,2013年成功推Bifinex后,“一個由經驗豐富的投資者組成的稱職團隊接管了這家成長中的公司,以確保其持續成功,而我作為技術顧問繼續提供幫助。”

USDT 24小時資金凈流入2.99億元人民幣:金色財經監測數據顯示,加密貨幣市場24小時資金凈流入排名前三分別為[2021/1/24 13:18:42]

那年的4月1日,發展了4年多的比特幣價格超過了100美元;10天后,在塞浦路斯經濟危機接連刺激下,比特幣被視作避險資產,價格創下歷史新高,達到266美元;11月28日,比特幣首次突破1000美元,總市值沖到了200億美元。

之后,一小波比特幣交易所出現,包括那時候誕生在中國的火幣網和OKCoin。那一年,僅中國A股的總市值就超過2.8萬億美元,足足是比特幣市值的140多倍。

相較證券市場,比特幣的市值小,交易市場稀缺,波動大,實在算不得一個高流動的資產。按照金融理論,這樣的市場極易被操控。但在自由主義者、暗網交易者和投機者眼中,它是絕佳的選擇。

2014年2月,Mt.Gox上價值5億美元的85萬枚比特幣被盜,CEO馬克·卡佩爾斯申請了破產,大量投資者遭遇虧損。

3個月后,一名匿名交易員發布了《威利報告》,對Mt.Gox泄露的交易日志詳細分析后指出,該交易所上存在一個機器人賬戶Willy,該交易機器人每5到10分鐘購買10到20個比特幣,這極大地影響了比特幣價格,并且是比特幣升至1000美元的關鍵。

2017年,馬克·卡佩爾斯也在庭審中承認了曾控制交易機器人。

此后,更多的學術文章得出相同結論。去年,有研究人員再次觀察Willy賬戶后發現,Willy活躍的50天里,美元對BTC的價格上升了21.85美元;而Willy不活躍的日子里,美元對BTC的價格下降了0.88美元——Willy的行為可能導致所有交易所的匯率大幅飆升。

由于馬克·卡佩爾斯掌管著這家交易所,又控制著“威利”,極有可能存在一種情況:他不需要為比特幣付款,即可購買大量的比特幣,從而干擾價格發現過程,操控市場。

Mt.Gox被盜后,《威利報告》又帶來了可怕的“市場操縱論”,市場信心遭到重大打擊。整個2014年,比特幣都在下跌,再也沒有出現“上千”的行情。

落款為詹卡洛的人回應稱正在研發“威利機器人”

但有人卻從《威利報告》中發現了機會。2014年6月,也就是該報告發表一個月后,BitcoinTalk論壇上一個ID為“urwhatuknow”的用戶在回復別人的發帖時,他正在研發自己的“威利機器人”,落款是詹卡洛、BitfinexTeam。

兩大秘器

動態 | USDT占比特幣交易比重約為67.64%:據cryptocompare數據顯示,目前比特幣交易情況按照交易幣種排名,排在第一的是USDT,占比為67.64%;排在第二的是美元,占比為11.01%;排在第三的是日元,占比為8.11%;排在第四的是歐元,占比為5.31%;排在第五的是歐元,占比為2.47%。[2020/2/7]

與Bitfinex經過了一番易主同出一轍,Tether公司起初也不叫這個名字。就連“穩定幣”這個概念,都是來自于它改名前的那家公司Realcoin。

2014年7月,該公司聲稱已經產生“可經審計美元儲備1:1支持”的穩定幣,試圖將“美元數字化,并讓數字美元可接入比特幣區塊鏈”。

4個月后,Realcoin更名為Tether,同名幣REACOIN也變成了USDT。在USD后面加了一個“T”,Tether宣稱,它可以1:1與美元兌換,每一個USDT背后都有1美元支撐,“當你想贖回它們的時候,我們會給你現金。”

USDT的產生完全由Tether公司單方面控制,早期主要基于比特幣網絡的OmniLayer協議發行。今年4月后,Tether開始基于ETH、波場等公鏈,產生了這兩種標準協議下的USDT。

它的運營邏輯也并不復雜。按照該公司公開的流程顯示,用戶想要購買USDT,必須先將美元存入他們的Tether帳戶,即可收到等值的USDT;用戶也可以隨時將USDT換回美元,Tether會不定期地將多余的USDT進行銷毀。

2014年11月,也就是Tether正式獲得新名字時,它宣布在比特幣領域建立了新的伙伴關系,“包括與香港比特幣交易所Bitfinex達成合作協議。”公告中,雙方都沒有透露Tether背后的團隊。此后,Bitfinex似乎成了Tether的發言人。

兩者的緊密關系還不僅如此,有人發現,USDT的首次轉移總是從Tether的“庫藏錢包”轉至Bifinex,而非其他交易所,這種排他關系似乎也證明,Bitfinex是Tether唯一的交易所客戶。USDT流向Bitfinex之后,才會逐漸經該所流向其他交易平臺。

2017年9月,比特幣交易的重要市場中國,遭遇了最為嚴苛的針對ICO及數字貨幣交易所的監管,本土交易所被要求關停并清退用戶資產,用人民幣購買比特幣的時代一去不返。

走國際化路線的火幣全球站及OKEx,先后在平臺上上線了USDT,留存的中國用戶才就此認識了這個已經發展了3年的穩定幣,那一年年底至次年年初,比特幣達到了歷史最高點2萬美元。

高峰時期,USDT承載了全球穩定幣市場98.7%的交易,其圍繞美元價格的低波動性,使之成為加密貨幣市場的避險幣種,一些人甚至將它當做數字化的美元。

動態 | USDT占比特幣交易比重約為63.61%:據cryptocompare數據顯示,目前比特幣交易情況按照交易幣種排名,排在第一的是USDT,占比為63.61%;排在第二的是美元,占比為11.14%;排在第三的是日元,占比為9.13%;排在第四的是QC,占比為4.27%;排在第五的是USDC,占比為2.89%。[2019/12/20]

5年來,Tether累計增發次數達82次,其中銷毀次數僅為5次。而USDT價值完全源于其發行主體Tether承諾的美元儲備擔保。截至目前,USDT的流通市值達40.5億美元,這意味著,Tether在其銀行賬戶中應當持有40.5億美元的存款。

發行5年,USDT流通市值達40.5億美元

不過,與USDT公開透明的發行機制相反,Tether從未外披露過它的儲備金到底放在了哪里。

無限增發

從2014年10月首批USDT誕生后,Tether發行USDT的數量每年都在增多。

2015年5月18日

20萬新USDT被生產,整體供應量達到45萬枚。

2015年12月1日

Tether又發行了50萬USDT,整體供應量升至95萬枚。

2016年12月31日

Tether全年發行了600萬枚USDT,是前一年發行量的6倍。

Tether不停地增發USDT期間,Bitfinex則相應地陷入持續不斷的麻煩。

麻煩之一是黑客攻擊帶來的用戶賠付問題,2016年5月22日和2016年8月2日,Bitfinex先后被盜了1500枚BTC、12萬BTC。第二次被盜事件是繼Mt.Gox之后比特幣史上規模最大的一次黑客攻擊事件,由于損失過于慘重,Bitfinex已經無法賠錢,以發行1美元初始價格的債券幣BFX的方式,試圖度過難關,但BFX一度跌到了0.3美元。

另一個麻煩是罰款——2016年6月2日,美國商品期貨交易委員會因Bitfinex為比特幣和其他加密貨幣提供非法場外金融零售商品交易,以及未按照《商品交易法》要求注冊為期貨委員會商家,對其Bitfinex處以7.5萬美元的罰款。

這兩個麻煩引起的連鎖反應從2017年起,一個接一個出現。

2017年3月31日,富國銀行不再向Bitfinex和Tether提供代理行服務,美國商品期貨交易委員會對Bitfinex的罰款是重要原因。之后,這兩家公司對富國銀行提起訴訟。

聲音 | Blockstream CSO:Bitfinex兩周內會通過比特幣側鏈 Liquid發行USDT:區塊鏈技術開發公司 Blockstream 首席策略官繆永權表示,Bitfinex將在兩周內通過 Blockstream 的比特幣側鏈 Liquid 發行穩定幣 USDT。Bitfinex 剛剛宣布在 EOS 區塊鏈上推出穩定幣 USDT,下一步會考慮在閃電網絡上發行 USDT。[2019/6/1]

這時人們才知道,早期Bitfinex和Tether用來滿足客戶兌付美元的需求,一直由其在臺灣銀行開設的美國代理行賬戶來完成。

銀行賬戶無法使用,直接導致Bitfinex和Tether的美元出入金渠道受阻:一來,他們通過經營數字貨幣生意的收入無法變成現金;再者,沒有用戶入金,就無法按照其宣稱的方式繼續發行等值的USDT;此外,如果沒有美元賬戶,那么Tether所謂的儲備金又放在哪里?

“資金周轉越來越難了。”富國銀行停止對其服務的兩周后,Bitfinex的首席戰略官波特對加密貨幣交易社區WhalePool說,美國銀行正在退出離岸銀行的清算業務,因為“在很多洗錢和刑事案件中,銀行因他們的代理行業務被追究責任”、“洗錢是他們最大的擔憂”。

但波特也表示,Bitfinex將繼續規避法律,

“我們還有其他辦法,從事比特幣產業實際就是與代理銀行玩貓和老鼠的游戲……成為大公司的壞處是我們在銀行有大量的存款,再也不能像過去一樣躲開‘雷達’不被發現了……”

他還在同期與其他人的討論中提到,

“開設新賬戶或轉給一個新的公司實體等等,每個比特幣從業者都必須學會這些貓鼠游戲的伎倆。”

一些證據表明,Bitfinex一直都在使用殼公司開設和使用銀行賬戶這種“伎倆”,來打通美元的出入渠道,從2013年至2018年,這些渠道包括香港的人人蜂、荷蘭的HaparcB.V.公司及香港的榮利商業有限公司等等,其中它最為信任的公司是注冊在巴拿馬的Crypto資本,它更像一個“影子銀行”,一直幫助Bifinex和Tether處理美元出入金的事務。

富國銀行事件爆發后,USDT短時下探至0.91美元,作為一個宣稱與美元1比1錨定的穩定幣,它第一次出現“不穩”,美元儲備金的質疑聲開始蔓延。

9月,Bitfinex雇傭的會計公司FriedmanLLP對雇主的資產負債表審計后稱,Tether的美元儲備與市場上流通的USDT數量相匹配,但這份報告并未披露儲備金存放的銀行名稱或者地點。

美元如此難以出入的情況下,也沒有妨礙Tether在2017年發行新的USDT。

分析 | 金色盤面: BTC/USDT短線反彈但震蕩未變:金色盤面綜合分析:BTC/USDT短線短線反彈,但均線走平,表明當前依然處于震蕩中,上方阻力關注6450和6600。[2018/8/19]

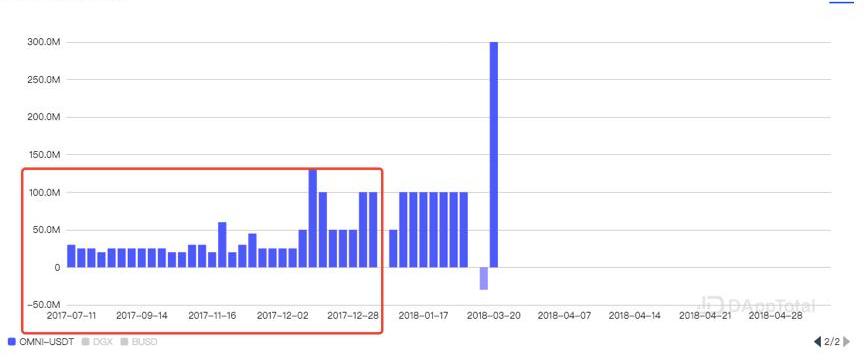

2017年密集增發的USDT

2017年一整年,Tether發行了大約14億個USDT。在這個過程中,比特幣也一路上漲,即便當時交易規模最大的市場之一中國的本土交易所遭遇了監管打擊,幣價也僅僅在跌了半個月迅速反彈。

關系曝光

會計公司FriedmanLLP為Bitfinex作的審計報告中,陳述了Tether的美元儲備情況。這再次讓外界懷疑,Tether和Bitfinex存在某種密切關聯。

直到2017年11月,雙方的密切關系被正式證實。

一份涉及十多萬公司和個人在“避稅天堂”國家的離岸投資文件遭泄露,該文件被稱為“天堂文件”,也徹底踢爆了同一批人控制著Bifinex和Tether兩家公司的事實:Bitfinex的首席戰略官波特是Tether的董事,首席財務官德瓦西尼是Tether的股東,兩人于2014年在英屬維爾京群島建立了Tether;而該公司的首席執行官盧多維庫斯·簡·范·德·維爾德也是Bitfinex的首席執行官。

3個人控制著Tether及Bitfinex兩家公司

沒有太多信息顯示,荷蘭人盧多維庫斯·簡·范·德·維爾德、意大利人詹卡洛·德瓦西尼和美國紐約人菲利普·波特到底是如何相遇,然后湊在一起“謀劃”了兩家公司。

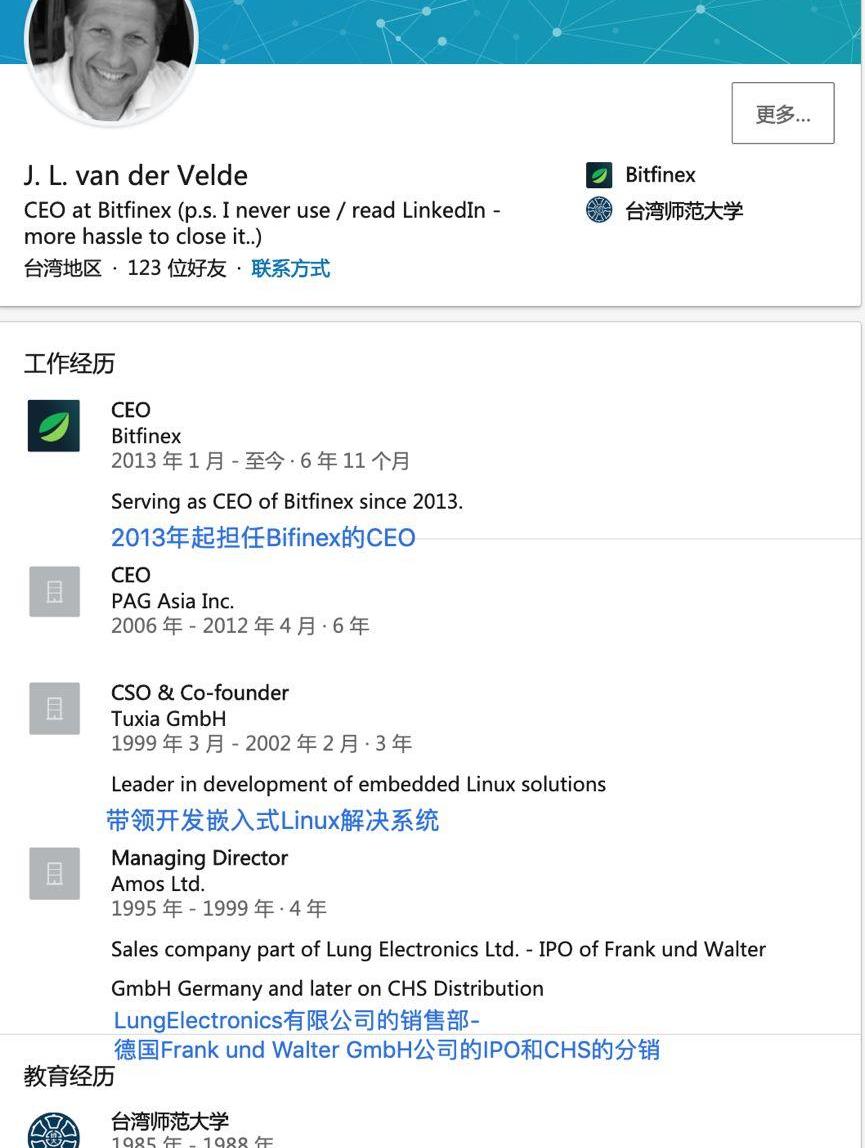

一年前,有網友在Reddit上發帖提問,“盧多維庫斯·簡·范·德·維爾德是誰?”他說,他找不到這位Bitfinex首席執行官的太多信息,領英上只有一些稀疏的個人資料,照片模糊,媒體對他報道時,名字的寫法也時常不同,“他是誰?他只是保持低調嗎?這里還有其他事情嗎?”

的確如此,彭博社網站和領英收錄的有關他的資料有些不同,前者顯示其臺灣科技大學任職,后者則沒有列出這部分職業履歷,倒是教育經歷中顯示,他曾在1985年至1988年就讀于臺灣師范大學。

范·德·維爾德在領英上的履歷

從履歷上看,范·德·維爾德似乎又懂銷售、又掌握IT技術。不過他鮮少在公開場合露面,更多時候,他以郵件的方式向公司、用戶及外界發聲。

更常代表Bitfinex出面的是其首席戰略官菲利普·波特,他的信息較為豐富。1994年畢業從耶魯大學獲得物理學學位后,他在對沖基金工作了一段時間,在當年的11月加入摩根士丹利。結果,在1997年,25歲的波特因在《紐約時報》上吹噓他3500美元的勞力士、奢侈的生活方式及激進的賺錢策略而遭公司開除。

該交易所的首席財務官詹卡洛·德瓦西尼也不是安分守己的人,他在1990年代創立了一家計算機硬件公司,后來因銷售Microsoft軟件的盜版副本,在1996年被罰款了1億意大利里拉。

無論如何,來自3個不同國家的3個人,從2013年開始,然后隱去了交易所Bitfinex和穩定幣發行公司Tether之間的明面聯系,同時操控著這兩套商業系統:一套負責發行號稱等價于美元的穩定幣,另一套則負責將這種穩定幣代替美元,輸送至市場用來購買比特幣及其他加密貨幣。

問題是,這些被視作入金的“金”,背后真的有美元支撐嗎?如果沒有,那么USDT就成了史上最可怕的“空氣幣”。

市場操控?

在“天堂文件”曝出后的不到半個月,Tether就稱它受到了攻擊,有3100萬枚USDT被從Tether的儲備金錢包中轉移到了一個未得到授權的比特幣地址。為此,Tether發起了一次硬分叉,以防止這些資金被轉移。

“黑客事件”的發生直接導致用戶無法從Tether和Bitfinex上贖回美元。

比特幣站上2萬美元巔峰的日子沒有持續太久要,2018年1月31日,崩盤開始了。隨著幣價的下跌,Tether增發的速度則明顯提升。僅1月,Tether就發行了8.5億枚USDT,比此前任何一個月的發行量都大。其中,有大約2.5億枚USDT在月中比特幣價格崩落時發行。

Tether不停地增發,Bitfinex則在恢復新用戶注冊后提高了交易門檻:存入1萬美元或等值加密貨幣才能交易,一些不達標的用戶發現,他們也無法提現法幣。

似乎,Tether增發的速度顯然趕不上往銀行存款的速度。影響其入金最重要的問題是,它在世界各地的尋找的殼公司或代理銀行接連遭遇查封。

2018年1月,Bitfinex指示客戶將資金存入HaparcB.V.公司在荷蘭的一家銀行賬戶。彭博社對此報道一個月后,這家銀行關閉了該公司的賬戶。

10月,Bitfinex利用“榮利商業有限公司”的香港銀行賬戶,通過在花旗銀行的代理賬戶中進行美元交易。之后,這個賬戶也被關閉。

同期,Tether的托管銀行NobleBank將被出售的消息炸了鍋。有人開始在網上質疑,Bitfinex失去了美元的兌付能力。10月11日,Bitfinex宣布暫停法幣存儲,更是加劇了市場恐慌。

10月15日,穩定幣USDT再現“不穩”,跌至0.92美元。在Kraken交易所上,它的價格一度跌至0.85美元。

如此的緊張時刻下,“姐妹公司”最信任Crypto資本公司也出現了問題,在它們出現兌付危機時,有8.5億美元始終沒法從Crypto資本那拿出來。

來自監管的壓力一直讓Tether和Bitfinex在美元結算上疲于奔命。紐約總檢察長曾指控,由于無法取出Crypto資本公司持有的資金,Bitfinex無法滿足客戶的提現要求,造成這一困局的直接原因是Crypto資本涉及洗錢的幾個波蘭公司的銀行賬戶,在2018年4月遭到當地執法部分的查封和凍結。

銀行賬戶被接連封停期間,輿論、監管部門都開始注意到一種聲音:Tether和Bitfinex操縱比特幣價格。

其中一份重要的研究性佐證是2018年6月,約翰?格里芬和阿明?沙姆斯兩位教授在社會科學研究網絡上發表的《比特幣真的不受束縛嗎?》的分析文章。

格里芬文分析了USDT在2017年3月1日到2018年3月31日間的增發情況后得出結論,USDT驅動的價格操縱占比特幣價格增長的一半原因。

2016-2019年間,比特幣價格和USDT增發的關系

他認為Tether在這期間發行的USDT,更符合“供給驅動”的作用,而不是真實市場需求下的發行。由于Tether控制發行權,Bitfinex和它可以設定策略價格階梯,觸發用無支撐的USDT執行買入命令,“和威利機器人一樣,持續購買會導致比特幣價格上揚。”

在格里芬檢查了超10個不同來源、超200G的交易數據后,他斷定,當比特幣下跌時,USDT被發行用于購買比特幣,但是當比特幣上漲時,并沒有贖回數據來反映這一點。因此他認為,USDT是用來阻止下跌的,而非真實市場交易行為。

監管部門也開始注意到兩家公司的特殊關系。2018年11月20日,彭博社報道,美國司法部正在與商品期貨交易委員會合作進行刑事調查,

“司法部正在調查的問題包括Tether公司如何創造新幣,以及為什么它們主要通過Bitfinex進入市場。”

一周后,紐約州總檢察辦公室就傳喚了Bitfinex和Tether。與紐檢之間的法律問題糾纏著持續了半年度后,今年9月,紐約總檢察長的一份報告證實了Bitfinex有能力植入像“威利機器人”這樣的交易機器人,“Bitfinex提供了一些‘特殊訂單類型’,‘只對使用復雜算法策略的專業自動交易員有用,在這種策略下,訂單可以提交也可以撤回,以應對一般交易者看不到的市場信號。”

輿論的質疑,學術的分析研究,司法部門的調查,多方的證據將這兩家“姊妹公司”指向操控比特幣市場的方向。

2019年10月,5名持有加密貨幣的美國公民作為原告,向Tether和Bitfinex等相關公司和自然人提起集體訴訟。在給紐約南區地方法院的訴訟書上,列在案由第一位的指控便是“市場操控”。

“流動性差的市場比如比特幣,很容易被操縱。”德瓦西尼可能不會想到,他在2012年12月5日曾作過的這番公開表態,如今作為“證詞”,出現在了起訴他的法律文件上。

加密貨幣世界不得不關注此事,一旦“操縱市場”的罪名被坐實,其影響或將比Mt.Gox破產還大。因為,在大大小小的數字資產交易所里,USDT幾乎都會包攬獨立的交易區。

當市場占有量最大的穩定幣崩盤時,投資者或將無處可逃。

(綜合USDT集體訴訟書報道)

互動時間

USDT結癥何時能解?

來源:《證券日報》 作者:宓迪 地方推動區塊鏈技術發展“各有高招”。12月4日,《證券日報》記者根據公開信息不完全梳理,近期河北、浙江等地提出多項舉措推動區塊鏈技術應用,重點領域包括電子商務、智.

1900/1/1 0:00:00譯者前言:近日,區塊鏈研究者RyuyaNakamura等人提出了一種針對Layer2協議的審查攻擊策略,他們認為,這種攻擊很難被識別,即使用戶通過軟分叉去做恢復.

1900/1/1 0:00:0008年大衰退的記憶,依然深深的震懾住今天的市場。據最新的一項調查顯示,美國20%的“千禧一代”表示,他們“永遠不會”投資股市,53%的人表示,投資股市會讓他們感到不舒服.

1900/1/1 0:00:00來源:貝寶 編者注:原標題為《從資產配置角度看待比特幣投資》本文是加密貨幣分析師、經濟學家ByrneHobart發表在medium上的一篇文章.

1900/1/1 0:00:00來源:BitMEX 編譯:頭等倉 BitMEX研究團隊進行了35次初始區塊下載,將初始區塊下載時間作為一個基準測試的指標,以此來測試BitcoinCore的性能.

1900/1/1 0:00:00文|互鏈脈搏·金走車 11月22日,中國人民銀行上海總部發布《加大監管防控力度打擊虛擬貨幣交易》稱,對上海地區虛擬貨幣相關活動開展專項整治.

1900/1/1 0:00:00