BTC/HKD-0.86%

BTC/HKD-0.86% ETH/HKD-2.68%

ETH/HKD-2.68% LTC/HKD-2.31%

LTC/HKD-2.31% ADA/HKD-1.66%

ADA/HKD-1.66% SOL/HKD-3.12%

SOL/HKD-3.12% XRP/HKD-3.65%

XRP/HKD-3.65%作者:JorgeS

來源:?得岸觀點

MakerDAO最近發布了自上線以來最重要的一次更新,除了正式支持多資產抵押(MCD)之外,還引入了DAI存款利率(DSR)。MakerDAO對其寄予厚望,聲稱DSR將會改變DeFi生態的游戲規則,它真的能釋放這么大的能量嗎?

作為無風險收益的DSR

所謂DSR,DAISavingRate,也就是DAI存款利率,含義十分容易理解:MakerDAO提供了一個儲蓄合約,用戶只需要將自己持有的DAI存入,即可獲取年化2%的利息收益。MakerDAO推出這一功能的原因也不難推測,激勵用戶買入和持有DAI。

自上線以來,相比創建CDP借出DAI,接收并持有DAI一直缺乏有效的激勵。抵押ETH借出DAI能夠滿足鏈上用戶加杠桿的需求,也為眾多募得了ETH卻需要使用法幣支付開銷的項目團隊提供了解決方案,但交易的另外一側,也就是接收并持有DAI的人,卻并沒有獲得任何好處,反而可能要承擔一定的流動性損失。

聲音 | 孫宇晨:陪我APP配合監管機構進行內容整改 不必過度解讀:孫宇晨剛剛發微博表示,“陪我APP第一時間配合監管機構進行凈網行動,對平臺部分由用戶自發產生的負能量內容進行整改,一切正常運營,新的實體成立,老的實體解散而已,不影響正常業務進行,完全是基于商業考慮。我們旗下公司繁多,基于商業考慮進行公司新設與注銷是正常經營行為,不必過度解讀。”[2019/7/24]

Compound、dYdX等抵押借貸平臺的成功無疑讓MakerDAO找到了一種解決方法。我們可以看到,自出現以來,這些抵押借貸平臺通過為存款用戶提供利息的方式,有效吸納了大量儲蓄。

MakerDAO采納這樣一種已被市場驗證有效的措施,也就是意料之中的事情了。但同Compound、dYdX等等借貸平臺相比,DSR有三點顯著的不同:

聲音 | 最高人民法院工作報告解讀:探索司法區塊鏈等互聯網模式:據新華網消息,12日,最高人民法院辦公廳副主任陳志遠接受專訪,解讀最高人民法院工作報告中網民高度關注的熱點內容。陳志遠介紹,杭州互聯網法院通過全流程在線審理平臺,實現案件全流程在線辦理,讓當事人打官司“一次都不用跑”;采用司法區塊鏈等技術,讓存證取證更方便,讓電子證據更可靠。[2019/3/12]

一是沒有擠兌風險。Compound等借貸平臺會將用戶的存款放貸給其他用戶,極端情況下,如果資金池被借空,存款用戶將無法贖回自己的流動性。而DSR并不會將用戶的存款借出,借貸用戶拿到的DAI并不來自DSR存款,這就免除了存款用戶不能實時贖回流動性的風險。

二是沒有對手方風險。同前面一點類似,由于Compound這一類的借貸平臺會將存款進行放貸,而貸款用戶的抵押狀況和償付能力的變化也會給存款用戶帶來新的風險。

分析 | 2100ETH交易手續費事件不宜過分解讀:據獵豹區塊鏈安全中心輿情數據監控顯示,2100ETH交易手續費事件引起了超過20余家主流媒體關注報道。獵豹區塊鏈安全中心研究員對2月19日以太坊上的交易全面分析后發現,剔除這5筆異常交易后,平均交易手續費(總交易手續費/交易筆數)為0.000906ETH,約為0.13美元,與最近7日的數據相比沒有明顯異常。[2019/2/20]

三是沒有平臺風險。用戶在使用Compound等借貸平臺時,除了要承擔持有DAI的風險,還要承擔Compound平臺本身引入的新風險。而DSR由MakerDAO官方提供,用戶不需要承擔額外的第三方風險。也就是說,使用DSR的風險等同于持有DAI的風險,沒有新的風險增量。

某種意義上,我們可以將DSR看成DAI的無風險收益率。這就類似于將美國國債收益率定義為美元的無風險收益率,因為持有美國國債,只需要承擔美元貶值的風險,而無需承擔額外新增風險。從這一點上,我們可以說DSR是DAI向真正貨幣又邁出的一大步,假如DAI真能成為DeFi生態中的事實貨幣,那DSR無疑將會成為一個十分重要的市場指標。

聲音 | 蟲洞姜家志:行業對51%攻擊過度解讀:據核財經報道,在MiiX區塊鏈私享會上,蟲洞項目負責人姜家志認為,行業對51%攻擊過度解讀了,就算是真正有51%攻擊,不會對主鏈發生太大影響。51%攻擊能做到是:利用算力優勢,撤銷已發生的交易;掌握51%以上的算力優勢;雙重支付、阻止區塊確認、阻止有效區塊,以及有可能導致熊市和交易所損失。但51%攻擊不能做到:修改交易、阻止交易發送、改變數量、生產幣、挪用別人的幣。[2018/12/2]

作為價格穩定機制的DSR

在更新后的白皮書中,DSR被明確的描述為一種「價格穩定機制」,也就是說同穩定費率一樣,DSR也會被當作調節市場供需的一種工具,如果DAI的價格高于一美元,就調低DSR抑制需求,如果DAI的價格低于一美元,就調高DSR拉動需求。

在此我們就不得不重新審視一下DAI的價格穩定機制是否足夠有效。穩定幣能夠同錨定貨幣的價格維持相對穩定,其最基礎的邏輯來自于套利。當穩定幣價格脫離錨定價格時,就會出現套利機會,而套利者的行為會將價格拉回錨定價格。以USDT為例,如果其價格高于一美元,套利者就會通過官方渠道兌換USDT并在市場上賣出,從而將價格拉回一美元,如果低于一美元就進行相反的操作。套利機制十分簡單有效,價格偏差的修正也就能高效實現。

中國人民大學法學院教授楊東解讀《政府工作報告》:互聯網金融的核心是對移動互聯網技術、云計算、大數據、區塊鏈技術運用,這將導致我們的金融體系回歸金融的本質。目前互聯網金融更多地帶有金融科技的色彩,而監管科技的廣泛運用更是有望將互聯網金融信息不對稱的問題根本解決,而未來信息在網絡上的無障礙流動也必將導致人類生產方式的改變。[2018/3/10]

反觀DAI,當其價格偏離一美元時,套利者并沒有辦法通過借貸買賣等操作即時獲利,套利行為必須等到DAI的價格回到一美元時才能最終完成。至于其價格什么時候回到一美元、能不能回到一美元都是很難確定的,因此套利風險和摩擦非常大,并不能作為穩定價格的主要手段。

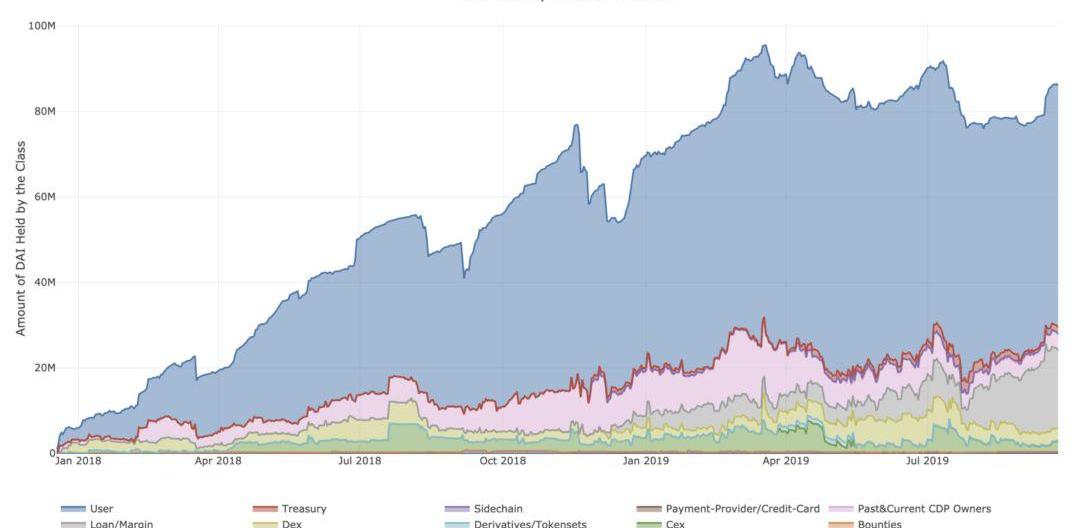

事實上,DAI的價格穩定一直是依靠調節穩定費率實現的。上線以來,穩定費率的調整發生過20多次,范圍在0.5%到20.5%之間。

之前MakerDAO聲稱上線前期將通過治理方式調節穩定費率,并在這個過程逐步摸索合理的調節機制,最終將穩定費率的調節自動化。但從目前的狀況來看,自動化仍然難以實現,很長時間內,穩定費率將只能繼續依靠治理方式調節。

增加DSR之后,MakerDAO將有能力對存款利率和貸款利率分別進行調節,這種靈活性將在同其他平臺的競爭中,為MakerDAO提供巨大的優勢。與此同時,系統性調節的復雜度上升,自動化就更難實現,治理行為的質量和效率將更大程度地影響整個系統的健康程度。

帶來的利益結構變化

還有一個問題值得考慮,那就是DSR的收益是從誰那里拿來的。收入結構沒有改變,一部分參與者增加了收益,必然有另一部分人的利益變小了。直覺上我們可能認為是MKR的持有者受損了,本來借貸者支付的利息是分配給MKR持有者的,現在要分一部分給DSR的存款用戶,那MKR的份額自然就小了。但仔細考察一下此次更新之后的變化,就會發現事實并非如此。

在之前的單資產抵押版本中,進行借貸之前,需要先將ETH換成PETH。而伴隨著清算的發生,用來支付清算罰金的PETH會被銷毀,因此PETH相對ETH的價格是一直上升的。所以當借貸用戶還息離場,將PETH重新兌換為ETH時是有獲利的。這相當于給所有抵押ETH的用戶付了一份利息。而新版本上線后,這份利息就不再支付了。

從上圖PETH的價格變化可以看到,這份利息收入的年化是超過2%的,而且它的支付對象是所有抵押中的ETH,DSR卻只需要支付給儲蓄中的DAI。所以相比之前的版本,?MKR的持有者并不會遭受任何損失,CDP創建者的借款成本卻是實實在在上升了。可以預見,這將導致之前利用PETH進行理財,只抵押而未借貸的用戶撤回自己的抵押,從而使平臺整體的抵押率下降,系統風險上升。

我們可以大致做一下總結,DSR將會成為DAI的無風險收益率,為持有DAI提供相對有效的激勵;作為一種價格穩定機制,DSR將使得MakerDAO在競爭中更加靈活,同時也使得治理工作變得更加復雜、重要;相比單資產抵押階段,DSR的推出并不會損害MKR持有者利益,卻會導致借貸的實際成本升高。DSR是DAI發展道路上重要且必然的一步,是否能夠成為Game-Changer我們可以拭目以待。

距離2019年1月10日快一年了,當日國家互聯網信息辦公室發布《區塊鏈信息服務管理規定》,并于今年2月15日起施行.

1900/1/1 0:00:00據Cointelegraph12月23日報道,美國證券交易委員會已推遲對WilshirePhoenixFund提交的更新后的比特幣和美國國庫券交易所交易基金提議作出決定.

1900/1/1 0:00:00在即將過去的2019年中,加密貨幣市場經歷了3,4月份的小陽春。在眾人對牛市無比期待之時又步步看跌.

1900/1/1 0:00:00來源:TheStartup 編譯:頭等倉 編者注:原標題為《企業區塊鏈邁向3.0時代,推特“藍天計劃”或將引領新浪潮》隨著JackDorsey宣布成立藍天項目.

1900/1/1 0:00:00作者:TobiasAdrian&TommasoMancini-Griffoli 譯者:Moni 出品:Odaily星球日報央行數字貨幣是一個復雜且涉及多個學科的問題.

1900/1/1 0:00:00作者:Joyce 來源:區塊鏈前哨 導語:?螞蟻金服是阿里巴巴區塊鏈的“主陣地”,目前落地項目達100多個,涉及場景達40多個。今天,螞蟻金服CEO發生變動.

1900/1/1 0:00:00