BTC/HKD+0.89%

BTC/HKD+0.89% ETH/HKD+1.69%

ETH/HKD+1.69% LTC/HKD+3.48%

LTC/HKD+3.48% ADA/HKD+3.5%

ADA/HKD+3.5% SOL/HKD+3.18%

SOL/HKD+3.18% XRP/HKD+1.55%

XRP/HKD+1.55%本文作者RoyLearner是加拿大資產管理公司WaveFinancial的研究人員。他在文中給出對DeFi在2020年的發展前景的5個預測:

穩定幣市值將超過150億美元

互操作性將于2020年實現

“BTC將超越ETH作為鎖定在DeFi中的主要價值”

Rollups+非托管交易所將是當前“DEX”市場份額的10倍

抵押比率將保持在100%以上

圖片來源:Pixabay

去中心化金融已成長為以太坊采用的主要驅動力之一。DeFi的核心是提供一個全新的,無需許可的,沒有任何中央授權的金融生態系統,全球所有人都可以使用。

比特幣礦企Mawson從嘉楠科技購入17352臺ASIC礦機:金色財經報道,澳大利亞數字和加密貨幣公司Mawson Infrastructure已從嘉楠科技購買了17352臺ASIC礦機。Mawson Infrastructure 表示,購買新礦機將為其現有業務增加超過1.5EH。Mawson 現在已經購買了超過3EH 的 ASIC 比特幣挖礦硬件,這家位于悉尼的礦業公司在美國和澳大利亞開展業務。(CoinDesk)[2021/8/13 1:51:47]

2019年使DeFi成為人們關注的焦點,盡管增長令人印象深刻,但要實現DeFi的真正潛力仍然存在巨大挑戰,這是我之前在Harmony聯合研究報告中寫到的。

展望2020年,我很樂觀,諸如可伸縮性,消費者友好的界面以及法定貨幣進出通道等問題將得到解決。但是,我相信我們距離解決信用評分,金融隱私以及最重要的風險等其他挑戰還很遙遠。

德意志銀行CFO:比特幣現在體量太大,不容忽視:德意志銀行CFO表示,比特幣現在體量太大,不容忽視。[2021/3/24 19:13:37]

以下是我對2020年DeFi的預測:

1.穩定幣市值將超過150億美元

在2019年,穩定幣的總市值從33億美元增長了大約50%,達到50+億美元,而Tether的主導地位達到了?80%。

未來穩定幣實現3倍增長的空間將來自多個領域:

Facebook的天秤座穩定幣啟動

來自CELO,Velo,Saga,FranklinTempleton等的新穩定幣上市

非投機性用例和投機性用例的增長

多抵押Dai接受新資產作為抵押

在負利率環境下對收益的渴望增加

2.互操作性將于2020年實現

資助比特幣研究的開源基金Brink獲批為免稅的非盈利組織:據官方博客2月10日消息,旨在資助比特幣發展教育和研究的開源基金Brink已獲批為501(c)(3)免稅的非盈利組織,Brink在其聲明中表示,像比特幣這樣的長期增值資產的捐贈通常不需要繳納資本利得稅,而且可以作為整個公平市場價值的所得稅抵扣。此前2020年11月消息,比特幣開源開發者John Newbery成立了開源基金Brink。[2021/2/11 19:29:02]

除了Keep的tBTC,Thorchain,Ren主網,成長中的Cosmos生態系統,Interledger協議,Kava,單向錨定,雙向錨定,橋梁,原子交換之外,還有Polkadot將于2020年發布,這是萬眾期待的。

我堅信跨協議的互操作性將在2020年得到“解決”,但不太清楚哪種技術將獲得市場份額。

盡管互操作性是不可避免的,但我認為最大的影響將圍繞比特幣,因為在DeFi的背景下很少有其他數字資產值得進行互操作。

研究:包含比特幣的投資組合表現要好于僅由傳統資產組成的投資組合:1月24日消息,波蘭華沙大學(Warsaw University)經濟學家進行了一項研究,在分析了有和沒有比特幣的投資組合后表示,比特幣應該被添加到投資組合中。經濟學家表示,此項研究旨在驗證將比特幣納入由不同市場資產組成的投資組合中是否會改變有效邊界,以及驗證比特幣是否能夠獲得一定的分量并改善整個投資組合的風險回報率。根據眾多研究發現,比特幣與其他資產不相關,從而使其成為投資組合的多元化工具。在經過大量分析,經濟學家得出結論:將比特幣包含在投資組合中確實可以提高其效率,即包含比特幣的投資組合表現要好于僅由傳統資產組成的投資組合。(Trustnodes)[2021/1/24 13:19:43]

具體以比特幣為例,DeribitResearch簡潔地強調了互操作性解決方案的權衡空間:

防審查性:任何人都可以創建,兌換和使用代幣,無論其身份或管轄范圍是什么。

“比特幣跌破30000美元”登上微博熱搜榜:新浪微博數據顯示,“比特幣跌破30000美元”登上微博熱搜榜,目前位于熱搜榜第20位,熱度值740572。[2021/1/22 16:45:53]

抗沒收性:保管人和其他第三方都不能扣押存款中的幣。

針對比特幣的價格穩定性:代理代幣密切跟蹤比特幣的價格,從而繼承了其貨幣屬性。

可接受的運營成本:系統可以以吸引用戶和保管人的價格提供服務。

在跨鏈競爭的海洋中,我相信到2020年將出現滿足這些權衡并最終使BTC在各個鏈之間進行無需信任交換的解決方案。這就引出了我的下一個預測:

3.“BTC將超越ETH作為鎖定在DeFi中的主要價值''

雖然我可能會被稱為“最高主義者”,但退后一步,看看當前的中心化貸款市場,也許你就可以了解在DeFi中引入比特幣作為抵押品將會產生的影響。

BTC是BitMEX等衍生產品市場的主要抵押品,BitMEX的年度交易量超過1萬億美元。同樣,領先的機構貸款人GenesisCapital指出,截至2019年第三季度,他們賬面上的BTC收益約為2.15億美元,而Celsius強調,在約1.63億美元的凈存款中,BTC是其存款最多的幣。

我仍然相信,DeFi的增長將受到投機用例的推動,而比特幣作為長期抵押品將增強在DeFi協議中鎖定的總價值。

比特幣的流動性是ETH的3倍,市值是ETH的8倍,而且歷史上波動性不如ETH,使其成為抵押品的一種高級形式,前提是假設BTC可以如#2預測中所述與DeFi協議進行無需信任的互操作。

為了使自己負責,截至撰寫本文時,目前所有DeFi平臺上鎖定的以太幣約為3.9億美元。

4.Rollups+非托管交易所將是當前“DEX”市場份額的10倍

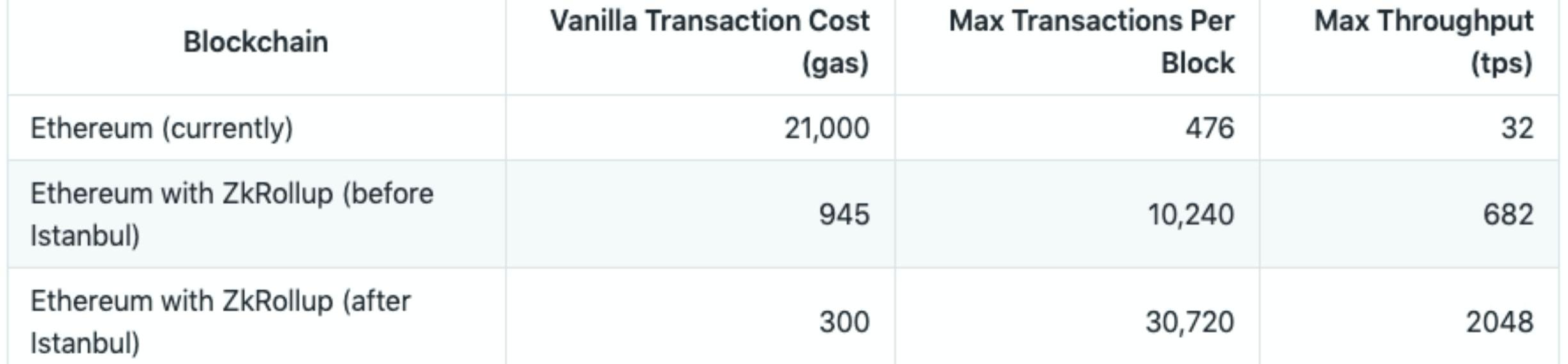

加密推特用戶對引入Optimistic/零知識/BLSRollups作為潛在的以太坊擴展解決方案感到非常興奮。

加上最近的伊斯坦布爾硬分叉,其中包括使zk-SNARK更便宜的EIP,ZKRollups特別有望將ETH的吞吐量提高到超過2000+TPS。

IDEX最近發布了利用Rollups功能的2.0DEX演示。DeversiFi正在與Starkware合作,利用ZK-Rollups用于其混合非托管交易所,該交易所利用了Bitfinex的訂單簿。

假設非托管的“去中心化”交易所可以提供類似的交易體驗,避免前期交易的問題并從中心化的訂單簿中吸收流動性,我相信我們會開始看到交易者移入的原因有兩個:

非托管交易可減輕交易對手風險

能夠與您選擇的托管人進行交易是更好的體驗

此外,加密貨幣已受到越來越多的監管機構的審查,許多交易所都將隱私幣之類的資產退市,而交易所作為托管人則承擔著高昂的監管/保險成本。鑒于交易所黑客入侵的歷史記錄,鑒于建立交易平臺/認真管理托管風險所需的不同核心能力,交易所也比托管人多一倍,這讓我感到奇怪。

隨著區塊鏈技術最終超越2017年的炒作,到2020年非托管交易所將獲得可觀的市場份額。

5.抵押比率將保持在100%以上

鑒于加密資產抵押品固有的波動性,抵押品比率將始終需要提供有意義的緩沖,因為基礎資產在清算發生之前可能會發生重大變化。

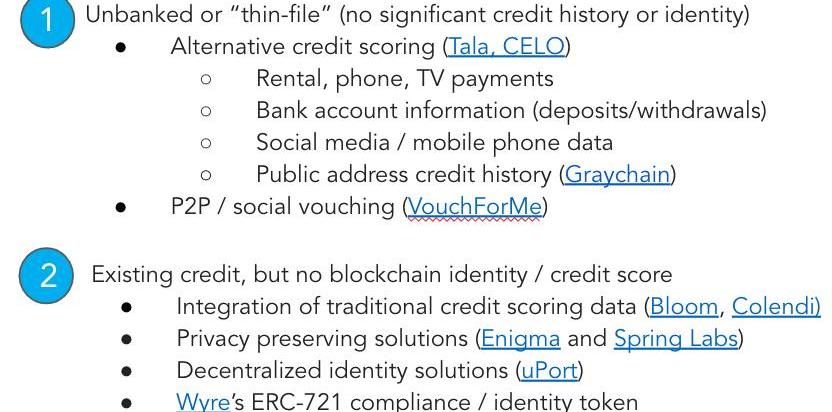

雖然我相信2020年會有所改善,但我認為距離去中心化身份和信用評分原語至少還有幾年的時間,這將使抵押不足的貸款成為現實。

我的直覺是,我們將開始看到中心化提供商實施混合模型,該模型結合了傳統的信用評分數據和替代數據源來提供抵押不足的貸款。例如,我的錢全都花在Libra錢包Calibra上,最終利用Facebook的海量數據為薄文件申請人提供貸款。

但是,與此同時,引入較少波動的抵押品,例如國債,法定貨幣支持的穩定幣,黃金,代幣化的房地產/發票等,有望降低抵押品比率。

此外,我希望我們將繼續看到更多的嘗試實驗。

洲際交易所旗下專注于比特幣業務的子公司Bakkt已將其首席產品官MikeBlandina提拔為首席執行官.

1900/1/1 0:00:00譯者|聽風? 出品|白話區塊鏈 在區塊鏈世界中,分叉是我們常常聽到的一個詞,比特幣和以太坊都經歷了一定次數的分叉.

1900/1/1 0:00:00作者/來源:tokenbankteam編者注:原標題為《區塊鏈錢包從入門到精通》,本文作了不改變作者原意的刪減。 區塊鏈錢包發展史 說起數字貨幣,就離不開數字貨幣錢包.

1900/1/1 0:00:00文:嚯嚯 來源:蜂巢財經 Filecoin社區等了足足兩年,終于盼來了項目測試網的上線。采用星際文件系統IPFS的去中心化存儲項目Filecoin,從一出生就身披光環,該項目曾在融資平臺COIN.

1900/1/1 0:00:00來源:OKEx 翻譯:頭等倉(First.VIP)_Maggie以太坊的價格今年以來一直表現不佳,這個第二大加密貨幣今年的漲幅不到5%,而比特幣年初至今仍有驚人的95%的漲幅.

1900/1/1 0:00:00本文來源:鳳凰網財經《啟談》 作者:徐彩月 區塊鏈站上風口,央行數字貨幣蓄勢待發。10月24日,中共中央局會議強調區塊鏈作為核心技術突破口在改善民生、智慧城市、促進信息與資金互聯互通上具有重.

1900/1/1 0:00:00