BTC/HKD+1.76%

BTC/HKD+1.76% ETH/HKD+0.78%

ETH/HKD+0.78% LTC/HKD+2.28%

LTC/HKD+2.28% ADA/HKD+1.41%

ADA/HKD+1.41% SOL/HKD+2.01%

SOL/HKD+2.01% XRP/HKD+1.47%

XRP/HKD+1.47%Bakkt比特幣期權的熱度到此為止了?

如果說這家機構交易平臺最新推出的比特幣產品表現不佳,那就太輕描淡寫了,因為Bakkt上的比特幣期貨合約期權交易量實際上已降至零。

道富:機構投資不受加密寒冬影響,傳統金融公司未來會推出更多加密產品:9月12日消息,道富銀行加密部門State Street Digital的亞太地區數字主管Irfan Ahmad接受采訪時表示,盡管加密市場在6月和7月期間波動劇烈,但該公司機構客戶仍在持續在加密部門轉移,機構投資者對當前的加密冬天并不擔心,并保持對區塊鏈和數字資產的興趣,并預計傳統金融公司未來會推出更多加密產品。

此外,資產管理公司Monochrome最近獲準8月推出該國首個獲得澳大利亞金融服務許可的現貨加密ETF。與此同時,澳大利亞證券交易所(ASX)和澳新銀行(ANZ)和NAB等澳大利亞銀行業巨頭主要專注于穩定幣和傳統資產代幣化,而不是專門針對加密貨幣投資。[2022/9/12 13:24:30]

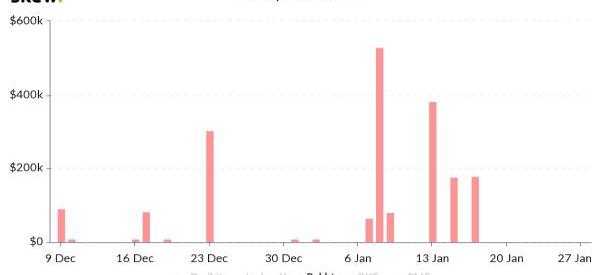

根據分析公司Skew的數據,由洲際交易所管理的這家比特幣期貨交易所,在過去10天里,其平臺上沒有任何比特幣期權交易。ICE網站的數據則表示,1月20日到24日其期權交易量為零。周末不交易,所以最后一次記錄的活動發生在1月17日,當天有20個比特幣期權易手。

末日博士:投資于比特幣的機構投資者應該被開除:金色財經報道,末日博士近日發推文稱:“比特幣在不到一個月的時間里從峰值下跌了40%以上,哪些機構投資者會莽撞地投資于這種沒有內在價值的高風險、高波動的偽資產? 如果他們進行這種投機性的賭博,應該要被當場開除。”[2021/5/22 22:30:57]

CryptoQuant CEO:數據顯示Coinbase高凈值個人和機構投資者在出售BTC:1月22日消息,CryptoQuant首席執行官Ki Young Ju在推特上表示,以下是我們需要關注Coinbase溢價的原因:當BTC即將突破2萬、3萬和4萬美元時,溢價總是在50美元以上,這意味著Coinbase的高凈值個人和機構投資者的大量現貨流入。我不太確定2.8萬美元是不是底部。最新數據顯示,他們一直在出售BTC,沒有足夠的溢價。[2021/1/22 16:46:37]

相比之下,Bakkt的競爭對手芝加哥商業交易所的比特幣期權交易在過去兩周進展良好。在交易的第一周,芝加哥商品交易所BTC期權的交易量從交易首日的55個合約激增至第一周結束的120個合約。

不過,投資者對CME產品的興趣似乎也在減弱。上周,該交易所整整一周只登記了59筆比特幣期權交易。

CME全球股票指數主管TimMcCourt曾在接受采訪時表示,自該公司于2017年12月首次推出比特幣期貨以來,期權產品的“需求一直很高”。

本月早些時候,當比特幣期權最終在CME推出時,摩根大通的分析師也表達了同樣的看法,他們告訴彭博社,機構投資者對比特幣期權抱有“很高的期待”。

那么,所有的期待都到哪里去了?

據Cointelegraph2月5日報道,軟件服務提供商Salesforce和三星的風險投資部門參與了區塊鏈初創企業DigitalAssetC+輪融資.

1900/1/1 0:00:00真本聰手記:每天精選5篇加密貨幣最新優質文章 今天內容包括: 1評審審各個中心化與去中心化加密借貸平臺;2一些游戲需要封閉的生態系統;3數萬億美元的ETH用例;4在去中心化資產交易中收取費用和稅.

1900/1/1 0:00:00Zcash社區已投票支持分配網絡挖礦獎勵的新方法以支持面向隱私的加密貨幣的開發。根據公開的投票結果,Zcash挖礦獎勵的20%將分配給開發基金,而礦工將獲得80%.

1900/1/1 0:00:00對于大多數人而言,“穩定幣”一詞使人想到了Tether或Libra等加密貨幣。但是,穩定幣事實上有很多版本——從以法定貨幣為抵押的穩定幣到以實際資產甚至其他數字貨幣為抵押的穩定幣.

1900/1/1 0:00:00即便是與2000年代股市的寵兒亞馬遜相比,比特幣的風險回報表現仍舊像是一頭“異獸”。這是一位加密貨幣行業最著名的分析師和特別準確的比特幣價格模型的創建者得出的結論.

1900/1/1 0:00:00來源:互鏈脈搏 作者:元尚 繼迅雷集團旗下網心科技于2018年5月發布“迅雷鏈開放平臺”后,2019年11月.

1900/1/1 0:00:00