BTC/HKD-0.02%

BTC/HKD-0.02% ETH/HKD-0.45%

ETH/HKD-0.45% LTC/HKD-0.22%

LTC/HKD-0.22% ADA/HKD-0.9%

ADA/HKD-0.9% SOL/HKD-1.27%

SOL/HKD-1.27% XRP/HKD-0.56%

XRP/HKD-0.56%來源:BlockVC

編者注:原標題為《市場無效性的價值捕獲器:套利策略詳解》

套利策略源于一價定律,即在完全競爭的市場之中,相同交易標的其交易價格一定相等。因此當相同交易標的在同一或不同市場中出現價格偏差時,套利者可以通過低買高賣的方式獲益;同時也會幫助完成合理的資產定價過程,實現價格的市場有效性。

較傳統金融市場而言,加密資產市場雖然金融工具的豐富度較低,整體規模市值較小。但得益于市場無效性,錯誤定價的機會較多、套利參與者較少,加密資產市場套利策略可以達到年化15-35%的水平,遠高于傳統金融市場5%-15%的年化收益區間。

一、金融市場套利

下面我們將從策略類型和策略風險的層面針對多種套利策略進行詳解:

1.期貨套利策略

期貨套利策略又可以分為期現套利、跨期套利、跨市場套利與跨品種套利等策略;

1.1期現套利

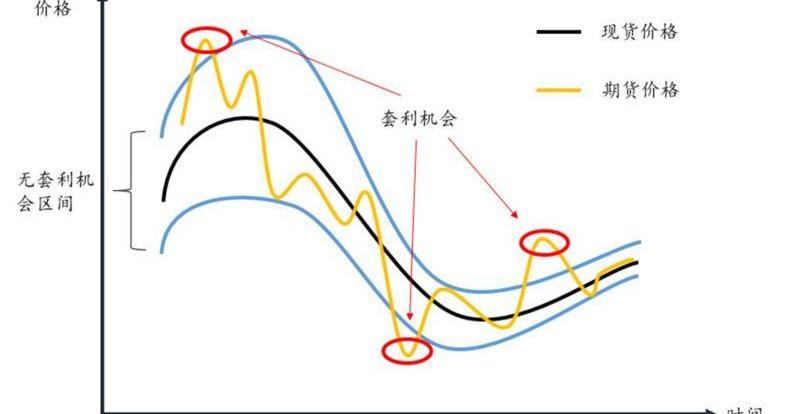

期現套利根據套利方向的不同分為正向期現套利和反向期現套利,正向期現套利是指當期貨價格相對于持有成本理論價格較高,買入現貨賣空期貨;反向期現套利是指當期貨市價低于持有成本理論價格,買入期貨賣空現貨;當期貨價格與現貨價格收斂時獲取收益。對于大部分現貨市場而言缺少做空手段,因此反向套利的實施條件與成本都較為嚴苛,通常期貨價格合理的低估幅度一般高于其高估幅度,期貨低估出現的概率也相對較高。

圖1?期現套利示意圖來源BlockVC

在實施過程中需要注意的幾點是,期現套利需要算法交易的手段進行配合,套利機會的監控與執行要求較高靈敏度與低反應時間,在規避流動性困難的前提下,迅速發現交易機會實現盡可能多的開平倉。同時,需要根據指數期貨標的的變換對已經構建好的現貨組合進行再平衡減少跟蹤誤。對于基差變化的情況需要進行提前平倉或者移倉進行滾動套利。

1.2跨期套利

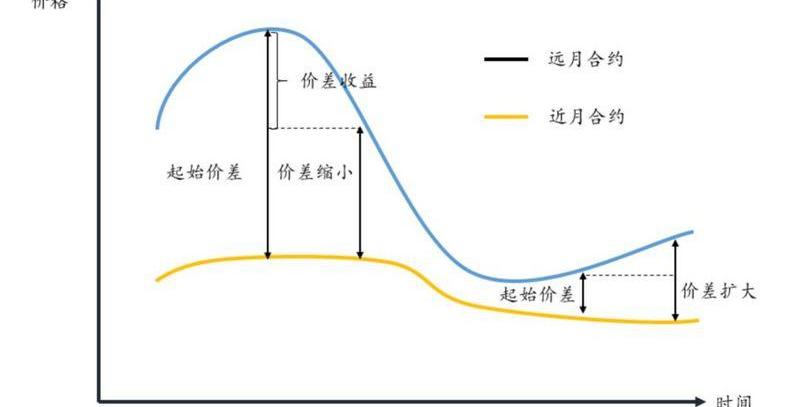

跨期套利屬于統計套利的一種,主要方式是通過對不同期限的合約歷史價格進行統計分析,對具有高相關性的交易品種之間價差擴大時進行套利交易,買入低估標的、賣出高估標的,在價差恢復后實現平倉盈利。

在實際操作中,跨期套利又可以分為牛市套利、熊市套利與蝶式套利:牛市套利是指買入近期交割月份合約同時賣出遠期交割月份合約,期望近期合約漲幅大于遠期合約漲幅;熊市套利則與之相反,買入遠期交割月份合約,賣出近期交割月份合約,期望遠期合約價格跌幅小于近期合約跌幅。

1INCH、ENS添加至以太坊上AaveV3市場的ARFC提案已獲投票通過:5月22日消息,Snapshot投票頁面顯示,Aave社區關于將1INCH、ENS添加至以太坊上AaveV3市場的兩項ARFC提案分別以99.96%、83.78%的支持率獲得投票通過,接下來,兩項提案將進行AIP提案投票。[2023/5/22 15:18:15]

圖2跨期套利示意圖來源:BlockVC

蝶式套利則由兩個方向相反、共享居中交割月份合約的跨期套利組成,總共涉及三個不同交割月份的合約。交易策略是買入較近月份合約,同時賣出居中月份合約,并買入遠期月份合約。其中,居中月份的合約數量等于較近月份合約和遠期月份合約數量之和,且近端、遠端合約的方向一致。這種組合的收益來源在于套利者認為中間交割月份的期貨合約價格與兩邊交割月份合約價格之間的相關性關系存在差異。與普通的跨期套利相比,蝶式跨期的風險與收益都相對較小。

1.3跨市場套利

跨市場套利是指當不同市場中相同的交易標的存在價差時,可以通過買入低價市場交易標的同時賣出高價市場交易標的來獲取收益的行為。由于所在市場的不同,因此在交易時間、漲停板、保證金要求、匯率等條件上會導致套利策略的對沖不平衡,同時在跨市場間的資金流動成本也會限制策略的實現。

1.4跨品種套利

跨品種套利是指對兩個存在強相關性的期貨品種進行套利交易,通常二者的歷史價格數據存在回歸上的相關性,同時也存在基本面的邏輯支撐,比如產業鏈上下游關系或者替代品、互補品關系。與前三種套利模式不同的是,跨品種套利策略中的資產不能以交割的方式進行平倉,也不屬于無風險套利,當不同品種間的統計相關性消失后套利策略可能會面臨虧損。

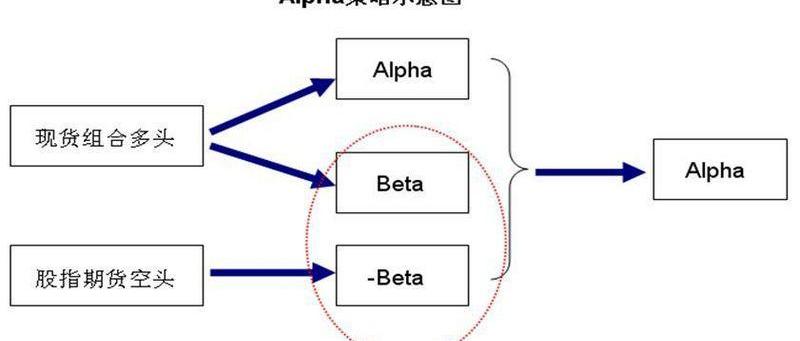

2.Alpha套利策略

Alpha套利策略也稱作Alpha策略,主要指的是指數期權或指數期貨與具有Alpha價值的證券產品間的發祥對沖套利策略。即做多證券產品做空指數期貨或買入認沽期權。其中證券產品優先選擇包括開放式基金、股票、行業指數產品,其次可以選擇具有折價率且能超越市場指數的認購權證和封閉式基金。

阿爾法策略的收益源自于投資組合理論中預期收益率高于β部分的超額收益率:

E=Rf+β×

英格蘭銀行:加密貨幣“溢出效應”對主流金融市場構成威脅:英格蘭銀行BOE在其最新的兩年一度的金融穩定報告中警告稱,加密貨幣“溢出效應”對主流金融市場構成威脅。在周二發布的報告中,英國央行指出自 5 月以來加密貨幣市場的看跌情況導致比特幣下跌了約 50%。盡管加密對“更廣泛的金融市場的溢出效應”有限,但英國央行表示,機構投資者、銀行和支付運營商對加密資產日益增長的興趣令人擔憂。報告稱:“這些發展可能會增加加密資產與其他系統性金融市場和機構之間的相互聯系。”此前,金融機構之間的加密貨幣風險一直被強調為一種威脅,國際清算銀行的巴塞爾委員會上個月建議銀行應留出資本以全額彌補損失。(coindesk)[2021/7/13 0:48:57]

圖3Alpha套利策略示意圖來源:BlockVC

Alpha套利相對于一般的期貨套利而言策略靈活性較大,利潤來源不受市場限制,資金容量較大,且不會因為市場擁擠而造成收益率下降。在實際操作中由于股指期貨市場長期處于負價差的狀態,相對于現貨而言基差收益長期為負,對Alpha策略的收益存在一定影響,但隨著2017年股指期貨的松綁,期貨貼水現象也逐漸改善。

3.ETFs套利策略

ETFs套利策略是針對ETF等產品在一級市場與二級市場價差之間進行的套利,主要包括折價套利策略和溢價套利策略。當ETFs單位凈值高于二級市場價格時,在二級市場買入ETFs然后通過一級市場贖回一籃子股票并進行賣出,實現折價套利。反之,當ETFs單位凈值低于二級市場價格時為ETFs溢價交易。

根據交易標的的不同還有LOF套利與分級基金套利,分級基金具有AB兩種份額,可以通過比例構建合成母基金,如果合成母基金價格與母基金凈值出現偏差則出現套利機會進行買低賣高實現獲利。

ETFs交易的風險點有兩個,一是一級市場與二級市場交易存在非同步性,當ETFs單位凈值與二級市場價格間的變化大于套利交易的時間長度后會造成套利策略較大的風險敞口;二是流動性風險,一級市場申購和贖回ETFs與二級市場交易ETFs都存在一定的流動性分風險。利用融資融券工具可以在一定程度上避免此類風險,在折價情況下可以通過融券賣出ETFs的股票組合并在二級市場買入ETFs份額,在溢價情況下通過融入ETFs份額賣出同時在一級市場創設ETFs份額。

4.股票市場中立策略

主要包括成對交易和統計套利;成對交易是基于基本面分析的原則,買入價值低估股票同時賣空價值高估股票,又稱作多空組合;統計套利是基于股票價格的波動性和相關性對股票進行分析,尋找在歷史數據中存在一定相關性的股票組合,做多低價股票,做空高價股票,假設股票間的價差范圍回歸并獲取套利收益。

摩根溪聯合創始人:新一代散戶將擺脫傳統市場涌向加密市場:1月30日消息,摩根溪聯合創始人Anthony Pompliano表示,新一代的散戶交易者將擺脫傳統市場,涌向加密貨幣市場。(The Daily Hodl)[2021/1/30 18:27:59]

這種策略一般會根據模型對所選股票和投資組合的構建進行參數上的限制,包括保證多空一致整體頭寸呈現中性、投資組合的預期β值為0、投資組合部門及行業呈中性,不存在過大的凈投資風格暴露等等。通過中立策略可以降低投資組合的波動性,提高夏普比率,剝離整體市場環境對投資收益的影響。

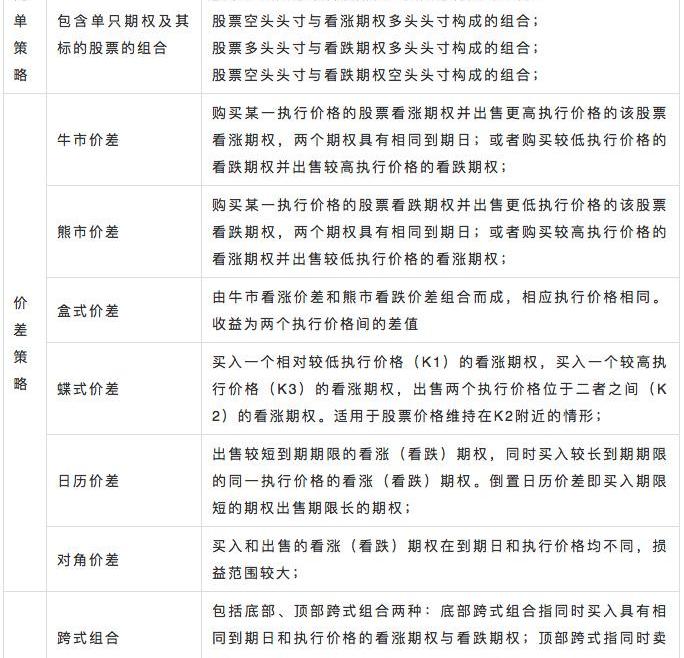

5.期權套利策略

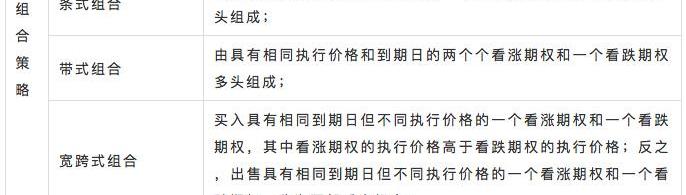

期權套利策略主要包括簡單策略、價差策略和組合策略。

圖4期權策略分類及說明來源:國都證券

具體的策略說明和獲利方式可以查看BlockVC的上一篇文章《加密資產衍生品新藍海,期權交易詳解》,在此處不再贅述。

從策略邏輯層面來講,套利策略與趨勢策略相反,具有高勝率、低盈虧比的收益特征。因為套利策略的獲利來源主要來自于各個資產間的價差微小變動,這也決定了套利策略的盈利空間有限,策略容量存在限制。當市場趨于有效或相同策略的交易者增多時會造成擁擠效應,降低策略收益率。

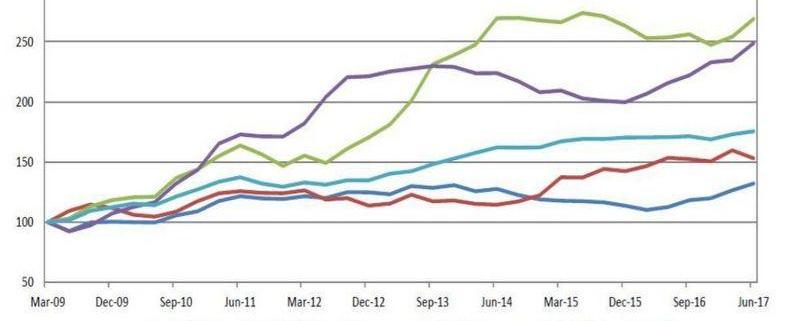

圖5全球對沖基金各策略規模指數來源:Eurekahedge

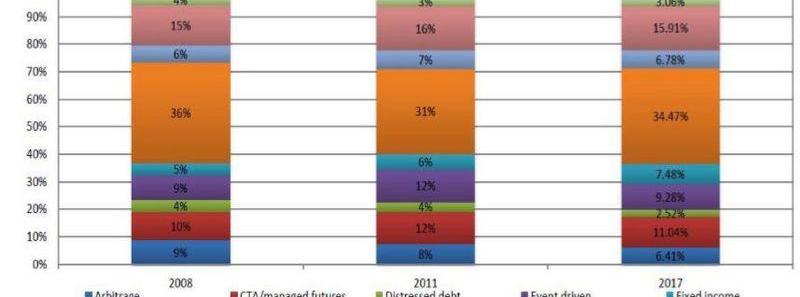

圖6全球對沖基金各策略規模占比來源:Eurekahedge

從Eurekahedge統計的對沖基金規模指數可以發現,套利策略的發展規模在過去幾年間維持不變,相對于其他策略管理規模占比有畏縮的趨勢。其主要原因也是因為隨著程序化交易的發展和各個交易市場有效性的提升導致套利空間受到擠壓,管理規模和盈利水平逐年下降。

市場做多人數回落 BTC合約多空持倉人數比為1.10:截至6月3日10:30,根據OKEx交易大數據,BTC合約多空持倉人數比為1.10,市場做多人數明顯回落,但仍稍有優勢;季度合約基差縮小至50美金附近,永續合約資金費率也有所降低,但均為正值;合約持倉總量下降至650萬張左右,市場多方勢力有所縮減,不過仍不可小覷;主動交易活躍度一般,短線行情或暫時拉鋸;BTC合約精英持倉方面,做空賬戶比為52%占據優勢,多頭持倉比為26.45%占據優勢,精英賬戶多空雙方仍有分歧,保持關注大戶持倉變化。[2020/6/3]

圖7對沖基金各策略等收益率指數來源:Eurekahedge

但套利策略也有自身的優勢,主要有兩點,一是與股票策略、CTA策略等收益相關度較低,整體呈市場中性,不存在方向性交易,市場上漲、下跌或者震蕩都不會對套利策略造成較大程度的影響,因此可以與其他趨勢類策略形成互補效應,優化投資組合;二是策略收益穩定、波動率低、回撤小、夏普比率高。

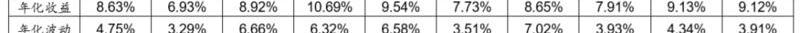

圖8全球對沖基金策略收益分析來源:Eurekahedge

圖9國內CTA產品收益率分析來源:Wind

通過比對國內外基金策略收益率數據可以發現,套利策略的綜合收益率穩定在5%-15%之間,套利策略同其他策略相比夏普比率和索提諾比率都相對較高,最大回撤較低。加入套利策略能夠有效地分散風險提高策略組合的收益風險比。因此,套利策略也主要作為穩定收益率提高夏普比率的角色在資產配置和投資組合中出現。

隨著金融工程的發展與各種金融產品種類的增加,各種金融資產間的套利機會也在不斷出現,而套利參與者的增加必然導致市場有效性的增強,因此套利機會與套利利潤也會隨之減少。對于市場參與者較為有限且市場有效性較低的加密資產市場而言,套利交易策略仍然存在較大的空間,也成為大部分程序化交易者進入加密資產市場的第一步。

二、加密資產市場套利

由于加密資產市場的交易品種與交易環境與傳統金融市場有較大區別,金融衍生品的品類也不如傳統金融市場豐富,因此只有部分套利策略可以在加密資產市場上進行實踐。下面我們會對加密資產市場上的具體套利策略進行分析:

1.?期現套利

加密資產市場上的期現套利主要是通過對數字貨幣期貨交割合約與現貨價值的差額即基差進行套利,在期貨溢價時做空期貨買入現貨,在期貨折價時做多期貨賣出現貨,在交割到期日或者基差回歸之時平倉獲取收益。

動態 | 今日全球合約市場成交大單4780萬美元 空單占優:據合約帝全球市場期貨合約大單成交統計顯示,截至北京時間8月23日18:01,24小時內全球合約市場成交大單總額共計4780萬美元,大額多單2274萬美元,大額空單2507萬美元。其中Huobi交易所成交多單1054萬美元,空單1070萬美元,OKEx交易所成交BTC季度多單453萬美元,BTC季度空單1017萬美元,Bitmex交易所成交BTC永續多單765萬美元,空單418萬美元。[2019/8/23]

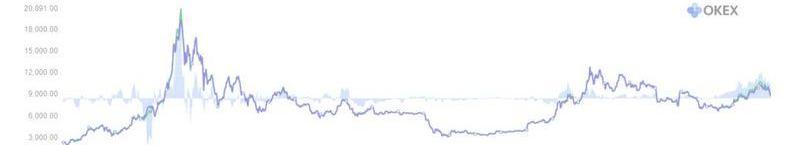

我們這里以OKEx平臺推出的BTCUSD的期貨交割季度合約為例,該合約以平臺制定的BTC美元指數為標的價格,在每個季度最后一周周五下午四點進行交割結算。其交易價格與現貨指數的差額反映了交易者對未來比特幣價格的預期和期貨流動性與交易成本的綜合附加值。

圖10OKEx季度交割合約基差來源:OKEx

從季度交割合約歷史數據可以看出,在2017年9月至2018年2月這個時間范圍內比特幣市場波動性月活躍性極強,合約基差最低在11月初下探至-787,在12月中旬的牛市頂點達到最高1515,在上漲過程中正基差不斷拉大,在下跌過程中負基差也在不斷累積。

這一段時間是套利策略獲利較大同時風險也極大的時期,期現套利交易者會在合約基差達到一定閾值后開始開倉,期望合約價值與現貨價格收斂后獲取收益。套利交易者為了追求高收益率與高資金利用率會在原有的套利倉位上加入杠桿,一般為3-5倍,風險偏好較強的交易者甚至會將整體的倉位杠桿水平調整至5-10倍。在這樣的情形下,一旦出現單邊行情變動超過10%或者20%就會產生爆倉,如果不及時補倉就會造成對沖不平衡導致收益損失。同時由于平臺結算機制的原因,會存在提前爆倉和穿倉分攤的問題,在實際操作中的套利收益也會因此而產生損失。目前數字貨幣期貨交易所也都針對此種問題做了相應的補救措施,在期貨價格偏離現貨指數過多后會限制交易以避免插針現象的出現。而在2018年9月至2019年4月這段時間范圍內,基差在-80~+40間變動,市場波動性較小,此時的期現套利策略收益率也因此受到限制。

2.?跨期套利

目前推出交割合約的交易所一般都會推出三種合約類型即當周交割合約、次周交割合約、季度交割合約,分別對應在當周周五、次周周五、和每季度最后一周周五交割的三種不同到期日的合約品種。次周合約會在到期日的前一個周五自動轉換為當周合約,而季度合約會在到期日的前兩周的周五轉換為次周合約。

三種合約品種間存在一定的相關性,因此可以使用統計套利的方法在這三種期貨品種間實現跨期套利。也有部分套利策略在交割合約與永續合約之間構建套利組合,同時在對沖層面針對永續合約中的資金費率進行調整。跨期套利并不隨著期貨合約的交割進行平倉,因此一般會在基差擴大時建倉、在基差減小時平倉。有的套利交易者也會采取高頻交易的手法在基差變動中頻繁交易來捕獲波動收益。

在風險層面,跨期套利除了面臨與期現套利相同的爆倉風險之外,也會存在交易標的間的統計套利失效導致的策略收益下降乃至虧損的情況。

3.?跨市場套利

跨市場套利是最早在加密資產市場上出現的套利策略,又稱為“搬磚”,其主要原理就是通過不同市場間的相同幣種的價格差異進行買低賣高獲取收益。

根據Coinmarketcap統計,目前數字貨幣的幣種數量達到5,154個,數字貨幣交易所達到20,636個,且大部分都是7*24小時交易,因此各個市場間相同幣種的套利機會繁多。但是由于大部分小市值幣種和小型交易所存在嚴重的流動性問題,因此目前大多數的跨市場套利主要集中在主流交易所的主流幣種之中進行。除了現貨交易之外,諸如OKEx和Huobi等交易所推出的期貨合約其合約機制和定價原理基本相似,因此套利者也可以通過在期貨交易平臺進行搬磚的方式來實現跨市場套利。

跨市場套利面臨的主要風險在于流動性風險和市場風險。原始的搬磚策略采取充提幣的方式進行資金轉移,在低價交易所買入后充入高價交易所賣出。但是由于鏈上轉賬時間存在限制,交易所的充提審核也會影響到賬時間,因此在沖提的過程中由于價格變動套利機會可能會消失。為了改進資金流動的時滯性,交易者采取在兩個交易所同時開設賬戶并建立底倉的方式來進行跨市場套利,保證雙邊操作的一致性,并在固定的時間周期中互相劃轉資金,以保證雙邊保證金充足避免行情巨變造成的市場風險。

4.?三角套利

三角套利是主要應用于外匯市場的一種套利方式,收益主要來自于交叉匯率定價錯誤。在加密資產市場中也存在多種類型的交易幣種,套利者通常使用流動性較好的主流幣種進行三角乃至多角套利。

5.?費率套利

費率套利主要指的是針對各個數字貨幣期貨交易所的永續合約資金費率進行套利。加密資產市場永續合約是由BitMEX首創的,通過資金費率的調整來錨定現貨價格指數的掉期合約。資金費用每八小時產生一次,由交易方向相反的一方付給另一方。當資金費率為正時多頭支付給空頭,當資金費率為負時空頭支付給多頭。

由于資金費率的主要作用是穩定永續合約價格與現貨指數的一致性,因此資金費率的大小也與合約的折溢價有關,為了方便理解我們這里采用XBTUSD合約為例進行解釋:

資金費率由利率與折價/溢價組成,利率即計價貨幣利率與基礎貨幣利率的差值:

利率(I)=(計價利率指數-基礎利率指數)/資金費率間隔

*其中資金費率間隔=3

折價/溢價即BitMEX平臺永續掉期合約的價格相較于標記價格的折價和溢價:溢價指數(P)=(Max(0,深度加權買價-標記價格)-Max(0,標記價格-深度加權賣價))/現貨價格+標記價格的合理基差;

BitMEX每分鐘計算溢價指數P以及利率(I),然后每8小時計算其分鐘時間加權平均值。資金費率根據每8小時的利率和溢價/折價部分計算而得,添加+/-0.05%緩沖。

資金費率(F)=溢價指數(P)+clamp(利率(I)-溢價指數(P),0.05%,-0.05%)

其中利率較為固定,在折溢價水平較低時資金費率等于利率。在趨勢較為明顯的行情中,大量多頭建立倉位會造成合約溢價,此時資金費率變為正,多頭支付給空頭資金費用,因此可以采用開空對沖的方法來實現費率套利,反之亦然。

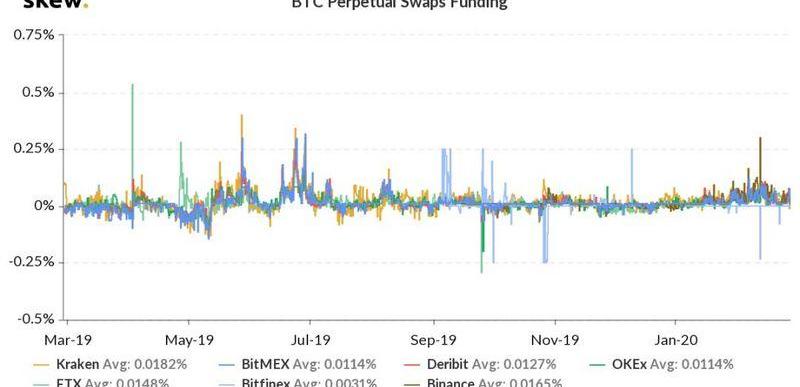

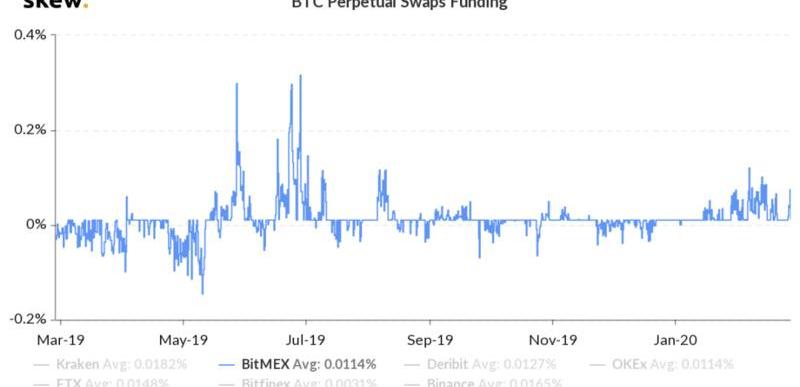

通過觀察下圖可以發現,借由前段時間數字貨幣的上漲行情,各大交易所永續合約的資金費率均達到較高水平,因此有大量的套利交易者通過開空的方式來獲取收益。

圖11永續合約資金費率來源:SKEW

圖12Bitmex永續合約資金費率來源:SKEW

資金費率套利的主要風險在于隨著市場環境的變化資金費率并不穩定,因此只能在特定的市場條件下進行短周期的交易。

6.期權套利

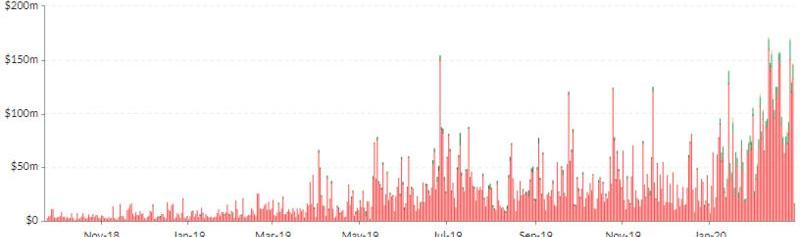

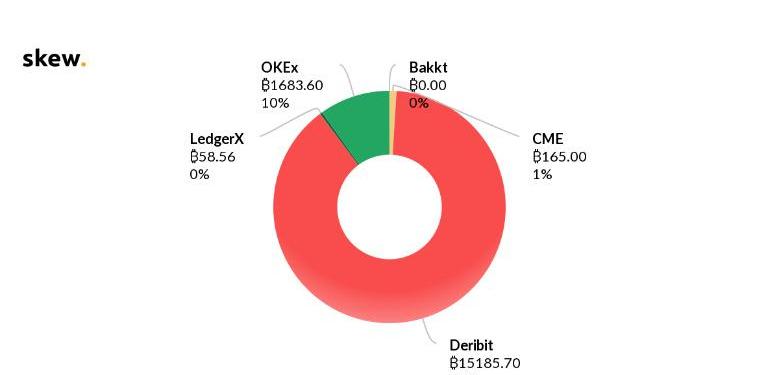

傳統期權市場上的套利策略基本上都可以在加密資產市場上進行套用,套利策略也主要以價差策略和組合策略為主。早期推出期權的交易平臺以Deribit和LedgerX為主,OKEx于近期推出的期權交易量與持倉量也增長迅速。目前市場上89%以上的比特幣期權交易都在Deribit上進行,OKEx占據10%。

圖13比特幣期權持倉量與交易量來源:SKEW

圖14比特幣期權交易量占比來源:SKEW

加密資產市場期權的發展仍處在比較早期的階段,無論是交易平臺還是期權交易者都相對較少。因此,加密資產市場上期權交易產品的流動性在一定程度上限制了期權套利的進行,部分交易團隊也在早期套利過程中遇到因為流動性限制無法平倉而造成虧損。但是隨著交易市場的完善,期權交易流動性和交易量都在去年得到了極大地改觀,在未來期權套利也將占據加密資產市場套利策略的重要部分之一。

結語

目前受限于加密資產整體市值規模的因素,從事于加密資產量化交易的團隊數量依然較少,單支量化團隊的管理規模主要集中在數百萬至數千萬美金之間,部分頂尖的加密資產量化團隊的管理規模能夠達到上億美金市值。全球具有穩定資產管理能力的加密資產量化團隊大約有上百只,按照平均管理規模千萬美金級別,全球加密資產量化的整體管理市場大約在10億美金。加密資產量化團隊的策略主要集中在趨勢跟蹤類和中性套利策略等兩類。其中,主打不同類型套利策略的量化團隊占比相對較高,能夠占到市場整體規模的60-70%左右。

雖然加密數字資產量化的整體管理規模相比于傳統量化市場的管理規模非常小,但由于加密資產7*24小時可交易,波動率高,有效性差等特點,專注于加密資產領域的套利策略的年化收益率明顯高于傳統市場中性策略的收益率。以加密資產領域最常見的期現套利策略的數據來看,根據BlockVC對加密市場數十支套利策略基金的盡調結果顯示,加密資產的期現套利策略年化收益率分布于15-35%之間,平均年化收益率可達24%左右,遠高于傳統市場套利策略平均年化10%的收益率水平。

隨著加密資產市場規模的增長與交易產品的創新,更多新興的套利機會將不斷地被發掘,套利交易者的增加也有助于加密資產市場的穩定和有效性的提升。

隨著新冠疫情在全球范圍的大爆發,與加密貨幣相關的公司和組織也在改變其業務方式。根據CNBC今日報道稱,已推出比特幣期貨交易的芝加哥商品交易所宣布將從3月13日起暫停交易大廳的交易.

1900/1/1 0:00:00編者注:原標題為《市場災難下的幸存者》。本文作了不改變作者原意的刪減。市場的慘烈無需贅述,各種歷史性數字呈現在眼前,無一不在透露著一個信號:這場災難,就像一場毫無征兆的地震,落難者隨處可見,幸存.

1900/1/1 0:00:00從中央到地方,從學界到商界,打造“新基建”已成空前共識。最近,多省公布了2020年投資計劃清單,總投資已超過34萬億,其中部分被投向新基建.

1900/1/1 0:00:00寫在前面: “天下武功,唯快不破”,這句話經常會出現在武俠作品當中。其衍生出來的意思是,只要一方搶占了先機,就可以立身于不敗之地.

1900/1/1 0:00:00當前的全球經濟危機是新冠病、互聯網經濟周期、新興市場經濟國家紅利和人類社會轉型的多重原因導致,密碼共識能夠解決互聯網經濟的信息安全和信息壟斷,成為新的全球經濟增長點.

1900/1/1 0:00:00昨天下午六點至今天,比特幣帶動整個加密市場斷崖式下跌,24小時內整個加密貨幣市值縮水720億美元,比特幣在24小時內最大跌幅達到50%以上,市場恐慌指數接近巔峰.

1900/1/1 0:00:00