BTC/HKD+0.13%

BTC/HKD+0.13% ETH/HKD+0.49%

ETH/HKD+0.49% LTC/HKD+0.77%

LTC/HKD+0.77% ADA/HKD-0.7%

ADA/HKD-0.7% SOL/HKD+0.58%

SOL/HKD+0.58% XRP/HKD+0.54%

XRP/HKD+0.54%編者注:原標題為《BTC的減半效應:?》

距離離比特幣減半還有30多天,比特幣的歷史性時刻逐步來臨。而3月中旬的加密市場大跌讓人們有充分的理由質疑這兩個事情:

比特幣的“數字黃金”敘事以及其避風港特性

比特幣的減半效應

藍狐筆記在之前的一篇文章中已經解釋了關于對“比特幣數字黃金”的看法,今天藍狐筆記接下來聊聊上述的第二個問題:比特幣的減半效應。

什么是比特幣的減半效應?

簡單來說,比特幣每21萬個區塊的獎勵減半,大約每四年經歷一次,歷史上曾經有過2次減半,分別是2012年和2016年。比特幣的總供應量為2100萬枚,而下一次減半的區塊高度為630,000,預期時間在2020年5月14日前后。

到減半時間點,區塊獎勵將從12.5btc減少到6.25btc,相當于從原來每月新增54,000個btc,銳減到每月新增27,000btc。按照目前btc的價格,每月將減少近2億美元的拋壓,也就是,由原來的4億美元拋壓,變成只有2億美元的拋壓。這意味著供應的大幅減少,而需求只要保持不變,就意味著btc價值的提升。

正是基于這樣的預期,在加密市場,關于比特幣“減半效應”的文章此起彼伏,層出不窮,且大家都寄希望于減半能提升市場能量,帶來價格上漲。然而,3月中旬的大跌,讓不少人跌破眼鏡。市場的殘酷性一覽無遺,市場從來就沒有“一定會這樣”的可預測結果,它給看漲的人瞬間暴擊,給預測者狠狠打臉。

BTC跌破47000美元關口:火幣全球站數據顯示,BTC短線下跌,跌破47000美元關口,現報46995.2美元,日內跌幅達到0.07%,行情波動較大,請做好風險控制。[2021/2/13 19:40:46]

那么,如何看比特幣的減半效應?它是“玄學”,還是對市場會產生實質影響的真實“效應”?有兩個問題是關注度最高的:

比特幣減半效應是否已經計入到比特幣的價格中?

為什么比特幣的波動總是如此反復無常?

比特幣的減半效應是否已經計入到比特幣的價格中

很多人認為,隨著減半的到來,減半效應已經計入到比特幣的價格中。2月中旬比特幣價格曾經超過10,000美元,有人認為,這說明減半效應已經計入到比特幣價格中。但隨后的暴跌讓計入價格的假說似乎陷入困境,尤其是所謂的有效市場假說,認為隨著比特幣減半預期的到來,比特幣價格已經體現在減半行情上。

如果從歷史上看,確實存在減半效應。而減半效應在不同的時間尺度上存在不同的結果。因為人們的情緒往往易受短期價格波動的影響,很難從更長的時間尺度來看待比特幣的減半效應,從而產生各種各樣的爭議。

從2016減半來看,按照CMC的統計,比特幣在2016年7月9日減半當天的價格為666.52美元。在減半前一年,比特幣的總趨勢是向上的,當然其間波動不斷,這也是比特幣的常態。盡管如此,在減半前,還是稍微凸顯了一下減半效應。大約在減半前的一個半月的時間中,出現了一次明顯的拉升和隨后的下滑,以及之后長達4個多月的平緩期。

1049枚BTC轉入Bitfinex交易所,價值1707萬美元:據Whale Alert數據顯示,北京時間11月13日18:55,1049枚BTC從多個地址轉入Bitfinex交易所,按當前價格計算,價值約1707萬美元,交易哈希為:a9e67a0e2434a476f6a2a4a5336c8e2c6eddf95e99f2d316b322283b4fd5bf3a。[2020/11/13 20:44:44]

這次明顯的拉升持續將近1個月,大約從2016年5月20日開始到6月17日結束。其價格從438.72美元上漲到763.78美元,在不到一個月的時間里,價格上漲超過70%。不過,在距離2016年7月9日減半前的半個多月時間,價格向下調整,降至666.52美元。即便如此,也比一個月前上漲了50%以上。不過減半之后,比特幣一直處于相對平穩和緩步上升的狀態,并沒有突破之前的763.78美元的高點,直到5個月之后的2016年底,才開啟向1000美元級別新高突破。從這次減半后的歷史軌跡看,比特幣市場在減半后才開始開啟進入牛市的狀態,而抵達牛市頂峰則還需要接近一年半左右的時間。

因此,如果從更大的時間尺度看,2016的減半是開啟2017年牛市的開端。在減半日之前有近一個月時間的小小漲幅,但在整個一年多的牛市框架中,這只能算是小插曲。

也就是說,從2016年的減半來看,比特幣的減半效應真正的價格計入不是一個兩個月的事情,而可能是長達一年多的事情。其背后的最重要的原因之一就是比特幣市場供應量的銳減,但它并不是立即反映到比特幣的價格中,它對市場的底層影響,需要一年多的時間才能真正消化完畢。

BTC在15分鐘內漲幅超過1.00%:據火幣全球站數據顯示,BTC/USDT在15分鐘內出現劇烈波動,漲超1.00%,達到1.10%。當前報價為6350.00美元,行情波動較大,請注意風險控制。[2020/3/30]

當然,2016年的減半效應并非首次。首次是2012年11月28日的減半事件。減半前也曾有過上漲,但漲幅不是很明顯,減半后橫盤大約5個月,跟2016年有部分相似,之后才開始有明顯爬升的過程,不過,其抵達牛市高峰的時間短于2016年,其抵達高峰大約花了一年多時間。假設按照這個邏輯,2020年的減半,整個市場對減半的消化可能需要更長的時間,假如需要兩年的時間,那么這意味著從2020年5月開啟的向上周期,可能需要到2020年底才開始有明顯起色,2021和2022年有可能走向新高。

第一次2012年11月28日減半前一年,比特幣價格上漲超過300%,但并沒有抵達之前的新高,減半后一年價格上漲超過1000%,完成比特幣歷史上最大的價格跨越,從10美元級別的比特幣進入1000美元級別的比特幣。第二次2016年7月9日減半前一年,比特幣上漲大約超過100%,而減半后一年上漲了超過280%。

當然,每次減半所面臨的市場環境和因素都不同,從藍狐筆記的角度看,這種變化一定不會按照預測的“劇本”來,所有的預測都是天然有水分的。所以大家不能全面按照歷史劇本來預測,要根據市場變化隨時調整自己的看法。

分析 | 5年走勢規律預示BTC本輪大調整目標可能在這里:下圖為BTC周線2014-2019年5年的長期歷史走勢,分析師K神表示,整體結構運行在一個大的上漲通道區間內,我們將2013年大牛市頂點與筑底的2015年高點連線,形態上構筑一個大的周線級別上升三角,同樣將17年牛市頂點與19年當前頂點13800美元連線,目前周線同樣處于一個上升三角形態區間內,前一次周線RSI在此期間走出一個大圓弧和一個小圓弧形態,這一次大圓弧形態已形成,當前RSI很有可能在走一個小圓弧底,并且價格在上摸下降趨勢線至目前,仍處于大三角末端持續盤整。

近期的一波大力下殺,走勢并未破位長期趨勢線,這與BTC15年末期與16年初的大三角比較相似,前者以弱勢震蕩方式突破下降趨勢線,便再度迎來了周線級別主升浪,而且拉升最高點超過15年的頂點,從觸碰到突破歷經近3個月時間的盤整。

再看目前,價格依舊處于三角末端收斂,下方MA50周均線支撐區間6800-7000美元之間,強支撐長期趨勢線6500美元附近,按照以往周期,后面一段時間BTC將繼續處于大區間寬幅震蕩,待充分洗盤構籌碼充分換手后,在產量減半利好推動下,有望突破下降趨勢線,再度迎來周線級別主升浪。

近期價格的再次跳水,主要還是與市場多空比一直高居不下有關,當前市場還是存量博弈的狀態,市場多單還是太多了,那么主力資金往往會在現貨市場砸盤來賺取更多利潤,這與19年上半年市場上空單一直多于多單相似,BTC站上5000美元開始,便迎來了持續拉升爆空行情,造就了今年的小牛行情,預計后面主力將繼續通過急砸或者橫盤震蕩的方式,不斷消磨市場的做多信心和資金能量,為主力資金緩慢吸收籌碼提供機會,完成市場的筑底過程。[2019/10/25]

總結來說,從一年的時間尺度看,由于比特幣整體的向上趨勢,所以不管是減半前和減半后,其整體趨勢都是向上的。從藍狐筆記的觀察角度,即便如此,根據歷史數據,還是可以看出兩個特點:

動態 | BTC交易所流入凈值為14312.31:據Searchain.io數據顯示:昨日BTC全量新增地址為355543,活躍地址數為642385,總BTC交易數量為843953.99。昨日BTC流入交易所數量為48993.24,BTC流出交易所數量為34680.93,流入流出交易所凈值為14312.31。[2018/10/5]

1.比特幣的減半效應主要是減半之后逐步顯示出來的,而不是減半前兌現的。不管是第一次還是第二次,比特幣減半之后的價格增長都超過減半前的價格增長。

2.比特幣減半效應消化的時間變長,第一次減半花了一年時間就抵達巔峰,超過1000美元。而第二次則花了一年半的時間抵達巔峰,接近20,000美元。第三次減半呢?會是什么情況?

為什么比特幣的波動總是如此反復無常?

比特幣在今年2月中旬還在10,000美元以上,而到了3月中旬就變成5,000美元了,一個月跌去了50%。也許它的波動看上去很大,但這是加密市場,這樣的事情歷史上屢次發生,并不稀奇。

如何理解比特幣波動的反復無常?波動如此之大,為什么還有人冠之于“數字黃金”的稱號?

造成比特幣市場反復無常的因素肯定不止一個兩個,有宏觀經濟大環境的因素,有比特幣自身屬性的因素,有投機者操縱市場的因素,也有加密市場結構不完善的因素等。每個階段導致它波動的主力因素可能不完全一樣,有時是其中的一個因素主導,有時是多個因素同時復合推動。

比如2月中旬的黑天鵝跟疫情爆發和原油價格競爭等大經濟環境相關,也跟加密市場的整體結構等相關。當時的經濟大環境導致全世界出現流動性危機,比特幣和黃金都無法避免被卷入。而這些危機的觸發,導致加密市場的下跌,同時由于市場杠桿過高,觸發清算,進而導致快速下跌,而過快的下跌讓加密市場結構不完善的特性顯露無遺。加密貨幣當前的基礎設施,尤其是吞吐量和速度根本無法在短時間內支撐大規模的加密交易,而加密交易場所天然分散,加劇了這種危機,清算無法順利進行,導致價格非理性暴跌。

與此同時,比特幣市場上的參與者,投資基金、持幣人、短期交易者、套利者等都無法在暴跌面前保持理性,這進一步加劇了下跌。多種因素的共同作用,導演了3.12黑天鵝的完美風暴。

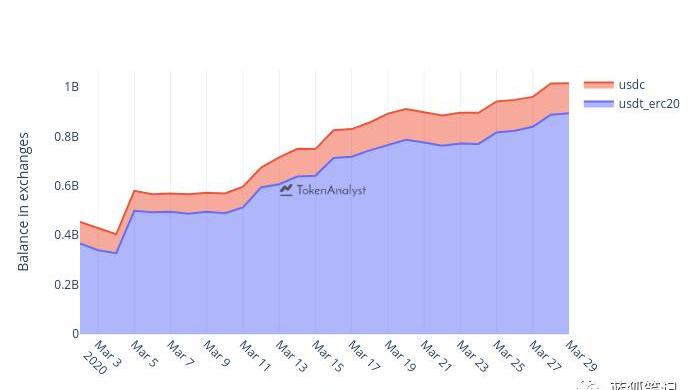

在這次黑天鵝之后,在加密交易所上,安靜地躺著超過10億美元的USDT和USDC穩定幣。其中,有一部分就是避險的資金。從中也可以看出,當前來看,充當資產避風港的還是穩定幣。

拋開這些幾乎無法預測的市場環境、黑天鵝等因素,那么比特幣波動為什么總是反復無常?這里有一個根本因素,就是比特幣自身的設計機制決定了它的波動性。

比特幣的博弈機制是決定其價格波動性的重要原因。比特幣的最終目標且不管是數字黃金,還是資產的避風港,或者是為全球提供結算層。在抵達其最終目標之前,比特幣價格的巨大波動性,一定會伴隨其左右。從某種意義上,這是來自其自身的屬性,而不是其本身的缺陷。

比特幣的貨幣政策有兩個最重要的設計:

一是,固定上限,只有2100萬枚。

二是,每21萬個區塊獎勵減半。

比特幣的貨幣發行機制決定了,所有的礦工只能競爭固定量的代幣,這是一種完全的零和博弈機制。一個礦工的得到就意味著市場上其他礦工的失去。這樣的博弈機制,一方面導致礦工為了獲得獎勵,拼命提高算力,以獲得更大份額的獎勵。但是算力背后的核心是礦機設備的效率和電費。尤其是電力成本占據了挖礦的絕大部分成本。在某種意義上,電力成本的競爭決定了礦工之間的生死存亡。

因此,對于礦工來說,挖礦從來都是一種殘酷的成本之戰。這是比特幣自身的博弈機制所決定的。比特幣非彈性發行的機制,導致礦工之間的激勵競爭。

比特幣在貨幣政策上非常剛性,沒有絲毫的彈性,而有意思的是,比特幣在另外一個方面非常有彈性。比特幣的難度調整為比特幣帶來足夠的彈性。難度調整本身也是為了實現其固定代幣發行的必要機制設計。不管如何,難度調整是比特幣博弈機制上最偉大的設計之一。它為比特幣帶來了持續的安全,也可以持續維持螺旋上升的彈力。

而難度調整的博弈機制,其本質上也是對比特幣價格本身的自我調整。當比特幣價格虛高,比特幣挖礦的礦工會蜂擁而入,其中也包括很多低效的礦工,他們也可以從中賺錢,因為相對于成本,比特幣的價格足以支撐起低效率。

但比特幣為了實現其固定發行量,在礦工競爭激烈時,它會提高難度,這會導致原來盈利的礦工虧損。為維持挖礦成本,低效的礦工有更強烈的拋售比特幣的需求。如果這個時候,恰好還有其他的觸發下跌因素,例如3.12黑天鵝事件導致比特幣價格下跌近50%,這種情況下,低效礦工根本無法支撐生存,只能拋售,只能關機。這進一步帶來市場的下行調整。比特幣的價格市場處于看跌的狀態。隨著低效礦工退出市場,比特幣的難度過高,出塊困難,產生了難度調整需求。隨著難度調整到來,算力比例重新分配,幸存下來的高效礦工可以獲得更多的btc收益。這部分礦工沒有強烈的拋售需求,這有利于穩定比特幣的價格。

可以說,作為每個月可以產生4億美元拋壓的市場主體來說,其中的激烈博弈會帶來比特幣價格的持續波動,如果加上市場上其他因素的誘發、比如宏觀經濟的調整、投機者過高杠桿等,這都會進一步加速市場的波動。

總言之,在比特幣抵達最終使命之前,其自身屬性決定了它必然會有波動伴隨左右。------風險警示:藍狐筆記所有文章都不能作為投資建議或推薦,投資有風險,投資應該考慮個人風險承受能力,建議對項目進行深入考察,慎重做好自己的投資決策。

這是?HeartBit?帶給你的第?48?篇原創文章作者|TrevorSmith翻譯|Jeren@Heartbit 翻譯時對原文有部分刪改 近期,比特幣以及整個幣圈略有回暖的跡象.

1900/1/1 0:00:00撰文:TomSchmidt,區塊鏈投資基金DragonflyCapital初級合伙人編譯:PerryWang 來源:鏈聞 注:本文中提到時間均為美國太平洋時間.

1900/1/1 0:00:00本指南的結構旨在為初學者提供有關去中心化金融的概述。首先,我將對DeFi及其實現一種開放性金融系統的屬性進行說明。接下來,我將介紹去中心化金融的概念和術語.

1900/1/1 0:00:00來源:人民創投區塊鏈,原題《“區塊鏈+共享經濟”創新發展研究報告》作者:思二勛,人民創投區塊鏈研究院研究員核心要點:共享經濟是移動互聯網時代的產物.

1900/1/1 0:00:00作者:LiangCHE 來源:比推bitpush.news北京時間4月8日20時19分,比特幣現金區塊鏈到達630,000區塊高度,完成第一次減半,區塊獎勵減少50%.

1900/1/1 0:00:00區塊鏈大星說公眾號良心出品。緊追圈內熱點潮流,用有趣的漫畫講有料的事件。實乃新一代鏈圈青年硬核入門的好幫手、上班摸魚的好朋友.

1900/1/1 0:00:00