BTC/HKD+0.95%

BTC/HKD+0.95% ETH/HKD+0.98%

ETH/HKD+0.98% LTC/HKD+0.26%

LTC/HKD+0.26% ADA/HKD+1.86%

ADA/HKD+1.86% SOL/HKD+4.95%

SOL/HKD+4.95% XRP/HKD+1.21%

XRP/HKD+1.21%文:王也

出品:Odaily星球日報

編者注:原標題為《TodForce:Whatdoesn'tkillyoumakesyouSTRONGER》

短短48小時,黑客讓dForce團隊真切地體會到了“失而復得”的美好。

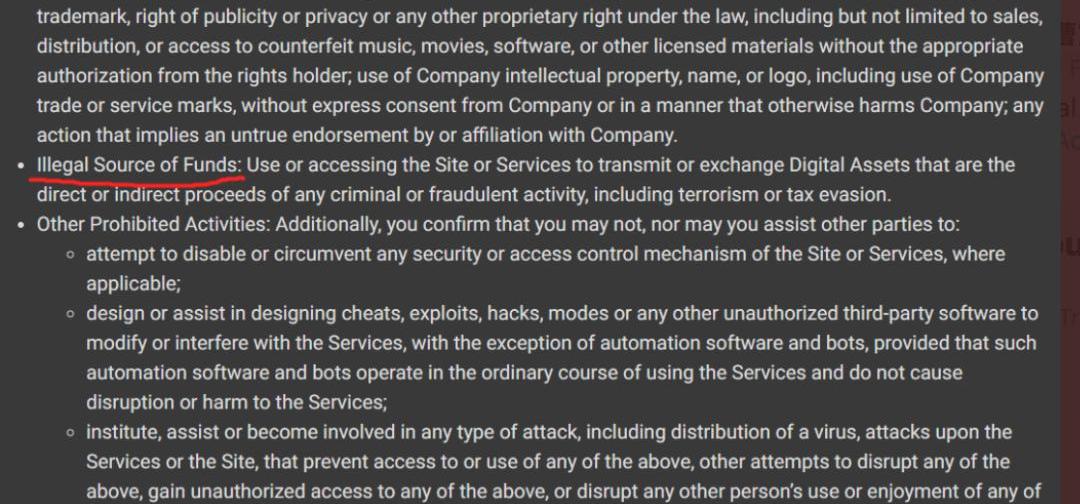

4月19日上午,由dForce團隊開發的去中心化借貸協議Lendf.Me遭黑客攻擊,價值2500萬美金的鎖倉資產被黑客洗劫一空,震動社區與行業。

而隨后發生的“神反轉”更是比電影還精彩,4月19日晚,黑客向Lendf.Me賬戶歸還了12614枚PAX,并附言BetterFuture,4月20日,黑客再次陸續歸還代幣,至今已悉數歸還了全部被盜資產。

據悉,黑客此舉,是因為在去中心化交易所1inch上泄漏了自己的IP地址,1inch配合新加坡以及dForce團隊向黑客施壓,迫使其歸還贓款,1inch官方也證實了這一過程。

dForce團隊則在4月22日凌晨發文告知用戶接下來將采取的行動方案:將永久關閉現有合約,新產品將啟用新合約,并將在一周內公布資產返還的建議方案。

不幸之中的萬幸,Lendf.Me本次被盜最終并沒有給用戶和平臺造成損失,但帶來的思考和探討已遠超事件本身。

事件發生后,許多看客已從多方視角發布過專業的復盤內容,但Odaily星球日報依舊看到了不少錯誤的說法和偏頗的論調,因此,我們也想以這篇文章表明:Whatdoesnotkillyoumakesyoustronger,相信歷劫后的dForce團隊和DeFi行業,會更加健康地成長。

DeFi樂高遭遇“多米諾骨牌”式崩塌,到底是誰的鍋?

4月19日,黑客利用ERC777合約和DeFi平臺的兼容性問題,在Lendf.Me上多次調用重入攻擊,并以imBTC為抵押,將Lendf.Me上價值2500萬美金的資產洗劫一空。

發生盜幣事件后,媒體和大眾關注的焦點是“追責”,大額資金被盜,到底是誰的鍋?雖然事件已告一段落,但依然有很多錯誤說法在社群內誤傳。

Wintermute Trading已向交易所存入260萬枚DYDX:金色財經報道,據Lookonchain監測,Wintermute Trading已向交易所存入260萬枚DYDX(約合508萬美元),目前還剩 525,413枚DYDX(約合102萬美元)。在Wintermute Trading開始向交易所存入DYDX后,DYDX的價格下跌了約8.5%。[2023/7/4 22:16:29]

討論的聲音很多,有的把“罪名”扣在ERC777頭上,稱是合約本身存在漏洞;有人追問dForce的安全合作方Peckshied為何沒有及時發現漏洞;還有人將矛頭指向imToken,聲稱是imBTC存在問題,黑客抵押了假imBTC貸出ETH。

而事實是,以上都是錯誤說法。

ERC777合約本身并沒有問題,它是對ERC20合約的一個改造和升級,不但實現了功能擴展,還有ERC20標準一樣良好的兼容性。這件事也并非Peckshied的責任,雖然PeckShield是dForce的安全合作方,但他們并沒有對Lendf.me的代碼進行過審計,Lendf.me的協議為分叉CoumpundV1代碼而來。

假imBTC也是一個謠言,并不存在這個過程,imBTC本身也無漏洞。

事實是,Lendf.me在CoumpundV1代碼的基礎上加入了基于ERC777的imBTC,而ERC777合約與DeFi協議的兼容性問題,給了黑客可趁之機。

具體來說,ERC777原本是在ERC20基礎上加強了對Token的風險控制接口,是一次有益的改進。不過由于DeFi項目的可組合特性,一個合約在不同產品之間相互調用時,其業務邏輯復雜度也會大大增加,這就給注入代碼攻擊提供了可能性。

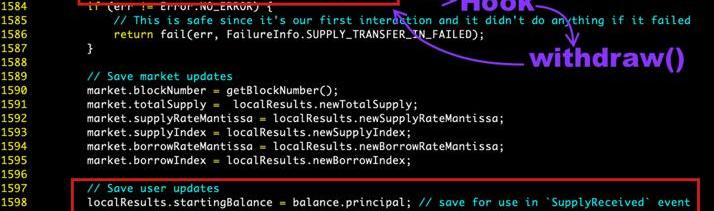

據PeckShield團隊介紹,ERC777標準擴展的功能之一是提供了“hook”機制,可以使普通地址或合約通過注冊一個tokensToSend()hook函數來控制或拒絕發送Token。簡單點說,“hook”函數能夠在一筆交易完成前后將通知發送給交易雙方,并允許其取消交易,確保了交易相對的客觀公正。

截至目前比特幣看漲期權未平倉合約為5643張:金色財經報道,2023年5月26日芝加哥商業交易所(CME)比特幣成交量報告如下:比特幣期貨電子合約成交6546張,場外成交合約為25張,成交量6571張,未平倉合約13179張,持倉較上一日下跌491張。

比特幣期權合約成交62份,其中看漲合約10份,看跌52份。看漲期權未平倉合約5643張,持倉較上一日上漲5張。看跌期權未平倉合約4931張,持倉較上一日上漲92張。

微型比特幣期貨電子合約成交量8919張,未平倉合約11236張,持倉上漲552張。[2023/5/29 9:47:35]

因為“hook”函數通知是需要操作時間的,黑客就利用這一點,發起重入攻擊,在用戶一筆交易未完成的時候,又發起一筆新的交易,擾亂了原有的交易節奏。

圖片來源于:PeckShield

這個理解起來可能有些門檻,Odaily星球日報簡單解釋下:

Alice有100ETH,她準備將這100ETH抵押給Bob準備借出0.01個imBTC,但是還沒等到這筆交易確認時,Alice又將這100ETH抵押給力另外一個對手方,于是,Alice就用這100ETH借出了兩倍的imBTC。黑客攻擊Lendf.Me的過程就是上述過程的多次循環,重入攻擊可以理解為黑客憑空生出了很多“錢”,讓合約以為這是合法的“錢”,然后可以用抵押借貸的方式,把真錢都取走了。

從上述過程我們可以很清晰地了解到,ERC777合約本身實際可以極大的提高DeFi應用的用戶體驗,通過使用的Hook回調機制,在ERC20中需要二筆或多筆完成的確認交易,而使用ERC777單筆交易就可以完成。

真正導致漏洞出現的根源在于ERC777合約與DeFi協議的兼容性出現了問題。

目前,安全團隊針已經針對ERC777合約與DeFi協議的兼容性問題給出了很多安全建議,這次攻擊也使得DeFi開發者嚴肅正視DeFi業務組合可能存在的系統性風險問題。

BAYC 24小時交易額超3800枚ETH,地板價觸及70ETH:11月27日消息,據NFTGo數據顯示,NFT項目Bored Ape Yacht Club 24小時交易額達3894枚ETH(約合470萬美元),增幅達260.4%。截止目前,該系列NFT地板價已回升至69.99ETH,24小時漲幅達9.75%。

本周早些時候,Bored Ape Yacht Club官方曾在社交媒體上發文感恩節快樂,猿猴們。試用將于今年圣誕節開始或暗示將發布新產品。[2022/11/27 20:55:16]

因DeFi協議之間的可組合性和互操作性,使得各DeFi協議之間的相互影響逐漸加深、也更為復雜:就算單個協議運行起來是安全的,不代表這些安全的協議組合在一起使用也是安全的。

所以,開發者們不可以只追求DeFi樂高的“龐大”,更應該在系統的兼容性和安全性方面多做努力,畢竟對于金融產品來說,「安全」才是重中之重。

追責不是目的,而是希望找出問題所在后,不再被類似的問題打倒。

世界不是非黑即白的,DeFi本來就處于半中心化治理階段

4月21日,Lendf.Me被盜的劇情開始出現“神反轉”,許多圍觀者都感嘆這情節如同電影。

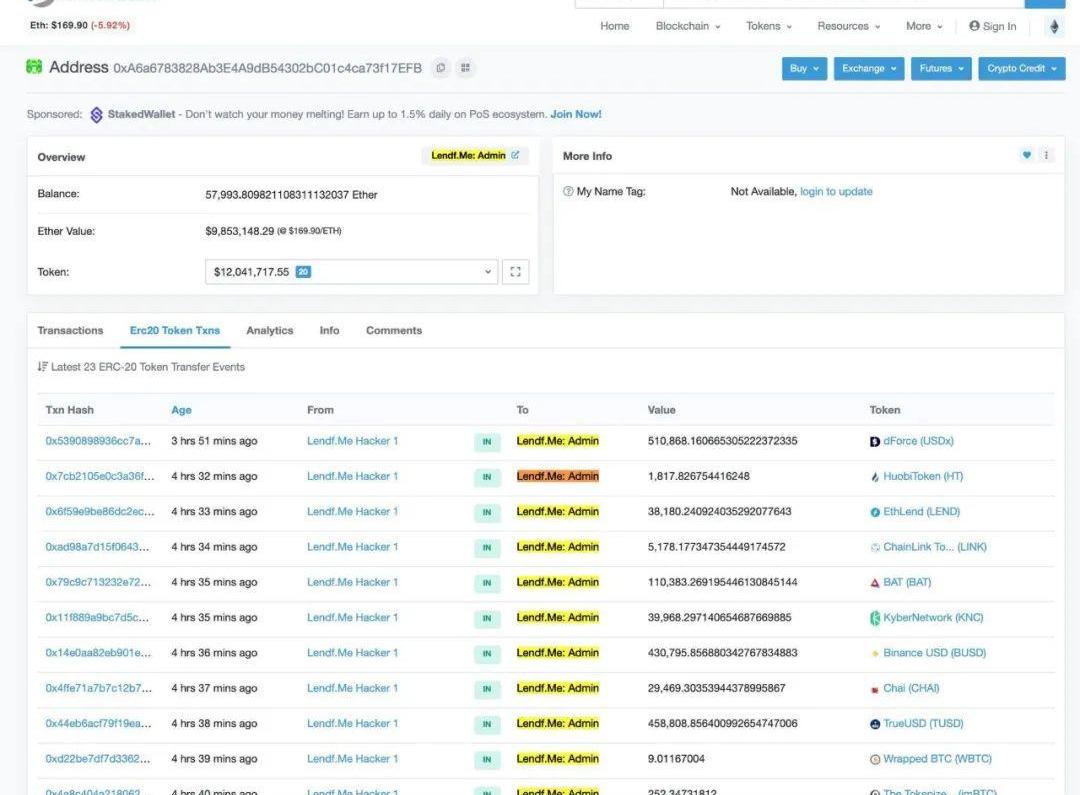

根據etherscan鏈上數據,從4月21日6:00UTC開始,黑客從標有“Lendf.MeHack”的地址到Lendf.Me項目的管理地址發起了多次交易,包括57992枚ETH,以及USDT、BUSD、TUSD等穩定幣,此外,還歸還了581枚WBTC、HBTC和imBTC,合計2400萬美元。

世界不是非黑即白的,

DeFi本來就處于半中心化治理階段

4月21日,Lendf.Me被盜的劇情開始出現“神反轉”,許多圍觀者都感嘆這情節如同電影。

根據etherscan鏈上數據,從4月21日6:00UTC開始,黑客從標有“Lendf.MeHack”的地址到Lendf.Me項目的管理地址發起了多次交易,包括57992枚ETH,以及USDT、BUSD、TUSD等穩定幣,此外,還歸還了581枚WBTC、HBTC和imBTC,合計2400?萬美元。

Tether公布季度儲備報告:綜合資產超過綜合負債:11月11日消息,Tether公布由獨立公共會計師事務所BDO完成的最新季度鑒證意見,截至2022年9月30日,Tether綜合總資產至少為68,061,618,458美元,綜合負債總額為67,811,510,720美元(其中67,805,112,981美元與發行的數字代幣有關),綜合資產超過其綜合負債。[2022/11/11 12:50:39]

圖片來源于:etherscan

根據1inchCEOSergejKunz向媒體透露,黑客因為使用了基于Web的內容分發網絡,所以才泄漏了關于他本人的重要元數據頭部信息,而且所有三個交易請求都來自一個中國的IP地址,這表明黑客沒有使用Tor之類的去中心化網絡。此外,信息中還有黑客使用的電腦類型、屏幕分辨率和系統語言等內容。

SergejKunz評價這個黑客,“他應該是一名優秀的程序員,但卻是沒有經驗的黑客。”

因此,雖然官方沒有公布細節,從已知信息,也可以推斷出,和dForce團隊掌握了黑客信息,從而迫使黑客退還資產。

無論過程如何,被盜資產成功追回本對于dForce和用戶都是難得的happyending,但是1inch配合新加坡協助dForce團隊追回被盜資,披露黑客的IP地址,卻引發了社區對DeFi“保護用戶隱私”和“純粹去中心化”的討論。

去中心化的DeFi借貸平臺依靠中心化的執法機關將被盜資產追回,支持者認為披露黑客的IP地址天經地義,無可厚非,雖然具有抗審查性,但DeFi畢竟不是法外之地。

反對者認為1inch作為去中心化交易平臺有悖于DeFi“保護用戶隱私”的初衷。

Metaplex CEO:本周在Solana上鑄造了超1250萬個NFT:5月25日消息,基于Solana的NFT托管和鑄造平臺Metaplex CEO發推稱:本周,我們在Solana上鑄造了超1250萬個NFT,GMV(Gross Merchandise Volume)總額超過了 30 億美元。[2022/5/26 3:42:03]

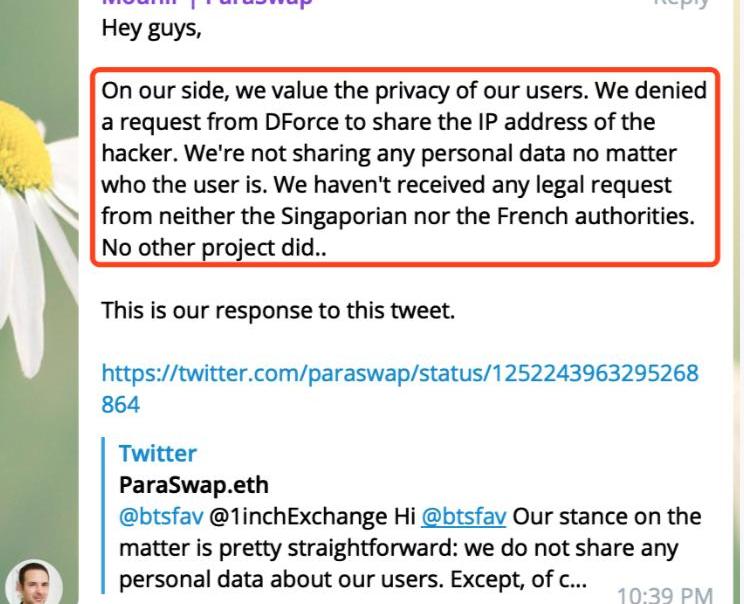

去中心化交易所ParaSwap在Telegram的DeFi群中向用戶表明不會披露任何用戶的信息,即使用戶是黑客。

1inch也迅速做出了解釋:「去中心化和隱私沒有關系」,1inch在監管合規范圍內辦事,并且1inch網站披露了自己的隱私政策:

ParaSwap雖然拒絕了向dForce披露黑客IP地址的請求,但根據TheBlock的報道,ParaSwap自己的產品也在收集用戶郵箱和IP地址,而且ParaSwap官網也沒有任何隱私政策的說明。

還有一些反對者認為此舉違背了DeFi“去中心化”的原教旨主義。他們認為真正的DeFi,向黑客發起追討或者法律訴訟的應該是DeFi用戶,而不是開發者;而Lendf.Me開發者團隊在以公司主體的名義通過法律途徑追回資產,說明這家公司在承擔代理風險。

他們潛意識里認為DeFi的存在就是為了消除代理風險,如果有一家公司在承擔DeFi協議的代理風險的話,那這個DeFi就和CeFi沒什么區別了。

其實,在Odaily星球日報看來,這些討論多為偏頗和“站著說話不腰疼”。借助中心化執法機構的力量找回被盜資產是年輕DeFi必須走的路,沒必要上升到“去中心化的和中心化”的矛盾層面。

而且,“世界很復雜”,不只有白或黑,也不只有明或暗,他是多維度、多層次、多元的,真實的世界沒有這么二元。

今天我們的所有生活和資產并不都在鏈上,追責更是都發生在線下,智能合約的世界是一個尚不完整的世界,也絕對不是法外之地。

同時,區塊鏈追求的本來就是保護個人隱私,而非實現絕對匿名。

DeFi的世界也并不是只有代碼,事實上,從剛過去不久的那場“3.12暴跌”事件中,我們也能感受到去中心化的DeFi加入中心化人為調控之后,能夠更大程度減少極端行情給用戶帶來的資產損失,去中心化合約交易協議dYdX兩次調高最小交易量,合成資產交易平臺Synthetix臨時將費用追償延長到了一小時,這些都有效地緩解了交易的延遲和阻塞情況,避免了給用戶帶來資產上的損失。

1inch協助同樣可被理解為一次宏觀的人為調控。無論是對開發者還是平臺用戶來說,黑客盜幣帶來的損失可謂是”滅頂之災“,如果開發者團隊不及時與inch和溝通配合,用戶的資產根本不可能找回,資產都沒了,又何談金融呢?

代碼是死的,人是活的。年輕的DeFi加入人為調控以應對極端情況無可厚非。

而且嚴格意義上來說,如今的DeFi產品實際上本來就處于混合模式,資產上鏈層面是中心化,而在可編程性是去中心化,治理上是半中心化的。

因此,Odaily星球日報想說:今天的DeFi本來就處于半中心化的治理+去中心化的協議的階段,很多DeFi原教旨主義者以去中心化意識形態一概而論,以偏概全,其實缺乏DeFi在應用層面的思考。

創業者的實踐總是一步一步的,說風涼話并不能推動行業發展。

為DeFi行業敲響警鐘:

全面評估和抵御系統性風險

雖然這次Lendf.Me被盜事件以追回全部資產收尾,但客觀地說,從黑客“留下尾巴”一路找到線索,還是有一定“僥幸”因素的。

所以更重要的自然是,“這一次”過去了,如何預防“下一次”。

DeFi開發者和從業者必須認真思考DeFi業務組合可能存在的系統性風險問題。

DeFi是由一個個相關的協議和應用模塊所組成的“積木組合”,其整體的安全性,取決于所有的積木中安全性最差的那一個。

幣乎創始人咕嚕根據應用/協議/資產級別的安全性,將DeFi產品風險分為以下方面:

智能合約代碼安全性引入的風險:

咕嚕認為這是目前DeFi應用最主要的風險,占了總風險的大多數。

智能合約AdminKey引入的運營風險:

什么是智能合約的AdminKey?智能合約作為一個提供服務的「機器人」,很多時候運營方需要留有人工的權限去控制這個「機器人」,例如關停「機器人」,再例如凍結智能合約中某個賬戶的資產等。如果存在這樣的AdminKey人工權限,就會引入額外的風險。

持有特定資產本身的風險:

持有的資產本身具有價格波動的市場風險、資產被Token合約本身的AdminKey凍結/沒收的風險等。

抵押借貸類DeFi本身的市場風險。

智能合約平臺的風險。

用戶自身私鑰管理的風險。

對于以上這些風險,DeFi平臺方不僅要確保在產品上線前有過硬的代碼審計和漏洞排查,還要在不同產品做業務組合時,考慮因各自不同業務邏輯而潛在的系統性風控問題。

另外在應對風險時,DeFi平臺應和安全公司及時合作,做好代碼和系統風險的安全審計工作,因為Lendf.Me的代碼是fork的CompoundV1的,而CompoundV1是trailofbits這家公司審計的,所以后來就沒有再找安全公司去做審計,這就為后面遭遇黑客攻擊埋了隱形炸彈。

dForce團隊也認識到了問題的嚴重性,在最新發布的公告中宣布永久關閉現有合約,新產品將推出新合約。

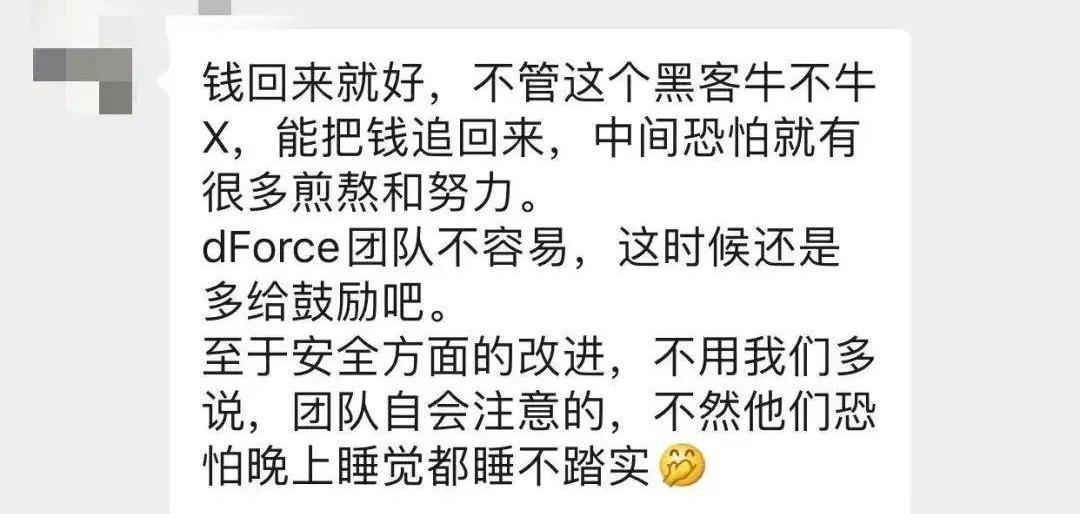

其實在事件發生和解決后,用戶和dForce社區都給予了團隊很大的精神支持,許多損失慘重的用戶依舊表明了“被盜事件不會擊潰DeFi,相信dForce團隊”的立場,足可以看出行業對優質創業團隊的包容和友好。

但更重要的是,這次事件能夠引起DeFi開發者們的足夠重視,加大在安全方面的投入,安全團隊也應該增強對DeFi產品審計的多樣性和全面性,也可以研發更多供C端用戶使用的可以評估DeFi安全性的工具和產品,讓DeFi成為所有人都能放心使用的金融工具。

安全永遠既是行業的底線,也是至高無上的準則。

在過去的幾周中,穩定幣對加密貨幣市場變得越來越重要。穩定幣現在占加密市場市值的百分比不斷增長。 圖片來源:圖蟲 事實上,根據4月20日區塊鏈分析公司CoinMetrics的數據,所有流通中的穩定.

1900/1/1 0:00:00前言 數字資產交易領域,經過了2017年ICO熱潮的褪去,以及多種金融創新,逐漸形成了合約交易為主,現貨交易為輔的新市場形態.

1900/1/1 0:00:00來源:哈希派 作者:LucyCheng2017年8月14日早間十一點左右,Blockstream首席戰略官在推特上發布了一條衛星繞地球運行的視頻.

1900/1/1 0:00:00北京時間4月16日晚間,沉寂一段時間的Libra再次出現在社區眼前。由Facebook打造的Libra發布了白皮書更新版——Libra2.0,其中對Libra的設計進行了多處重大更改.

1900/1/1 0:00:00對于一些用戶來說,以太坊域名是非常有價值的,這一點已經在現實中有所體現。本周,RocketLPDAO發放了1000美元的貸款,抵押品就是以太坊域名服務地址“brantly.eth”.

1900/1/1 0:00:00原文標題:《DC/EP、區塊鏈技術應用落地之道》撰文:outprog,imToken后端開發與智能合約開發本周數字貨幣/區塊鏈熱點爆棚,一是農行DC/EP內測泄露.

1900/1/1 0:00:00