BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD-1.66%

ETH/HKD-1.66% LTC/HKD-0.22%

LTC/HKD-0.22% ADA/HKD+3.74%

ADA/HKD+3.74% SOL/HKD-1.31%

SOL/HKD-1.31% XRP/HKD-0.76%

XRP/HKD-0.76%文:比薩林格

來源:一本區塊鏈

近日,三個DeFi項目接連遭遇黑客,資產被盜,震動了行業。

光是其中一個平臺,就損失了659萬美元。

而這并非個別現象。僅僅是在2020年的2-3月,DeFi領域就出現了6起安全事件,損失超過150萬美元。

DeFi因此被推向了風口浪尖。有用戶戲言,頻頻被盜的DeFi,已經成為了黑客的提款機。

DeFi背后到底存在什么漏洞,讓黑客有機可乘?備受安全隱患困擾的DeFi,未來路在何方?

01?被盜

4月21日,DeFi平臺PegNet遭遇了51%攻擊。

PegNet是一個去中心化交易平臺,用戶可以在這里進行42種不同資產的交易。

當天,PegNet核心開發人員在網上表示,4名礦工控制了70%的算力,人為抬高了與日元掛鉤的穩定幣價格,從而將一個11美元的錢包變成了670萬美元的。

由此,黑客獲利659萬美元。

萬幸的是,平臺其他用戶的資金未受損失。

這已經是DeFi領域近期出現的第三起安全事件。

4月19日早晨,DeFi項目Lendf.Me在區塊高度9899681遭到黑客攻擊,價值近2500萬美元的資產被席卷一空。

標準普爾:現實世界資產的DeFi證券化帶來信用風險和機遇:金色財經報道,根據信用評級機構標準普爾全球評級的一份新研究報告,隨著新協議試圖支持現實世界資產(RWA)的證券化,未來幾年DeFi在傳統金融中的用例可能會增長。

標準普爾在一份題為“證券化的DeFi協議:信用風險視角”的報告中表示,現實世界資產的融資可能會成為DeFi協議向前發展的一個關鍵重點領域。盡管該行業仍處于起步階段,但標準普爾強調了DeFi可以為證券化帶來的幾個好處,包括降低交易成本、提高資產池的透明度、降低交易對手風險以及為投資者加快支付結算速度。

然而, DeFi證券化并非沒有風險。標準普爾確定了與其發行相關的法律和運營風險,以及法定貨幣計價資產與數字貨幣負債之間不匹配的可能性。(Cointelegraph)[2023/2/9 11:55:57]

鏈上數據表明,黑客通過滾雪球的方式轉走多筆資產,每一筆的金額都比上一筆翻倍。

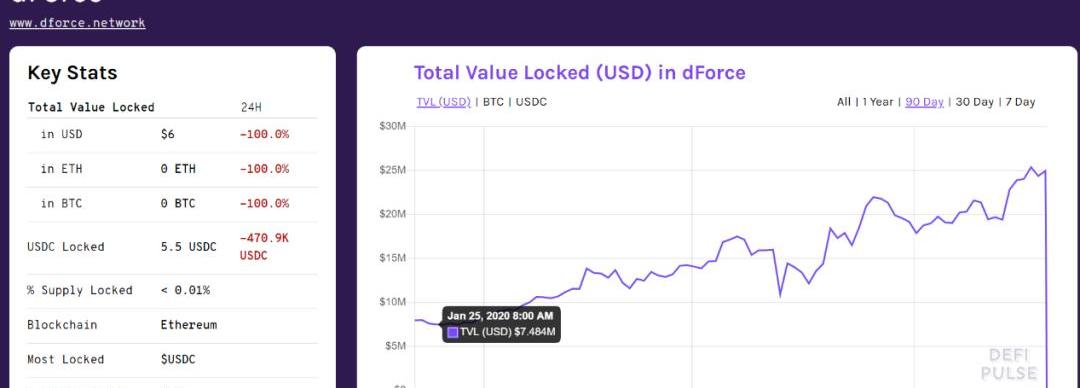

盜幣攻擊隨即引發鏈上數據異動。DeFiPulse數據顯示,24小時內,作為Lendf.Me開發方的dForce,鎖倉資產迅速暴跌,僅剩6美元。

風投公司MetaWeb首支基金募資3000萬美元,將投資DeFi、游戲和DAO:金色財經消息,專注于加密初創公司的風險投資公司MetaWeb Ventures宣布已為其第一只基金募資3000萬美元,得到紅杉資本、蜻蜓資本、Near Foundation等支持。MetaWeb在郵件中表示,該基金旨在主要投資于去中心化社交媒體、去中心化金融(DeFi)、游戲和DAO。

MetaWeb 表示,該基金在過去幾個月以隱形模式運作,已經投資了30多家初創公司,其中包括去中心化交易協議 Orderly Network。MetaWeb Ventures 是作為NEAR Protocol的生態系統基金而成立的。(CoinDesk)[2022/9/9 13:18:14]

DeFiPulse數據顯示,lendf.Me鎖倉資產跌至6美元

同時,投資者發現,Lendf.Me上的多筆資金利用率已經高達99%,imBTC的資金利用率甚至高達100%,幾乎所有可借資產的借出率都居高不下。

Lendf.Me站點很快被關停。開發團隊在用戶界面用紅字提醒用戶,不要向合約地址存款。

詭異的是,就在所有人都以為損失無可挽回之際,事件出現了反轉。

4月19日晚10點左右,盜幣黑客開始向lendf.Me陸續返還資產,并附言“Betterfuture”,似乎在警示平臺。

DeFi保險協議Cover Protocol發布BT.Finance索賠方案:2月15日,DeFi保險協議Cover Protocol官方推特表示,BT.Finance的索賠決定已經正式發布在鏈上。CVC決定的最終支付百分比為60%(所投入的140906枚DAI中的60%):1.枚CLAIM代幣可兌換0.60枚DAI;2.1枚NOCLAIM代幣可兌換0.40 枚DAI。CLAIM和NOCLAIM covTokens將在兩天后開始。將很快部署新的nonce 1 covTokens。此前2月9日消息,智能DeFi收益聚合器BT.Finance遭受黑客攻擊。[2021/2/15 19:47:12]

4月21日下午,北京鏈安Chainsmap監測系統發現,黑客向平臺歸還了幾乎所有盜竊的代幣,包括57992枚ETH、425.61枚MKR、13.7萬枚DAI、50萬枚USDT,以及252.34枚imBTC等。

Lendf.Me在此次事件中被盜資產,全部被收回。

黑客為什么要返還所有資產?

4月22日,dForce公布了事件細節,人們才似乎發現了個中原因:

安全團隊通過黑客留下的痕跡及國內外各方資源,獲得了突破性線索,黑客可能迫于包括在內的多方壓力,不得不主動歸還資產。

DeFi智能投顧Rari Capital首席執行官開始設計RGT代幣經濟2.0的新提案:DeFi智能投顧Rari Capital(RGT)CEO Jai Bhavnani表示,已經開始設計RGT代幣經濟2.0的新提案,距離完成還有很長時間。Bhavnani提醒,如果該提案通過,沒有為Rari生態系統貢獻價值的用戶,將會被稀釋。[2021/2/10 19:26:49]

在Lendf.Me被盜幣的前一天,以太坊上的DeFi項目Uniswap交易所,也遭到了黑客攻擊。

這起盜幣事件的攻擊方式與Lendf.Me被盜事件如出一轍:黑客都采取了“重入攻擊”。

而Lendf.Me和Uniswap都是DeFi界的“網紅”,被盜,或許是因為樹大招風。

Lendf.Me是dForce開發的去中心化借貸項目,去年9月啟動,在半年多后一躍成為最大的法幣穩定幣借貸協議。

在盜幣事件發生4天前,它才剛獲得來自MulticoinCapital、火幣資本和招銀國際的150萬美金戰略投資。

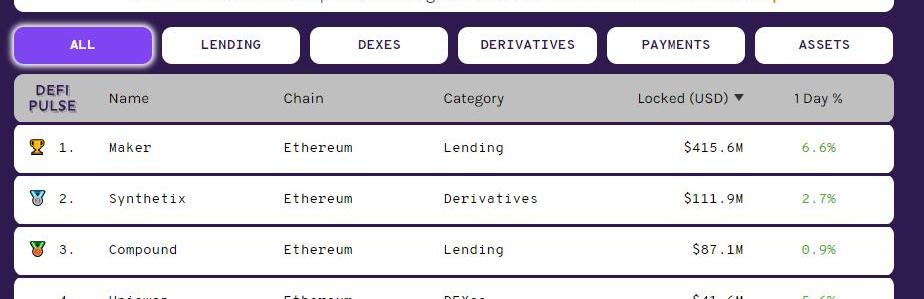

而截至發稿前,Uniswap更是以4160萬美元的鎖倉資產,位居DeFi鎖倉資產排行榜第四名。

DeFiBox.com數據:MDEX目前TVL達5.2億美元 交易額逾5.5億美元:據DeFi門戶DeFiBox.com實時數據顯示,火幣生態鏈Heco項目MDEX目前TVL已達5.2億美元,交易額超5.5億美元。DeFiBox.com火幣生態鏈Heco專區已同步上架Mdex。[2021/1/20 16:35:03]

DeFi鎖倉資產排行榜圖源:DeFiPulse官網

因為這幾起盜幣事件,DeFi陷入了前所未有的信任危機中。

02?黑客提款機

這并不是DeFi第一次集中出現安全危機。

2020年的2-3月,DeFi領域已出現6起安全事件,其中2月4起,3月2起,共損失資金超過150萬美元。

因為安全事件頻發,DeFi項目開始被投資者戲稱為“黑客提款機”。

這劑曾被視為解決傳統金融問題的“良藥”,逐漸變成了受害者口中的“藥”。

究竟是什么讓DeFi在黑客面前變得如此脆弱,不堪一擊呢?

“在一個復雜系統的產生和發展的過程中,出現安全事件是必然的。”TheForceProtocol、ForTube聯合創始人雷宇告訴一本區塊鏈。

他認為,在DeFi領域,引發安全事件的原因有多種,既有開發團隊技術積累不足的原因,也有DeFi應用可組合性帶來的局部風險放大。

區塊鏈安全公司PeckShield品牌總監郝天,也持類似觀點。

“DeFi產品之間有較強的可組合性,這讓不同DeFi產品之間產生了流通性和資產共享,但產品組合可能會因為業務邏輯上的差異,出現一些0day漏洞。”郝天告訴一本區塊鏈。

零日,最早出現在戰爭中——一些大規模可毀滅世界的事物導致的危機,被稱之為零日危機。而在世界毀滅之后,重新建立新文明的第一天,即為0day。

此后,在黑客文化中,一些大規模、致命性、高威脅性、能夠造成巨大破壞的漏洞,也被稱為零日漏洞。

郝天認為,造成DeFi領域安全事件頻發的原因,還有兩點。

第一,DeFi協議目前主要做的是資產托管或借貸理財服務,管理著大量的用戶資產,且都是開源的,容易吸引黑客。

第二,不少開發者低估了漏洞的風險——目前主流的DeFi協議都基于以太坊網絡搭建,以太坊過往出現的各種漏洞,都有可能在DeFi上復現。

除了安全隱患之外,市場上還不乏一些蹭熱度的偽DeFi項目。

以愛糯米社區為例。

“愛糯米社區打著DeFi的口號吸引用戶,主要業務卻是數字貨幣理財:把用戶的資產拿到其他交易所理財,再付給用戶利息。”幣圈玩家張鵬告訴一本區塊鏈。

在愛糯米社區APP內的開放金融界面,主推的都是量化理財產品,只有一款UniSwap去中心化交易所DeFi產品,功能是把ETH兌換成DAI。

愛糯米社區APP界面

今年2月,FCoin崩盤,愛糯米社區偽DeFi的真面目也被揭開。愛糯米有部分資金在FCoin參與挖礦,FCoin崩盤后,這部分資金無法提現。

“我是被DeFi吸引來的,沒想到最后卻玩起了量化理財,雖然平臺退還了本金,但還是感覺被騙了。”張鵬表示。

03?未來何在?

DeFi又被稱為“開放金融”,從業者把它比喻為傳統金融的平行世界。

曾幾何時,它被認為是區塊鏈發展史上在比特幣之后的第二個突破。

“DeFi的目標是構建透明化的金融系統。”區塊鏈行業從業者呂志強告訴一本區塊鏈。

這個系統向所有人開放,無須許可,不用依賴于第三方機構即可完成金融的需求,傳統金融也可以和DeFi融合,互相補充。

DeFi一經誕生,就吸引了所有人的目光,在公鏈、DAPP等區塊鏈應用都被證偽之后,DeFi成為區塊鏈從業者凝聚共識的新戰場。

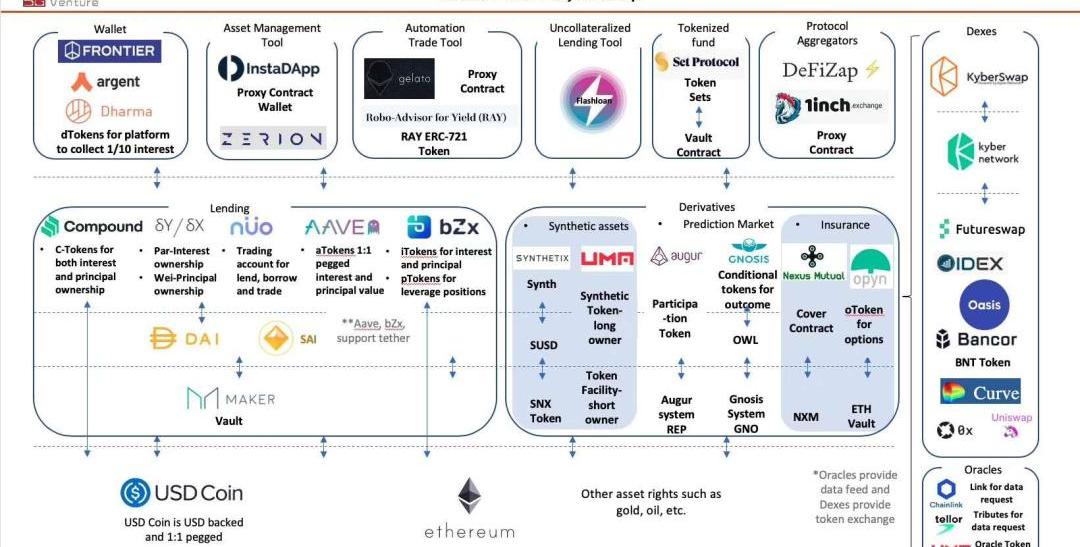

DeFi行業地圖

區塊鏈數據平臺DAppTotal數據顯示,2019年,DeFi借貸市場取得了快速的發展,行業龍頭項目MakerDAO的ETH鎖倉量增長了25.66%。另一個借貸平臺Compound也同樣如此,鎖倉資產一年翻了4倍。

DAI成為了DeFi借貸市場流通之王,USDC則成為新興穩定幣市場中增長最為迅速的新興穩定幣種。

DeFi看起來已經成為了以太坊的殺手級應用。

各大公鏈也開始躍躍欲試,Polkadot和Cosmos在2019年就開始搭建自己的DeFi生態,國產公鏈Conflux也宣布要構建自己的DeFi生態。

但一切并沒有那么簡單。如今,很多人的態度出現了動搖。

在Lendf.Me盜幣事件發生的第二天,HelloEOS創始人梓岑發文稱,DeFi“沒有能力證明自己不是一劑藥”。

BlockVC創始合伙人徐英凱更是直指,DeFi是已被“戳破”的三大區塊鏈應用騙局之一。

今年的“3·12”事件讓DeFi遭受重創,加上DeFi項目頻頻被盜,很多人開始意識到,DeFi并沒有想象中的那么安全。

“DeFi領域會和去年的DApp領域一樣,成為黑客攻擊的重災區。”?郝天表示,DeFi開發者不能掉以輕心。

無論如何,仍有許多從業者對DeFi的未來充滿希望。

黑客的虎視眈眈會對DeFi制造壓力,但也會鞭策后者建立牢固的安全城池。

“換個角度看,黑客攻擊也是促使整個行業更健康、安全地發展的契機。”雷宇表示。

DeFi如同一個出生不久的嬰兒,人們還不知道其未來面貌。

它會創造一個嶄新的金融世界嗎?

它是一個加杠桿的騙局嗎?

不妨把答案,留給時間。

*文中部分受訪者為化名。

自2017年區塊鏈開始在國內火起來以后,大家一直在討論一個話題,就是金融行業將是區塊鏈技術最完美的落地場景,但是幾年過去了,這條路走得很艱難,甚至現在都要停滯不前了.

1900/1/1 0:00:00作者:PriyeshuGarg翻譯:Unitimes_David前言:即將發布的Eth2.0備受期待!一位數據分析師認為,它可能是加密領域最大經濟增長背后的驅動力.

1900/1/1 0:00:00近期,推特主@PlanB發布了新的比特幣S2FX估值模型,該模型認為在2020至2024年期間,比特幣價格將達到28.8萬美金.

1900/1/1 0:00:00鏈上治理的捍衛者們稱贊該模型的高效決策和快速實施能力。而批評者們指責該模型剝奪了節點運營者的基本權利,即,在協議進行分叉升級時,選擇更新客戶端與否的關鍵能力.

1900/1/1 0:00:00作者:姚前 來源:?中國金融雜志 編者注:原標題為:《中國金融》|姚前:新冠肺炎疫情與數字美元新冠肺炎疫情是當前全球面臨的共同大考,各國正動員一切資源全力抗擊疫情.

1900/1/1 0:00:00過去兩年來,加密貨幣行業正在進行大清洗,淘汰劣質幣種。大多數山寨幣一蹶不振,歷史最高價暴跌90%以上。BTC的市值占據總市值的60%以上,重新登頂行業第一.

1900/1/1 0:00:00