BTC/HKD+1.18%

BTC/HKD+1.18% ETH/HKD+3.24%

ETH/HKD+3.24% LTC/HKD+2.9%

LTC/HKD+2.9% ADA/HKD+3.14%

ADA/HKD+3.14% SOL/HKD+1.71%

SOL/HKD+1.71% XRP/HKD+0.59%

XRP/HKD+0.59%本文來源:中鈔區塊鏈技術研究院,作者:葉子逸張舒淇,白皮書翻譯:葉子逸,白皮書來源:philadelphiafed.org

內容概述

美國費城聯邦儲備銀行于2020年6月發布了一篇名為《中央銀行貨幣:對公眾開放的中央銀行?》的工作報告。該報告主要探究了CBDC引入和中央銀行工具的開放對金融中介有什么影響,是否會削弱金融體系為實體經濟分配資金資源的作用,如何重塑金融體系,并維持金融穩定。

該報告重點聚焦于中央銀行數字貨幣與傳統商業銀行期限轉換角色的潛在競爭關系,推導出兩個結論:

1、中央銀行數字貨幣(CBDC)的引入,可以與商業銀行競爭存款業務,并通過與投資銀行簽約進行長期貸款發放或其他形式為企業提供資金,實現商業銀行的吸收存款發放貸款的金融中介功能。

2、如果發生恐慌和擠兌,央行與投資銀行簽訂的剛性合同和懲罰機制具有阻止發生大規模擠兌的能力。因此,央行比商業銀行更能控制恐慌和擠兌,雖然這維護了金融穩定,但可能帶來央行壟斷存款,市場缺乏競爭導致金融中介的期限轉換作用和資源配置效率下降。

模型搭建與均衡結論

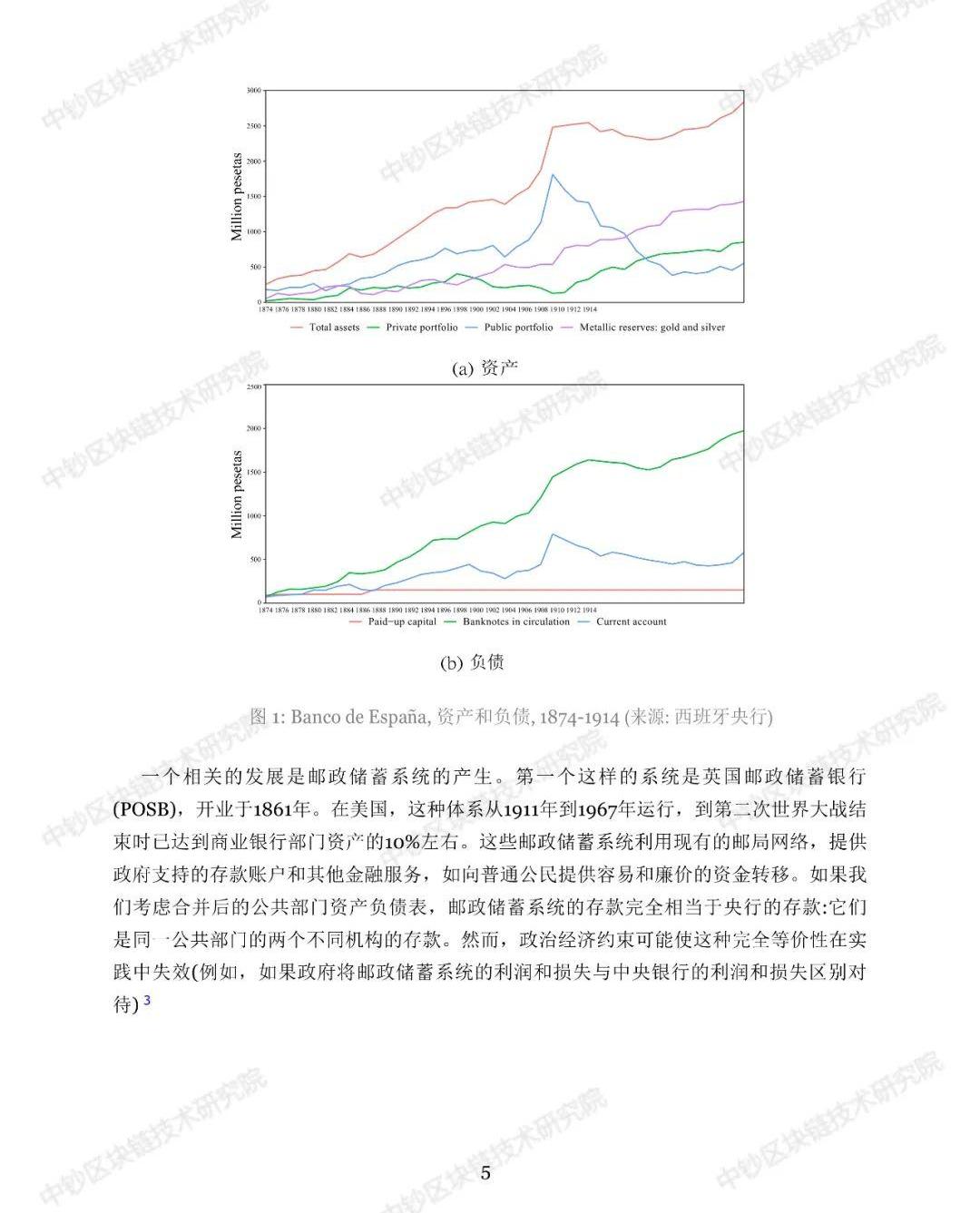

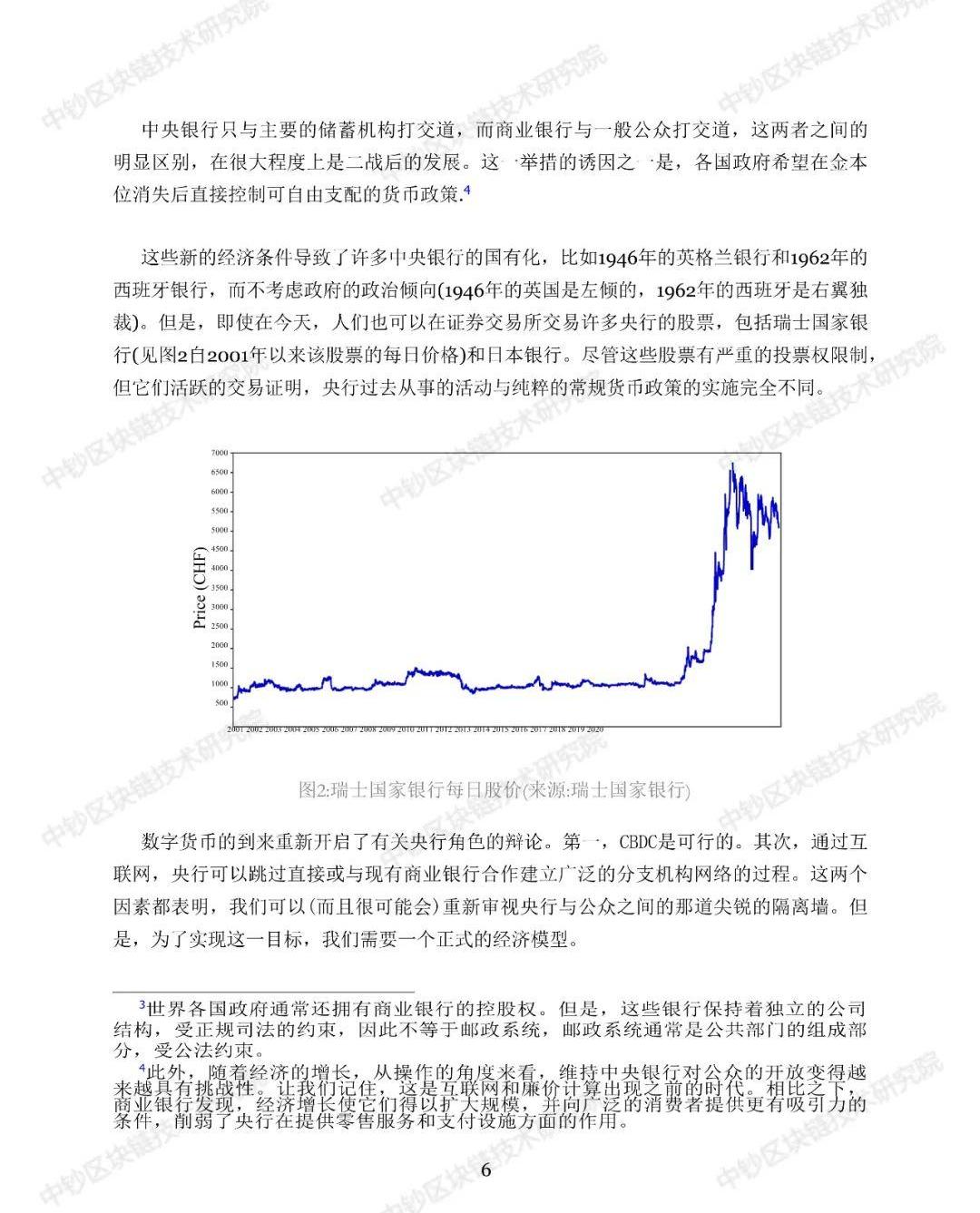

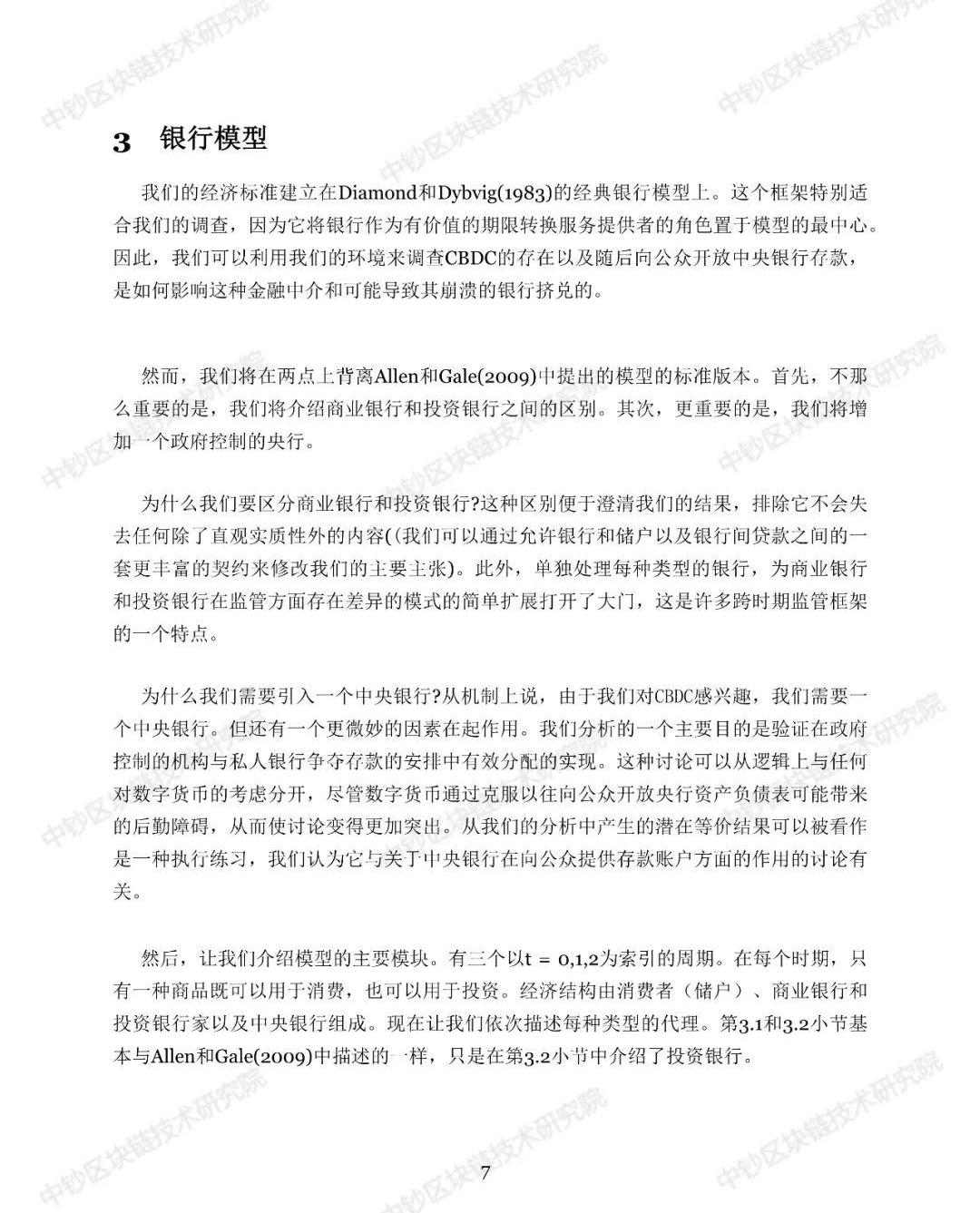

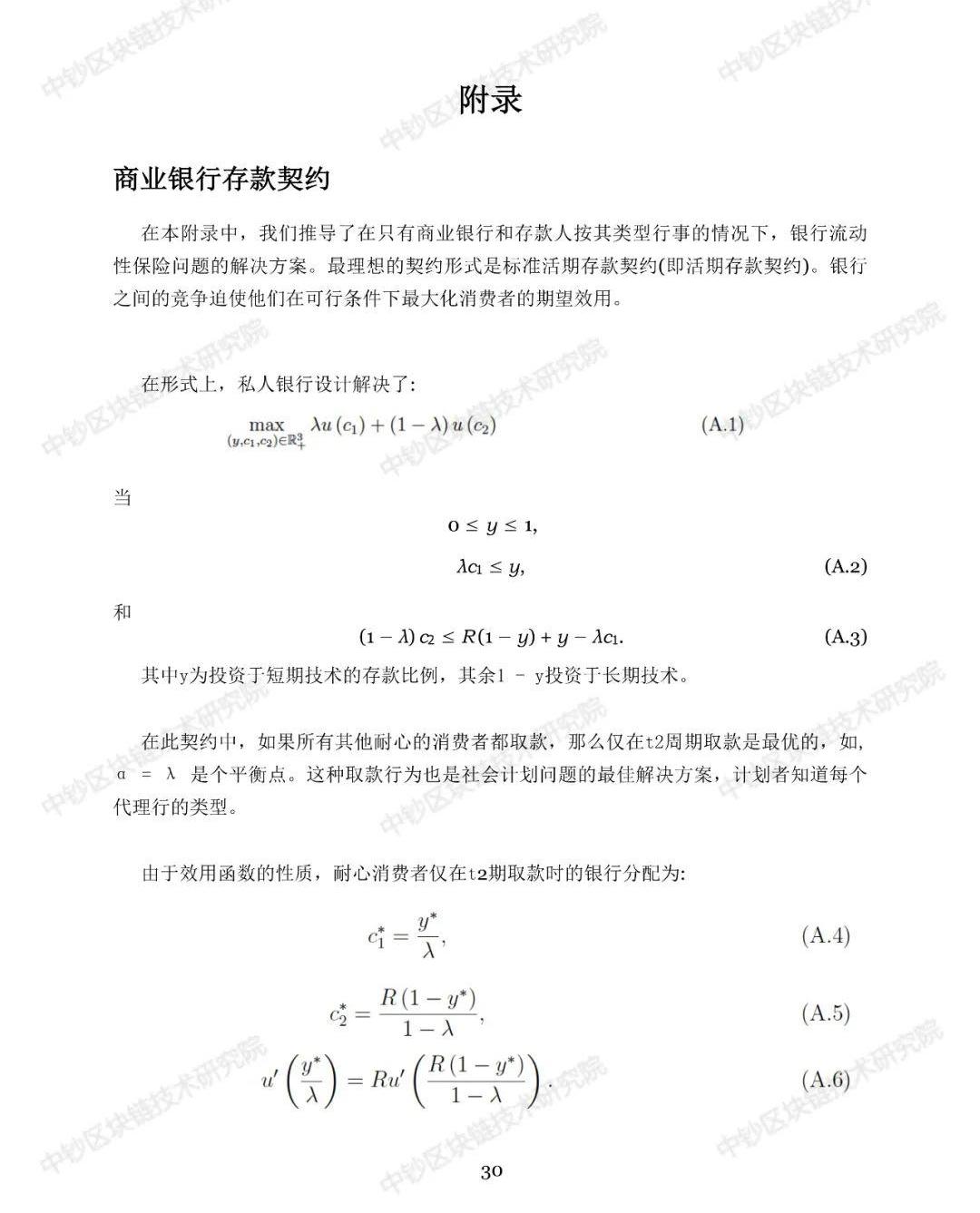

報告以Diamond和Dybvig在1983年設計的經典模型為基礎,將商業銀行與投資銀行作出區分,并引入一個由政府控制的中央銀行角色,搭建起由消費者、商業銀行和投資銀行、中央銀行三部分組成的經濟體模型。

動態 | 央行發布金融報告 重提173家虛擬貨幣平臺無風險退出:中國人民銀行發布《中國金融穩定報告(2019)》,報告在“我國金融科技發展的基本情況”方面指出,傳統金融機構利用科技手段創新發展。比如提高經營效率,開發運用人工智能等新技術,開展智能 投顧業務,在支付清算、信用管理、資產托管等方面引入區塊鏈技術,借助智能合約,簡化風險管理,增加透明度。報告還指出,2018年以來,金融系統認真貫徹落實黨中央、國務院決策部署,按照中央確定的思路和舉措,落實攻堅戰各項任務措施,取得積極成效。國內173家虛擬貨幣交易及代幣發行融資平臺已全部無風險退出。

據金色財經查證,這一數據2018年已有公開報道,此次《中國金融穩定報告(2019)》中再度提及該數據。[2019/11/25]

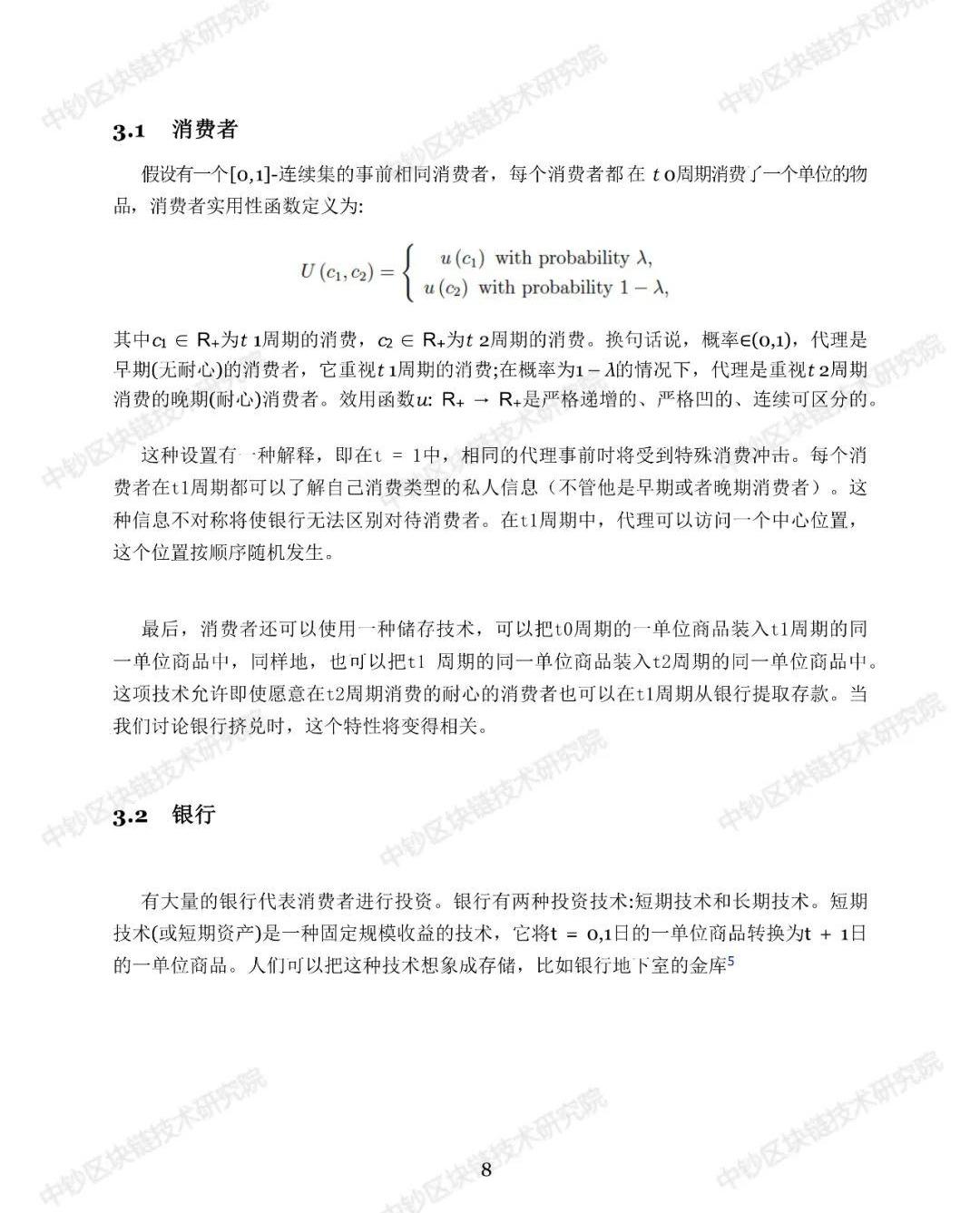

模型設置了t0、t1、t2三個時間期,消費者在t1、t2期進行消費,并進行儲蓄,允許耐心消費者在t1期提取存款。

銀行部門進行存款吸收和貸款發放即投資。商業銀行從消費者處吸收活期存款并進行長期、短期投資;投資銀行通常只進行長期投資。

中央銀行部門為一個可以獲得短期資產,但不能獲得長期資產,且不受財政支持的政府控制機構。中央銀行同樣從消費者處吸收存款,并通過與投資銀行簽約進行長期投資,從而與商業銀行展開競爭。

中央銀行與商業銀行競爭消費者的存款,兩者活期存款合同相同,中央銀行自身可以開展短期貸款業務,并與投資銀行簽約進行長期貸款發放或其他為企業提供資金的投資。經過博弈,在經濟均衡的條件下,消費者進行存款活動,社會總體最優的實現和存貸款業務由商業銀行還是央行提供無關,央行可以通過與投資銀行簽約復制商業銀行的模式進而實現社會最優。因此CBDC可以提供與商業銀行相同的期限轉換功能。

動態 | 美國國會研究服務處發布報告 詳細說明區塊鏈在國家能源部門的潛在用途:美國國會研究服務處于8月9日發布題為“比特幣、區塊鏈和能源部門”的報告,詳細說明了國家能源部門區塊鏈的潛在用途。該報告詳細介紹了與加密貨幣采礦有關的國內和國際能源消費現狀,并探討了規范能源密集型采礦過程的可能方法,并將區塊鏈技術整合到當前的能源系統中。區塊鏈的一些潛在用例包括將公用事業賬單交易放置在智能電網上,支持電動車輛充電基礎設施以及分配能源資源。[2019/8/13]

然而現實中經濟機制等可能使得央行比商業銀行更有優勢,使得整個分析失去平衡競爭力的假設基礎。

擠兌與監管的討論

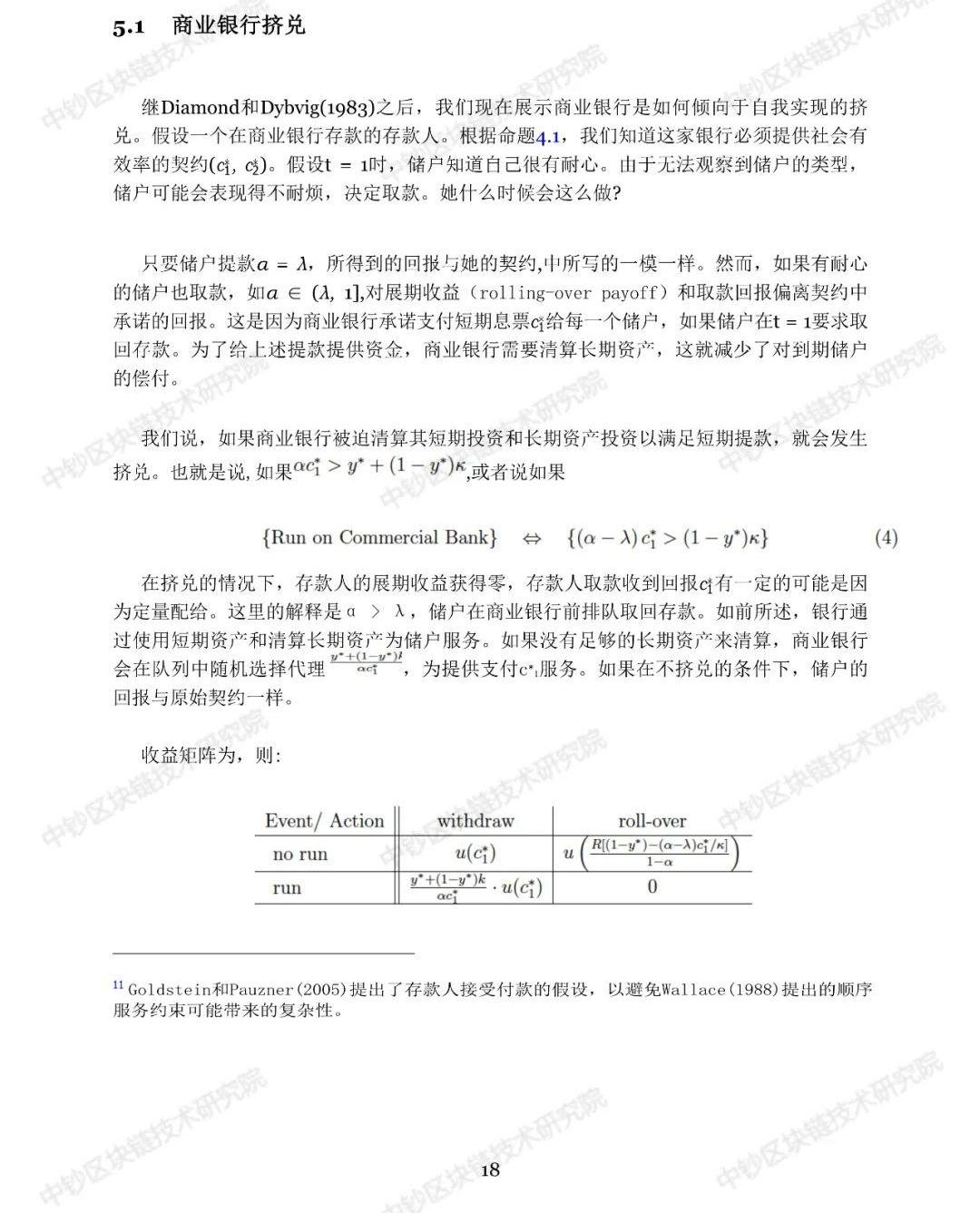

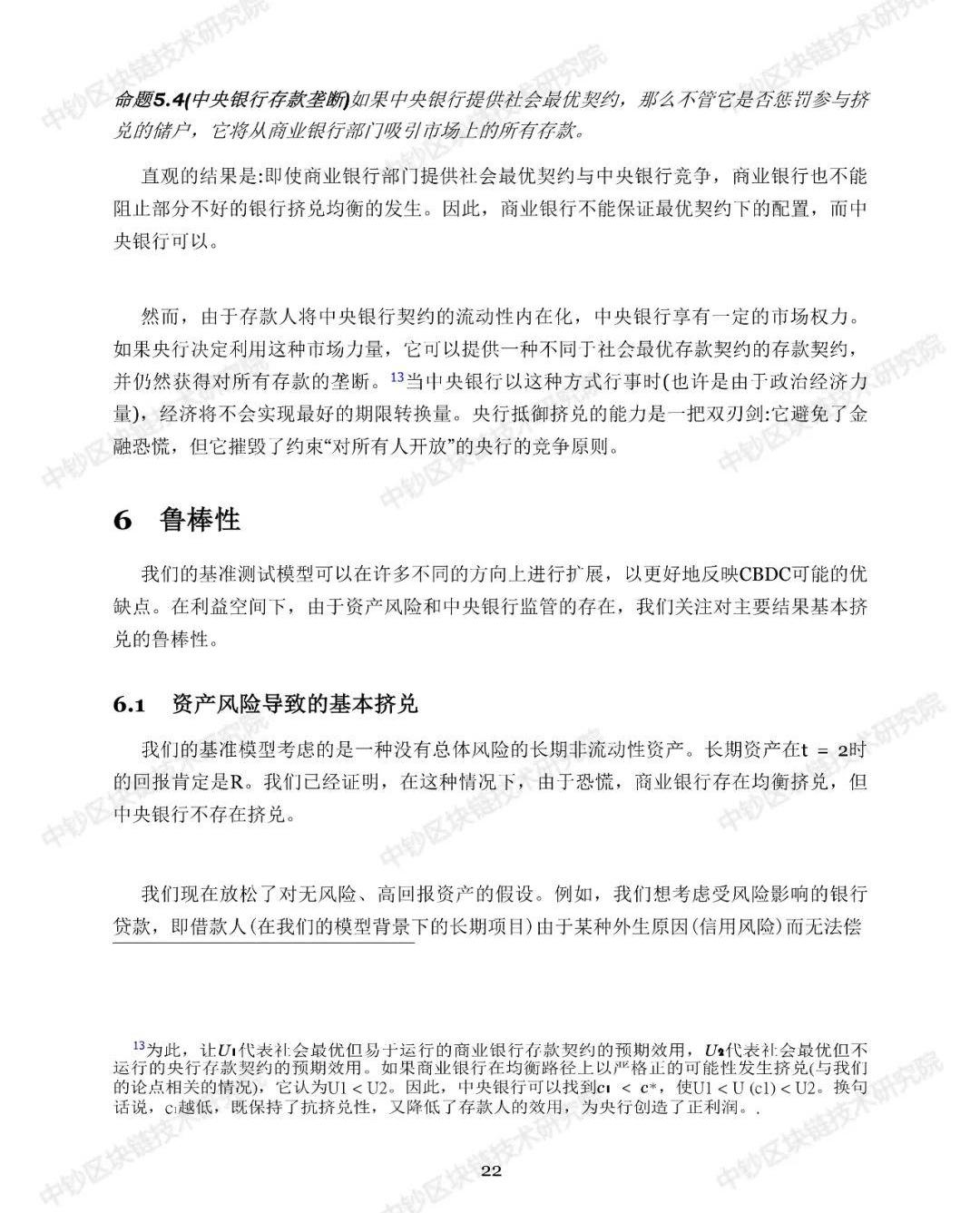

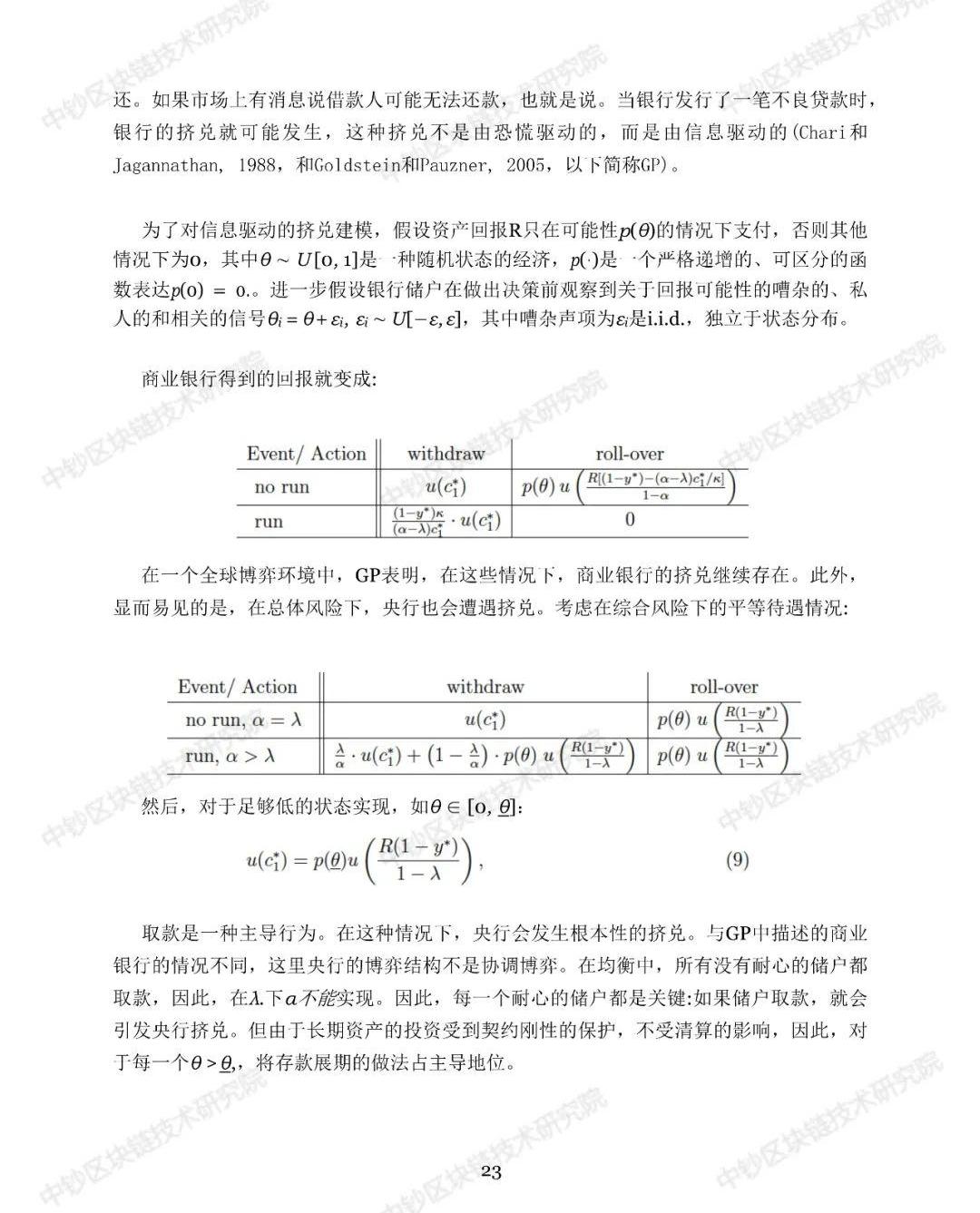

商業銀行發生擠兌情況的討論:當不存在恐慌和擠兌時,耐心消費者基于獲得的存款收益選擇儲蓄存款,此時可以達到最優狀態;當發生銀行業恐慌時,對于所有消費者取款的收益大于繼續存款的收益,消費者選擇取款,商業銀行則不得不提前對部分短期、長期貸款進行清算,使得整個經濟體無法達成最優狀態。

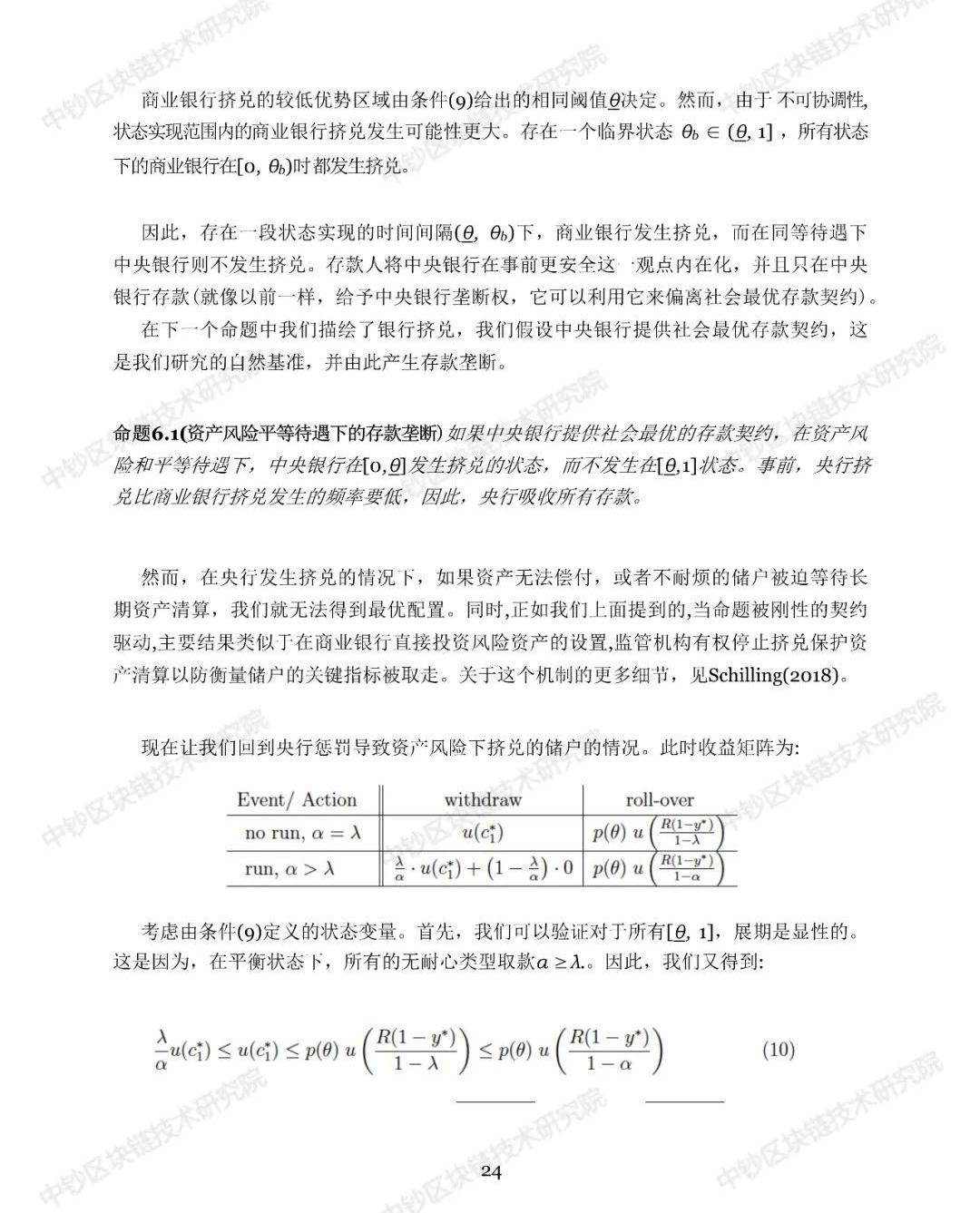

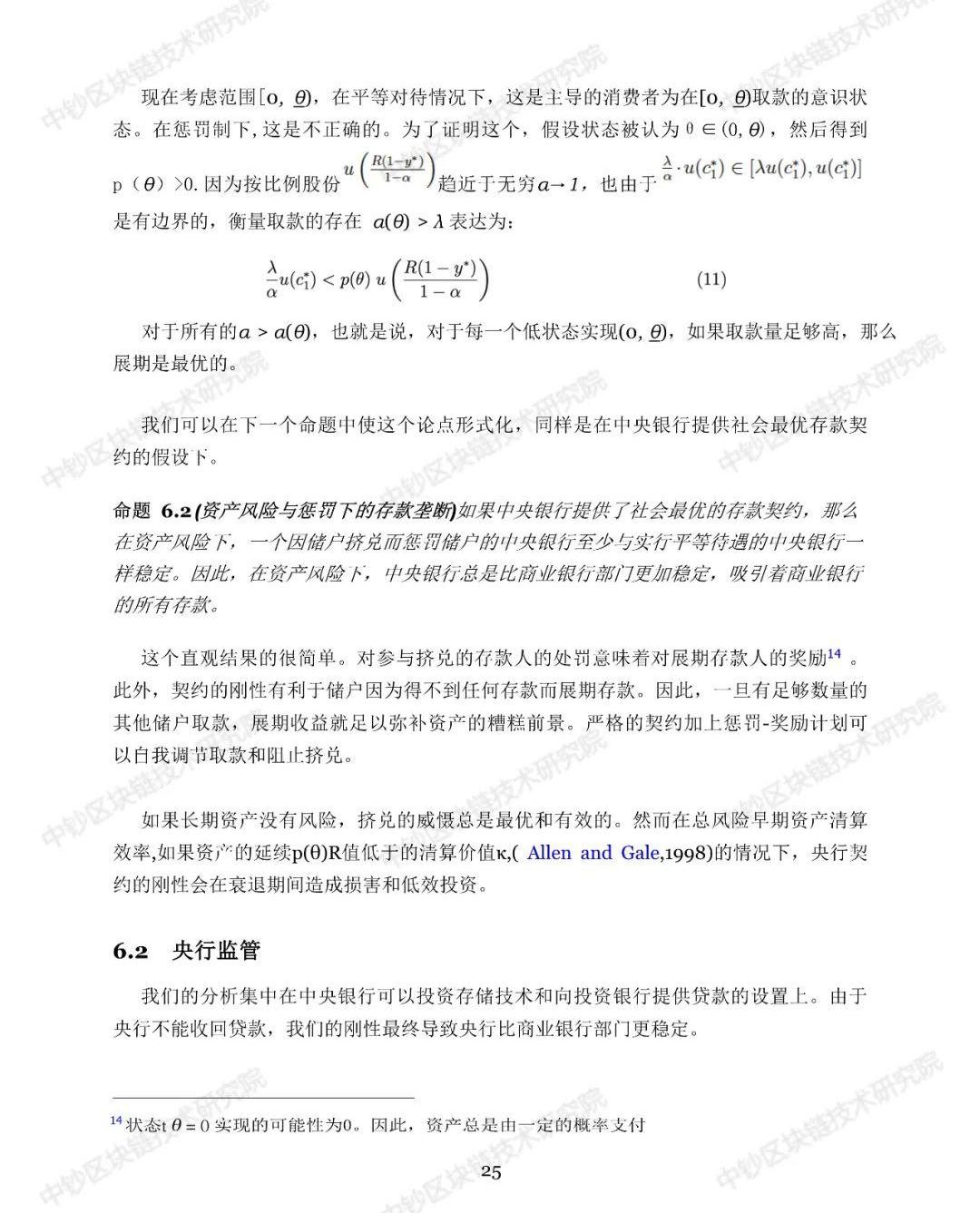

中央銀行發生擠兌情況的討論:央行的合約是剛性的。當發生銀行業恐慌時,由于央行不能向投資銀行提前收回貸款,即無法提前通過投資銀行清算發放的貸款或投資,因此央行發生擠兌時不會超過其發放的短期貸款/投資的資產數量。

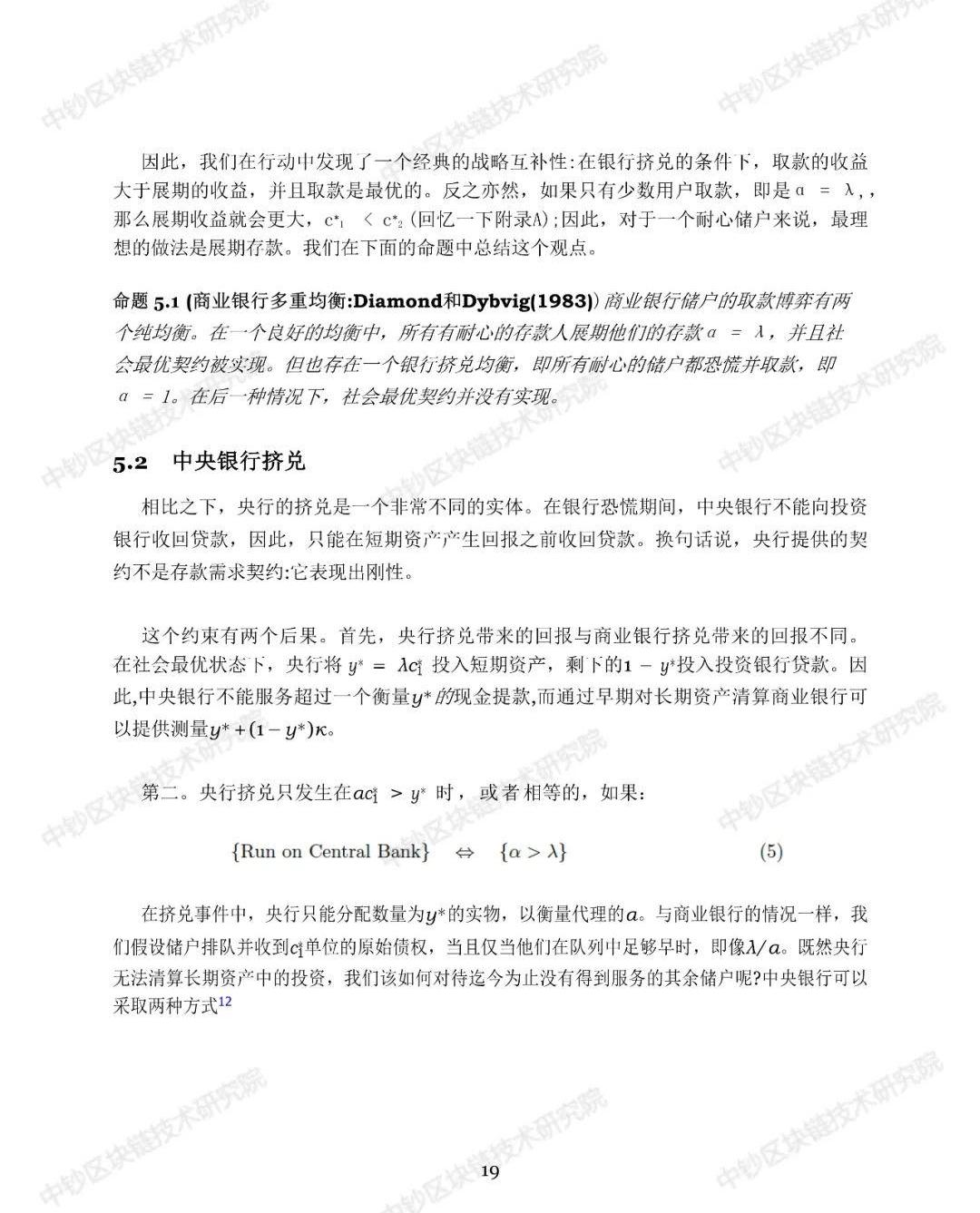

央行可以采取兩種方式控制擠兌,實現最優狀態:

1、設置擠兌懲罰機制,用懲罰和政府干預控制和阻止擠兌的發生;

報告 | 前十個增長最快的開源項目 以太坊名列第五:全球最大的開源協作和軟件項目托管平臺之一GitHub近日公布了其年度報告,報告顯示在前十個增長最快的開源項目中,以太坊名列第五位。[2018/10/19]

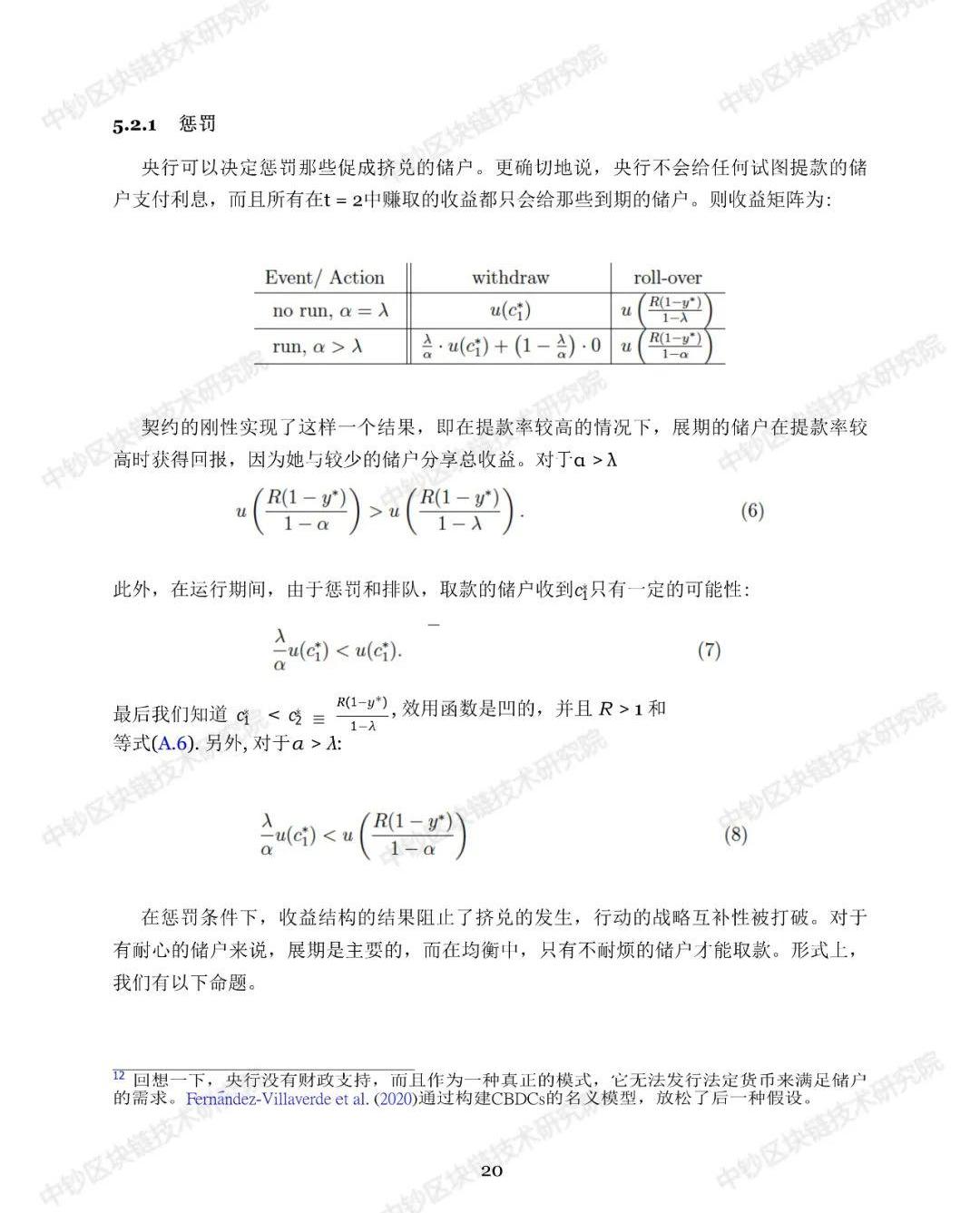

2、即使央行不懲罰導致擠兌的儲戶,由于央行的合約具有剛性,只有無耐心消費者會提前取款,而耐心消費者則會持有到期,因此不會發生大規模擠兌。

基于上述情況的討論,央行比商業銀行更具有控制恐慌和擠兌的能力,這是一把雙刃劍,一方面維護了金融穩定,另一方面可能帶來商業銀行的存款流入央行,使得央行壟斷存款,市場缺乏競爭可能導致期限轉換和資源配置效率下降。

此外,報告還放松了對無風險、高回報資產的假設,指出當投資的資產是有風險資產時,嚴格剛性的合同加上懲罰-獎勵措施可以實現自我調節和控制擠兌,因此央行發生擠兌的概率低于商業銀行,同樣可能帶來央行壟斷存款。但是,當在衰退期,投資的資產的存續價值低于清算價值時,合同的剛性就會造成投資低效和經濟損害。

因此,這給央行的監管提出了權衡的要求,一方面要防止擠兌引發的金融恐慌,維護金融穩定,需要合同禁止改變到期日;另一方面又要權衡整體經濟的最優,維護投資效率和儲戶權益。

報告的總結與啟示

該報告從理論層面為央行發行數字貨幣對商業銀行和金融體系的影響提供了一種可能的結果。

報告 | 區塊鏈專家將成為未來新興熱門崗位之一:世界經濟論壇近日發布的《2018未來就業報告》顯示,新技術的應用和社會經濟的發展,將促進新產品和服務的大規模增長,帶來新工作機會。企業越來越需要大量新技術專業人員,如人工智能和機器學習專家、機器人工程師和區塊鏈專家。[2018/10/10]

根據此報告,在成熟的金融市場,央行引入數字貨幣,吸收居民部門存款,并通過金融市場的證券公司等機構為需要融資的企業提供貸款或其他投資,理論上是可以完成傳統商業銀行的期限轉換和金融中介功能。由于央行的合約具有剛性特征,且可以實施懲罰-獎勵措施,因此央行比商業銀行在控制大規模擠兌和金融恐慌方面更有優勢,從而造成對商業銀行的擠出。在極端情況下,商業銀行的存款可能全部進入央行,市場壟斷可能帶來效率低下,使得金融中介的期限轉換功能受到威脅。

從中國的情況看,以證券公司為主要組成部分的非銀行金融機構在居民部門和企業部門之間的金融中介作用遠遠比不上商業銀行,企業部門融資的主要來源依然是商業銀行。所以該報告中所述的情況從實際層面短期內不會發生。

注解:國內外“投資銀行”的概念有差異,國外投資銀行主要指從事證券發行、承銷、交易、風險投資、項目融資等業務的非銀行金融機構,相當于國內的證券公司;國內則特指證券公司的IPO、債券發行等證券發行業務。

以下為白皮書中文版

動態 | GMO發布加密貨幣開采報告 并將7nm礦機用于內部采礦:據bitcoin消息,日本互聯網巨頭GMO發布了6月份的礦業報告。該報告顯示,自去年12月開始開采以來,GMO已開采了1,906枚比特幣和636枚比特幣現金,而在今年6月份就開采了528枚比特幣以及62枚比特幣現金。去年12月至今年5月,GMO的比特幣月產量分別為21、93、124、295、373和472 枚。比特幣現金月產量為213、25、287、12、0、37、62枚。截至目前,GMO的哈希率從去年12月的22 PH/s增長到5月的299 PH/s, 6月的384 PH/s,預計今年年底,其礦池的哈希率將達到3000個PH/s。一位GMO發言人表示,在開采過程中,GMO使用了不面向市場出售的老型7nm鉆機。并且未來GMO將根據市場環境來決定比特幣、比特幣現金的開采比例。[2018/7/10]

End

Tags:比特幣區塊鏈數字貨幣BDC比特幣行情最新價格行情分析區塊鏈dapp開發公司數字貨幣交易app下載官網BDCC Gold Chain

以太坊2.0使用權益證明機制來保護網絡,也就是由許多叫做“驗證者”的計算機線程來投票決定哪一個區塊能夠上鏈,當然也會自己提出備選區塊.

1900/1/1 0:00:00當我們談論DAO運動的發展時,實際上我們接觸到的大部分都是陽光和彩虹,美好的事情。為共同目標而戰的分布式社區方面,我們還沒有看到任何重大爭論.

1900/1/1 0:00:00“跨鏈之王”,“Web3.0開啟者“,創造過以太坊的男人新作”,“鏈上治理創新者”……波卡,這個號稱以太坊最具實力的競爭項目近期公布了上線的具體流程,今天,我們一起來了解一下,關于波卡.

1900/1/1 0:00:00原文來自?cointelegraph&Yahoo!Finance,原文作者:KollenPost譯者:Odaily譯者|Moni本周五,數字美元項目發布了第一份白皮書.

1900/1/1 0:00:00原文標題:《賽博民主-區塊鏈自治理社區演進史》撰文:IOSGVentures 什么是分布式自治組織 擒賊先擒王 我們常常在戰爭電影里看到這樣一個情節.

1900/1/1 0:00:002020年6月10日,Filecoin官方公布Filecoin測試網獎勵計劃,IPFS原力區隨之啟動全球合作伙伴計劃.

1900/1/1 0:00:00