BTC/HKD-0.75%

BTC/HKD-0.75% ETH/HKD-2.8%

ETH/HKD-2.8% LTC/HKD-2.23%

LTC/HKD-2.23% ADA/HKD-1.93%

ADA/HKD-1.93% SOL/HKD-2.95%

SOL/HKD-2.95% XRP/HKD-3.48%

XRP/HKD-3.48%撰文:JohnnyAntos,咨詢公司PrysmGroup合伙人

編譯:詹涓

來源:鏈聞

去中心化金融?(DeFi)?被譽為加密世界的下一場革命。但最近針對DeFi項目的黑客攻擊激增表明,DeFi項目可能仍不夠成熟,無法完全取代標準的金融服務。

經濟學告訴我們,當博弈復雜機制存在激勵時,就有可能發生意外事件。

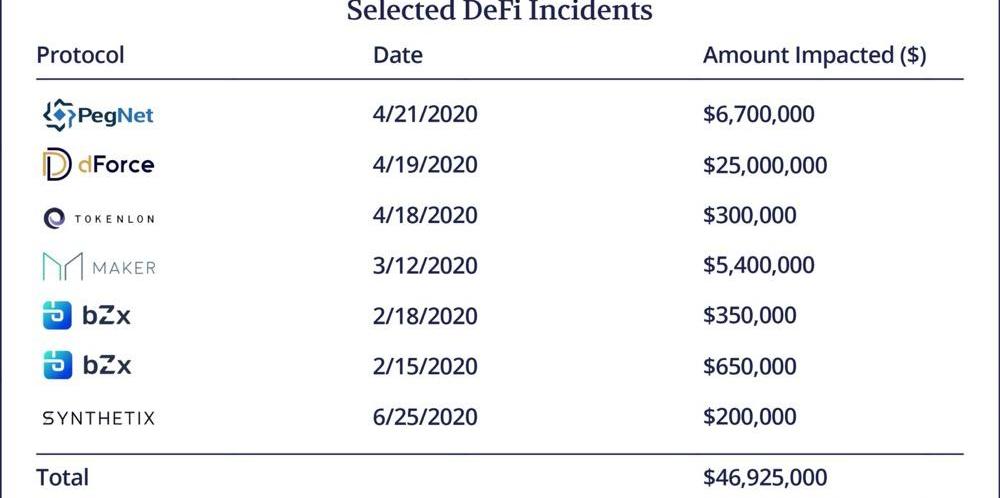

我們的分析表明,在過去的一年里,有5%的DeFi價值在黑客攻擊和其他平臺攻擊中遭到破壞,部分原因是DeFi平臺設計中的經濟漏洞。

這僅僅是個開始。

如果沒有

健全的經濟學,黑客攻擊、訴訟、怨聲載道的用戶和宣布緊急狀態的推文數量將會激增,嚴重阻礙DeFi的潛在增長和擴張。

什么是DeFi,為什么它成了靶子?

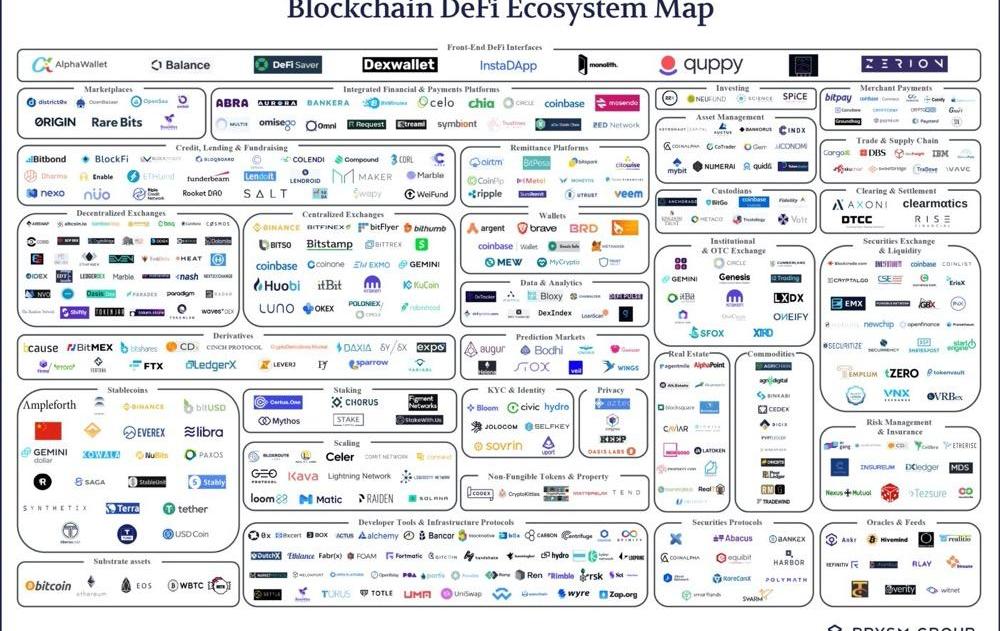

廣義上,DeFi包括了所有專注于金融基礎設施非中介化的項目,其中包括穩定幣、借貸、衍生品和交易所等應用。

數據:4 月份加密投資產品平均每周資金流出總額為 7950 萬美元:金色財經報道,根據區塊鏈數據公司 CryptoCompare 的報告,受市場下跌影響,4 月份加密投資產品平均每周資金流出總額為 7950 萬美元,這是 2022 年迄今為止最大的一次。記錄的最大周流出量是截至 4 月 8 日的一周,共有 1.34 億美元離開加密投資產品。CryptoCompare 研究人員表示,多資產加密投資產品的表現要好于單一資產產品。過去三個月,多資產產品都有資金流入,4 月份迄今平均每周資金流入達到 423 萬美元。

此外,4 月份加密交易所日均交易量下降 16.3% 至 2.44 億美元,連續六個月交易量下降。總體而言,自 2021 年 10 月(8.41 億美元)以來,交易量下降了 71.0%,自 2021 年 1 月創下歷史新高(1.51 億美元)以來下降了 83.8%。[2022/4/29 2:38:11]

數據來源:PrysmGroup分析,截至2019年9月

加密貨幣資產管理工具 Blockfolio 更名為 FTX:金色財經報道,7月29日,加密貨幣資產管理工具Blockfolio更名為FTX,2020年8月Blockfolio被FTX交易所以1.5億美元的價格收購。FTX首席執行官SamBankman-Fried表示,“重塑Blockfolio品牌顯示了我們對移動交易的承諾,這只是我們在全球范圍內發展品牌的又一步驟,并將使我們能夠為市場帶來新的功能和更好的用戶體驗。”[2021/7/29 1:21:39]

自2017年以來,DeFi協議中存儲的價值已經飆升,并在2020年初探向?10億美元大關。在DeFi首次被黑客攻擊的前夕,《財富》在2020年2月寫道,「感覺DeFi將站穩腳跟。」

數據來源:DeFiPulse,截至2020年5月

隨著DeFi的價值增加,對其攻擊的潛在收益也會增加。不出所料,正當DeFi存儲的價值達到最大值時,黑客攻擊在2020年大幅增加。

動態 | 李笑來重回幣圈:邀請用戶成為 b.watch 的第一批種子用戶:有云幣網用戶,收到李笑來相關的郵件,內容顯示,邀請用戶成為 b.watch 的第一批種子用戶。據了解b.watch是一個專業數字貨幣投資者的一站式投研社區。[2019/5/14]

數據來源:PrysmGroup分析,截至2020年5月

當數以百萬計美元可能面臨這些風險時,「快速行動,打破常規」的科技信條就會承載著重大責任。此外,當用戶的信任被破壞時,被攻擊的協議很難得以恢復;在dForce的?Lendf.Me智能合約被抽走?2,500萬美元后,該平臺仍被關閉,用戶可能再也不會回來。

在PrysmGroup,我們專注于識別、分析和解決區塊鏈平臺在發布和成長過程中面臨的經濟漏洞。在這些DeFi事件中,出現了四種經濟安全威脅。DeFi項目必須投資于了解這些漏洞是如何發生的,以及如何修復它們?(如果要獲得大量采用的話)。我們目前已經看到的?DeFi項目經濟安全威脅主要有四種:

聲音 | 余弦:一些挖礦蠕蟲的C2技術借用了“以太坊交易記錄”作為 C2 地址的動態獲取:慢霧創始人余弦發微博稱,最近一些挖礦蠕蟲的 C2(也叫 C&C,即蠕蟲的控制端)技術借用了“以太坊交易記錄”作為 C2 地址的動態獲取。大概技術模式為:1. 通過 Etherscan API 來動態獲取指定以太坊地址的 tx 記錄;2. 解析最新的一條 tx 記錄,拿到 input 內容;3. 解析 input 內容,得到最終 C2 地址。[2019/5/3]

加密代幣價值的相關決定因素

DeFi代幣和金融工具的價值驅動因素往往是其他法定貨幣和/或其他代幣的復雜組合。

這樣一來,惡意參與者的意外事件或操作導致代幣價格發生變化的風險就會較高,而且這種變化可能是人們不希望看到的。

MakerDAO?是一個管理著DAI的DeFi生態系統,DAI是它的穩定幣。它被稱為「DeFi的哥斯拉」。在黑色星期四,ETH網絡擁堵導致多個關鍵的MakerDAO機制出現重大故障。MakerDAO事件的一個關鍵驅動因素是?DAI?穩定幣與其抵押品來源之間的關系。

Polymath公司的首席執行官認為 比特幣將會成為完備的支付網絡:Polymath公司的首席執行官特雷弗·柯沃科(Trevor Koverko)認為,比特幣將會成為一種完備的支付網絡。“目前,比特幣被用作一種投機性資產和價值儲存手段。但是,隨著Lightning Network等解決方案的出現,比特幣的使用范圍將會隨著其價格一路大幅上升。真正的問題在于,未來將是比特幣的‘主鏈條’有勇氣采用這些升級,還是‘比特幣現金’(Bitcoin Cash)等其他的鏈條?”柯沃科說道。[2017/12/30]

DAI的價值不僅取決于其抵押品的價格,而且隱性地取決于其抵押品來源市場的平穩運行。當ETH的價格在黑色星期四大幅下跌時,ETH?交易市場變得擁堵。在MakerDAO上,這導致了小金庫?(Vault)?所有者無法存入額外的抵押品,清算人?(Keeper)?無法獲得DAI的流動性,最終導致DAI脫離了它的掛鉤。

由于黑色星期四事件的影響,MakerDAO已經擴大了抵押品的來源集,將ETH、BAT、USDC和wBTC納入其中,試圖解決抵押品和風險集中的問題。不過,DAI抵押品中約?90%的抵押品仍然是ETH。此外,MakerDAO還需要仔細考慮未來這些抵押品來源的任何一個底層平臺上的事件會對DAI產生怎樣的影響。

對于任何沒有完全抵押的穩定幣,平臺必須了解驅動其代幣價值的各種相互依存關系,并制定出針對任何弱點的補救計劃。在設計過程中進行基于代理的模擬,可以幫助確定代幣設計中最容易受到不良事件影響的元素。

預言機在DeFi中的激勵兼容性

DeFi通常依賴于某種形式的預言機,其中許多個體報告信息,由一個復合函數確定協議隨后使用的「真相」。

預言機可以簡單地傳遞與代幣相關的信息,如當前價格,但也可以涉及更有爭議、更復雜的信息,如平臺?Augur?上投注事件的解決方案。

當個人有獲利動機,并且能夠以低成本左右預言機的方向時,平臺就會受到損害。這也是上述眾多事件中的安全威脅。Pegnet?是一個去中心化的穩定幣平臺,自2019年8月上線以來,該平臺已經通過其網絡轉移了超過5億美元的資金。

然而在2020年4月,四家挖礦實體成功地在Pegnet平臺上提交了pJPY預言機前50名報價中的35個,人為地將其pJPY代幣的起始余額從區區11美元抬高到了約?670萬美元。盡管這些挖礦實體沒有兌現其pJPY,但它們清楚地表明,通過預言機進行重大價格操縱是完全有可能的。

與基于區塊鏈系統的許多組件一樣,預言機的設計可以通過博弈論模型進行分析。對預言機設計進行嚴格分析,可以揭示出每個利益相關者在進行不誠實行為時可能采用的精確策略和步驟,并設計杠桿以緩解這些行為。

DeFi定價和拍賣機制

許多DeFi系統通常需要各種金融工具的定價和拍賣機制。

糟糕的拍賣設計可能導致低效率的結果,從而傷及系統和利益相關者。

在MakerDAO系統中,當小金庫的抵押品價值下降到某個閾值時,金庫被清算并拍賣給一組清算人,這些清算人將DAI注入到系統中,以換取ETH?抵押品。如果有多個清算人參與這些拍賣,競價競爭會導致拍賣的抵押品被以公平的價格購買。

然而,正如我們在?Coindesk?之前的一篇文章中提到的,拍賣機制的失敗在前面討論的MakerDAO事件中扮演了關鍵角色。以太坊的網絡擁塞創造了這樣一種場景:兩名清算人在清算拍賣中各自單獨出價,以零DAI的出價贏得多個拍賣。由于MakerDAO的拍賣機制沒有指定底價或最低出價,因此無法阻止清算后ETH資產被無償出售。這在MakerDAO系統中造成了570萬美元的缺口,并為MakerDAO帶來了一系列其他問題。

關于拍賣設計有著豐富的經濟學研究文獻。有兩個因素已經被證明對拍賣結果有重大影響,一是是否規定了底價,二是如何確定拍賣結束時間。如果將這些研究中的見解應用到MakerDAO的設計中,將會極大地改善這些拍賣的運作,避免MakerDAO系統再次出現數百萬美元的赤字。

DeFi中的治理差距

DeFi系統存在這樣的風險:一個小小的經濟漏洞就可能破壞整個系統的完整性。

這種風險可以通過建立專門的風險管理機制,如后備方案、故障保護和危機治理機制等得以減輕。然而,構建應急保障組件往往很復雜。

在Lendf.Me事件中,dForce本可以通過某種危機治理機制來防止損失。然而據我們所知,在系統遭到破壞時,沒有任何緊急關機程序或計劃來及時停止平臺運營。從dForce團隊得知攻擊的消息到Lendf.Me存款被凍結之間大概隔了4個小時。dForce沒有運用去中心化治理,因此并不需要花時間來協調利益相關者執行應急程序,在這種情況下居然仍然無法及時行動,這令人驚訝。

此外,在dForce采取行動后,他們沒有完全暫停資金流入借貸協議,而是在網站上簡單地掛出了紅色警告橫幅,上書「請勿繼續供應」。

緩慢的行動,有限的響應,這些都不成其為促進用戶信任的緊急行動。

正如我們在前一篇?CoinDesk?文章中所討論的那樣,定義明確的危機治理是任何區塊鏈平臺的重要組成部分。從平臺上線開始,就必須有一套明確的規則,規定哪些事件會觸發危機治理流程,誰獲準代表平臺做出決定,以及他們有哪些行動的選項,這一點至關重要。

如果沒有這一套基礎設施,危機期間不采取行動所帶來的混亂可能會造成重大損害,并阻礙用戶的采用。

DeFi需要經濟安全

DeFi系統非常復雜。雖然復雜的系統可以提供重要的價值,但復雜性也為自利行為者的游戲行為提供了許多途徑。

在DeFi中,金融工具的創建、轉移、關閉或銷毀都必須以精確的順序滿足特定的算法標準,這可能是一個特點,但也會造成經濟上的漏洞。DeFi系統的創建者有責任和義務開發出在經濟和技術層面上安全的平臺。

為了避免用戶損失和崩潰,嚴格的經濟審核對于DeFi項目至關重要。

Tags:DEFEFIDEFIMakerDAODefi.financeDeFi on MCWDEFI S價格makerdao官網app

聯盟鏈BSN正在高速發展。據官方消息,截止至4月25日,區塊鏈服務網絡全球節點共部署了128個,國內120個,國際8個,分布在除南極洲外的六大洲,從官方的節點實時監測工具上可以看到,監測中的85.

1900/1/1 0:00:00一位熟悉目前策略的消息人士稱,政府監控在加密領域可能比大多數用戶意識到的更為有力。 新聞 6月5日,加密貨幣交易所Coinbase因涉嫌向美國緝局和美國國稅局出售加密監控服務而遭到抨擊.

1900/1/1 0:00:00作者:WeBASE 來源:微眾銀行區塊鏈 WeBASE是一個體驗友好、功能豐富的區塊鏈中間件平臺,通過一系列通用功能組件和實用工具,助力開發者快速搭建區塊鏈應用的基礎環境.

1900/1/1 0:00:00來自卡耐基梅隆大學的研究人員發布了一項關于門羅幣和Zcash的隱私功能的研究——這兩種可以為用戶提供匿名性的加密資產可以說是最受歡迎的.

1900/1/1 0:00:00作者:YogitaKhatri譯者:Odaily星球日報?Azuma德國資產代幣化初創公司Upvest宣布,已通過德國投資銀行的?ProFIT項目完成了一筆90萬歐元的A+輪融資.

1900/1/1 0:00:00經常有粉絲問鑒叔 這個鏈怎么樣,那個鏈靠譜嗎公有鏈、聯盟鏈和私有鏈作為三大鏈 究竟有啥區別? 三者有好壞優劣之分嗎? 又到了一周一次的鑒叔補課時間動態 | 廣州地鐵區塊鏈電子發票系統已上線試運行.

1900/1/1 0:00:00