BTC/HKD+3.63%

BTC/HKD+3.63% ETH/HKD+4.71%

ETH/HKD+4.71% LTC/HKD+3.96%

LTC/HKD+3.96% ADA/HKD+5.41%

ADA/HKD+5.41% SOL/HKD+3.51%

SOL/HKD+3.51% XRP/HKD+3.82%

XRP/HKD+3.82%文章來源:哈希派

作者:LucyCheng

一、總覽

比特幣區塊鏈獎勵第三次減半的熱度剛剛褪去,以太坊2.0的開發進展便迅速接棒,成為加密貨幣行業的焦點話題。隨著北京時間6月15日,針對ETH2.0最新規范的測試網絡版本Onyx的啟動,以及面向最終用戶的測試網絡Altona的到來,長久以來被戲稱為“永遠還有十八個月”的以太坊2.0第一階段,似乎來到了臨門一腳的時刻。

最后階段相關進展的逐步推進,某種程度上增強了領域看好以太坊的信心。雖然最近幾周以來以太坊價格漲勢微弱,整體行情走勢依舊以橫盤為主;但當前包括主網地址增長情況、代幣采用率等等在內多項鏈上基本指標皆為表現出較為強勁的增長勢頭。本文哈希派將結合ETH2.0即將迎來的重大經濟轉型,分析市場對以太坊升級高度看好的深層原因。

過去三個月的以太坊價格漲跌情況

二、以太坊2.0將至,市場備戰質押機制

本月中旬,以太坊多客戶端測試網絡開發者AfriSchoedon在公開場合表示,一切順利的情況下,ETH2.0主網將于今年11月啟動,或者延遲至2021年。即便2.0升級第一階段Phase0的上線時間一推再推,市場熱度也未曾有減弱跡象。

今年四月PrysmaticLabs啟動的測試網絡Topaz用了近一個月時間便吸引到29300個驗證者,質押資金超100萬ETH;如果是真的以太坊,這相當于2.4億美元的數額。而OnyxNetwork上線不到一周亦快速迎來了244個活躍節點。

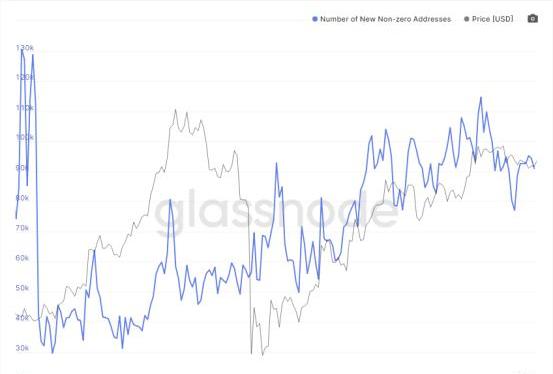

測試網絡的試驗在加速推進,另一方面主網也早已進入備戰狀態。從2020年年初開始,以太坊網絡內活躍地址以及新增地址數量皆轉跌為漲,整體呈現上漲趨勢。而非零地址數量更是屢創新高,達42298632個。據Glassnode的數據顯示,該鏈上指標自四月份起增速加快,2020年Q2累計上漲超13個百分點,環比增長80%。

Messari發布USDD Q3調研報告:Q3錢包數量增5倍:11月3日消息,加密數據研究機構Messari發布了USDD Q3調研報告,報告從供應量、質押資產、儲備金、錨定、定性分析等多個維度對USDD進行了研究。Messari指出,在經過了二季度的震蕩后USDD成功回錨,第三季度PSM的推出有助于維持錨定,并提升針對USDD穩定性的信心。

報告還指出,其中持有USDD的錢包數量在該季度增長了5倍,達到了12萬個,且平均持有的USDD價值達到6000美元。USDD的累計交易量超過62億,日均交易量的最低筆數為400。由于采用了兌換工具兼匯率穩定機制PSM,USDD目前仍然維持著300%的超額抵押率。

據悉,USDD由波場聯合儲備(TRON DAO Reserve)與區塊鏈主流機構發起,5月5日正式上線,6月5日正式升級為去中心化超抵押穩定幣,升級當日抵押率超過130%,目前的抵押率維持在300%左右。USDD運行波場、以太坊和幣安鏈等全球主流公鏈,發行總額已達到7.25億美元,總質押達到21億美元。[2022/11/3 12:13:20]

2020年以太坊新增地址的變化情況

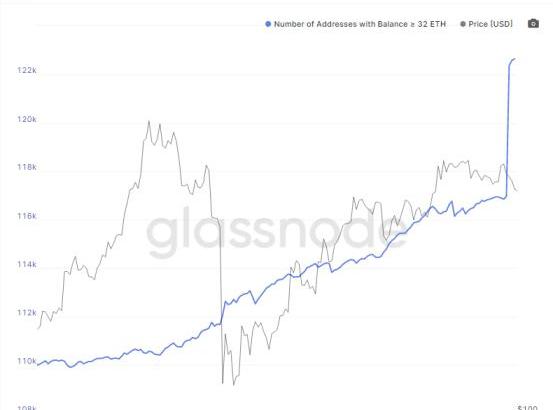

此外,至少持有32ETH的地址當前已穩步上漲至超13萬個的水平,年內漲幅為12%。根據以太坊的官方規劃,32ETH是參與以太坊2.0運行驗證器節點的最低門檻;從其增長情況來看,現階段投資者頗有忙于積累ETH以參與PoS機制的架勢。值得一提的是,按照Nansen聯合創始人兼數據科學家AlexSvanevik月中接受采訪時的說法,這些含有32ETH的以太坊錢包大多屬于個人,而非交易所。

2020年以太坊網絡持幣量大約32ETH的地址增長情況

研報:中國央行即將發行的央行數字貨幣和Libra存在本質差別:零壹智庫發布研報《人民幣3.0——中國央行數字貨幣:運行框架與技術解析》,其中提到,中國央行即將發行的央行數字貨幣和Libra存在本質差別。中國央行數字貨幣是由中國央行發行的法定貨幣,是中央銀行的負債,由中央銀行進行信用擔保,具有無限法償性(即不能拒絕接受央行數字貨幣)。而Libra是一種尚未得到監管許可的數字貨幣。雖然Libra的價值與一籃子貨幣掛鉤,但它仍在很大程度上會對現有貨幣體系造成沖擊,擠占現有各國法定貨幣的使用空間。[2020/3/2]

與此同時,其他大戶以及鯨魚地址也已蠢蠢欲動。密碼數據分析公司Santiment給出的數據顯示,截至六月初,排名前100位的非交換錢包總共擁有2180萬枚以太坊,創鯨魚地址累計持幣總量十個月以來新高。若是按照當前的以太坊價格來計算,這一數額相當于53億美元,為前100個鯨魚錢包有史以來最大的集體結余。

各交易所的以太坊余額變化情況

另一方面,各大交易所的以太坊余額也表現出顯著的上漲趨勢;由ViewBase的數據可知,三十天內交易所的ETH持有量增加超13萬枚,單單是Bitfinex和Binance兩家大型平臺就分別有10.6萬以及3.9萬以太坊充值入賬。此外Conertoga學院信息科學教授AdamCocharan在Metiuam上發文分析稱,四月到五月份期間以太坊實現了約50%的價格增長,但交易所內ETH的賣出量僅為1950萬個,占平臺總存量的58%;與過往的數據相比,這是以太坊有史以來第一次,價格上漲50%,交易所賣出比例卻低于80%的情況。由此可推測,鯨魚用戶正在大量吸貨。

ETH2.0的到來,其經濟模型以及擴容技術等方面的重大變化,引起了市場較為強烈的連鎖反應。從近期散戶以及鯨魚地址的入場情況來看,當前領域對以太坊后市發展的看法似乎頗為樂觀。

動態 | 平安證券晨會研報:區塊鏈等信息技術融合發展趨勢明顯:據證券日報-12月27日券商晨會研報匯編,平安證券認為,在宏觀經濟承壓的大環境下,國內多數行業的中短期前景難言樂觀。不過,由于計算機行業與宏觀經濟波動的相關性相對偏低,政策支持力度不減,加之云計算、大數據、人工智能、區塊鏈等新一代信息技術融合發展趨勢明顯,我們認為計算機行業的復蘇態勢仍將延續,相對表現將好于多數行業。[2018/12/27]

三、以太坊2.0入場門檻較低,越早參與收益越高

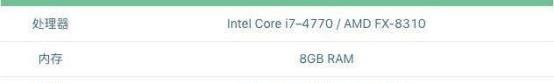

在以太坊2.0中,網絡驗證的共識機制將從原來的工作量證明機制切換至權益證明機制;即新發行的ETH不再由PoW礦工挖礦產生,而是由驗證節點通過質押賺取獎勵進行發行。不同于PoW挖礦模型對礦工的強硬件要求,參與Staking只需要至少持有32枚以太坊以及足夠硬件規格的計算機便可入場。

官方測試網絡給出的計算機配置建議要求

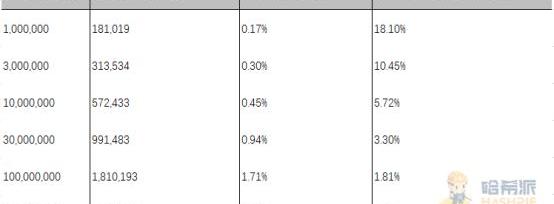

而按照eth2.0-specs庫上開發者給出的Staking投資回報數據來看,當有100萬ETH參與以太坊2.0驗證時,每年的ETH最大發行量為181019,年化收益為18.10%。也就是說,32ETH質押一年,理論上可獲得5.792ETH的獎勵;這相當于一臺螞蟻礦機E3設備挖440天以上才能獲取的挖礦收益,而且這還是沒有考慮電費以及維修成本的計算結果。

基于質押以太坊數量分析ETH2.0內,利益相關者的獲利情況及通脹率

準入門檻的降低、維護成本的減少以及報酬率的提高,從某種程度來講會吸引部分小規模驗證者參與以太坊2.0的運行。而本月持幣量大于32ETH錢包地址數量超五個百分點的漲幅也側面反映了個人投資者的熱情。

分析 | 加拿大央行研報:在區塊鏈進行雙花欺詐是不現實的:加拿大央行日前公布對區塊鏈技術的激勵相容研究結果,著重于通過區塊鏈技術的工作量證明(PoW)共識機制建模,模擬誠實和不誠實礦工的行為,發現利用區塊確認時間差進行雙重支付的欺詐是“不現實的”。上述研究報告查看區塊鏈這樣的數字賬本是否免于對雙重支付——所謂雙花這類欺詐,發現如果一個礦工掌握50%以上算力,具備了51%攻擊的能力,理論上說,不誠實的礦工可以進行雙花欺詐,但從經濟角度看,為了實現這種欺詐,不誠實的礦工必須有很雄厚的財力,而且是“風險中性”,因此報告認為:“這種假設情況通常是不現實的,現實情況下,用戶幾乎沒有經濟方面的動機發起這種攻擊,特別是在其他礦工的計算投資龐大時。”[2018/7/23]

不過要注意的是,這只是網絡內有100萬ETH參與質押時的潛在收益情況,未來隨著質押在2.0網絡上的以太坊數量的增加,每個ETH將能賺取的Staking獎勵將逐步下降,同時獲取相應收益率的投資成本比例也會有所上漲。所以就小型投資者而言,越早入場,質押收益率越高。

四、年通脹率下降,稀缺性將朝比特幣及黃金靠攏

ETH2.0升級改變的不僅僅是網絡驗證和新貨幣的發行方式,其經濟模型也將發生重大轉變;其中影響最為直接的是以太坊的年發行率。

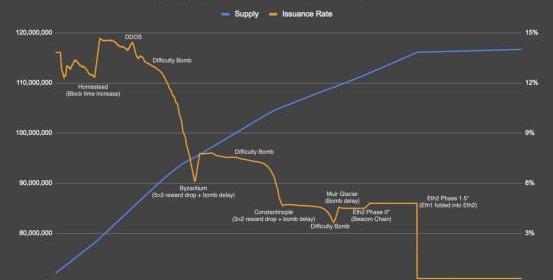

類似于比特幣,目前還在使用PoW挖礦機制的以太坊,同樣是通過減少區塊獎勵的方式來調控其通貨膨脹率。在2016到2019年間,該網絡的區塊獎勵已從5ETH降低至2ETH;其年通脹率約為11.20%,是同期比特幣每年5.58%通脹率的兩倍多。

以太坊過去、現在以及未來的發行比率

但是基于權益證明機制,網絡升級至2.0之后,以太坊的發行率將與參與Staking的驗證人數、ETH的質押總數等等掛鉤,具有很大的不確定性。而依照核心開發者在Github上給出的數據,即便當前所有的以太坊用戶都參與2.0第一階段Phase0的質押,其最大發行量也只有200萬ETH/年。換句話說,以太坊2.0第一個完整年的通貨膨脹率最高不會超過1.80%,優于當前比特幣的通貨膨脹率。

全球比特幣挖礦成本研報:年耗電量超過捷克,相當于全球總用電量0.3%:鏈塔智庫發布《全球比特幣挖礦成本研究報告》。報告中稱,截至22日,比特幣年耗電量估計為68.08萬億瓦小時,相當于全球總用電量0.3%。如果比特幣是一個國家,它的耗電量排名大致在41名,位于智利和捷克之間。在韓國比特幣挖礦電力成本最高,委內瑞拉最低。大部分挖礦依靠煤電。全球58%的比特幣礦場位于中國,16%位于美國。[2018/5/23]

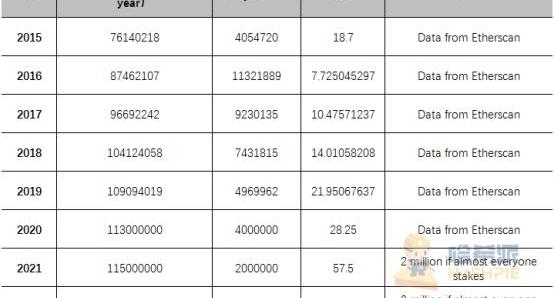

推特用戶AlexSaunders引用PlanB的S2F模型計算出的2015年到2022年ETH的S2F比

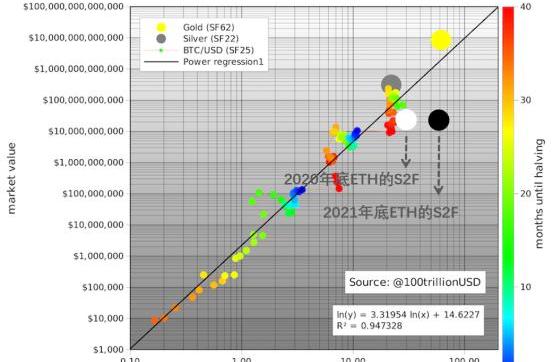

更為重要的是,把比特幣庫存流量比S2F模型引入以太坊的分析數據顯示,啟動2.0升級后,其稀缺性將大大增強,甚至有可能達到與黃金媲美的程度。

該模型由比特幣研究人士PlanB提出,主要用于衡量資產稀缺性與市場價格之間的關系。而如上圖計算出來的數據顯示,以太坊的S2F值從2016年開始逐步上漲,于2019年達到21.95,接近貴金屬銀S2F值22的水平。但等到2020年年底以太坊S2F值攀升至28.25之時,其稀缺性將趕超白銀。

使用gnuplot和gnumerics制作的比特幣的SF模型圖表

不僅如此,一旦以太坊2.0完全啟動,ETH的S2F值還會在2021年躍升100%至57.2,并于2022年年底繼續上漲至58.2。這一增長趨勢意味著,2022年以太坊的稀缺性將有可能朝著黃金靠攏。

一直以來,大多數加密貨幣投資者對比特幣的稀缺性都有著十足的信念,認為此屬性是刺激價格上漲的重要驅動因素。同理,對于同為主流貨幣的以太坊來說,2.0升級對其自身通貨膨脹率以及稀缺性的影響,有助于增強投資者對以太坊的信心。

五、鎖倉助燃ETH市場,價格上漲持續激發質押熱情

造成稀缺性突增的原因,除了受到其通貨膨脹率下降的影響,還將與質押機制帶來的流動性問題有關。

根據以太坊開發團隊的規劃,抵押32ETH是成為Phase0信標鏈驗證者的準入門檻,而啟動信標鏈至少需要16384個驗證節點,即鏈上ETH質押總量的最低閾值為52.4288萬枚。需要強調的是,這一抵押是單向的;一旦參與質押,在信標鏈上的ETH必須等到Phase2上線后才能重新恢復流通;而現階段距離以太坊2.0第三階段的正式啟動起碼還有兩到三年的時間。這就是說,這批抵押的ETH需要鎖倉至2021甚至是2022年。

雖說52.4288萬ETH在當前的總發行量中占比還不到1%,但這只是激活信標鏈的最低閾值。從測試網絡Topaz六月份超100萬ETH的質押量以及當前市場的火熱情況來看,參與Phase0質押的以太坊總量有很大可能會高于這一數值。

就拿近幾個月持續增持以太坊的灰度比特幣信托為例,該機構今年相繼買入的約54萬ETH就已超過信標鏈啟動的最低閾值。而按照測試網絡超100萬ETH的鎖倉量來計算,質押總量約為總發行量的1%;此外其創始人VitalikButerin約1000萬ETH鎖倉量的估算,則相當于現階段近10%的以太坊發行總量。

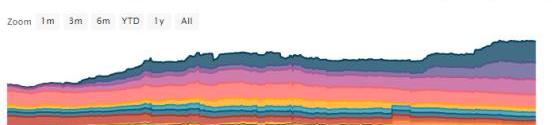

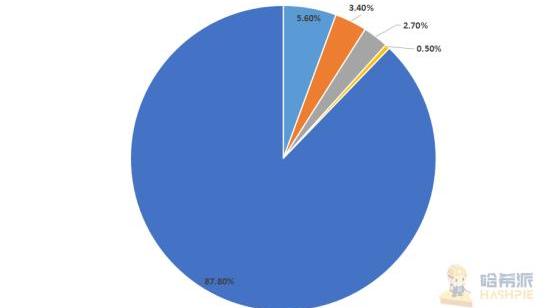

各類ETH在當前總發行量上的占比情況

大規模的ETH鎖倉量將嚴重減少以太坊的流通量;所以從效果上來說,在以太坊2.0第三階段部署之前,都將大大增強ETH的稀缺性。與此同時,突然從供應市場內移除掉一定份額的以太坊,還有可能會導致市場出現供需失衡的情況。理論上來講,這會在短時間內推高相關加密貨幣的價格。

全網質押ETH的數量與ETH價格對驗證者收益率的影響

一旦以太坊價格上漲,參與Staking的用戶基于法定貨幣的投資回報率也將有所提升,從而激起市場的第二輪購買以及質押。但是ETH質押總量的增多在一定程度上會稀釋所有參與者的潛在收益,使得Staking用戶的質押收益變得越來越少。

這意味著,有能力的投資者想要維持其質押收益情況,就必須投入更多的資金,質押更多的ETH。在Phase2階段還未啟動之前,這種資金涌入且質押ETH無法流通的局面,反過來又將增強以太坊的稀缺性,從而進一步推動價格上漲,繼續吸引更多鯨魚用戶入場質押。循環往復,以太坊的價格或許會在一段時間內呈現出持續增長的趨勢。

六、燃燒交易費用,ETH2.0將導致以太坊發行量為負

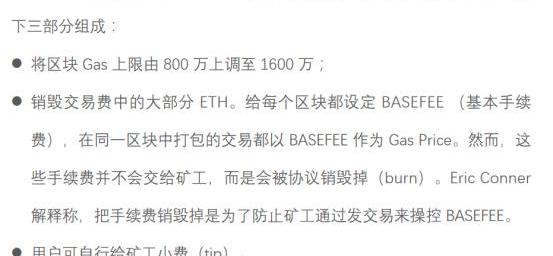

以太坊網絡升級至2.0版本之后,其新發行量將與ETH質押總量掛鉤;但凈發行率還將受到以太坊改進提案EIP1559的影響。

這個被稱作解決ETH貨幣政策最后一片拼圖的提案,由以太坊核心開發者、Ethhub創始人EricConner提出,致力于修復當前ETH手續費市場上存在的諸多問題;其主要內容包括,上調區塊Gas上限、允許用戶自行給礦工小費以及引入交易費用銷毀機制。

資料來源:網絡

而對于以太坊投資者來說,EIP1559內值得深究的是與ETH發行量有關的交易費用燃燒機制。該機制意味著,如果提案正式生效,以太坊上活躍的經濟活動將帶來大量ETH的銷毀,其凈通脹率也將進一步下降,甚至有可能出現年度發行量為負的情況。

以本月的平均數據為例,以太坊網絡每天產生的交易費用約為2200ETH,換算成一年的費用就是近80萬ETH。假設信標鏈上質押以太坊的數量少于3000萬枚,該年的ETH的新發行量將低于ETH的交易費燒毀量。

雖然隨著EIP1559的生效以及2.0第二階段分片技術的部署,以太坊網絡高交易手續費的現狀將有所改善,未來手續費的銷毀量還有較大的不確定性;但是按照當前以太坊的活動規模以及交易活躍度來看,銷毀量不會是小數目。

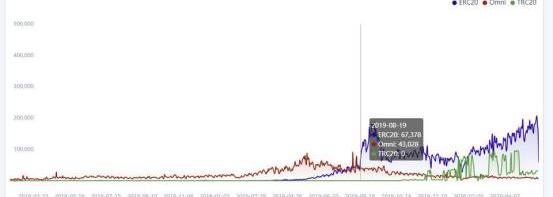

根據Glassnode的數據顯示,在過去三個月時間里以太坊交易手續費不斷飆升,甚至兩度出現超越比特幣交易手續費的情況。而造成這種瘋狂上漲的原因,或許與現階段以太坊生態內穩定幣以及DeFi項目兩大Gas用戶的使用率增加有關。

https://stablecoin.tokenview.com/cn/chart/USDT_txcount

其中作為以太坊網絡當前最大的Gas用戶,USDT官方從去年八月份開始便逐漸把穩定幣在BTC鏈上的活動轉移至ETH鏈,并于近幾個月在后者上大量發行USDT。而早前熱度稍顯冷卻的DeFi市場,從今年六月份開始也有較為強勁的表現,ETH鎖倉量激增,月內增長超12個百分點。

DeFi的以太坊鎖倉量增長情況

Gas費用的飆漲,USDT-ETH以及DeFi的活躍,側面反映了近段時間領域對以太坊網絡興趣的增加。未來隨著2.0階段分片技術的到來,以太坊網絡還將容納更多交易,承載更多的經濟活動。而交易規模的擴大,同時也意味著更大的ETH銷毀率。所以說從長遠來看,以太坊升級至2.0版本之后,其通貨膨脹率或許會比比特幣更早趨近于零。

七、總結

哈希派認為,近期以太坊居高不下的討論熱度以及其網絡異常活躍的表現,來源于行業對以太坊2.0重大技術轉型的期待。而升級過后新經濟模型帶來的通脹率以及稀缺性的變化,在一定程度上吸引了一批個人以及機構投資者入場備戰質押機制。

而受其新貨幣政策的影響,在即將到來的2.0版本內以太坊經濟活動增長將帶來更強的稀缺性,同時稀缺性的加強又能間接促進網絡經濟活動的增長。所以未來如果升級能夠順利進行,將有助于提高投資者對以太坊的信心。

數據來源:荷蘭經濟計劃司世界貿易監控指數-出口數據呈現:同伴客數據 美國6月未季調CPI年率 9.1%,為1981年11月以來最大增幅:金色財經報道,數據顯示.

1900/1/1 0:00:002020年以來,DeFi代幣鎖倉量和活躍地址數屢破新高,以COMP和BAL等為代表的DeFi代幣價格暴漲,將DeFi代幣總市值推向新高。目前,DeFi儼然已成為區塊鏈行業的頭號熱點之一.

1900/1/1 0:00:00據比推數據,市值最高的加密貨幣比特幣周四晚間突然急劇下行,由9300美元直線下跌至9000美元附近,不過比特幣網絡的基本面依舊強勁.

1900/1/1 0:00:00根據加密數據平臺Messari的穩定幣指數統計,目前穩定幣市值總和已超過112億美元,其中泰達幣市值排名第一,占99億美元,USDC占7.34億美元市值,Paxos占2.45億美元的市值.

1900/1/1 0:00:00最新的以太坊2.0測試網迭代Altona計劃于6月29日星期一發布。正如6月25日的以太坊?2.0開發人員電話會議所討論的那樣,新的測試網已“基本準備就緒”,只是為了確保啟動期間所有開發人員都在.

1900/1/1 0:00:00孫子兵法云“善守者藏于九地之下,善攻者動于九天之上,故能自保而全勝也。”攻者,強而戰之,利而取之者也。守者,機而制之,利而戰之,弱而退之者也。夫戰之形,無非攻守,戰之道,無非攻之守,守之攻也.

1900/1/1 0:00:00