BTC/HKD-0.19%

BTC/HKD-0.19% ETH/HKD-0.67%

ETH/HKD-0.67% LTC/HKD+0.43%

LTC/HKD+0.43% ADA/HKD-0.25%

ADA/HKD-0.25% SOL/HKD-1.03%

SOL/HKD-1.03% XRP/HKD-0.79%

XRP/HKD-0.79%原文來自幣庫。

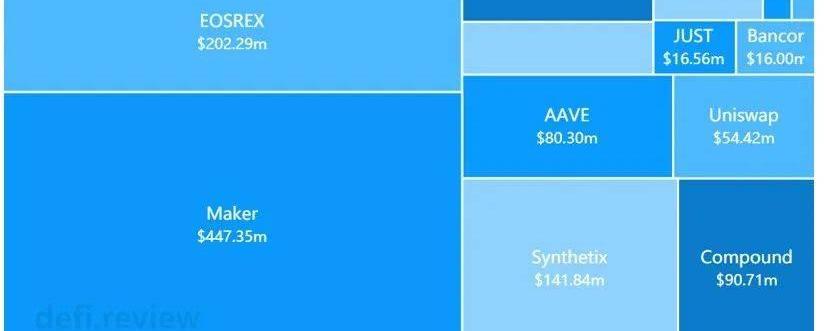

最近DeFi非常火熱,其中最熱的當屬通過Comp代幣啟動"借貸即挖礦”的Compound。短短幾天時間?總鎖倉量已超越此前長期位居榜首的MakerDAO,且項目代幣Comp更是從20多美金漲至最新320多美金,超10倍。截至目前,Compound總鎖倉量已超5億美元,而MakerDAO為4.74億美元;Compound的借款總量為2.33億美元,MakerDAO為1.23億美元;Comp市值達30多億美金,Mkr市值則仍為5.2億美金。

但Comp挖礦以及Comp暴漲,又總讓人想起有點像去年EOS上一度火熱的各種游戲Dapp和菠菜Dapp的挖礦啟動模式,只是不同的產品,依舊同樣的配方和熟悉的味道。

本文從DeFi的主要四種模式,以及重點對比今昔兩個DeFi龍頭老大的運作模式區別,分析一下Comp借貸挖礦的本質,以及誰是韭菜,未來可持續性等。

Compound和Makerdao的區別?

要說清楚Compound和Makerdao的區別,首先我們需要去看一下目前DeFi借貸的四種主要模式

1、MakerDAO,穩定幣模式,只貸不存

Hive Blockchain加密挖礦收入在第三財季翻番:金色財經報道,周二的一份報告顯示,隨著比特幣價格上漲,公開交易的加密貨幣礦業公司Hive Blockchain第三財季的加密挖礦收入翻了一番,達到1370萬美元。[2021/3/3 18:09:01]

MakerDAO是以太坊上DApp生態最早一批的DeFi產品,以太坊上幾乎各大DeFi應用都采用DAI,在DeFi占據重要的位置。

MakerDAO,用戶可以直接通過將ETH、USDC等資產通過智能合約抵押入系統,系統按照超額抵押比例釋放生成DAI,DAI是一種與美元掛鉤穩定幣,用戶可用DAI去購買其他資產或者將DAI到其他借貸市場存款收息等等。整體上MakerDAO中,只有貸款方,沒有存款方,如當鋪。

借款資金成本主要是Makerdao系統收取一定的穩定幣利率,以及DAI注銷時收取一定合約費率。

2、Compound,流動池交易模式,隨存隨取

Compound,就如傳統銀行,以流動的資金池方式聚集借方的資金,并將資金給貸方,通過算法平衡供求、設定利率。

Compound中儲戶可以隨時取出本金和利息。貸方,從Compound借錢需超額抵押代幣資產以獲得貸款額度,并借出其他代幣,比如抵押ETH借到USDT。

比特幣挖礦難度預計下調至16.98T:比特幣挖礦難度預計將在今天(7月27日)進行調整,預計將下調至16.98T,降幅達2.11%。目前比特幣全網難度17.35 T,本文撰寫時全網平均算力123.70 EH/s,比特幣價格為9949.20美元,24小時漲幅2.89%。[2020/7/27]

貸款和借款的利率由池子的流動性大小來確定,即由貸方提供的貨幣總數量和借方的需求總數量之間的比率而波動。本質上出借人的利息來自貸款人的支付。

3、Dharma,P2P撮合模式,無法隨借隨還

Dharma是撮合借方和貸方的點對點協議。

Dharma中由智能合約充當“擔保方”角色,評估借方的資產價格和風險。借方則根據“擔保方”提供的評估結果決定是否貸款給貸方,當貸方無法按時還款時,“擔保方”自動執行清算程序。

Dharma平臺的借款期限最長為90天,貸款利息是固定的。貸款人在放貸期間資金被鎖定,只有在與借款人匹配后才開始賺取利息。

Dharma的借貸利率設定是相等的,這與Compound資金池模式形成鮮明地對比。

4、Aave,無抵押貸款,信用貸模式

Aave抵押貸款中,最亮眼的就屬于Flash貸款,閃貸使開發人員無需任何資金抵押就可以借款,即讓有技術的你,可以空手套白狼。

獨家 | 幣鏈云算負責人鄧智:挖礦行業被正規化管理是一個極大的利好:今日,中國政府網發布《產業結構調整指導目錄(2019年本)》,文件顯示“虛擬貨幣挖礦”從“淘汰產業”中刪除。就此,金色財經采訪了幣鏈云算負責人鄧智。鄧智表示,從多年挖礦的從業經驗來看,我個人的看法主要有兩點。

首先,這個文件對于挖礦行業的現在和未來都是一個極大的利好。對于挖礦,國家不再針對這種行為,不再認為它是一個淘汰產業,不再是抵觸的情緒。國家后續可能會出臺一些相關性政策,來管控挖礦行業,將其從灰色地帶移出,進行監管、修邊等,把它羅列為一個相對比較正規的產業,來促進發展。

其次,結合近期國家以及習總書記對區塊鏈的一些講話、精神來看,我覺得國家的態度從之前的抵觸轉為現在的大力發展。對于區塊鏈肯定是大力支持,但是對于挖礦行業可能會進行一些調控,或者是小范圍性的調控。中國挖礦業位居全球前列,若國家將挖礦行業進行正規化處理,電費方面會為國家帶來增收,從這方面來說對國家是一件好事。

對于今日發布的文件,我覺得對整個行業來說有兩條路,一條是歸到正規化,為國家產生稅收,且數額不小。第二條是依舊放置于灰色地帶,現狀是除了稅收外,礦工的利潤會被壓榨,但可能還是會有人冒著巨大的風險進入此行業。[2019/11/6]

因此,閃貸主要用于套利,也可使用閃貸來償還欠款,以避免清算罰款。

從上面的四種模式可以看到:Makerdao是沒有出借方的,資金是由用戶以足額資產抵押后從系統自動釋放出Dai,?但Dai獲取有一定的資金成本即穩定費,可根據DAI盯住美元價值情況調節。

動態 | 特大非法控制計算機“挖礦”案告破:涉案金額過億:據央視報道,最近,湖南衡陽市機關對外發布了一起特大非法控制計算機“挖礦”的案件。據初步統計,涉案金額過億。2019年7月8日早上,主犯張某在深圳落網,同時還有3人落網。經審訊掌握,2016年底,張某發現虛擬貨幣市場非常火爆,加之自己又是計算機專業畢業,在與股東達成“挖礦”共識后,便與團隊研發了“挖礦”程序。通過不斷推薦“挖礦”業務,并以發放傭金為“誘餌”,張某的網絡公司瘋狂擴張。截至案發,張某的公司非法獲利上億。目前,該案的18名主要犯罪嫌疑人已被依法刑事拘留,案件仍在進一步審理中。[2019/9/2]

而Compound和Dharma是撮合出借方和貸款方的借貸市場,兩個平臺主要自身無穩定幣主要是納入第三方穩定幣如USDT、DAI等,根據資金需求和供給確定一個合適的利率達成交易。其中Dharma根據期限和用戶的點對點匹配,成交量顯然沒有Compound的資金池匹配在效率上更高。

為此Makerdao和Compound就成了DeFi借貸中的兩種主流模式,其中Makerdao的抵押資產并向系統借貸Dai,其本質就是一個鑄幣的過程,在DAI用戶群體多和價值穩定情況,DAI的穩定費率可以是1%甚至0,用戶可以用很低成本的借款來實現加杠桿,為此一直是DeFi中的頭把交椅。

而Compound采用資金池模式的借貸撮合,流動性相對較好但存在較高的借貸資金成本,貸款成本7-8%之間,盡管相對傳統金融已經低很多了,但用戶在無明確需求下不會隨便貸款,發展亦相對緩慢。

美國華盛頓Chelan縣正在審議是否對非法加密貨幣挖礦征收高達一萬美元的罰款:據btcmanager消息,華盛頓Chelan縣的公用事業部(PUD)官員Lindsey Mohns和Catherine Melton正在審議是否對居民區非法加密貨幣挖礦征收約5000美元的費用,工業區域則需要征收高達7000美元至10000美元。收費結構的進一步決定將于2018年4月16日在董事會會議上作出。Chelan PUD當局明確表示,所有按照PUD規定開展采礦作業的比特幣礦工都可以免除這些罰款。[2018/4/10]

Comp借貸挖礦的本質

Compound的借貸資金池撮合模式,受制于借貸供需緩慢增長的限制,一直是在小步發展中。

但北京時間6月16日凌晨2點20分左右開始,Compound宣布推出“借貸即挖礦Comp代幣”模式,即用戶使用Compound協議進行借貸交易即可獲得Comp代幣,且存款或借款利息越多,挖到的也越多。

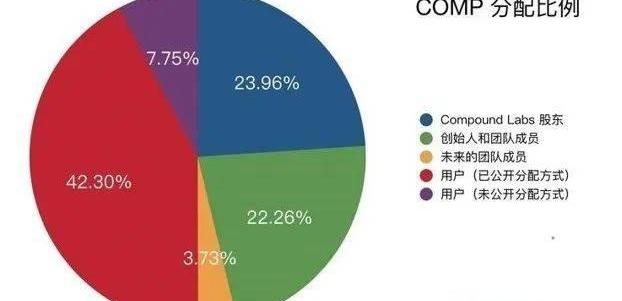

Comp是Compound準備引入的治理系統和治理代幣。總發行量1000萬個,其中借貸挖礦總量423萬個Comp、按以太坊每個區塊0.5Comp分發的速度計算,每天約產出2880個Comp,分4年挖完。COMP沒有預售和預留,分配比例如下圖

盡管Compound沒有預售,但從其早期股權投資者獲得代幣,可以估算其挖礦前的隱含價值。

Compound有過兩輪融資,分別是種子輪融資820萬美元,A輪融資2500萬美元,一共募資3320萬美元。根據Comp代幣的分配,有23.96%的COMP給投資者,即2,396,000Comp代幣。

那么Comp代幣隱含的價格=3320萬美元/2396000=13.856美元;相應Comp?代幣隱含的市值=13.856*1000萬=1.3856億美元。

而根據CompDashboard數據顯示,Compound所有市場在6月15日支付的利息總額為3582.02美元。而當時?Comp每天產出2880Comp幣,如果從利息等于產出的Comp價值出發:一個Comp挖礦獲得的成本等于3582/2880即1.24美元。

用戶將資產存入Compound并自己去貸出來,獲得Comp后變現的綜合收益相當可觀。存款用戶“利息+Comp代幣挖礦”可讓實際收益翻倍增長,而貸款用戶“貸款利息支出減去Comp收入”,不僅讓貸款利息降低為0,甚至貸款還能獲得額外的comp變現超額收益。

于是Compound的借貸資金池供需雙方開始翻倍增長,大量用戶參與借貸。借款總量從原先挖礦前的幾千萬,短短幾天一躍達到2.3億美金。

那么Compound用戶存款的高收益或者貸款0成本甚至正收益,這部分的錢從哪里來呢?來自COMP價格,即二級市場用戶買入Comp的錢,去補貼了挖礦用戶的收入。

但每日Comp供應量有限,隨著借貸交易金額近10倍增長,而挖礦用戶同樣借貸資金獲得的Comp數量就大幅下降。但沒有問題,只要Comp價格上漲,就可以彌補挖礦數量下降。二級市場Comp不斷拉抬價格,則必然會有更多用戶沖入資金池充當供需用戶,進行Comp套利。而最新Comp價格已經從20多美金,最高漲到最新326美金。

聽到這里,幾年前中心化交易所——Filecoin的交易即挖礦,也有同樣配方的感覺。但Compound和Filecoin還是不一樣,畢竟前者是去中心化的,后者是中心化的,后者出問題是資金被挪用等等。

Comp的風險在哪里?

盡管Compound是去中心化的,資金池中資金由智能合約保存是安全的。但是并不代表Comp代幣的投資沒有風險。

目前Comp的相關者其實就是四部分:股權投資者即股東、項目方即創始人及團隊、挖礦用戶以及Comp投機用戶。

就項目方來說,Comp的價格拉升并在高位托住,會吸引更多人來套利從而做大交易資金池,吸引更多平臺用戶以及資金池更好流動性,真正便利真實需求用戶,有效提升加密借貸平臺的價值。

但是挖礦用戶是為了套利的,挖礦成本和Comp二級市場變現價格,是其觀察平衡點。投機用戶則是看Comp價格是否會繼續漲或者挖礦成本是否繼續抬升,作為其是否繼續持有和賣出的判斷依據。

一旦二級市場價格不能繼續上漲或者無挖礦套利利差可圖,挖礦用戶即會停止新增長;一旦二級市場價格不能繼續上漲或者挖礦成本不繼續上漲,二級市場新增投機用戶就不會繼續涌入。目前COMP價格持續上漲讓二級市場感覺意外,許多踏空用戶內心非常瘙癢,蠢蠢欲動。

另一方面,Comp價格到300多美金或者更高時,相當于平臺估值已經達到30多億美金甚至更高,而早期13美金的230多萬Comp代幣是否會有套現,以及團隊25%左右的代幣是否會變現一部分,都是未來可能會打破平衡的潛在因素。

當然,短期Comp不會立即破壞來之不易的大好形勢,后續Comp代幣在治理權限賦予以及平臺收益給代幣分紅還是收益銷毀代幣,這些未出的牌都會用來維持Comp價格。

但不管如何,目前Comp交易即挖礦的模式中,投機用戶以及挖礦屯幣用戶,可能是這場游戲中潛在的韭菜,只是這一棒不知道在何時以及何位置發生。

Comp項目的潛在借鑒意義

不管未來Comp代幣價格如何走勢,Compound平臺通過交易即挖礦的模式,切實地幫助平臺資金池實現供需兩旺,為DeFi世界帶來的新的熱點和引流點,并且一舉超越DeFi的前期龍頭成為新的龍頭。

未來DeFi熱點將會繼續擴散,更多項目都會采用類似的配方進行啟動,使得平臺實現彎道超車,實現網絡效應。但后續一些優秀的DeFi項目如makerdao/Aave等,是否也會借鑒類似方法,利用其部分未確定分配方式的治理代幣或者從基金會、團隊中拿出一部分,用以借貸挖礦幫助快速擴大借貸規模,這個仍需觀察。

但DeFi熱點擴散后,更多魚龍混雜的項目方,會借此收割韭菜并以極為難看的吃相跑路,典型的如過去各類游戲DApp和菠菜游戲中,頻繁出沒。而DeFi涉及金融借貸,必須擦亮眼睛,行業也必須警惕類似項目壞了區塊鏈DeFi的一鍋好粥。

7月4日,由新加坡新躍社科大學、萬向區塊鏈實驗室及巴比特聯合發起的“2020中新區塊鏈高峰領袖論壇”正式舉行。本次峰會邀請了數十位來自中國和新加坡的區塊鏈專家,在云端與大家分享最新的行業觀點.

1900/1/1 0:00:00在傳統觀點中,銀行不會因為加密貨幣交易主動凍結用戶的銀行卡,但吳說區塊鏈獲悉,近期有多人因為正常的加密貨幣交易,招商銀行信用卡遭到銀行主動凍結或儲蓄卡停止非柜面交易.

1900/1/1 0:00:00據Decrypt6月30日報道,AndreasAntonopoulos表示,雖然可能存在風險,但是使用DeFi平臺是通過比特幣獲得被動收入的最佳方式.

1900/1/1 0:00:00玩家們是越來越“精明”了。近幾年,得益于不斷加強的反傳銷力度,打著“投資入股”旗號的傳銷是越來越不吃香了.

1900/1/1 0:00:00據Decrypt6月18日報道,位于舊金山的加密貨幣交易所?Coinbase發布了一個名為Rosetta的工具包,該工具包旨在使區塊鏈集成更簡單、更有效,特別方便那些使用新通證的交易所進行集成.

1900/1/1 0:00:002020年5月,比特幣完成產出減半,比特幣挖礦的熱度可以說瞬間降低,但圍繞IPFS存儲挖礦的關注度逐漸上升,它幾乎成了2020年下半年最大的熱點和期待.

1900/1/1 0:00:00