BTC/HKD+1.39%

BTC/HKD+1.39% ETH/HKD+2.31%

ETH/HKD+2.31% LTC/HKD+1.68%

LTC/HKD+1.68% ADA/HKD+2.1%

ADA/HKD+2.1% SOL/HKD+1.31%

SOL/HKD+1.31% XRP/HKD+1.17%

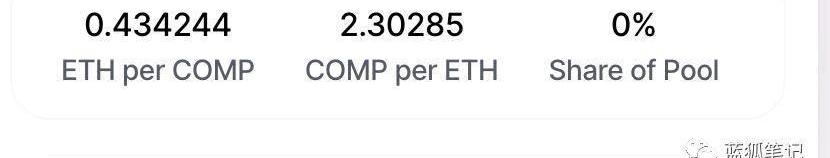

XRP/HKD+1.17%截止到藍狐筆記寫稿時為止,COMP在Uniswap的交易價格是0.434244ETH。

按照COMP的總代幣量,并按照當前ETH230美元的價格,其整體市值達到998,761,200美元,位居DeFi市值第一,超過Maker代幣MKR的市值即便按照流通代幣的市值來看,Compound當前已發行的代幣量為5,770,890個,其市值也達到576,374,102美元,也超越Maker成為DeFi市值第一。

造就這神奇一幕的是什么?COMP的流動性挖礦。

流動性挖礦是Compound估值上升的助推劑

2017年是眾籌的時代,但眾籌模式弊病眾多,隨之退潮。2020年轉向了流動性挖礦的時代。什么是流動性挖礦?流動性挖礦主要是通過為DeFi項目提供流動性,從而獲得項目治理代幣的激勵。

Crypto.com:支持以太坊合并,合并期間的ERC20 Token轉賬暫停:8月19日消息,加密交易平臺 Crypto.com 在其官網發文表示,旗下 App 和交易平臺將支持以太坊合并,為確保用戶在升級期間和升級后的資金安全,將在合并期間暫停 Crypto.com App 和交易平臺在以太坊主網上的 ETH 和所有 ERC20 Token 的充值和提現,交易不受影響。合并穩定后,將盡快恢復存取款。[2022/8/19 12:35:38]

COMP是Compound的治理代幣,是ERC20代幣,它允許持有人將代幣委托給其他人投票。任何代幣持有人可以參與Compound的治理。只要擁有1%的委托代幣就可以發起治理提議,包括增加新資產、改變利率模型等各種協議的參數或變量。同時,Compound還規定提案不是實施的建議,而是可執行的代碼。提案有三天的投票期,如果提案獲得多數票,且不低于40萬票,則可在2天后進行實施。

Blockchain.com以140億美元估值完成新一輪融資,募資金融未披露:3月31日消息,加密錢包開發商、交易所 Blockchain.com 近期以140億美元完成新一輪融資,但未披露具體募資金額。據悉,該輪融資由?Lightspeed Venture Partners 領投,Baillie Gifford & Co參投。

此前報道,Blockchain.com成立于2011年,主要業務包括區塊瀏覽器、加密貨幣錢包、交易所等,同時為機構提供資產托管、借貸等一系列解決方案,其風投部門Blockchain Ventures曾投資Securitize、Aave、Near等數十個項目。其網站稱,該公司擁有 3700 萬經驗證用戶,錢包創建地址數達 8200 萬,交易額超過 1 萬億美元。

2021年2月跟3月,該平臺完成了兩輪融資,融資額分別為1.2億跟3億美金。3月的融資中,Blockchain.com估值為52億美元,DST Global、Lightspeed Venture Partners和VY Capital為領投方。(彭博社)[2022/3/31 14:28:25]

COMP不僅是治理代幣,更是捕獲其業務價值的代幣。Compound上的所有借方和貸方都有機會獲得COMP代幣分配。分配的代幣總量為4,229,949個,這些COMP代幣放入Reservoir合約中,每區塊轉出0.5COMP進入協議進行分配,也就是大約每天有2,880個COMP可以分配給用戶。這些COMP代幣分配給所有的貨幣市場,分配代幣的多少跟該貨幣市場應計的利息成正比。然后,在單個市場中,其中的50%代幣分配給貸方,50%代幣分配給借方。

Compound 漏洞導致超 6600 萬美元的代幣發送至Comptroller合約,2150 萬美元已被耗盡:金色財經報道,Yearn.Finance 的匿名核心貢獻者“banteg”發布推文稱,有人在 Compound 的 Reservoir 上調用了drip()函數,并向 Comptroller 合約發送了 66,890,839.83 美元的 COMP 代幣(202,472 枚),截至目前,已有四個地址設法提取了 2150 萬美元(64,997 枚COMP),因此可能有更多資金面臨風險。鏈上數據顯示,周日北京時間晚 9 點 30 分左右,一個 ETH 地址已提取了 37,504 枚 COMP,價值約1200 萬美元,另一個地址提取了 14,995 枚 COMP,價值 490 萬美元。Banteg 表示,還有五個地址可以提取 4500 萬美元,從而導致“Comptroller 合約幾乎被清空”。

此前報道,上周,Comptroller合約漏洞導致 8000 萬美元 COMP 代幣被錯誤分發,部分用戶收到了遠高于正常數量的COMP。Compound 創始人Robert Leshner表示,MakerDAO 代表一直在積極幫助尋找漏洞的解決方案,但 Compound 合約沒有允許直接升級的多重簽名方案,協議的任何更改都需要經過為期近一周的治理程序才能生效。[2021/10/4 17:22:27]

動態 | StormGain加入英國FinaCom下屬的區塊鏈協會:行業自律監管組織英國金融委員會(FinaCom)下屬的區塊鏈協會宣布,已批準加密貨幣交易平臺StormGain加入該協會。值得一提的是,StormGain是英超知名足球俱樂部紐卡斯爾聯隊的球衣肩部廣告贊助商。(Finance Magnates)[2020/2/27]

截止到藍狐筆記寫稿時,COMP可分配的代幣量

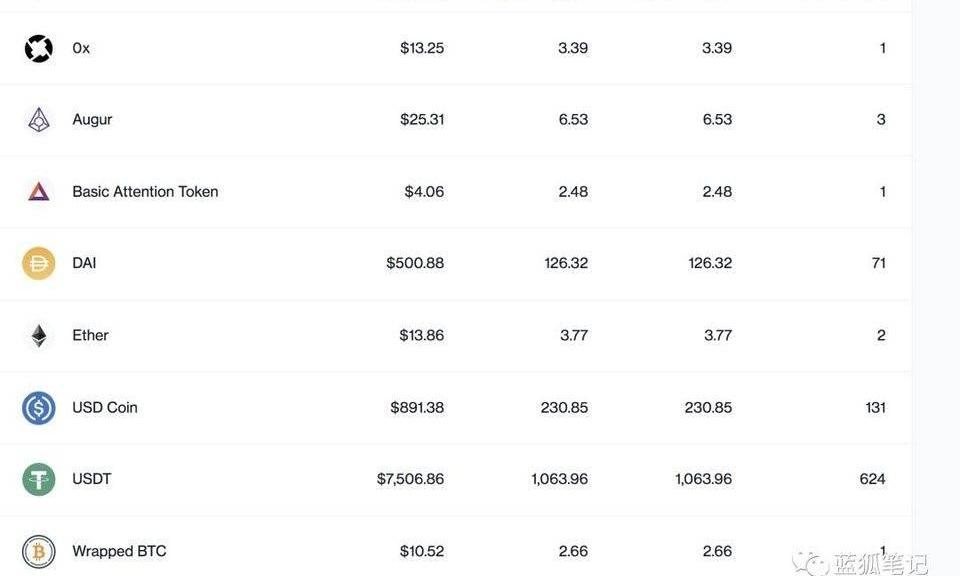

截止到藍狐筆記寫稿時,COMP在不同貨幣市場的每日實時分配情況

從圖中可以看出,絕大多數的代幣都分配給了USDC和USDT市場,USDC和USDT市場獲得90%的COMP代幣分配,當前市場需求最大的不是btc,也不是eth,而是穩定幣。

Game.com CEO徐樂在朋友圈宣布將在2018年8月8日解鎖10億枚GTC1:1贈送給用戶:Game.com CEO徐樂朋友圈發布消息:2018年8月8日,無論GTC那時什么價格,解鎖剩下的十億枚1:1送給目前持有的所有人。同時我代表Game.com最大股東和CEO宣布,今年所有的凈利潤,明年年初統計后50%送給所有的GTC用戶領糖果。50%捐獻給慈善事業。當前GTC全球價格為0.2798元,24小時上漲2.08%。[2018/4/8]

有了COMP,Compound可以有更多的牌可以打。比如,在特定情況下,尤其是在早期,用戶在Compound上借錢,不僅不花錢,還能賺錢。這意味著,用戶不僅可以免費使用Compound上的加密資產,還可以賺到錢。這里的秘訣在于COMP的存在,由于COMP價格上漲,導致人們借錢的目的不是因為需要錢,而是因為可以賺取COMP。

當COMP的價格越高,用戶存錢和借錢的動機就越強。每天分配的COMP大約是2,880個,按照藍狐筆記寫稿時的價格,每天分配的代幣價值高達287,643.2256美元,遠超每天支付的利息。這意味著借錢支付的利息小于借錢帶來的收益。

隨著COMP價格進一步上漲,根據收益計算,人們會提供更多的流動性,預計未來Compound的鎖定資產量、借貸量都會得到大幅的增加,同時也會產生更大規模的利息收益,反過來進一步推高Compound的價格。當然,一旦COMP的收益下降,有可能導致借貸業務量的下降,Compound能否持續其業務上漲也值得關注。

Maker的MKR:有很大的上升空間

治理代幣代表了社區對項目的治理權,可以決定項目的發展方向,同時也能捕捉項目本身的收益。Compound的模式可以說是治理代幣的2.0版本。治理代幣1.0版本由Maker開創,Maker的MKR代幣分配并沒有挖礦的過程,MKR的分配跟DAI的生成,DAI的持有,DAI的使用都沒有關系。雖然MKR也可以捕獲其部分業務收益,但目前的捕獲量級不是其關心的重點,其重點是擴大DAI的發行量和DAI的使用量。

不過對于Maker來說,MKR可以打的牌不如治理代幣2.0那么多,治理代幣2.0如COMP、BNT等,它們有機會將代幣的發行和業務的發展綁定在一起。當然,Maker也可以這么做,但這需要MKR治理人的決議才能通過,就是在未來的業務發展過程中,MKR可以增發,增發的部分跟DAI的生成、持有以及使用都相關。為了照顧增發之前MKR持有人的利益,也可以對參與生態的MKR持有人進行獎勵,例如,對參與MKR鎖定或投票的持有人進行增發MKR的獎勵。

MKR并沒有充分挖掘出其項目基本面的價值,從目前借貸量來看,Maker大約占據70%左右市場份額,Compound大約占據10%左右市場份額,剩余的其他項目占據20%左右。從這個角度看,MKR并沒有跟其基本面進行深度的結合,其代幣經濟機制還有改善的空間。如果MKR能改善其代幣經濟機制,它有機會重新超越Compound成為DeFi市值第一的項目,且MKR的價值也會得到大幅提升。

Uniswap未來會發幣

不僅Maker未來面臨的競爭壓力會很大,DEX的老大Uniswap也同樣會有壓力。目前在DEX中,Uniswap還沒有發行代幣,這意味著它可打的牌會越來越少。現如今,Balancer和Bancor都有治理代幣BAL和BNT。Balancer目前的流動性超過Uniswap的50%,交易量大概是10%左右,不過隨著Balancer的BAL的后續發力,Uniswap和Balancer的距離會越來越近。

除了Balancer,Bancor也在步步緊逼。隨著Bancorv2的到來,假如Bancor果真能夠幫助流動性提供商解決無常損失的問題,同時還有BNT代幣激勵和交易費用的捕獲,那么,流動性提供商可能會從Uniswap遷移到Bancor,這會推高BNT代幣的價值。而BNT代幣價值的提升,會刺激更多人持有BNT,并參與到Bancor的流動性挖礦中來。

如果Bancorv2發布后,在流動性和交易量都超過Uniswap,那么,Uniswap最重要的措施只有一個:流動性挖礦并發行代幣。也許Uniswap代幣名稱可以叫UNI,或者叫UP:)

當然,目前Uniswap不管在流動性上還是交易量上都大幅領先,但DEX上很難構建護城河,也沒有CEX訂單簿模式的網絡效應。Uniswap的領先趨勢并不牢固。接下來,就看BNT和BAL的表演,如果這兩個項目能夠通過其流動性激勵在交易量上趕超Uniswap,那么,Uniswap發幣就是大概率的事情了。藍狐筆記預測,在接下來半年或一年是時間左右,Uniswap會發行代幣。

------風險警示:藍狐筆記所有文章都不能作為投資建議或推薦,投資有風險,投資應該考慮個人風險承受能力,建議對項目進行深入考察,慎重做好自己的投資決策。

Tags:COMOMPCOMPCompoundCOMBICompound Ethercomp幣值得長線持有嗎Compound USDT

文|秦曉峰? 出品?|?Odaily星球日報近期,MakerDAO社區投票對真實資產作為抵押品進行了投票.

1900/1/1 0:00:007月4日,2020中新區塊鏈領袖高峰論壇在線上正式開啟,由新加坡新躍社科大學、萬向區塊鏈實驗室及巴比特聯合發起.

1900/1/1 0:00:00在COVID-19大流行期間,隨著許多人的工作生活模式變得虛擬化,我們對互聯網的依賴只會增加。然而,盡管我們無法離不開互聯網,但現在它已經在崩潰的邊緣了.

1900/1/1 0:00:00作者|哈希派分析團隊 數據:OKEx BTC主力下跌前平多2436萬美元:AICoin PRO版K線主力大單跟蹤顯示,在比特幣小幅下挫前的15:30-19:30.

1900/1/1 0:00:00本文來源:區塊科技研究與監管,作者:清華大學金融科技研究院區塊鏈研究中心在6月17日眾議院金融服務委員會舉行的聽證會上.

1900/1/1 0:00:00文|秦曉峰?編輯|郝方舟一季度,受新冠肆虐與原油價格戰影響,各主要金融市場表現不佳,美股多次熔斷,比特幣腰斬暴跌。二季度,世界各國央行相繼宣布刺激措施、提振信心,各金融市場開始復蘇.

1900/1/1 0:00:00