BTC/HKD+3.57%

BTC/HKD+3.57% ETH/HKD+3.98%

ETH/HKD+3.98% LTC/HKD+4.04%

LTC/HKD+4.04% ADA/HKD+4.25%

ADA/HKD+4.25% SOL/HKD+2.75%

SOL/HKD+2.75% XRP/HKD+3.24%

XRP/HKD+3.24%投資有兩大重要的決定性因素,一是選標的,二是擇時。如果已經確定要投資BTC了,選擇什么時候入場,什么時候出場就是需要投資者仔細考量的。

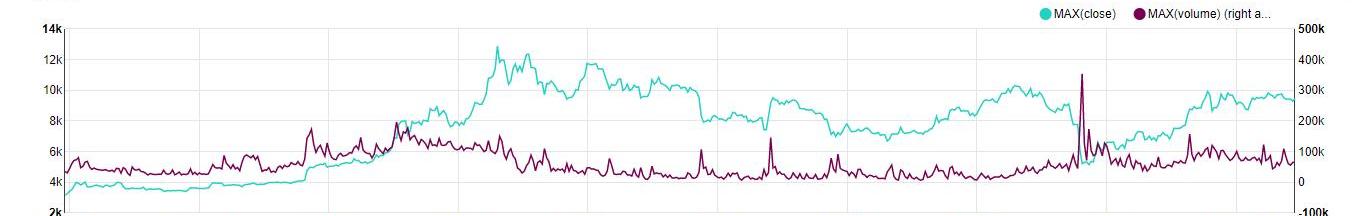

比如選擇入場時間就非常重要。再優秀的幣種,如果買入價太貴,買在了山頂上,你也很難在這個幣種上賺錢,甚至會產生虧損。我們對BTC最近的幾次暴漲,如2017年9、10月,2019年的6、7月,BTC最近的幾次暴跌,2018年的2月、2020年的3月都有深刻印象,但BTC的暴漲暴跌對應的入場出場時間,有什么規律可循嗎?

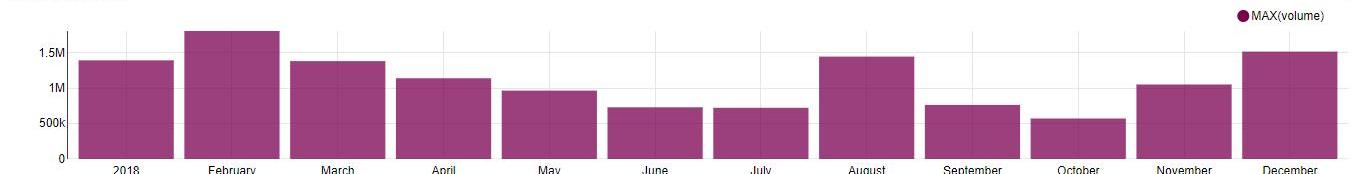

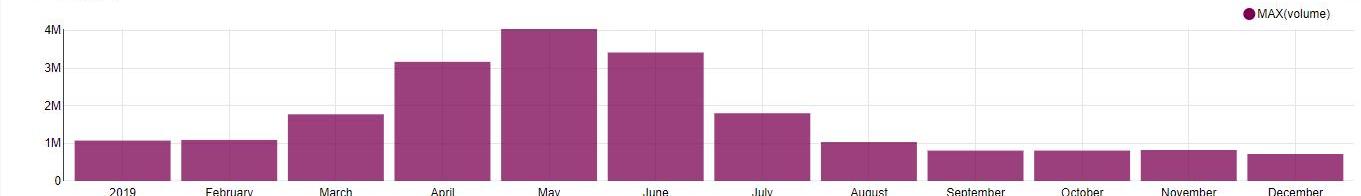

本期非小號研究通過分析BTC2018年至今的行情數據,來找找是否BTC也存在類似股市的“一月效應”。

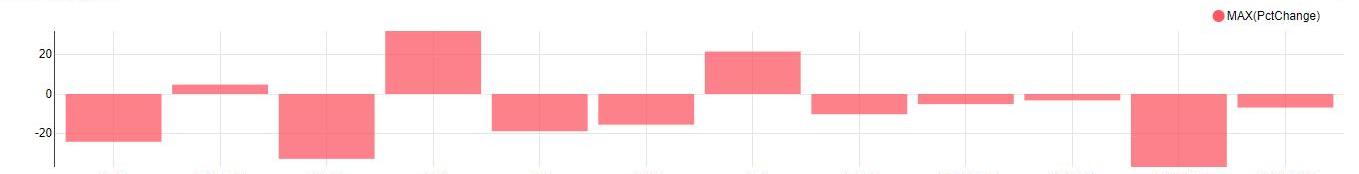

1.一年中各月收益率有規律可循嗎?

研究:比特幣開采占全球溫室氣體排放量的 0.1%:金色財經報道,劍橋另類金融中心(CCAF)的一份新報告發現,比特幣開采約占全球溫室氣體排放量的 0.10%。根據報告,這個數字每年相當于 4835 萬噸二氧化碳。根據周二公布的數據,該研究所還估計,該行業使用的能源中有 37.6% 來自可持續資源。這些數字基于 1 月份比特幣開采的地理分布。CCAF 獲取了其最新數據,并將其與有關不同地區發電方式的公共信息相結合。[2022/9/27 22:33:02]

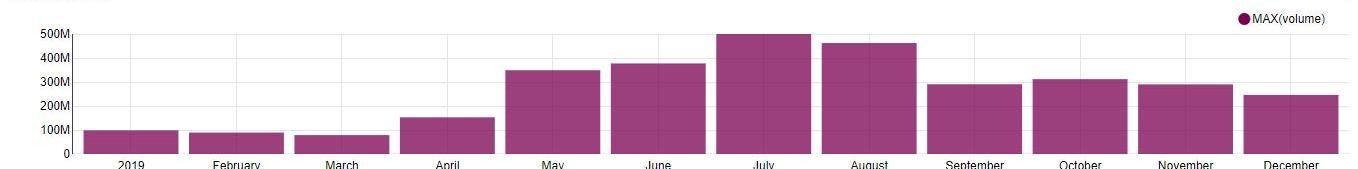

通過分析BTC2018與2019年每個月的行情漲跌數據,發現似乎每年的第二季度都會有一波行情,這與我們之前認識到的盤圈概念相吻合。對于普通現貨投資者,應該抓住第二季度現貨行情,一年中主要的賺錢時間就在第二季度。

研究:今年前十大活躍區塊鏈基金投資標的中三成為DeFi項目:The Block Research通過研究年初至今進行的873項區塊鏈相關投資交易后發現,今年最活躍的十支基金為CoinbaseVentures(進行了25項投資)、AlamedaResearch(23項)、DigitalCurrencyGroup(21項)、CoinFund、DragonflyCapital、NGCVentures、PolychainCapital、ConsenSysLabs、PanteraCapital和HashKeyCapital,其中,DeFi是最受這些頂級投資者歡迎的類別,在投資的121家公司中有31.4%屬于DeFi相關項目。

在前十大活躍區塊鏈相關投資基金中,CoinbaseVentures主要為廣泛投資,AlamedaResearch50%的投資標的為DeFi項目,DigitalCurrencyGroup專注于對銀行與支付類別的投資。另外,盡管AU21Capital、Binance、CMTDigital、IOSGVentures、ParaFiCapital和SNZHolding未上榜,但至少進行了12項投資。[2020/12/15 15:15:12]

2.有沒有類似股市“一月效應”的規律?

研究:俄羅斯加密騙局在2020年上半年增長三倍:網絡安全公司Kaspersky Labs研究發現,2020年上半年,俄羅斯與加密相關的詐騙呈指數級增長。研究人員確認了23000個涉及加密詐騙的網站,這些網站以新的受害者為目標,這一問題是去年同期的三倍。[2020/7/30]

股市的一月效應是指,在每年1月由于市場中的資金撤出市場,導致交易量不足,從而價格表現為一年中的最低點,在一年中的最低點買入,等到價格升高后再賣出。其實中國A股的類似效應是“二月效應”,這與中國春節日期是相關的。

幣圈也可以參照類似的效應,比如在每年的春節或年末買入,持有到年后行情啟動后再尋找高點賣出。但是需要注意的是,并不是到了入場月份就盲目買入,而是需要用技術手段尋找低點買入,對于新手來說,可以采用第一季度遇到低點平均成本建倉的方法。

研究:三個因素顯示比特幣可能成為最重要的價值儲存手段:在對投資者的跟進信息中,Electric Capital列出了一個框架,以確定一項資產是否為價值儲存手段。Electric Capital表示,比特幣符合框架中所有的標準,在全球經濟陷入困境之際,它可能成為最重要的價值儲存手段。

根據Electric Capital的說法,在一項資產成為全球公認的價值儲存手段之前,有三個至關重要的因素,分別是效用、信任和采用。比特幣正在檢驗這三個標準。

為某一群體提供好處的基本用例即為提供資產效用。比特幣的效用在于它能夠促進不受審查的支付。信任指的是相信價值儲存在未來會繼續提供效用。在這方面,信任意味著大多數市場參與者相信比特幣將成為未來不可或缺的一部分。

最后,采用是不言而喻的,它代表了比特幣最關鍵的目標。采用將把比特幣帶給許許多多的人,并將幫助比特幣從一項實驗發展成為真正的經濟創新。

總之,這三個標準決定了資產是否屬于價值存儲。目前,最主要的價值儲存手段是美元和黃金。但這兩項資產及其作為主要價值儲存手段的地位正受到威脅,因為比特幣正在醞釀一場完美風暴。(Crypto Briefing)[2020/5/21]

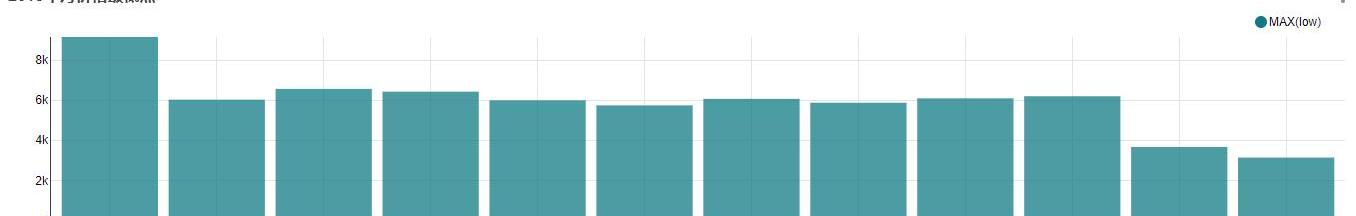

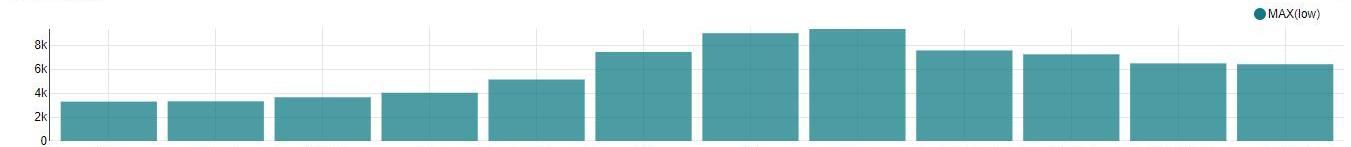

3.到底一年中哪個月大概率是最低點

動態 | 研究:龐氏騙局仍然是黑客竊取比特幣的最主要方法之一:根據Chainanalysis此前的的一項研究顯示,目前流通的比特幣中有20%將永遠消失,總計約380萬的比特幣將永遠無法被回收。對此,cryptodaily發布研究表示,四種最常見丟失比特幣的原因分別為,龐氏騙局,網絡釣魚,黑客攻擊以及用戶操作失誤,其中龐氏騙局仍然是黑客竊取比特幣的最主要方法之一。[2019/11/29]

目前幣圈的“一月效應”并不像A股市場一樣,很明確是“二月效應”。

但是我們知道一定是在第二季度之前建倉,至于持續建倉周期是1個月、3個月或6個月并不知曉,并且相信每個交易者的實際情況,也會影響采用提前多少時間建倉。

從每個月的最低點隨著時間推移不斷上升,就說明趨勢在逐漸地啟動。或許二月是建倉的好位置,但假設三月仍然有下跌的可能,那就一定要持有至少到四月,一般不建議持有到第三季度。因為到第三季度以后,行情下跌概率會增加。

這么看幣圈行情波動有一定的季節性,是季節性、趨勢線和隨機白噪聲三者的結合體。

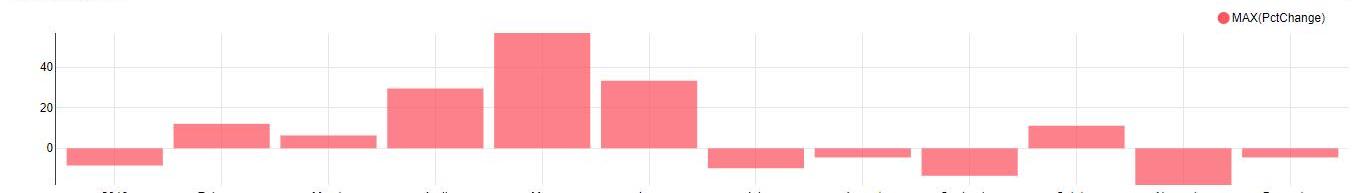

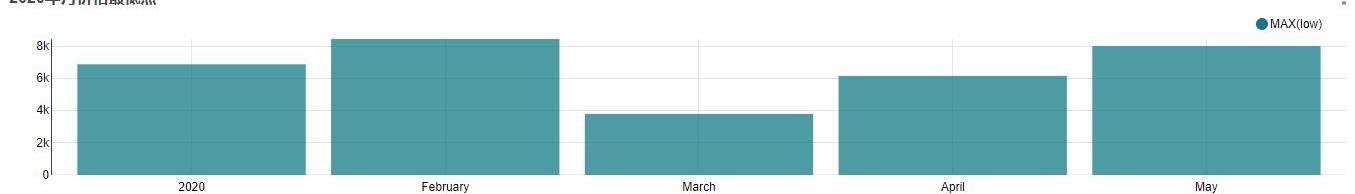

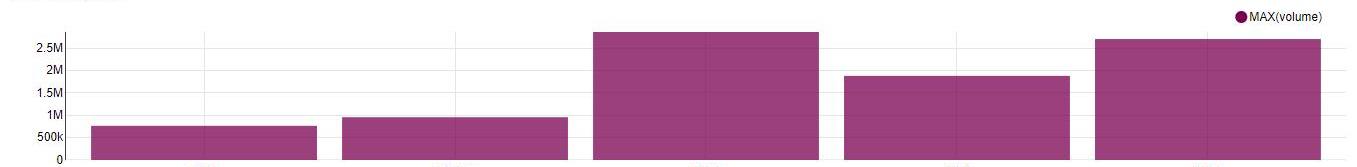

4.通過“量”可以驗證季節性規律嗎?

可以,交易量與價格同步性較高,并且交易量也呈現出季節性規律,并且時間越往后量價關系也會越來越顯著。這也告訴我們,如果價格很低,并且交易量也顯著低于多月交易量的平均水平,那么現在或許是長線交易的建倉位置。

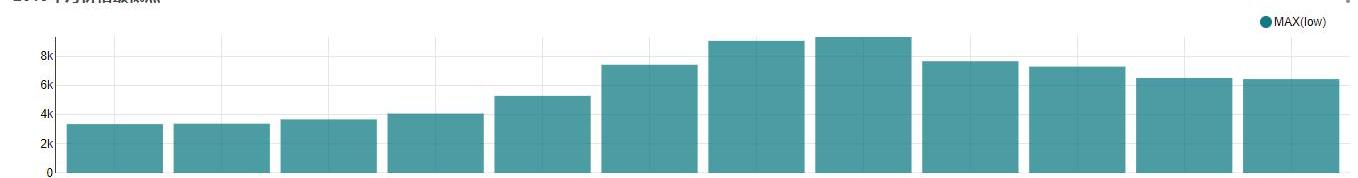

5.幣圈的季節性規律會變強嗎?

答案是肯定的,以往在剛誕生比特幣的時候,幣價的高速上漲就是整個圈子的主流,但是隨著幣價上漲到一定的階段,并且比特幣越來越被大眾所接受,交易量的擴大,幣價趨勢性的斜率一定會逐漸減弱,而季節性和白噪聲則會逐漸增強。

簡單來說就是,BTC幣價主導幣圈的波動會越來越小,季節性的資金流入流出則會更有影響力,這也是一個市場從小眾到漸趨成熟的轉變。

6.量價規律的基本使用

量價遵從同漲同跌的規律。一旦成交量上漲,價格大概率會上漲;成交量下跌價格大概率也會同時下跌。

量價背離則代表行情反轉。一旦價格上漲但成交量下跌,這時大概率短時間內行情會上漲力竭,繼而下跌;一旦價格下跌但成交量上漲,這時大概率短時間內行情會止跌反彈。

分析完BTC的現貨行情規律之后,我們再從期貨入手,看看是否有同樣的行情漲跌規律。

7.期貨也有量價的季節性規律嗎?

目前雖然期貨數據較現貨短,但是期貨的規律更加明顯,這與期貨交易量逐步提高,交易活躍相關。

但是值得注意的是,由于期貨品種存在杠桿優勢,更加適合短線操作,所以運用“二月效應”入場并長期持有,會遇到持有的合約面臨交割、建倉后扛不住價格大幅度波動、持有永續合約成本等等問題。所以建議在期貨中使用短期量價關系,而不是“二月效應”這種長期持有策略。

8.目前的行情看,是否已經錯過了今年的長期建倉點?

目前的行情已經在3月12以后走出了幾次10000點以上的高點,所以目前價格較高,不宜建立季節性倉位。

從上文分析我們得出結論,在第一季度建倉是比較合適的,在第二季度價格達到高點后,要逐漸減倉獲利出場,若是長期持倉者則目前還不宜減倉,而是要考慮獲利后再出場。

撰文:F2Pool 2020年已過半。礦工們在礦機大范圍迭代的背景下又逢疫情,艱難挨過「黑天鵝」和「減半」,穿過重重硝煙,進入「中場戰事」.

1900/1/1 0:00:00礦機第二股億邦國際在6月17日更新了招股書,更新了什么?更新后的招股書公布了2020年一季度的營收狀況,以及將最高募資額度從1億美金提高到1.25億美金。此前嘉楠上市時募資額為9000萬美金.

1900/1/1 0:00:00據TheBlock6月25日報道,康奈爾大學計算機科學教授EminGünSirer創建的區塊鏈協議AVA完成1200萬美元的AVAX代幣私募融資。雪崩基金會及其附屬公司主持籌集工作.

1900/1/1 0:00:00流動性對于DeFi的發展至關重要。許多DApp需要可靠的流動性池來支撐其運行。在流動性池領域最有趣的創新項目之一叫做Balancer。如果你沒有聽說過Balancer,那現在就是學習的好時機.

1900/1/1 0:00:00撕到最兇的時候,說明快妥協了。23日下午螞蟻礦機官微發出一份聲明,終于員工、客戶都小小松了一口氣。 需要注意的是,這是吳忌寒方面發出的聲音,目前沒有詹克團方面的回應.

1900/1/1 0:00:00來源:PolkaWorld,作者:GavinWood,翻譯:PolkaWorld社區Polkadot主網的第一個候選鏈?CC1?已經穩定運行了兩個多星期了,是時候進入下一個階段了.

1900/1/1 0:00:00