BTC/HKD-0.23%

BTC/HKD-0.23% ETH/HKD+0.98%

ETH/HKD+0.98% LTC/HKD+0.52%

LTC/HKD+0.52% ADA/HKD+2.09%

ADA/HKD+2.09% SOL/HKD+4.68%

SOL/HKD+4.68% XRP/HKD+0.49%

XRP/HKD+0.49%加密行業的前行腳步從未停歇,創新的世界走向成熟的過程中需要更多源源不斷的新鮮血液、理性的資金和更加適配于區塊鏈的投融資方式,STO 就在這當中扮演著必不可少的中間人的角色。

STO 誕生之后似乎還并未引起市場足夠多的關注,在剛剛過去的 2020 年也變得相對沉寂,隨著 21 年「機構元年」的到來以及行業監管的成熟,多資產互換、生態場景的擴展依然存在巨大的想象空間。

STO 目前涵蓋的市場定義非常豐富,并且和樂高搭建一樣有巨大的可組合性。首先從其英文全稱 Security Token Offering 來看,S 代表證券,旨在證券法律的監管架構下監管數字資產;Token 則被很多人稱之為「代幣化」、「通證化」亦或者「數字證券」,因此 STO 也被賦予了更多的概念和想象空間,比如數字證券、證券型代幣發行、資產的通證化和數字化等等。

擁有多年證券律師經驗的 Republic CEO Kendrick 認為,「在一些國家(例如美國),STO 指對證券型代幣的銷售,發行,和分銷。」對于如何定義證券型代幣,Kendrick 強調:

「如果某種代幣從本質上與公司股份或投資協議相似,則稱該代幣具有「證券」性質。具體來說,如果某種代幣的投資人期望在未來獲得收益,且該代幣的價值提升依賴于其研發團隊的持續經營,則在很多國家的法律體系中,該代幣很可能被歸為證券的一種。」

隨著 STO 概念的延伸和發展,其實際的定義也取得了極大的擴充,如果引入更多的資產類別,甚至可以將其理解為在區塊鏈上確認權利并「碎片化交易」的一系列鏈上或者真實資產。

回顧加密行業的進展,STO 的發展其實有點類似于火熱的 DeFi ,很多人早期將其定義只為「開放式金融(Open Finance)」,到 2020 年取得了爆發式發展后,人們才慢慢習慣了稱之為去中心化金融,再到現在可以代指各種去中心化協議、應用,DeFi 的定義也已經不僅限制于金融框架之內。

因此,無論是 DeFi 還是 STO ,簡單的概念隨著市場的發展組合都會迸發出更大的想象空間,進而演變出更多的模塊化展現形式,譬如,有些項目就提出了 STO + NFT、STO + DeFi、STO+DAO 以及包括真實資產、鏈上資產的? Token 化方式等各種全新概念和嘗試方向。

Mythos Capital創始人:ETH也許是所有加密貨幣中最被低估的資產:Mythos Capital創始人、以太坊支持者Ryan Sean Adams發推表示,停止討論ETH價格?我們應該更多地討論ETH價格問題。ETH是以太坊中最被低估的部分,也許是所有加密貨幣中最被低估的資產。[2020/12/6 14:10:14]

Republic.co 整理

STO 誕生的背景是在 ICO 之下,但是與 ICO 較為野蠻的生長模式不同,STO 自創立初始就被注入了監管的基因,因此,合法合規是 STO 的重要先決條件,也是其最重要的特點。

其次,借助 STO 的模式,眾多發行方或個人也可以更加靈活的實現資產再融資的目的,相較于傳統證券的形式有了技術上的突破,借助區塊鏈實現跨區域、跨交易所的高流動性,使得公司可以接觸到更廣泛的投資者,在流動性更強、更加廣闊的市場上實現公平的競爭。

此外,STO 的代幣帶有經濟激勵機制和功能性作用,與傳統證券相比的其經濟和資產屬性會更加靈活,可以重新定義產權和生產關系,促進生態各方協同運作,實現公司和用戶之間的生態激勵,讓用戶獲得一部分話語權,以實現更多的實際應用價值,享受公司福利,將這種類似的股權和經濟激勵擴展到生態中,進而形成更加良性的發展。

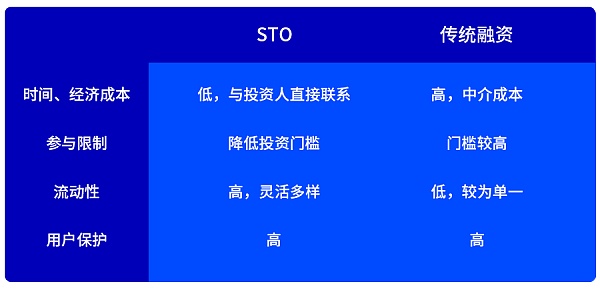

STO 作為一種基于區塊鏈的創新型投融資新模式,打破了銀行貸款、私募股權等傳統形式,無論是對于發行方亦或是投資人來說,都提供了一套更為強大的運作系統。同時作為 ICO 的「進階版」,STO 可有效的遏制市場的混亂現象并彌補監管的缺失,在接受各國證券監管機構的監管框架下對相關豁免或注冊進行備案。

對于發行方來說,長期以來一些創業公司通過銀行貸款和私募等形式融資,風投則基本以出售股權的方式獲得。如果中小型企業通過銀行貸款的方式募資往往會面臨審批困難、貸款利率高等問題,私募股權方式則耗時耗力,需要去尋找投資者、跟進以及推敲各種細節。

聲音 | V神:Bitcoin SV被高估,BCH被低估:據ambcrypto消息,近日,V神在一次演講時表示,Bitcoin SV(BSV)被高估,而比特幣現金(BCH)被低估了。此外,他對比特幣現金在比特幣之前實施Schnorr簽名方案表示贊賞。他補充說,比特幣現金社區已變得“理智”,因為最近支持比特幣現金(此前曾分裂為Bitcoin ABC和BSV)的人擊敗了BSV的支持者。[2019/5/5]

借助 STO,發行方則可以拓寬融資渠道,接觸到更多的普通投資者,同時可以利用智能合約進行自動化交易,甚至可以方便企業完成跨境結算和支付等場景。

此外,由于消除了證券公司、律師事務所、投資銀行等眾多中間環節,STO 會大幅降低發行方的經濟和時間成本。傳統證券需要中介機構完成登記、清算等一系列流程,STO 的申報流程和手續會更為便捷,類似 Reg D 的 STO 發行豁免方式,發行方不需要通過披露繁瑣的財務信息完成復雜的流程,可以極大的縮短項目完成融資所需的時間和經濟成本。

對于投資者尤其是個人投資者而言,已經在平臺完成 KYC/AML 以及其他相關條件的投資者可以通過鏈上流轉的方式 STO,從而可以觸達到范圍更廣的投資人群。

此外,監管框架下 STO 的發售可以有效的防止欺詐和市場操縱等行為,從根本上確保了投資者的利益和交易公平。

以 STO 作為募資的形式可以消除發行方和投資人之間的信息不對稱,使得雙方建立直接、有效的聯系。

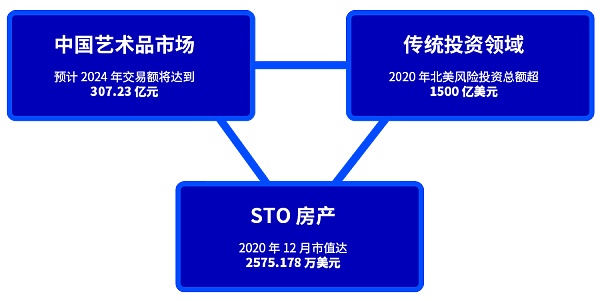

由于 STO 可以將包括房地產、私募股權、游戲、衍生品、現金、藝術品等一系列資產進行代幣化,并通過證券化的形式將鏈下資產引入鏈上,因此其潛在市場前景巨大,但鑒于涉及的領域較多,目前 STO 整體市場發展規模和現狀可能無法用確切的數字進行衡量,因此將借助部分細分市場賽道進行簡單的衡量和對比。

Fundstrat創始人:市場下跌表明比特幣被低估: 據CCN消息,Fundstrat Global Advisors的創始人兼研究主管Tom Lee在接受CNBC的采訪時表示,市場下跌表明“比特幣被低估”。他補充說,這就是為什么Fundstrat更傾向于比特幣處于8000美元。Lee重申了他的Top-10 day理論,他認為一直以來比特幣的全年收益都是在當年比特幣表現最好的10個交易日內實現的。[2018/5/25]

從 STO 房地產細分領域來看,據 Security Token Market 發布的 2020 年 12 月報告顯示,代幣化房地產可衡量市值達到 2575.178 萬美元,較上月增長 1.26%,二級市場 STO 代幣交易量為 179,861 美元,月度交易量環比下降 4.47% 。

從中國藝術品市場來看,據中商產業研究院報道,按交易額計,中國藝術品平臺的市場規模由 2015 年的 36.58 億元增至 2019 年的 134.37 億元,復合年增長率為 38.4%。估計 2024 年中國藝術品交易平臺的交易額將達 307.23 億元,復合年增長率為 18.4%,而 2024 年藝術品資訊平臺的交易額將達致 3.93 億元,復合年增長率為 16.2%。如果將其中 0.1%的資產份額進行代幣化的保守估計,那么,預估到 2024 年中國藝術品市場的資產規模可能突破 30 億元。

從傳統投資領域來看,Crunchbase 數據顯示,盡管全球爆發了疫情,但 2020 年北美風險投資總額相比 2019 年增長約 7%,超過了 1500 億美元,創下歷史最高紀錄,同樣以 0.1%的比例進行計算,那么北美市場存在 150 億美元的代幣化投資市場潛在規模。

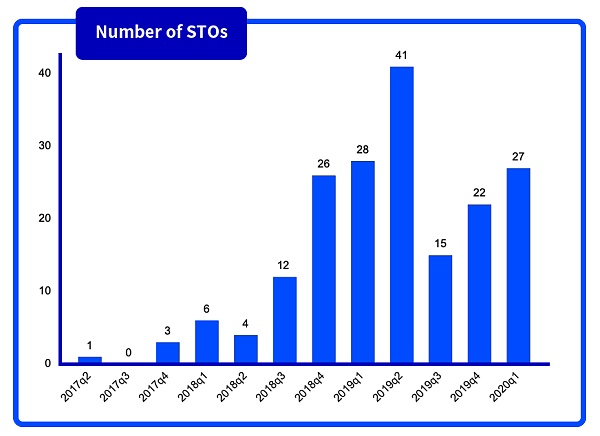

鹿特丹管理學院(RSM)金融學教授 Peter Roosenboom、鹿特丹管理學院金融學助理教授 Thomas Lambert 、鹿特丹管理學院和新加坡管理大學金融科技講師 Daniel Liebau 等多位學者聯合發布了關于新型證券型代幣發行(STO)市場的研究報告,該報告研究了 185 個「真實」 STO 樣本數據。

John McAfee:以太坊價值被低估:殺軟件McAfee創始人John McAfee在其社交媒體表示,他發現的有趣之處在于,以太坊比任何貨幣都更加被低估,但由于智能合約平臺50%被新幣種使用,因此沒有任何貨幣更加有必要和集中。 這就像每個人都重視水的價值,但卻不重視乘水的容器。[2018/3/30]

報告指出其中三分之一不能被認為是嚴格意義上的 STO。相反,它們要么是穩定幣,要么是偽裝成 STO 的 ICO。報告同樣記錄三個基本事實。首先,STO 市場是在 ICO 市場泡沫結束后發展起來的,STO 相關活動從 2018 年底開始增多。其次,大多數 STO 都沒有成功融資,這表明 STO 市場還處于起步階段,因此仍然非常不成熟(許多企業可能還沒有準備好啟動 STO)。其三是 STO 分散在全球各地,主要聚集在美國和適用證券法的司法管轄區中。

2017 年 Q2 至 2020 年 Q1 采取樣本的 STO 分布圖

來源:鹿特丹管理學院

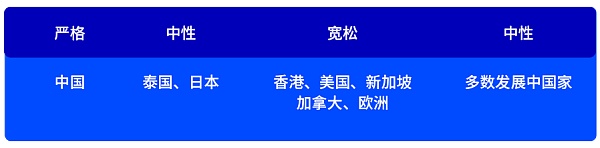

正如前文所述,STO 先決條件是在監管的互動層面更進一步,雖然當前行業監管體系并未完善,并且各個國家之間存在著差異,但階段性的政策指導仍然對市場有一定的指導意義,監管的逐步完善也有助于 STO 行業的前行。

在剛剛過去的 2020 年 12 月中旬,美國證券交易委員會(SEC)正式對瑞波(Ripple)及其兩名高管提起訴訟,指控其超 13 億美元未經注冊的證券發行。這一事件在加密行業引發巨大反響,包括美國最大的交易平臺 Coinbase 等在內的諸多平臺均宣布下架 XRP 交易,包括灰度等在內的知名機構也紛紛表示不再持有 XRP 資產。

回顧行業的發展歷程,美國 SEC 多次明確處罰過許多項目,對 STO 包括整個加密行業的監管也從未放松,但監管也有助于降低風險,確保行業的良性前行。

文克萊沃斯兄弟稱目前比特幣價值被低估了20倍:文克萊沃斯兄弟再出驚人預測,稱目前19000美元的比特幣價值被低估了20倍。他們認為,比特幣市值為3000億美元,而黃金市值為6萬億美元,因此比特幣市值被嚴重低估。[2017/12/20]

從目前各個國家各地區頒布的 STO 相關政策來看,美國、歐洲、加拿大、新加坡等發達國家細則較為完善,態度較為開放。同時,由于 STO 自身的證券屬性,因此也天然的適合在金融和證券體系完備、監管較為明確的地方率先取得突破,也側面的反應出 STO 與國家的金融發展程度有一定的相關性。

中國對于 STO 的態度比較嚴苛,泰國、日本等國家曾表示對 STO 進行系統性調查和監管,整體態度比較中性,對于大多數發展中國家而言,由于自身發展相對落后,且外部國際形式較為動蕩的沖擊,對于新興行業的監管處于比較被動的狀態。

香港在最近兩年的 STO 監管領域的動作比較活躍,比如香港證監會此前正在將符合要求的虛擬資產交易平臺放入監管 「沙盒」,在 2020 年,OSL 獲得香港證監會牌照,可交易 BTC、ETH 和經過篩選的證券型代幣,OSL 也成為亞洲第一個持牌虛擬資產交易平臺。

STO 整個生態由多方參與者共同組成,主要包括發行方、投資者、發行平臺、交易方(Security Token 交易平臺、交易和流動性協議)、以及技術提供方、法律咨詢機構等各方參與者。

發行方代指 Token 的持有者,資產的提供方,交易方代指 Token 交易的場所,包括 Polymath、tZero 等平臺以及各類協議,服務方包括 Centrifuge、Republic 、Securitize 等機構,作為撮合發行方和投資人的中間人角色,也是 STO 生態中不可或缺的一部分。

以 Republic.co 為例,公司成立于 2016 年,經過六年的發展,已經成為世界最大的投資平臺之一。平臺業務涵蓋初創企業、股權眾籌、房地產投資、電子競技與游戲投資和中后期承銷等各個領域。

Republic.co 和世界的頂級風投基金、家族辦公室建立了深厚的合作關系,包括 a16z、YC、真格基金、NGC 等。Republic 也是 AngelList 和 Binance 投資的第一個項目,投資人包括 Blockchain Ventures、Algorand、NEO、真格基金、NGC、FBG 等海內外知名的投資機構。

僅 2020 年,Republic.co就為 157 家企業完成了 1.5 億美元的融資。其中包括私募股權、股權眾籌、房地產融資、游戲融資、幣權融資等,這其中包括眾多的獨角獸企業,如 Robinhood、SpaceX 等。

2021 年,Republic 即將在監管的指導下發行數字證券 Republic Note。當有項目成功退出之后,Republic 會將該項目的附帶權益(Carried Interest)變現,并用于平臺幣分紅,超過 12000 位來自 25 個國家的投資人參與了 Republic Note 的公募。

STO 作為一個新興發展的市場,其在更長期內的項目和市場表現仍需要進一步的觀察,首先,監管層面的態度對于 STO 的發展仍起著關鍵性作用,如果審查變得嚴格的話可能會使合規的進展變得較為繁瑣,或是直接影響市場的情緒。

其次,資產的高流動性可能會引起市場價格的劇烈波動,STO 雖然加速了初創公司融資上市的步伐,短時內增加了許多 ST 持有者,但初創公司由于處于起步階段,公司未來發展中不確定因素也很多,許多初創公司由于經營不善等原因也面臨著倒閉風險,項目完成度低,這些潛在的不利因素都可能引發資產的波動。

另一方面,不同交易所之間采用了不同的 ST 資產標準,市場的流動性被割裂,跨交易所之間的 ST 交易無法進行,這會限制資產的交易流通。

STO 需要一套完整的證券邏輯,涉及到各方的協作、資產的標準、配合交易的進行,因此也對技術提出了很高的要求,整套體系的底層基礎設施也需要不斷的迭代和完善。

STO + NFT

NFT 作為一種非同質化代幣,在加密領域已經取得了較大的增長,也被很多人寄予厚望,認為其能接棒 DeFi 成為未來急速發展的另一大重要賽道。

從其領域發展來看,現實世界中包括藝術品、收藏品等在內一切實體都可以借助 STO 上鏈,這也就天然的契合了 NFT 的發展方向,如果 NFT 在引入鏈上之前通過 STO 的合規程序,那么 NFT 資產就會擁有了合規的權益通證,就能很多的解決 NFT 的法律權益問題,確保資產的真實和其實際的歸屬權等問題。STO 可以讓更多鏈下資產以鏈上 NFT 的形式映射入區塊鏈,實現兩大市場的協同發展。

STO + DeFi

STO 可以將傳統金融世界中真實、有價值的資金帶入 DeFi,對于 DeFi 行業來講,這些機構級別的合規資金進入可以促使市場往更加健康的方向發展。比如一些創業團隊初始進行融資的目的一般是用于項目的發展,希望未來能實現更多的收益,假如借助了 STO 的篩選,就可以幫助項目向由投機轉向投資的價值發現過程,融資之后更好的服務于項目和行業發展,不是將代幣進行「套現」,而是尋求形成一個整體行業的正向循環。

STO+DAO?

STO 資產兼具股份的確認權,如果加上代幣靈活的屬性,賦予其拓寬的經濟激勵和治理功能屬性,那么或許可以重新定義生產關系,實現公司和用戶之間的生態激勵,讓用戶可以參與公司的治理過程、獲得一部分話語權,進一步促進公司的公正、透明。

大型機構+ STO

大型、傳統機構也在積極嘗試借助 STO 進入這個廣闊的市場當中,幫助行業進一步「出圈」。

數字證券交易平臺 Fusang Exchange 此前曾表示希望和中國建設銀行股份有限公司納閩分行(CCBL)聯合發起的基于以太坊區塊鏈的數字債券產品「Longbond SR Notes USD Feb 2021」,不過隨后其發行時間目前處于延期狀態。

新加坡星展銀行也曾表示,不僅要支持比特幣等加密資產交易,同時還期望利用區塊鏈技術,通過 STO 和二級市場為資金提供一個生態系統。

區塊鏈領域無時無刻不在打破傳統提供全新的認知和創新,這是一個充滿想象力的地方,STO 嘗試著用區塊鏈的方式顛覆傳統金融的監管思維,借助 Token 化的方式促進合規框架下的資產新發展,讓更多的鏈下資產以更加適配的方式進入行業,讓真正有價值的資產能更好的沉淀在行業之中。

撰文:Rimo

主編:Runchen

1月21日,幾名Yearn.finance(YFI)社區成員發起了一項增發提案。提案主張,增發6666枚YFI,其中1/3用于獎勵主要貢獻者,另外2/3納入財政庫用于未來的支出和發展.

1900/1/1 0:00:00金色財經挖礦數據播報 | ETH今日全網算力下降5.09%:金色財經報道,據蜘蛛礦池數據顯示: ETH全網算力170.685TH/s,挖礦難度2133.28T,目前區塊高度9724625.

1900/1/1 0:00:002018 年 1 月,年僅 25 歲,剛剛離開華爾街的 Sam Bankman-Fried(SBF)在交易加密貨幣時發現了一個令人難以置信的套利機會——由于本地投資者的狂熱情緒.

1900/1/1 0:00:00Filecoin Plus旨在通過在網絡中增加一層社會信任來最大化Filecoin上的有用存儲量.

1900/1/1 0:00:00OKEx Research薦讀:IMF數字貨幣工作論文(上)OKEx Research薦讀:IMF數字貨幣工作論文(中)國際貨幣基金組織(IMF)在2020年9月22日完成撰寫了《跨境支付的數字.

1900/1/1 0:00:002020年,受新冠疫情影響,全球經濟的放緩成為不爭事實,加之不確定因素的存在,使得機構投資者爭相把目光投向了加密世界,整個加密資產行業的市值在2020年增加了3.3倍.

1900/1/1 0:00:00