BTC/HKD-0.36%

BTC/HKD-0.36% ETH/HKD-0.88%

ETH/HKD-0.88% LTC/HKD+0.14%

LTC/HKD+0.14% ADA/HKD-0.08%

ADA/HKD-0.08% SOL/HKD-1.08%

SOL/HKD-1.08% XRP/HKD-0.7%

XRP/HKD-0.7%Compound總法律顧問Jake Chervinsky認為,流行的借貸協議(例如Compound和Aave)更像是利率協議,不是真正的借貸協議。他認為DeFi中沒有真正的借貸協議。而以太坊正出現在公司債券市場,Maple Finance聯合創始人Sid Powell和Joe Flanagan認為,去中心化信貸是DeFi缺失的一塊貨幣樂高,將吞噬傳統公司債券市場。

幾個世紀以來,信貸市場一直是經濟增長的關鍵驅動力。早在公元前1780年,美索不達米亞的農民就利用自己的農場作為抵押,來借貸資金,管理現金流,直到下一次豐收(這些就是最原始的yield farmer)。

今天,信貸是維持健康財務狀況不可缺少的一部分。為了實現長期目標,做長期投資,我們需要信貸。想象一下像建造工廠這種大型規劃,需要大量的時間、勞力和資本來建成,甚至需要更長的時間實現盈利。

金色財經挖礦數據播報:BTC今日全網算力下降2.24%:金色財經報道,據蜘蛛礦池數據顯示:

BTC全網算力154.496EH/s,挖礦難度21.45T,目前區塊高度673935,理論收益0.00000657/T/天。

ETH全網算力428.068TH/s,挖礦難度5363.18T,目前區塊高度12008142,理論收益0.00559931/100MH/天。

BSV全網算力0.574EH/s,挖礦難度0.08T,目前區塊高度677764,理論收益0.00156818/T/天。

BCH全網算力1.301EH/s,挖礦難度0.21,目前區塊高度678101,理論收益0.00069195/T/天。[2021/3/10 18:31:23]

商業信貸對小型企業尤其重要,因為它們通常不能在公開市場上發行債券或出售股票。

在耐克聯合創始人Phil Knight關于耐克的回憶錄《鞋狗》中,Phil Knight強調了信貸對早期耐克的重要性。他們如果想要滿足需求,需要資金來支持供應商不斷增長的訂單。正如Knight所強調的那樣:“我每天大部分時間都在思考流動性問題,談論流動性,希望能夠擁有更多流動性。”

BTC減半倒計時 | 金色財經挖礦收益播報:金色財經報道,據OKEx礦池數據顯示,下一次BTC減半日期預計為2020年5月7日,今天距此還有75天。BTC當前塊高618283,下一次減半塊高630000。

今日全網算力約109.51 EH/s,全網難度約15.55T,BTC收益:0.00001617 BTC/T/天。[2020/2/21]

企業家若不能輕易獲得和借入資金,創新就會受到阻礙。

不幸的是,在DeFi中還不能輕松獲得借貸。

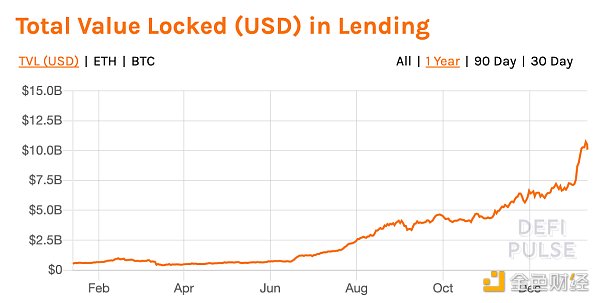

過去幾年,借貸一直是DeFi快速增長的領域之一。目前,其市值接近DeFi?250億美元市場的一半。Aave和Compound等主流借貸協議允許用戶存入加密貨幣資產,賺取利息,或者借入平臺上的其他資產。

但許多人都知道,如今DeFi借貸協議都存在一個問題,那就是要求所有貸款都要超額抵押,這意味著用戶存入資產的價值要比實際借出的價值更高(通常超過120%)。在這種模式下,Compound和Aave能夠保證償付能力,因為協議會自動清算價值低于最低比率的用戶資產。

金色財經 | 白俄羅斯將使用核電力進行挖礦 幣安已停止BCHSV交易:1.普京地區政策顧問建議克里米亞采用數字貨幣。

2.白俄羅斯或將成為第一個使用核電力進行挖礦的國家。

3.中央財經大學鄧建鵬:區塊鏈應及時推進國際監管協作。

4.日本已制定加密貨幣監管提案等相關手冊 將提交給G20領導人。

5.三菱旗下子公司停止新系統開發 將以區塊鏈結算網絡為基礎重新思考戰略。

6.Bittrex:紐約金融服務部指出的朝鮮賬戶實際來自韓國。

7.CFTC主席:Bakkt保管比特幣的方式或成為其獲批阻礙。

8.幣安上的BCHSV交易已經停止 用戶可在7月22日18:00前提現。

9.阿富汗準備利用比特幣債券籌集58億美元。[2019/4/23]

這些協議雖然代表著DeFi的重大進展,但它們并不是高效的信貸市場。

正如Compound的Jake Chervinsky所說,顯而易見,這些協議的設計目的是為了避免依賴未來的承諾。這種模式雖然可以讓協議保持償付能力,高效提供杠桿資金,但也阻礙了加入信任、聲譽等信貸市場的基本特征。

金色財經現場報道 歐洲議會成員Eva Kaili:各國的區塊鏈監管將在幾年后進行協調:金色財經現場報道,今日Coindesk 2018共識會議正式在紐約開幕。在有關區塊鏈監管的圓桌討論上,歐洲議會成員Eva Kaili稱:“我們需要法律的確定性。如果有一筆交易,但是國家不承認,那便不是交易。雖然各國正在探索或制定區塊鏈及加密貨幣特定立法,但實際上監管協調將在幾年后進行。在接下來的幾年里,我們將實現協調,沙盒及監管。”Kaili還表示,歐洲議會的問題之一是沒有太多計算機科學家。她認為區塊鏈可以成為一種工具,但首先必須了解如何將其變為一種工具。[2018/5/15]

這個模式的低效顯而易見,比如要存150美元,才能借100美元,使用場景相當有限(這就是為什么超額抵押貸款在傳統金融中相對少見的原因)。

然而,這就是今天DeFi借貸的現狀,因為在匿名的虛擬世界中,建立信任仍然是一個挑戰。在傳統金融中,記錄信用分數和借款人評估都需要真實身份,這在匿名的DeFi世界中很難實現。

金色財經獨家分析 聯盟鏈在行業內平衡效率與信任:今日業界人士指出“供應鏈的1.0是線下的核心企業主導的1+N模式,供應鏈的2.0是線上的核心企業主導的1+N模式,而是用區塊鏈的供應鏈3.0是更大的產業整合的N+N模式”的觀點實際上很好的解讀了聯盟鏈的特點。在某個特定領域中,聯盟鏈很好的促進了行業細分的發展。因為需要建立信任的各方圈子固定,領域一致,聯盟鏈將很好地處理特定問題。多中心化體現出區塊鏈的優勢,大企業N+N的模式,利用多個大企業的良好信用建立更大的信任,對原有的信任體系進行了很大的改進與升級。[2018/4/20]

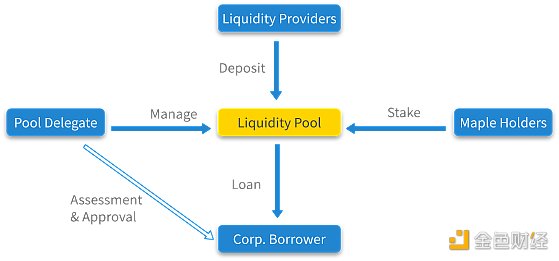

去中心化信貸市場工作機制?來源:Maple?Finance

下文將談及加密貨幣行業需要用到借貸的兩個方面。

加密貨幣礦工需要信貸來支付礦機成本以及電費等運營費用。交易基金和做市商需要信貸來追加投資組合杠桿和提供流動性。

僅這兩方面就代表了加密貨幣領域內價值數十億美元的行業,這些行業的運行都依靠以太坊的去中心化借貸。有了去中心化信貸,它們可以更有效地經營、擴大業務,以更快速度增長。

對于這些行業的參與者而言,他們擁有穩健的資產負債表、低杠桿率、經驗豐富的經理人、良好聲譽,現金流為正。簡而言之,他們是極具吸引力的借款人。

然而,他們的借款需求并沒有得到滿足。正如上文所述,今天的DeFi借貸協議對借款者來說并不高效,而且對于那些真正尋求信貸(而不是杠桿)的大公司來說,也不是可行的選擇。

因此,礦工和交易員紛紛選擇中心化機構進行借貸。在第三季度,Genesis的借貸業務呈爆發式增長,增長幅度超過50億美元。BlockFi的借貸業務也在瘋狂增長。

很明顯,加密貨幣行業中信貸需求是存在的。中心化的借貸機構也證明了這個市場的市值達到數十億美元,而這只是初期。

去中心化借貸市場何時能發展到這種程度?

與中心化信貸相比,鏈上借貸的優勢更大。

去中心化的信貸市場極大地擴大了放貸人的數量,創造了更具競爭性的市場。在開放架構下,任何人在任何地方都可以成為放貸人,只要愿意承擔風險。任何人都可以成為Uniswap的流動性提供者,同樣,在該市場中,最終任何人都可以匯集資金,通過向經過認證的企業提供貸款,賺取利率。

鏈上信貸市場資金利用率更高,因為借款者可以直接通過資本市場獲得貸款,而不必經過機構審查。換句話說,通過公開協議,他們直接利用資金池,不用通過與中介機構打交道來獲取資金,降低借款人的利率。最后,借方可以通過向多個貸方詢問,增加詢價競爭,發現最優價格。

信貸市場歷來是不透明的,并由機構主導,雖然如此,去中心化信貸市場能讓更多人參與,讓借貸雙方完全透明。

在以太坊上的鏈上信貸市場中,貸款均可審計,也有流動性儲備,這讓流動性提供者相信,他們的資金不會消失,而中心化放貸人則存在這個問題。此外,去中心化協議可以經過編程,給借貸激勵機制調整留有空間,創造更有效的信貸市場。

例如,Maple要求執行信用評估的實體持有MPL代幣,以支付違約金,通過調整雙方激勵,保護放貸人。

信貸需求不斷飆升,潛在放貸人的規模十分龐大,去中心化信貸市場很可能會輕易超過目前DeFi價值250億美元的鎖倉。

Maple決定建立一個鏈上信貸市場,因為DeFi正在發生變革,信貸將會增長。

盡管DeFi出現了爆發式增長,但如果沒有正常運轉的信貸市場,它將無法發揮充分潛力。整個加密貨幣生態系統借貸市場的效率提高后,每存入一美元就能借出更多的資金,這個新功能將推動整個生態系統的發展。

有了去中心化信貸后,遵守信貸規定的人會獲得獎勵,在DeFi領域中建立聲譽,最終將降低借貸成本。最后,那些難以通過超額抵押獲得貸款的企業將會在這種信貸模式中受益,實現發展,無需將全部資本再投資到企業中。

有了為借款人提供專業服務的高效信貸市場后,將有利于為流動性提供者創造一個更可持續的收益來源。

在DeFi世界里,有“墮落者”在各個流動性挖礦協議中來回切換,追求短暫出現的收益,雖然如此,對持有長遠眼光的放貸人來說,要從資產上獲得相對高的收益率仍頗具挑戰性。他們如果選擇向基金、做市商和礦工等優質加密貨幣原生機構放貸,與流動性挖礦帶來的收益相比,這將會是更可持續的收入來源。

DeFi產品越來越針對那些有耐心的投資者。DeFi指數基金能夠為DeFi代幣提供被動敞口,同樣,大部分投資者會選擇一鍵式投資(set and forget),對于這類投資者,去中心化公司債券池的確是一大進步。

2020年,DeFi領域逐漸成熟,提供了快速生財的渠道,越來越多的機構將開始使用加密貨幣原生產品。因此,不難想象,在短期內,去中心化的借貸市場會以何種方式服務原生加密貨幣公司。但去中心化借貸市場的潛在影響和應用遠遠不止于此。

BTC已經成了各大公司的資產儲備,像去中心化借貸市場等DeFi底層產品終將會進入傳統金融領域,這只是時間問題,因為DeFi市值的增長會以十億為單位。

原文:DeFi will eat corporate debt

Tags:DEFEFIDEFI加密貨幣Blaze DeFidefi幣價格漲跌原理去中心化金融defi入門分析與理解加密貨幣在中國合法嗎

頭條 ▌MicroStrategy將舉行會議幫助公司高管投資比特幣1月24日消息,MicroStrategy將于2月3日舉行有關比特幣投資的會議.

1900/1/1 0:00:00昨天晚上去吃夜宵,燒烤攤上的老板給我抱怨:“10塊錢才能買5個辣椒,我烤了之后最多只能賣3塊錢,別人還覺得貴,我的人工到底有多賤?”是的,什么東西都在漲價,除了普通人的勞動和收入.

1900/1/1 0:00:00本文為Multicoin Capital合伙人Mable Jiang發表在Coindesk上的文章How Cultural Differences Drive User Adoption in.

1900/1/1 0:00:00B2Core 負責組織外匯經紀商和加密數字交易所的工作、員工和管理員的后臺、交易者的前臺、客戶的驗證功能和注冊以及各種支付功能等任務.

1900/1/1 0:00:00借助比特幣去年上漲 300% 的浪潮,加密貨幣交易平臺?Coinbase有望成為金融科技領域下一個大型 IPO 項目.

1900/1/1 0:00:00昨夜今晨,ETH連續上漲,續創歷史新高。北京時間2月3日0時59分,ETH突破1500美元,6時34分,ETH最高漲至1547.16美元,截至發稿時,略有回落,現報價1513美元.

1900/1/1 0:00:00