BTC/HKD+0.84%

BTC/HKD+0.84% ETH/HKD+0.27%

ETH/HKD+0.27% LTC/HKD+1.38%

LTC/HKD+1.38% ADA/HKD+2.3%

ADA/HKD+2.3% SOL/HKD+1.1%

SOL/HKD+1.1% XRP/HKD+2.36%

XRP/HKD+2.36%作者:TonySheng

翻譯:盧江飛

有史以來第一次,USDC加密資產創造者CENTREConsortium凍結用戶賬戶余額。

實際上,早在兩年前我就在《使用受監管穩定幣將受審查制度影響》一文中談到了這個問題的潛在可能性,這篇文章發出之后的幾個月中,我又陸續針對USDC/GUSD、DAI和USDT等穩定幣寫了三篇分析文章,旨在闡述受監管穩定幣的相關風險。

穩定幣的屬性

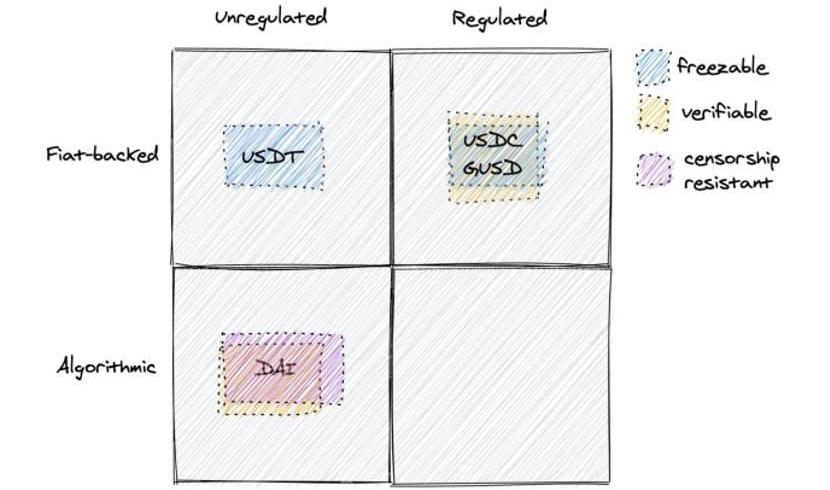

下面這張圖基本上可以概況我早年對于可審查穩定幣資產的一些想法:

觀點:機構以及散戶投資者需求增加推動了比特幣飆升:1月8日消息,機構投資者,企業投資者以及最近散戶投資者的需求增加推動了比特幣的飆升。CoinShares首席收入官Frank Spiteri表示:“我們看到需求的持續飆升,主要是受到機構興趣的推動,并沒有跡象表明我們步入2021年會減弱。”美國銀行(Bank of America)投資策略師周五也表示,市場上“猛烈”的通脹價格波動,幫助比特幣在過去兩個月上漲。(路透社)[2021/1/8 15:41:06]

加密市場上那些基于法定貨幣支持的穩定幣都是可審查的,同時USDC和GUSD均是受監管的,因此意味著你持有的基本上都是可驗證儲備資產。但是,如果您需要非主權貨幣來錨定一些以美元結算的資產價值,那么可能就需要使用Dai之類的穩定幣。

觀點:以太坊0階段順利完成,市場回升符合預期:11月30日消息,上海對外經貿大學人工智能與變革管理研究院區塊鏈技術與應用研究中心主任劉峰表示,比特幣近兩日下跌,一方面是之前一段時間持續的拉漲,沒有合理的震蕩來釋放短期風險;另一方面,比特幣價格在臨近歷史最高點時,不乏有機構拋售導致單日價格閃崩,同時也加劇了市場拋壓的擔憂。這也顯示出虛擬代幣交易市場投機屬性依然很強,波動很大。劉峰進一步稱,自11月26日閃崩以來,市場再次回升,此表現也符合預期。一方面預期落地,利空出盡;另一方面以太坊在0階段順利完成,其他階段并行啟動,一定程度刺激了市場,繼續帶來穩步回升的動力。(北京商報)[2020/11/30 22:31:24]

這里我提出三個主要觀點:

觀點:未來4年中將有125萬枚比特幣被挖出并流通:比特幣支持者、分析師ChartsBTC發推表示,目前在比特幣網絡中流通的比特幣數量超1850萬枚,這意味著還沒有被挖出的比特幣已經不足250萬枚,他預測其中的125萬枚將會在之后的4年被挖出并進入流通領域。[2020/9/27]

USDT需求可能會消失,因為這個穩定幣既不可審查又不可驗證。對于那些不需要抵御審查的價值存儲用戶來說,持有那些受監管穩定幣的風險要低于USDT。所以,抵御審查的穩定幣風險其實是低于USDT和受監管穩定幣的,因此比較適合那些需要抵御審查的加密貨幣用戶。這樣一來,USDT就會處在一個沒有市場的尷尬狀態之中。但問題是,現實情況和我的預測完全相反——至少到目前為止是這樣的,USDT的市場需求最近持續暴增,其中最大的驅動力來自于亞洲交易者,他們非常偏愛USDT而不是其他穩定幣,我對此感到十分驚訝。

觀點:YFII等去中心化產品的優勢在于沒有準入許可和隱私危機:Primitive Ventures創始合伙人萬卉(Dovey Wan)在微博表示,二姨夫是一個狹義定義上的基于智能合約的去中心化被動投資平臺,二姨夫這類產品的優勢在于:

1. 透明和無第三方資金托管,可以在鏈上清晰看到每一步的錢都是怎么用的,隨時贖回。08年的金融危機和前兩年各種P2P暴雷,就是因為中心化金融產品是一個黑盒。

2. 沒有準入許可,沒有隱私危機。中心化金融的準入許可和手續繁多,并且有極高的隱私維護成本。并且中心化金融就是利用手里的用戶隱私數據做了很多定價上的操作,我們常說的價格歧視,這個價格歧視可能是因為信用差距,也可能是因為其他的差異。去中心化相當于讓每筆錢都在同一個平臺上,每個地址都是平等的 ,每筆錢和每筆錢享受一樣的服務。

3. 現在無法自動化的瓶頸是無法做鏈上的合約審計,保證合約安全是可以去做合約交互的第一步。Formal Verification等常用的合約審計手段暫時還無法上鏈,而且邏輯漏洞很多時候也只能靠人腦,等AI編程成熟,外加基礎鏈的性能大幅度提高,預言機升級多N個版本。可能鏈上合約審計才有可能實現..[2020/8/26]

謹慎支持、采用USDC穩定幣,因為我覺得這個穩定幣可以把Coinbase上的加密投機者轉換為Web3用戶,為什么呢?原因如下:

想想看,對于Coinbase來說,他們是不是更希望讓自己的數百萬用戶都使用USDC呢?答案顯而易見,正如我之前所分析的,只要記得USDC是可審查、可編程的穩定幣,那么它就能有效推動加密貨幣普及。Coinbase有機會讓其平臺上的用戶從加密貨幣投機者轉變為真正的加密用戶——作為一個用戶渠道中,這其實也是Coinbase邁出的最重要的步——所以我想我正在「謹慎」地為Coinbase加油打氣,因為他們的方向沒問題,如今USDC穩定幣市場需求正在激增,而且已經成為了DeFi領域的核心部分和用戶主要入口。

只有抵制審查的穩定幣才能與非主權貨幣展開競爭。現階段,我們還無法知道抵制審查的穩定幣與非主權貨幣對抗會有什么結果,但是不少用戶似乎都很喜歡使用可審查的法定貨幣。隨著用戶可審查意識的不斷增強,我們必須看看這種情況是否會在未來發生改變。

作為抵押品的穩定幣

自從我開始撰文分析穩定幣之后,該領域里變化最大的就是DeFi。過去,人們幾乎完全把穩定幣看作是一種儲備貨幣,然后在中心化交易所使用它進行各種交易。而現在,穩定幣正在通過復雜的智能合約系統進行借貸、杠桿、投入流動性資金池等交易——尤其在「去信任」的DeFi系統里,穩定幣已然成為了一種規模最大的抵押品形式。

我之前在推特上稱YieldFarming領域存在三大風險,用戶可能會以通過兩種熟悉的方式和一種不熟悉的方式損失資金,分別是:

用戶儲存資產的地方遭到搶劫;

用戶借入的資金過多,然后遭到清算;

資產本身的價值被搶劫。

事實上,不良資產是當前存在于YieldFarming領域里的三大風險之一,它就像是把資產本身的價值給搶劫了。在此,我們舉一個不良資產風險示例,比如某個法定貨幣并沒有完全由儲備金支持,還有一個風險示例就是不良資產會讓您的賬戶余額有可能被直接凍結。但是,DeFi領域里有很多事情難以說清,比如因為DeFi項目之間可能相互關聯,別人的不良資產也會導致你的資產遭受損失。

如下圖所示,我們給出了一個假想的穩定幣池「玩具示例」:

上圖中,合法用戶將USDC、USDT和DAI存入流動性池內,然后我們得知,一些罪犯也把非法所得的USDC存入到同一個流動性池內。結果,這個流動性池的USDC遭到監管機構凍結。此時,當合法用戶嘗試提取資金的時候,他們就無法獲得USDC了。而且更「可怕」的是,由于不同流動性池的構造方式不同,合法用戶最終甚至有可能什么都得不到!

需要說明的是,上面這個例子有些極端,我也說了是個「玩具示例」,但我舉這個極端示例的目的時候想提醒大家:不安全的抵押品會破壞整個DeFi網絡。考慮到DeFi是一個鏈接網絡,意味著某個鏈接被斷開極可能會導致許多其他地方出現問題。

所以,請大家務必要格外小心!

盡管比特幣頗具獨創性,但其網絡挖礦過程耗電量大,成本非常高昂。比特幣挖礦的能源消耗對環境影響巨大,其在比特幣減半后出現了下降,現在又開始回升.

1900/1/1 0:00:006月29日,SolusExplorer開發團隊CryptoScope的一個程序員在回歸測試時,發現瀏覽器統計的RVN余額出了問題,在深入排查問題后,他確認主網出現了很多異常的RVN增發操作.

1900/1/1 0:00:00今年以來,DeFi成為了區塊鏈的新風口,包括最高暴漲166倍的COMP在內的諸多DeFi項目,都出現了讓人拍斷大腿的行情,而DeFi鎖定的資金也穩步上漲到20.8億美金.

1900/1/1 0:00:00為什么之前無人問津的預言機賽道現在突然這么火呢?首先一個很明顯的原因就是預言機龍頭ChainLink沖進市值榜前10,提高了預言機項目的曝光度;其次就是由于DeFi項目的崛起.

1900/1/1 0:00:00據比推數據,市值最高的加密貨幣比特幣周四日間上漲突破9500美元,本周內第二次向上突破。 比特幣在本周初上行突破9300美元之后,有分析師認為,比特幣的價格波動正在回歸,沉寂數周的加密市場或許會.

1900/1/1 0:00:00預言機Chainlink的本地代幣Link價格今日最高飆升了34%以上,創下了歷史新高,至8.48美元,市值也達到了25億美元。根據QKL123數據顯示,Link的市值排名一度達到了第9位.

1900/1/1 0:00:00