BTC/HKD+5.84%

BTC/HKD+5.84% ETH/HKD+7.45%

ETH/HKD+7.45% LTC/HKD+3.14%

LTC/HKD+3.14% ADA/HKD+9.45%

ADA/HKD+9.45% SOL/HKD+7.35%

SOL/HKD+7.35% XRP/HKD+9.41%

XRP/HKD+9.41%從6月15日Compound發起流動性挖礦以來,DeFi被徹底激活,并點燃了加密社區的熱情。

DeFi的迅速增長

從鎖定資產量、用戶量到交易量等,都取得了質的飛躍。從6月15日至7月23日,短短一個多月時間內,DeFi全面增長,速度極快。

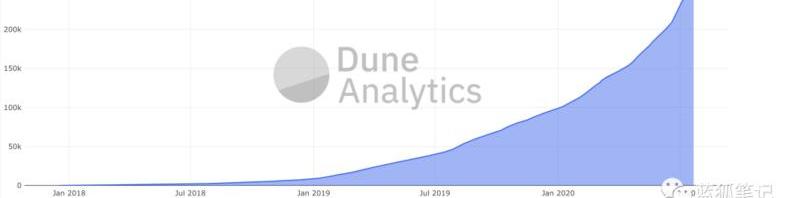

鎖定資產量

僅僅一個多月,鎖定資產量從11億美元增長至33.5億美元,增長超過300%。

用戶量

僅僅一個多月,用戶數從205,011增長至262,179,增長超過27%;

Moonpay與二維碼及NFC技術公司Flowcode達成合作并推出聯合產品:金色財經報道,加密支付服務提供商Moonpay宣布與二維碼及NFC技術公司Flowcode達成合作,旨在將實體支付體驗連接到MoonPay的Web3基礎設施上,幫助客戶以實時、隱私合規的方式進行線上和線下支付,據悉Flowcode的產品套件和MoonPay的產品套件將會被整合到雙方共同推出的聯合產品中。(prnewswire)[2023/6/18 21:44:17]

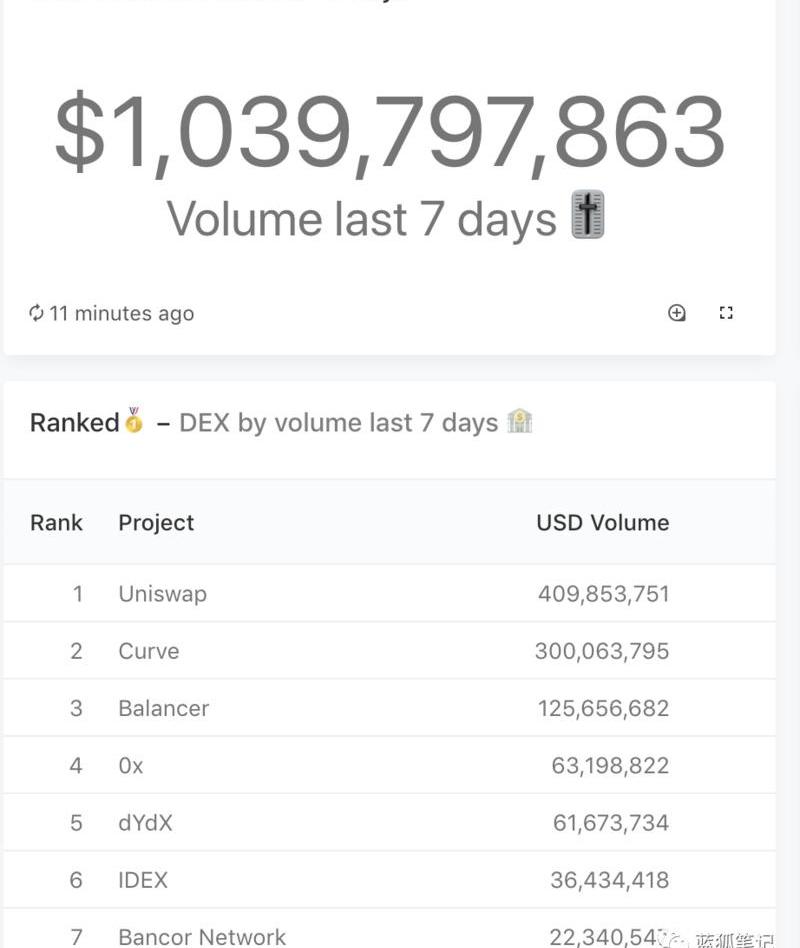

交易量

僅僅過去一周的DEX交易量超過10億美元,超過去年全年。

DEX正式成為CEX的實質對手。

Elon Musk刪除此前提及“APT”的推文:4月14日消息,Elon Musk刪除此前提及“APT”的推文。或受此影響,APT代幣短線跌至12.6742 USDT,24H漲幅收窄至7.64%。

據此前報道,Elon Musk發推稱,“AI APT OTT!”目前尚不清楚是何意,但網友開始做多加密貨幣APT。APT短線上漲突破13.3 USDT,24H漲幅達16.74%。[2023/4/14 14:04:13]

這些只是DeFi發展的一個側面,還有更多的DeFi協議在路上。

流動性挖礦的主要協議

當前提供流動性挖礦的主要DeFi協議有Balancer、Compound、Curve、Yearn、mStable、Synthetix、Uniswap等,通過這些協議可以挖出BAL、COMP、CRV、FYI、MTA、SNX等代幣;不僅如此,作為流動性提供商,還可以賺取手續費。

隱私網絡Iron Fish激勵測試網Phase 3啟動:1月26日消息,Layer1隱私網絡IronFish激勵測試網Phase 3啟動,用戶可以通過與其交互賺取積分,IronFish將在主網啟動時將積分轉化為Token。[2023/1/26 11:30:25]

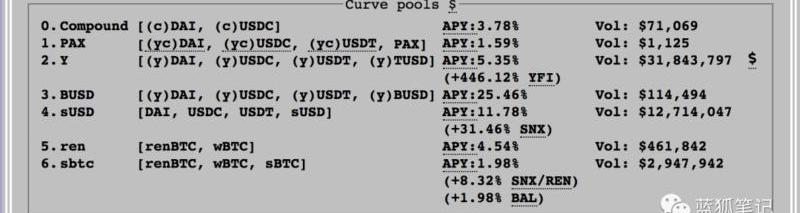

當前的挖礦池主要發生在Curve、Balancer、Compound以及Uniswap上,其中在Curve和Balancer上不僅可以挖出自身的代幣CRV和BAL,還可以挖出其他協議的代幣,如YFI、MTA、SNX等。這些代幣池主要包括:

*Curve上的sBTC池

為sBTC池提供流動性,可以賺取SNX、CRV、BAL和REN,不過當前收益率下降了不少,在藍狐筆記寫稿時,其APY僅有1.98%,SNX/REN收益則為8.23%,BAL收益只有1.98%。

數據:近30天幣本位BTC合約持倉量持續超60萬枚:9月13日消息,據Coinglass數據,全網近約30天幣本位BTC合約持倉量持續超60萬枚。其中Binance合約持倉量持續排名第一,OKX排名第二。[2022/9/13 13:27:01]

*Curve上的sUSD池

為sUSD池提供流動性,可以賺取SNX和CRV,在藍狐筆記寫稿時其APY為11.78%,SNX收益為30.46%;

*Curve上的Y池

為Y池提供流動性,可以賺取YFI和CRV,在藍狐筆記寫稿時其APY為5.35%,不過YFI收益達到446.12%;

5月份OpenSea交易量近26億美元,環比下降25%:6月5日消息,Dune Analytics數據顯示,5 月份OpenSea基于以太坊上的交易量為25.96億美元,較四月份(34.88億美元)下降約25%,月活用戶數為 42.23萬,與1月份月活用戶數(47.52萬)相比下降約11%。[2022/6/5 4:03:19]

除了Curve上的流動性池,Balancer上也有不少流動性池:

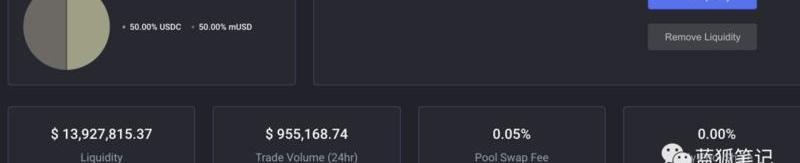

*Balancer上的mUSD-USDC池

為mUSD提供流動性,可以賺取MTA和BAL。

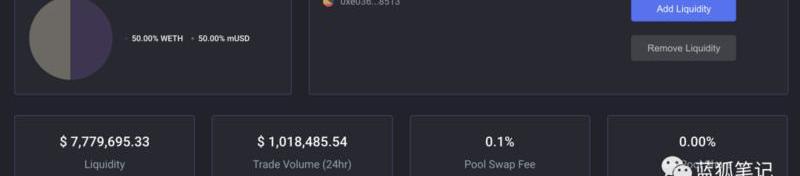

*Balancer上的mUSD-WETH池

為mUSD提供流動性,可以賺取MTA和BAL。

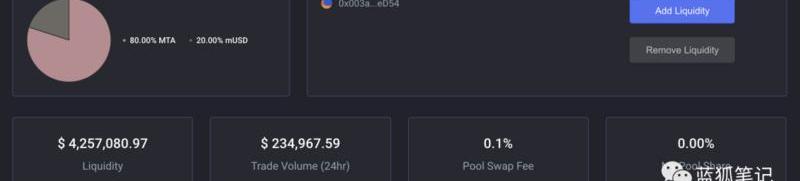

*Balancer上的mUSD-MTA池

為mUSD和MTA提供流動性,可以賺取MTA和BAL。

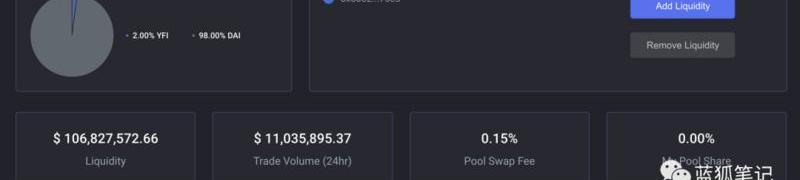

*Balancer上的YFI-DAI池

為YFI提供流動性,可以賺取YFI和BAL。

*Synthetix上的iETH池

通過在Synthetix上質押iETH可以獲得SNX代幣獎勵。

還有更多的流動性挖礦......

不過由于DeFi的可組合性和無須許可性,流動性挖礦也是可組合的,這也導致DeFi的挖礦可以帶來極致的收益,也伴隨極高的風險。

流動性挖礦與DeFi可組合性帶來了極高的收益

由于DeFi協議的可組合性,用戶可以通過不同協議賺取收益。例如用戶可以將穩定幣存入Curve的Y池,可以賺取CRV和YFI的代幣收益和費用;在Curve存入穩定幣后,產生了流動性代幣代表用戶的份額,而流動性份額代幣又可以存入到Balancer的流動性池中,可以賺取BAL代幣收益和費用;然后再將流動性代幣在yearn.finance上質押,可以賺取YFI代幣。

這樣一來,流動性提供者可以同時賺取三種代幣,YFI、CRV、BAL,此外由于是為yPool提供流動性,yearn.finance根據Compound、Aave等借貸協議的最佳收益進行調整,還可以為流動性提供者賺取最大的利息收益。

還有更瘋狂的玩法。有人首先在借貸平臺Compound或Aave用ETH等加密資產借入穩定幣,大概4.6%的利息,然后在DEX上將USDC換成SNX,并在Synthetix平臺上抵押SNX,挖出sUSD,然后將sUSD買入更多的SNX,重新抵押SNX,挖出更多的sUSD。

然后將生成的sUSD在Curve的y池中進行流動性挖礦,將挖礦所得的YFI存入Balancer的YFI-DAI池中,這樣可以賺取SNX、CRV、YFI和BAL。其年化的收益,遠高于當初借貸的利息。

當然,這可能還不是最優策略,因為隨著不同代幣價格的波動和參與份額的變化,其收益也在發生波動。

一切看起來很香,是嗎?不過,同時伴隨的是高風險。

流動性挖礦與DeFi的可組合性也帶來極高的風險

以上的各種操作看上去收益非常高,但是,高收益背后也有高風險。通過DeFi協議的可組合性,確實可以賺取超高的收益,但它可組合的不僅是收益,也是風險。借貸的資產可能會有被清算的風險,此外,在各種智能合約平臺上抵押或提供流動性也存在智能合約風險、無常損失、預言機風險等。因此,為DeFi提供流動性或進行質押,一定要注意風險,將風險控制在可接受的范圍內。黑天鵝不常見,但一旦出現,就是巨大的損失。

據朝日新聞7月14日報道,世界第五大銀行、日本最大的金融公司三菱日聯金融集團計劃在2020年下半年發行自己的數字貨幣MUFGCoin.

1900/1/1 0:00:00數據分析師?|Carol?視覺設計?|?Tina編輯|畢彤彤出品|PANews受“新冠”疫情的持續影響,2020年全球經濟發展不容樂觀.

1900/1/1 0:00:00互聯網發展到現在,經歷了Web1.0和Web2.0兩個階段,Web3.0的概念是以太坊聯合創始人GavinWood在2014年提出來的,它的愿景是打破巨頭公司的壟斷,讓數據的價值回歸個人.

1900/1/1 0:00:00流動性挖礦并不是一個完全創新的概念,而是基于比特幣的挖礦概念而衍生發展的,顧名思義就是除了正常收益之外,用戶向DeFi市場中的借貸雙方提供系統流動性而獲得的獎勵.

1900/1/1 0:00:00根據銀保監會等五部門發布的《關于防范以“虛擬貨幣”“區塊鏈”名義進行非法集資的風險提示》,請大家樹立正確的投資理念,本文內容報道不對任何經營與投資活動推廣進行背書,請投資者提高風險防范意識.

1900/1/1 0:00:00來源:金色財經,作者:TaylorW據Cointelegraph7月21日消息,俄羅斯“關于數字金融資產”的加密法案的最新版本并未將加密貨幣使用定為犯罪.

1900/1/1 0:00:00