BTC/HKD+0.92%

BTC/HKD+0.92% ETH/HKD+0.91%

ETH/HKD+0.91% LTC/HKD+1.14%

LTC/HKD+1.14% ADA/HKD+3.78%

ADA/HKD+3.78% SOL/HKD+1.65%

SOL/HKD+1.65% XRP/HKD+4.98%

XRP/HKD+4.98%?要點總結受新冠肺炎大流行的影響,2020年上半年全球經濟受到了極大沖擊,連環的沖擊疊加也波及了各行各業。即使是在這樣的環境下,去中心化金融作為一個數字資產行業“欣欣向榮”的領域備受關注,持續性的創新和想法仍然不斷為DeFi輸送活力。

正如TokenInsight在年初發布的《2019年度DeFi行業研究報告》中描述的一樣,2019年下半年DeFi行業開始發力。諸如MakerDao,Uniswap以及Compound等明星項目百花齊放。

2020年上半年整個數字資產發生了一次嚴重的“流動性枯竭”事件,市場大跌。當然DeFi在其中也不能獨善其身。我們看到由于市場恐慌導致的拋售引發連環效應,加上其他原因,整個行業發生了一次“系統性”的風險。DeFi作為一個新興領域,在基礎設施不完善的情況下受到影響極大,整體鎖倉價值迅速下跌。

正如我們對數字資產或者DeFi的期待一樣,她能夠讓我們擺脫已有的系統、領域存在的諸多問題,降低成本,給我們提供更安全、高效的服務。身處數字資產行業的人,可能多多少少都甚至“期待”著看到,當這樣系統性的全球經濟危機來臨時,數字資產能夠獨善其身,表現出其獨立行情的一面。

但是我們不得不承認,DeFi行業還處于非常稚嫩的階段,小小的沖擊對她都可能帶來極大的影響。但同時,我們也需要看到這樣一個充滿希望和未來的領域,正在飛快的成長。我們需要建立非常堅實、強大、魯棒的去中心化金融底層設施。因為這很可能是在幫助所有人建立下一代的金融系統,屬于未來。

我們更希望看到上半年的流動性枯竭事件是對DeFi或者數字資產行業的一次壓力測試。好消息是我們看到DeFi通過了這一次壓力測試,并且在之后更加飛速的發展。即使我們需要承認這樣高速的發展很可能存在諸多隱藏的問題。但是隨著全球經濟的不景氣,資本對利率追求的“虹吸效應”很可能會為DeFi行業注入發展所需要的資金、關注、技術與人才。

我們看到未來,我們身處未來。

TokenInsightResearch發布的2020上半年DeFi研究報告計劃共分為三部分:交易-DEX、發行以及資管和其他。本篇為報告的第一部分:交易。

/DeFi概覽/

1.DeFiTotalValueLocked

“2020年上半年DeFi生態中TVL增加10億美元,半年增長147%,且此增長速率有望保持

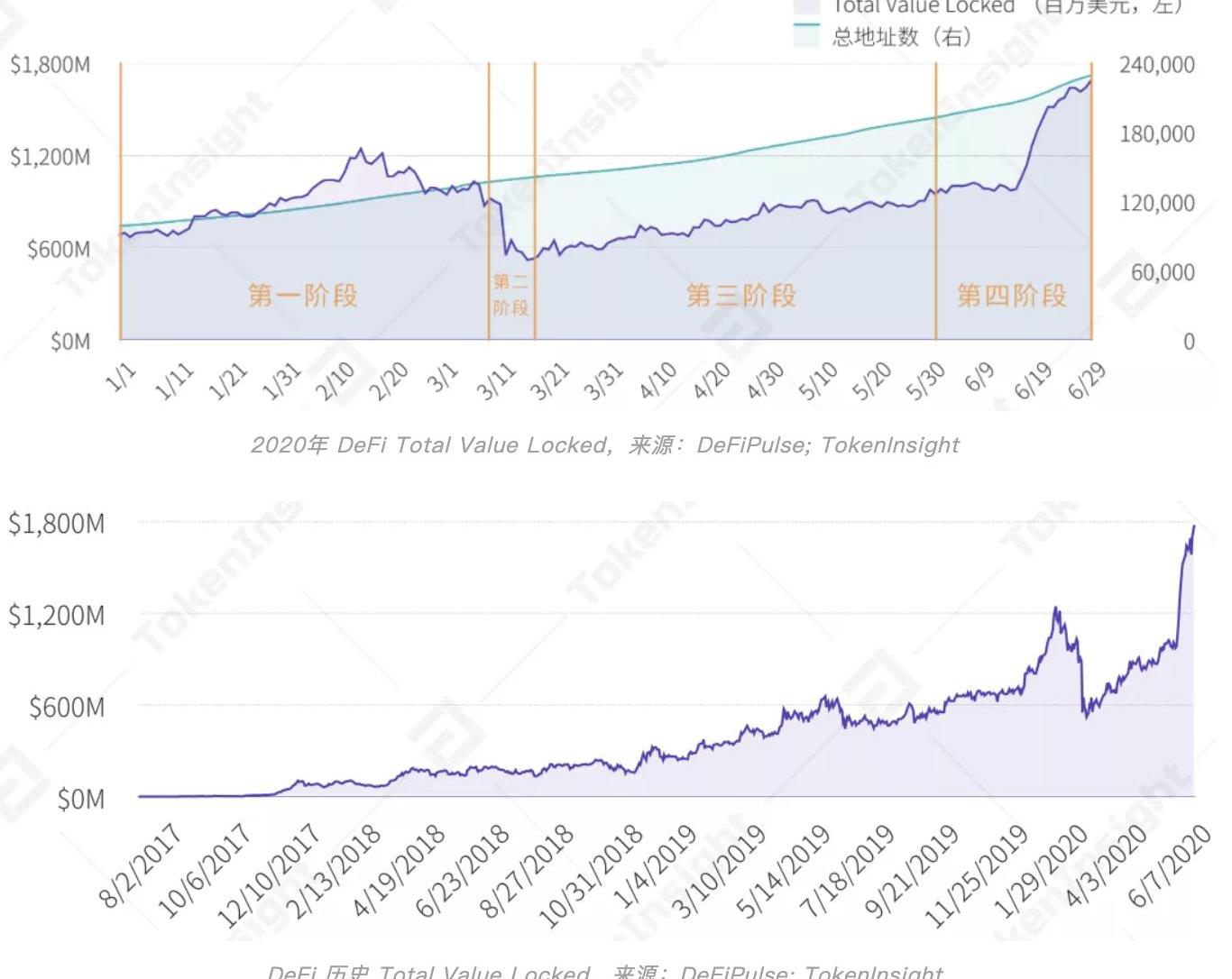

生態鎖定總價值是衡量DeFi生態發展的最重要指標之一。2020年上半年,DeFi中的TVL從6.8億美元增加至16.8億美元,增長了147.7%。

整個上半年,DeFi的TVL經歷了四個階段:

CoinList:2022年增加100萬KYC用戶,交易平臺月交易量達4億美元:12月28日消息,CoinList發布《CoinList 2022年度回顧》稱,2022年在全球范圍內增加100萬名KYC用戶,用戶遍布170多個國家,其中東歐地區增長80%,亞洲增長20%。

旗下現貨交易平臺CoinList Pro的月交易量在2022年達到4億美元,并上線9種新交易資產,包括Agoric(BLD)、Compound(COMP)、Project Galaxy(GAL)、Gods Unchained (GODS)、Stacks(STX)、Threshold(T)、Clover(CLV)。

此外,CoinList質押服務用戶通過利用其代幣為Axelar、Agoric、Casper和Mina等許多項目增強網絡安全性,已獲得近5000萬美元的質押獎勵。

展望2023年,CoinList正在籌備許多令人興奮的事情,包括基于用戶反饋的全新UI、大幅簡化和改進的KYC/KYB流程、對基礎設施的投資、Wallet Link產品的大規模推出、社區銷售活動。[2022/12/28 22:12:03]

1月-2月TVL波動性增長階段。從年初的6.8億美元最高增長至12億美元,之后波動穩定在10億美元左右;

“312市場大跌”階段。由于整個數字資產的大跌的影響,DeFi的TVL從10億美元快速下跌至最低點5.5億美元,彼時市場一片冷清;

312之后至5月底穩固爬升階段。312之后,整個市場慢慢上行,DeFi的TVL也逐漸恢復。用了2個多月的時間,TVL從谷底慢慢恢復到約10億美元;

6月爆發式增長階段。由于部分項目的熱度快速增加,高利率的吸金能力,使得僅6月一個月,TVL便從9.5億美元增加至16.8億美元,增長77.6%。

與TVL類似,DeFi熱度的增加也帶來了活躍地址數量的增長。總地址數量也從年初時的9.9萬增加至23萬。

2.資產表現

2.1交易類

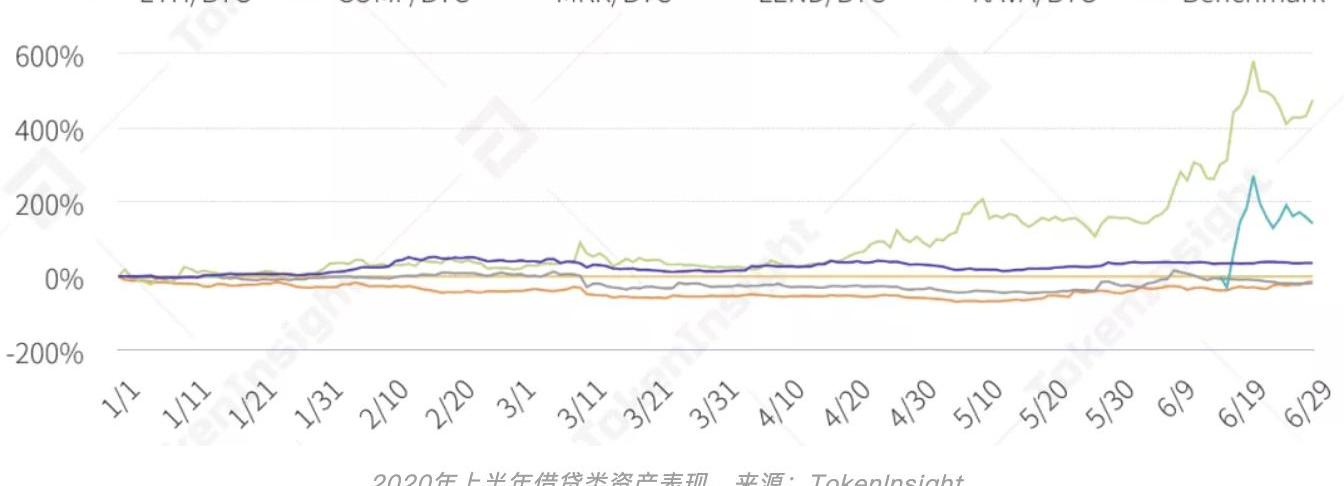

具體資產類別方面,交易類的資產總體表現良好,資產價格平均上漲160%。其中上半年表現最好的為。其他資產總體在上半年絕大部分時候表現一般,只有小部分上揚;直到5月末DeFi熱度開始大增時迅速爆發。

2.2借貸類

Electric Capital報告:2021年有超過3.4萬名新開發者向Web3項目提交代碼,創歷史新高:金色財經報道,風險投資公司Electric Capital近日發布了一份題為“Electric Capital 2021年開發者報告”。報告分析了整個Web3領域近50萬個代碼庫和1.6億次代碼提交的數據,發現2021年有超過3.4萬名新開發者向Web3項目提交代碼,創歷史新高。此外,該報告指出,65%的活躍開發者和45%的全職開發者去年開始在Web3上工作。該文件還發現,目前每月有超過18000名活躍開發者向開源加密貨幣和Web3項目提交代碼,且主要在以太坊網絡上構建。(Cointelegraph )[2022/2/4 9:31:37]

2.3衍生品和預測市場類

借貸類資產方面較為突出的有LEND和Compound。Compound在6月初的熱度在一定程度上引爆了DeFi行業。其TokenCOMP也在Coinbase的支持下極速上漲,價格最高時超過300美元。

而衍生品和預測市場類資產相較于DeFi的其他子類表現則一般。2020年上半年表現最好的資產GNO,價格最高時漲幅超過100%。其他類別表現則更加一般。但由于DeFi整體熱度的提升,所有資產都取得了正收益,特別是絕大部分時間都處于下跌狀態的SNX也在6月末成功“突圍”。

2.4預言機與其他類

預言機與其他類資產同樣延續著其他類資產的優秀表現。上半年大部分時間表現較好的資產是BAND,但在6月下旬有所回落。有趣的是,這個類別中的資產BAND,REN,MLN在6月末共同表現出了“收斂”的特點。綜合上半年,三者的價格收益均達到了260%。

?TokenInsightResearch預計下半年短期內DeFi將繼續保持優秀表現;但其中存在大量泡沫,泡沫破裂很可能在兩個季度左右發生

從6月份開始,DeFi項目火熱程度暴增;但對于DeFi項目方來說,火熱的交易產生的費用歸礦工所得,除了發行原生Token,似乎對于項目方來說并沒有其他的獲益方式。對于DeFi項目的投資人而言,投資多半也是為了更高的收益。短期內高額的利率造就了DeFi項目瘋狂的吸金能力,參與人數與資金的增加勢必會推高項目Token的價格。但是目前這個價格上漲帶來的泡沫并沒有豐富且健康的使用場景消除。

Props 亞太負責人孔維國:數字貨幣的趨勢將是賦能而不是顛覆 2021市場需要好的故事:2021年01月29日晚,由Gate.io主辦的直播專訪節目《酒局幣赴》邀請到Props 亞太負責人孔維國直播分享近期最新發展。直播期間,孔維國與Gate.io合伙人酒兒就2021市場需要新的故事進行探討與交流。孔維國表示,Props是唯一一個面向消費類應用市場領域的RegA+合規項目,在合規性方面,是全球僅有的兩個通過了RegA+豁免項目之一。Props專注一站式區塊鏈技術服務商,將區塊鏈技術及組織方式:如代幣發行,NFT發行,社區治理,Staking等打包成標準且統一的服務,提供給任何想要進入加密市場的Web2.0應用。在即將開啟的2021年,市場的發展方向將更趨向于商業化運營模式,當下最需要關注的是如何通過區塊鏈技術去賦能各種經濟、形式,而不是只談顛覆。2021年市場故事的發展趨勢可著重關注三個角度 :1、監管合規化是一個項目進入數字貨幣市場、進而做大、做好極為重要的一點。2.拓展更廣闊的商務運營、合作關系去講好一個好故事。3.社交型將是一個可發展的廣泛的應用市場。[2021/1/29 14:22:03]

治理是目前選擇最多也是最佳的方向。TokenInsightResearch下半年還將出現更多的DeFi項目,并且發行大量的“治理Token”。缺乏足夠龐大且有價值的治理場景,DeFi很可能重蹈數字資產行業歷史上出現了各種“曇花一現”情況。

泡沫來的也快,去的也快。

/DEX去中心化交易所/

1.DEX行業總覽

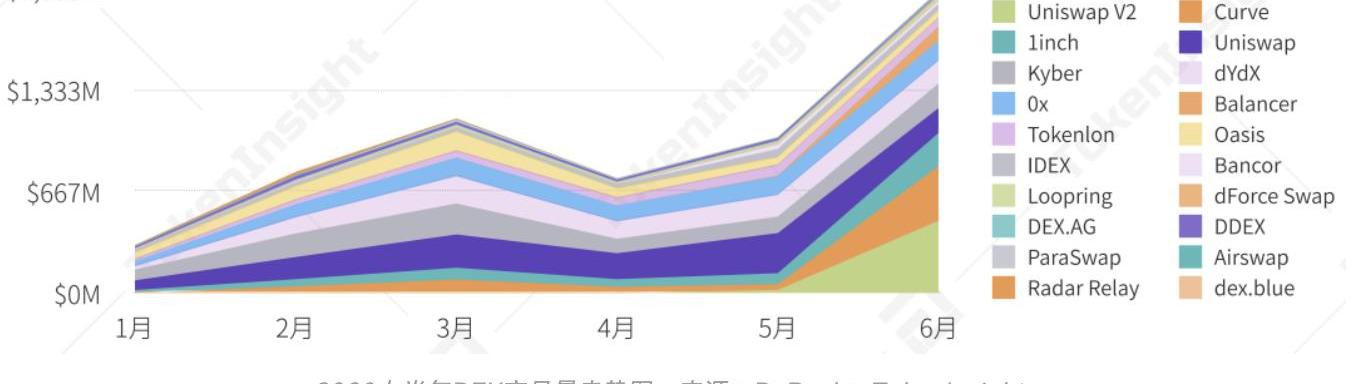

2020年上半年DEX交易量接近60億美元,較去年同期增長456%,較去年全年增長141%

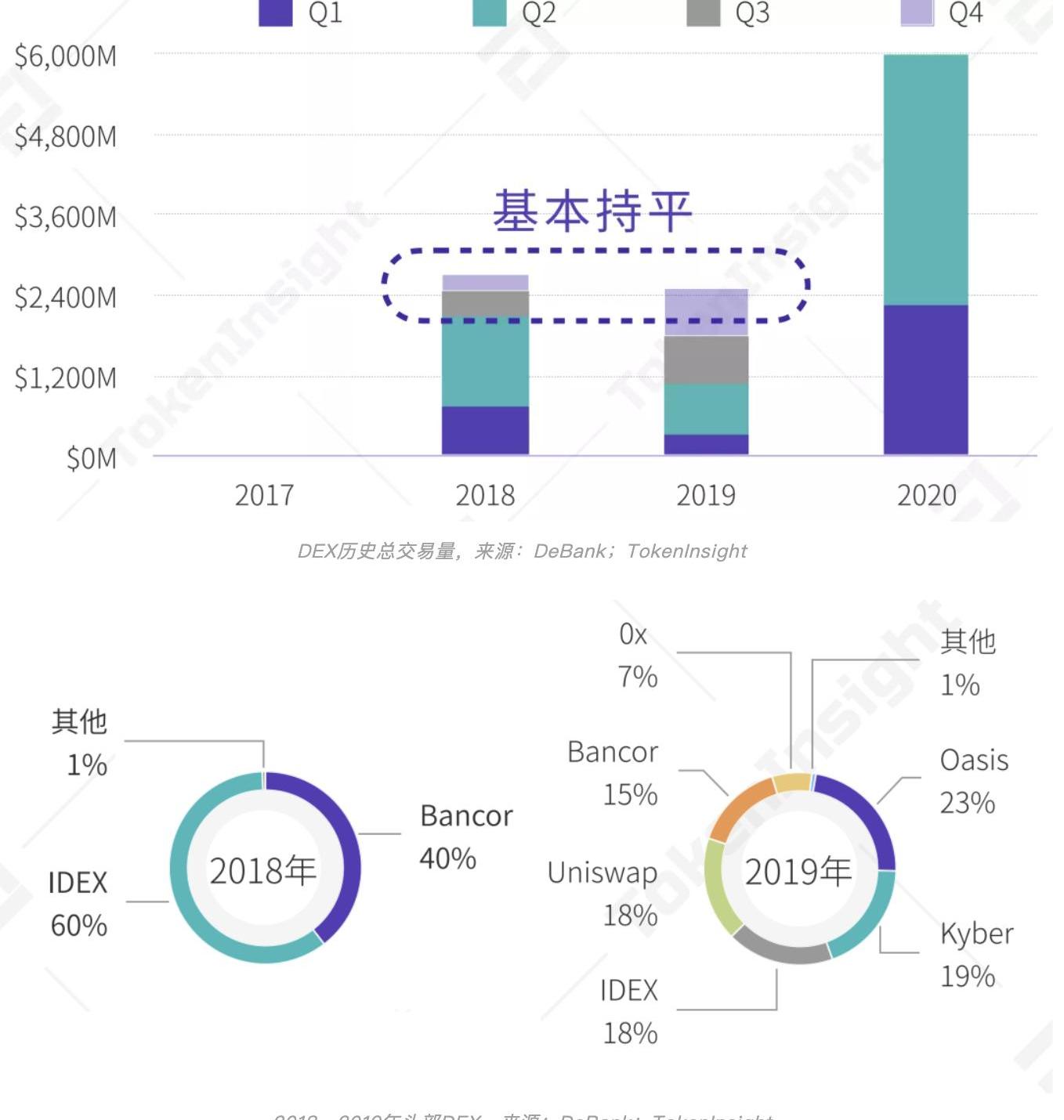

DEX發展三年以來,經歷了四個階段:

2017年DEX開始出現;

2018年DEX市場開始發展;

2019的DEX市場規模沒有多大變化,但市場競爭格局發生較大變化;

2020年是DEX正式爆發的開始,不僅市場規模快速增長,市場競爭格局也愈發激烈。

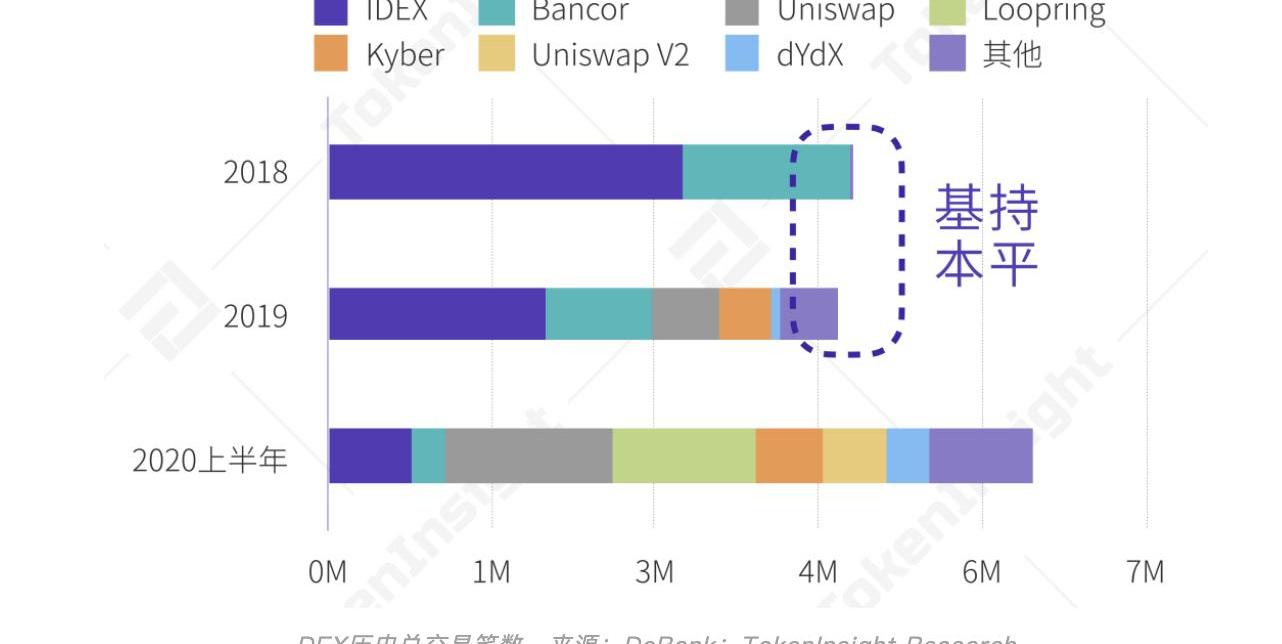

TokenInsightResearch收集并統計了20個平臺數據,數據范圍為2017年11月25日至2020年6月30日。2017年僅有1家去中心化交易所其全年交易量不到5百萬美元;2018年DEX交易量實現爆發式增長,交易量達到了27億美元。2019年DEX交易量略有萎縮,但仍超過25億美元。

2018年全年交易量主要來源于第二季度,占比接近49%。而2019年各季度交易量之間無明顯差異。2020年DEX行業整體步入高速發展階段,其第一季度交易量幾乎追平2019年全年交易量。第二季度總交易量拉升至歷史新高:37億美元。TokenInsightResearch預計下半年DEX將維持該發展趨勢,迅猛發展。

報告:2020年暗網市場上加密貨幣收入已達15億美元:據Chainalysis在12月3日發布的關于暗網市場活動的年度報告,2020年,暗網市場及其上面的加密貨幣轉移量較2019年有所減少,但暗網市場上使用加密貨幣的收入達到了15億美元(未計算2020年12月份數據)。報告并將其主要歸因于新冠疫情。報告稱,這意味著盡管暗網加密交易者今年的購買量減少了,但購買量卻更大。[2020/12/6 14:09:08]

此外2018年主要交易量來自IDEX與Bancor,而2019年交易量則較為平均分布在5家DEX中。2018、2019兩年DEX市場競爭格局尚未確定,行業處在早期階段。

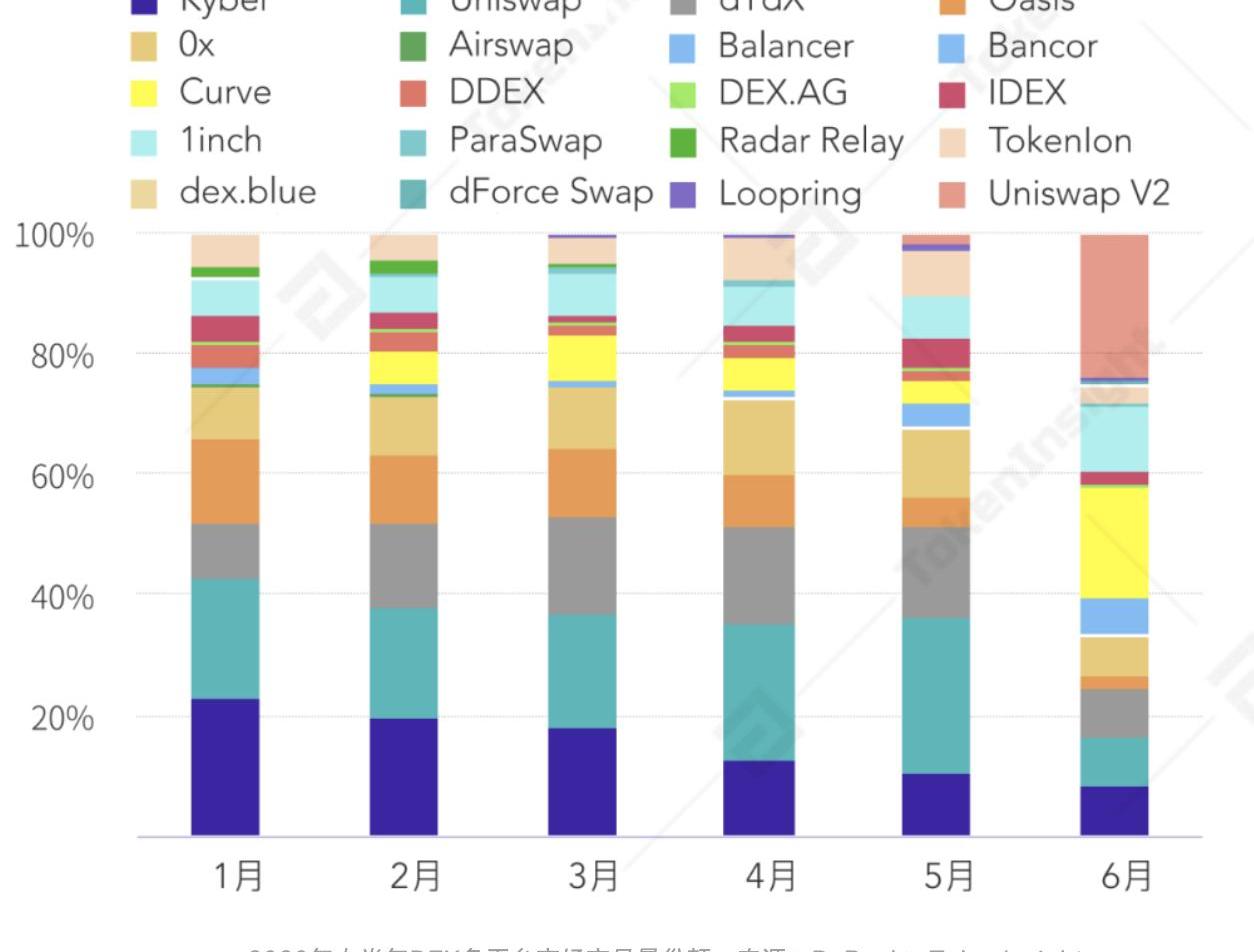

TokenInsight對2020年上半年20個DEX進行市場份額研究,結果如下圖所示。Kyber、dYdX、Oasis與0x出現明顯下降趨勢,其總體份額在前5個月均超過60%,至六月份突然下降至低于40%。此外,盡管Uniswap在6月份市場份額明顯下降至8%,但該月份UniswapV2市場份額最高,綜合判斷在6月份Uniswap項目以32%的市場總份額成為最大贏家。其次為Curve,該項目從五月份的4%升至18%。

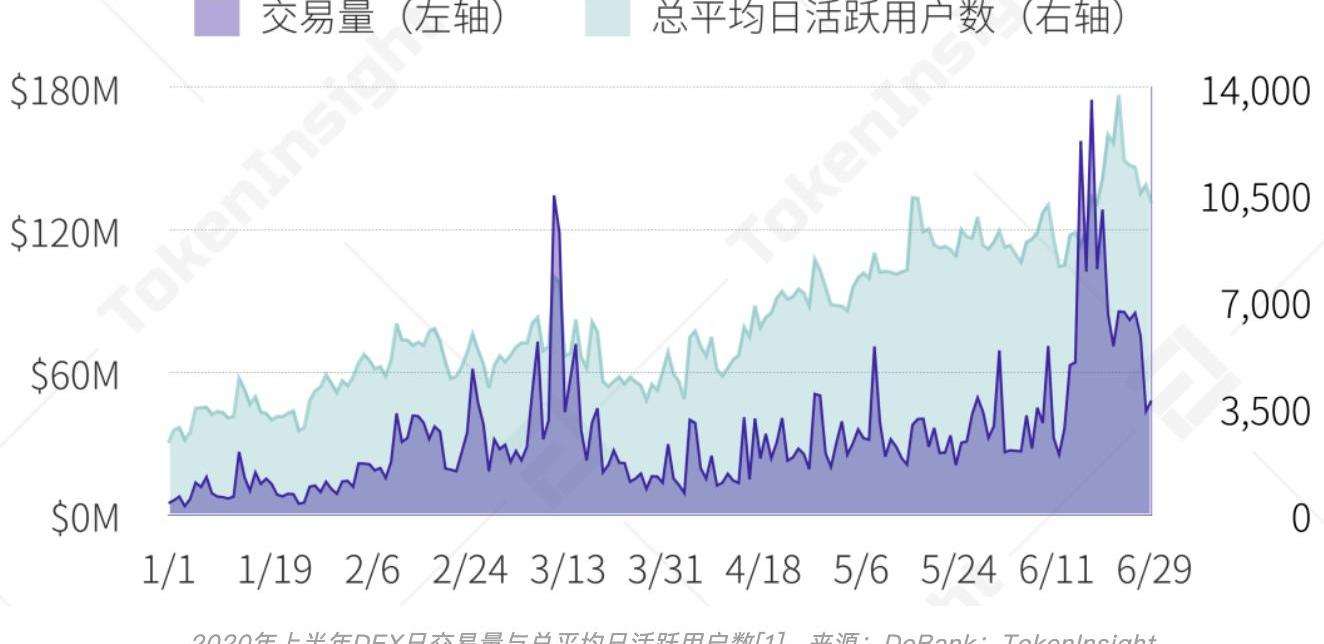

2020年上半年這20家DEX較前年實現總交易量翻倍,達到60億美元,平均每日總交易量超過3000萬美元。上半年每日總交易量與每日總活躍用戶數如下圖所示。2020年上半年DEX總交易量整體呈現兩個尖峰,分別為3月12日前后與6月19日前后。

:總平均日活躍用戶數為每個平臺加總求平均后的日活躍用戶數,可用于表示平均每個平臺的熱度,一定程度上該數值可代表該行業熱度。

此外,下文將出現各個平臺平均日活躍用戶數量,表示某一平臺平均日活躍用戶數量。

3月12日比特幣市場大跌,恐慌情緒蔓延。在當日DeFi鎖倉資產縮水近50%,但整體交易量卻創新高:突破1.2億美元。另一個高峰:6月19日至20日DEX市場交易量在1.2億與1.8億美元范圍內波動,其背后原因為流動性挖礦的火熱。

DEX總平均日活躍用戶數兩處尖峰同樣是日交易量的尖峰。交易量的增加并非是大戶單人交易促成,而主要由于用戶量增加帶來的。

2020減半幣種行情播報:金色財經數據顯示,10個減產幣種今日全部下跌。跌幅前三為:BEAM(0.496美元,-18.05%)、BCH(271.89美元,-15.77%)、BSV(195.98美元,-14.28%)。[2020/3/9]

極端行情吸引的用戶群體用戶粘性不強

極端行情能夠短暫刺激用戶進入DEX市場,但用戶粘性并不強。3、4月份總平均日活躍用戶量在極端行情后回落至2月份水平。5月份后,總平均日活躍用戶量穩定提升,突破1萬大關,即行業熱度上升。

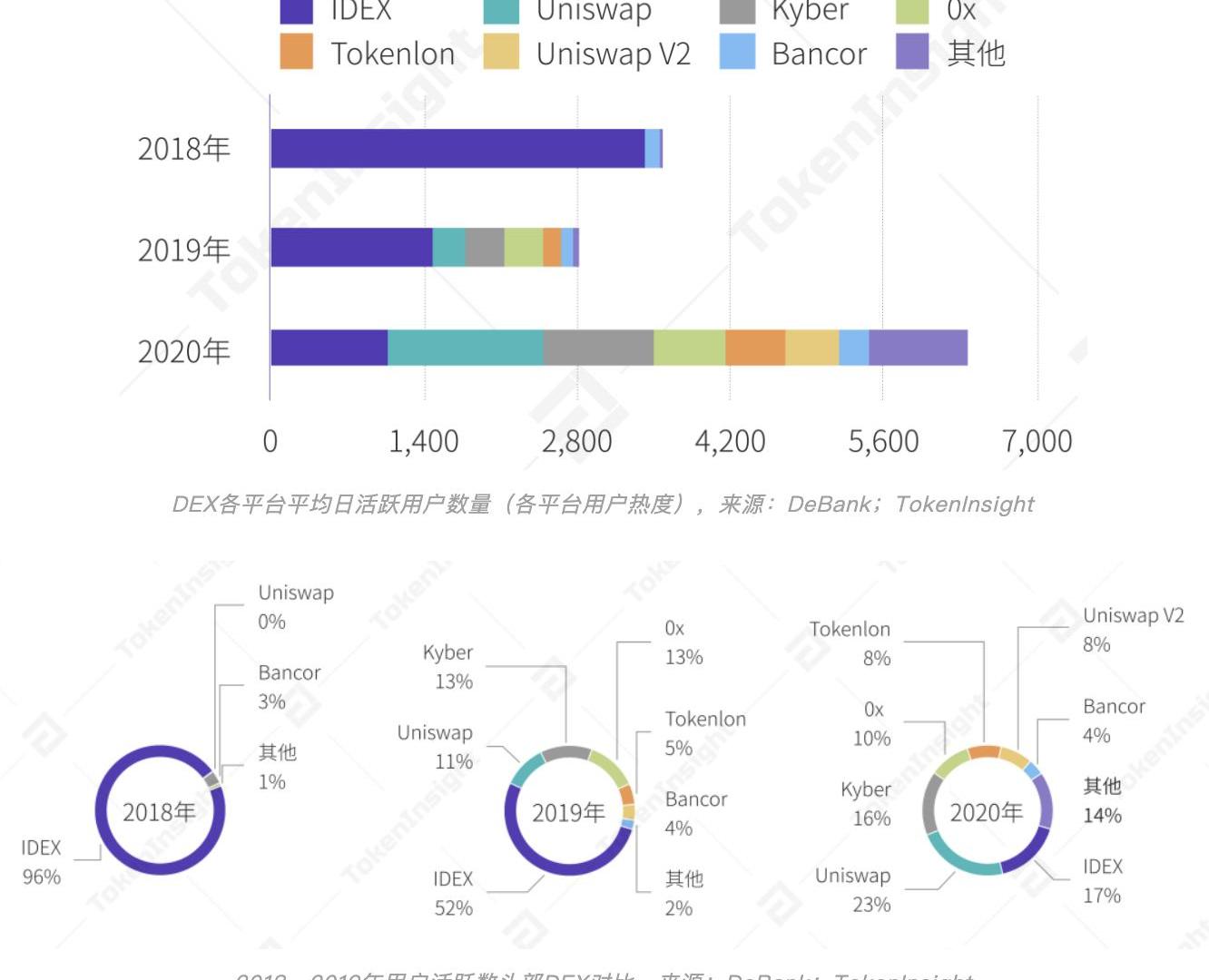

2018年DEX市場單一,IDEX平臺平均日活躍用戶數遠高于其他平臺。2019年各平臺日活躍用戶數量較2018年有所收縮,市場開始出現少量新起DEX;老牌玩家IDEX的日活躍數量下降最明顯,而0x,Kyber與Uniswap在2019年日活躍用戶數盡管較小,但已經開始受到關注。

到了2020年,隨著DeFi概念的爆發,DEX整體交易量與各平臺日活躍用戶數量出現明顯增長。而市場競爭也愈發激烈,IDEX的用戶熱度在2020年再次下降。在2019年嶄露頭角的項目Uniswap與Kyber在2020年用戶熱度趕超老牌項目。

盡管6月19日前后交易總量與總平均日活躍用戶數量達到歷史新高,但是總交易筆數趨勢圖顯示在該段時間其數值增幅并沒有前兩者突出。圖中顯示,3月12日大跌行情下,交易筆數破10萬;而在非極端行情下,平均每日交易筆數在4萬筆左右。

此外與前兩年相比,DEX2020上半年總交易筆數已超過前兩年交易筆數。且在2020年,Uniswap與Loopring的交易筆數為前二,IDEX與Bancor交易筆數急劇減少。

“2019年較2018年市場競爭格局發生改變,2020年市場競爭格局與市場規模較2019年都發生改變

TokenInsightResearch分析了2018至2020這三年的DEX市場情況發現:交易量、交易筆數和各平臺日活躍用戶數量在前兩年幾乎是持平狀態,但市場格局略有差異;而進入2020年,整體市場在三個方面均有爆發的趨勢,在格局上也進行了一次洗牌。

2.項目分析與比較

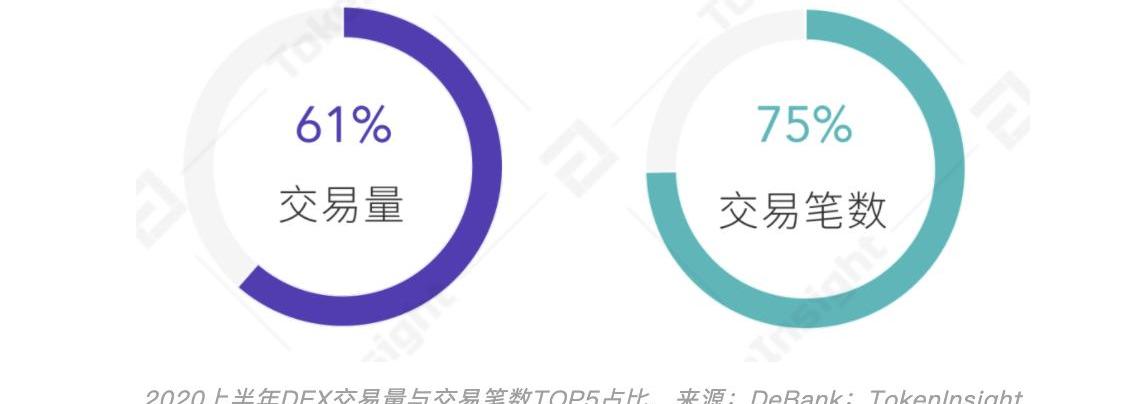

2020上半年DEX行業總交易量與交易筆數數據顯示占比前五的DEX在兩個比較維度中總占比均超過60%。其中Uniswap與Kyber在總交易量與交易筆數前五排名中均占得一席,并且這兩家DEX的總交易量與總交易筆數分別占市場超過30%。

“上半年DEX各平臺發展規模差異較大,Uniswap與Curve發展亮眼

TokenInsightResearch進一步對20家DEX進行分析,結果如下圖所示。Uniswap項目各方面表現良好,坐穩DEX老大位置。Curve于2020年1月份上線,其上半年交易量已擠進前四。此外圖中結果顯示Curve與Loopring分別在交易量與交易筆數上有突出表現;在排序中Curve交易量明顯高于其交易筆數與用戶數,而Loopring則是交易筆數最突出。

Loopring交易所于2020年2月底正式上線,是以太坊上首個基于ZKRollup二層擴容技術的DEX。如上圖所示,在上線次月中其單日交易筆數最高快突破9萬筆,而上半年交易總筆數超過100萬筆。

盡管其交易筆數在上半年達到市場交易總筆數的21%,但其交易量僅占0.71%。TokenInsightResearch認為交易筆數能夠達到這么高主要有賴于ZKRollup擴容方案,Loopring交易所每筆交易所需的Gas費用極低。根據DuneAnalytics數據顯示,其鏈上Gas費用每筆交易花費僅需0.0233美元。

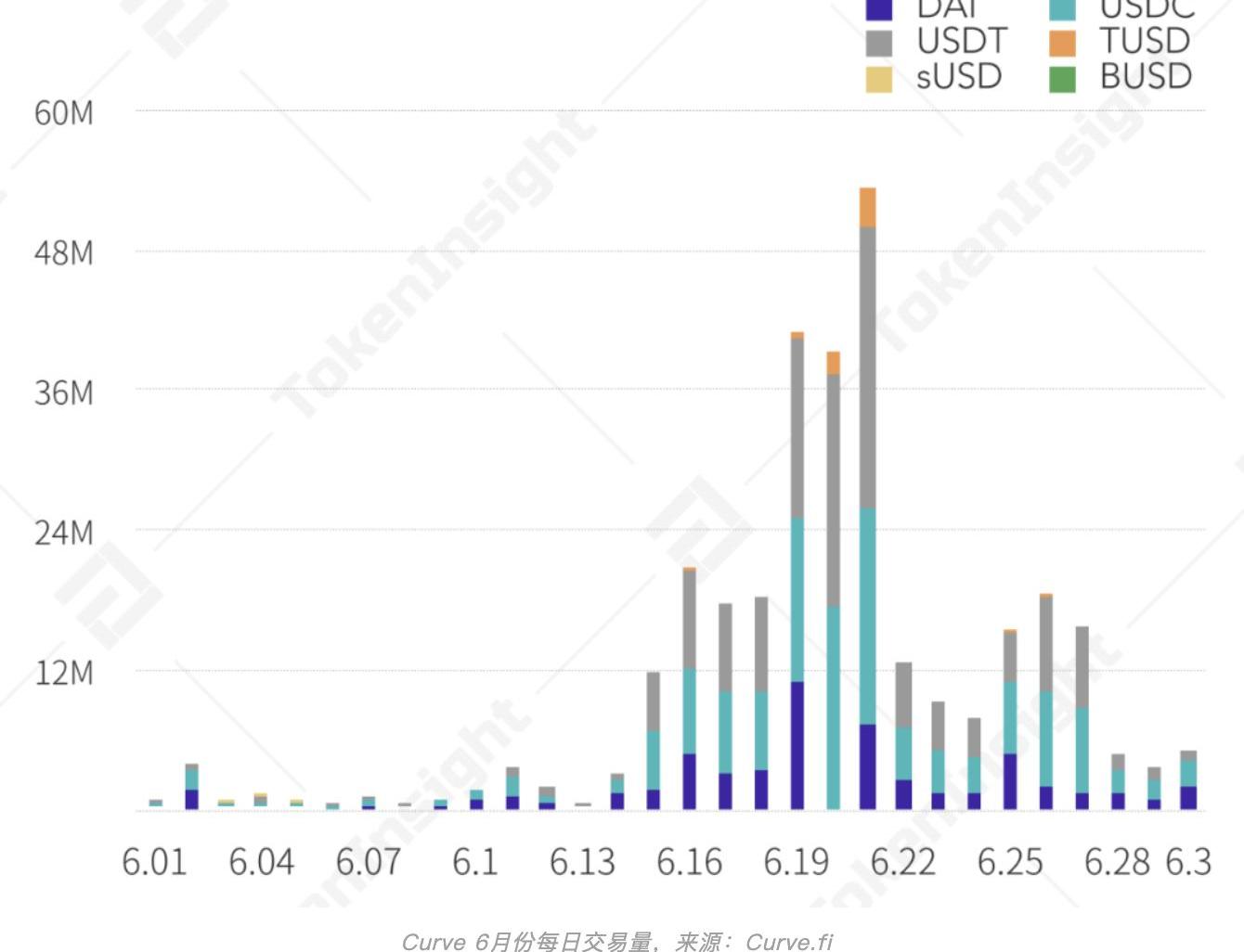

Curve與其他交易所不同,它只解決穩定幣之間的互換。從其交易量走勢圖可看出,今年Curve交易量爆發主要在6月份。TokenInsightResearch認為這與該月YieldFarming的火爆有關。

:但近期Curve已上架renBTC與wBTC等,不止于穩定幣的交易。

“6月份自動化做市商搶奪半壁江山

:AMM為DEX中的一種,無訂單簿,其通過一定算法產生交易價格;任何參與者可成為流動性供應商詳細介紹參見下文。

TokenInsightResearch進一步比較2020上半年各DEX之間每月交易量變化,如下圖顯示。其中Curve與UniswapV2為6月份DEX市場交易量突增至歷史新高的主要推力,Curve與UniswapV2的6月份交易量占該月份總市場交易量42%。

根據DeBank數據顯示,DEX6月份市場總交易量($1.983B)較5月份($1.023B)增長94%。6月份的異常增幅引起TokenInsightResearch的注意,TokenInsightResearch針對6月份市場數據對DEX進行橫向比較。從6月份交易量與其歷史交易量的對比中可看出,表現明顯不同的DEX有Curve、UniswapV2、1inch與Balancer,如下圖所示。

6月份表現突出的幾家DEX中,1inch作為主要為幫助用戶選擇最優路徑的去中心化交易所,6月交易量占其上半年交易量近50%。TokenInsightResearch認為這是由于6月份流動性挖礦的火熱導致市場穩定幣需求較強,考慮到1inch整合了mStable和Curve,用戶可通過1inch尋找最佳穩定幣轉換渠道。

而Curve、UniswapV2與Balancer屬于自動做市商,在6月份表現頗佳,占據了市場交易量的半壁江山。

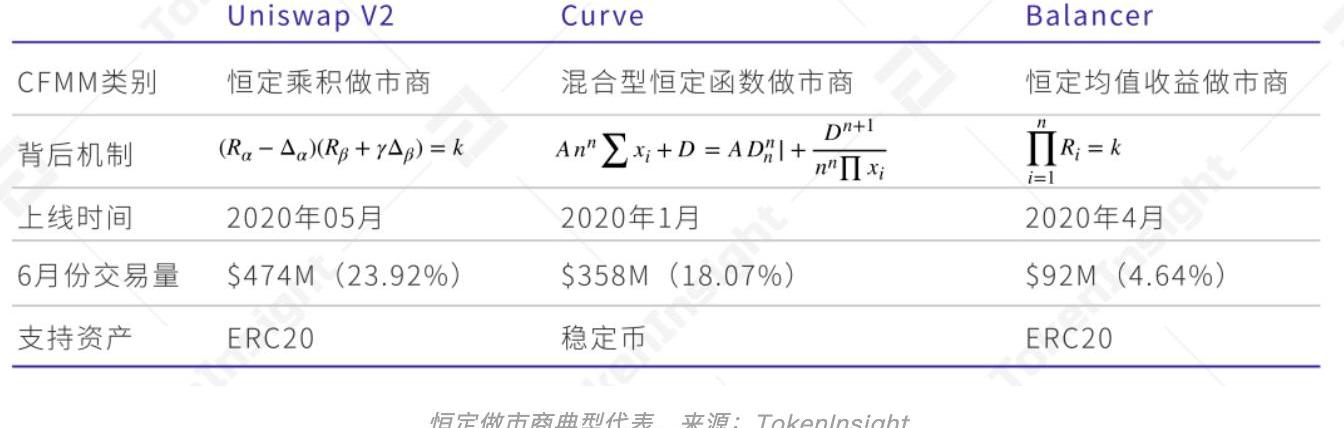

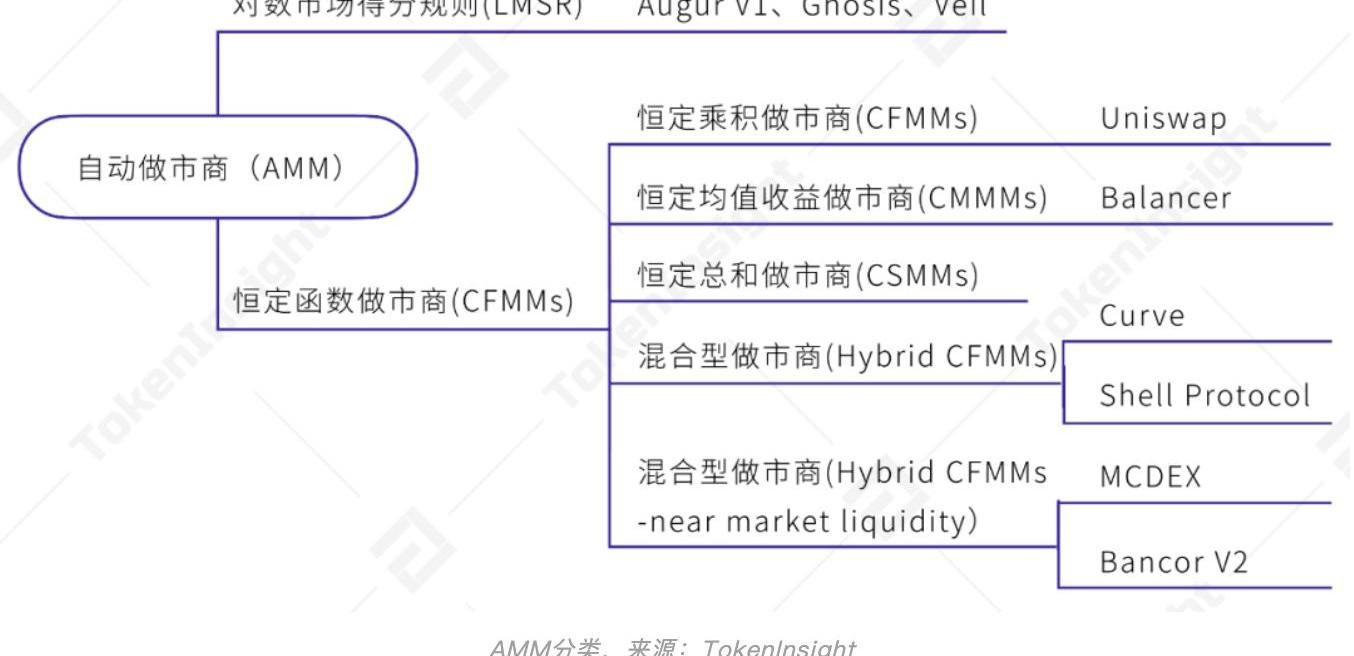

恒定函數做市商從其背后機制可分為四種:恒定乘積做市商、恒定總量做市商、恒定均值收益做市商與混合型恒定函數做市商。Curve、UniswapV2、Balancer作為恒定函數做市商的典型代表,其基本信息如下表所示。

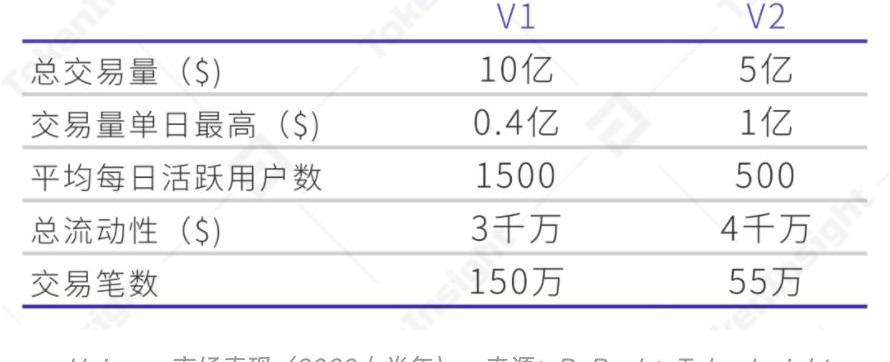

Bancor是第一個AMM,屬于恒定乘積做市商。但在2020上半年整體表現較弱。而同為恒定乘積做市商的Uniswap表現則更加優越,已成為DEX中的領導者。該項目團隊于本年5月份推出的UniswapV2一經推出便博得眼球,在6月份中其交易量為DEX行業第一。兩者2020上半年市場表現對比如左表,V1在上半年整體表現為高開低走,V2在6月份的表現強勁。

UniswapV1與V2兩者最大不同在于,V1的所有流動性池Token均依靠ETH鏈接,不同Token之間兌換都需要事先換成ETH后進行;而V2則升級到可以直接實現不同ERC20Token之間的兌換。但兩者有同樣的局限性,即流動性池中Token之間存在固定比例,50%:50%。

而Bancor團隊也將于近期推出BancorV2,此新協議將引入帶有動態儲備權重的新型流動性池。BancorV2將主要解決無常損失問題、流動性通證敞口問題,流動性池內的Token比例相比UniswapV1和V2更加靈活。

前文已提及專注于穩定幣交易的Curve6月份交易量大幅增加,甚至在6月21日Curve單日總交易量達到近5500萬美元,而同日UniswapV1與V2當日交易量之和僅有2200萬美元。如下圖為Curve各穩定幣每日交易量,圖中顯示穩定幣DAI、USDC與USDT的交易量最高,這三種穩定幣是Curve平臺主要交易對象。

盡管Curve專注于穩定幣互換,但由于UniswapV2亦允許兩個穩定幣交易互換,Curve與UniswapV2之間存在一定競爭關系。Curve由于專注于穩定幣,其滑點相對Uniswap可控制在更低范圍。TokenInsightResearch認為未來Curve將侵蝕更多穩定幣交易市場份額。

Balancer為恒定均值收益做市商的代表,其上半年年交易量為9600萬美元,在行業中規模較小。但上線不到3個月的Balancer在6月份中表現同樣出色,6月28日交易量($32M)較前一天($6M)增幅接近4倍。

據DuneAnalytics數據顯示截至7月4日Balancer共有731個流動池,Balancer的流動性池能夠滿足不同不同用戶的需求。

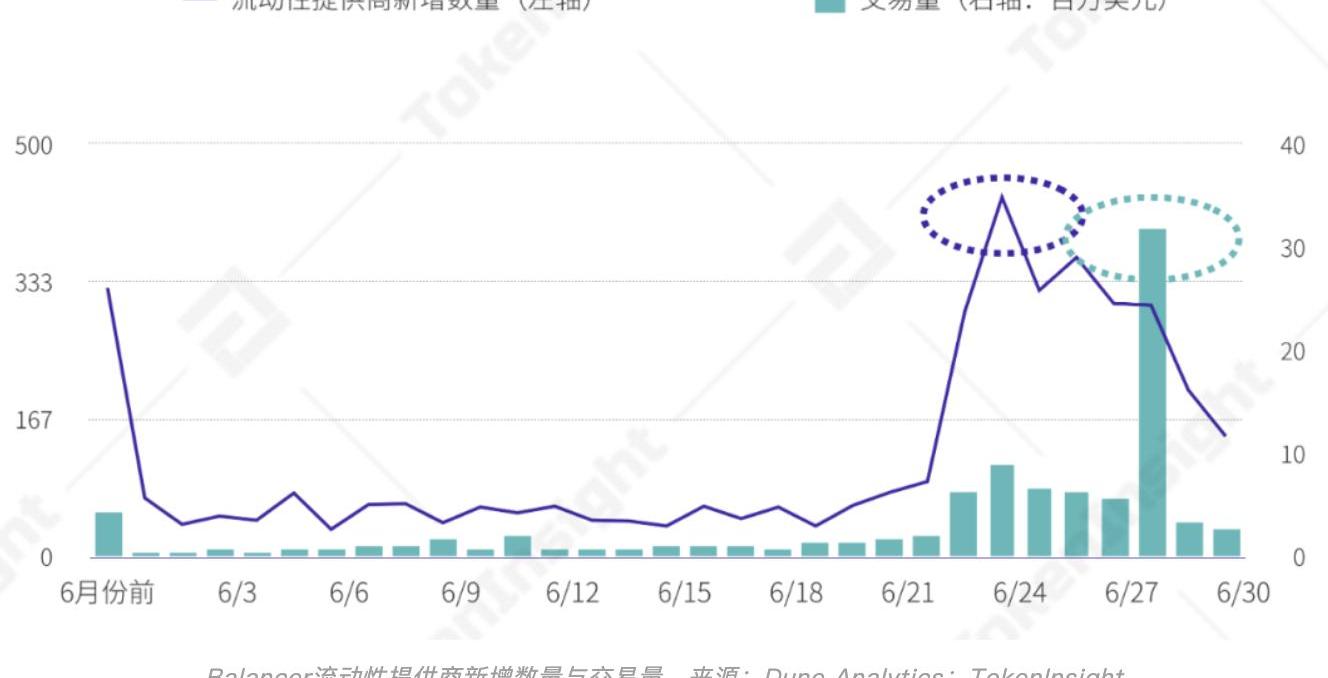

下圖為Balancer上線以來流動性提供商情況圖,在6月23日、24日兩日流動性提供商新增數量出現明顯增加。TokenInsightResearch認為這是由于6月24日Balancer宣布治理通證BAL上線,且在當日發放43.5萬枚BAL給流動性供應商引起。而交易量在6月底出現跳躍式漲幅,則是因為Balancer兩個資產池遭受到閃電貸攻擊,并被抽走50萬美元。

3.小結

DEX在2020年迎來爆發,交易量達到60億美元;競爭格局亦發生明顯改變,不復前兩年的“一超多強”格局。此外在6月份AMM整體占據市場半壁江山,但此份報告并未收錄完整的AMM,TokenInsightResearch認為AMM應包含如下項目。

DEX行業發展首先于2019年經歷格局變動,再于2020年經歷市場容量爆發與格局二次洗牌;至今DEX行業仍處于不成熟狀態,其市場格局分層目前較不明顯。2020年市場交易量增幅明顯來自新起的項目,馬太效應在該行業尚未明確得證。

但未來DEX將在各個方面都有更多、更成熟的突破,如項目數量、項目運行機制、經濟模型以及風控等。

—撰文|?Cobo金庫大掌柜黑客從來只黑有價值的人,如果你覺得自己很安全,那只是你缺乏被黑的價值根據近幾年的用戶調研,掌柜發現有相當一部分用戶,即使你告訴他千萬遍“手機端軟件更便捷,更安全”.

1900/1/1 0:00:00自3月以來,DeFi生態系統不僅恢復了增長,而且活動量也顯著增加,這主要歸功于2020年6月COMP的發行。加上一些引人注目的安全事件,本季度DeFi顯然一直在經歷新技術發展的痛苦.

1900/1/1 0:00:001995年,互聯網方興未艾,但美國麻省理工學院教授尼葛洛龐帝卻在《數字化生存》一書中為未來指明了方向。他認為,數字化時代是繼工業時代和信息時代之后的一個新時代.

1900/1/1 0:00:00在史無前例的經濟刺激措施下,A股和加密貨幣市場在近幾個月都出現了飆升,像上證綜合指數今日已突破了3450點,距離3500點已近在咫尺,而在加密貨幣市場.

1900/1/1 0:00:00現在以太坊2.0的技術討論非常多,但絕大多數文章都沒能把那些基礎概念說明白,把讀者都繞暈了。雖然ETH2.0總體上是非常復雜的,但那些基礎概念,如分片,信標鏈,的設計思想是非常簡潔,不需要我們擁.

1900/1/1 0:00:00本篇文章將剖析eth1.0存在的各項問題,并介紹EthereumFoundation提出的eth1.x升級相關改動能如何改善當前以太坊的困境.

1900/1/1 0:00:00