BTC/HKD+0.6%

BTC/HKD+0.6% ETH/HKD+0.65%

ETH/HKD+0.65% LTC/HKD+1.97%

LTC/HKD+1.97% ADA/HKD+0.66%

ADA/HKD+0.66% SOL/HKD+1.48%

SOL/HKD+1.48% XRP/HKD+0.28%

XRP/HKD+0.28%本文來源:加密谷,作者:MatteoLeibowitz,翻譯:Liam

摘要

基于以太坊的貨幣市場協議Aave,在從之前點對點借貸模式轉型之后,其市場份額依然持續以驚人的速度在增長。

Aave在長尾借貸市場上占據了主導地位,管理的資產特別偏向于中型加密資產。

未來的成功取決于能否能夠抵御高度波動的市場活動和資本雄厚的競爭對手。

Aave于2020年1月7日推出,是一個基于以太坊的貨幣市場協議。與Compound類似,出借人通過將資產存入共享池合約來提供流動性。借款人必須要超額抵押,可以自由地從這些池中提取資產,并且沒有期限限制。支付給貸款人的浮動利率是通過某一時間的利用率計算的,而貸款人能提取多少資產取決于每個池子中剩余未借貸資產的余額。

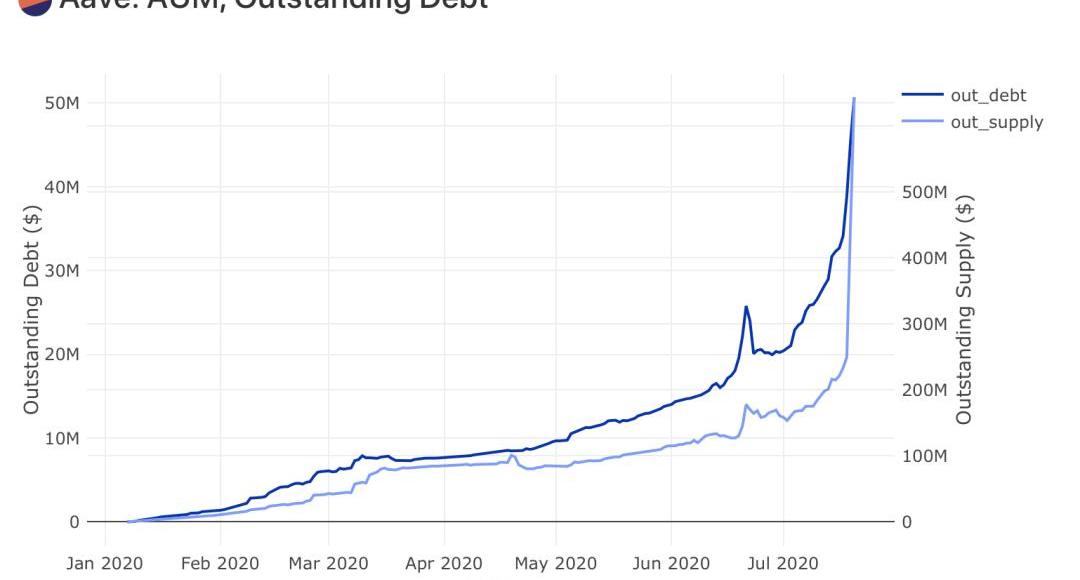

自從中止他們之前的點對點的借貸平臺ETHLend以來,Aave在以一個驚人的速度增長:未償還債務*和資產管理規模分別按月增長了93%和81%。

資料來源:TheBlock,DuneAnalytics

分析師猜測Justin Sun退出DeFi轉投美國政府債券:10月23日消息,據加密貨幣分析師兼經濟學家Alex Krüger在社交媒體上表示,他猜測Justin Sun正在退出DeFi并將資本轉向投資美國政府債券,因為美國政府債券有更高的收益率和更低的風險。

此前有消息稱自5月12日UST和LUNA崩盤后JustinSun已轉移23.6億USDC到Circle套現,Justin Sun隨后澄清稱與USDC Circle往來僅是內部資金整理與調配。另據Market Watch記者Frances Yue分析,最近美國債券收益率已經超過了加密資產潛在收益,例如10年期美國國庫債券收益率現在以每年4%的速度增長,高于當前ETH質押獎勵。[2022/10/23 16:36:18]

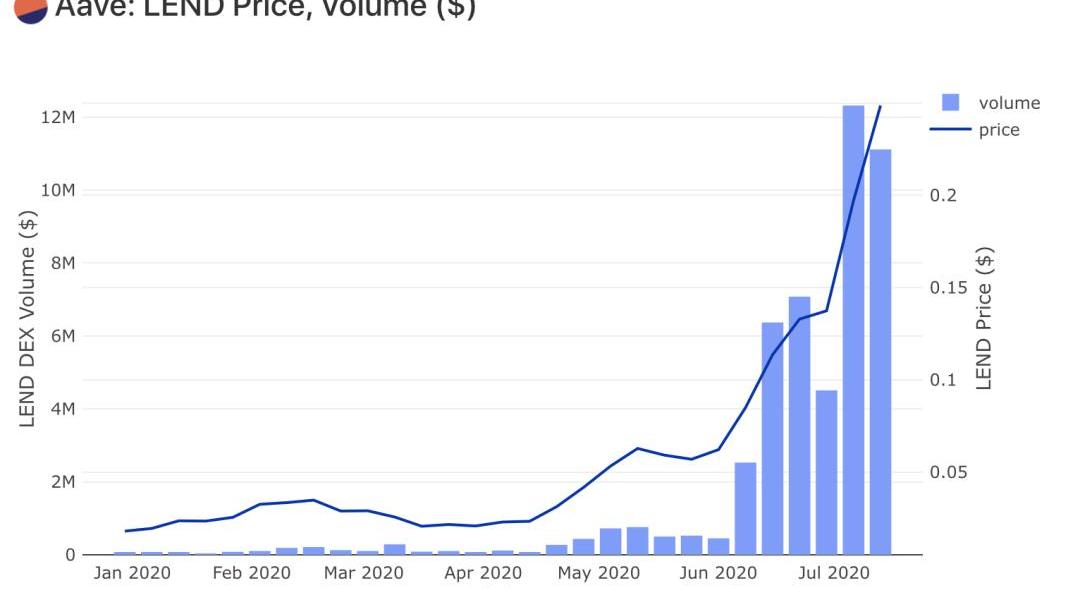

Aave協議活動的增長已經吸引了來自市場的關注:Aave團隊最近宣布了來自FrameworkVentures和ThreeArrowsCapital的戰略投資,從年初至今二級市場的價格也因日益強勁的交易量上漲了1150%以上。

資料來源:TheBlock,DuneAnalytics

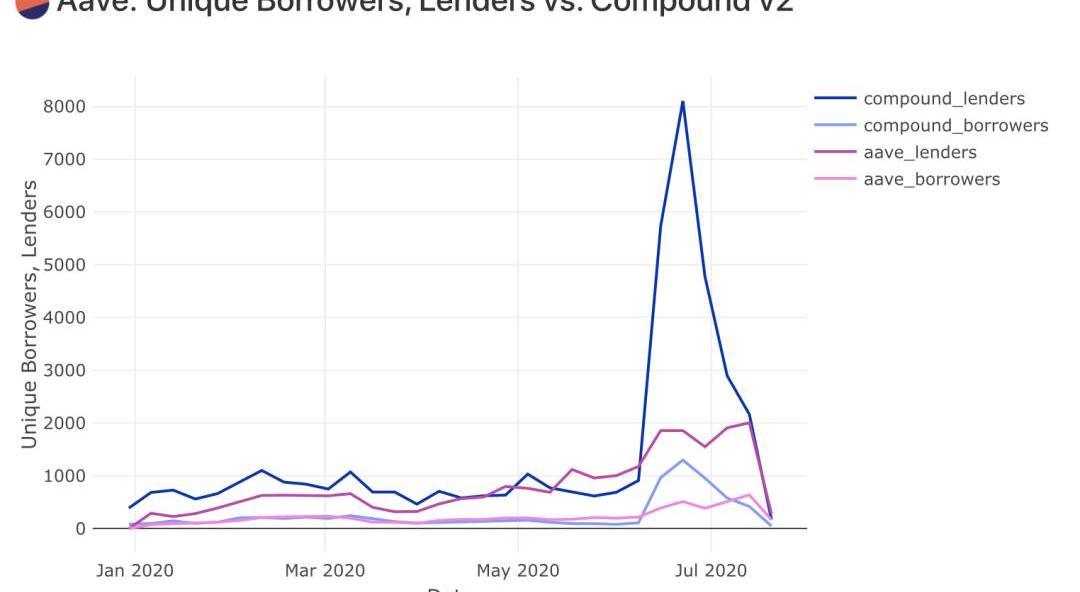

盡管Compound的流動性挖礦計劃取得了成功,但Aave的獨立用戶數量仍在逐周增長:事實上,從7月13日那周開始,Aave的獨立借款人425人的數量已經超過了Compound。

DeFi保險協議InsurAce.io與穩定幣協議QiDao Protocol達成合作:3月20日,據官方消息,DeFi保險協議InsurAce.io宣布與Polygon原生穩定幣協議QiDao Protocol達成合作,重點關注未來項目合作以及保護用戶資產領域。

QiDao Protocol是一種允許用戶持有加密貨幣的協議,同時仍能夠消費其價值。用戶可以以零利率借入穩定幣,而無需出售其加密貨幣持倉。作為一個社區驅動的協議,Qi持有者可對任何變更或提議進行投票。[2022/3/20 14:07:54]

資料來源:TheBlock,DuneAnalytics

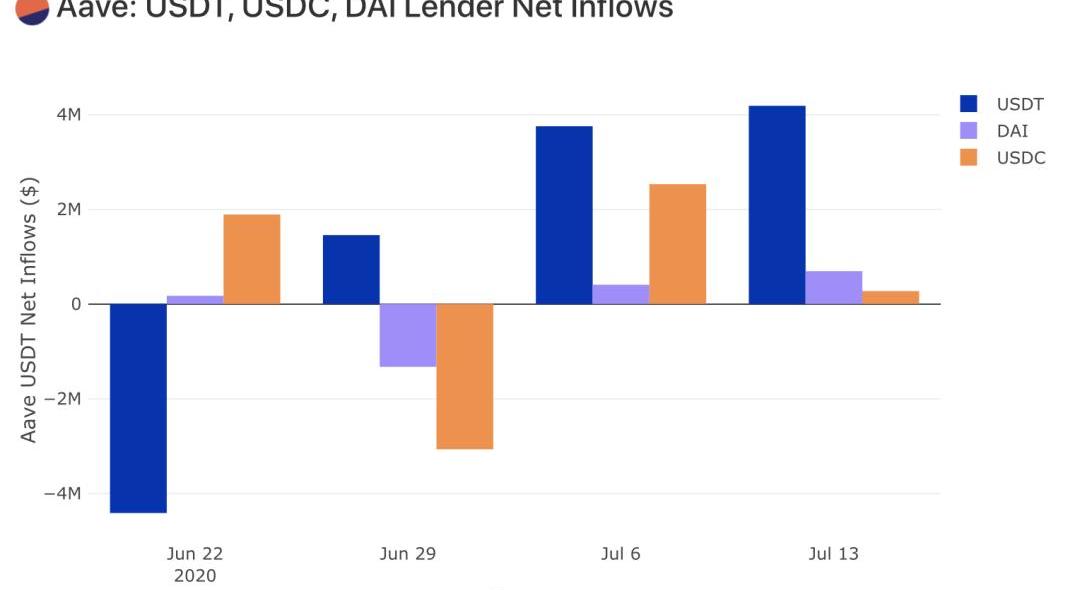

盡管Aave在COMP發行后連續幾周出現穩定幣凈流出的情況,而且此后沒有推出自己流動性挖礦的計劃,但最近幾周的流動性凈流入為正。

資料來源:TheBlock,DuneAnalytics

價值主張

1.長尾資產

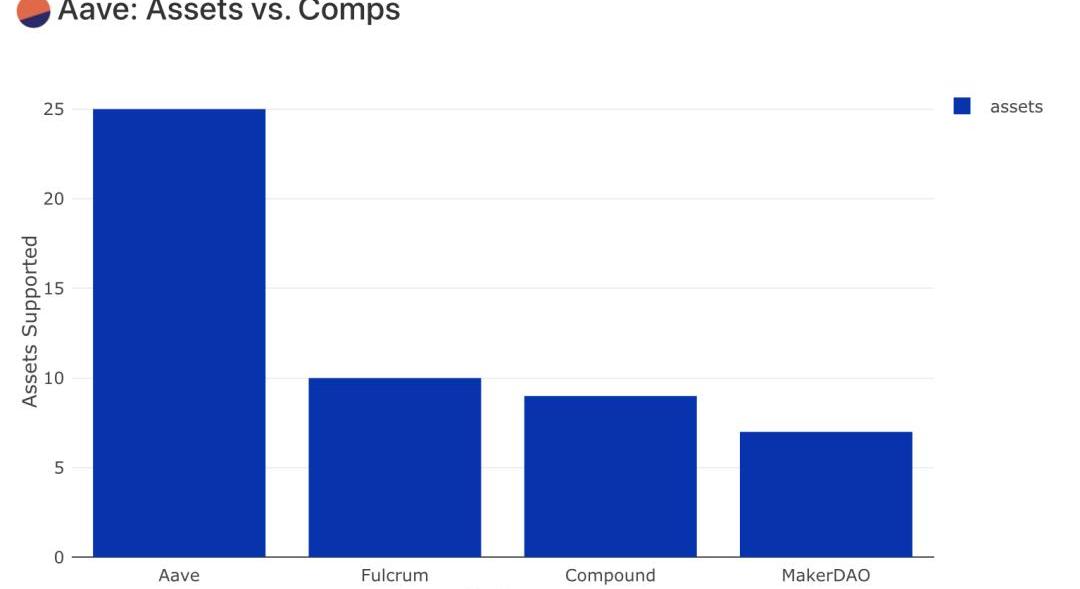

從一開始,Aave就采取了一種積極的市場上市方式:目前,它支持25種資產,而Compound有9種,MakerDAO有6種。該項目利用了人們對長尾加密資產再次燃起的興趣,成為了唯一一個提供那些越來越受歡迎的資產的場所。值得注意的是,Aave也是第一個將USDT上市的DeFi貨幣市場,并將其作為抵押品類型啟用,可以從iEarn、mStable和InstaDapp等第三方聚合器集成中獲益。

DeFi借款總量突破300億美元,創歷史新高:據DeBank數據顯示,DeFi借貸總量已突破300億美元,創歷史新高,本文撰寫時為302.7億美元。目前借款總量排名前三的DeFi協議分別是:1、Compound:借款總量96.5億美元,占比31.89%;2、Venus:借款總量91.4億美元,占比230.21%;3、Maker:借款總量65.2億美元,占比21.56%。

注:去中心化的借貸市場是一個基于智能合約的網絡系統,加密貨幣持有者可以在這里將他們的鏈上資產/通證借給他人來獲得利潤。[2021/9/8 23:08:55]

資料來源:TheBlock,DuneAnalytics

隨著藍籌股市場優勢的消退,財富流向長尾資產,快速上市新資產的能力將仍然是一個競爭的優勢。然而,Aave可能會受到長尾二級市場流動性的限制,因為長尾二級市場的流動性是用來支持抵押品清算的必要條件。

2.創新功能

Aave也一直在快速迭代他們的產品,增加了閃電貸、"固定利率“和把UniswapLP股份作為抵押品。最近,該團隊暗示了一個trust-line系統,可以疊加在Aave協議之上,從而提供一種無抵押貸款的新產品。

DeFi 概念板塊今日平均跌幅為0.38%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為0.38%。47個幣種中14個上漲,33個下跌,其中領漲幣種為:PEARL(+25.38%)、BZRX(+16.09%)、SUSHI(+15.80%)。領跌幣種為:AMPL(-8.29%)、AKRO(-7.69%)、HOT(-7.38%)。[2020/11/15 20:50:52]

資料來源:TheBlock,DuneAnalytics

3.核心社區?

Aave是一個壯大的核心社區的受益者。與區塊鏈領域的許多其他項目一樣,似乎Aave的支持者在將其不斷推向成功,他們也許是被二級市場獲得的巨大上升空間所激勵:因此LINK代幣持有者的狂熱讓人一點也不吃驚。這種源源不斷的信仰引入了具有強烈反饋的動力,并且擴大了團隊的財富,這實際上幫助鋪平了一條未來可持續增長的道路。

未解決的問題

對協議活動進行更細致的觀察,會發現市場的熱情可能已經超越了基本面的價值。

1.流動性的集中

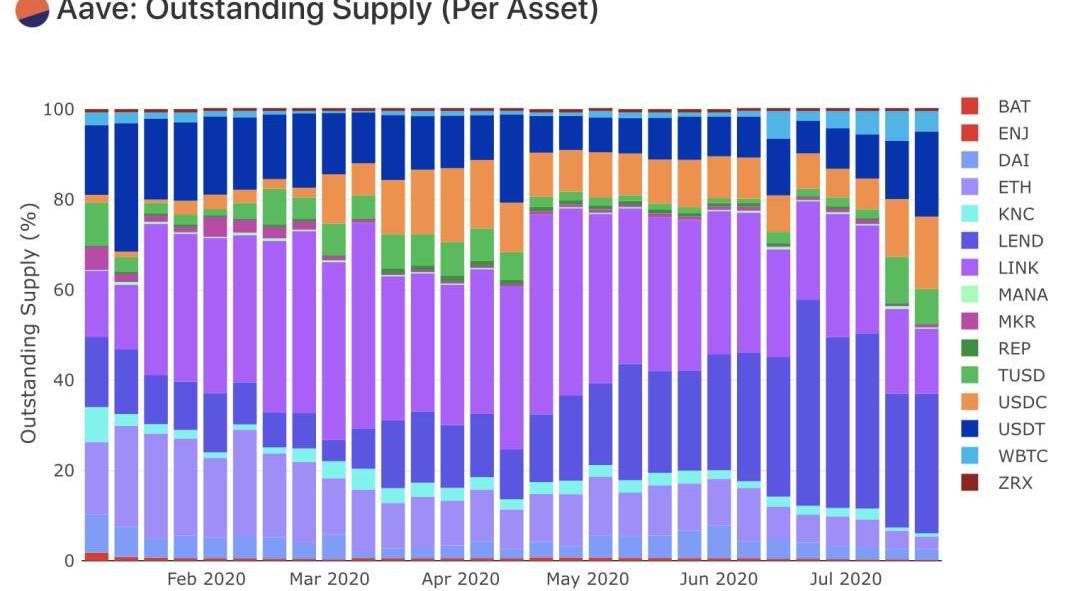

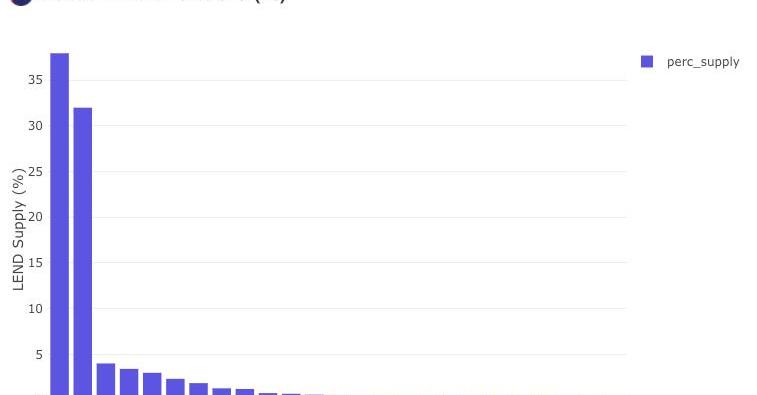

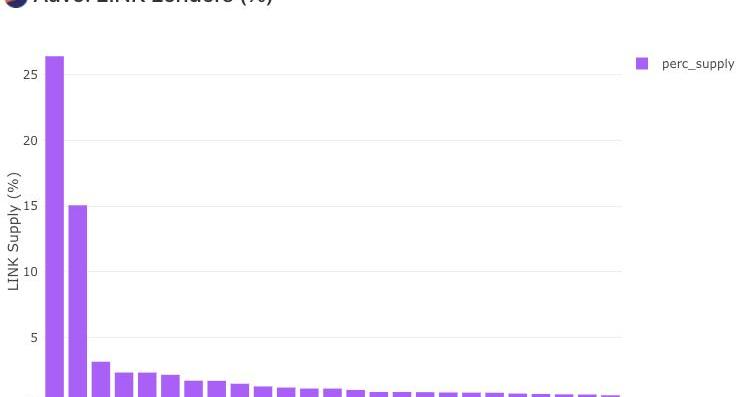

Aave的資產管理規模主要集中在LINK和LEND上,兩者合計占總供應資產的68.88%。目前由于前所未有的牛市情形,這兩種資產最終可能難以證明其估值的合理性。任何實質的市場修正都會對協議流動性產生重大影響。

當前DeFi借貸總量為11.02億美元:金色財經報道,DeBank數據顯示,當前DeFi借貸總量約為11.02億美元。其中,Compound平臺約7.16億美元,占總體份額64.95%,Maker平臺約2.57億美元,占總體份額23.37%,Aave平臺約1.07億美元,占總體份額9.76%。

注:DeFi其實質是基于一套開放的賬戶體系,保證全球任何人都可以無門檻使用的一系列金融服務。這些金融服務主要由一些開源的智能合約來提供,整個服務的代碼和賬目都可以在區塊鏈上進行公開審計。[2020/7/27]

資料來源:TheBlock,DuneAnalytics

此外,我們還看到在LINK和LEND市場中,排名前兩位的流動性提供者在每個池的流動性中都占了過高的比例。

????????

資料來源:TheBlock,DuneAnalytics

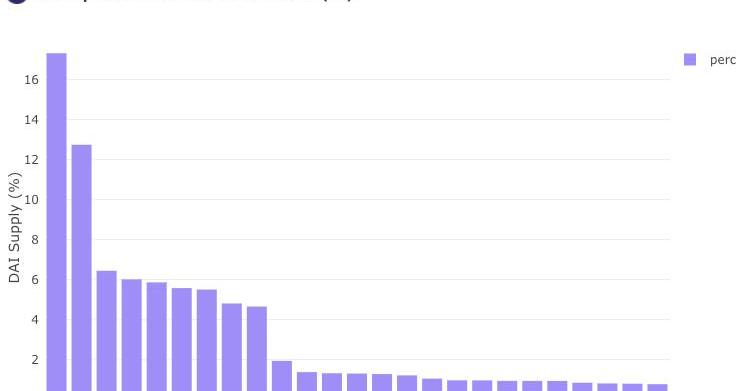

為便于觀察,Aave和Compound的DAI市場的結構都反映了流動性在流動性提供者之間的分布更為均勻。

????????

資料來源:TheBlock,DuneAnalytics

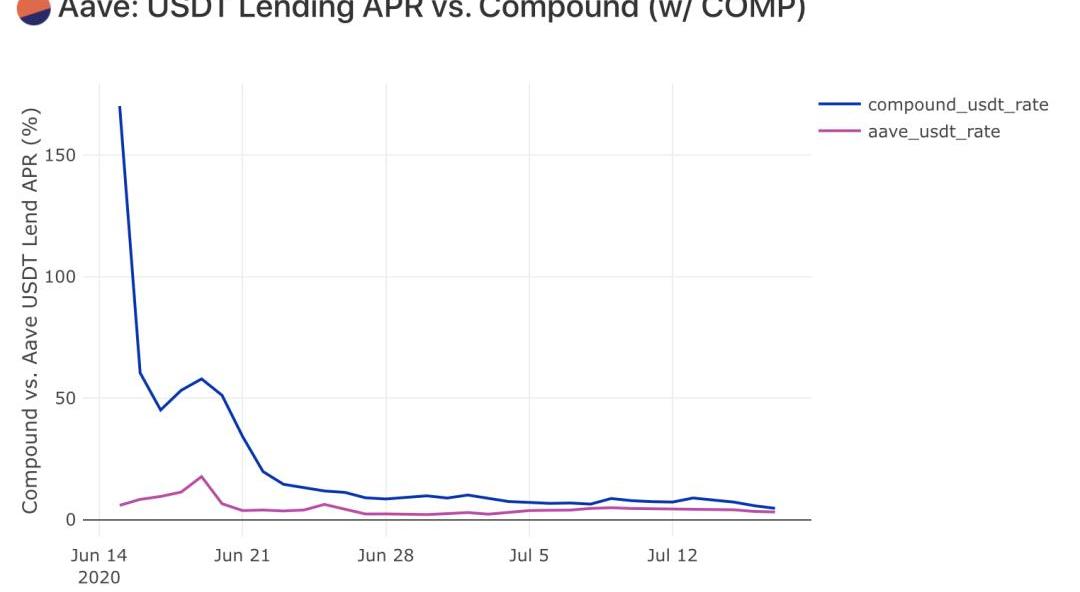

事實上,只有四家流動性提供者占協議AUM(資產管理規模)的45%。流動性的集中使Aave面臨大量突然流出帶來的風險:隨著競爭性貨幣市場不斷上市新的資產,貸款人很可能會青睞收益率最高的資產。舉例來說,Aave的USDT流動性(占AUM的8.58%)之所以持續存在,很可能只是因為Compound決定將其貸款價值比設定為0%。如果我們比較一下兩個協議的利率,我們會發現Compound的貸款年利率為4.66%,超過了Aave的年利率。

資料來源:TheBlock,DuneAnalytics

2.穩定幣至上?

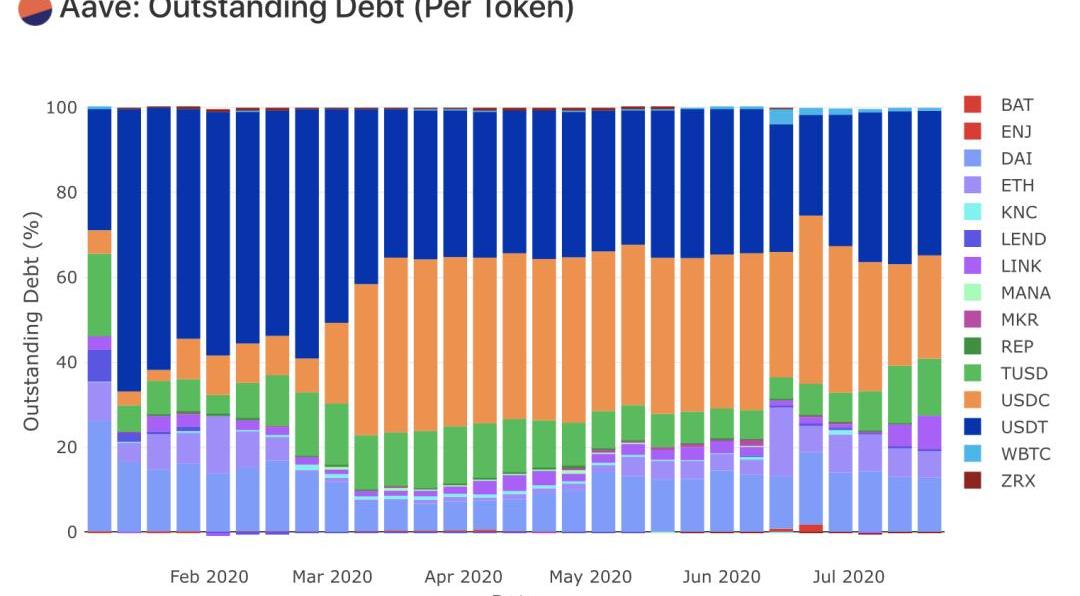

盡管服務于長尾市場,但Aave的未償債務表明,除穩定幣以外的借款需求不大。LINK和LEND總共占未償還債務的7.72%,高于上周的0.49%,這都是由于NexoFinance最近提供了280萬美元的LINK貸款導致的。

資料來源:TheBlock,DuneAnalytics

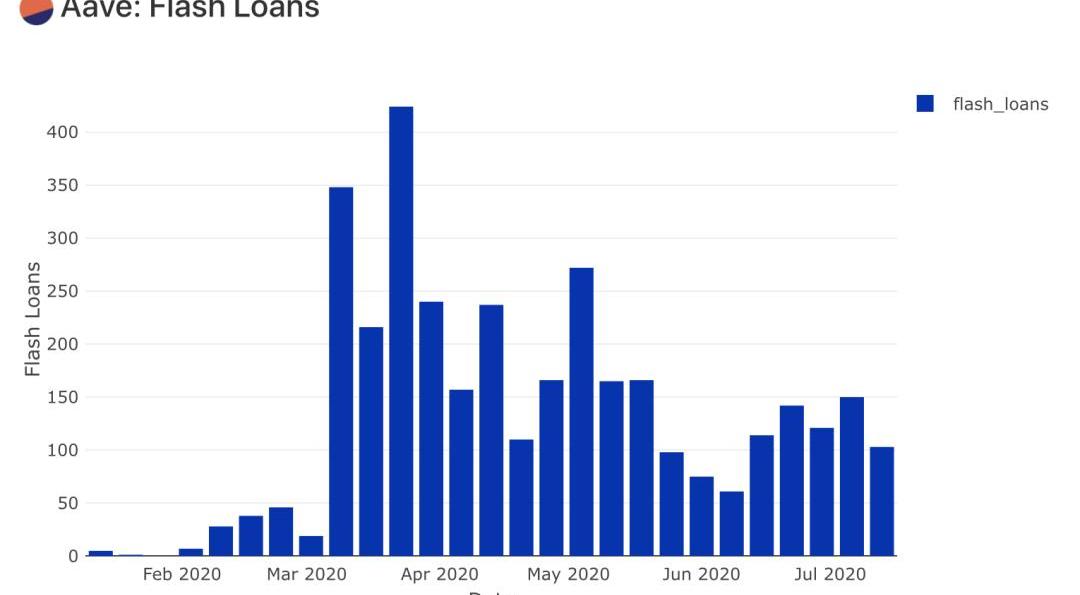

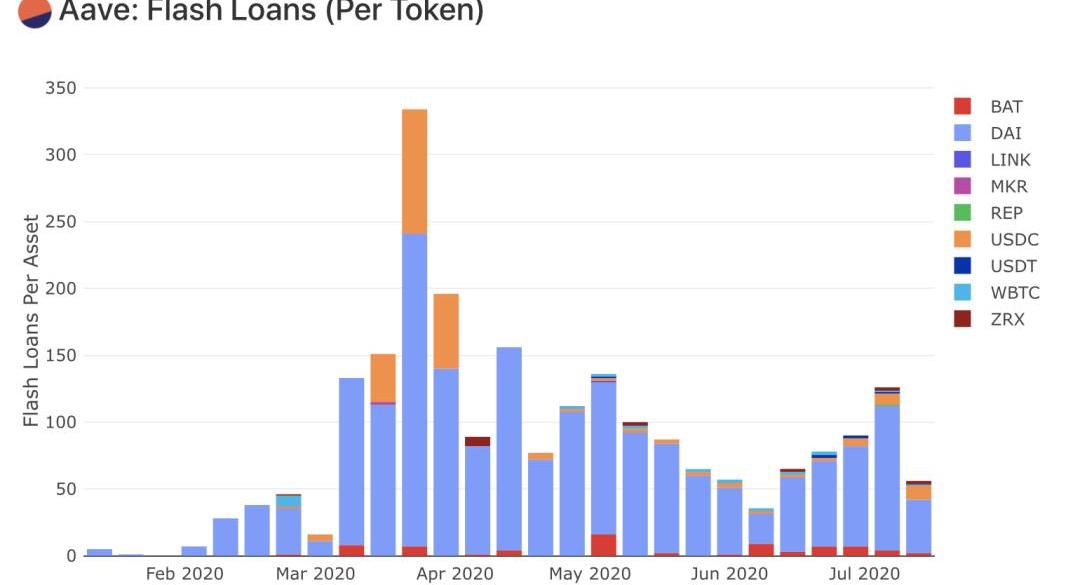

同時,USDC、TUSD、DAI和USDT這些目前都獲得Compound支持的資產,占到了未償還債務的81.65%。這或許是在意料之中的,因為從歷史上看,做多對美元資產的需求是更自然的,而不是去做空有高波動性和流動性相對較差的代幣。Aave每項資產的閃電貸也更偏向于DAI和USDC。

資料來源:TheBlock,DuneAnalytics

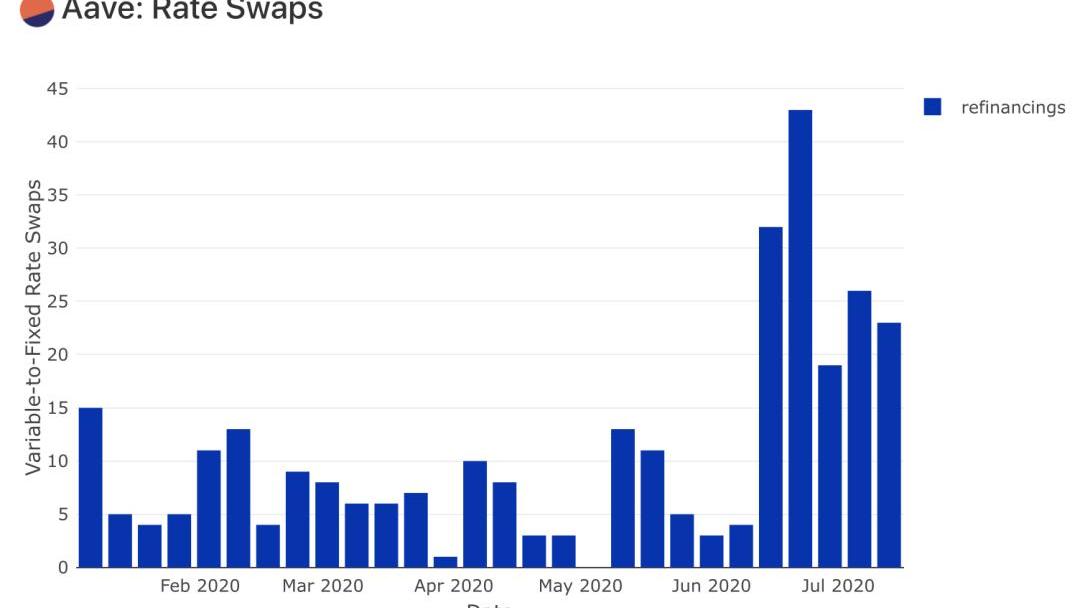

3.有限的功能采用度?

雖然最近幾周有所回升,但大多數Aave用戶仍然選擇浮動利率,而不是"固定利率"功能,該功能在整個貸款周期內提供不同期限的固定利率。雖然"固定利率"相對穩定,但在市場壓力大的時期,其波動性仍然很大,而且比浮動利率更貴。這種缺乏普遍采用的情況表明,市場需要一種傳統的利率互換或類似于零息債券的產品,以提供一種更吸引人的固定利率貸款產品。

資料來源:TheBlock,DuneAnalytics

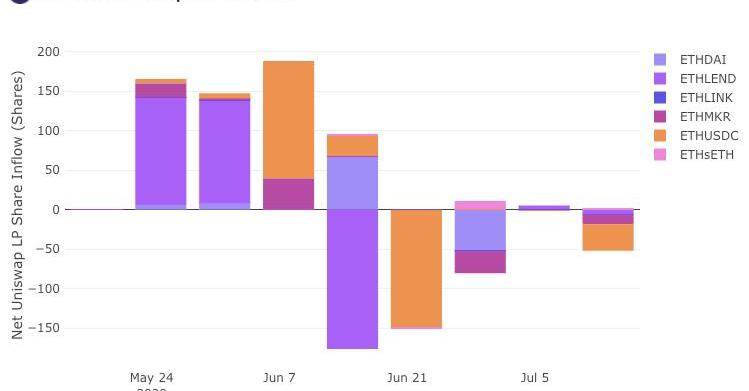

Aave的Uniswap流動性提供者股份支持的市場(Aave’sUniswapLPshare-enabledmarkets)也未能吸引用戶:目前合計的抵押品價值只有30多萬美元,自6月15日以來,該市場連續幾周出現了凈流出。與Uniswapv2(目前在兩個協議之間占有77%的流動性)的整合,可能有助于重新激發人們對Uniswap支持的市場的興趣。

資料來源:TheBlock,DuneAnalytics

之后的路

雖然Aave協議活動可能表明市場有點過度熱情,但它似乎處在一個很好的位置上,可以繼續沿著目前的軌跡發展。隨著LEND以3.75億美元的市值進行交易,Aave團隊可以利用其豐富的儲備加速招聘,發展合作伙伴,也許最重要的是,部署一個對自己有利的流動性挖礦計劃。正如Synthetix在過去18個月里所展示的那樣,快速迭代與來自市場的堅定信念相結合,在某種程度上是一種可持續發展的策略。

盡管如此,Aave的長期成功仍然基于這樣一種理念,即建立在去中心化貨幣市場之上,而不是贏家通吃。目前市場對LEND的定價是COMP價值的71%,但Compound卻有超過33倍的未償債務。在不久的將來,對多樣化資產的支持似乎不太可能繼續作為一個顯著的競爭優勢,因為Compound也能夠通過其靈活的治理流程讓自己上市更多的資產。

*數據未計入SNX、BUSD、REN,這三家公司的AUM約為530萬美元,未償還債務130萬美元。

Tags:AAVEAVETHELOCAave MANACrafty Metaversetogetherbnb喝醉之后能干嘛Shark Lock

自從十多年前創建以來,比特幣就與世界各地的監管者保持著緊張的關系。美國早在2012年就考慮了關閉比特幣的可能性,據報道,就在上個月,美國總統唐納德·特朗普告訴財政部長史蒂夫·姆努欽將重點放在比特.

1900/1/1 0:00:00摘要: 加密貨幣做市商Wintermute在A輪融資中籌集了280萬美元這輪融資由LightspeedVenturePartners領導.

1900/1/1 0:00:00數據分析師?|Carol?視覺設計?|?Tina編輯|畢彤彤出品|PANews“出人意料”可能是2020年的主要特征之一.

1900/1/1 0:00:00預言機概念版塊還能表現一下嗎?一個月來,伴隨著Defi概念的火爆,預言機市場已經出現了1-40倍的漲幅.

1900/1/1 0:00:00轉自:碳鏈價值 作者:碳7、江小漁 「流動性挖礦」引爆了DeFi領域。自6月15日Compound推出流動性挖礦以來,包括Sythetix、Aave、Balancer、Curve、NEST等在內.

1900/1/1 0:00:00近日,高盛發布一篇報告警告稱,美元很可能失去其作為世界儲備貨幣的地位。在美國新一輪刺激計劃之下,外界對美國通脹的擔憂驟然加劇.

1900/1/1 0:00:00