BTC/HKD+1.31%

BTC/HKD+1.31% ETH/HKD+2.85%

ETH/HKD+2.85% LTC/HKD+4.79%

LTC/HKD+4.79% ADA/HKD+4.86%

ADA/HKD+4.86% SOL/HKD+3.73%

SOL/HKD+3.73% XRP/HKD+2.82%

XRP/HKD+2.82%作者:比推特約撰稿人ClaireWu

IDO,是繼ICO和IEO之后又一個風靡幣圈的創新。IDO的意思是InitialDecentralizedFinanceOffering.?DeFi在2020一直是幣圈的風口所在,發展速度可以用一日千里來形容。經過3.12黑天鵝事件的打擊之后,DeFi不但沒有沉淪,反而以更強韌的姿態大幅反彈。在Compound的激勵機制刺激之下,進一步高歌猛進,不斷攻城掠地。

IDOvs.ICO究竟哪個更瘋狂?

DeFi有多瘋狂?

Compound借貸平臺:上線Coinbase交易所之后,其代幣COMP最高升幅為200倍;

Yearn.finance:推出治理代幣YFI之后,總鎖倉量在1日內從不到1000萬美元增長超10倍至1.11億美元;

mStable穩定幣協議:項目競拍之前,投資機構估值1500萬美元,競拍之后,估值最高達3億美元;

AAVE借貸平臺:平臺幣Lend從低點到目前的漲幅已經超過了100倍,還在繼續往上漲;

……平臺幣價格漲上天的DeFi項目還有很多,比如KNC、ZRX、BNT等等。

隨著DeFi的縱深發展,這些數字都只會是冰山一角,因為更多公鏈正在加入DeFi的行列,包括EOS、Tron、比原鏈、波卡等。DeFi群的討論非常熾熱,群友們都在心急如焚地詢問如何登入最新的DeFi項目搶籌,DeFi抵押的總市值在約一個月之內增長了2.5倍,一舉沖破30億美元大關。

證券時報頭版評論:虛擬幣操盤方請君入甕 投資者務必保持清醒:證券時報頭版評論文章稱,對熟悉虛擬幣市場者而言,山寨幣的暴漲和新投資者高漲的情緒向來是值得警惕的變盤信號。虛擬幣市場是監管的真空地帶,尤其是非主流山寨幣的暴漲多數是項目方操縱,目的就是為了吸引投資者買入,繼而收割。為了吸引投資者,操盤方可謂無所不用其極,在較低的收益率不見效的情況下,甚至會拉出高達百倍漲幅請君入甕。投資者務必保持清醒,克制貪欲,切忌跟風,力保從虛擬幣的鏡花水月中全身而退。[2021/5/20 22:23:10]

圖片來源:Debank

此情此景,讓我想起2017年剛進幣圈時的熱鬧景象。

事實上,很多幣圈大咖進入幣圈的時間點都是在比特幣價格曲線以類似75度角沖上云霄的幣圈大牛市,包括幣安的著名大V何一。財富效應確實是能夠吸引圈外人士加入幣圈最有力的武器。而引爆上一個幣圈牛市的,不是比特幣,而是ICO。

不過,愛西歐的故事很曲折,后來就發生了我們熟悉的9.4風暴。中國政府以保護散戶投資者為由,試圖把愛西歐掃出國門,震散了投資者的發財夢……但是,加密貨幣和以往的變革不太一樣,它們能夠無聲無息地瞬間跨越國界,結果是,幣安,火幣,OKex等中心化交易所在真空期借勢冒起,在凄風苦雨中頂風而行,最終乘著加密貨幣的發展大趨勢,成長為龐然大物,可以在幣圈呼風喚雨,賺到盤滿缽滿。而Defi,或者說IDO,會不會引爆這次幣圈大牛市?

證券日報頭版評論:增強資本市場樞紐功能 構建完善現代金融體系:在金融委部署的八個方面工作中,資本市場工作列在第四位,之前分別是建設現代中央銀行制度、構建金融有效支持實體經濟的體制機制、深化銀行體系改革,之后分別是推進金融雙向開放、完善現代金融監管體系、整治各種金融亂象、穩妥防范化解金融風險。可以說,資本市場在金融大系統中處于承上啟下的樞紐位置,其有序發展、功能提升既受其他七個方面的約束和激勵,也為其他七個方面提供反饋、發揮作用。[2020/11/2 11:23:41]

有效的激勵機制和親民的基礎設施引爆DeFi

中本聰創立比特幣是希望把發幣的決定權交由已經設定的程序來掌控,如果世易時移,比特幣一定要作出應變,必須要經過社區同意才能改變,這就是去中心化的意義。但是,眾多去中心化加密貨幣,卻被中心化的系統利用作為生財工具。V神于2016年10月在Reddit發表的文章『Let’srunon-chaindecentralizedexchangesthewaywerunpredictionmarkets』中首次提出了去中心化交易所的概念。他指出,一個理想的DEX,不需要orderbook系統,價格應該完全根據人們在此交易所進行的買賣自動調節。2017年底,HaydenAdams依照V神的這個想法開發了第一個DEX——?Uniswap,它于2018年11月上線以太坊后,交易量一路攀升,獲得了良好口碑。

評論:特朗普鮮明反對比特幣,拜登立場更為緩和:美國兩黨候選人中,川普對數字貨幣持反對態度,他在2019年曾公開表示不是比特幣和其他數字貨幣的粉絲,他認為這些不是錢,價值高度波動且由空氣背書。拜登一直支持技術與金融創新,2016年的競選時曾接受比特幣捐贈,但在今年的推特被黑事件中他表示不持有比特幣。拜登在2011年發表評論說,使用互聯網時,任何國家的公民都不應受到壓制性的全球法規的約束,但是“政府與私人合作”對于確保互聯網的安全和“正常運行”也很重要。似乎拜登對比特幣持支持態度。(cryptoslate)[2020/8/10]

有了去中心化交易所之后,DeFi借貸也應運而生。MakerDao作為DeFi借貸的第一個示范項目,雖然發展的路崎嶇不平,但成績仍然理想。不過,打破DeFi的天花板,引爆IDO的,卻是Compound的“借貸即挖礦”激勵機制。DeFi借貸平臺Compound把一定比例的平臺幣COMP通過智能合約,分發給所有對借貸交易有貢獻的貸款人,借款人,清算人等。當COMP上線Coinbase之后,被爆炒到升幅高達200倍,引來無數擼幣的“羊毛黨”不斷反復借貸,目的是為了賺取更多平臺幣COMP。

基于Compound的激勵機制對項目發展起到的關鍵作用,另一個去中心化交易所Balancer?,在Uniswap的基礎上改良,加入了平臺幣BAL的分紅激勵機制,又稱“流動性挖礦”。BAL平臺幣將根據每個地址所貢獻的流動性占Balancer總流動性的比例進行分配,以激勵社區成員主動貢獻流動性并參與社區治理。DeBank數據顯示,Balancer鎖倉總量從6月17日的2900萬美元發展到7月17日的約1.9億美元,一個月時間內增長近7倍。

證券時報頭版評論:人民幣匯率彈性適度增強利于穩外需:證券時報頭版評論文章表示,近日,離岸人民幣對美元匯率一度跌破7.19關口。人民幣走貶,已經引起了市場各方廣泛關注。市場自發增強匯率的彈性和靈活度,可以增強外貿企業的競爭力,提升國際市場對于中國產品的相對購買力,緩解一部分因為海外疫情引發的外貿低迷,有助于穩住外貿主體。中國的外匯市場、股票市場、貨幣市場和債券市場都可能受到國際資本流動的影響。因此,在人民幣匯率彈性提升的過程中,國內宏觀審慎監管體系也應做到未雨綢繆,為市場提供更多的風險管理工具。[2020/5/29]

圖片來源:realt.co

DeFi市場上還涌現了一些項目對不同DeFi協議進行聚合、鏈接、重組排列,它們就像DeFi樂高,目的是為了獲得最佳的收益。當然,一旦這些樂高被黑客發現漏洞,將有可能出現被攻擊的風險,這一直是DeFi潛藏的最大隱憂。

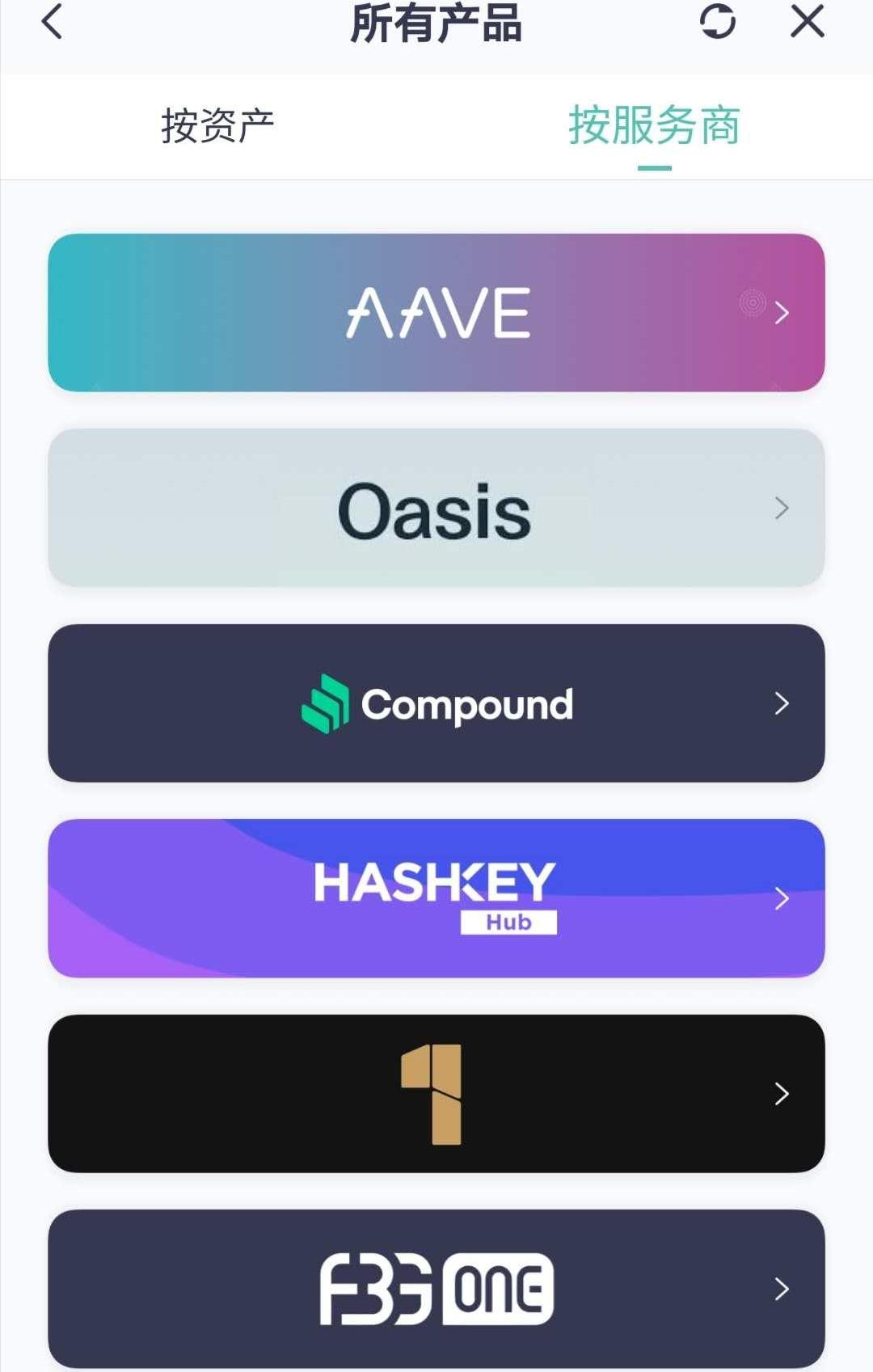

DeFi的熾熱,離不開幣圈里一些基礎設施的親民化發展。比如,市場上出現了類似MYKEY這種使用傳統密碼就能支配賬號的去中心化智能錢包。在私鑰丟失的情況下,可以向預設的可信第三方求助恢復錢包。這樣就大大降低了圈外小白的使用門檻。更重要的是,MYKEY等作為平臺,聚合了很多CeFi和DeFi的最新應用,比如MYKEY部署的KEYID功能,令羊毛黨們不再需要花時間研究不同DeFi平臺的注冊和登入方式,一鍵就可以進入最新的DeFi的應用,零基礎的小白用戶也可以盡情享受DeFi的狂歡派對。在很多交易所還在研究和論證DeFi可行性的時候,象Coinbase、MYKEY、抹茶和虎符交易所這類已經提早布局并深耕DeFi領域的機構,將會在這輪DeFi狂潮中崛起。

動態 | 人民日報評論:防止利用區塊鏈發行虛擬貨幣、炒作空氣幣等行為:人民日報評論員指出,區塊鏈未來已來,但也要保持理性。區塊鏈技術與加密貨幣相伴而生,但區塊鏈技術創新不等于炒作虛擬貨幣,應防止那種利用區塊鏈發行虛擬貨幣、炒作空氣幣等行為。同時還要看到,區塊鏈目前尚處于早期發展階段,在安全、標準、監管等方面都需要進一步發展完善。大方向沒有錯,但是要避免一哄而上、重復建設,能夠在有序競爭中打開區塊鏈的想象空間。中國在區塊鏈領域擁有良好基礎,一些大型互聯網公司早有布局,人才儲備相對充足,應用場景比較豐富,完全有條件在這個新賽道取得領先地位。[2019/10/28]

圖片來源:MYKEY

至此,我們已經可以在DeFi領域看到一條完整的產業鏈,從項目發幣融資→提供交易渠道→抵押借貸,進一步資金融通,為市場提供更大的流動性。

DeFi能否助力區塊鏈項目長遠發展?

對于一個希望在區塊鏈領域有一番作為的項目方,最難的是項目的冷啟動過程。項目的平臺幣,肩負激勵社區成員為項目做出貢獻的重任,是整個項目發展的紐帶。以往有些項目需要象資金盤那樣拉人頭啟動項目,花幾十個比特幣去擁有“非常好”流動性的中心化交易所上幣,一不小心就會引發和交易所的糾紛,投資者的維權,幣價從高處呈自由落體狀是常態。而幣價下跌反過來又會令社區心灰意冷,使項目發展處于停滯狀態,這是很多區塊鏈項目在熊市中經歷的最痛。

以太坊的出現,令ICO募資成為可能。現在,去中心化交易所令項目方可以為其平臺幣自建一個交易對資金池,然后在錢包上就能夠完成兌換。理論上,只要保證資金池體量足夠大,就可以產生無限流動性。很多項目方認為這個自建資金池和算法型流動性機制的設計堪稱奇妙,解決了平臺幣在交易中的流動性及其幣價可能被某些中心化交易所操控的難題。此外,Compound和Balancer的激勵機制,對項目的冷啟動也起到了示范的作用。

之前我們看到MakerDao結合借貸平臺Papechain融資,為音樂人從Spotify預支收入就是為實體賦能非常好的案例。最近,很多有應用價值的平臺幣加入了抵押借貸的行列以促進資金融通。比如Firstpool為幣乎的平臺幣Key提供40%的抵押KEY借USDT計劃,借貸利率僅為5%。將來,相信更多不同類型的借貸活動可以成為區塊鏈項目發展的助推器。

圍繞DeFi的金融炒作可能帶來的負面影響

從另一角度看,無可否認,很多新生事物都必經身處荒野的野蠻生長階段,發展的兩個極端都可能存在,以Uniswap為例,除了可以幫助真正做事的項目方建立可交易的資金池外,也存在很多違背善良初衷的陰暗面。Uniswap也被稱為大賭場,發幣比ICO更瘋狂,代幣6天的升幅達到10萬倍,一小時跑路歸零更刷新了記錄,這些無良項目方和羊毛黨比賽誰跑得更快,因此,投資者需要在風險和回報之間做出衡量。

圖片來源:brave.com

雖然,DeFi泡沫能夠為很多項目引來大量的流量,成功冷啟動,但這些羊毛黨能否轉化為長期用戶,很多人對此表示懷疑,V神是其中一個。在7月初接受《比推》專訪時,他認為高收益的流動性挖礦模式不可持續。為挖礦而挖礦,反復質押行為是為了獲得更多有價值的平臺幣,令平臺幣的需求激增,從而帶動其價格上升。當另一個平臺的平臺幣有增值空間時,交易量有可能因羊毛黨流失而一蹶不振。

幣價的大幅飆漲,還會引來空頭的肆意沽空。最近Chainlink就被某機構出報告唱空,借此沽空近期升幅驚人的Link,賺取可觀的收益。在傳統金融市場,存在很多被機構首先唱空然后沽空,導致實體業務的“大廈”隨之傾塌的例子。因此,發展更多線上和線下的應用場景是區塊鏈項目的當務之急,項目方要把用戶的注意力引導到項目業務發展上,以此作為幣價的支撐,形成價值之錨,產生良性循環,而非專注于平臺幣的非理性炒作。

區塊鏈帶給我們最大的貢獻是使用代碼來取代現實世界中人為管治所提供的“信任”,提高效率,減少人為的作惡成本。比特幣是去中心化金融的始祖,經過10年的發展,比特幣在世界上已經得到越來越多國家和民眾的信任,很多世界級知名的金融機構,比如摩根大通,Fidelity,渣打集團等,正在或將會向加密領域提供不同的服務。DeFi和10年前的比特幣,3年前的以太坊ICO一樣,思路一脈相承,將會以代碼技術共同構建起去中心化加密領域的金融生態。成本高昂的中心化處理程序將會被取代,沒有意識到這個浪潮所帶來的變革并參與其中的機構將會慢慢被邊緣化,只有那些與時并進的機構才能繼續在去中心化大潮中暢泳。

本文是區塊鏈媒體《比推》原創作品,轉載需經授權,違者必究。

Tags:EFIDEFDEFI區塊鏈World of DefishDeflect ProtocolDeFi Omega區塊鏈工程專業學什么課程的

8月5日,有媒體報道稱,數位國有大行人士表示:四大行正在深圳等地大規模測試數字錢包應用,為數字貨幣正式落地進行測試準備。消息一出,引發大量熱議。數字貨幣,似乎正迅速被推上日程.

1900/1/1 0:00:00本文來源:區塊律動BlockBeats,作者:0x29感謝二級市場交易員CFJ對本文的貢獻。《濤動周期論》中有一個觀點,讓人印象深刻,書中說,「2020年是商品大周期,改變投資者命運的機會.

1900/1/1 0:00:00比特幣最近的走勢非常乏味,在9200-9600美元橫盤近兩個月,波瀾不驚,被業內戲稱“比特幣再這么紋絲不動,就快變成穩定幣了”.

1900/1/1 0:00:00作者:JemmaXu,DanPrud’homme原文:LSEBusinessReview,原題《中國CBDC的領先地位對企業而言意味著什么?》翻譯:清華大學金融科技研究院區塊鏈研究中心Covid.

1900/1/1 0:00:00加密貨幣服務公司BitcoinSuisse在由私人銀行Vontobel的前投資主管領導的A輪融資中籌集了4,800萬美元.

1900/1/1 0:00:00原文標題:《無常損失和BancorV2》撰文:BenjaminSimon近幾個月以來,去中心化金融出現爆發式增長,且自動做市商去中心化交易所已經成為新興DeFi生態系統中不可或缺的一層.

1900/1/1 0:00:00