BTC/HKD+0.06%

BTC/HKD+0.06% ETH/HKD-0.64%

ETH/HKD-0.64% LTC/HKD-3.3%

LTC/HKD-3.3% ADA/HKD-2.64%

ADA/HKD-2.64% SOL/HKD-1.56%

SOL/HKD-1.56% XRP/HKD-1.4%

XRP/HKD-1.4%撰文:Jaden、Jill、Gisele

七月份DeFi版塊再創歷史新高,鎖定資產總規模達到36億美元,其中借貸領域資產規模達到22億美元,而引爆這場浪潮的就是Yearn.finance的流動性挖礦。

數據來源:defipulse.com

這場挖礦行動為什么能帶來如此大的威力呢?

Yearn.finance于7月20號開始采用流動性挖礦的方式,發放治理代幣YFI。YFI最初總量設置為3萬枚,3個池子各分配1萬枚YFI,并且各自對應3類人群。

流動性挖礦:

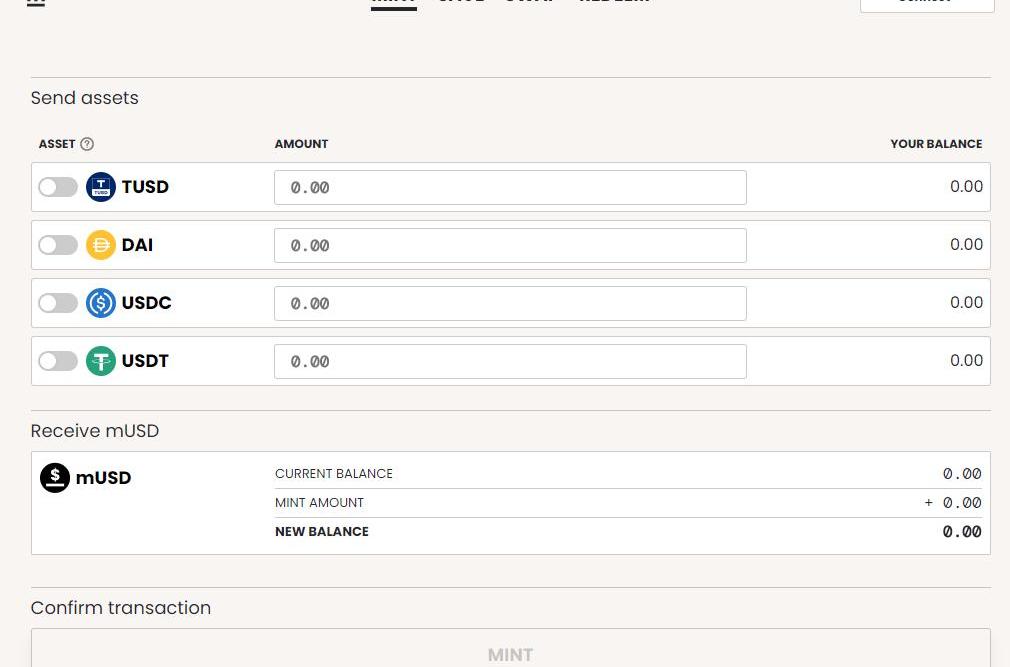

1號池yCRV:針對yearn協議的實際使用者,即curve.fi的y池使用者。參與過程:在Curve的y池中存入DAI/USDC/USDT/TUSD代幣,添加流動性,得到yDAI+yUSDC+yUSDT+yTUSD存款憑證,使用yCRV參與staking,得到YFI代幣。

2號池YFI-DAI:針對流動性提供者,主要目的是增加yearn的資產管理規模。參與過程:在Balancer中YFI/DAI池中存入DAI/YFI,添加流動性,得到BPT存款憑證,使用BPT參與Staking,獲得YFI+BAL代幣。

3號池YFI-yCRV:針對參與投票治理的人員。參與過程:在Curve中DAI/USDC/USDT/TUSD池中存入代幣,添加流動性,得到yCRV代幣,將yCRV代幣存入Balancer得到BPT,使用BPT參與Staking,得到YFI+BAL代幣。

4號特殊池:為獎勵池,包含2條限制條件,一是需要在3號池中質押超過1000枚BFT,二是參與提案投票。滿足條件者可以分配3號池子中投票產生的手續費。

PeckShield:7月價值約173萬美元NFT被盜,環比下降31%:8月7日消息,PeckShield監測顯示,2023年7月,價值約173萬美元NFT被盜,環比下降31%。再165分鐘內,半數被盜NFT在各大市場被拋售。最初在Blur上出售的被盜NFT占比67.3%,其次為OpenSea,占比19.63%。[2023/8/7 21:28:51]

理論上,在2號池和3號池中添加流動性,都可以獲得BAL代幣,但是Balancer池子中的DAI-YFI占比為98%:2%,YFI的數量限制了該池子能夠支持的交易量,BAL分配比例減少,為0.078,即原BAL收益的7.8%。

后期Curve發行CRV代幣時,在1號和3號池中添加流動性,可獲得CRV代幣激勵。在7月20日至7月26日的流動性挖礦過程中,2號池的年化利率較高。

治理:

最初設定:BPT持有人具有投票權,參與投票需鎖定在3號池中,投票權重需超過3號池BFT總量的33%,該提案才視為有效提案。參與投票后,BFT鎖定3天。

當前設定:YIP持有人具有投票權,參與投票需鎖定在4號池子中,投票權重需超過4號池子YFI總量的45%,提案才被視為有效。

主要提案

YIP0

內容:是否增發YFI數量。

結果:參與投票地址數占Staking地址數的62.68%,其中61.02%為贊同票。

YIP8

內容:FYI增發機制與比特幣相同,首周獎勵為3萬枚FYI,隨后每周減半。

結果:雖然大部分人同意該提案,但是僅9.73%參與投票,未超過33%,因此該提案被視為無效提案。

YIP10

內容:將治理權從參與3號池Staking的BPT持有者手中轉移至YFI持有者手中,即YFI持有者獲得投票權。

CZ:除非用戶主動退出,否則用戶資金永遠不會離開Binance.US平臺:金色財經報道,CZ發推表示,Coin Desk發布的消息完全是錯誤的,Binance.US總共擁有大約 20 億美元的用戶資金。隨著加密貨幣價格的變化,這個等值美元的數字會略有波動。并且隨著用戶因最近的新聞而退出而下降。所有用戶資金都已入賬,并且永遠不會離開Binance.US平臺(當然除非用戶自己退出)。[2023/6/9 21:24:48]

推特上表明,需要超過45%投票,提案才被視為有效,但在論壇提案中未表明這一點。

結果:45.92%參與投票,其中77.08%為贊同票。3號池子的資金需要轉移至4號池子中,詳細內容還未發布。

YIP12

內容:參與投票數很難超過總量為33%,因此將參與比例降為20%。

結果:39.76%參與投票,其中66.23%為贊同票。

YIP14

內容:保留yearn獲得的收益的5%用于維護開發。

結果:未達到33%有效線,未通過。僅3.06%參與投票,其中99.69%贊同。

合約安全性

QuantstampLabs完成了yearnstaking合約的非正式代碼審計。1號池和2號池的合約都沒有發現問題,3號池和4號池的代碼中,存在1項高風險漏洞和13項中低風險漏洞。

大V觀點:

yearn存在3層風險:一是質押合約安全性。二是通脹模型。Coingecko研究院認為如果投票通過了不合理的增發機制,可能會導致YFI下跌,無法吸引到足夠流動性,導致平臺流動性缺失。三是創始人會因為沒有激勵而停止開發。

看法:合約安全性方面,經非正式代碼審計證實,1號池和2號池的合約不存在問題,涉及治理的3號池和4號池存在問題,主要問題是Andre能夠隨時增加鑄幣器,增加代幣總量,并且治理地址不是多簽錢包。后來創始人將治理合約的控制權交給了社區,即9名社區成員,社區成員可以設置鑄幣器,需要6人簽名才成立,其余治理決策需要進行鏈上決策,這在一定程度上加強了合約的安全性。

數據:BTC12 Capital近日以600枚ETH購入6.45億枚TURBO:5月10日消息,據Lookonchain監測,BTC12 Capital (leishen.eth)在5月6日和7日以 0.001773美元的價格花費600枚ETH(約合114萬美元)購買了6.45億枚TURBO(目前為72.4萬美元)。此外,11個小時前,RookieXBT再次以0.00146美元的價格購買了6100萬枚TURBO(目前為6.8萬美元),盡管他之前在TURBO上損失了10枚ETH。[2023/5/10 14:54:32]

通脹模型方面,實際情況是,初期治理設定存在缺陷,最初治理權掌握在BPT持有者手中,而非YFI持有者手中,前者主要是挖礦者,后者才是yearn協議的長期利益相關者,因此在3萬枚YFI發放時,多個YIP鏈上投票無法達到有效權重,后續增發機制無法順利銜接,導致流動性斷崖式下跌。以2號池為例,最高峰時,單個池子的資金量超過1億美元,截至撰文時僅剩下約30萬美元,減少約300倍。社區目前還在對增發模型進行鏈下投票,選出適合的通脹模型后再提交YIP進行鏈上表決。但是從另一方面來說,投機挖礦者離開后,社區成員有更多的時間選擇合理的增發機制,對yearn協議長遠、可持續發展而言,未必不是一件好事。

協議后續發展方面,YFI最初沒有設定預挖,創始人也沒有保留一部分代幣,因此團隊實際上是沒有經濟回報的,確實存在開發停滯的風險。因此,擁有治理合約控制權的社區成員之一yfi_whale在社區論壇中提出,將一部分增發的YFI分配給創始人,分2年分期解鎖,按照目前的價格大約是每年60萬美元的獎勵,從而激勵創始人繼續開發。YIP14的主要目的也是確保有開發人員繼續維護、改進協議,但是參與投票的權重太低,盡管參與投票的99%都同意該提案,但提案仍無效。社區表明會在新的投票機制部署后,再次對相關提案進行表決,基于先前社區的態度,大概率會同意激勵開發的方案。

Reddit已開始空投其基于Polygon“收藏頭像”:8月25日消息,Reddit已開始空投其基于Polygon“收藏頭像”。過去一周,一些用戶被要求根據他們在網站上的參與度從四個系列中選擇頭像:The Singularity、Aww Friends、Drip Squad、Meme Team。當用戶從其中一個集合中選擇一個項目時,就會創建收藏品。

OpenSea數據顯示,The Singularity系列的收藏品售價超過15美元,而Drip Squad的收藏品價值超過42美元。(CoinDesk)[2022/8/25 12:48:24]

目前DeFi項目層出不窮,用戶都需要farming的最佳策略或者簡化DeFi嵌套步驟的工具,yearn.finance能夠為用戶尋找利率最優的借貸池,v2產品進一步優化,開始探索DeFi嵌套farming策略,契合了市場需求。維持一周的流動性挖礦已經為yearn激發了社區的活躍度,雖然目前熱度降低,但是隨著后續增發機制部署,會為yearn帶來新一輪的活躍度和看到產品價值的用戶。

YFII事件:某社區成員以防止YFI前期被巨鯨控制為由,提出對YFI進行復刻,代號為YFII。YFII采用被YFI否決的和比特幣類似的減半增發機制,YFII最初設定總量6萬枚,3個池子各2萬枚,每7天減半,按照用戶提供的流動性占比分配YFII代幣。但是YFII官方表明已將代幣所有人的私鑰銷毀,因此第三個針對治理的池子無效,總量變為4萬枚。截至撰文時,FYII流動性池的資金總額約1.3億美元。

8月計劃:

1.團隊表示將在7月底8月初推出Yearn.financev2版本,Yearn.financev2系統由3個系統組成:

yVault:資金庫,用戶可將資金存入資金庫,生成yToken,存款將根據策略操作獲得利息。委托型Vault的抵押資產預計將支持LINK、LEND、REN、SNX、wBTC、USDC等代幣。鏈上投票機制過渡后,將投票決定Vault支持的資產。

數字交易平臺Linqto收購DeFi服務平臺Trustline:金色財經消息,數字交易平臺Linqto宣布已完成收購Trustline。據悉,Trustline以XRP Ledger為基礎,在支付、交易和貸款方面提供去中心化金融服務的技術平臺。(PR News Wire)[2022/8/12 12:19:43]

策略:指Farming策略,例如用戶可以提供USDC在Maker生成DAI,將DAI存入Compound,獲得cDAI,cDAI可存入Balancer,一系列操作后,USDC提供者可獲得COMP、Compound手續費、BAL、Balancer手續費。任何人都可以提交此類策略,提交的策略被選中后,如果系統獲得收益,策略提出者也可獲得獎勵金。

控制器:由治理系統進行管理,采用最高收益策略,分配Vault中的資金。

開發人員部署新的治理機制。社區對YFI增發機制進行投票。

發布ytrade.finance穩定幣置換杠桿功能,該功能由Aave提供支持。

除了當紅炸子雞Yearn.finance,我們也來看一下“借貸三巨頭”在本月的表現:

*項目進展以排名順序整理,排名選取Coinmarketcap網站2020年7月30日的數據。

MakerDAO(MKR),#28

7月進展:

推出新的貨幣政策模塊:錨定穩定模塊是基于Dai的固定價格貨幣互換協議,允許其他穩定幣以1:1的價格兌換成Dai,消除或減緩Dai的溢價。該解決方案通過Sai遷移到Dai的代碼變體實現,具有一定的債務上限。

Binance上線MKR交易對:Binance于7月23日上線MKR和DAI的8個交易對。

看法:

近期的流動性挖礦推動了對Dai的旺盛需求,使得Dai的價格高于1美元,而MakerDAO系統的目標就是保證Dai與美元保持1:1軟錨定。因為錨定穩定模塊可直接基于Sai遷移模塊調整實現,而該模塊已經經過6個月的實際運行,可以說是目前最適合、最易于實現的解決方案。

8月計劃:

近期市場對Dai的需求使得治理團隊不斷增加Dai的債務上限,目前正在投票將ETH債務上限提高至2.6億。

Aave(LEND),#35

7月進展:

推出信貸委托機制:該種機制將允許存款人將自己閑置的信貸額度委托給其他借款人,從而賺取更高利率的收益,而借款人則無需抵押自己的加密資產實現借貸。該功能與開放法律平臺OpenLaw合作,借貸雙方基于OpenLaw進行無抵押貸款協議的協商和治理,所簽訂合約不僅局限于加密世界,還具有真實法律效力。

Aave獲得300萬美元投資:加密風險投資機構3ArrowsCapital和FrameworkVentures向Aave投資300萬美元,兩家公司計劃與Aave協議展開深度合作,未來將在新的代幣模型上線后參與保險基金的Staking,增強協議安全性。

看法:

Aave的信貸委托機制更類似“熟人借貸”,對于原本就有提供無抵押借貸服務的機構用戶來說,Aave平臺會有一定的吸引力,因為他們可獲得額外的存款收益,但是初期的推廣應該會比較困難,Aave的目標人群還是“熟識”的OTC機構。另外,如若該種模式可行,也可在一定程度上提高Aave平臺的資金使用率,讓一些沒有資產抵押的借款人,實現無抵押借貸,降低了借貸門檻。

8月計劃:

Aave團隊于7月29日晚推出了新的代幣經濟模型,使用新代幣AAVE代替現有的LEND,并引入流動性獎勵和staking等機制。

Compound,#36

7月進展:

Uniswap集成審計報告:區塊鏈安全公司OpenZeppelin發布開放式預言機系統集成UniswapV2的審計報告,報告顯示無嚴重或高危漏洞。

看法:

Compound在2019年發布開放式預言機系統,該項目旨在從分布式的價格信息流中獲取可靠的價格數據,以此打破對中心化數據來源的依賴。此前Compound中的價格數據來自CoinbasePro、Bittrex、Binance等幾家主流交易所價格的中位數。開放式預言機系統可集合多種來源的價格數據,所有公布的價格都可進行公開驗證,需要數據的實體也可自由選擇定價數據,該系統的出現可提供更多預言機的選擇。

8月計劃:

AugurV2成功升級并穩定運行后,Compound將部署新的REP市場。

7月新幣速遞

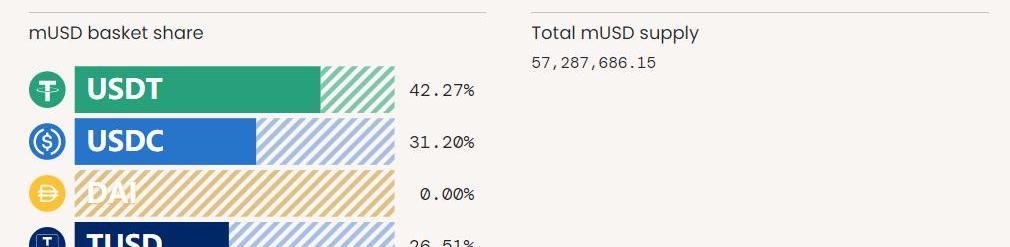

mStable是基于以太坊的穩定幣聚合協議。在mStable中,用戶可以注入USDT/USDC/DAI等穩定幣,以1:1的比例來鑄造mUSD。

mUSD的作用包括:

1)賺取收益;2)零滑點兌換穩定幣;3)可贖回成USDT/USDC/DAI等資產。

mUSD資產池的流動性份額占比

團隊于7月18日發行其協議代幣Meta,MTA代幣在網絡中作用有:

1)充當再抵押的最終來源;

2)參與網絡治理;

3)引導mStable資產的流動性、效用和治理者社區。

MTA代幣發行方式主要分為:

1)在Mesa平臺上拍賣266萬枚MTA代幣,Mesa是dxDao基于Gnosis協議構建的DEX,支持環形交易;2)拍賣結束后,團隊將在Balancer上創建mUSD/MTA流動資金池,注入266.66萬MTA代幣和40萬mUSD。

表1,MTA代幣分配規則

TGE和既定生態系統獎勵

2.8%

當前投資者

12.8%

團隊和顧問

22.5%

未來募資和業務增長

25%

生態系統獎勵

36.9%

大家或許感受出來,最近Defi新項目的發布速度越來越快,個人有限的精力是難以捕捉到所有的Defi好項目的,正好,我們會在頭等倉旗艦產品《財富代碼》中發布關于mStable等最新Defi項目的深度調研報告,歡迎訂閱!

小結

從最初的SNX,到后來的COMP、FYI,還有即將發布的CRV,越來越多的項目推出流動性挖礦,資金忙著在一個個項目中來回輪轉,狂熱程度從一個高峰推向更高峰。在這一場場狂歡中,我們看到了傳統金融場景開始向鏈上轉移,這是一個好的開始。但是,目前DeFi還充滿了很多不確定性,包括合約安全性、項目應用是否空中樓閣,這都需要我們保持理性思考。

轉自: 一本區塊鏈 沉寂兩年后,以太坊“重出江湖”。近兩周來,以太坊幣價大漲78%,成為了當之無愧的“牛市發動機”。除了幣價,以太坊的交易量、活躍地址數漲勢更加喜人。“以太坊幣價上漲存在支撐.

1900/1/1 0:00:00題圖來自以太坊基金會博客刊文Eth2.0的抵押機制需要改進嗎?一周前,在查看以太坊reserach論壇的時候,我看到了這個社區提案,因此有此感慨.

1900/1/1 0:00:00在過去的兩周中,以太坊的價格從222美元上漲至390美元,上漲了75%。許多投資者認為,以太坊的走勢正在提振整個市場,甚至可能推動比特幣上漲.

1900/1/1 0:00:00YAM,一個新啟動的DeFi項目,在上線6小時后就有超過1.7億美元的資金涌入了該協議,然而讓人吃驚的是,這竟然是一個未經安全審計的DeFi項目.

1900/1/1 0:00:00根據DeFiItaly聯合創始人和CryptoLab數字資產投資負責人SimoneConti的分析,大多數去中心化金融項目的代幣供應并未實現廣泛分布.

1900/1/1 0:00:00總的來說,自人類存在以來,騙局就一直存在。大約在十年前,詐騙者似乎就已經找到了另一個可以賺錢的產業——加密貨幣領域.

1900/1/1 0:00:00