BTC/HKD-7.18%

BTC/HKD-7.18% ETH/HKD-14.44%

ETH/HKD-14.44% LTC/HKD-15.5%

LTC/HKD-15.5% ADA/HKD-12.7%

ADA/HKD-12.7% SOL/HKD-11.87%

SOL/HKD-11.87% XRP/HKD-13.54%

XRP/HKD-13.54%流動性挖礦是引發此次DeFi浪潮的起點,當下中國玩家們開始紛紛模仿,只要你有基礎的金融知識,就可以預知它最終將如此死亡。

流動性挖礦的興起

先說兩個概念:“流動性”和“挖礦”

流動性:

任何市場都需要隨時可以被交易,也就是需要有買盤和賣盤,買盤和賣盤的撮合就叫做市場的流動性。

金融市場短期交易,交易的并非證券本身,本質上是在交易風險。市場只是提供了一個風險流轉的場所,交易者從承擔風險中來獲得收益。市場參與者也會對于當前風險進行定價,而對于風險的表決就是買賣定價。

炒過幣或者炒過股的人應該都知道,在金融市場里不怕不賺錢,也不怕被套,最怕的就是流動性枯竭。

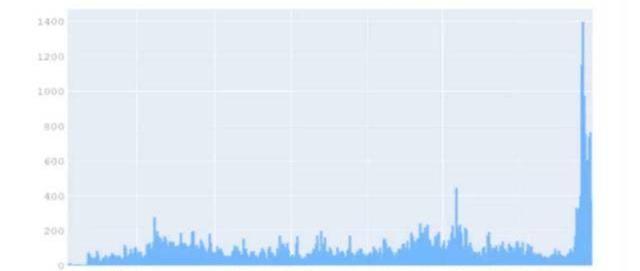

想想今年的這幾波暴漲暴跌,是代表著比特幣價值的突然提升嗎?并不是!而是市場缺乏對手盤,當市場上流動性枯竭的時候,價格就會出現劇烈的單邊走勢,甚至會危及整個市場的存亡,這就是流動性對于市場的重要性。

DeFi信貸協議Concordia獲得400萬美元融資:金色財經報道,多鏈風險和抵押品管理協議Concordia在Tribe Capital和Kraken Ventures領投的一輪融資中籌集了 400 萬美元。其他參與者包括 Cypher Capital 和 Saison Capital。

此次籌款是在本月早些時候該協議在 Aptos 上發布公共測試網之后進行的。主網預計將在未來幾個月內發布,Concordia 將同時在其他鏈上發布。[2023/6/17 21:43:28]

挖礦:

區塊鏈世界的“挖礦”是從比特幣來的,對于一個完整的金融系統,系統貨幣的增發需要考慮“發給誰?”、“發多少?”、“以什么為評判標準?”這些問題,通過對于生態參與者和維持者的激勵讓系統進入到一個自運轉的分布式系統。

另一方面,代幣最初并沒有價值,通過挖礦,最終完成價值的錨定和捕獲,讓代幣變得稀缺和“有獲取成本”。例如,POW機制的框架下,礦工通過投資算力和運維,換取區塊獎勵并在二級市場參與交易,從而有了“關機價格”的概念。

SEC主席:不喜歡監管信息,不等于沒有收到它:6月13日消息,SEC主席Gary Gensler今日在一場金融科技會議上發表了開幕致辭,針對加密貨幣近日的監管風暴他指出,美國資本市場的信任是建立在遵守法律的基礎上的。若不能遵守規定,FTX之類的破產可能會繼續發生。

此外,他還做出警告,缺乏合規可能導致越來越多的反加密措施。“不喜歡這條信息(指大多數加密貨幣均為證券),并不等于沒有收到它。”[2023/6/13 21:32:43]

流動性挖礦:

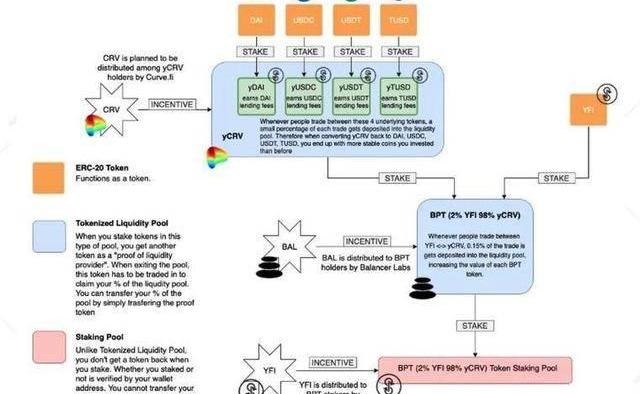

了解清楚了“流動性”和“挖礦”,讓我們組合一下,定義一下“流動性挖礦”:是指通過具有挖礦機制的DeFi產品,按照要求存入或者借出指定的代幣資產,為產品的資金池提供流動性而獲取收益的過程,從而提高了產品的活躍度和使用量。

以Compound項目舉例。作為基于以太坊的DeFi協議,Compound的主要業務為抵押借貸。根據DefiPulse的數據,7月7日Compound的鎖倉金額約為6.5億美元。用戶可以將自己的資產進行抵押而獲得年化收益,也可以支付相應的利息來借出資產,而在借款和貸款的同時,都可以獲取一定數量的系統分發的治理代幣COMP。

ConsenSys創始人:RPC提供商收集IP地址是DApp運行的必要程序:11月26日消息,針對近期“MetaMask收集用戶IP等信息”相關言論,ConsenSys創始人Joseph Lubin回應稱,MetaMask不收集IP地址,但為了處理來自MetaMask的請求,Infura需要知道發送請求的設備IP地址和區塊鏈地址。幾乎所有類型的Web3 DApp都使用RPC服務,它們需要這些數據來服務用戶。目前幾乎沒有可用的替代方案,解決方法就是RPC提供商的去中心化。Infura不會利用這些數據,并且ConsenSys正在尋求相關技術解決方案以盡量減少數據收集,包括匿名技術和完全消除收集的數據。

據此前報道,ConsenSys更新其隱私政策,聲明當用戶在MetaMask中使用Infura作為默認RPC時,將在用戶發送交易時收集對應的IP地址和ETH地址。[2022/11/26 20:47:05]

流動性挖礦的高收益的底層邏輯是什么?

XAnge為旗下新基金募集2.2億歐元,將重點投資DeFi和Web3等領域:7月7日消息,歐洲風投機構XAnge宣布為旗下新基金募集2.2億歐元,該基金將重點投資數字健康、DeFi、Web3、開發工具、生物資源和生物制造等領域,預計每筆投資規模在30萬至1000萬歐元之間。

此前,XAnge曾投資過開放銀行平臺Deposit Solutions和硬件錢包Ledger。據悉該風投正在推出一個名為Digital Ownership Fund的Web3專用基金,計劃籌集8000萬歐元。[2022/7/7 1:57:44]

先說結論:在流動性挖礦的項目中,項目代幣的價格往往是跟隨著參與資金的增加而上漲。在這種情況下,參與的人數和鎖定在平臺的資金增多會帶動項目代幣的價格上漲,而項目代幣的價格上漲反過頭會繼續刺激更多的資金參與到平臺的流動性挖礦,高的流動性資金參與又回進一步提高代幣價格,如此形成循環,甚至催生出一種“虛假的繁榮”,”偽龐氏的螺旋“。

Celer推出的跨鏈橋cBridge宣布支持Ontology:7月5日消息,由區塊鏈互操作性協議Celer Network推出的跨鏈橋cBridge宣布支持Ontology。用戶現可通過cBridge在以太坊和Ontology之間進行對USDT、USDC、ETH和WBTC高速安全低成本的跨鏈轉賬。

此次橋接遵循此前Celer提出的開放的原生資產跨鏈橋標準,針對同一種原生資產跨鏈啟用多方鑄幣者(multi-minter)資產合約,以使各協議和鏈可同時使用多個跨鏈解決方案,拒絕供應商鎖定。[2022/7/5 1:51:14]

來源:Alberquilla

來源:非小號

以Compound平臺為例,借款人只要在Compound平臺借款就可以獲得平臺每天50%的COMP代幣分配,而只要獲得的COMP的價值可以覆蓋還款利率就可以無損失套利,這也是導致借款數量隨著COMP價格的攀升而急速攀升的主要原因。

再以大熱的YFI項目為例,用戶可通過yearn.finance完成不同的流動性挖礦策略,屬于流動性挖礦聚合平臺。2020年7月17日,yearn在Curve上的鎖倉量約為800萬美元。三天后,截至2020年7月20日,這個數字已經提高到1.47億美元。TVL的漲幅帶動了其治理代幣YFI的價格,YFI從最初的估值價格30美元飆升至13616美元。

流動性挖礦的高收益可以持續嗎?

流動性挖礦西方人看了新鮮,還起了個名字叫“YieldFarming”,但我們這一波分析下來發現模式好像很熟悉,這不就是當年的FCoin的模式嗎?

FCoin當年發起流動性激勵政策用自己的平臺幣FT獎勵在平臺交易的用戶,平臺交易量在一個月內迅速爆炸,而如此迅速成長的交易量并不是真實交易需求,而是有很多刷量機器人的投資者在其中投機。最終,FCoin平臺在今年年2月被關閉,未能向用戶支付6700萬至1.25億美元。

讓我們重新回到上一節中的例子,借款人只要在Compound平臺借款就可以獲得平臺每天50%的COMP代幣分配,而只要獲得的COMP的價值可以覆蓋還款利率就可以無損失套利,這也是導致借款數量隨著COMP價格的攀升而急速攀升的主要原因。

我們很快發現了這個模式的根源,投機者賺的是誰的錢?投機者通過在二級市場將獎勵的代幣流通到二級市場,將風險轉嫁給了購買獎勵代幣的人,而自己作為一個投機者并沒有真正的借貸需求或者交易需求,只是單純的為了獲得獎勵代幣,在交易市場賣掉獲利。

很顯然,這個模式激勵本身并沒有刺激真正的借貸或者交易需求,也沒有真正解決供需之間的不匹配,交易者大多數也是為了刺激本身來的,而不是為了交易需求。

這種刺激模式的風險點就在于由于正向增長循環使得投機者迅速涌入,系統中投機者的占比遠高于真正交易需求的占比,一旦當某一時刻對于投機者而言,其成本超過了收益的分配,投機者就會退出交易,只留下少量真正的交易者存在。

由此,與風光時怎樣正向循環涌入,結局就會是怎樣的死亡螺旋收尾。局勢一旦出現逆轉,系統還沒來得及建立負反饋的支撐,加速價格下跌,加速投機者退出,造成系統崩盤。

當年FCOIN團隊在負循環時刻,試圖進行人工負反饋,比如二級市場收購一些資產,最后杯水車薪,依然抵擋不了負反饋的洪流。

除此之外,流動性挖礦現在暴露在安全性風險及系統性風險之中。針對bZx的閃電貸攻擊就是典型,攻擊者在沒有盜取代幣的情況下,按照規則,十幾秒套利超百萬美金。具有跨鏈協議精神的Defi產品,已經越來越接近傳統金融的杠桿游戲,流動性挖礦聚合平臺的普及,讓主流項目之間的互相影響日益加劇,可能會造成一定的系統性風險。

中國的整體的市場,還沒完全從2017年的大泡沫中緩過勁來,作為從業者也很珍惜現在逐步發展的生態,不愿意看到大的系統性危機發生。對于項目方來說,流動性挖礦卻是吸引了用戶和玩家,但是是否能捕獲價值,實現真正的價值供給才應該是我們思考的關鍵問題,對于該模式的結局我們持悲觀態度。

根據銀保監會等五部門發布的《關于防范以“虛擬貨幣”“區塊鏈”名義進行非法集資的風險提示》,請大家樹立正確的投資理念,本文內容報道不對任何經營與投資活動推廣進行背書,請投資者提高風險防范意識。

Tags:COMOMPCOMPDEFcombo幣公司CompounderComProBearn Defi Protocol

免責聲明:本專欄內容概不構成任何投資意見,內容亦并非就任何個別投資者的特定投資目標、財務狀況及個別需要而編制。投資者不應只按本專欄內容進行投資.

1900/1/1 0:00:0036小時內,眼看他起高樓,幾分鐘內,眼看他樓塌了。北京時間08月13日上午03時整,備受矚目的DeFi項目YAMFinance宣布啟動流動性挖礦,僅僅一天時間鎖倉資產價值就超過了6億美元,其鎖定.

1900/1/1 0:00:00本文來源:哈佛商業評論 作者:但丁·迪帕特,Libra協會副主席兼政策和傳播主管,美國聯邦應急管理局國家咨詢委員會委員,保險咨詢公司RiskCooperative創始人和董事長.

1900/1/1 0:00:00在美聯儲的史詩級放水下,比特幣等加密貨幣紛紛走強。不過令大部分投資者沒想到的是,放水大背景下的熱點不是「減半」而是DeFi.

1900/1/1 0:00:00互聯網發展到今天,產生了巨大的數據量。數據顯示,到2020年底,數據量將是太空中可觀測到的恒星的40倍。海量數據的背后,是千億美元的存儲市場.

1900/1/1 0:00:00目前全球各行各業底迷的情況下,唯有區塊鏈,DeFi在狂歡。但這種狂歡,有多少是應用落地,有多少是生態貢獻還是搭便車?我們都心中有數。本文帶我們重新回顧認識區塊鏈和加密世界.

1900/1/1 0:00:00